Кто и как сдает 6-НДФЛ

Этот отчет обязаны оформлять налоговые агенты по НДФЛ. Чаще всего под ними подразумеваются работодатели (п. 2 ст. 230 НК РФ), выплачивающие зарплату персоналу. Ими также могут быть заказчики — фирмы и ИП, выплатившие доходы исполнителям по договорам ГПХ (подряда, аренды и др.).

Подробнее о том, кому следует составлять отчет, читайте в статье «6-НДФЛ — кто сдает и когда?».

А о тех, кто это делать не обязан, рассказано в материалах:

- «Порядок сдачи 6-НДФЛ для ИП без работников»;

- «Если нет заработной платы — нужно ли сдавать отчет 6-НДФЛ».

Крайний день, когда инспекторы ФНС примут отчет, — последнее число месяца, идущего за отчетным периодом (ст. 230 НК РФ). Срок сдачи годовой формы отличается от обычной и установлен на 01 апреля года, следующего за отчетным. Если же час икс оказывается выходным или праздником, отчет можно сдать в следующий за ним ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Что касается срока сдачи расчета за 2021 год, то он как раз не переносится, ведь 01.04.2019 — понедельник.

О том, как проверить 6-НДФЛ на ошибки, читайте здесь.

Обновился ли бланк 6-НДФЛ

Этот вопрос неизбежно встает перед началом новой отчетной кампании, и сдача 6-НДФЛ не исключение. На этот раз, к счастью, обошлось без изменений. В последний раз форма редактировалась приказом ФНС от 17.01.2018 № ММВ-7-11/[email protected] и стала обязательной к применению с 26.03.2018. Ее и сдаем за 2021 год.

можно здесь.

Если ваша компания является преемником реорганизованной фирмы, а предыдущий работодатель не сдал отчетность, вы обязаны отчитаться за перешедших «по наследству» сотрудников.

Как оформлять расчет 6-НДФЛ при реорганизации см. здесь.

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по сентябрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

- Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

- Строка 025.

Если дивиденды в 2021 году не выплачивались, в строке ставим «0».

- Строка 030.

Общие правила оформления 6-НДФЛ

6-НДФЛ включает в себя титульный лист и 2 раздела. Отличительная особенность отчета (если сравнивать с 2-НДФЛ) состоит в том, что данные в нем представляют собой свод и не отражаются отдельно по каждому человеку.

ВАЖНО! Советуем заполнять 6-НДФЛ в такой последовательности: раздел 2 — раздел 1 — титульник, то есть начинаем с подробных данных и переходим к обобщающим.

Напомним основные правила формирования отчета:

- Заполняем расчет по каждому ОКТМО.

- Если заполняем от руки, используем только синюю, фиолетовую или черную ручку.

- Если оформляем отчет на компьютере, выбираем шрифт Courier New высотой 16–18 п.

- Клеточки заполняем слева направо, в пустых ставим прочерки.

- Если каких-либо показателей нет, в соответствующем поле ставим 0.

- Не используем двустороннюю печать, такой отчет инспекторы не примут.

- Отчет заполняем нарастающим итогом.

- Показатели берем из налогового регистра.

ВАЖНО! Если вы не ведете налоговые регистры, то очень рискуете. Их отсутствие НК РФ признает очень серьезным нарушением правил учета доходов и расходов, которое наказывается штрафом (ст. 120 НК РФ).

А теперь перейдем непосредственно к построчному заполнению 6-НДФЛ. Мы подготовили пример и подробные инструкции, которые помогут вам справиться с этой задачей.

Разъяснения к разделу 1 отчета:

- «Порядок заполнения строки 70 формы 6-НДФЛ»;

- «Порядок заполнения сроки 040 формы 6-НДФЛ»;

- «Порядок заполнения строки 020 формы 6-НДФЛ»;

- «Порядок заполнения строки 080 формы 6-НДФЛ»;

- «Порядок заполнения строки 060 формы 6-НДФЛ»;

- «Порядок заполнения строки 090 формы 6-НДФЛ»;

- «Порядок заполнения строки 050 формы 6-НДФЛ».

А вот статьи-помощники к разделу 2 отчета:

- «Как отразить в форме 6-НДФЛ перерасчет отпускных?»;

- «Порядок заполнения строки 130 в форме 6-НДФЛ»;

- «Порядок заполнения строки 120 формы 6-НДФЛ»;

- «Порядок заполнения строки 100 формы 6-НДФЛ»;

- «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?»;

- «Порядок заполнения строки 140 формы 6-НДФЛ»;

- «Порядок заполнения строки 110 формы 6-НДФЛ».

На нашем сайте вы также найдете разъяснения экспертов о том, как отразить в 6-НДФЛ разовые премии, натуральный доход, больничные, отпускные и компенсации за неотгулянный отпуск, материальную выгоду, имущественный вычет, материальную помощь, дивиденды и другие обязательные сведения.

Воспользуйтесь нашим помощником по заполнению расчета 6-НДФЛ, и вы сможете выявить ошибки до отправки формуляра налоговикам.

Что входит в поле 040 формы 6-НДФЛ?

Строка 040 включена в Раздел 1 отчета 6-НДФЛ, сдаваемого работодателями по завершению каждого квартала.

Как известно первый раздел данного расчета заполняется нарастающим итогом, поэтому в поле 040 показатель должен быть исчислен с начала года по конце отчетного периода (1кв, полугодие, 9мес., год).

Согласно Порядку заполнения в стр. 040 нужно показывать исчисленный налог (имеется ввиду НДФЛ). Данные приводятся обобщенно по всем работающим по договорам трудового и гражданско-правового характера.

Исчисленный НДФЛ — этот тот, который посчитан бухгалтером с дохода, начисленного сотрудникам и отраженного по строке 020 6-НДФЛ. Это не тот налог, который фактически отнимается из дохода при выплате, и не тот, который перечисляется в контролирующий орган, это лишь тот НДФЛ, который посчитали, исходя из данных о начислениях.

При вычислении показателя для отражения в строке 040 нужно взять значение дохода из поля 020 формы 6-НДФЛ, отнять от него суммарный размер вычетов, отражаемых в 030, после чего результат разности умножить на ставку из поля 010.

Формула для расчета значения стр. 040:

Стр 040 = (стр 020 — стр 030) * стр 010.

В поле 010 указывается ставка НДФЛ, из формулы видно, что для разных ставок подоходный налог для поля 040 будет считаться отдельно.

.

Может ли строка 070 быть больше?

В первом разделе 6-НДФЛ есть еще одна строка для отражения данных о подоходном налоге — 070, где показывается удержанный НДФЛ.

При заполнении двух полей 040 и 070 возникают вопросы относительно того, какое значение будет больше, могут ли они совпадать или должны обязательно отличаться.

Между значениями данных полей есть существенное отличие:

- 040 — налог, который посчитан с дохода, начисленного в отчетном периоде — происходит этот в день, признаваемый по НК РФ датой фактического получения дохода;

- 070 — налог, который удержан в отчетном периоде — фактически вычтен из дохода, происходит этот в момент выдачи денежных средств на руки или в день перечисления на карту.

Дата расчета и удержания НДФЛ могут отличаться, от чего и возникают отличия между показателями данных полей.

В отношении доходов, назначаемых к выплате персоналу, действуют следующие сроки исчисления и удержания НДФЛ:

| Дата исчисления | Дата удержания | |

| Зарплата и ежемесячные премии за 2-ую часть месяца | Последний день месяца, за который посчитана зарплата | При фактической выплате зарплаты за 2-ую часть месяца (в период с 1 по 15 число месяца, следующего за тем месяцем, за который зарплата начислена). |

| Зарплата за 1-ую часть месяца (отражение авансов в 6-НДФЛ) | ||

| Квартальные, годовые, разовые премии | День выдачи дохода | День выдачи дохода |

| Отпускные, больничные, мат.помощь (отражение больничных в 6-НДФЛ) | ||

| Дивиденды | ||

| Начисления по договорам ГПХ |

Из таблицы видно, для дохода в виде заработной платы даты расчета и удержания налога отличаются. Рассчитан НДФЛ будет в одном месяце, а удержан уже в другом.

Пример:

С зарплаты за декабрь 2021 года НДФЛ нужно посчитать 31.12.2019, а удержать с период с 01 по 15 января 2021. Значит, при заполнении расчета 6-НДФЛ за 1 квартал 2021 года НДФЛ с з/п за декабрь 2021 в строку 040 не попадет, а в 070 попадет.

С зарплаты за март 2021 НДФЛ нужно посчитать 31.03.2020, а удержать с период с 01 по 15 апреля 2021. Значит, при подготовке формы 6-НДФЛ за 1 квартал 2021 года НДФЛ с з/п за март в строку 040 попадет, а в 070 нет.

Таким образом значения полей 040 и 070 могут отличаться. При этом может быть больше показатель 040, а может и показатель 070 в зависимости от размера зарплата за пограничные месяцы отчетного периода.

Ниже приведен пример, когда строка 070 больше 040

Пример заполнения для 2021 года

Исходные данные для заполнения 6-НДФЛ за полугодие 2020 года:

- з/п за декабрь 2021 = 140000;

- ежемесячная з/п за месяцы с января по май 2021 = 140000;

- з/п за июнь 2021 = 130000 (один сотрудник брал отпуск за свой счет).

В организации 4 работника, вычеты никому не положены.

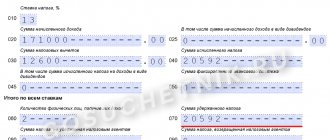

Заполним строки первого раздела 6-НДФЛ за полугодие 2021:

- 010 — 13%;

- 020 — 830000 (140000 * 5 мес. с января по май + 130000 за июнь);

- 040 — 107900 (830000*0,13);

- 060 — 4;

- 070 — 109200 (140000*0,13 (НДФЛ за дек.2019) + 140000*5мес.*0,13), исчисленный налог за июнь 2021 в это поле не входит.

То есть показатель строки 070 = 109200 оказался больше чем 040 = 107900.

Пример:

Должны ли совпадать показатели 040 и 070?

Нет, значения полей 040 и 070 не должны совпадать, но могут, если размер начисленной заработной платы и положенных вычетов за последний месяц отчетного период и за месяц, предшествующий этому периоду, будут одинаковы.

Пример:

В организации 5 человек, зарплата четырех из них равняется окладу в размере 30000, зарплата руководителя = 60000.

Вычеты никому не положены.

6-НДФЛ заполняется за 1 квартал 2021 года.

За каждый месяц начисляется одна и та же сумма заработной платы = 30000*4 + 60000 = 180000.

За январь 2021 и март 2021 начислена также з/п в размере 180000.

Так как вычеты не положены, то НДФЛ исчисленный для расчета 6-НДФЛ = 13% * (180000 за янв. + 180000 за фев. + 180000 за март) = 23400 — строка 040.

НДФЛ удержанный = 13% * (180000 за дек.2019 + 180000 за янв.2020 + 180000 за фев.2020) = 23400 — строка 070.

Как видно из примера, значения полей 040 и 070 полностью совпали.

Стоит ли сдавать нулевки

Ответ на этот вопрос не так однозначен, как может показаться. Если руководствоваться НК РФ, то по 6-НДФЛ «сдаются» только налоговые агенты. То есть, если нет начислений, вроде и отчет не нужен. А если начисления есть, то нулевки вообще не может быть. Об этом же говорят и сами налоговики.

Однако на практике встречаются различные ситуации, и все их в НК РФ предусмотреть невозможно. Так, неверное указание ОКТМО и КПП даже при наличии выплат физлицам может повлечь за собой необходимость сдачи нулевой 6-НДФЛ. Подробные разъяснения, а также образец нулевки вы найдете в этих материалах:

- «Как правильно исправить ОКТМО в расчете 6-НДФЛ?»;

- «Порядок заполнения формы 6-НДФЛ с разными ОКТМО и КПП».

Кроме того, сдавать нулевки можно по желанию. Это значит, что, если вы решили оформлять отчетность, даже не будучи налоговым агентом, работники ФНС не смогут отказать в ее принятии.

Чему равна строка 040

Ответ на вопрос: чему равна строка 040 в 6-НДФЛ — дает контрольное соотношение п. 1.3 из письма ФНС от 10.03.2016 № БС-4-11/[email protected] как:

(стр. 020 – стр. 030) / стр. 010 × 100%.

В строке 020 отражаются суммы, которые были начислены в пользу работников, за исключением тех выплат, которые не облагаются налогом на доходы физлиц по ст. 217 НК РФ в соответствии с письмом ФНС России от 01.08.2016 № БС-4-11/[email protected]

В строке 030 отражаются вычеты, предоставленные работникам.

В строке 010 указывается ставка налога, по которой облагаются операции, отраженные в данном разделе декларации.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Если в отчетном периоде работодателем делались начисления, облагаемые налогом по разным ставкам, то в 6-НДФЛ появятся несколько первых разделов. В каждом из них будет отражено свое значение строки 040.

Автоматизируем работу по заполнению 6-НДФЛ

Отчетный период — горячая пора для бухгалтеров, и конечно, хочется использовать любую возможность, которая поможет сократить время на подготовку отчетности. Сегодня существует немало способов автоматизировать не только процесс оформления 6-НДФЛ, но и ее проверки и отправки. Подробности о коммерческих и бесплатных решениях ищите здесь.

Если вы пользуетесь программными средствами «1С», не обойдите стороной эту статью, в которой раскрыты нюансы заполнения 6-НДФЛ в разных версиях данной бухгалтерской программы. Обратите внимание на то, что в старых версиях «1С» формирование 6-НДФЛ может быть проблематично. Здесь вы также найдете порядок заполнения расчета с помощью этой известной бухпрограммы.

Хотите заполнить 6-НДФЛ онлайн? Советуем прочесть эту публикацию. Из нее вы узнаете, какие преимущества дает онлайн-оформление расчета, как его осуществить и с какими трудностями можно столкнуться.

Когда организации и ИП обязаны сдавать 6-НДФЛ в электронной форме

В установленных законом случаях организации и индивидуальные предприниматели не только могут, но и должны сдавать 6-НДФЛ онлайн, в электронном виде. К таковым в 2021 году относятся налогоплательщики, у которых по состоянию на 2021 год среднесписочное количество сотрудников составляло более 10 человек.

Такие предприятия обязаны отчитываться по форме 6-НДФЛ исключительно через ТКС (телекоммуникационные каналы связи) – систему представления налоговой и бухгалтерской отчетности в электронном виде.

Однако, это не означает автоматически, что налогоплательщики, которые выплачивали зарплату меньшему числу работников в течение года, не имеют права на электронное взаимодействие с налоговыми органами. Отнюдь, если среднесписочная численность работников в 2019 году составила менее 10 человек, работодатель вправе выбирать наиболее удобный для него способ сдачи 6-НДФЛ

– он может делать это как при помощи бумажных носителей, так и в электронном виде:

| Среднесписочное число сотрудников в 2021 году | Можно ли сдавать 6-НДФЛ в электронной форме в 2021 году? | Можно ли сдавать 6-НДФЛ в бумажном виде в 2021 году? |

| Менее 10 | Да | Да |

| 10 | Да | Да |

| Более 10 | Да | Нет |

Как проверить, корректно ли заполнена 6-НДФЛ, и что будет, если обнаружатся ошибки

НК РФ предусматривает ответственность как за опоздание со сдачей 6-НДФЛ, так и за ее некорректное представление, которым может считаться:

- Неправильный способ отправки отчета (на бумаге вместо электронной формы).

- Включение в расчет недостоверных данных, не исправленных до обнаружения налоговиками.

И если первого нарушения избежать несложно (достаточно помнить о количестве физлиц, которым вы выплачивали доходы), то второго лучше не допускать. Или, в крайнем случае, постараться обнаружить огрехи раньше, чем это сделают контролеры.

О применяемых налоговиками наказаниях читайте в статьях:

- «Возможно ли начисление пени по НДФЛ после сдачи 6-НДФЛ?»;

- «Можно ли избежать блокировки счета за несдачу 6-НДФЛ?»;

- «Штрафы за 6-НДФЛ: правила наложения».

И все же перед тем, как отправлять отчет, лучше убедиться, что он верен. Сделать это можно несколькими способами: сопоставляя данные отчета с бухгалтерскими и налоговыми регистрами, а также с помощью контрольных соотношений, которые используются инспекторами для проверки 6-НДФЛ. Это поможет сократить риск возникновения неувязок в отчетности и избавит от необходимости дачи пояснений и уточненок.

У вас есть вопросы по заполнению уточненного расчета по 6-НДФЛ? Загляните сюда:

- «Сопроводительное письмо к уточненному расчету формы 6-НДФЛ»;

- «6-НДФЛ: ошибка первого квартала исправляется двумя уточненками»;

- «Можно не сдавать уточненные 6-НДФЛ за 1-й квартал и полугодие при пересчете работнику «лишних» вычетов в июле»;

- «Возврат излишне удержанного в прошлом году НДФЛ: нужна ли уточненная отчетность?».