У многих граждан в течение жизни возникает желание оказывать бескорыстную помощь нуждающимся. Люди создают благотворительные организации или спонсируют уже существующие. Государство, в свою очередь, поощряет и стимулирует общество, разрабатывая для помогающих соответствующие меры поддержки. Одной из них выступает налоговый вычет на благотворительность, позволяющий возместить гражданам часть средств, затраченных на пожертвования.

Налоговый вычет на благотворительность: размер, документы, пример, сроки

Понятие благотворительности и правовые аспекты

Согласно ФЗ № 135 от 11.08.1995 года (ред. от 18.12.2018 года), благотворительностью считается безвозмездная и добровольная помощь нуждающимся. Она может осуществляться в виде пожертвований, оказания услуг, передачи имущества и так далее. Закон определяет правовое регулирование благотворительной деятельности, формы ее поддержки и стимулирования государством. К таким мерам относится оптимизация налогообложения. Для предприятий, помогающих благотворительным организациям, предусмотрены льготы по НДС. С 2016 года такая деятельность освобождена от налогообложения, если осуществляется в определенных законом целях.

Для физических лиц-благотворителей также предоставляются льготы от государства. Согласно статье 219 Налогового кодекса РФ, гражданин вправе вернуть часть совершенных пожертвований.

ВНИМАНИЕ! Обязательным требованием для назначения возврата выступает наличие отчислений с дохода гражданина в госбюджет.

Оплачивая НДФЛ и совершая пожертвования, человек вправе получить возмещение до 13 % от величины произведенной помощи. Вычет на благотворительность причисляется к социальным и направлен на сокращение налогооблагаемой части дохода.

Видео — Что такое вычет на благотворительность?

Понятие благотворительной деятельности

Понятие благотворительной деятельности содержится в Федеральном законе №135-ФЗ и понимается как оказание «бескорыстной (безвозмездной или на льготных условиях)» помощи тем, кто в этом нуждается.

Помощь может осуществляться в виде добровольной «передачи гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстного выполнения работ, предоставления услуг, оказания иной поддержки». Кроме того, добровольные пожертвования разрешает статья 582 Гражданского кодекса РФ.

Кому положен налоговый вычет на благотворительность?

Уменьшение НДФЛ для благотворителя разрешено при оказании бескорыстной поддержки социально-направленным структурам.

Таблица. Перечень организаций, пожертвования которым дает право на льготу

| Организации | Особенности |

| Благотворительные | Должны быть официально зарегистрированы как юридические лица. При благотворительной поддержке представительств и подразделений российских организаций, созданных ими фондов вычет не назначается |

| Некоммерческие социально-направленные структуры | Пожертвования осуществляются на род деятельности, установленный ФЗ №7 от 12.01.1996 (с нововведениями, вступившими в силу 01.01.2019) |

| Некоммерческие организации, работающие в образовательной, научной, культурной здоровьеохранной и природоохранной сфере, области физкультуры и спорта, защиты и поддержки прав гражданина | В перечень не входят предприятия, ведущие работу в области профессионального спорта |

| Религиозные организации | Учитывается благотворительная поддержка в уставных функциях, что обязательно указывается в платежной документации |

| Некоммерческие структуры | Помощь допустима на формирование и увеличение их целевых средств (порядок прописан в гл. 2 ФЗ № 275 от 30.12.2006) |

ВНИМАНИЕ! Следует понимать, что в назначении вычета будет отказано при оказании благотворительной поддержки гражданам (физ.лицам) или организациям, не являющимся официально зарегистрированными юридическими лицами или не входящим в представленный перечень.

Налог на прибыль

Действующее налоговое законодательство предписывает организациям, которые занимаются благотворительной деятельностью, оказывать помощь нуждающимся только из средств чистой прибыли. В связи с этим организации не освобождены от уплаты налога на прибыль из тех сумм, которые были направлены на благотворительность.

Так, в силу пп. 16 и 34 ст. 270 Налогового кодекса РФ при определении налоговой базы не учитываются расходы «в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей», а также «целевые отчисления, сделанные налогоплательщиком на содержание некоммерческих организаций и ведение ими уставной деятельности».

Министерство финансов РФ считает, что расходы, произведенные организацией в рамках благотворительной деятельности, не отвечают требованиям ст. 252 Налогового кодекса РФ и, следовательно, не могут уменьшать налоговую базу по налогу на прибыль (см. Письмо от 16 апреля 2010 г. № 03-03-06/4/42, Письмо от 4 апреля 2007 г. № 03-03-06/4/40). Однако региональные власти, при желании, могут уменьшать налоговые ставки, по которым осуществлляется налогообложение благотворительного фонда. Такое право им дает статья 284 Налогового Кодекса РФ, в соответствии с которой органам законодательной власти субъектов РФ дано право уменьшать ставки налога на прибыль в части, подлежащей зачислению в региональный бюджет (до 13,5%) для отдельных категорий налогоплательщиков.

Размер и расчет возмещения

Гражданину возмещаются 13% от затрат на благотворительность, если соблюдены условия, установленные законодательством РФ.

Расчет налогового вычета производится по схожим с другими видами вычета схемам

Чтобы определить сумму возможного возмещения, нужно знать доход человека и объем произведенных с него отчислений государству и на безвозмездную поддержку нуждающимся. При расчете учитываются данные за календарный год.

Условия начисления льготы:

- возврат не должен превышать величины перечисленного налога;

- сумма к возмещению не начисляется свыше 25 % от дохода за год.

Следует учесть, что лимит 25% предполагается не по каждому виду благотворительной поддержки, а по их общей совокупности.

Пример 1

В 2021 году гражданин перевел в благотворительных целях 20 тыс. рублей. Его доход за год — 250 тыс. рублей. Поскольку величина перечислений не выше 25% от данной суммы (250 тыс. *25% =62500 рублей), то налоговый вычет на благотворительность, оформленный гражданином в 2021 году — 2600 рублей (20 тыс.*13%).

Пример 2

В 2021 году человек перечислил благотворительной организации 100 тыс. рублей. Его доход за год — 300 тыс. рублей. Поскольку величина поддержки выше 25% от указанной суммы (300 тыс.*25%=75 тыс. рублей), то на полное покрытие гражданин претендовать не может. Максимально возможный размер равен 75 тыс. рублей. В 2021 году гражданину начислят возмещение: 75 тыс.*13%=9750 рублей.

Пример 3

В 2021 году человек направил на благотворительные цели по защите природы 40 тыс. рублей и по охране здоровья 70 тыс. рублей. Его годовой доход — 320 тыс. рублей. Поскольку совокупная величина помощи (110 тыс. рублей) выше 25 % дохода (80 тыс. рублей), то на полное покрытие гражданин претендовать не может. В 2021 году ему начислят вычет от 80 тыс. рублей, отсюда возмещение — 10400 рублей (80 тыс.*13%).

ВНИМАНИЕ! Если средства на благотворительные цели, по которым произведено возмещение, возвращены благотворителю, требуется величину вычета вписать в декларацию 3-НДФЛ за год, когда зафиксирован возврат.

Пример 4

В 2021 году гражданин перечислил на благотворительные цели 50 тыс. рублей. В 2021 году он получил возмещение налога полностью (50 тыс.*13%=6500 рублей). Но в этом же году средства были возвращены. Теперь гражданин в 2021 году должен добавить сумму возмещения в доходы (50 тыс.) и вернуть НДФЛ (6500 рублей).

Согласно статье 219 НК, на уровне субъектов РФ возможно увеличение предельной величины вычета до 30% от налогооблагаемого дохода. Пожертвования направлены на поддержку учреждений культуры, некоммерческих структур. Список таких организаций устанавливается законом субъекта РФ.

При каком пожертвовании можно получить вычет

Помните: не любая благотворительная деятельность подпадает под налоговую льготу. Получить вычет можно лишь в том случае, если вы перечислили деньги в организацию из списка, указанного в п. 1 ст. 219 НК РФ:

- Благотворительные организации.

- Социально ориентированные некоммерческие организации.

- Некоммерческие организации, осуществляющие деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных.

- Религиозные организации для осуществления уставной деятельности.

- Некоммерческие организации для формирования или пополнения целевого капитала.

Пример:

В 2021 году вы пожертвовали деньги в детский благотворительный фонд. В 2021 году вы можете сформировать декларацию 3-НДФЛ, обратиться в ИФНС и получить налоговый вычет на благотворительность.

Пример:

Вы перечислили деньги на частный счет, открытый для сбора средств на лечение ребенка. К сожалению, вы не имеете право на налоговый вычет за такое пожертвование, так как оказали благотворительную помощь физическому лицу. Вам следовало отправить деньги в благотворительный фонд, который занимается организацией лечения этого ребенка.

Пример:

Вы отправили деньги в некоммерческую спортивную организацию, в которой ваш ребенок занимается художественной гимнастикой. В следующем году вы имеете право обратиться за налоговым вычетом на благотворительность.

Пример:

Вы оказали благотворительное пожертвование городскому хоккейному клубу. К сожалению, вы не можете претендовать на налоговый вычет, так как, согласно ст. 219 НК РФ, налоговая льгота не распространяется на пожертвование в некоммерческие организации профессионального спорта.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Возможен ли вычет при пожертвовании в натуральной (неденежной) форме?

До 2012 года реализовать право на возмещение НДФЛ можно было только при денежной помощи, то есть взять возврат при осуществлении благотворительной поддержки до 2012 года в натуральной форме недопустим. На это указывает письмо Минфина РФ от 02.03.2010 года №03-04-05/8-78. Однако сейчас законодательство не выставляет ограничений для форм поддержки. В 2021 году ею могут выступать как деньги, так и имущество (аппаратура, машина, ценные бумаги, помещение). ГК РФ определяет пожертвование как передачу в дар вещи или права, при этом не указывая определенную форму.

На возможность вычета в 2021 году при неденежной благотворительной поддержке указывает и статья 219 НК РФ. Не считает пожертвование в натуральной форме препятствием для назначения льготы и Минфин РФ, что подтверждается письмом от 30.12.2013 №03-04-08/58234.

Письмо Министерства финансов России №03-04-08/58234

ВНИМАНИЕ! Если гражданин оплатил имущество, а пожертвовал его в будущем году, право на льготу приобретается в год передачи собственности. Это отражено в письме ФНС РФ от 21.05.2015 года №БС-4-11/8662. Например, человек приобрел имущество в 2021 году, а передал его с благотворительной целью в 2021. Возмещение возможно получить за 2021 год.

Пример. В 2021 году гражданин купил и передал благотворительной организации 3 ноутбука. Рыночная стоимость каждого — 10 тысяч, соответственно, полностью помощь оценена в 30 тыс. рублей. Доход гражданина за год — 400 тыс. рублей. Поскольку 25 % от данного показателя (400 тыс.*25%=100 тыс.) выше затрат на аппаратуру (30 тыс.), возмещение рассчитывается: 30 тыс.*13%=3900 рублей. Подать на него документы человек вправе в 2021 году.

Льготы по НДС

А вот по уплате НДС для благотворителей льгота есть.

В силу пп. 12 п. 3 ст. 149 Налогового кодекса РФ безвозмездная передача товаров, работ, услуг, имущественных прав в рамках благотворительной деятельности освобождена от обложения НДС еще с 2016 года. Главное условие — надо, чтобы такая деятельность велась в соответствии с Федеральным законом №135-ФЗ и не касалась подакцизных товаров.

Чтобы можно было применить льготное налогообложение благотворительной помощи по НДС, необходимо соблюдать определенные условия. Как было сказано выше, главным из них является оказание благотворительной помощи только в определенных законодательством целях.

Допустим, строительная организация на безвозмездной основе произвела работу по ремонту помещения школы с закупкой необходимых для ремонта материалов. Эти работы освобождаются от обложения НДС (см. Письмо Минфина России от 10.05.2012 N 03-07-07/49). Также вручение обществом подарков работникам, уходящим на пенсию, относится к хозяйственным операциям, преследующим такую цель, как «социальная поддержка и защита граждан, включая улучшение материального положения малообеспеченных», и освобождаемым от обложения НДС (см. Постановление ФАС ЦО от 04.07.2012 N А14-2540/2011).

Безвозмездная передача детских подарков работникам предприятия для их детей с целью пропаганды и укрепления семейных ценностей, проявления заботы о подрастающем поколении, содействия защите материнства, детства и отцовства, — это благотворительная помощь; налогообложение применяется льготное: организация освобождается от обложения НДС, так как эти действия не могут быть охарактеризованы как передача товаров для собственных нужд налогоплательщика или как операция по реализации товаров. (см. Постановление ФАС МО от 06.04.2009 N КА-А40/2403-09).

Помимо соблюдения целей организация, которая занимается благотворительностью, должна документально подтвердить такие операции для получения права на льготу. Примерный перечень документов, на основании которых это можно сделать, привел Минфин России в письме от 26.10.2011 № 03-07-07/66. Налоговые органы, оценивая правомерность того, что организация претендует на льготное налогообложение спонсорской помощи, примут в расчет такие документы:

- договор с получателем благотворительной помощи на безвозмездную передачу товаров, выполнение работ, оказание услуг в рамках осуществления благотворительной деятельности;

- копии документов, подтверждающих принятие на учет получателем благотворительной помощи указанных товаров, работ, услуг;

- документы, свидетельствующие о целевом использовании полученных в рамках благотворительной деятельности товаров (работ, услуг).

Если благотворительную помощь получает физическое лицо, достаточно представить документ, подтверждающий фактическое безвозмездное получение гражданином товаров, работ или услуг (см. письмо УФНС России по г. Москве от 02.12.2009 № 16-15/126825, письмо Минфина России от 26.10.2011 №03-07-07/66).

Если пожертвования (не обязательно благотворительные) осуществляются только в денежной форме некоммерческим организациям на осуществление уставной деятельности, не связанной с предпринимательством, или физическим лицам, то пакет документов собирать вообще не нужно. И более того, в таком случае не следует заявлять и благотворительную льготу. Безвозмездная передача денежных средств в форме пожертвования не признается реализацией товаров, работ, услуг и, соответственно, не облагается НДС у передающей стороны по другим основаниям (п. 3 ст. 39, подп. 1 п. 2 ст. 146 Налогового кодекса РФ). Эта позиция подтверждается также решениями арбитражных судов (см. постановление ФАС МО от 26.01.2009 № КА-А40/13294-08, ФАС ПО от 26.01.2009 № А55-9610/2008).

И наконец, если благотворитель осуществляет операции, как облагаемые НДС, так и освобожденные от налогообложения, он обязан вести их раздельный учет (п. 4 ст. 149 НК РФ). При этом порядок раздельного учета операций налогоплательщик разрабатывает самостоятельно и раскрывает в учетной политике.

Итак, налогоплательщик-благотворитель вправе применить освобождение от обложения НДС по операциям, осуществляемым в рамках благотворительной деятельности, только при соблюдении им вышеперечисленных условий.

Порядок оформления вычета

Возмещение по затратам на благотворительные цели производится только за период, когда совершалась поддержка организаций. Оформляют декларацию в год, идущий за тем, когда осуществлялась помощь: например, при пожертвованиях, произведенных в 2021 году, льготу назначают в 2021. Возможно более позднее оформление, но не больше чем за 3 прошлых года. Например, безвозмездные платежи вносились в 2014-2018 годах, но о льготе было заявлено только в 2019 — возмещение налога возможно за 2016-2018 года. За 2014 и 2015 вычет не назначают. Если пожертвование производилось в 2012, 2014, 2018 годах, а о намерении воспользоваться льготой сообщили только в 2019 году, ее доступно взять только за 2021 год. За остальные года вычет не оформляется, поскольку минуло более 3 лет.

ВНИМАНИЕ! Если сумма возмещения по благотворительным затратам в настоящем году полностью не израсходована, на будущий период остаток не переносится.

Например, гражданин перевел на благотворительные цели 30 тыс. рублей. Его доход за год — 100 тыс. рублей. Поскольку величина помощи больше 25% от поступлений за год (100 тыс.*25%=25 тыс.), вычет составит 25 тыс.*13%=3250 рублей. Остаток 30 тыс.-25 тыс=5 тыс. перенести на будущий период не допускается.

Процедура оформления обычно занимает около 4 месяцев, большую часть из которых занимает проверка данных, предоставленных гражданином. В случае одобрения денежные средства поступают на счет, указанный получателем.

Куда обращаться?

Вычет оформляют через налоговую инспекцию по месту регистрации гражданина. Назначение возмещения через работодателя не производится (п.2 ст. 219 НК).

В ИФНС нужно направить правильно оформленную документацию, в том числе налоговую декларацию. Разрешено это сделать почтой (заказным письмом с описью), лично или через Интернет (посредством кабинета налогоплательщика на ресурсе ФНС). Заявление не требуется.

Перечень документов

Для назначения вычета в ИФНС нужно направить пакет документации, в который входят:

- декларация 3-НДФЛ;

- паспорт (копия). Возможно предоставление иного удостоверения личности;

- данные о доходах и отчислениях в госбюджет. Информация предоставляется работодателем по специальной форме. Если за период гражданин трудился в нескольких местах, данные предоставляются со всех предприятий.

Справка о доходах 2-НДФЛ

- копии подтверждений произведенных пожертвований. Это платежки, квитанции, выписки из банка и так далее.

- копии договора, соглашения на осуществление благотворительной поддержки.

ВНИМАНИЕ! Если гражданин оказывал помощь в неденежной форме, важно отразить это в документации с отметкой о стоимости (согласно рынку) переданного имущества или услуг, оказываемых третьей стороной. При этом к договору требуется приложить акт приема-передачи помощи.

- копии документации, обозначающие статус получателя и цель совершенной помощи (учредительных бумаг, сметы, лицензии на деятельность). Официальных обязательных требований к предоставлению в ИФНС подобной информации нет, но на практике это позволяет ускорить процедуру назначения льготы и избежать вопросов от инспекторов.

Все бумаги оформляются на заявителя, их цель — показать, что затраты на благотворительность понес именно он. Налоговые органы с целью контроля вправе затребовать дополнительную документацию.

Если пожертвования от имени заявителя совершало третье лицо, важно доказать, что оно действовало по поручению. Для этого предоставляют нотариально заверенную доверенность, которую оформляют ранее, чем отправляют платеж или оказывают другую благотворительную помощь (ст.185 ГК РФ).

Супруги вправе получать льготу друг за друга, вне зависимости от того, кто сделал пожертвование и на кого оформлены бумаги, подтверждающие затраты. При этом никакие дополнительные доказательства или доверенности не требуются (письмо ФНС РФ от 01.10.15 № БС-4-11/17171).

Письмо № БС-4-11/17171

Образец заполнения декларации 3-НДФЛ по расходам на благотворительность

Правильное оформление документов способствует ускорению процесса назначения льготы. Декларацию заполняют самостоятельно или прибегают к услугам профессионалов (бухгалтеров, юристов). Бланк можно взять в ИФНС, но удобнее скачать с их официального сайта. При личном визите в ИФНС для подачи бумаг на вычет рекомендуется, чтобы декларация была уже заполнена, это значительно сократит время процедуры оформления. Для самостоятельного заполнения документа целесообразно воспользоваться представленным образцом.

Образец заполнения 3-НДФЛ на благотворительность. Страница 1

Образец заполнения 3-НДФЛ на благотворительность. Страница 2

Образец заполнения 3-НДФЛ на благотворительность. Страница 3

Образец заполнения 3-НДФЛ на благотворительность. Страница 4

Образец заполнения 3-НДФЛ на благотворительность. Страница 5

Образец заполнения 3-НДФЛ на благотворительность. Страница 6

Образец заполнения 3-НДФЛ на благотворительность. Страница 7

Образец заполнения 3-НДФЛ на благотворительность. Страница 8

Подробнее о заполнении налоговой декларации можно прочитать в специальной статье на нашем сайте.

Государство поощряет и стимулирует благотворительную деятельность с целью поддержки организаций, ведущих работу в различных сферах: культурной, научной, по охране здоровья, природы, животных и так далее. Людям, бескорыстно совершающим добрые поступки, предлагается вознаграждение в виде частичного возврата средств, затраченных ими на помощь нуждающимся.

Порядок применения налогового вычета на благотворительность

прописан в пп. 1 п. 1 ст. 219 «Социальные налоговые вычеты» Налогового кодекса РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 15.02.2016).

Согласно указанной статье Налогового кодекса РФ, если вы пожертвовали деньги из своих официальных доходов на благотворительность,

то вы можете воспользоваться правом на налоговый вычет или, проще говоря, вернуть себе часть пожертвованных денег.

Как вы уже знаете из моего материала «Что такое налоговый вычет: Кто и как его может получить», налоговый вычет – это часть дохода, необлагаемая налогом.

Поэтому вы можете вернуть себе уплаченный налог с ваших пожертвований. То есть, если вы официально работаете и, соответственно, платите налог на доходы физических лиц (подоходный налог) НДФЛ, и несете расходы на благотворительность, то вы можете вернуть себе часть потраченных денег в размере до 13% от суммы пожертвования.

Что же получается, что можно жертвовать любые деньги и на любые нужды и после возмещать затраты, просто определив все перечисления как благотворительность?

Нет. Налоговый кодекс четко прописывает, куда именно можно перечислять благотворительные суммы, если вы рассчитываете в дальнейшем на налоговый вычет на благотворительность.

В каких случаях можно получить налоговый вычет на благотворительность

В указанном выше п. 1 ст. 219 «Социальные налоговые вычеты» Налогового кодекса РФ определены организации, при оказании благотворительной помощи которым можно получить налоговый вычет.

К ним относятся:

- официально зарегистрированные благотворительные организации;

- социально ориентированные некоммерческие структуры;

- некоммерческие организации, занимающиеся научной, культурной, физкультурной и спортивной деятельностью, а также образованием и просвещением;

- в приоритете также организации, занимающиеся социальной и правовой защитой и поддержкой населения, охраной окружающей среды и защитой животных;

- религиозные организации, если пожертвования перечисляются на их основную уставную деятельность;

- некоммерческие структуры на формирование или пополнение их целевых средств.

Примеры получения налогового вычета на благотворительность

Пример 1. В 2015 году гражданка Т. оказала денежную помощь благотворительной организации на лечение детей. По окончании года она подала декларацию по форме 3-НДФЛ в налоговую инспекцию и получила налоговый вычет на благотворительность.

Пример 2. В 2015 году гражданин П. оказал денежное пожертвование религиозной организации на уставные цели. По окончании года он подал декларацию 3-НДФЛ в налоговую инспекцию и получил налоговый вычет на благотворительность.

Пример 3. Гражданка К. оказала благотворительную помощь футбольному клубу города. Согласно п. 1 ст. 219 НК РФ при оказании благотворительной помощи некоммерческим организациям профессионального спорта налоговый вычет заявить нельзя, поэтому она не смогла воспользоваться правом налогового вычета.

Пример 4. Гражданин Д. пожертвовал деньги некоммерческой организации «Развитие науки и образования» и малоимущему физическому лицу. Заявить налоговый вычет на благотворительность он может только в размере пожертвования некоммерческой организации «Развитие науки и образования», так как при пожертвовании другому лицу налоговый вычет не предоставляется.

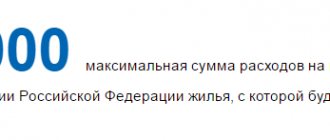

Размер налогового вычета на благотворительность

Размер налогового вычета по расходам на благотворительность рассчитывается за календарный год и определяется следующими факторами:

- нельзя вернуть в виде налогового вычета себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной заплаты);

- можно вернуть до 13% от расходов на благотворительность, но максимальная сумма расходов, которую можно использовать для налогового вычета ограничена 25% суммы годового дохода (абз. 7 пп. 1 п. 1 ст. 219 Налогового кодекса РФ). Соответственно, максимальная сумма возврата налога составляет

13% х 25% х Годовой доход;

- предел 25% полученного дохода применяется не по каждому виду расходов на благотворительность и пожертвования, а по всем в совокупности за год.

Пример 5. В 2015 году гражданин И. пожертвовал детской городской больнице 30 тыс. рублей, при этом его налогооблагаемый доход за год составит 200 тыс. рублей. Так как сумма пожертвования не превышает 25% от суммы дохода (30 000 < 200 000 х 25%), то он имеет право заявить налоговый вычет в размере пожертвования. В 2021 году гражданин И. может подать декларацию в налоговый орган и вернуть 30 000 х 13% = 3900 руб.

Пример 6. В 2015 году гражданка Л. пожертвовала деньги благотворительной организации «Дети» в размере 70 000 рублей. Налогооблагаемый доход за год составил 250 000 рублей. Так как сумма пожертвования превышает 25% от суммы годового дохода (70 000 руб. > 250 000 х 25%), то заявить налоговый вычет можно только в размере 250 000 х 25% = 62 500 руб. В 2021 году гражданка Л. вправе подать декларацию в налоговую инспекцию и вернуть 62 500 х 13% = 8 125 рублей.

Пример 7. В 2015 году гражданин Ф. пожертвовал в некоммерческую организацию защиты природы 50 000 руб. и 80 000 руб. в пользу благотворительной организации. Годовой налогооблагаемый доход за год гражданина Ф. составил 360 000 руб. Размер пожертвований в совокупности превышает 25% суммы дохода за год (50 000 + 80 000 > 360 000 х 25%). Поэтому по окончании 2015 года гражданин Ф. смог заявить налоговый вычет в размере 90 000 руб. (360 000 х 25%) и вернуть налог в размере 90 000 х 13% = 11 700 рублей.

Внимание. Если по каким-то причинам пожертвование, по которому получен налоговый вычет, будет возвращено, то сумму налогового вычета необходимо включить в налоговую декларацию за тот период, когда осуществлен возврат (абз. 8 пп. 1 п. 1 ст. 219 Налогового кодекса РФ).

Пример 8. В 2014 году гражданин В. пожертвовал религиозной организации 40 000 рублей. В 2015 году он подал декларацию в налоговую инспекцию и получил налоговый вычет по расходам на благотворительность в полном объеме (вернул налог в размере 40 000 х 13% = 5200 рублей).

Однако позже в 2015 году пожертвование было возвращено. Гражданин В. по окончании 2015 года должен был подать декларацию в налоговую инспекцию по месту постоянной регистрации и включить сумму налогового вычета 40 000 руб. в свои доходы, а также вернуть налог в размере 13% от суммы налогового вычета (5200 руб.).

Можно ли получить налоговый вычет на благотворительность, если благотворительность оказана не деньгами

По мнению специалистов, пожертвованием признается дарение вещи или права в общеполезных целях (ч. 1 ст. 582 Гражданского кодекса РФ). Понятие вещи включает деньги, ценные бумаги, иное имущество, в том числе имущественные права (ст. 128 Гражданского кодекса РФ).

Соответственно, пожертвование может быть совершено как перечислением денег, так и передачей какого-либо имущества (автомобиля, оргтехники и др.). При этом, так как Налоговый Кодекс РФ не ограничивает право на социальный вычет (а налоговый вычет на благотворительность является разновидностью социального вычета), только денежной формой пожертвования, налоговый вычет на благотворительность может быть получен и при оказании помощи имуществом.

Письмо Минфина России от 30.12.2013 № 03-04-08/58234.

Какие нужны документы для оформления налогового вычета на благотворительность

Для оформления налогового вычета на благотворительность потребуется:

- документ, удостоверяющий личность;

- декларация 3-НДФЛ и заявление на возврат налога;

- документы, подтверждающие Ваши расходы на благотворительность;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Когда нужно подавать документы и за какой период можно получить налоговый вычет на благотворительность

Деньги по расходам на благотворительность можно вернуть только за те годы, когда непосредственно были понесены расходы.

При этом подать налоговую декларацию и вернуть деньги можно лишь в году, следующим за годом расходов на благотворительность. То есть если пожертвование было оказано в 2015 году, то вернуть деньги можно будет только в 2021 году.

Если налоговый вычет не был оформлен сразу, то это можно сделать и позже, но не более, чем за три последних года.

Например, если благотворительная помощь была осуществлена в 2011-2014 годах и не был получен налоговый вычет, то в 2015 году можно вернуть налог только за 2012, 2013, 2014 годы (срок возврата налога за 2011 год уже прошел).

Пример 9. В 2011 и в 2014 году гражданин С. оказал денежное пожертвование благотворительной организации на обучение детей-сирот. В случае подачи декларации 3-НДФЛ в налоговую инспекцию в 2015 году он может получить налоговый вычет только по расходам на благотворительность за 2014 год. За 2011 год налоговый вычет так и останется неиспользованным, так как прошло более 3 лет.

Вся процедура получения налогового вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка документов налоговой инспекцией).

Внимание. Если налоговый вычет по расходам на благотворительность не был использован полностью в текущем году, то перенести его остаток на следующий год не получится. Он так и будет не использован.

Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603.

Пример 10. В 2015 году гражданин С. пожертвовал фонду по охране животных 20 000 руб. Его налогооблагаемый доход за год составит 30 000 руб., уплаченный подоходный налог, соответственно, 3900 руб.

Так как сумма пожертвования превышает 25% от дохода гражданина С. (20 000 > 30 000 х 25%), то заявить он может налоговый вычет 30 000 х 25% = 7500 руб.

В 2021 году он может подать налоговую декларацию в налоговый орган и вернуть 7500 х 13% = 975 рублей. Остаток в размере 20 000 – 7500 = 12 500 руб. дополучить в другие периоды гражданин С. не может.

Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу.

НАЛОГИ И НАЛОГОВЫЕ ВЫЧЕТЫ

Сроки получения возмещения

За вычетом можно обращаться в течение 3-х лет с момента уплаты налога на доходы физических лиц за промежуток времени, в котором пожертвованы денежные средства. Налоговую декларацию можно подавать в ИФНС в году, который наступил за годом понесённых затрат. Если гражданин совершил благодеяние в 2021 году, претендовать на возврат он сможет в 2021 г.

Когда физическое лицо осуществляло благотворительную деятельность в 2014-2017 годах и не обращалось за возмещением, в 2018 оно возвратило деньги лишь за 2015, 2021, 2021 г. Срок выплаты компенсации за 2014 истёк.

Пример

Пирогова подарила денежную сумму детской благотворительной организации в 2014 и 2021 г. Она обратилась в налоговую службу в 2018 г. и государство сделало возврат за 2021 г. НВ за 2014 год уже не положен, так как прошло более 3-х лет.

Важно! Если социальный вычет, связанный с осуществлением благотворительной деятельности в текущем году не исчерпать полностью, на следующий остаток уже перенести нельзя.

Пример

Попов в 2021 г. направил пожертвование организации, занимающейся охраной диких животных в сумме 20 000 рублей. За год он получил доход, облагаемый налогом, в 30 000 рублей. НДФЛ – 3900 рублей. Поскольку пожертвования превышают годовой доход Попова на 25%, он может претендовать на возврат в 7500 рублей (30 000 умножить на 25%). В 2021 г. Попов сдал декларацию и вернул 975 рублей (7500 умножить на 13%). Оставшиеся деньги – 12500 рублей (20 000 минус 7500) возвратить не получится.

Какие расходы считаются благотворительными

Как это сделать, какие документы нужны, на какую сумму к возврату можно рассчитывать? Облагается ли налогом спонсорская помощь, полученная от организации или частного лица? Давайте разбираться с этими вопросами.

Социальный вычет по расходам на благотворительность — это налоговый вычет, который уменьшает налогооблагаемую базу.

Вычет по расходам на благотворительность предоставляется в тех случаях, когда перечисление денежных средств было произведено напрямую в организации, перечень которых определен Налоговым кодексом, и расходы на благотворительность не предполагали получение физическим лицом какой-либо выгоды.

Также сумма социального вычета на благотворительные цели не может превышать 25 % полученного физическим лицом за год дохода. Например, если физическое лицо пожертвовало в благотворительную организацию сумму, которая составляет 30 % полученного за год дохода, то вычет в таком случае будет составлять 25%.

Право на возврат НДФЛ в связи с получением вычета сохраняется за физическим лицом в течение 3 лет с момента уплаты НДФЛ по итогам года, в котором были произведены расходы на благотворительность. Иными словами, если физическое лицо претендует на вычет в 2019 году, то будут учитываться суммы благотворительных пожертвований, сделанных в период с 2021 по 2021 гг.

Чтобы получить вычет по расходам на благотворительность, физическое лицо может подать декларацию в налоговый орган в любое время в течение года. Если физическое лицо входит в группу лиц, обязанных самостоятельно задекларировать свой доход, то крайний срок подачи декларации — 30 апреля текущего года.

Для получения социального налогового вычета по расходам на благотворительность физическому лицу необходимо выполнить следующие действия:

- Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором производилось перечисление денежных средств на благотворительность;

- Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ;

- Подготовить копии документов, подтверждающих перечисление налогоплательщиком денежных средств на благотворительность (например, платежные поручения, банковские выписки, договоры на пожертвование, оказание благотворительной помощи и т.п.);

- Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих перечисление денежных средств на благотворительные цели.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Получить возврат НДФЛ за благотворительность удастся с расходов в виде материальной помощи, предоставленной:

- благотворительным организациям;

- НКО, занимающимся социальными нуждами населения;

- НКО, работающим в сфере культуры, здравоохранения, образования, защиты прав граждан, экологии;

- религиозным объединениям.

Ст. 219 НК регулирует порядок получения налогового вычета за благотворительность физических лиц. Получить возврат не удастся, если средства переведены в пользу другого частного лица, помощь оказана на возмездной основе, деньги отправлены в учрежденный организацией фонд, а не напрямую.

- В адрес зарегистрированных благотворительных организаций и фондов.

- Для некоммерческих организаций с социально-направленной деятельностью.

- Религиозные организации и объединения (ведение уставной деятельности).

- Для формирования или пополнение уставного фонда некоммерческих организаций.

- На ведение деятельности некоммерческих структур в области образования, науки, здравоохранения, физической культуры, защиты прав граждан.

Сумма к возврату

В Налоговом кодексе Российской Федерации в статье 219 пункте 1 прописана сумма вычета. Она предоставляется соразмерно понесённым затратам, но имеет некоторые ограничения:

- Не более 25% от дохода, с которого человек уплачивает НДФЛ.

- Размер преференции не должен превышать сумму подоходного налога.

Примеры расчёта

Пример

За 2021 год Огурцов получил доход в 400 000 рублей. На работе с его зарплаты удержали НДФЛ в размере 52 000 рублей по ставке налогообложения 13%. Налог на доходы составил 52 000 рублей: 400 000 умножить на 13%. На благотворительные нужды Огурцов перевёл 130 000 рублей в течение года. В начале 2021 г. он обратился в местный налоговый орган и отнёс декларацию, полный комплект документов для оформления налогового вычета за благотворительность. Максимальная планка вычета – 25% от полученного дохода: 400 000 х 25% = 100 000. 130 000 рублей, которые Огурцов направил на благие дела, больше установленной законом суммы. Возврат с учётом пожертвований ФНС рассчитает исходя из 300 000 рублей. В итоге НДФЛ составит 39 000 рублей (от 400 000 отнимаем 100 000 и умножаем на 13%).

Так как с заработка Огурцова работодатель отчислил за прошлый год 52 000 рублей, сумма к выплате составит 13 000 рублей (52 000 – 39 000).

Пример

Денисов оказал помощь детсаду, пожертвовав 80 000 рублей. Годовой доход гражданина – 230 000 рублей. Сумма, переведённая детскому саду, больше 25% дохода, облагаемого налогом. Денисов получит вычет 57 500 рублей (230 000 умножить на 25% и разделить на 100). Сумма возмещения – 7 475 рублей (57 500 умножить на 13%).

Пакет документов и процедура

Для получения вычетов на благотворительность Добронравову понадобятся следующие документы:

• паспорт; • форма 3-НДФЛ; • справка 2-НДФЛ; • платежные документы, подтверждающие факт пожертвований (чеки, квитанции, расписки и т.д.); • документы для подтверждения статуса организации (устав и др.); • заявление на возврат излишне уплаченного налога.

Данный пакет документов Дмитрий по окончании налогового периода почтой или лично предоставит в налоговую инспекцию, где в течение 3-х месяцев будет проходить камеральная проверка. В итоге органы примут решение о предоставлении вычета. Так как заявление на возврат Дмитрий подал сразу, то в срок до 30-ти дней после утверждения результатов проверки ему вернут часть НДФЛ за благотворительность.

Кто обладает правом на возврат НДФЛ

Налоговые вычеты за благотворительность предоставляются физическим лицам при соблюдении ряда условий:

- Российское гражданство.

- Статус резидента РФ (проживание на территории страны не меньше 183 дней в году).

- Наличие официальной работы и дохода, с которого 13% перечисляется в бюджет государства.

- Пожертвования направлены только социально ориентированным юридическим лицам.

Пример

Разина пожертвовала сумму для лечения детей благотворительной организации в 2021 году. По окончании налогового периода она вправе обратиться в фискальные органы и оформить возврат подоходного налога.

На преференцию от государства не вправе рассчитывать пенсионеры и лица, у которых налогооблагаемые доходы были более 3-х лет назад. Вычеты не полагаются и за благотворительную помощь, оказанную конкретному физическому лицу без участия благотворительной организации.

Гражданин не сможет воспользоваться налоговой льготой и в других случаях:

- Сумма пожертвования переведена не напрямую учреждению, входящему в перечень, установленных НК РФ, а фонду, образованному этой организацией.

- Благодеяние предполагало извлечение выгоды физическим лицом (реклама, услуги и т.п.) и не было совершено бескорыстно.

- Поддержка агитационных кампаний, политических партий.

- Оказание помощи организациям, которые не зарегистрированы, или занимаются поддержкой профессионального спорта.

Пример

Бочкин передал религиозной организации строительные материалы для проведения работ по реставрации храма. Федеральная Налоговая служба отказалась принять документы.

Пример

Беликова обратилась в налоговый орган за социальным вычетом относительно некоммерческой организации «Детский сад». Беликова предъявила платёжные документы с пометками «добровольное пожертвование». ФНС дала отказ.

Как вернуть честно заработанные 13 % НДФЛ: вычет за благотворительность

Законодательство позволяет вернуть уплаченный налог на благотворительность в России. При этом под налогом понимается обязательный индивидуально безвозмездный платеж, произведенный в бюджет. Льготой может воспользоваться только налогоплательщик, который перечислял НДФЛ в том же году, когда и занимался меценатством.

Как воспользоваться этим правом? Вот несколько обязательных шагов:

- Заполните декларацию 3-НДФЛ за тот период, в котором осуществлялись траты на благотворительные нужды;

- Возьмите с места трудоустройства выписку 2-НДФЛ, подтверждающую налоговые отчисления и их размер;

- Подготовьте документы о затратах: платежные поручения, чеки, договоры пожертвования, где указаны перечисленные суммы;

- Пакет документов предоставьте в ФНС, после чего ожидайте принятия решения, на эту процедуру может потребоваться до 4 месяцев.

Предлагаем ознакомиться: Обстоятельства смягчающие административную ответственность

Соответственно, освобождение от налогов при благотворительности доступно только в размере, не превышающем суммы НДФЛ, уплаченного гражданином в бюджет, не может быть больше 25% заработка.

Наше государство поощряет деятельность филантропов, предоставляя возможность возместить некоторую часть своих расходов на благотворительность.

В целях государственной поддержки активности россиян в области пожертвований НК РФ предусматривает возможность получения вычетов за такие расходы для граждан, уплачивающих подоходный налог по ставке 13%. MoneyMan собрал материалы, с которыми необходимо ознакомиться, перед тем как отправиться в налоговую за вычетом.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам:

- 7 доб. 987 (Москва и область)

- 7 доб. 133 (Санкт-Петербург и область)

- 8 доб. 652 (Регионы)

Это быстро и бесплатно!

Дмитрий Добронравов считает, что долг каждого гражданина — помогать тем, кто в этом нуждается, и поэтому ежегодно отправляет деньги в благотворительные организации. В 2014 году он пожертвовал 90 тыс. руб. в фонд «Подари жизнь» и 120 тыс. руб. фонду «Виктория» в 2015 году. Так как Дмитрий уплачивает НДФЛ, а его налогооблагаемый годовой доход составляет 420 тыс. руб., он надеется получить вычет. Разберемся, какую сумму Добронравову удастся вернуть.

• благотворительных организаций;• некоммерческих социально ориентированных организаций;• некоммерческих организаций, функционирующих в сфере культуры, науки, спорта, здравоохранения, образования, защиты от ЧС, правовой поддержки граждан, охраны животных и природы;• некоммерческих организаций, направленных на создание и пополнение целевого капитала;• религиозных организаций.

Так как обе организации, в которые Добронравов отправил деньги, являются благотворительными, налогоплательщик имеет право получить вычет за пожертвования как в 2014, так и в 2015 годах.

Юридический статус

Чтобы расходы были приняты к вычету, необходимо чтобы организации, в которые направлялись средства, юридически соответствовали формату некоммерческих, религиозных и благотворительных организаций.

Предположим, гражданин пожертвовал в местный приют для животных 100 тыс. руб. Но оказалось, что приют не зарегистрирован, а держится на силах хозяев, которые неформально объявили сбор пожертвований, принимая средства на личных счетах.

В этом случае налогоплательщику не удастся получить вычет.

Вычет за пожертвования не поддается правилу 120 тыс. руб. и рассчитывается отдельно от остальных социальных вычетов. Он предоставляется в полном размере потраченных на благотворительность средств, но не более 25% от годового налогооблагаемого по НДФЛ дохода.

25% от годового дохода Добронравова составляют 105 тыс. руб. (420 тыс. руб. × 25%), поэтому для определения вычета он будет ориентироваться на этот лимит.

Что касается пожертвования 2015 года, то вычет составит 105 тыс. руб., так как 120 тыс. руб. для фонда «Виктория» превышают 25% от годового дохода Добронравова. Сумма к возмещению составит 13 650 руб. (105 тыс. руб. × 13%).

Максимальные 25% от налогооблагаемого дохода даются на весь налоговый период, а не на каждое пожертвование. Получается, если бы в 2014 году Добронравов отправил 90 тыс. руб. в «Подари жизнь» и в этом же периоде еще 30 тыс. руб. пожертвовал детскому дому, то общая сумма вычета по всем благотворительным расходам составила бы 105 тыс. руб. Так, за помощь фонду вычет составит 90 тыс. руб., а оставшиеся 15 000 руб. (105 тыс. – 90 тыс. руб.) зачтутся за пожертвования детскому дому.

В ситуации, когда сумма пожертвования оказалась больше 25% от налогооблагаемого дохода, оставшаяся разница между ними не переносится для вычета на следующие налоговые периоды.

В 2015 году Дмитрий получил вычет в размере лимита, ограниченного 25% от его дохода (105 тыс. руб.). Однако пожертвование оказалось больше лимита на 15 тыс. руб. (120 тыс. руб. – 105 тыс. руб.), но использовать эту сумму для вычета в 2016-м и последующих годах Добронравов не сможет.

При возврате суммы пожертвования налогоплательщик должен вернуть полученное возмещение. Так, сумму вычета нужно будет включить в налоговую базу в том году, когда средства были возвращены, и уплатить подоходный налог в размере 13%.

Скажем, что в 2015 году фонд «Подари жизнь» вернул Добронравову всю сумму пожертвования (90 тыс. руб.), которую он отправил в 2014 году и за которую получил вычет. Так как за 2014 год Дмитрий уже вернул часть налога, то по окончании 2015-го в декларации он указал полученные 90 тыс. вычета как доход.

Вычет предоставляется по окончании налогового периода, в котором были осуществлены пожертвования. То есть обращаться в инспекцию нужно в начале года, следующего после того года, когда налогоплательщик занимался благотворительностью.

Вычет за пожертвование для «Подари жизнь», которое Добронравов отправил в 2014 году, налогоплательщик получил в 2015 году. А по поводу возмещения за помощь фонду «Виктория» в 2015 году Дмитрий обратился в инспекцию в 2021 году.

Еще один нюанс: предоставляется вычет только за 3 предыдущих налоговых периода. Для примера, гражданин жертвовал деньги благотворительным организациям в 2011 и 2014 годах, но узнал о вычетах только в 2021 году. Согласно правилу, он может вернуть часть налога только за 3 прошлых года: 2015, 2014, 2013 года. Поэтому вычет за 2011 год налогоплательщик не получит, а вот часть денег за пожертвования 2014 года он имеет полное право вернуть.

• паспорт;• форма 3-НДФЛ;• справка 2-НДФЛ;• платежные документы, подтверждающие факт пожертвований (чеки, квитанции, расписки и т.д.);• документы для подтверждения статуса организации (устав и др.);• заявление на возврат излишне уплаченного налога.

Данный пакет документов Дмитрий по окончании налогового периода почтой или лично предоставит в налоговую инспекцию, где в течение 3-х месяцев будет проходить камеральная проверка. В итоге органы примут решение о предоставлении вычета. Так как заявление на возврат Дмитрий подал сразу, то в срок до 30-ти дней после утверждения результатов проверки ему вернут часть НДФЛ за благотворительность.