Отражаем в 6-ндфл проценты, выплаченные работнику – займодавцу: рекомендации от фнс — все о налогах

Для расширения бизнеса требуются инвестиции, одним из способов их получения, для небольших предприятий может являться заем у физического лица. За использование его денежных средств, заимодателю начисляется прибыль, которая для него является доходом, а значит, он должен уплатить с них налог государству. Однако, перечислением сборов в бюджет занимается налоговый агент, которым является предприятие — заемщик, именно на него и возлагается эта обязанность.

Как бухгалтеру отразить проценты по займам в 6 НДФЛ? В качестве заимодателя может выступать любое физ. лицо: учредитель, сотрудник или сторонний человек.

Агенты обязаны удержать с доходов налог по ставкам 13% и 30% для резидента и не резидента соответственно. В отчете 6 НДФЛ показываются все вознаграждения, в том числе получение дохода в виде процентов по займу, попадают все доходы, что были фактически выплачены работникам за текущий период. Отчетность сдается каждый квартал.

Первый раздел заполняется нарастающим итогом с начала года, т.е. в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь.

Второй раздел отражает вознаграждения, полученные физ.

лицами только за текущий квартал.

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода.

В этот же день происходит удержание налога физических лиц.

Проценты по займу в 6-НДФЛ

Copyright: фотобанк Лори Компании и предприниматели нередко нуждаются в дополнительных денежных средствах – для развития бизнеса, срочного погашения задолженностей и т.п.

Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения. Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал.

Источником таких средств могут стать не только банки или иные компании, но и граждане. Например, фирма может занять деньги у своего учредителя, руководителя, или иного лица, даже не работающего в этой организации, заключив с ним договор займа. Как правило, такие договоры предусматривают уплату процентов займодавцу.

Проценты, выплаченные по договору займа, считаются доходом физлица, с которого удерживается подоходный налог.

Как отразить проценты в Расчете 6-НДФЛ, разберемся в нашей статье.

Компания или ИП, получившие займ от физлица, и выплачивающие ему проценты, признаются в отношении таких доходов налоговыми агентами по НДФЛ (ст.

226 НК РФ; письмо ФНС от 26.05.2017 № БС-4-11/9974).

Это значит, что заемщик обязан рассчитать налог с суммы процентов, удержать его при выплате дохода и перечислить в бюджет.

По окончании года агент представляет в ИФНС по физлицу-займодавцу , а в течение года включает его доход и налог в Расчет 6-НДФЛ. Займы оформляются , условия которого устанавливают, в том числе, периодичность уплаты процентов заемщиком.

Стороны могут установить любой период уплаты – ежемесячно, еженедельно, поквартально и т.д. При отсутствии такого условия в договоре, проценты выплачиваются ежемесячно, пока займ не будет возвращен (п.

3 ст. 809 ГК РФ)

Займы

Для расширения бизнеса требуются инвестиции, одним из способов их получения, для небольших предприятий может являться заем у физического лица.

За использование его денежных средств, заимодателю начисляется прибыль, которая для него является доходом, а значит, он должен уплатить с них налог государству. Однако, перечислением сборов в бюджет занимается налоговый агент, которым является предприятие — заемщик, именно на него и возлагается эта обязанность.

Как бухгалтеру отразить проценты по займам в 6 НДФЛ? В качестве заимодателя может выступать любое физ.

лицо: учредитель, сотрудник или сторонний человек. Агенты обязаны удержать с доходов налог по ставкам 13% и 30% для резидента и не резидента соответственно. В отчете 6 НДФЛ показываются все вознаграждения, в том числе получение дохода в виде процентов по займу, попадают все доходы, что были фактически выплачены работникам за текущий период.

Отчетность сдается каждый квартал.

Первый раздел заполняется нарастающим итогом с начала года, т.е. в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь. Второй раздел отражает вознаграждения, полученные физ.

лицами только за текущий квартал.

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода. В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения. Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал.

Ндфл с процентов по займам в 2021

В 2021 г. учредителю (он же и ген. директор), выплачивались проценты по договору займа предоставленного им ООО. При сдаче НДФЛ-6 за 2021 г. было выявлено, что частично НДФЛ с выплаченных процентов был не удержан и не перечислен. Долг погасили лишь в марте 2021 г. Как в НДФЛ-6 за 1 квартал 2021 г. отразить сумму погашенного долга за 2021 год? И нужно ли вообще отражать эту сумму?

Как отразить в 6-НДФЛ проценты по полученным займам

Статьей 2 Федерального закона от 27.11.2021 N 333-ФЗ предусмотрено вступление его в силу по истечении одного месяца со дня официального опубликования, но не ранее 1-го числа очередного налогового периода по налогу на доходы физических лиц.

Иных доходов, кроме зарплаты (она выплачивается ежемесячно 11-го числа), Соколов Н. В. в указанном периоде не получал, поэтому НДФЛ с январской МВ можно удержать только в феврале, в день выплаты зарплаты (аналогичный принцип действует и в последующие месяцы 1-го квартала).

- День приобретения товаров (работ, услуг) и покупки ценных бумаг (подп. 3 п. 1 ст. 223 НК РФ).

- День оплаты стоимости ценных бумаг, если их оплата произошла после перехода права собственности на них к налогоплательщику (подп. 3 п. 1 ст. 223 НК РФ).

- Последний день каждого месяца в течение периода пользования заемными деньгами (подп. 7 п. 1 ст. 223 НК РФ).

Рекомендуем прочесть: Перечень Документов На Приватизацию Квартиры В 2021 Году

Материальная выгода от экономии на процентах (образец заполнения строк 100–140)

- от экономии на процентах за пользование заемными средствами, выданными ему юрлицом или ИП под невысокий процент;

- покупки ценных бумаг (ЦБ) по цене ниже рыночной;

- приобретения товаров (работ, услуг) у взаимозависимых лиц.

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода. В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения.

6-НДФЛ: проценты по займу

Вопрос: Организация получила денежные средства по договору процентного займа у физического лица( работника компании).

Ежемесячно производятся начисления по процентам доходы физическому лицу. Как отразить в справке 6-НДФЛ начисленные за 1 кв. 2021 г., но не выплаченные проценты по договору займа физическому лицу?

НДФЛ соответственно удержан не был. Ответ: Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В Разд. 2 приводятся обобщенные показатели только о тех доходах, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет.

То есть в Разд. 2 не надо показывать суммы доходов нарастающим итогом с начала года (Письмо ФНС от 24.03.2016 N БС-4-11/5106). Таким образом, проценты по договору займа будут отражены в разделе 1, а раздел 2 Вы в праве не заполнять, т.к. не было ни выплат, ни удержания налога, на основании письма ФНС от 25.02.2016 №БС-4-11/[email protected]по аналогии с заработной платой, выплаченной в апреле.

Рекомендуем прочесть: Страны в которые можно поехать сотрудникам органов государственной охраны

- (87 kB) (73 kB) (342 kB) (2 MB) (551 kB)

Российская организация хочет выдать беспроцентный займ работнику.

Но очень хитро выдать. В Договоре займа организация «Хитрость» пишет, что займ выдается в рублях.

Но если курс доллара будет выше, чем…. (6-НДФЛ). НДФЛ перечислен, а зарплата ещё не выплачена, соответственно, НДФЛ не удержан. Как это отражать? ✒ ФНС считает, что в такой ситуации авансом перечисленная в бюджет сумма налогом не….

В нашей компании учредителем является гражданин КНР.

Уплата ндфл с процентов по займу от физического лица 2021

Так, в соответствии с Приказом Минфина РФ от При этом необходимо помнить о том, что уплата НДФЛ в бюджет Российской Федерации осуществляется налоговым агентом не позднее, чем на следующий день после получения дохода физическим лицом. Так, в случае исчисления НДФЛ с материальной выгоды, полученной физическим лицом от экономии процентов при пользовании заёмными кредитными средствами, уплата НДФЛ производится не позднее 1 числа месяца, следующего за месяцем пользования заёмными средствами ст.

НДФЛ с процентов по договору займа с физическим лицом

Вам необходимо заключить дополнительное соглашение к Договору займа, где будет указана цель получения и предоставления займа. Помимо дополнительного соглашения необходимо получить уведомление в ИФНС о возникновении права имущественного вычета в связи со строительством нового дома. Наша организация предоставила своему сотруднику беспроцентный займ, который впоследствии простила.

Важно Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

6-НДФЛ: проценты по займу

Главная » Консультации » Практически каждая компания (ИП) на определенных этапах своей деятельности нуждается в дополнительных денежных вливаниях. Возможно, они пойдут на становление или развитие бизнеса, закупку дорогостоящего оборудования, поддержание и улучшение финансового состояния предприятия и т.

д. При этом источники привлечения средств бывают разные. Самый банальный из них – это банковский кредит. Однако одолжить деньги может не только кредитная организация, но и частное лицо (к примеру, учредитель, директор, работник или вообще посторонний гражданин) по договору займа.

Часто такой договор предусматривает уплату процентов «физику» – заимодавцу за пользование заемными средствами, в результате чего у него возникает налогооблагаемый доход. Из этой консультации Вы узнаете, как отразить в 6-НДФЛ проценты по займу. Но для начала немного вводной информации.

Понятие и общая характеристика договора займа Заемные отношения регулируются гражданским законодательством (§ 1 гл.42 ГК РФ).

Оформляются они, как правило, договором займа – двухсторонним соглашением между заимодавцем и заемщиком, по которому первый передает в собственность предмет займа (деньги или другие вещи, определенные родовыми признаками), а второй обязуется в установленный срок вернуть равноценный предмет (т. е. такую же сумму денег или равное количество других полученных им вещей того же рода и качества) (абз.1 п.1 ст.807 ГК РФ, п.1 ст.810 ГК РФ). Договор признается реальным (т.

Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

В данной ситуации Организация является налоговым агентом по НДФЛ (пп. 1 п. 1 ст. 208 НК РФ, п. 1 ст. 226 НК РФ). Выплачиваемый доход в виде процентов облагается НДФЛ по ставке 13%.

Код дохода — 1011. Помимо этого, проценты можно учесть в расходах в НУ в составе внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ). Как правило, учитывается вся сумма начисленных процентов. Нормировать проценты не надо: ограничения по принятию суммы в расходах по НУ есть только по контролируемым сделкам (п.

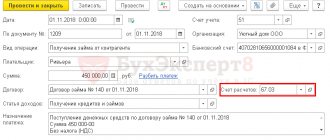

2-13 ст. 269 НК РФ, п. 2 ст. 105.14 НК РФ). В 1С Бухгалтерия 3.0 операции можно оформить следующим образом. Для учета НДФЛ данные по примеру выглядят следующим образом: Банк и касса – Банк – Банковские выписки – кнопка Поступление – Поступление на расчетный счет – вид операции Получение займа от контрагента.

Договор Проводки Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция.

- Дебет — 91.02:

- Субконто 1 — статья Прочие доходы и расходы имеет вид:

- Субконто 2 Контрагенты — выбрать учредителя.

- Субконто 1 — статья Прочие доходы и расходы имеет вид:

- Кредит — 66.04 «Проценты по краткосрочным займам».

- Субконто 2 Контрагенты — выбрать учредителя.

Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция.

Заполните документ по образцу ниже: Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать – Операция учета НДФЛ.

Заполните документ по образцу ниже:

- Вкладка Доходы – Добавить.

Код дохода — 1011.

- Вкладка Исчислено по 13 (30%) кроме дивидендов – Добавить.

ФНС сообщила, как заполнить 6-НДФЛ, если проценты, причитающиеся физлицу по договору займа, начислены в одном отчетном периоде, а выплачены в другом

26 октября 2021 26 октября 2021 Организация, получившая заем у физлица, признается налоговым агентом по НДФЛ в отношении процентов по договору займа.

Как в отразить операцию по выплате процентов, если они начислены в одном квартале, а НДФЛ перечислен в следующем квартале?

Ответ на этот вопрос содержится в недавно опубликованном письме ФНС России .Напомним, что расчет 6-НДФЛ заполняется на отчетную дату (соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря). Раздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого периода.

Строка 100 заполняется с учетом положений НК РФ; строка 110 — с учетом положений пункта 4 и пункта 7 НК РФ; строка 120 — с учетом положений пункта 6 и пункта 9 НК РФ. По общему правилу, установленному пунктом 1 НК РФ, датой фактического получения дохода считается день выплаты дохода, в том числе перечисления средств на счет налогоплательщика. Пункт 4 НК РФ обязывает налоговых агентов удерживать начисленную сумму НДФЛ при фактической выплате дохода.

При этом перечислить налог необходимо не позднее дня, следующего за днем выплаты дохода (п. 6 НК РФ). Таким образом, датой фактического получения дохода в виде процентов по займу, выданному организации, признается день выплаты этих процентов.

Компания посчитала НДФЛ с материальной выгоды и удержала с ближайшей зарплаты

Компания выдала сотруднику беспроцентный заем. На конец месяца компания рассчитала материальную выгоду, а удержала НДФЛ с ближайшей зарплаты.

Материальная выгода от экономии на процентах облагается НДФЛ (п. 1 ст. 210 НК РФ). Налоговую базу по таким доходам считайте по правилам статьи 212 НК РФ. Ставку ЦБ берите на дату получения дохода.

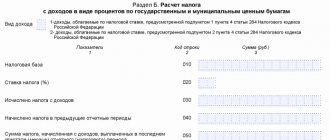

Дата получения дохода по материальной выгоде — последний день месяца (подп. 7 п. 1 ст. 223 НК РФ). Поэтому считайте выгоду ежемесячно в течение периода действия договора. В последний день месяца исчислите НДФЛ с материальной выгоды. Удержать налог надо с ближайшего денежного дохода (п. 4 ст. 226 НК РФ). Если компания в течение отчетного периода удержала исчисленный налог с зарплаты, заполните материальную выгоду в разделах 1 и 2 расчета. В разделе 1 выгоду заполняйте в отдельном блоке строк 020–050.

Если работник получал в течение периода зарплату и доходы в виде материальной выгоды, в строке 060 посчитайте этого сотрудника один раз.

Что касается раздела 2, дата получения дохода по зарплате — тоже последний день месяца. Поэтому выгоду и зарплату можно объединить в один блок строк 100–140. При этом не важно, что доходы облагаются НДФЛ по разным ставкам (письмо ФНС России от 27.04.16 № БС-4-11/7663).

Если компания удержала налог с авансовой части зарплаты, в разделе 2 выгоду отразите отдельно. В строке 100 поставьте последний день месяца, в строке 110 — дату, когда компания смогла удержать НДФЛ, в строке 120 — следующий рабочий день.

На примере

1 апреля компания выдала сотруднику беспроцентный заем 300 000 руб. На 30 апреля она рассчитала материальную выгоду — 1803,28 руб. (300 000 руб. × 2/3 × 11%. 366 дн. × 30 дн.). На эту же дату исчислила НДФЛ — 631 руб. (1803,28 руб. × 35%).

Компания удержала НДФЛ с зарплаты за апрель, которую выдала 5 мая. Зарплата — 38 000 руб., НДФЛ — 4940 руб. (38 000 руб. × 13%). Дата получения дохода по зарплате — 30 апреля. Дата удержания налога и крайний срок перечисления НДФЛ совпадают. Поэтому компания объединила зарплату и выгоду в один блок строк 100–140. Доходы — 39 803,28 руб. (38 000 + 1803,28). Сумма НДФЛ — 5571 руб. (4940 + 631).

Всего компания начислила зарплату за полугодие 15 сотрудникам — 1 230 000 руб., предоставила вычеты — 97 000 руб., исчислила и удержала НДФЛ — 147 290 руб. ((1 230 000 руб. — 97 000 руб.) × 13%). Всего компания удержала 147 921 руб. (147 290 + 631).

Материальную выгоду компания показала, как в образце 51.

Образец 51. Как заполнить расчет, если компания удержала налог с выгоды в текущем квартале:

Наверх

Отражение в 6-НДФЛ выплаченных процентов по договору займа

Содержание » Консультации » Практически каждая компания (ИП) на определенных этапах своей деятельности нуждается в дополнительных денежных вливаниях.

Возможно, они пойдут на становление или развитие бизнеса, закупку дорогостоящего оборудования, поддержание и улучшение финансового состояния предприятия и т.д. При этом источники привлечения средств бывают разные.

Самый банальный из них – это банковский кредит. Однако одолжить деньги может не только кредитная организация, но и частное лицо (к примеру, учредитель, директор, работник или вообще посторонний гражданин) по договору займа.Часто такой договор предусматривает уплату процентов «физику» – заимодавцу за пользование заемными средствами, в результате чего у него возникает налогооблагаемый доход.Если физическому лицу проценты по предоставленному займу начислены в первом квартале 2021 года, при этом выплачены будут только во втором квартале 2021 года, то данная операция отражается в строках 020, 040 раздела 1 расчета по форме 6-НДФЛ за первый квартал 2021 года.Важно!

Такая позиция ФНС противоречит их же разъяснениям по выплате «переходящих» больничных листов, которые должны отражаться аналогичным образом.Согласно письму ФНС «переходящие» больничные листы показываются в отчете по фактической выплате, т.е.На фото Светлана Скобелева Вопрос от читательницы Клерк.Ру Галины (г.Октябрьский)Подскажите пожалуйста, организация (ОСН) взяла заем у физического лица, ежемесячно начисляет ему проценты и по возможности выплачивает их ему.

Ндфл с процентов по займу от физического лица 2021

Если в случае с оформлением процентного займа учредителю или руководителю избежать налогообложения НДФЛ можно, постоянно продлевая договор, то есть, сделав долг бессрочным, то ежемесячная уплата НДФЛ заемщиком, оформившем беспроцентный займ, четко прописана в законе.

Обложение налогом на доходы физических лиц доходов по договору займа

О налогообложении при возврате займа физическому лицу Описание ситуации: Наша организация брала процентный заем у физического лица сроком на один год. Подходит дата возврата, а также процентов по нему. Каким образом мы должны отразить возврат займа при налогообложении прибыли.

Раздел 1. Компания увеличила на проценты доходы в строке 020 — 10 021 500 руб. (9 786 500 235 000). А также НДФЛ в строках 040 и 070 — 1 302 795 руб. (1 272 245 + 30 550). В строке 060 (18 сотрудников и 1 учредитель).

Займы

Для расширения бизнеса требуются инвестиции, одним из способов их получения, для небольших предприятий может являться заем у физического лица. За использование его денежных средств, заимодателю начисляется прибыль, которая для него является доходом, а значит, он должен уплатить с них налог государству.

Однако, перечислением сборов в бюджет занимается налоговый агент, которым является предприятие — заемщик, именно на него и возлагается эта обязанность. Как бухгалтеру отразить проценты по займам в 6 НДФЛ?

В качестве заимодателя может выступать любое физ. лицо: учредитель, сотрудник или сторонний человек.

Агенты обязаны удержать с доходов налог по ставкам 13% и 30% для резидента и не резидента соответственно. В отчете 6 НДФЛ показываются все вознаграждения, в том числе получение дохода в виде процентов по займу, попадают все доходы, что были фактически выплачены работникам за текущий период.

Отчетность сдается каждый квартал. Первый раздел заполняется нарастающим итогом с начала года, т.е.

в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь. Второй раздел отражает вознаграждения, полученные физ. лицами только за текущий квартал.

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода. В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения.

Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал.

Нужно ли показывать проценты, выплаченные по займу физ.

лицу в 6 НДФЛ

Отчетность сдается каждый квартал. Первый раздел заполняется нарастающим итогом с начала года, т.е.

в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь. Второй раздел отражает вознаграждения, полученные физ. лицами только за текущий квартал. Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода.

В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения.

Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал. Однако если прибыль начислена в марте, а перечислена в апреле, она отражается в обоих отчетах.

За первый квартал только в разделе 1, за полугодие дополнительно к первому и во втором разделе.

Важно! Такая

Как в 6 ндфл отразить проценты по договору займа

Бесплатная консультация по телефону:+7(499)495-49-41 Содержание При этом договор займа составляется в письменной форме, если:

- одной из сторон договора займа выступает юрлицо или ИП (п.3 ст.23 ГК РФ, пп.1 п.1 ст.161 ГК РФ, п.1 ст.808 ГК РФ);

- договор заключается между гражданами на сумму свыше 10 МРОТ (п.1 ст.808 ГК РФ).

(Напомним, что в соответствии с абз.2 ст.5 Федерального закона от 19.06.2000 г. № 82-ФЗ для исчисления платежей по гражданско-правовым обязательствам применяется базовый размер МРОТ, равный 100 руб.

Значит физлица оформляют сделку на бумаге при сумме займа 1000 руб.

и выше.) Кстати!Несоблюдение письменной формы не делает договор займа недействительным.

Правда в случае спора стороны уже не смогут ссылаться на свидетельские показания в подтверждение сделки и ее условий (п.1 ст.162 ГК РФ).Кстати, доходы физлица, облагаемые НДФЛ по ставке 13% в соответствии с п.1 ст.224 НК РФ (включая проценты по займам), можно уменьшить на стандартные налоговые вычеты на себя и / или своих детей (п.3 ст.210 НК РФ, п.1 ст.218 НК РФ).

Поэтому заимодавец (резидент РФ) имеет полное право обратиться к заемщику за вычетами, а тот, в свою очередь, должен будет их предоставить. Дата фактического получения дохода в виде процентов по займу В целях исчисления НДФЛ дата фактического получения дохода в виде процентов по займу определяется:

- как

- как день выплаты такого дохода физлицу – если проценты выплачиваются в денежной форме (пп.1 п.1 ст.223 НК РФ);