Блог о налогах Владимира Турова

Добрый день, коллеги.

Принят масштабный закон, который внес много-много поправок в Налоговый кодекс: это Федеральный закон №424-ФЗ от 27 ноября 2021 года. Какие изменения данный Федеральный закон вносят в Налоговый кодекс?

Про пени. Изменения в статье 75 НК РФ: пени необходимо перечислять за день их погашения включительно. Общая сумма пеней не может теперь превышать размер задолженности.

Про налог на добавленную стоимость. В статью 49 НК РФ внесли изменения: от НДС освобождаются услуги по управлению морскими судами и судами типа река-море.

Также от НДС освобождаются услуги по ремонту и техобслуживанию товаров, в том числе медицинских, включая стоимость запчастей, деталей и т.д.

В статью 161 НК РФ внесены изменения: уточнены правила определения налоговой базы по НДС при реализации сырых шкур, лома, отходов черных и цветных металлов, алюминия вторичного. Кстати, теперь более понятно написали пункт 8 статьи 161 НК РФ. И многое в этой статье мне пока непонятно… Очень толстый закон…

В статью 170 НК РФ внесены изменения. Изменен порядок отнесения сумм на затраты. Речь идет о получении субсидий или инвестиций из бюджета: на сумму подобной закупки НДС к вычету вы ставить не сможете.

Про НДФЛ. Внесли изменения в статьи 208 НК РФ и 211 НК РФ. Новость плохая. Теперь, если вы, как учредитель юридического лица, выходите из состава учредителей, либо ликвидируете свою компанию, вам придется заплатить НДФЛ со всех доходов, полученных в натуральной форме от ликвидации, или при выходе учредителя со всех рублей придется заплатить НДФЛ. Т.е. налог на дивиденды теперь придется заплатить. Цитирую: «Для целей настоящей главы к доходам в виде дивидендов приравнивается доход в виде превышения суммы денежных средств, стоимости иного имущества (имущественных прав), которые получены акционером (участником) российской организации при выходе (выбытии) из организации либо при распределении имущества ликвидируемой организации между ее акционерами (участниками), над расходами соответствующего акционера (участника) на приобретение акций (долей, паев) ликвидируемой организации». Не важно, из какой организации выходим, не важно, что ликвидируем, если уставной капитал был 10 000 рублей, а вы получаете 1 млн рублей, то с 990 000 придется заплатить НДФЛ. Раньше такого не было, теперь государство решило «содрать» эти деньги…

В статье 220 НК РФ похожая тема. Вы можете уменьшить сумму НДФЛ, т.е. налоговую базу на сумму ваших затрат, если есть документально подтвержденные расходы на формирование уставного капитала или на внесение имущества в уставной капитал. По иностранным организациям ситуация такая же.

Про иностранные компании. Огромное количество: в статье 7 НК РФ, в статье 25.13 НК РФ, в статьях 306, 309 и 312 НК РФ.

В статью 83 НК РФ внесли изменения: в случаях, не оговоренных в Налоговом кодексе, особенность регистрации будут определяться в зависимости от объема доходов, среднесписочной численности работников и стоимости активов компании.

Из всего закона хочу обратить ваше внимание на два ключевых изменения, которые, как мне кажется, являются самыми важными.

Первое. Новый порядок определения налогооблагаемой базы по налогу на добавленную стоимость при торговле черными и цветными металлоломами, шкурами сырых животных, а также макулатурой.

Второе. Выплата НДФЛ в размере 13% при выходе из состава учредителей или ликвидации организации.

Все остальные поправки для большинства бизнесменов не так значительны. Итак, это был краткий обзор Федерального закона №424-ФЗ от 27 ноября 2021 года.

Если информация пошла вам на пользу, поставьте лайк, подписывайтесь на мой блог: я даю честный анализ законодательства РФ.

В следующей статье вы узнаете про новый законопроект о борьбе с терроризмом.

Спасибо, удачи в делах.

Ссылки на нормативную базу:

Федеральный закон №424-ФЗ от 27 ноября 2018 года

ЗАПИСАТЬСЯ НА СЕМИНАР В МОСКВЕ 25-26 ДЕКАБРЯ

(Visited 502 times, 1 visits today)

Владимир Туров

Руководитель юридической , практикующий и ведущий специалист по налоговому планированию, построению индивидуальных налоговых схем и холдингов, оптимизации финансовых потоков.

Как рассчитать чистые активы и действительную стоимость доли

Действительную стоимость доли при выходе участника нужно рассчитывать на основе чистых активов (ЧА) компании. Поэтому сначала нужно разобраться с бухгалтерской отчетностью.

Бухгалтерский баланс — это форма отчетности, по которой можно судить о состоянии дел в компании. Она содержит информацию о стоимости имущества компании, о ее обязательствах. Бухгалтерский баланс выглядит как таблица. Она содержит две части: актив и пассив.

Актив показывает оборотный и основной капитал компании. Это денежное выражение того, что есть у фирмы, в том числе здания, транспорт, технику и пр.

Так выглядит бухгалтерский баланс. Актив — это два раздела: I. «Внеоборотные активы» и II. «Оборотные активы»

Пассив — это капитал и резервы компании, т. е. ее собственные средства. А также ее обязательства: краткосрочные и долгосрочные. Долгосрочные включают займы, кредиты и прочие долги, которые нужно гасить больше 1 года. Краткосрочные — задолженность перед работниками, поставщиками и кредиторами, которую можно погасить в течение года.

Пассив показывает, за счет каких источников компания смогла получить активы.

Пассив занимает в бухгалтерском отчете три раздела: III. «Капитал и резервы», IV. «Долгосрочные обязательства», V. «Краткосрочные обязательства»

Суть баланса в равенстве ресурсов компании, т. е. активов, и их источников — пассивов. Поэтому, если баланс составлен без ошибок, итоги актива и пассива всегда будут равны. Если при составлении баланса равенство не получается, бухгалтер ищет ошибку до тех пор, пока актив и пассив не станут одинаковыми.

Чистые активы — это разность между активами и обязательствами компании по данным бухгалтерского баланса (приказ Минфина РФ от 28.08.2014 № 84н).

Активы — это итог актива баланса, а обязательства — сумма разделов IV. «Долгосрочные обязательства» и V. «Краткосрочные обязательства».

Так как актив и пассив равны, то при вычете разделов IV и V из пассива остаются чистые активы. Всего в пассиве три раздела: III, IV и V. Поэтому выходит, что чистые активы — это итог III раздела баланса («Капитал и резервы»).

ЧА = А – р. IV – р. V = р. III

А — актив баланса (равен пассиву).

р. IV — итог раздела «Долгосрочные обязательства».

р. V — итог раздела «Краткосрочные обязательства».

Рассчитаем чистые активы на примере бухгалтерского баланса для ООО «Старт».

Пример бухгалтерского баланса для ООО «Старт»

Для приведенного примера баланса чистые активы на 31.12.2019 будут равны:

ЧА = А – р. IV – р. V = 2 180 – 0 – 940 = 1 240 тыс. рублей

Эта сумма соответствует итогу III раздела баланса на 31.12.2019.

Приказ 84н позволяет исключить ряд активов и пассивов. Это можно сделать, когда:

- учредители не оплатили полностью взносы в уставный капитал;

- организация получила имущество безвозмездно;

- организация использует государственную помощь.

Но в большинстве случаев можно считать, что чистые активы компании — это итог III раздела баланса.

Действительная стоимость доли — это часть чистых активов, которая соответствует доле выходящего из общества участника в уставном капитале (п. 2 ст. 14 закона № 14-ФЗ).

Таким образом, бывший совладелец при выходе получит не свой первоначальный вклад, а долю в той сумме, которую компания заработала за время, пока он участвовал в управлении.

При создании ООО «Старт» был сформирован уставный капитал (УК) в сумме 10 тыс. рублей. Иванов А. А. внес 7 тыс. рублей (70% УК), а Петров В. С. — 3 тыс. рублей (30% УК). Через два года Петров решил выйти из общества. Чистые активы компании к этому моменту стали равны 200 тыс. рублей. Поэтому Петров при выходе должен получить:

ДСД = 200 × 30% = 60 тыс. рублей

Размер чистых активов нужно определять по бухгалтерской отчетности за последний отчетный период накануне даты выхода участника из общества. Для большинства юридических лиц обязательной является только годовая отчетность (ст. 13 закона № 402-ФЗ).

Но для некоторых видов организаций, например страховых компаний, предусмотрена ежеквартальная бухгалтерская отчетность. Также компания может формировать бухгалтерские отчеты чаще чем раз в год по решению собственников.

Предположим, что участник подал заявление о выходе из общества в мае 2021 года. Если компания сдает бухгалтерскую отчетность один раз в год, то чистые активы и ДСД нужно будет считать по данным баланса на 31.12.2019. А если законом или решением учредителей предусмотрена ежеквартальная отчетность, то для расчета необходимо взять баланс на 31.03.2020.

Выходящих участников не всегда устраивает сумма ДСД, рассчитанная на основе баланса: балансовая и рыночная стоимость активов могут существенно отличаться друг от друга. Такие отклонения характерны для недвижимости и различных нематериальных активов: программных продуктов, товарных знаков, патентов и т. п.

Если участник не согласен с суммой выплаты, он может обжаловать ее в суде и потребовать пересчета ДСД по рыночной стоимости активов (постановление Президиума ВАС РФ от 17.04.2012 № 16191/11).

Какие есть ограничения при выплате действительной стоимости доли

ДСД при выходе участника нужно платить не всегда. В законодательстве есть несколько условий, при соблюдении которых можно проводить выплату:

- Участник полностью оплатил свою долю в уставном капитале.

- Общество не должно отвечать признакам банкротства, и они не должны появиться после выплаты. Суд может признать компанию банкротом при следующих условиях:

- просрочка по платежам превышает три месяца;

- общая сумма задолженности превышает 300 тыс. рублей.

- Разницы между чистыми активами и уставным капиталом достаточно для выплаты ДСД.

Рассмотрим подробнее последнее условие. Участник, который выходит из общества, получает свою долю за счет чистых активов. Фактически средства выплачиваются ему за счет чистой прибыли, накопленной обществом за время работы.

Чистые активы компании в любом случае должны быть больше, чем ее уставный капитал. Поэтому выходящий участник может получить сумму, которая не превышает разницу между текущей стоимостью чистых активов и уставным капиталом (п. 8 ст. 23 закона № 14-ФЗ). Если этой разницы не хватает, то нужно сначала уменьшить уставный капитал, а потом рассчитываться с выходящим учредителем.

Чтобы уменьшить уставный капитал, учредители должны провести собрание, принять решение и направить документы в налоговую инспекцию. Налоговики внесут сведения об уменьшении уставного капитала в госреестр.

Уменьшать уставный капитал можно только до установленного законом минимума. Следовательно, максимально возможная сумма, на которую может рассчитывать выходящий участник, равна разности между текущими активами и минимальным уставным капиталом. В общем случае для ООО минимальный уставный капитал равен 10 тыс. рублей (ст. 14 закона № 14-ФЗ).

Для отдельных видов деятельности уставный капитал должен быть значительно выше. Например, для производителей водки — не менее 80 млн рублей (ст. 11 закона № 171-ФЗ), а для страховых компаний — не менее 120 млн рублей (ст. 25 закона № 4015-1). Поэтому при открытии нового бизнеса проверьте нормативы уставного капитала по своему виду деятельности.

Из ООО «Альфа» выходит участник, доля которого в УК составляет 40%. Чистые активы компании по данным последнего отчета — 300 тыс. рублей, уставный капитал — 200 тыс. рублей. Сумма, которую должен получить выходящий участник, равна:

ДСД = 300 × 40% = 120 тыс. рублей

Но если вычесть сумму выплаты из чистых активов, то получится, что они станут меньше уставного капитала:

ЧА = 300 – 120 = 180 тыс. рублей

Поэтому компания не может сразу рассчитаться с выходящим участником. Сначала нужно уменьшить УК до 180 тыс. рублей, и только потом можно проводить выплату.

Новости

Вопрос: Участник выходит из ООО в январе 2018 года. Общество выплачивает действительную стоимость доли участнику частично имуществом. Доля приобретена физлицом до 2010 года и принадлежала ему более 5 лет. Правильно ли что этот доход не является не облагаемым в соответствии с п.17.2 ст. 217 (что в нашем случае действует условие о приобретении доли после 01.01.2011). Может ли участник воспользоваться налоговым вычетом по пп. 2 п. 2 ст. 220 при отсутствии документально подтвержденных расходов на приобретение долив размере 250 т.р, если размер доли в УК был 10 т.р?

Ответ эксперта Линии консультаций:

— Выплата физическому лицу действительной стоимости доли при выходе из ООО (в денежной форме или в виде имущества такой же стоимости) не облагается НДФЛ, если доля в уставном капитале непрерывно принадлежала этому участнику на праве собственности (ином вещном праве) более пяти лет (п. 17.2 ст. 217 НК РФ, Письмо Минфина России от 09.11.2018 N03-04-06/80846).

В противном случае с указанной выплаты ООО исчисляет и удерживает НДФЛ (п. 1 ст. 210, п. п. 1, 2 ст. 226 НК РФ).

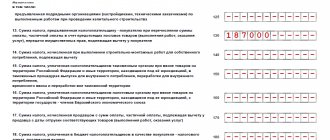

Если срок владения меньше, участник должен показать доход в декларации 3-НДФЛ и сам рассчитать налог. Доход от продажи доли можно уменьшить на затраты по ее приобретению или на фиксированный вычет 250 000 руб. (п. 17.2 ст. 217, п. 2 ст. 220 НК РФ).

Представить в налоговый орган декларацию 3-НДФЛ в связи с продажей доли в уставном капитале российских организаций необходимо, если доля приобретена ранее 01.01.2011 и реализована до 27.11.2018, либо если срок непрерывного владения ею составляет менее пяти лет (ст. 216, п. 17.2 ст. 217, пп. 2 п. 1, п. 3 ст. 228 НК РФ; ч. 7 ст. 5 Закона от 28.12.2010 N 395-ФЗ; ст. 3, ч. 1, 11 ст. 9 Закона от 27.11.2018 N 424-ФЗ).

По общему правилу, если вы являетесь налоговым резидентом РФ, с 01.01.2016 при продаже доли в уставном капитале вы вправе уменьшить сумму облагаемого дохода на сумму фактически произведенных и документально подтвержденных расходов, связанных с ее приобретением (п. 3 ст. 210, пп. 1 п. 1, пп. 2 п. 2 ст. 220 НК РФ; пп. «б» п. 2 ст. 1, п. 2 ст. 2 Закона от 08.06.2015 N 146-ФЗ).

Уплата НДФЛ и представление декларации 3-НДФЛ при продаже доли в ООО

Доход от продажи доли, которой вы владели не более пяти лет, а также доли, приобретенной до 01.01.2011 и реализованной до 27.11.2018, облагается НДФЛ по ставке 13%, если вы являетесь налоговым резидентом РФ, или 30%, если вы не являетесь таковым (п. п. 1, 3 ст. 224 НК РФ; ч. 7 ст. 5 Закона от 28.12.2010 N 395-ФЗ; ст. 3, ч. 1, 11 ст. 9 Закона от 27.11.2018 N 424-ФЗ).

При получении такого дохода вам необходимо (п. 2 ст. 226, пп. 2 п. 1, п. п. 2, 4 ст. 228, п. 1 ст. 229 НК РФ):

1. Заполнить и представить в налоговый орган декларацию 3-НДФЛ в срок не позднее 30 апреля года,следующего за годом продажи доли.

Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларацию нужно представить не позднее ближайшего рабочего дня. Декларацию следует подать в налоговую инспекцию по месту жительства. Это можно сделать лично или через представителя, почтовым отправлением с описью вложения или в электронной форме.

Если вы сдаете декларацию лично, подготовьте ее в двух экземплярах. Один экземпляр останется в инспекции, а на втором инспектор поставит отметку о принятии с указанием даты приема и вернет его вам. Если декларацию подает представитель, то у него должна быть нотариально удостоверенная доверенность от вас. Если вы отправляете декларацию почтовым отправлением с описью вложения, датой сдачи декларации будет являться дата ее отправления по почте (п. 3 ст. 29, п. 4 ст. 80 НК РФ).

2. Самостоятельно уплатить НДФЛ не позднее 15 июля года, следующего за годом получения дохода (п. 4 ст. 228 НК РФ).

Реквизиты для уплаты налога вы можете уточнить в своей налоговой инспекции. Вы также можете сформировать платежный документ, воспользовавшись сервисом «Уплата налогов физических лиц», либо уплатить налог через личный кабинет налогоплательщика на официальном сайте Федеральной налоговой службы.

Если вы хотите более подробно изучить это вопрос, мы подготовили для вас материалы по этой теме:

- Письмо Минфина России от 09.11.2018 N 03-04-06/80846

- Готовое решение: Как облагаются НДФЛ доходы от участия в организациях (КонсультантПлюс, 2019) {КонсультантПлюс}

- {Типовая ситуация: Как учесть продажу доли в уставном капитале ООО (Издательство «Главная книга», 2019) {КонсультантПлюс}}

- Ситуация: Как заполнить декларацию 3-НДФЛ при продаже доли в уставном капитале? («Электронный журнал «Азбука права», 2019) {КонсультантПлюс}

- Ситуация: Как облагается НДФЛ продажа доли в уставном капитале ООО? («Электронный журнал «Азбука права», 2019) {КонсультантПлюс}

- Ситуация: Каковы сроки подачи декларации по форме 3-НДФЛ и уплаты налога? («Электронный журнал «Азбука права», 2019) {КонсультантПлюс}

Выход из состава учредителей и передачи доли: порядок расчета НДФЛ

Физическое лицо — учредитель ООО, одновременно являющийся его работником, планирует либо выйти из состава учредителей (передать долю обществу), либо продать долю третьему лицу (физическое лицо). Каков порядок исчисления НДФЛ в этих случаях?

15.07.2015 Автор: Эксперт службы Правового консалтинга ГАРАНТ Лазукова Екатерина

Рассмотрев вопрос, мы пришли к следующему выводу:

Как при выходе из состава учредителей, так и в случае продажи доли стороннему лицу у налогоплательщика (бывшего учредителя) возникает доход, облагаемый НДФЛ по ставке 13%. Однако в первом случае все обязанности по исчислению данного налога, уплате его в бюджет и представлению отчетности (декларации 3-НДФЛ) бывший учредитель должен исполнить самостоятельно, а во втором случае данные обязанности возлагаются на общество.

Обоснование вывода:

В соответствии со ст. 209 НК РФ доход, полученный от источников в РФ, является объектом обложения НДФЛ. Доходом в целях исчисления НДФЛ признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 23 НК РФ (ст. 41 НК РФ).

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ (п. 1 ст. 210 НК РФ).

Продажа доли третьему лицу

Подпунктом 5 п. 1 ст. 208 НК РФ прямо установлено, что доход от реализации долей участия в уставном капитале является объектом обложения НДФЛ. В связи с тем, что в данном случае продавец является налоговым резидентом РФ (п. 2 ст. 207 НК РФ), рассматриваемый доход от реализации доли облагается НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Исчислить и уплатить НДФЛ с полученного дохода налогоплательщик-продавец доли обязан самостоятельно (пп. 2 п. 1 ст. 228 НК РФ) в срок не позднее 15 июля года, следующего за годом, в котором был получен доход от реализации доли (п. 6 ст. 227 НК РФ). Помимо обязанности по уплате налога, у учредителя, продающего свою долю, также возникает обязанность по предоставлению в налоговый орган (по месту его регистрации) декларации по форме 3-НДФЛ (утверждена приказом ФНС от 24.12.2014 № ММВ-7-11/[email protected]). Налоговая декларация представляется не позднее 30 апреля года, следующего за годом, в котором произошла рассматриваемая сделка купли-продажи (п. 1 ст. 229 НК РФ).

Обращаем Ваше внимание, что общество, доля участия в котором реализуется, к уплате НДФЛ в данном случае никакого отношения не имеет, даже несмотря на тот факт, что бывший учредитель является его сотрудником. Поэтому отражать рассматриваемый доход от реализации доли в справках 2-НДФЛ обществу не нужно (ст. 226 НК РФ). То же самое касается и декларации по налогу на прибыль (к налогу на прибыль рассматриваемая сделка купли-продажи вообще никак не относится).

Также хотим отметить, что в соответствии со вторым абзацем пп. 2 п. 2 ст. 220 НК РФ сумму доходов, полученных от продажи доли (ее части) в уставном капитале организации, налогоплательщик (бывший учредитель) вправе уменьшить на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих имущественных прав. Смотрите также письма Минфина России от 18.09.2012 № 03-04-08/3-306, от 06.12.2012 № 03-04-05/4-1370, от 28.06.2011 № 03-04-05/3-452, ФНС России от 12.12.2012 № ЕД-4-3/[email protected] Для этого одновременно с налоговой декларацией по форме 3-НДФЛ в налоговый орган следует представить копии документов, подтверждающих произведенные расходы, связанные с получением доходов от продажи доли (ее части) в уставном капитале. Такими документами могут быть:

— учредительный договор (первоначальный договор купли-продажи доли);

— акт приема-передачи имущества, если в качестве вносимого вклада в уставный капитал внесено имущество;

— выписка из ЕГРЮЛ;

— выписка банка о внесении на расчетный счет денежных средств в уставный капитал;

— квитанции к приходному кассовому ордеру о внесении денег в уставный капитал;

— документы, подтверждающие оплату услуг нотариуса, комиссии регистратору за осуществление сделки и т.п.;

— документы, подтверждающие реорганизацию общества с ограниченной ответственностью, и т.д.

Смотрите письма Минфина России от 26.03.2012 № 03-04-05/3-372, от 08.04.2011 № 03-04-05/3-240, от 27.11.2008 № 03-04-06-01/355, от 26.06.2008 № 03-04-05-01/223, от 02.03.2007 № 03-04-06-01/54, УФНС России по г. Москве от 04.05.2008 № 28-10/[email protected]

При этом налоговый орган вправе потребовать и другие документы (не перечисленные выше), которые, по его мнению, могут подтверждать фактически произведенные налогоплательщиком расходы, поскольку их конкретный перечень законодательно не определен (письмо Минфина России от 31.05.2010 № 03-04-05/7-299).

Переход доли к обществу при выходе участника

Прежде всего обращаем Ваше внимание, что при выходе участника из общества продажи его доли не происходит. Поясним.

В силу п. 1 ст. 94 ГК РФ, п. 1 ст. 26 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон № 14-ФЗ) участник общества с ограниченной ответственностью вправе выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества путем подачи заявления о выходе из общества, если такая возможность предусмотрена уставом общества. В этом случае доля участника переходит к обществу с момента получения обществом соответствующего заявления. Общество обязано выплатить участнику общества, подавшему заявление о выходе из общества, действительную стоимость его доли в уставном капитале общества (п. 2 ст. 94 ГК РФ, п. 6.1 ст. 23 Закона № 14-ФЗ).

В настоящее время у официальных органов сложилась устойчивая позиция, согласно которой действительная стоимость доли, выплачиваемая выходящему из общества участнику, подлежит обложению НДФЛ на общих основаниях с полной суммы выплаченного дохода. Например, смотрите письма Минфина России от 15.06.2012 № 03-04-06/3-170, от 10.05.2012 № 03-04-05/3-615, от 25.04.2012 № 03-04-05/3-547, от 09.08.2010 № 03-04-06/2-174, от 21.06.2010 № 03-04-06/2-126, от 24.05.2010 № 03-04-05/2-287, от 02.03.2010 № 03-04-06/2-19, от 29.12.2009 № 03-04-05-01/1032, от 09.10.2006 № 03-05-01-04/290, от 04.10.2004 № 03-05-01-04/33, УФНС России по г. Москве от 30.09.2010 № 20-14/4/102611 *(3).

Как и в первом случае, налогообложение производится по ставке 13% (п. 1 ст. 224 НК РФ).

Согласно п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц.

Исключение составляют доходы, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 227 и 228 НК РФ. Доход в виде действительной стоимости доли не относится к доходам, предусмотренным указанными статьями НК РФ.

Поэтому, организация в отношении таких доходов налогоплательщика является налоговым агентом и обязана исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц в общеустановленном порядке, а также представить соответствующие сведения в налоговый орган по форме 2-НДФЛ. Дополнительно смотрите письма Минфина России от 21.06.2010 № 03-04-06/2-126, от 02.03.2010 № 03-04-06/2-19, постановления ФАС Московского округа от 14.09.2011 № Ф05-8492/11 по делу № А40-123140/2010, Десятого арбитражного апелляционного суда от 14.05.2012 № 10АП-955/12.

Обращаем Ваше внимание, что возможность применения налоговых вычетов, поименованных в ст.ст. 218-221 НК РФ, для рассматриваемого случая не предусмотрена. То есть НДФЛ нужно заплатить со всей суммы полученного дохода (действительной стоимости доли). Дополнительно смотрите письма Минфина России от 17.06.2014 № 03-04-05/28920, от 28.10.2013 № 03-04-07/45465, постановления Десятого арбитражного апелляционного суда от 14.05.2012 № 10АП-955/12, от 06.06.2011 № 09АП-9552/11, а также постановление ФАС Московского округа от 14.09.2011 № Ф05-8492/11.

Также акцентируем Ваше внимание на том, что датой получения рассматриваемого дохода считается день фактической выплаты действительной стоимости доли (пп. 1 п. 1 ст. 223 НК РФ). Поэтому НДФЛ исчисляется и удерживается только при фактической выплате доли бывшему участнику. Если в нарушение норм гражданского законодательства стоимость доли участнику выплачена не будет, НДФЛ исчислять и удерживать не нужно.

ГАРАНТ

Разместить:

Комментарии

АДИМ

18 июля 2015 г. в 21:11

В начале статьи в выводе «первый» и «второй» надо поменять местами…

Валерий

20 июля 2015 г. в 15:33

Т.е., если при создании, я внёс свою долю в денежном или имущественном выражении (с которой были уплачены все налоги ещё до создания общества), то при выходе, если мне возвращается доля ровно в том же количестве (сумме), я должен с неё заплатить 13%?

Или, всё же, с разницы — «полученная при выходе доля — внесённая при создании доля».