Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Книга покупок и продаж

Назад

Опубликовано: 20.11.2018

Время на чтение: 4 мин

0

550

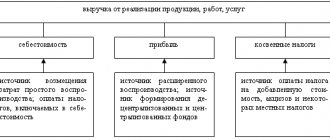

Целью ведения книги покупок является определение суммы НДС, которая подлежит вычету. В ней покупатели должны зарегистрировать выставленные продавцами счета-фактуры, полученные на бумажных и электронных носителях.

- Код вида операции в книге покупок

- Как отразить возврат аванса

- Заполнение декларации

Здесь содержатся первичные счета-фактуры, а также корректировочные и исправленные.

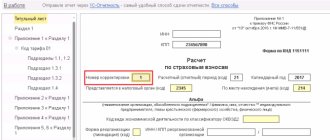

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558).

Смотреть коды для декларации по НДС с расшифровкой

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Читать также

05.10.2016

Заполняем графу 3

Следующая графа, заполнение которой вызывает трудности, — графа 3 «Номер и дата счета-фактуры продавца». Правилами установлено, что при отражении в книге покупок суммы НДС, уплаченной при ввозе товаров на территорию РФ, в графе 3 указывается номер таможенной декларации на товары, ввозимые на территорию РФ. При ввозе на территорию РФ с территории государства — члена Таможенного союза товаров, в отношении которых взимание НДС осуществляется налоговыми органами в соответствии с Соглашением о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе от 25 января 2008 г. и Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе от 11 декабря 2009 г., в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате налога на добавленную стоимость.

Примечание. Упомянутые в Правилах Соглашение и Протокол с 01.01.2015 (то есть с даты вступления в силу Договора о Евразийском экономическом союзе от 29.05.2014) утратили силу.

Несмотря на то что указанная норма содержит ссылки на утратившие силу документы, она продолжает действовать: организации, импортирующие товары из стран — членов ЕАЭС, в графе 3 должны отражать номер и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС.

Откуда же брать эти реквизиты? В п. 8.1.3 Методических рекомендаций по ведению информационного ресурса «ЕАЭС-обмен» (Утверждены Приказом ФНС России от 08.04.2015 N ММВ-7-15/[email protected]) сказано, что регистрационный номер присваивается заявлению автоматически и не подлежит редактированию. Структура регистрационного номера представляет собой 16-значный цифровой код, состоящий из последовательности цифр.

В коде слева направо указывается следующее:

- код налогового органа, который присвоил регистрационный номер (НННН);

- дата регистрации заявления (ДДММГГГГ);

- порядковый номер записи о регистрации в течение дня (XXXX).

Таким образом, в графе 3 отражается регистрационный номер заявления, соответствующий данной структуре. Дату заполнения заявления указывать необязательно, поскольку 16-значный код уже содержит дату регистрации заявления (аналогичные разъяснения даны в Письме ФНС России от 21.03.2016 N ЕД-4-15/[email protected]).

Для справки. Налогоплательщик — импортер товаров из государств — членов ЕАЭС одновременно с налоговой декларацией представляет заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде либо в электронном виде, заверенное электронной цифровой подписью. При направлении заявления в электронном виде, заверенного электронной цифровой подписью, налогоплательщику нет необходимости обращаться в налоговый орган за проставлением отметки об уплате налога, поскольку это делается автоматически (Письмо ФНС России от 01.07.2015 N ЗН-4-17/[email protected]).

Консультация

Джаарбеков Станислав, эксперт по налогообложению, юрист. Сайт: Taxd.ru

Выдача аванса

Предварительная оплата (аванс) — это оплата покупателем (заказчиком) товаров (работ, услуг) до их поставки (выполнения).

Покупатель имеет право принять к вычету НДС с выданного аванса.

Следует отметить, что покупатель имеет право вычесть НДС, по авансам выданным. Но не обязан это делать. Так, Минфин РФ в своих письмах сообщает, что покупатель имеет право и не принимать к вычету такой НДС (Письмо Минфина РФ от 20.05.2016 N 03-07-08/28995, Письмо Минфина РФ от 22.11.2011 N 03-07-11/321). Если Вы решили не принимать НДС к вычету, то просто не регистрируйте в книге покупок полученный от продавца счет-фактуру на выданный аванс. В последующем, при получении товара (работ, услуг) в счет которого был выдан аванс, Вам не потребуется восстанавливать НДС, так как Вы его к вычету не принимали.

Вычет НДС по выданным авансам регулируется:

п. 12 ст. 171 НК РФ:

«Вычетам у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.»

п. 9 ст. 172 НК РФ:

«Вычеты сумм налога, указанных в пункте 12 статьи 171 настоящего Кодекса, производятся на основании счетов-фактур, выставленных продавцами при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, документов, подтверждающих фактическое перечисление сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, при наличии договора, предусматривающего перечисление указанных сумм.»

Для подтверждения вычета НДС по выданному авансу у покупателя должны быть:

— Счет-фактура (авансовый) от продавца;

— Договор, предусматривающий перечисление аванса;

— Платежные документы.

Восстановление НДС по выданному авансу

Авансовый НДС временный. Он принимается к вычету на период до приобретения товаров (работ, услуг), а потом восстанавливается.

Правила восстановления НДС по выданным аансам указаны в пп. 3 п. 3 ст. 170 НК РФ.

«Восстановление сумм налога производится покупателем в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам), имущественным правам подлежат вычету в порядке, установленном настоящим Кодексом, или в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты, частичной оплаты, полученных налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Суммы налога, принятые к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий);»

То есть, НДС следует восстановить в том налоговом периоде (квартале), когда:

— принят к вычету НДС по товарам (работам, услугам), в счет которых был перечислен аванс;

— продавец вернул аванс, в связи с расторжением или изменением договора;

По мнению Минфина РФ НДС по выданному авансу следует восстановить и если дебиторская задолженность продавца списана как безнадежный долг, если продавец так и не исполнил обязанность по поставке товара (Письмо Минфина от 17.08.2015 N 03-07-11/47347).

Пример

Покупатель выдал аванс в сумме 1000 рублей в счет оплаты товара, который облагается НДС по общей ставке налога 18%1.

Покупатель получил от продавца авансовый счет-фактуру, в котором указана сумма НДС 152,54 рубля (1000 * 18/118). Этот НДС покупатель вправе принять к вычету.

Счет-фактура

Не позднее 5 календарных дней со дня получения аванса продавец должен составить авансовый счет-фактуру в двух экземплярах (ст. 168, 169 НК РФ).

Один экземпляр счета-фактуры продавец должен передать покупателю (п. 3 ст. 168 НК РФ).

Счет-фактура, выставляемый при получении авансов имеет свои особенности и называется как Авансовый счет-фактура.

Отражение в книге покупок

НДС, принятый к вычету по авансовому счету-фактуре отражается в Книге покупок с кодом видов операций НДС — 02 «Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав, включая операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, за исключением операций, перечисленных по кодам 06; 28».

Отражение в книге продаж

1) В случае, если покупатель получил товары (принял работы или услуги) в счет выданного аванса:

НДС, восстановленный в связи с приобретением товаров (работ, услуг) отражается в Книге продаж с кодом видом операций НДС — 21 «Операции по восстановлению сумм налога, указанные в пункте 8 статьи 145, пункте 3 статьи 170 (за исключением подпунктов 1 и 4 пункта 3 статьи 170), статье 171.1 Налогового кодекса Российской Федерации, а также при совершении операций, облагаемых по налоговой ставке 0 процентов по налогу на добавленную стоимость»

2) В случае, если договор расторгли и продавец вернул аванс:

НДС, восстановленный в связи с расторжением или изменением договора и возвратом аванса отражается в Книге продаж с кодом видом операций НДС — 22 «Операции по возврату авансовых платежей в случаях, перечисленных в абзаце втором пункта 5 статьи 171, а также операции, перечисленные в пункте 6 статьи 172 Налогового кодекса Российской Федерации»

Отражение в налоговой декларации по НДС

Сумма НДС по выданному авансу, принятая к вычету, отражается с строке 130 «13. Сумма налога, предъявленная налогоплательщику — покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя» раздела 3 Налоговой декларация по НДС за тот налоговый период (квартал), в котором аванс был выдан.

Суммы восстановленного НДС отражаются в строке 090 «6.1. суммы налога, подлежащие восстановлению в соответствии с подпунктом 3 пункта 3 статьи 170 Налогового кодекса Российской Федерации» раздела 3 Налоговой декларация по НДС за тот налоговый период (квартал), в котором были получены товары в счет выданного аванса или когда аванс был возвращен.

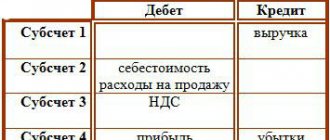

Отражение в бухгалтерском учете авансового НДС у покупателя

Выдан аванс в счет поставки товара:

Д 60 — К 51 — выдан аванс

Д 68 — К 60-аванс — НДС с аванса принят к вычету

Получены товары от продавца:

Д 41 — К 60 — Получены товары

Д 19 — К 60 — Отражен НДС по приобретенным товарам (работам, услугам)

Д 68 — К 19 — НДС по приобретенным товарам (работам, услугам) принят к вычету

Д 60-аванс — К 68 — Восстановлен НДС с аванса

Пример

Покупатель и продавец заключили договор купли продажи товара на сумму 23 600 рублей (в том числе НДС 3 600 рублей по ставке 18%). Согласно договора покупатель осуществляет предоплату в размере 11 800 рублей и после поставки товара осуществляется окончательный расчет.

20.02 Покупатель уплатил продавцу аванс в сумме 11 800 рублей в счет оплаты товара (в том числе НДС 1 800 рублей).

Покупатель принимает к вычету НДС в сумме 1 800 рублей (на основании авансового счета-фактуры, полученного от продавца).

Бухгалтерский учет у покупателя:

Д 60 К 51 11 800 перечислен аванс

Д 19 К 60 1 800 исчислен НДС с аванса

Д 68 К 19 1 800 НДС принят к вычету

10.03 Продавец передает товар покупателю на сумму 23 600 рублей (в том числе НДС 3 600 рублей).

Покупатель – исчисляет (восстанавливает) НДС, ранее принятый к вычету по авансу (1 800 рублей) и принимает к вычету НДС по полученному товару (3 600 рублей).

Бухгалтерский учет у покупателя:

Д 41 К 60 20 000 принят на учет товар

Д 60 К 68 1 800 восстановлен НДС принятый ранее к вычету по выданному авансу

Д 19 К 60 3 600 НДС в стоимости товара

Д 68 К 19 3 600 НДС принят к вычету

12.03 Покупатель перечисляет продавцу 11 800 рублей.

Покупатель не учитывают эту сумму ни в налоговой базе, ни как вычет.

Бухгалтерский учет у покупателя:

Д 60 К 51 11 800 оплата товара

Примечания

1) с 2021 года основная ставка НДС 20% (до 2021 года — 18%). Расчетная ставка НДС с 2021 года составляет 20 / 120 (до 2021 года — 18 / 118).

Для закрепления материала, рассмотрим пример 2:

| Организация ООО «Фортура» (ИНН/КПП 7816*****/780101001) по договору поставки товара получила от ООО «Надежда» (ИНН/КПП 7743******/997850001) аванс в счет предстоящих поставок товаров. ООО «Фортуна» выставляет в адрес ООО «Надежда» счет-фактуру №А100010331 от 17.06.2021 на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, и регистрирует в книге продаж с кодом «02». ООО «Надежда» полученный от ООО «Фортуна» счет-фактуру №А100010331 от 17.06.2021 на аванс на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, отражает в книге покупок с кодом «02» (п. 12 ст. 171, п. 9 ст. 172 Кодекса). После отгрузки товаров в адрес ООО «Надежда», ООО «Надежда» выставляет счет-фактуру на реализацию №10331 от 20.07.2021 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,00 рублей, и регистрирует в книге продаж с кодом «01». В книге покупок ООО «Фортуна» регистрирует выставленный ранее в адрес ООО «Надежда» на аванс счет-фактуру №А100010331 от 17.06.2021 на сумму 291 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «22». После получения и принятия на учет товаров ООО «Надежда» регистрирует в книге покупок счет-фактуру №10331 от 20.07.2021 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «01», и восстанавливает сумму НДС, ранее принятую к вычету на основании авансового счета-фактуры, регистрируя в книге продаж счет-фактуру №А100010331 от 17.06.2021 на общую сумму 291 000,00 рублей, в т.ч. НДС – 27 000,00 рублей с кодом «21». |

| N п/п | Код видов операции | Номер и дата счета-фактуры продавца | Наименование продавца | ИНН/КПП продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | |

| 1 | 2 | 3 | 9 | 10 | 15 | 16 | |

| 1 | 22 | №А100010331 от 17.06.2021 | ООО “Фортуна” | 7816*****/780101001 | 291 000,00 | 27 000,00 | |

Код операции 22 в книге покупок

Организации и индивидуальные предприниматели, осуществляющие свою финансово-хозяйственную деятельность с исчислением налога на добавленную стоимость «НДС» и представляющие налоговую отчетность по нему обязаны применять соответствующие коды операций и отражать данные коды в регистрах, а также и в декларациях по НДС.

Коды видов операций для регистров налогового учета утверждены приказом ФНС от 14.03.2016 № ММВ-7-3/[email protected] Их список периодически пополняется введением новых шифров. Для отражения кодов в документах предназначены специальные графы: № 2 в книгах продаж/покупок, № 3 – в журналах учета счетов-фактур. В 2021 году реестр шифров несколько изменился, некоторые из используемых кодов отменены, другие добавлены, третьи – детализированы.

Правильное указание кодов при документировании операций весьма важно, поскольку сведения из регистров переносятся в декларацию и анализируются налоговиками. Код детализирует тип операции и характеризует алгоритм выставления счета-фактуры, начисления НДС. К примеру, при принятии к вычету НДС по операции, подтвержденной документально, указан код 23. При проверке программный ресурс ИФНС распознает, что по этому коду счета-фактуры не регистрируются. Ошибка в указании кода установит несоответствие, а ИФНС запросит разъяснение. Правда, законом не предусматривается наложение штрафных санкций за подобные неточности.

Код вида операции применяется при занесении счет-фактуры в книгу покупок/продаж. Список кодов утвержден приказом ФНС России от 14.03.2016 № ММВ-7-3/136. Данный перечень изменяется законодательством по мере надобности.

| Каждый отдельный код знаменует определенную операцию или ряд операций. Из таблицы выше видим, что код «01» используется при покупке либо продаже товара (работы, применяется по операции полной или частичной оплаты по поставкам в будущих периодах, в том числе и по агентским договорам и т.д. Применение кода «22» в книге покупок происходит по двум группам операций. |

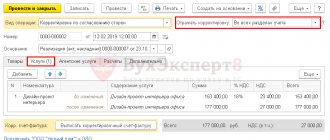

Возврат товаров поставщику в 1С: Бухгалтерии

Опубликовано 18.01.2020 22:06 Автор: Administrator С 2021 года процедура возврата товаров существенно упростилась. Согласно нововведениям, покупатель больше не оформляет данную операцию как обратную реализацию и не выставляет счет-фактуру. Все, что необходимо сделать покупателю — это оформить накладную или акт возврата с о. Таким образом оформляется возврат как бракованного, так и качественного товара, не зависимо от даты его приобретения.

В соответствии с рекомендациями Федеральной налоговой службы (письмо от 23.10.2018 № СД-4-3/[email protected]), продавец при получении возвращаемого товара, выставляет корректировочный счет-фактуру, который покупателю следует отразить в книге продаж. То есть восстановление ранее принятого к вычету НДС по возвращенному товару производится на основании корректировочного счет-фактуры, полученного от продавца.

Разберем на практическом примере в 1С: Бухгалтерии предприятия оформление возврата поставщику товаров, купленных и принятых на учет в 2021 году.

Данная операция найдет отражение в документе «Возврат товаров поставщику».

В строке «Документ поступления» необходимо выбрать документ, которым было отражено поступление товаров, подлежащих возврату.

Особое внимание необходимо уделить ставке НДС. С 2021 года ставка НДС равна 20%. Но если товар был куплен до 2021 года, то ставку НДС в документе «Возврат товаров поставщику» указываем равной 18%, то есть ставка НДС при возврате товаров будет такой же, как при покупке.

В нашем примере покупка товаров была осуществлена в 2021 году, значит, ставка НДС при возврате товаров будет равна 20%.

В печатной форме товарной накладной (форма ТОРГ-12) строка «Основание» требует особого внимания покупателя. Здесь, помимо о, необходимо вручную прописать реквизиты договора поставки, товарных накладных и иных документов, имеющих прямое отношение к данной хозяйственной операции.

При получении корректировочного счета-фактуры от поставщика покупатель регистрирует его в том же документе «Возврат товаров поставщику», которым оформлялся возврат товаров и возвратная товарная накладная.

Обращаем внимание, что документ формирует проводки с использованием счета 76.02 «Расчеты по претензиям».

Возврат товара поставщику отражается в книге продаж с кодом вида операции 18.

В декларации по НДС возврат поставщику отражается по строке 080 Раздела 3.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ирина 29.02.2020 00:29 Цитирую ЛАП:

Здравствуйте! А как возврат товара отражается у продавца?

Здравствуйте. На сайте есть статья об этом.Возврат товаров от покупателя в 1С: Бухгалтерии. Цитировать

0 Сергей 09.02.2020 12:39 Цитирую Ирина:

Цитирую Анна: Не вводите в заблуждение. Корректировка только на основании претензии по некачественному товару. Если вы решили вернуть качественный товар после перехода права собственности, то это обратная реализация, если продавец при этом согласился его забрать.

В заблуждение вводите вы. А если товар купили в 2021 году по ставкой 18%, а потом делать обратную реализацию в 2021 по ставкой 20%? И за чей счет разница? )) Читайте новое законодательство! С прошлого года нет понятия обратная реализация. Ну так Вы определитесь, какую хозяйственную операцию Вы хотите отразить: возврат товара или продать этот товар покупателю (обратная реализация)? В статье идет разговор именно о возврате, поэтому ставка 18%. Цитировать

0 ЛАП 01.02.2020 02:54 Здравствуйте! А как возврат товара отражается у продавца?

Цитировать

0 Ирина 27.01.2020 09:12 Цитирую Алена Михайловна Вострилова:

Добрый день! Схема такая же, если реализация и возврат происходят в разных кварталах?

Такая же Цитировать

0 Ирина 27.01.2020 09:11 Цитирую Анна:

Не вводите в заблуждение. Корректировка только на основании претензии по некачественному товару. Если вы решили вернуть качественный товар после перехода права собственности, то это обратная реализация, если продавец при этом согласился его забрать.

В заблуждение вводите вы. А если товар купили в 2021 году по ставкой 18%, а потом делать обратную реализацию в 2021 по ставкой 20%? И за чей счет разница? )) Читайте новое законодательств о! С прошлого года нет понятия обратная реализация. Цитировать

0 Анна 26.01.2020 14:34 Не вводите в заблуждение. Корректировка только на основании претензии по некачественному товару. Если вы решили вернуть качественный товар после перехода права собственности, то это обратная реализация, если продавец при этом согласился его забрать.

Цитировать

0 Ирина 20.01.2020 16:39

Цитировать

0 Алена Михайловна Вострилова 20.01.2020 14:27 Добрый день! Схема такая же, если реализация и возврат происходят в разных кварталах?

Цитировать

Обновить список комментариев

JComments