Ндфл с материальной помощи в 2018 году

Стихийное бедствие, террористический акт Такая матпомощь не будет облагаться НДФЛ независимо от суммы. В справке 2-НДФЛ начисленные средства также не нужно отражать (см. Письмо Минфина). Лечение Допустим, сотруднику выплатили 50 000 рублей.

В этом случае только 4000 рублей не подлежат налогообложению. Соответственно, такая выплата будет облагаться НДФЛ с 46 000 рублей. Размер налога (13% от суммы 46 000) составит 5980 рублей. Денежные средства, которые получит сотрудник, составят 44 020 рублей. В справке 2-НДФЛ будет отражаться с кодами: дохода — 2770 и вычета — 504. Коды доходов и вычетов для заполнения справки 2-НДФЛ приведены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/ (ред. от 22.11.2016).

- Код 2710 — используется для отражения любого вида матпомощи, в том числе той, размер которой не превышает 4000 рублей, за исключением:

- Код 2760 — используется для отражения матпомощи вышедшим на пенсию трудящимся.

- Код 2761 — используется для отражения матпомощи инвалидам при условии ее оказания общественными организациями, а не работодателем.

- Код 2762 — отражает матпомощь, которая выплачивается при рождении детей либо при их усыновлении.

- матпомощи ушедшим на пенсию сотрудникам (по старости либо по инвалидности);

- матпомощи при рождении либо усыновлении детей;

- матпомощи, которая оказывается инвалидам общественными организациями.

Итак, мы рассмотрели все виды кодов доходов и вычетов, которые указываются в справке 2-НДФЛ при выплате матпомощи.

Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды. Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица.

Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены. Код дохода – материальная помощь до 4000 рублей Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/ Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС. Руководствуясь требованиями этого приказа, конкретные коды доходов — материальная помощь, а также коды вычета материальной помощи 4000 рублей и менее, проставляемые в справке 2-НДФЛ, зависят от суммы выплаты и назначения такой поддержки (т. е. вида материальной помощи). Когда общая выплаченная сотруднику поддержка не превышает 4000 рублей (при любом виде матпомощи), код вычета следующий: 503. Когда выплачивается матпомощь в связи с рождением (усыновлением) ребенка, проставляется код вычета 508. Иных кодов вычета в настоящее время не установлено. Матпомощь: код дохода в справке 2-НДФЛ Проставление кода дохода о полученной материальной помощи в справке 2-НДФЛ осуществляется в соответствии с требованиями уже упомянутого приказа № ММВ-7-11/387.

Правила отражения матпомощи в 2-НДФЛ

НК устанавливает разный порядок обложения матпомощи НДФЛ в зависимости от того, по какой причине она выплачивается или какого «типа» эта матпомощь. Условно всю материальную помощь можно разделить на 2 группы: ограниченная по не облагаемой НДФЛ сумме и не ограниченная.

Так вот всякая матпомощь, которая не подлежит обложению НДФЛ в определенном размере, должна быть отражена в справке 2-НДФЛ. Нужно показать всю сумму дохода в виде матпомощи и применяемый к ней вычет (в размере не облагаемой НДФЛ суммы).

Например, в 2-НДФЛ материальная помощь до 4000 руб., выплаченная работнику (п. 28 ст. 217 НК РФ), должна быть показана с кодом дохода 2760 и одновременно с кодом вычета 503. Аналогично в справке указывается единовременная выплата, начисленная работнику в связи с рождением у него ребенка. Как известно, она не облагается НДФЛ в пределах 50 тыс. руб. на каждого ребенка, но на обоих родителей, и при условии, что выплачена она в течение года с момента рождения. Для этой матпомощи используется код дохода 2762 и одновременно код вычета 504 (Приложения № 1, № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/[email protected]).

А вот матпомощь, которая не облагается НДФЛ независимо от размера, вообще не указывается в 2-НДФЛ. К примеру, не нужно отражать в справке выплату единовременной помощи работнику, у которого сгорела квартира по независящим от него причинам. Ведь выплачена она в связи с чрезвычайным обстоятельством, а значит полностью не подлежит обложению НДФЛ (п. 8.3 ст. 217 НК РФ).

Заявление на матпомощь в связи с рождением ребенка

Основным документом, на основании которого выделяется материальная помощь в связи с рождением ребенка, является заявление родителя-сотрудника предприятия (образец представлен ниже).

- заявление пишется лично родителем-работником организации;

- допустима рукописная, а также машинописная форма подачи документа (при наличии личной подписи с расшифровкой);

- наличие основных реквизитов;

- правильное изложение сути прошения.

Обычно подобные заявления пишутся в отделе кадров или секретариате, сотрудники которого могут проконсультировать при написании.

Заявление должно содержать следующую информацию:

- наименование организации-работодателя;

- данные руководителя (Ф.И.О., должность);

- данные заявителя (Ф.И.О., должность);

- изложение ситуации, финансовая просьба;

- желаемый размер матпомощи;

- дата составления документа;

- подпись;

- приложение.

Классификация выплат

Все положенные пособия условно разделяются на обязательные и необязательные. Обязательные выплаты содержат все типы помощи, которые выплачиваются государством. Необязательные – платит организация, где трудится будущая мать, иными словами, это материальная помощь, выплачиваемая фирмой своей сотруднице на добровольной основе.

Еще существует такое различие: разовые выплаты и пособие, которое выплачивается ежемесячно.

Кроме того, денежные пособия бывают:

- федеральные (получают все гражданки РФ из бюджета страны);

- региональные (регион вправе выдавать доппособия из своего бюджета).

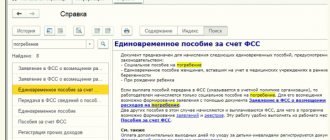

От государства

Единовременная выплата по рождению ребенка полагается единожды. Получить ее возможно как отцу, так и матери новорожденного. Выплату получает каждая женщина, вне зависимости от ее трудоустройства до декрета. Безработная так же может получать эти деньги.

Нужны следующие документы:

- заявление;

- справка о рождении ребенка;

- паспорта родителей;

- справка с места работы другого родителя;

- свидетельство о рождении ребенка и копия.

Документы для скачивания (бесплатно)

- Образец заявления сотрудника об оказании ему материальной помощи

На расчет и выдачу денег законом отпускается 10 дней с момента, как пакет документов будет передан в бухгалтерию по адресу работы или учебы члена семьи.

По уходу за ребенком

Данная дотация полагается тому, кто планирует оформить отпуск по уходу за ребенком до 1,5 лет. Это может быть любой из супругов. В случае, когда ухаживать планирует безработный родитель, то сделать все, что необходимо для получения средств, можно в ближайшем филиале ФСС РФ.

Работающему гражданину пособие рассчитывается в размере 40% от средней зарплаты за месяц, за расчет берутся 2 года до появления ребенка, выплачивается сумма каждый месяц.

По закону сумма не должна составлять менее 4465,20 рублей, если это первый ребенок, и 6284,65 рублей на последующих детей.

Женщина, никогда не работающая до появления ребенка, имеет право на выплату минимального уровня, для оформления которой нужно посетить отделение ФСС по месту жительства. Если женщина, будучи в отпуске по уходу за первенцем, уходит в отпуск по уходу за следующим, она получает право на субсидию, которая будет состоять из суммы пособий по уходу за первым ребенком и за вторым.

Максимальная сумма не должна составлять более 100% от средней заработной платы за последние 2 года и быть меньше суммы минимального размера.

Важно, что в таком случае женщина вправе рассчитывать либо на выплату пособия, либо на получение декретных выплат.

Необходимы следующие документы:

- паспорта родителей;

- свидетельство о рождении ребенка;

- трудовые книжки родителей;

- справка из службы занятости о том, что не производилась выплата (для матери);

- справка с места работы (учебы);

- номер лицевого счета в СБ РФ;

- справка о составе семьи.

Материнский капитал

Материнский капитал выплачивается один раз в случае появления в семье второго и/или следующего ребенка. Если в семье больше одного ребенка, а капиталом они не пользовались, то при появлении следующего семья может оформить выплату.

Помимо мамы ребенка, получение госвыплаты возможно и отцом, если он остался единственным усыновителем второго или последующих детей.

Важно понимать, что действующее законодательство разрешает использовать данный капитал исключительно для следующих целей:

- Устранение жилищных проблем (покупка квартиры или дома большей площади).

- Образование детей. Капиталом разрешается оплачивать обучение любого из детей в семье. Оплатить суммой материнского капитала можно обучение в желаемом аккредитованном образовательном заведении РФ.

- Компенсация расходов на детей инвалидов.

- В счет пенсии матери ребенка, ее накопительной части.

Использование капитала на другие потребности преследуется законом РФ и уголовно наказуемо.

Оформляется материнский капитал в филиале ПФР. Подать пакет документов разрешено в любой удобный момент. Для получения капитала необходим именной сертификат.

Основные документы для получения денежных средств:

- заявление;

- паспорта родителей;

- свидетельство о рождении детей.

От работодателя

Работодатель может выплатить денежную помощь сотрудникам по появлению ребенка в семье, для этого необходимо написать заявление, к которому приложить документы, необходимые по регламенту компании. Но эта выплата не является обязательной и выплачивается исключительно по желанию фирмы. Поэтому на заявление необязательно будет дан положительный ответ.

Трудовой кодекс не предусматривает регулирование данной выплаты. Условия должны быть прописаны в трудовом и коллективном договоре, там же должно быть указано, какие документы должны быть приложены к заявлению. Как правило, это должны быть:

- свидетельство о рождении ребенка;

- справка о доходах второго родителя.

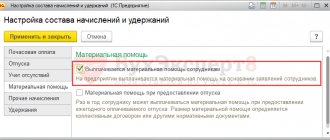

Налогообложение и взносы, код вычета

Налоговые вычеты возможно также считать одним из видов материальной помощи. Например, сумма материальной помощи до 50 000 рублей не облагается НДФЛ.

Работник вправе самостоятельно решать, воспользоваться ли ему этим видом помощи или нет. Документы сотруднику необходимо предоставлять также самостоятельно. Лимит на стандартный вычет в 2018 году составил 391 454,79 рублей. Если суммированный доход с начала года составил больше этой суммы, то право на вычет пропадает.

Также на первого и второго ребенка можно получить вычет в сумме 1400 руб., на третьего и следующих вычет — 3000 рублей.

Кроме того, на материальную помощь по рождению ребенка не начисляются страховые взносы, необлагаемая сумма составляет 50 000 рублей.

Работодатель подает в инспекцию справку 2-НДФЛ – вычет на ребенка в ней указывается отдельной строкой на каждого сотрудника. Для заполнения справки применяются коды налогового вычета на детей (подробно они указаны в Приказе ФНС РФ).

К примеру, код вычета на первого ребенка — 126, на второго — 127, на третьего и следующего — 129, на ребенка-инвалида до 18 лет (при условии, что он обучается очно, то с 18 до 24 лет, с I или II группой инвалидности) — код 129.

Образец платежного поручения

Основные требования при заполнении платежного поручения:

- Статус плательщика – лицо, производящее платеж (01 – юрлицо; 02 – налоговый агент и т.д.).

- Указывая платежи налогов в отведенных для этого полях, следует внимательно заполнять номера счетов и название банков.

- Очередность платежа (для налоговых взносов — 5).

- КБК (104) необходимо указывать действующий на момент уплаты.

- Код ОКТМО – указывается по месту нахождения юрлица.

- Период, за который уплачивается страховой или налоговый взнос.

Форма платежного поручение не меняется, единственное, что отличается при перечислении страховых взносов на случай нетрудоспособности в связи с материнством — это КБК.

Страховые взносы на случай нетрудоспособности в связи с материнством с января 2021 года выплачиваются по КБК 182 1 02 02090 07 1010 160.

Могут ли материальную помощь получить оба родителя?

Согласно действующему законодательству, получение материальной помощи от работодателя возможно обоими родителями, но важно не забывать, что необлагаемая сумма в 50000 рублей состоит из суммарных выплат по рождению.

Что делать, если руководство отказало в выплате материальной помощи?

Дело в том, что материальная выплата от работодателя — это добровольная помощь от организации. Трудовым кодексом эта выплата не регламентируется, поэтому работодатель имеет полное право ее не выплачивать.

Есть ли возможность получить выплату до момента рождения ребенка?

Нет, выплата осуществляется только после появления ребенка, а основанием является документ, подтверждающий рождение.

Как получить материальную помощь при рождении ребенка

Чтобы получить материальное содействие от нанимателя, сотрудник должен проявить инициативу.

Алгоритм действий:

- Составление заявления на получение материальной помощи (при рождении ребенка каждый из родителей имеет право просить у работодателя посильной поддержки).

- Предоставление необходимых документов (свидетельство о рождении либо справка из загса).

- Ожидание рассмотрения по делу (руководитель лично принимает решение либо созывает специальную комиссию, состоящую из представителя профсоюза, бухгалтерии, отдела кадров).

- Издание приказа о предоставлении финпомощи.

- Получение денег (наличными через кассу предприятия, банковским перечислением).

Бухгалтерские проводки

При выплате материальной помощи проводки могут отличаться, это зависит только от источника выплаты.

В случае, когда на данные выплаты идет нераспределенная прибыль прошлых лет:

Дт 87 Кт 73 (76) Нужно помнить, что нераспределенную прибыль передать на выдачу материальной помощи сотрудникам разрешено только с согласования учредителей либо акционеров общества.

Если на материальную помощь направлена прибыль текущего года:

Дт 91.2 Кт 73 (76)

Разрешение учредителей не нужно. Такое решение может выдать руководство организации.

Материальная помощь выдана:

Дт 73 (76) Кт 50 (51)

При рождении ребенка женщина имеет право на материальную помощь как от организации, в которой работает, так и от государства. Даже в случае, когда женщина до появления у нее ребенка никогда не работала, она может рассчитывать на финансовую поддержку от государства.

Безусловно, данные денежные поступления не решат финансовый вопрос раз и навсегда, но, тем не менее, они послужат хорошим подспорьем. Ведь именно сразу после рождения необходимо приобретать массу необходимых для ребенка вещей. Поэтому важно знать свои права и своевременно собрать и подать необходимые документы по каждому месту выплаты.

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

Матпомощь при рождении ребенка в 2021 году: заявление и проводки

Дт 84 – Кт 73(76) Заметим, что направить нераспределенную прибыль на оказание материальной помощи от работодателя при рождении ребенка возможно только при наличии разрешения учредителей либо участников/акционеров общества, принятого на общем собрании. Соответственно, когда у организации единственный учредитель, общее собрание не проводят.

При хорошем течении беременности и нормальных родах листок временной нетрудоспособности ей положен на 2 месяца до родов и на три месяца после. А при возникновении осложнений во время родовых манипуляций больничный лист выдают на большее количество дней.

Рекомендуем прочесть: Как Получить Подоходный Налог С Покупки Машины