Перечень выплат родственникам при смерти работника

Смерть сотрудника на предприятии предполагает материальную компенсацию близким родственникам погибшего, которая производится от лица руководства данной организации. Среди основных выплат отмечаются следующие материальные компенсации:

- Заработная плата за отработанный период, которую бухгалтерия не успела выдать сотруднику;

- Компенсация за неиспользованные дни отпуска;

- Субсидии и пособия, которые полагались работнику, но не были выплачены вследствие происшествия (пособие по временной невозможности выполнения трудовых обязанностей и др.);

- Иные выплаты, положенные соглашением о трудоустройстве (премии, поощрения, надбавки к заработной плате).

Следует отметить, что с крайней заработной платы погибшего сотрудника не взимается налоговый сбор НДФЛ. Иные выплаты и компенсации также не подлежат налогообложению (исключение — это авторский гонорар).

Также ст.1183 ГК РФ установлен срок равный 4-м месяцем для обращения родственников за выплатой сумм, не полученных умершим сотрудником. Если же данный срок пропущен, то данные суммы включаются в состав наследства.

Кто имеет право получить выплаты за умершего

Общее правило гласит: за сотрудника, который умер, получить его выплаты могут родственники и лица, бывшие у него на иждивении (ТК РФ, ст. 141). Однако на практике определить, кто должен получить деньги, бывает не так просто.

Пример: за выплатой в бухгалтерию обратились жена умершего и внучка. При этом с женой брак расторгнут, а внучка — усыновленный ребенок. Местонахождение кровных детей определить не представляется возможным. Что делать руководству фирмы?

Обратимся законодательству. Семейный кодекс (СК РФ) в ст. 2 к членам семьи относит:

- супруга умершего – законного мужа или жену;

- детей умершего;

- его родителей.

При определении адресата выплат следует прежде всего руководствоваться этими положениями. Вместе с тем в гл. 15 того же документа указывается, что членами семьи могут быть признаны и другие родственники: братья, сестры, бабушки и дедушки, внуки, не кровные родители и дети. Как поступить, решает работодатель. Он вправе сделать выплату первому из обратившихся, поименованных в СК.

Вопрос: Должен ли работодатель выплатить заработную плату умершего работника единственному родственнику (его тете) и на основании каких документов? Посмотреть ответ

Если за деньгами обратилось сразу несколько человек, считающих себя членами семьи умершего или его иждивенцами, вопрос, как правило, решается соглашением между родственниками либо обращением последних в судебные инстанции.

Если у работодателя есть сомнения, кому и насколько законно он будет делать выплату, целесообразно перечислить эти деньги на банковский счет умершего сотрудника, с уведомлением банка о его смерти.

Таким образом деньги станут частью наследственной массы, их получат наследники по закону, кем бы они ни являлись умершему. С организации ответственность по выплате будет снята. Но перечисление на банковский счет с включением в наследство можно осуществить лишь спустя 4 месяца после смерти гражданина (ГК РФ, ст. 1183). Можно оставить деньги в организации, депонировав их, до момента, когда за выплатами обратятся уже определившиеся наследники.

Если принято решение вручить деньги одному из родственников, следует помнить, что согласно ГК РФ, такое право имеют только те из них, кто проживал с сотрудником совместно либо находился на иждивении, независимо от места проживания (ГК РФ, та же статья).

В приведенном нами примере ни один из обратившихся не имеет права на получение зарплаты умершего.

На заметку! Организация не обязана разыскивать родственников и иждивенцев умершего сотрудника с целью вручения неполученных сумм по оплате труда и приравненных к ним.

Размер материальной помощи при смерти работника

Размер выплат, которые предполагаются локальными уставами, а также соглашением о трудоустройстве, оговариваются лично руководителем предприятия и родственниками умершего лица, если конкретная сумма не предусматривается в самих документах. То же самое касается компенсации, которую руководитель предприятия выплачивает по собственной инициативе.

Иные правила расчета при выплате пособия на погребение умершего сотрудника, поскольку это вид страхового обеспечения граждан. Пособие на погребение выплачивается лицу, которое взяла на себя обязанность по захоронению умершего, и полагается как гражданам РФ, так и иностранным лицам (п. 1 ст. 10 Федерального закона от 12.01.1996 N 8-ФЗ «О погребении и похоронном деле» (далее по тексту — Закон № 8-ФЗ). Даже если родственники погибшего лица похоронили его за собственный счет, они имеют право подать заявление на имя руководителя предприятия с целью возместить понесенные убытки.

Важно! Получить компенсацию за погребение умершего сотрудника можно только в течение 6 месяцев со дня смерти гражданина. В случае пропуска данного срока, в выплате может быть отказано (п. 3 ст. 10 Закона № 8-ФЗ).

На законодательном уровне устанавливается сумма погребения — 5 946,47 руб. Согласно правовым нормам, она подлежит ежегодной индексации, утверждаемой Правительством РФ. В 2021 году размер выплаты составлял 6 124,86 с учетом индексации равной 1,03 (Постановление Правительства РФ № 61 от 29.01.2021 г.).

Не исключено, что может действовать и районный повышающий сумму выплат коэффициент. Указанная выше сумма действительная на федеральном уровне, однако, на каждом предприятии может устанавливаться собственный размер компенсации, который больше установленной законодательством. Тогда выплаты на погребение выплачиваются из бюджета предприятия.

Порядок выплат близким родственникам и необходимые документы

Граждане, которым полагается выплата денежных средств умершего сотрудника, должны представить следующие документы:

- Заявление;

- Документ удостоверения личности (паспорт);

- Больничный лист (если имеется);

- Квитанции и счета, подтверждающие расходы на похороны;

- Свидетельство о смерти умершего сотрудника;

- Документ, подтверждающий родство с покойным.

Отметим! Денежные выплаты выплачиваются тому родственнику, кто первый обратится за расчетом. В случае, если претендентов на получение несколько, они должны договориться самостоятельно. При отсутствии согласия предлагается выяснить это в суде и тогда выплата произойдет по решению суда.

Расчет происходит в течение недели, но не позднее обращения четырех месяцев, со дня смерти покойного. В случае, если за денежными средствами никто не обратился, они передаются в наследство.

Расчет выплат

Расчет положенных погибшему сотруднику выплат производится бухгалтерией. Заработная плата зависит от того количества дней, которые работник успел отработать. Компенсация за неиспользованный отпуск рассчитывается иным способом.

Для подсчета компенсации за неиспользованный отпускной период бухгалтер должен вычислить два важных момента: количество дней неиспользованного ежегодного отпуска, средний размер ежедневного дохода.

Среднедневной уровень дохода вычисляется по следующей формуле:

ОТ годовая/12/29,3, где:

- ОТ годовая — это заработная плата за 12 месяцев;

- 12 — численность месяцев в году;

- 29,3 — регламентированный законодательством (ст. 139 ТК РФ) коэффициент расчетов среднемесячного числа дней в календаре.

В состав заработной платы входят не все выплаты, получаемые сотрудником. Так, не принимаются в расчет следующие средства:

- Выполнение трудовых обязанностей с сохранением зарплаты (командировка);

- Компенсация по листу нетрудоспособности.

В случае, если у погибшего сотрудника за несколько лет накопились дни неиспользованного отпуска, то они суммируются. Для итогового подсчета компенсации необходимо произвести расчет по следующей формуле:

Средняя заработная плата за день * общее количество неиспользованных дней отпуска

Скачать для просмотра и печати:

Статья 139 Трудового кодекса РФ “Исчисление средней заработной платы”

Кому выдаются деньги умершего сотрудника

Материальные выплаты вследствие смерти сотрудника на предприятии полагаются близким родственникам лица, о чем регламентирует трудовое законодательство. Среди данного перечня лиц отмечаются (ст.2 Семейного Кодекса РФ):

- Супруг.

- Родители или усыновители.

- Родные или приемные дети.

Также денежные средства могут выдаваться гражданам, которые находились у погибшего сотрудника на иждивении. Для подтверждения данного факта необходимо получить справку в органе судебной власти.

Как оформить выдачу денег?

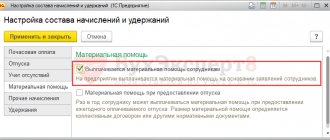

Оказание материальной поддержки отражают в бухгалтерских документах в счете 91 «Прочие доходы и расходы», так как напрямую она с предпринимательской деятельностью не связана. Можно предусмотреть отдельные субсчета (91-1 — «Прочие доходы», 91-2 — «Прочие расходы»).

По бухучету это проводят согласно Приказу Минфина № 94Н от 31.10.2000:

| Операция | Дебет | Кредит | Документ-основание |

| Начисление материальной помощи | 91(91-2) | 76 | Распоряжение руководителя |

| Выплата средств | 76 | 50 | Расходный кассовый ордер |

В справках и налоговых документах (2-НДФЛ, 6-НДФЛ) движение денежных средств отражают с использованием специальных кодов дохода (Приказ ФНС № ММВ-7-11/[email protected] от 10.09.2015).

Однако среди кодов нет таких, которые присвоены материальной помощи родственникам работника в связи с его смертью. Поэтому указывать ее не нужно.

Оформление компенсации на погребение

Одна из дополнительных компенсаций, на которую могут рассчитывать родственники погибшего лица — это субсидии на погребение умершего. Выплаты производятся из бюджета организации, в которой работал умерший сотрудник. Так, чтобы оформить данную компенсацию, в организацию необходимо предоставить:

- Заявление в произвольной форме.

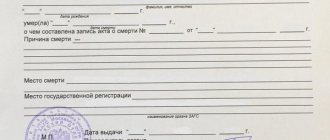

- Свидетельство о смерти сотрудника.

Данный пакет документов остается у руководства для дальнейшего подтверждения произведенных выплат в ходе проверки органов ФСС.

Документы для получения выплат

Любая юридическая процедура требует документационного подтверждения действий сторон. Так, родственники погибшего работника предприятия должны передать руководству следующие данные:

- Паспорт родственника умершего лица;

- Заявление о выдаче денежных средств;

- Копия свидетельства о смерти;

- Справка о родственной связи с умершим (свидетельство о заключении брака, о рождении).

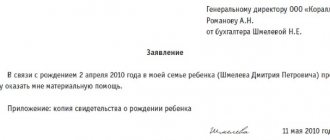

Образец заявления:

Кому работодатель начисляет мат поддержку?

Как правило, материальную помощь в связи со смертью оказывают членам семьи покойного сотрудника.

Круг этих лиц определяют согласно ст. 2 СК РФ, что подтверждается письмом Минфина № 03-05-01-04/234 от 03.08.2006.

В семью гражданина входят:

- его супруг;

- дети (родные и приемные);

- родители (родные и усыновители).

К членам семьи по суду могут быть отнесены другие люди из семьи умершего работникам, чаще всего — близкие родственники и иждивенцы. В расчет принимают сложившиеся семейные и бытовые связи.

На практике суды признавали семьей покойного их гражданских супругов и бабушек/дедушек, которые фактически находились на содержании умершего.

Работодатель вправе выплатить мат.помощь лицам, не принадлежащим к членам семьи покойного сотрудника. Но в этом случае она будет облагаться НДФЛ (13 %).

Как выплатить деньги родственникам?

На получение материальной помощи в случае смерти работника пишут заявление последнему работодателю умершего. Точного образца нет, можно заполнить его в свободной форме от руки.

Многие компании изготовляют свои формуляры и закрепляют их применение внутренними нормативными актами. Это стоит уточнить у секретаря, бухгалтера или специалиста-кадровика.

Дополнительно потребуются:

- свидетельство о смерти сотрудника из ЗАГСа или решение суда о признании его умершим, пропавшим безвестно;

- документы, подтверждающие родственные отношения или другие связи с покойным сотрудником. Подойдут свидетельства о рождении, браке, судебные акты и др.

Читать дальше: Как написать характеристику на человека для суда

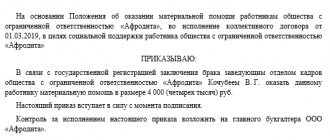

Если мат.помощь предусмотрена нормативными документами компании, ее назначение оформляется приказом за подписью директора.

В противном случае решение о выплате принимают учредители компании (не директор или иные наемные сотрудники, даже руководящего состава).

Если владельцев несколько, вопрос рассматривается на общем собрании. По результатам составляют протокол.

В нем обязательно указывают дату, место проведения собрания, перечень всех участников, темы повестки дня, форму проведения голосования, его итоги.

Организация вправе разработать собственный бланк протокола.

Единственный учредитель рассматривает заявление просителя самостоятельно, проставляет на нем резолюцию.

После решения владельцев директор издает и подписывает распоряжение о выдаче материальной помощи.

Средства выплачивают либо наличными из кассы компании, либо безналичным путем. В любом случае формируют расходный кассовый ордер.

Размер выплаты семье умершего сотрудника

Закон не устанавливает предельные размеры материальной помощи в случае смерти работника: все зависит от финансовых возможностей компании. Они, как правило, регулируются внутренними нормативными актами.

Источник выплат — собственные средства организации. Чаще всего компании формируют фонд за счет непераспределенной прибыли прошлых периодов или текущего года.

Налогообложение — НДФЛ и страховые взносы

Применение налога на доходы физлиц (НДФЛ, 13 %) зависит от того, кому выплачена материальная помощь:

- членам семьи — не облагается налогом в полном объеме (ст. 217 НК РФ, Письмо Минфина № 03-04-05/70419 от 26.10.2017);

- другим родственникам — не облагается НДФЛ только в рамках 4000 руб. в год.

В первом случае должно выполняться еще одно условие: материальную помощь оказывают единовременно. Под этим понимают выплату, которую предоставляют на конкретные цели не чаще одного раза в налоговом периоде (год), по определенному обстоятельству.

При этом не важно, единой суммой или по частям. Такое определение дает Налоговая служба РФ в письме № 3-5-04/[email protected] от 10.03.2009.

Выплаты по одному основанию, но оформленные разными распоряжениями руководителя компании, не считаются единовременными. Что это означает на практике?

Например, в связи со смертью сотрудника в фирму дважды обратилась его супруга.

Оба раза учредители приняли решение помочь ей. Соответственно, директор оформил 2 приказа.

Такую помощь уже нельзя назвать единовременной; она облагается НДФЛ.

Материальная поддержка для родственника умершего сотрудника — это не заработная плата или иное вознаграждение за труд.

Поэтому с нее не платят страховые взносы в ФСС или ПФР — подробнее об обложении взносами.

Это подтверждает ст. 422 НК РФ и ст. 20.2 ФЗ № 125 от 24.07.1998. Расходы, связанные с выплатой мат.помощи, не учитывают при исчислении налога на прибыль.