Законодательные и нормативные акты

В Трудовом кодексе РФ отмечается, что работнику положена компенсация за использование личного транспортного средства для нужд работодателя. Об этом говорит статья 188. Такое использование может быть однократное, либо на постоянной основе. Компенсация выдается с целью покрытия затрат на пользование машиной. Это:

- покупка бензина;

- обслуживание и ремонт;

- амортизация.

Такие выплаты не относятся к заработной плате. У них иное назначение, не связанное с выполнением работником служебных обязанностей. Эти выплаты призваны компенсировать траты на транспорт, понесенные сотрудником в связи с выполнением трудовых обязанностей. Порядок, величина и сроки выплат закрепляются трудовым соглашением.

Важно! Трудовым кодексом оговаривается использование личного транспорта при наличии согласия работодателя. Наличие такового подтвердит заключенное соглашение между работником и организацией. Возможен вариант предоставления автомобиля в безвозмездное пользование на усмотрение работника.

Бухгалтерам, которым предстоит вести расчеты с работником и налоговой службой, помимо Налогового кодекса следует изучить Постановление Правительства № «Об установлении норм расходов организаций на выплату компенсаций».

Статья 188 Трудового кодекса РФ «Возмещение расходов при использовании личного имущества работника»

Постановление Правительства РФ от 08.02.2002 N 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией»

Как оформить компенсацию за использование личного транспорта работнику

Из статьи Вы узнаете:

1. Какие выплаты полагаются работнику в связи с использованием личного автомобиля в служебных целях.

2. Какими документами оформляется использование личного транспорта сотрудником и выплата компенсации.

Мы живем в век скоростей, поэтому наличие автомобиля у работника – это зачастую не роскошь, а производственная необходимость. Многие сотрудники имеют разъездной характер работы (менеджеры по продажам, торговые представители, выездные специалисты по обслуживанию клиентов и т.д.), то есть результат их труда напрямую зависит от степени мобильности. Однако не каждый работодатель имеет достаточно ресурсов, чтобы обеспечить своих работников служебным транспортом, поэтому все чаще требуются сотрудники с личным автомобилем. В этой статье предлагаю разобраться, как правильно оформить и компенсировать использование личного транспорта работнику. А в следующей статье выясним, как учесть суммы компенсации в целях налогообложения и начисления страховых взносов.

Основания для начисления компенсации за использование личного автомобиля

В соответствии со ст. 188 ТК РФ работнику при использовании личного имущества, в том числе личного автомобиля, с согласия и в интересах работодателя предусмотрены следующие выплаты:

— компенсация за использование и износ (амортизацию) личного имущества;

— возмещение расходов, связанных с эксплуатацией личного имущества.

Компенсация за использование работником личного транспорта обычно устанавливается в твердой сумме за месяц, независимо от числа календарных дней в месяце. Однако следует учитывать, что за периоды, когда работник фактически не исполнял свои служебные обязанности (находился в отпуске, на больничном и т.д.), компенсация не должна начисляться. Что касается возмещения расходов, связанных с использованием работником личного имущества в трудовой деятельности, то в случае использования личного транспорта, к таким расходам могут относится, например, затраты на бензин, мойку автомобиля, ремонт. Согласно ТК РФ конкретные суммы компенсации и возмещения, а также условия их выплаты работнику должны быть прописаны в соглашении между работником и работодателем. Таким образом, мы вплотную подошли к вопросу документального оформления использования работником личного транспорта в служебных целях.

Для начисления работнику компенсации за использование личного автомобиля в служебных целях и возмещения расходов, связанных с таким использованием, необходимы следующие документы:

1. Локальный нормативный акт организации, согласно которому работодатель устанавливает разъездной характер работы для определенных должностей, критерии разъездного характера работы сотрудников, общие условия начисление компенсаций и возмещения расходов. Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы.

Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы. Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя» или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя». Утвердить перечень должностей с разъездным характером работы целесообразно отдельным приказом, поскольку перечень периодически может пополняться или изменяться, а издать новый Приказ проще, чем вносить изменения во все Положение.

! Обратите внимание: разъездной характер работы предполагает регулярные поездки сотрудника при исполнении своих трудовых функций, а не разовые. То есть командировки раз в месяц не могут расцениваться как разъездной характер работы. Указание на разъездной характер работы обязательно должно содержаться в трудовом договоре с работником.

2. Должностная инструкция сотрудника.

В должностной инструкции должны быть четко прописаны трудовые обязанности, предполагающие регулярные поездки. Например, такие обязанности, как выезд к клиентам для устранения неполадок (установки, настройки и т.д.), выезд к потенциальным клиентам для проведения переговоров (демонстрации продукции, заключения договоров), доставка корреспонденции контрагентам и другие обязанности.

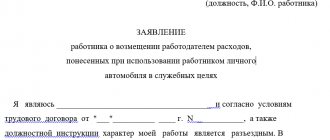

3. Соглашение между работником и работодателем об использовании личного транспорта в служебных целях.

Такое соглашение может содержаться в трудовом договоре, а может быть оформлено как отдельное дополнительное соглашение к трудовому договору. Я рекомендую второй вариант, поскольку условия соглашения могут изменяться (при покупке нового автомобиля, при изменении суммы компенсации или размера возмещения расходов), и гораздо удобнее в этом случае просто сделать новое дополнительное соглашение, чем вносить изменения в пункты трудового договора.

В Соглашении об использовании личного автомобиля в служебных целях необходимо зафиксировать следующую информацию:

- Характеристики транспортного средства (тип ТС (легковой, грузовой), марка, год выпуска, регистрационный знак, рабочий объем двигателя и другие существенные характеристики);

- Размер компенсации;

- Расходы, которые подлежат возмещению, их размер (или порядок расчета) и порядок подтверждения;

- Порядок и сроки выплаты компенсации и сумм возмещения расходов.

К Соглашению необходимо приложить копию паспорта транспортного средства и копию свидетельства о государственной регистрации транспортного средства. В том случае, если работник управляет автомобилем, не принадлежащим ему на праве собственности, помимо перечисленных документов требуется копия полиса ОСАГО, в который вписан данный сотрудник.

Скачать Образец соглашения об использовании личного транспорта в служебных целях

4. Приказ руководителя об установлении компенсации за использование личного транспорта и порядке возмещения расходов, связанных с его использованием.

Приказ составляется на основе Соглашения об использовании личного транспорта в служебных целях, закрепляет ответственных лиц и служит основанием для начисления и выплаты компенсации и возмещения расходов сотруднику.

Скачать Образец приказа о возмещении расходов в связи с использованием личного транспорта

5. Документы, подтверждающие фактическое использование работником личного транспорта в служебных целях и величину расходов, понесенных в процессе такого использования. Унифицированные формы таких документов, обязательные для применения, отсутствуют, поэтому работодатель вправе самостоятельно их разработать и утвердить.

Например, фактическое использование работником личного транспорта в трудовой деятельности могут служить путевой лист (по форме работодателя), ведомость разъездов сотрудника в служебных целях. Главное, чтобы эти документы содержали следующую информацию:

- информацию о работнике и о транспортном средстве (на основе Соглашения);

- информацию о маршруте следования с указанием пунктов назначения и километража. Маршрут следования должен однозначно свидетельствовать о служебном характере поездок.

Для возмещения сотруднику расходов, связанных с эксплуатацией личного автомобиля в служебных целях, необходимы документы, подтверждающие такие расходы:

- чеки АЗС, чеки или квитанции услуг мойки машины, ремонтных работ и т.д.;

- расчет произведенных расходов в денежном выражении. Например, расход топлива будет рассчитываться исходя из километража, подтвержденного документально, цены, указанной в чеках, и норм расхода топлива, утвержденных в Соглашении об использовании личного транспорта в служебных целях.

Наличие документов, перечисленных выше, является необходимым и достаточным условием для начисления и выплаты работнику компенсации за использование личного транспорта в служебных целях. Кроме того, надлежащее документальное оформление позволит Вам избежать претензий со стороны налоговой инспекции и внебюджетных фондов. А о том, как облагается страховыми взносами и НДФЛ компенсация за использование личного транспорта работникам читайте в следующей статье.

Законодательные нормативные акты:

Трудовой кодекс РФ

Все Кодексы РФ опубликованы на Официальном интернет-портале правовой информации https://pravo.gov.ru/

Соглашение о покрытии расходов

Этот документ составляется в интересах работника. Он подтверждает договоренность между ним и работодателем. В документе отражаются сведения:

- характеристики машины;

- сумма и сроки выплат.

Иногда работодатели не предлагают составление соглашения, обходясь составлением приказа. Работник должен ознакомиться с приказом под роспись. Предпочтительнее соглашение составить. Этот документ поможет защитить права сотрудника при возникновении спорных ситуаций.

Образец соглашения о покрытии расходов за использование личного авто

При составлении письменной договоренности важно указать сумму компенсации и ее вид. Отдельной строкой прописываются выплаты, компенсирующие затраты на бензин и обслуживание. Нормативов, оговаривающих величину компенсации, законодательство не предусматривает. Эти вопросы решаются индивидуально на предприятии. Минфин и налоговая службы рекомендуют при расчетах учитывать частоту использования транспортного средства.

Читать так же: Переоценка основных средств

При расчете налоговых выплат, учитывается срок использования машины, насколько она изношена. За образец можно взять примеры:

- Сумму выплат рассчитывать по средней стоимости оплаты 1 км такси, принятой в городе.

- Взять за основу рассчитанную сумму амортизационных начислений.

Важно! Примерно рассчитать сумму амортизации можно, разделив рыночную стоимость автомобиля на срок полезного использования.

Можно ли компенсировать проезд сотрудников к месту работы и обратно

Законодательство не обязывает работодателя возмещать сотрудникам расходы на проезд к месту работы и домой. Соответственно, если такую компенсацию вы решили платить, она является установленной добровольно. А значит, на нее не распространяются те «льготные» нормы по НДФЛ и страховым взносам, которые действуют в отношении компенсаций, выплачиваемых по закону. Если размер компенсации фиксированный, то она будет частью зарплаты и проездные документы не понадобятся. Если же в условиях договора указана выплата в размере понесенных работником расходов на проезд до места работы и обратно, то бухгалтеру придется собирать у работников проездные документы либо чеки.

Пример 2. Компенсация расходов на проезд до офиса и обратно

ООО «Василек» применяет УСН с объектом «доходы минус расходы». Условиями трудового договора с менеджером О.А. Савельевым предусмотрена выплата ему компенсации за проезд до офиса и обратно на личном автомобиле. Сумма компенсации определяется в размере стоимости истраченного им бензина, но не более 3000 руб. в месяц. 29 февраля 2012 г. О.А. Савельев сдал в бухгалтерию чеки ККТ, подтверждающие покупку бензина, на сумму 2800 руб. 1 марта 2012 г. работник получил компенсацию.

Компенсация проезда предусмотрена условиями трудового договора, поэтому ее можно включить в расходы на оплату труда. Стоимость израсходованного бензина за февраль составляет 2800 руб., это меньше 3000 руб., следовательно, сумма компенсации равна 2800 руб.

При выплате компенсации из нее нужно удержать НДФЛ, так как она относится к облагаемым налогам. Предположим, что О.А. Савельев не имеет несовершеннолетних детей и не имеет права на иные вычеты. Тогда сумма НДФЛ составит 364 руб. (2800 руб. x 13%), а величина компенсации за вычетом налогов — 2436 руб. (2800 руб. — 364 руб.). Также на сумму компенсации необходимо начислить страховые взносы во внебюджетные фонды и в ФСС на случай травматизма.

1 марта 2012 г. общество имеет право учесть в расходах выплаченную компенсацию без НДФЛ и перечисленный в бюджет НДФЛ. Начисленные на сумму компенсации страховые взносы уменьшат налоговую базу после их уплаты.

Суть вопроса. Если компенсация устанавливается в виде фиксированной величины, то при ее выплате следует удержать НДФЛ и начислить страховые взносы.

Нюансы, требующие особого внимания. По мнению Минфина России, компенсации, выплачиваемые сотрудникам с разъездным характером работы по требованию законодательства, к расходам на оплату труда не относятся.

При выплате доплаты на проезд в фиксированном размере придется уплачивать НДФЛ и страховые взносы. Поскольку такая выплата уже будет являться элементом системы оплаты труда.

Если работодатель выплачивает компенсацию за проезд работника к месту службы и обратно по собственной инициативе, расходы при УСН учесть можно, но у работника возникает доход, облагаемый НДФЛ.

Л.А.Масленникова

К. э. н.,

эксперт журнала «Упрощенка»

Подстатья 212 Прочие выплаты

На данную подстатью КОСГУ относятся осуществляемые в соответствии с законодательством Российской Федерации расходы по оплате работодателем в пользу работников (сотрудников) и (или) их иждивенцев не относящихся к заработной плате дополнительных выплат, пособий и компенсаций, обусловленных условиями трудовых отношений, статусом работников (сотрудников), в том числе:

(в ред.

Из чего состоит компенсация автомобиля работника?

Сумма должна покрывать расходы сотрудника на:

- амортизацию;

- ГСМ;

- техническое обслуживание.

При расчете суммы компенсации налоговыми органами рекомендуется брать в расчет параметры:

- степень износа;

- период пользования;

- частота пользования.

Важно! При расчете суммы компенсации следует учесть сколько дней в месяц работником используется машина. Если ежедневно, то разумнее будет установить фиксированную выплату. При нерегулярном использовании сумма может быть плавающей, в зависимости от количества дней пользования.

Виды затрат, компенсируемых работнику

ТК РФ определяет возможность выплаты компенсации износа транспортного средства и оплаты текущих расходов по эксплуатации личного автомобиля взамен:

- Проведения текущего ремонта.

- Расходов на приобретение топлива и ГСМ.

- Платы за парковку в течение рабочей смены, мойку автомобиля.

- Произведенных при эксплуатации иных затрат.

По мнению налоговых органов, сумма компенсации включает износ транспорта, расходы на ГСМ, ТО и техническое обслуживание.

Работодатель может производить компенсацию ГСМ по чекам, предоставленным работником. Расходы на ГСМ покрываются работодателем по сумме фактических затрат, подтвержденных документально. В налоговом учете суммы затрат ГСМ не учитываются. Для выплат требуется определить километраж пробега, использовать нормы расходования согласно постановлениям Минтранса или технической документации транспорта.

Работодатель покрывает только траты, связанные с износом и текущими расходами на использование личного транспорта сотрудника, за управление техникой плата не производится. Работник эксплуатирует технику в рамках трудовых обязанностей, оплата за исполнение которых производится заработной платой. Читайте также статью: → «Бухгалтерский учет аренды автомобиля у физических, юридических лиц и в иных случаях».

Определяем размер компенсации

Бухгалтерами, осуществляющими расчет и перечисление компенсации работнику, будет браться в расчет величина выплат, указанная в соглашении. Учитываются документально подтвержденные затраты.

Например, трудовым соглашением предусмотрена ежемесячная сумма компенсации в размере 6000 рублей. Затраты на бензин оплачиваются отдельно. Сотрудник ежемесячно предоставляет в бухгалтерию чеки на покупку бензина на заправочных станциях. Таким образом, к ежемесячной выплате 6000 рублей добавляется сумма затрат на бензин. Итоговая сумма и будет перечислена работнику в качестве компенсации.

При наличии в месяце отпускных дней, сумма ежемесячной фиксированной компенсации будет уменьшена исходя из количества дней отпуска. Не будет выплачена компенсация и за время нахождения на больничном.

Можно ли компенсацию учитывать в расходах по УСН

«Упрощенцы» с объектом «доходы минус расходы» могут включать в налоговую базу только те расходы, которые упомянуты в перечне из п. 1 ст. 346.16 НК РФ. Непосредственно компенсации на проезд работникам с разъездным характером деятельности в нем не упомянуты. Поэтому ФНС России в Письме от 04.04.2011 N КЕ-4-3/5226 делает однозначный вывод о том, что подобные расходы учесть не получится.

Если выплата компенсации предусмотрена трудовым договором, то теоретически ее можно учесть в качестве расходов на оплату труда. О таком варианте в свое время говорил Минфин России в Письме от 01.08.2006 N 03-05-02-04/121. Однако против такого подхода есть несколько «но». Во-первых, если вы признаете компенсацию расходами на оплату труда, получается, что это уже не компенсация конкретных затрат, а доплата к заработку. И с нее нужно исчислять зарплатные налоги. Во-вторых, само финансовое ведомство свою позицию изменило, о чем сообщено в Письме Минфина России от 16.12.2011 N 03-11-06/2/174. Там сказано, что компенсация за проезд предусмотрена трудовым законодательством и не связана с системой оплаты труда. Значит, к расходам на оплату труда ее относить не нужно, и оснований для учета подобных сумм в расходах на УСН нет.

Важное обстоятельство. Оплату проезда можно отнести к расходам на оплату труда, если она предусмотрена трудовым договором, но при этом не исключены споры с налоговиками.

Некоторые специалисты предлагают отнести расходы на проезд работников к командировочным. При этом в должностных инструкциях сотрудника не указывать разъездной характер работы. Однако данный способ довольно трудоемкий. Ведь все поездки работников придется оформлять как командировки: издавать приказ, выписывать командировочные удостоверения и т.п.

Как подтвердить компенсацию

Для подтверждения правомерности начисляемых компенсаций предоставляются документы:

- Соглашение между работником и организацией. Прилагается к трудовому договору.

- Документ о нахождении личного транспорта в собственности.

- Путевые и маршрутные листы, журналы.

- Чеки и квитанции на покупку расходных материалов.

- Методика расчета выплат.

- Отчеты работника.

Важно! Бланки отчетов, предоставляемых работником, должны быть по образцу, утвержденному руководителем организации.

Порядок возмещения транспортных расходов сотрудников

12 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749). Возмещение иных транспортных расходов командированного не предусмотрено. Однако расходы на поездки сотрудника городским транспортом во время командировки можно учесть в составе командировочных расходов (подп. 12 п. 1 ст. 264 НК РФ). Это будут дополнительные затраты на командировку. Чтобы учесть данные расходы в целях налогообложения прибыли, предусмотрите их возмещение в локальных нормативных актах (например, в коллективном договоре, положении о командировках в организации).* Кроме того, они должны быть экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ). Аналогичная позиция отражена в письмах Минфина России от 21 июля 2011 г.

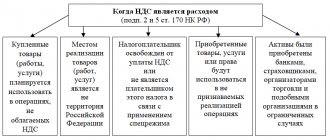

Налоговый учет

Компенсации не облагаются НДФЛ. Об этом говорится в письме № 03-04-06/22274 Минфина, Приказе Роструда № 17-3/В-291.

При расчете налога на прибыль сумма компенсации учитывается частично. Расчет ведется с использованием установленных нормативов и «привязывается» к объему двигателя:

- 1200 руб. норматив для легковых автомобилей с двигателем до 2000 куб. м.;

- 1500 руб. норматив для двигателя более 200 куб. м.

Расчет одинаков для организаций с обычной и упрощенной системой налогообложения.

Читать так же: Продажа ООО с долгами

Может вызвать нарекания у налоговой службы отражение в расходах фиксированной ежемесячной выплаты и сверх того, выплата расходов на ГСМ. Служба считает затраты на бензин уже заложенными в ежемесячную фиксированную выплату.

Отражение компенсации в статье расходов происходит после ее выплаты.

Использовать автомобиль работника в рабочих целях, можно, заключив договор на аренду. При таком договоре передается в пользование только транспорт, услуги по обслуживанию автомобиля собственник не оказывает. К договору прилагается акт передачи с описанием характеристик и стоимости машины. На балансе предприятия она отражается в качестве арендованного средства. Плата за пользование устанавливается по соглашению сторон. Разумнее выбирать оплату не фиксированную, а почасовую. Так собственнику не придется платить за часы простоя, например, если сотрудник будет на больничном или в отпуске.

При пользовании на условиях аренды в расходы организации попадут траты на бензин и обслуживание машины, на ее ремонт, мойку и стоянку. Все эти затраты списываются в расходы предприятия. С платы за аренду удерживается НДФЛ, компания-арендатор является налоговым агентом. Эта позиция отражена в письме Минфина № 03-04-06/33598. Зато страховые взносы в этом случае платить не придется. Ведь договоры по передаче имущества в пользование не облагаются взносами на травматизм и страхование.

Важно! Если сотрудник пользуется автомобилем по доверенности, то он может предоставить его в аренду по договору с разрешения собственника. Для этого в доверенности должна иметься строка о праве лица заключать от имени собственника договор аренды. Доход от аренды получит собственник.

Сравнительная таблица о преимуществах и недостатках аренды или компенсации

| Сравнение | По договору аренды | С компенсацией |

| С точки зрения налогов | Выплаты по договору аренды организация отражает в виде статьи расходов. Это актуально и для упрощенной системы налогообложения, и для общей | Законодательством предусмотрены нормативы в зависимости от объема двигателя. Легковые машины нормируются организациями как с общей, так и с упрощенной системами налогообложения. Для грузовых машин: при ОСНО выплата списывается в расход полностью, при упрощенной системе списать в расходы нельзя |

| Включение в выплаты расходов на ГСМ и бензин | Арендуя машину, организация берет на себя расходы по обслуживанию и покупке бензина и ГСМ. Поэтому такие траты могут быть учтены в расходах | Согласно письму Минфина, в сумму компенсации уже включены затраты на бензин и ГСМ. Включение таких выплат в расходы сверх фиксированной нормы, может повлечь вопросы от налоговой |

| Наличие или отсутствие НДФЛ и страховых взносов | С арендных выплат НДФЛ высчитывать нужно. От страховых взносов данный вид выплат освобожден | НДФЛ и страховые взносы не предусмотрены. Выплачиваемая компенсация должна соответствовать указанной в соглашении сумме |

| Если работник не является собственником транспортного средства и пользуется машиной по доверенности | Для оформления договора аренды необходимо согласие владельца машины. Если его личное присутствие невозможно, в доверенности пользователя должно быть указано право на заключение договора аренды | В этом случае компенсацию не получится внести в расходы. Страховые взносы и НДФЛ в этом случае придется рассчитать |

Читать так же: Расчет аванса в 2021 году

Письмо Минфина от 20.04.2015 № 03-04-06/22274 «Об освобождении от НДФЛ сумм возмещения расходов работника, связанных с использованием его личного имущества»

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления. Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

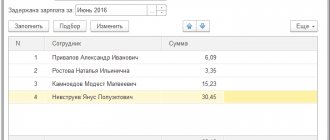

Пример. Компенсация сотруднику предприятия

ООО «Ибис» перечислило 23.07.2017 г. на зарплатную карту работника компенсацию за пользование собственным авто в размере 4000 рублей за июль 2021 г. Для отражения налога на прибыль выплата предоставлена по нормативу — 1500 рублей, т.к. объем двигателя личного транспорта выше 2000 куб.см. В бухучете будут отражены проводки:

| Наименование операции | Дебет | Кредит | Сумма, руб. |

| Начислена выплата служащему | 73 | 51 | 4000 |

| Компенсация отражена в расходах | 44 | 73 | 4000 |

| Налоговое обязательство: (4000 — 1500) х 20% | 99 | 68 | 500 |

Недостатки компенсации по фиксированной ставке

Единый размер выплат целесообразно устанавливать для служащих, чья деятельность связана с регулярными служебными поездками. Если сотрудник пользуется автомобилем несколько дней в месяц, а его компенсация неизменна, то могут возникнуть недопонимания с контролирующими органами.

Если для сотрудника утверждено фиксированное возмещение затрат — 3000 рублей в месяц, а из 21 рабочего дня маршрутные листы составлены лишь на 17, то сумма выплаты, не облагаемая НДФЛ, рассчитывается: 3000 руб. / 20 х 17 = 2550 рублей. Так считают одни представители контролирующих органов. Однако другая сторона утверждает, что сумму компенсации необходимо выплачивать независимо от фактического количества дней пользования автомобилем.

Поэтому возмещение затрат по фиксированной ставке рекомендуется предоставлять сотрудникам, использующим автотранспорт в должностных целях регулярно. В иных ситуациях лучше оформлять выплаты с помощью путевых листов и иных документов.

Документы для оформления компенсации

Для оформления компенсации понадобятся документы:

- Документально оформленное соглашение, в котором отражены сроки выплаты и размеры компенсации. Методика расчета может быть указана здесь же.

- Документы, подтверждающие что сотрудник является собственником автомобиля.

- Приказ начальника о начислении компенсации.

Образец приказа о назначении компенсации - Квитанции и чеки, подтверждающие заявленные работником суммы. Это чеки на оплату бензина, квитанции на оплату ремонта и другие.

Величина компенсации законом не ограничена. А вот сумма, которую организация сможет списать в расходы, ограничена нормативами.

Какими документами оформить компенсацию

Прежде всего информация о том, что работа сотрудника носит разъездной характер, должна содержаться в должностной инструкции. Кроме того, обязанность работодателя компенсировать сотруднику расходы, возникающие при выполнении им своих трудовых обязанностей, нужно прописать в одном из пунктов трудового либо коллективного договора. Ну и наконец, руководителю целесообразно издать приказ о компенсации расходов, утвердив при этом список должностей, работа на которых связана с разъездами (пример приказа приведен на с.