Бухгалтерский учет

Согласно п. 6 ПБУ 14/2007 НМА принимается к бухгалтерскому учету по фактической (первоначальной) стоимости, определенной по состоянию на дату принятия его к бухгалтерскому учету.

В силу п. 16 ПБУ 14/2007 фактическая (первоначальная) стоимость НМА, по которой он принят к бухгалтерскому учету, по общему правилу не подлежит изменению. Изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается в случаях переоценки и обесценения нематериальных активов.

Иных оснований, например модернизации объекта НМА для изменения его фактической (первоначальной) стоимости, ПБУ 14/2007 не предусматривает.

Из сказанного следует, что затраты, понесенные организацией и связанные с дальнейшим совершенствованием НМА, первоначальную стоимость НМА не увеличивают.

Подобные расходы могут быть включены организацией в состав расходов по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации», далее — ПБУ 10/99). Они признаются в том отчетном периоде, в котором имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности) (п. 18 ПБУ 10/99). Расходы признаются в отчете о финансовых результатах путем их обоснованного распределения между отчетными периодами, если они обусловливают получение доходов в течение нескольких отчетных периодов (п. 19 ПБУ 10/99).

В соответствии с п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н, затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

Для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, Планом счетов предназначен счет 97 «Расходы будущих периодов». Перечень расходов будущих периодов является открытым, то есть организация вправе отражать в составе расходов будущих периодов любые затраты, относящиеся к нескольким отчетным периодам и удовлетворяющие критериям расходов, установленным п. 16 ПБУ 10/99.

Учитывая изложенное, полагаем, что расходы на модернизацию программного обеспечения можно учитывать либо единовременно на счетах учета затрат, либо на счете 97 «Расходы будущих периодов» с последующим равномерным списанием в дебет счетов затрат в течение предполагаемого срока использования модифицированной версии программы.

Налогообложение

Закрытый перечень расходов, которые организации, применяющие УСН, могут признать в целях налогообложения, закреплен в п. 1 ст. 346.16 НК РФ. Так, в составе расходов учитываются:

- расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (пп. 1 п. 1 ст. 346.16 НК РФ);

- расходы на приобретение НМА, а также создание НМА самим налогоплательщиком (пп. 2 п. 1 ст. 346.16 НК РФ).

Из буквального прочтения приведенных норм следует, что к случаям проведения модернизации НМА они не относятся. При этом п. 1 ст. 346.16 НК РФ не содержит положений, прямо указывающих на возможность признания подобных расходов.

Применительно к порядку исчисления налога на прибыль представители финансового ведомства разъясняют, что согласно положениям главы 25 НК РФ нематериальные активы амортизируются, но увеличение их первоначальной стоимости в результате дооборудования, модернизации, реконструкции и т.п. положениями НК РФ не предусмотрено (письмо Минфина России от 27.09.2011 N 03-03-06/1/595). Также разъясняется, что затраты на доработку НМА учитываются на основании пп. 26 п. 1 ст. 264 НК РФ, т.е. как расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным и сублицензионным соглашениям) (смотрите письма Минфина России от 17.05.2018 N 03-03-06/1/33132, от 30.01.2017 N 03-03-06/1/4386, от 29.09.2011 N 03-03-06/1/601).

Подпункт 19 п. 1 ст. 346.16 НК РФ дает возможность учитывать расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных.

Тогда если рассматривать осуществленные организацией расходы как обновление программного обеспечения, то они могут быть учтены в целях налогообложения по пп. 19 п. 1 ст. 346.16 НК РФ. Смотрите также письма Минфина России от 15.07.2019 N 03-11-11/52099, от 15.07.2019 N 03-11-11/52121, от 19.06.2019 N 03-11-11/44650.

В этом случае расходы признаются в общеустановленном порядке, т.е. после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Если же модернизация НМА осуществляется собственными силами, то соответствующие расходы, по нашему мнению, могут быть учтены, например, в составе материальных расходов, расходов на оплату труда, расходов на все виды обязательного страхования работников (пп.пп. 5, 6, 7 п. 1 ст. 346.16 НК РФ). Так, согласно п. 4 ст. 252 НК РФ, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (в п. 2 ст. 346.16 НК РФ сделана отсылка к положениям ст. 252 НК РФ).

Разъяснениями уполномоченных органов применительно к рассматриваемой ситуации мы не располагаем. Отсутствие в главе 26.2 НК РФ прямых норм, связанных с модернизацией НМА, не исключает налоговые риски.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ аудитор, член РСА Завьялов Кирилл

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ аудитор, член РСА Мельникова Елена

Принятие НДС к вычету по НМА

НДС принимается к вычету по покупным НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ, Постановление ФАС Уральского округа от 25.12.2013 N Ф09-13315/13 по делу N А76-25197/2012).

Принять НДС к вычету можно в течение 3 лет после постановки его на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (п. 1, 1.1 ст. 172 НК РФ, Письмо Минфина РФ от 19.12.2017 N 03-07-11/84699).

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. В отличие от ОС это может стать причиной налогового риска.

В связи с тем, что НК РФ в целях принятия НДС к вычету не указывает, на каком именно бухгалтерском счете должен быть учтен объект НМА, не исключены разногласия налоговиков и налогоплательщиков по вопросу отсчета 3-летнего периода для заявления данного вычета — по аналогии с вычетом НДС по основным средствам (Определение ВС РФ от 21.09.2015 N 309-КГ15-11146). По нематериальным активам подобной судебной практики недостаточно, чтобы делать какие-либо выводы.

Принятие НДС к вычету по НМА оформляется документом Формирование записей книги покупокв разделе Операции — Закрытие периода — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты— НДС — Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «».

Учет модернизации программного продукта (НМА)

Цитата (AlexandraVV):В бухгалтерском учетеорганизации отражен нематериальный актив (программный продукт). Объект создан сторонней организацией, относится к интеллектуальной собственности и отвечает условиям принятия к учету в качестве нематериального актива, изложенным в ПБУ 14/2007 «Учет нематериальных активов». Первоначальная стоимость НМА сформирована в соответствии с ПБУ 14/2007 из совокупности затрат.Позже сторонняяорганизация разработала для данного нематериального актива новые модули. Каким образом организация должна учесть затраты на доработку? Можно ли увеличить первоначальную стоимость имеющегося нематериального актива на сумму доработки?Добрый день! Не совсем понял — вопрос касается налогового или бухгалтерского учета? Так как он задан в налоговом разделе форума, то отвечу с точки зрения налогообложения ссылкой на письмо налоговиков, размещенное ниже. Вопрос: Организация в 2011 г. оплатила услуги по разработке и созданию интернет-сайта. По договору к организации перешли исключительные права на использование интернет-сайта. Стоимость интернет-сайта превышает 40 000 руб., срок его полезного использования больше 12 календарных месяцев. Организация учла сайт в целях исчисления налога на прибыль в составе НМА и начислила амортизацию. Срок полезного использования сайта еще не истек. В 2012 г. организация оплатила услуги по обновлению сайта (разработка нового дизайна, обновление разделов сайта, настройка системы обратной связи и пр.). Из разъяснений Минфина России следует, что расходы по обновлению сайта организация вправе списать в составе прочих расходов, связанных с производством и реализацией (Письмо Минфина России от 19.07.2012 N 03-03-06/1/346). Вправе ли организация в целях исчисления налога на прибыль учесть расходы по обновлению сайта, числящегося в составе НМА, единовременно или эти расходы необходимо распределить? Если расходы необходимо распределить, то в каком порядке? Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 6 ноября 2012 г. N 03-03-06/1/572 Департамент налоговой и таможенно-тарифной политики рассмотрел письмо и по вопросу учета затрат на обновление программ для ЭВМ сообщает следующее. В соответствии с п. 1 ст. 256 Налогового кодекса Российской Федерации (далее — Кодекс) амортизируемым имуществом в целях налогообложения прибыли признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. Пунктом 3 ст. 257 Кодекса установлено, что в целях налогообложения прибыли нематериальными активами признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев). Таким образом, нематериальными активами признается вышеназванное имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. Согласно положениям гл. 25 Кодекса нематериальные активы амортизируются, но увеличение их первоначальной стоимости в результате дооборудования, модернизации, реконструкции и т.п. положениями Кодекса не предусмотрено. Подпунктом 26 п. 1 ст. 264 Кодекса установлено, что расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным и сублицензионным соглашениям), относятся к прочим расходам, связанным с производством и реализацией. К указанным расходам также относятся расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее суммы стоимости амортизируемого имущества, определенной п. 1 ст. 256 Кодекса. Таким образом, расходы на обновление программы для ЭВМ, исключительное право пользования которой принадлежит организации, могут учитываться в расходах для целей налогообложения прибыли организаций на основании пп. 26 п. 1 ст. 264 Кодекса. Затраты на приобретение обновлений для таких программ распределяются с учетом принципа равномерности признания доходов и расходов. При этом налогоплательщик в налоговом учете вправе самостоятельно определить период, в течение которого указанные расходы подлежат учету для целей налогообложения прибыли. Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН 06.11.2012

Практические ситуации

Рассмотрим на конкретных примерах, как отражается в бухгалтерском и налоговом учете приобретения различных объектов НМА.

Практическая ситуация 1: приобретен патент на селекционное достижение

10 декабря 2021 г. ООО «Х» приобрело у ЗАО «У» по договору об отчуждении исключительного права патент на селекционное достижение за 2 360 000 руб., в том числе НДС — 360 000 руб.

При покупке объекта НМА фирма оплатила патентную пошлину в размере 660 руб. за регистрацию договора об отчуждении исключительного права на селекционное достижение.

Селекционное достижение предполагается использовать для производства продукции, облагаемой НДС;

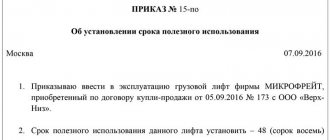

Справочные данные: Приказом руководителя установлен срок полезного использования объекта НМА — 20 лет (седьмая амортизационная группа).

Согласно учетной политике амортизация начисляется линейным способом в бухгалтерском и налоговом учете.

Обращаем внимание на то, что передача исключительного права на селекционное достижение является объектом обложения НДС (п. 1 ст. 146 НК РФ, подп. 26 п. 2 ст. 149 НК РФ).

В бухгалтерском учете делаются следующие записи.

В декабре 2021 г.

Дебет 08-5 Кредит 60

— 2000 000 руб. — отражена покупная стоимость патента на сумму без НДС;

Дебет 19-2 Кредит 60

— 360 000 руб. — отражена сумма «входного» НДС согласно счету-фактуре продавца;

Дебет 60 Кредит 51

— 2 360 000 руб. — перечислены денежные средства продавцу патента;

Дебет 08-5 Кредит 76, субсчет «Расчеты по патентной пошлине»

— 660 руб. — начислена пошлина за государственную регистрацию договора об отчуждении исключительного права на селекционное достижение;

Дебет 76, субсчет «Расчеты по патентной пошлине» Кредит 51

— 660 руб. — перечислена пошлина за государственную регистрацию договора об отчуждении исключительного права на селекционное достижение;

Дебет 04 Кредит 08-5

— 2000 660 руб. (2000 000 руб. + 660 руб.) — отражается постановка на учет НМА по фактической (первоначальной) стоимости;

Дебет 68, субсчет «Учет расчетов по НДС» Кредит 19-2

— 360 000 руб. — предъявлена к вычету сумма «входного» НДС по принятому к учету объекту НМА.

В этой ситуации первоначальная стоимость объекта НМА для целей налогового учета будет отличаться от первоначальной стоимости, сформированной по правилам бухгалтерского учета на расходы по оплате пошлины за государственную регистрацию договора об отчуждении исключительного права на селекционное достижение.

По Определению Конституционного суда РФ от 10.12.2002 № 283-О патентные пошлины хоть и не обладают рядом существенных признаков налогового платежа, но по своей сути подпадают под понятие сбора, установленного п. 2 ст. 8 НК РФ (см. также решения ВАС РФ от 28.08.2012 № ВАС-5123/12, от 11.04.2012 № ВАС-308/12).

В налоговом учете этот расход признается в составе прочих расходов, связанных с производством и реализацией, по подп. 1 п. 1 ст. 264 НК РФ.

Вместе с тем следует отметить, что по поводу патентных пошлин Минфин России высказал иную точку зрения. Так, в письме от 06.02.2006 № 03-03-04/1/88 Минфин России о.

В любом случае право выбора остается за организацией. Если патентные пошлины будут учтены для целей налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией, необходимо будет составить налоговый регистр-расчет формирования первоначальной стоимости объекта НМА и сделать запись в регистр учета прочих расходов, связанных с производством и реализацией (см. табл. 1).

Таблица 1. Регистр-расчет формирования первоначальной стоимости объекта НМА

| Наименование объекта | Патент на селекционное достижение |

| Номер патента | 658453 |

| Дата принятия к бухгалтерскому учету | 10.12.2017 |

| Дата принятия к налоговому учету | 10.12.2017 |

| Номер амортизационной группы | 7 |

| № п/п | Показатели | Источник информации | Сумма расхода для целей бухгалтерского учета | Сумма расхода для целей налогового учета |

| 1 | Договорная стоимость объекта НМА | Договор об отчуждении исключительного права | 2101694,91 | 2101694,91 |

| 2 | Патентная пошлина | Квитанция | 660 | —* |

| Итого | 2102354,91 |

*В данном примере рассматривается ситуация, когда организация приняла решение расходы на оплату пошлины включить в состав прочих расходов, связанных с производством и реализацией.

В данной ситуации патентная пошлина при налогообложении прибыли учитывается в составе прочих расходов, связанных с производством и (или) реализацией (подп. 1 п. 1 ст. 264 НК РФ). В связи с этим в момент постановки на учет объекта НМА указанный расход признается только для целей налогового учета (табл. 2).

Таблица 2. Налоговый регистр «Прочие расходы, связанные с производством и реализацией» за декабрь 2021 г.

| № п/п | Вид расхода | Основание | Сумма, руб. |

| 1 | Патентная пошлина | Квитанция | 660 |

| 2 | И др. | ||

| Итого | 660 |

В бухгалтерском учете этот расход будет признаваться текущим расходом по мере начисления амортизации, то есть с первого числа месяца, следующего за месяцем ввода объекта в эксплуатацию. Таким образом, возникает налогооблагаемая временная разница, которая приведет к образованию отложенного налогового обязательства (ОНО).

ОНО по патентной пошлине = 660 руб. х 20% = 132 руб.

Дебет 68 «Учет расчетов по налогу на прибыль» Кредит 77 «ОНО по патентной пошлине»

— 132 руб. — отражено начисление отложенного налогового обязательства.

Сумма амортизации за месяц в бухгалтерском учете определяется путем умножения первоначальной стоимости объекта НМА на норму амортизации (Nа), рассчитанную исходя из срока полезного использования объекта:

Nа = 100% : 240 мес. = 0,42%.

Амес. =2 000 660 х 0,42% = 8402,77 руб.

В январе 2021 г. должны быть сделаны следующие записи:

Дебет 25 (26) Кредит 05

— 8402,77 руб. — начислена амортизация объекта НМА за месяц.

Одновременно списывается часть ОНО, относящуюся к отчетному месяцу (ОНОмес. по патентной пошлине = 132 руб. : 240 мес. = 0,55 руб.):

Дебет 77 «ОНО по патентной пошлине» Кредит 68 «Учет расчетов по налогу на прибыль»

— 0,55 руб. — отражено списание части отложенного налогового обязательства, относящейся к отчетному месяцу.

Такая запись делается в течение всего срока полезного использования.

Объявление

РУСАУДИТ Группа компаний 129085, Россия, Москва, пр-т Мира, 95, тел.(095)217-23-29, web: https://www.russaudit.ru Критерии и состав нематериальных активов В настоящее время учет нематериальных активов регулируется Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, которое содержит общие требования, предъявляемые к нематериальным активам, а также принятым в конце прошлого года ПБУ 14/2000 “Учет нематериальных активов”, которое в значительной степени конкретизирует нормы Положения по ведению бухгалтерского учета. Ввиду относительной новизны ПБУ 14/2000 ряд содержащихся в нем требований нуждается в более пристальном рассмотрении. 1. Прежде всего необходимо отметить принципиально новый подход в отношении вопроса о том, какие права могут учитываться предприятием в качестве нематериальных активов. Так, п.4 ПБУ 14/2000 определяет, что к нематериальным активам относятся не любые права на объекты интеллектуальной собственности, а лишь исключительные права на эти объекты. Исключительное право подразумевает наличие у правообладателя всего комплекса прав на объект интеллектуальной собственности. Обладатель исключительных прав без каких либо ограничений со стороны третьих лиц может пользоваться и распоряжаться объектом интеллектуальной собственности по своему усмотрению (модифицировать, воспроизводить, копировать, распространять, отчуждать, предоставлять во временное пользование третьим лицам и т.д.). В отличие от этого неисключительные, то есть ограниченные права позволяют их обладателю использовать объект интеллектуальной собственности в строго определенных целях. Так, приобретая право на использование программы для ЭВМ в своей хозяйственной деятельности (например, для целей бухгалтерского учета), обладатель такой программы не может ее переделывать, копировать, распространять. Такие права ввиду их неисключительного характера не рассматриваются законодательством в качестве нематериального актива. 2. Критерии (требования), которым должны соответствовать объекты интеллектуальной собственности для того, чтобы исключительные права на них можно было признать нематериальными активами, изложены в п.3 ПБУ 14/2000. Всего таких критериев семь, среди которых есть как уже хорошо известные, так и новые. К уже известным относится, во-первых, требование о том, что нематериальный актив должен обязательно использоваться в производственной деятельности предприятия. Причем нематериальный актив может использоваться как в производстве товаров, работ, услуг, так и для управленческих нужд организации. Вторым известным критерием является срок предполагаемого использования актива — он должен превышать 12 месяцев. Третий критерий — способность нематериального актива приносить доход в будущем. Подчеркиваем, что в отличие от Положения по бухгалтерскому учету здесь имеется ввиду теоретическая возможность получения дохода, а не сам факт его получения. Такая формулировка, на наш взгляд, является более корректной. Исходя из этого не исключено, что использование нематериального актива может оказаться для организации в итоге убыточным. И, наконец, в-четвертых, предприятие должно располагать документами, которые подтверждают существование самого актива (патенты, свидетельства, договоры на передачу исключительных прав и т.п.). Среди новых требований — отсутствие у актива материально-вещественной формы. Данная норма является формальной и всего лишь напоминает нам, что учету подлежит не тот материальный объект (дискета, рукопись, документация), в котором воплощен нематериальный актив, а сами права на объект интеллектуальной собственности (исключительное право на программу, товарный знак, полезную модель и т.п.). Другой новый критерий заключается в том, что предприятие в момент приобретения (возникновения) исключительных прав на объект интеллектуальной собственности не должно предполагать его последующего отчуждения (перепродажи). В противном случае такой объект должен учитываться предприятием не в качестве нематериального актива, а по аналогии с товарами или продукцией. 3. Виды объектов интеллектуальной собственности, права на которые могут быть отнесены к нематериальным активам, перечислены в п.4 ПБУ 14/2000. Среди них изобретения, промышленные образцы, полезные модели, программы для ЭВМ и базы данных, товарные знаки и знаки обслуживания. Кроме того, в составе нематериальных активов учитываются деловая репутация (под которой понимается разница между покупной ценой организации и балансовой стоимостью ее активов), а также организационные расходы, связанные с образованием юридического лица и признаваемые вкладом учредителя в уставный капитал. В приведенном перечне отсутствуют такие широко распространенные объекты интеллектуальной собственности, как произведения науки, литературы и искусства, а также “ноу-хау”. Однако это не означает, что такие объекты не могут рассматриваться в качестве нематериальных активов — указанные объекты перечислены в Положении по бухгалтерскому учету, которое имеет более высокий статус. Следует учитывать, что права на объекты интеллектуальной собственности могут вытекать, в том числе, из договоров на выполнение научно-исследовательских, опытно-конструкторских и технологических работ. Это связано с тем, что в результате выполнения указанных работ у предприятия могут возникнуть исключительные права на такие объекты интеллектуальной собственности, как объекты авторского права (например, произведение науки) или “ноу-хау”, содержащееся в выполненной технической документации. Исключение, установленное п.2 ПБУ 14/2000 в отношении не законченных или не давших положительного результата работы, связано с тем, что объекты интеллектуальной собственности, возникшие в результате не законченных или не давших положительного результата работ не отвечают такому необходимому критерию нематериального актива, как способность приносить доход. Олег Корнышев, руководитель Департамента налогов и права ИМХО: ПБУ-14 вносит полный бред, в нем есть оговорка не для КО, ЦБ по таким творчествам МинФина (в частности критерий отнесения к основным фондам)говорит пока мы не скажем как надо учитывайте как раньше. Как учитывать по ПБУ-14 я не понимаю, и пока не будет прецендентов не буду.

Поступление НМА в компанию

В организацию объекты НМА могут поступать путем приобретения за деньги, создания в организации, в качестве вклада в уставный (складочный) капитал; безвозмездно, по договорам мены и др.

При поступлении объектов НМА организации, как правило, заключают следующие виды договоров:

— договор об отчуждении патента (при приобретении исключительных прав на изобретение, полезную модель или промышленный образец);

— договор об отчуждении исключительного права на произведение (на приобретение произведений науки, искусства, программ для ЭВМ и баз данных);

— договор подряда;

— договор на выполнение НИОКР (разновидность договора подряда);

— учредительный договор (в случае взноса объектов НМА в счет вклада в уставный капитал) и др.

Согласно ст. 1365 ГК РФ по договору об отчуждении исключительного права на изобретение, полезную модель или промышленный образец (договор об отчуждении патента) одна сторона (патентообладатель) передает или обязуется передать принадлежащее ей исключительное право на соответствующий результат интеллектуальной деятельности в полном объеме другой стороне — приобретателю исключительного права (приобретателю патента).

При подаче заявки на выдачу патента на изобретение автор может приложить к документам заявки заявление о том, что в случае выдачи патента он обязуется заключить договор об отчуждении патента с любым гражданином РФ или российским юридическим лицом, кто первым изъявит такое желание и уведомит об этом патентообладателя и федеральный орган исполнительной власти по интеллектуальной собственности (п. 1 ст. 1366 ГК РФ).

Роспатент публикует в официальном бюллетене сведения об указанном заявлении. Номенклатура официальных изданий Роспатента утверждена приказом этого ведомства от 26.02.2009 № 32.

Лицо, заключившее с патентообладателем договор об отчуждении патента на изобретение, обязано уплатить все патентные пошлины, от уплаты которых был освобожден заявитель (патентообладатель). В дальнейшем патентные пошлины уплачиваются в установленном порядке.

По договору об отчуждении исключительного права на произведение автор или иной правообладатель передает или обязуется передать принадлежащее ему исключительное право на произведение в полном объеме приобретателю такого права (ст. 285 ГК РФ).

Договор об отчуждении исключительного права на произведение не подлежит государственной регистрации, так как для возникновения, осуществления и защиты авторских прав не требуется регистрация произведения или соблюдение каких-либо иных формальностей (п. 2 ст. 1232, п. 4 ст. 1259 ГК РФ).

По договору на выполнение научно-исследовательских работ исполнитель обязуется провести обусловленные техническим заданием заказчика научные исследования, а по договору на выполнение опытно-конструкторских и технологических работ — разработать образец нового изделия, конструкторскую документацию на него или новую технологию, а заказчик обязуется принять работу и оплатить ее. Если иное не предусмотрено законом или договором, риск случайной невозможности исполнения договоров на выполнение научно-исследовательских работ, опытно-конструкторских и технологических работ несет заказчик (ст. 769 ГК РФ).

При выполнении НИОКР исполнитель вправе, если иное не предусмотрено договором, привлекать к его исполнению третьих лиц. К отношениям исполнителя с третьими лицами применяются правила о генеральном подрядчике и субподрядчике (ст. 706 ГК РФ).

Стороны в договорах на выполнение научно-исследовательских работ, опытно-конструкторских и технологических работ имеют право использовать результаты работ в пределах и на условиях, предусмотренных договором.

Источником приобретения и создания объектов НМА являются капитальные вложения, которые представляют собой совокупность затрат на осуществление долгосрочных инвестиций организации, связанных с приобретением и созданием основных средств и НМА.

Информация о поступлении НМА в организацию сначала отражается на счете 08 «Вложения во внеоборотные активы». К нему открывается специальный субсчет 08-5 «Приобретение нематериальных активов»;

Счет 08 — активный, сальдо дебетовое, показывает величину незавершенных вложений в объекты НМА.

По дебету субсчета 08-5 отражают сумму фактических затрат на приобретение объекта НМА, включаемых в его фактическую (первоначальную) стоимость.

Сформированную фактическую (первоначальную) стоимость объектов НМА, принятых в эксплуатацию и оформленных в установленном порядке, списывают с кредита субсчета 08-5 в дебет счета 04:

Дебет 04 Кредит 08-5

— отражена постановка на учет объекта НМА по фактической (первоначальной) стоимости и его ввод в эксплуатацию.