Какой вид начислений для дивидендов

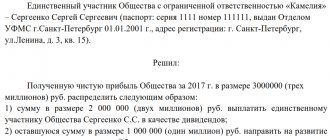

ВажноНачисление дивидендов К сожалению, программа 1С:Бухгалтерия не предусматривает специального документа для отражения дивидендов. В таких случаях можно отражать данные операции в бухучете вручную. ИнфоСделать это можно в разделе «Операции», как показано на изображении ниже. Предположим, что на собрании акционеров было принято выплатить Абрамову Геннадию Сергеевичу дивиденды в размере 345 700 рублей. В нашем случае он является сотрудником организации ООО «Конфетпром». Первой проводкой, которую мы отразим в бухучете, будут дивиденды. Счет дебета 84.01, кредита 70. В тех ситуациях, когда начисление дивидендов производится физическому лицу, который не является сотрудником данной организации, вместо 70 счета будет использован 75 счет. Теперь отразим в бухучете НДФЛ с дивидендов. Он уже будет содержать суммы, причитающиеся каждому получателю. При выполнении их расчета желательно сразу определить суммы удерживаемых налогов, на уплату которых отводится крайне ограниченное время (не позже первого рабочего дня, наступающего за днем оплаты дивидендов):

- по НДФЛ (выплаты физлицам) — по п. 6 ст. 226 НК РФ;

- по налогу на прибыль (выплаты юрлицам) — п. 4 ст. 287 НК РФ.

Расчет налогов по выплатам, осуществляемым в 2017–2018 годах, делают по ставкам:

- НДФЛ — 13% (п. 1 ст. 224 НК РФ) для физлиц, имеющих гражданство РФ, и 15% (п. 3 ст. 224 НК РФ) для иностранных граждан;

- налог на прибыль — 13% (подп. 2 п. 3 ст. 284 НК РФ) для фирм, созданных в РФ, и 15% (подп. 3 п. 3 ст.

Бухучет выплаты дивидендов

Сначала определяют размер дивидендов. Передав в счет них имущество, определяют выручку, как при реализации, и учитывают ее в зачет обязательств перед участниками. И, как при продаже, списывают стоимость имущества. Страховые взносы При выплате дивидендов не начисляйте:

- взносы на обязательное пенсионное, социальное или медицинское страхование (ч. 1 ст. 7

Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. А значит, и страховые взносы на них начислять не нужно.

Такой порядок следует из положений части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ, абзаца 2 части 1 статьи 7 Закона от 15 декабря 2001 г. Бухгалтерия для малого и среднего бизнеса Путеводитель по налогам. Вопросы применения ст. 255 НК РФ — Признается ли расходом для целей налога на прибыль сумма компенсации, выплаченной работнику за задержку заработной платы? — Включается ли в расходы для целей налога на прибыль оплата сверхурочных работ, продолжительность которых превышает 120 часов в год? — Признается ли расходом для целей налога на прибыль оплата сверхурочной работы и работы в выходные и праздничные дни в размерах, превышающих установленные Трудовым кодексом РФ? — В каком размере для целей налога на прибыль можно учесть расходы на оплату труда совместителей? — Учитывается ли в расходах для целей налога на прибыль премия, выплачиваемая работнику после его увольнения? — Признаются ли расходами для целей налога на прибыль премии, не поименованные в трудовых договорах с работниками? — Все вопросы по ст.

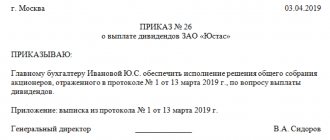

НДФЛ.Дата получения дохода в данном случае – это дата выплаты дивидендов, а срок перечисления налога – «Не позднее следующего за выплатой дохода дня». Сумму выплаченного дохода указываем без вычета НДФЛ.Также на обеих вкладках есть колонка «Включать в декларацию по прибыли».

Эта галочка должна быть установлена, если регистрируются дивиденды, выплачиваемые АО. В этом случае сведения о начисленных суммах и удержанном налоге НЕ будут включены в форму 2-НДФЛ, а найдут своё отражение в декларации по налогу на прибыль.Проводим и закрываем документ.

Остается только выплатить дивиденды, и здесь есть важный нюанс. Несмотря на то, что учредители являются сотрудниками организации, и начисления отражены на счете 70, они не должны быть включены в ведомости на выплату зарплаты. Когда в счет выплаты дивидендов передают имущество, то порядок бухучета зависит от вида этих активов: Операция Вид имущества Дебет Кредит Основание Начисление дивидендов Не имеет значения 84 75-2 (70) Пункт 10 ПБУ 7/98, Инструкция к плану счетов (счета 70, 75 и 84) Выплата дивидендов в натуральной форме Не имеет значения 75-2 (70) 91 Пункты 5, 6.3 и 12 ПБУ 9/99, Инструкция к плану счетов (счета 70, 75 и 91) Списание имущества, переданного в оплату дивидендов Готовая продукция и товары 90-2 43 (41) Пункты 5, 7 и 9 ПБУ 10/99, Инструкция к плану счетов (счета 41, 43 и 90) Материалы 91-2 10 Пункты 11 ПБУ 10/99, Инструкция к плану счетов (счета 10 и 91) Основные средства амортизация 02 01 Инструкция к плану счетов (счета 01 и 02) остаточная стоимость 91-2 01 Пункты 11, 16 и 19 ПБУ 10/99, пункт 29 ПБУ 6/01, Инструкция к плану счетов (счета 01 и 91) Как видно, проводки обусловлены следующим.

Учёт операций по начислению и выплате дивидендов

Источником выплаты доходов от участия в уставном капитале банка (дивидендов) является чистая прибыль, то есть прибыль, остающаяся в распоряжении банка.

Размер дивидендов по обыкновенным акциям определяется по итогам отчетного года в зависимости от результатов деятельности банка. Размер минимального дивиденда по привилегированным акциям должен гарантироваться банком-эмитентом. Он несет обязательства по выплате минимально гарантированного дивиденда.

Банк-эмитент производит начисление дивидендов в соответствии с решением общего годового собрания акционеров. В тех случаях, когда дивиденды начисляются и выплачиваются в течение года (например, поквартально), решение об их промежуточном размере принимается советом директоров банка.

Согласно действующему налоговому законодательству (п.2 ст. 275 гл. 25, п. 5 ст. 286 НК РФ), дивиденды, начисленные по акциям, облагаются налогом у источника выплаты, то есть у банка-эмитента.

Ставки налога, удерживаемого у источника выплаты (банка-эмитента), зависят от юридического статуса акционера (юридическое или физическое лицо) и его резидентства (резидент или нерезидент):

- дивиденды, полученные от российских организаций российскими организациями и физическими лицами – налоговыми резидентами РФ, облагаются по ставке 9% согласно п. 3.1 ст. 284 гл. 25 НК РФ;

- дивиденды, полученные от российских организаций иностранными организациями, облагаются по ставке 15% согласно п. 3.2 ст. 284 гл. 25 НК РФ;

- дивиденды, полученные от иностранных организаций российскими организациями, облагаются по ставке 15% согласно п. 3.2 ст. 284 гл. 25 НК РФ.

Начисление дивидендов проводки (если дивиденды начисляются ежемесячно или ежеквартально) отражается в учете банка-эмитента следующим образом:

- Дт 70501 «Использование прибыли отчетного года»

- Кт 60320 «Расчеты с акционерами (участниками) по дивидендам» – начислены дивиденды.

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 60301 «Расчеты с бюджетом по налогам» – удержан налог на доходы.

Если дивиденды начисляются по итогам года то в учете банка – эмитента отражаются следующие проводки:

- Дт 70502 «Использование прибыли предшествующих лет»

- Кт 60320 «Расчеты с акционерами (участниками) по дивидендам» – начислены дивиденды.

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 60301 «Расчеты с бюджетом по налогам» – удержан налог на доходы.

Перечисление удержанного налога в бюджет отражается в учете следующей проводкой:

- Дт 60301 «Расчеты с бюджетом по налогам»

- Кт 30102 «Корреспондентские счета кредитной организации в Банке России» – на сумму перечисляемого налога.

Выплата начисленных дивидендов акционерам отражается в учете следующим образом:

а) если акционер – юридическое лицо не является клиентом банка:

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 30102 «Корреспондентские счета кредитной организации в Банке России» – на сумму перечисленных дивидендов.

б) если акционер – физическое лицо не является клиентом банка:

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 20202 «Касса кредитной организации» – на сумму выплаченных дивидендов.

в) если акционер – юридическое лицо – клиент банка:

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 405-408 «Расчетный счёт» – на сумму дивидендов, зачисленных на расчетный счет клиента акционера.

г) если акционер – физическое лицо – клиент банка:

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 42301 «Депозиты и прочие привлеченные средства физических лиц на срок «до востребования» – на сумму дивидендов, зачисленных во вклад «до востребования».

Если общим собранием акционеров принято решение о капитализации начисленных дивидендов, то вместо проводок, связанных с выплатой дивидендов выполняется следующая проводка:

- Дт 60320 «Расчеты с акционерами (участниками) по дивидендам»

- Кт 60322 «Расчеты с прочими кредиторами» – на сумму капитализируемых дивидендов, перечисленных на счет расчетов с прочими кредиторами.

Возможно, вам будет интересно также:

Комментарий к Статье 43 НК РФ

Настоящая статья дает определение дивидендов.

Дивиденд — это любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Дивидендом признается прибыль, распределенная в пользу акционера или участника хозяйственного общества или товарищества пропорционально акциям или долям акционера (участника) в уставном капитале организации.

Дивиденды являются доходом (в любой форме) и относятся к объекту налогообложения. Акционерами и участниками хозяйственных обществ и товариществ могут быть юридические и физические лица. Доход, полученный в форме дивидендов, облагается налогом в соответствии с главами настоящего Кодекса «Налог на доходы физических лиц», «Налог на прибыль (доход) организаций».

Однако в настоящей статье речь идет о распределении прибыли, оставшейся после уплаты в установленном порядке всех налогов, а не только налога на прибыль организации.

Дивидендами признаются выплаты при распределении прибыли, остающейся после налогообложения, в том числе в виде процентов по привилегированным акциям. Пункт 2 ст. 42 Федерального закона от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах» предусматривает, что источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской отчетности общества. Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества. В соответствии со ст. 32 указанного Закона размер дивиденда определяется в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. В связи с этим частным случаем дивидендом считаются и доходы в виде «процентов по привилегированным акциям».

К дивидендам также относятся любые доходы, получаемые из источников за пределами РФ, относящиеся к дивидендам в соответствии с законодательствами иностранных государств. То есть экономическая выгода в денежной и натуральной форме (в том числе в форме выполненных работ, оказанных ему услуг и т.д.), которая определяется, оценивается и учитывается в соответствии с правилами ст. ст. 41, 42 НК РФ, смотрите комментарии к ним.

Не признаются дивидендами:

1) выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации.

Ликвидация организации (юридического лица) влечет ее прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам.

При ликвидации, к примеру, общества с ограниченной ответственностью оставшееся после завершения расчетов с кредиторами имущество ликвидируемого ООО распределяется ликвидационной комиссией между участниками общества в следующей очередности:

в первую очередь осуществляется выплата участникам общества распределенной, но невыплаченной части прибыли;

во вторую очередь осуществляется распределение имущества ликвидируемого общества между участниками общества пропорционально их долям в уставном капитале общества.

Требования каждой очереди удовлетворяются после полного удовлетворения требований предыдущей очереди. Если имеющегося у общества имущества недостаточно для выплаты распределенной, но невыплаченной части прибыли, имущество общества распределяется между его участниками пропорционально их долям в уставном капитале общества;

2) выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность, то есть когда акционерное общество передает своим акционерам в собственность свои же акции. При этом охватываются и случаи, когда такая передача осуществляется в счет выплат дивиденда акционеру (в денежной или натуральной форме);

3) выплаты некоммерческой организации на осуществление ее основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации.

Некоммерческая организация — это юридическое лицо, не имеющее извлечение прибыли в качестве основной цели своей деятельности и не распределяющее полученную прибыль между участниками. Некоммерческие организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствующую этим целям (фонды, некоммерческие партнерства, садоводческие товарищества и др.).

Процент — это любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления).

Процент — это любой заранее объявленный доход, то есть экономическая выгода в денежной или натуральной форме, учитываемая, оцениваемая и определяемая по правилам, предусмотренным ст. ст. 41, 42 настоящего Кодекса.

Дисконт является частным видом дохода (скидка при учете проданной облигации и т.п.).

Долговыми обязательствами могут быть векселя (ст. 815 ГК РФ), облигации (ст. 816 ГК РФ) и иные долговые обязательства (банковские сертификаты, к примеру, и др.).

В случаях, когда в соответствии с соглашением сторон заемщиком выдан вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о переводном и простом векселе.

В случаях, предусмотренных законом или иными правовыми актами, договор займа может быть заключен путем выпуска и продажи облигаций.

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Процентами также признаются доходы, полученные по денежным вкладам и долговым обязательствам.

К какому пункту ст 255 относятся дивиденды

Сумма налога в отношении дивидендов, полученных от источников за пределами Российской Федерации, определяется налогоплательщиком самостоятельно применительно к каждой сумме полученных дивидендов по ставке, предусмотренной пунктом 1 статьи 224 настоящего Кодекса.

24 статьи 255 НК РФ = расходы в виде отчислений в резерв на предстоящую оплату отпусков или за выслугу лет П.п. 24.1 статьи 255 НК РФ = расходы на возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. В случае, если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога, исчисленную в соответствии с настоящей главой, полученная разница не подлежит возврату из бюджета. 4. Исчисление суммы и уплата налога в отношении доходов, полученных в виде дивидендов по акциям российских организаций, осуществляются в соответствии с настоящей статьей с учетом положений статьи 226.1 настоящего Кодекса. Статья 42. Порядок выплаты обществом дивидендов Общество обязано выплатить объявленные по акциям каждой категории (типа) дивиденды, если иное не предусмотрено настоящим Федеральным законом.

Ст 255 дивиденды

Например, бывают привилегированные и обычные акции.

Обладатели первых могут рассчитывать на дивиденды в приоритетном порядке и, часто, в большем размере, но лишены права голоса на собраниях акционеров. Владельцы обычных акций также могут рассчитывать на дивиденды, хотя и в меньшем размере, но зато имеют право голоса. Чтобы выплатить дивиденды, компания должна получить чистую прибыль, которую распределит среди акционеров.

Распределит ли и в каком размере, решает руководство компании и акционеры. Когда решение принято, компания выпускает пресс-релиз.

Эти суммы нужно учитывать, определяя налоговую базу, как и те, что были выплачены. Прямо на это указано в пункте 1 статьи 210 Налогового кодекса РФ.

При этом считают, что доход фактически получен на дату, когда деньги перечислены на счета третьих лиц по распоряжению участника. Поэтому

Налоговый кодекс Российской Федерации

Раздел II.

НАЛОГОПЛАТЕЛЬЩИКИ И ПЛАТЕЛЬЩИКИ СБОРОВ, ПЛАТЕЛЬЩИКИ СТРАХОВЫХ ВЗНОСОВ. НАЛОГОВЫЕ АГЕНТЫ. ПРЕДСТАВИТЕЛЬСТВО В НАЛОГОВЫХ ПРАВООТНОШЕНИЯХ Раздел III. НАЛОГОВЫЕ ОРГАНЫ. ТАМОЖЕННЫЕ ОРГАНЫ.

ФИНАНСОВЫЕ ОРГАНЫ. ОРГАНЫ ВНУТРЕННИХ ДЕЛ.

СЛЕДСТВЕННЫЕ ОРГАНЫ. ОТВЕТСТВЕННОСТЬ НАЛОГОВЫХ ОРГАНОВ, ТАМОЖЕННЫХ ОРГАНОВ, ОРГАНОВ ВНУТРЕННИХ ДЕЛ, СЛЕДСТВЕННЫХ ОРГАНОВ, ИХ ДОЛЖНОСТНЫХ ЛИЦ Раздел V.1. ВЗАИМОЗАВИСИМЫЕ ЛИЦА И МЕЖДУНАРОДНЫЕ ГРУППЫ КОМПАНИЙ. ОБЩИЕ ПОЛОЖЕНИЯ О ЦЕНАХ И НАЛОГООБЛОЖЕНИИ. НАЛОГОВЫЙ КОНТРОЛЬ В СВЯЗИ С СОВЕРШЕНИЕМ СДЕЛОК МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ. СОГЛАШЕНИЕ О ЦЕНООБРАЗОВАНИИ. ДОКУМЕНТАЦИЯ ПО МЕЖДУНАРОДНЫМ ГРУППАМ КОМПАНИЙ Раздел V.2.

НАЛОГОВЫЙ КОНТРОЛЬ В ФОРМЕ НАЛОГОВОГО МОНИТОРИНГА (введен Федеральным законом от 04.11.2014 N 348-ФЗ) РАЗДЕЛ VII.1. ВЫПОЛНЕНИЕ МЕЖДУНАРОДНЫХ ДОГОВОРОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПО ВОПРОСАМ НАЛОГООБЛОЖЕНИЯ И ВЗАИМНОЙ АДМИНИСТРАТИВНОЙ ПОМОЩИ ПО НАЛОГОВЫМ ДЕЛАМ (введен Федеральным законом от 27.11.2019 N 340-ФЗ) — это базовый, кодифицированный нормативный акт, полностью посвященный законодательству в области сбора и уплаты налогов. В системе российского законодательства кодексы занимают вторую позицию после Конституции, так как регулируют целые отрасли права, содержат основополагающие постулаты.

Подзаконные акты могут только развивать указанные в них нормы, но не противоречить им. Статьи Налогового кодекса Российской Федерации в своей системе охватывают все области налогообложения, в нем даны определения необходимых терминов, основных понятий, описания процессов, обозначены стороны взаимоотношений и условия их взаимодействия.

Налоговый кодекс России содержит нормы, регулирующие взаимоотношения между налогоплательщиками и государством, в том числе: Налоговый кодекс РФ 2021 (последняя редакция) — это основополагающий законодательный документ. Он подразделяется на две части: общую и специфическую. Часть первая, или общая, содержит 7 разделов, 142 статьи которой освещают следующие вопросы: Часть вторая состоит из 2 разделов, но включает 275 статей и устанавливает:

- виды налогов и сборов;

- определение и содержание такого понятия, как специальные налоговые режимы;

- определение федеральных и региональных налогов;

- порядок начисления и изменения налогов, их отмены;

- способы сдачи отчетности.

Ст 255 нк рф дивиденды пункт

При определении показателя «дивиденды, полученные налоговым агентом» учитывайте такие доходы за вычетом ранее удержанного налога (письмо Минфина России от 6 февраля 2008 г.

№ 03-08-05 и от 19 февраля 2008 г. № 03-03-06/1/114). Ситуация: по какой ставке (9 или 13%) удерживать НДФЛ с дивидендов, выплаченных в 2021 году, но распределенных в предыдущие годы? С дивидендов, выплаченных 1 января 2021 года и позже, НДФЛ удерживайте по ставке 13 процентов. То есть по той, которая действует с 2021 года. При этом неважно, за какой период эти дивиденды. Распределить прибыль за 2015 год или за более ранние периоды можно в любое время.

В законодательстве нет ограничений для этого. Такой порядок установлен положениями подпункта 1 пункта 3 статьи 208, пункта 1 статьи 209, пунктов 1 и 2 статьи 214 Налогового кодекса РФ. Во всех остальных случаях рассчитать, удержать и заплатить НДФЛ должен налоговый агент.

НДФЛ перечисляет налоговый агент Определять НДФЛ с дивидендов налоговому агенту нужно отдельно по каждому налогоплательщику и при любой выплате. Это установлено в пунктах 2 и 3 статьи 214 Налогового кодекса РФ. Федеральных законов от 29.05.2002 N 57-ФЗ, от 22.08.2004 N 122-ФЗ, от 24.11.2014 N 366-ФЗ) (см.

Он зависит от того, учтены ли полученные дивиденды от участия в других организациях при выплатах участникам.

Такой порядок предусмотрен абзацем 2 пункта 2 статьи 210 и пунктом 5 статьи 275 Налогового кодекса РФ. Сначала определяют размер дивидендов.

Передав в счет них имущество, определяют выручку, как при реализации, и учитывают ее в зачет обязательств перед участниками. Страховые взносы При выплате дивидендов не начисляйте:

- взносы на обязательное пенсионное, социальное или медицинское страхование (ч.

1 ст.

И, как при продаже, списывают стоимость имущества.

7 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. А значит, и страховые взносы на них начислять не нужно.

Такой порядок следует из положений части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ, абзаца 2 части 1 статьи 7 Закона от 15 декабря 2001 г. ФЗ, подпункта 1 пункта 1 статьи 2 Закона от 29 декабря 2006 г.

№ 255-ФЗ, подпункта 1 части 1 статьи 10 Закона от 29 ноября 2010 г. № 326- ФЗ и пункта 2 Разъяснений, утвержденных приказом Минздравсоцразвития России от 8 июня 2010 г. № 428н. НДФЛ НДФЛ с дивидендов платят:

- резиденты, всегда;

- нерезиденты, только когда дивиденды выплачивают российские организации.

Каковы условия признания в расходах для налога на прибыль выплаты выходного пособия по статье 255 НК РФ в 2021 году?

Рассмотрим следующую ситуацию.

ООО «Глория» планирует осуществлять годовые вознаграждения. Каков должен быть алгоритм действий компании?

ВАЖНО! Сумма накопленного в течение года резерва методом расчета не должна превысить тот лимит, который был указан в учетной политике.

Рассмотрим еще один пример. планирует покупать форменную одежду для сотрудников и передавать ее им на безвозмездной основе. Как учесть это в затратах на оплату труда? ВАЖНО! Для учета затрат на форменную одежду в составе расходов на оплату труда должны быть соблюдены следующие условия: ООО «Игростек» выплачивает своим сотрудникам матпомощь к отпуску согласно поступившим от них заявлениям.

Есть ли возможность учесть такую выплату в составе затрат на зарплату в соответствии со ст. 255 НК РФ?

- такой вид материальной поддержки должен быть закреплен в одном из документов: трудовом или коллективном договоре;

- размер помощи зависит от размера заработной платы;

- выплата должна быть взаимосвязана с исполнением трудовой дисциплины.

Согласно ст. 255 НК РФ к расходам относятся премиальные выплаты, которые имеют прямое отношения к трудовым обязательствам сотрудника, его трудовой деятельности.

Юбилей же никак не связан с выполнением сотрудником его трудовых полномочий (обязательств). Разберем следующую ситуацию. компенсирует сотрудникам приобретение абонементов в спортзал. Можно ли эти расходы отнести к налогооблагаемым затратам на оплату труда в соответствии со статьей 255 НК РФ?

ООО «Лирос» заключило договор подряда на выполнение пуско-наладочных работ производственного оборудования с Ефремовым Е. Н. Есть ли возможность эти выплаты включить в состав налогооблагаемых затрат в соответствии со ст. 255 НК РФ? Узнавайте первыми о важных налоговых изменениях

Статья 255 НК РФ. Расходы на оплату труда

В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

К расходам на оплату труда в целях настоящей главы относятся, в частности:

пп.1 суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми у налогоплательщика формами и системами оплаты труда; (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.2 начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели;

пп.3 начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством Российской Федерации;

пп.4 стоимость бесплатно предоставляемых работникам в соответствии с законодательством Российской Федерации коммунальных услуг, питания и продуктов, предоставляемого работникам налогоплательщика в соответствии с установленным законодательством Российской Федерации порядком бесплатного жилья (суммы денежной компенсации за непредоставление бесплатного жилья, коммунальных и иных подобных услуг); (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.5 расходы на приобретение (изготовление) выдаваемых в соответствии с законодательством Российской Федерации работникам бесплатно либо продаваемых работникам по пониженным ценам форменной одежды и обмундирования (в части стоимости, не компенсируемой работниками), которые остаются в личном постоянном пользовании работников. В таком же порядке учитываются расходы на приобретение или изготовление организацией форменной одежды и обуви, которые свидетельствуют о принадлежности работников к данной организации; (В редакции Федерального закона от 06.06.2005 № 58-ФЗ)

пп.6 сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде;

пп.7 расходы в виде среднего заработка, сохраняемого работникам на время отпуска, предусмотренного законодательством Российской Федерации, фактические расходы на оплату проезда работников и лиц, находящихся у этих работников на иждивении, к месту использования отпуска на территории Российской Федерации и обратно (включая расходы на оплату провоза багажа работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) в порядке, предусмотренном действующим законодательством — для организаций, финансируемых из соответствующих бюджетов и в порядке, предусмотренном работодателем — для иных организаций, доплата несовершеннолетним за сокращенное рабочее время, расходы на оплату перерывов в работе матерей для кормления ребенка, а также расходы на оплату времени, связанного с прохождением медицинских осмотров; (В редакции Федеральных законов от 29.05.2002 № 57-ФЗ; от 22.08.2004 № 122-ФЗ; от 24.11.2014 № 366-ФЗ)

пп.8 денежные компенсации за неиспользованный отпуск в соответствии с трудовым законодательством Российской Федерации; (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.9 начисления увольняемым работникам, в том числе в связи с реорганизацией или ликвидацией налогоплательщика, сокращением численности или штата работников налогоплательщика. В целях настоящего пункта начислениями увольняемым работникам признаются, в частности, выходные пособия, производимые работодателем при прекращении трудового договора, предусмотренные трудовыми договорами и (или) отдельными соглашениями сторон трудового договора, в том числе соглашениями о расторжении трудового договора, а также коллективными договорами, соглашениями и локальными нормативными актами, содержащими нормы трудового права; (В редакции Федерального закона от 29.11.2014 № 382-ФЗ)

пп.10 единовременные вознаграждения за выслугу лет (надбавки за стаж работы по специальности) в соответствии с законодательством Российской Федерации;

пп.11 надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях; (В редакции Федерального закона от 22.08.2004 № 122-ФЗ)

пп.12 надбавки за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях, в районах европейского Севера и других районах с тяжелыми природно-климатическими условиями; (В редакции Федерального закона от 22.08.2004 № 122-ФЗ)

пп.12.1 стоимость проезда по фактическим расходам и стоимость провоза багажа из расчета не более 5 тонн на семью по фактическим расходам, но не выше тарифов, предусмотренных для перевозок железнодорожным транспортом работнику организации, расположенной в районах Крайнего Севера и приравненных к ним местностях (в случае отсутствия железной дороги указанные расходы принимаются в размере минимальной стоимости проезда на воздушном транспорте), и членам его семьи в случае переезда к новому месту жительства в другую местность в связи с расторжением трудового договора с работником по любым основаниям, в том числе в случае его смерти, за исключением увольнения за виновные действия; (Пункт введен — Федеральный закон от 06.06.2005 № 58-ФЗ)

пп.13 расходы в виде среднего заработка, сохраняемого в соответствии с законодательством Российской Федерации на время учебных отпусков, предоставляемых работникам налогоплательщика, а также расходы на оплату проезда к месту учебы и обратно; (В редакции Федеральных законов от 29.05.2002 № 57-ФЗ; от 06.06.2005 № 58-ФЗ; от 24.11.2014 № 366-ФЗ)

пп.14 расходы на оплату труда за время вынужденного прогула или время выполнения нижеоплачиваемой работы в случаях, предусмотренных законодательством Российской Федерации;

пп.15 (Пункт утратил силу — Федеральный закон от 24.07.2009 № 213-ФЗ)

пп.16 суммы платежей (взносов) работодателей по договорам обязательного страхования, суммы взносов работодателей, уплачиваемых в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», а также суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности в Российской Федерации. (В редакции Федеральных законов от 30.04.2008 № 55-ФЗ; от 29.06.2015 № 177-ФЗ)

В случаях добровольного страхования (негосударственного пенсионного обеспечения) указанные суммы относятся к расходам на оплату труда по договорам:

страхования жизни, если такие договоры заключаются на срок не менее пяти лет с российскими страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов, за исключением страховых выплат в случаях смерти и (или) причинения вреда здоровью застрахованного лица; (В редакции Федерального закона от 24.07.2007 № 216-ФЗ)

негосударственного пенсионного обеспечения при условии применения пенсионной схемы, предусматривающей учет пенсионных взносов на именных счетах участников негосударственных пенсионных фондов, и (или) добровольного пенсионного страхования при наступлении у участника и (или) застрахованного лица пенсионных оснований, предусмотренных законодательством Российской Федерации, дающих право на установление пенсии по государственному пенсионному обеспечению и (или) страховой пенсии, и в течение периода действия пенсионных оснований. При этом договоры негосударственного пенсионного обеспечения должны предусматривать выплату пенсий до исчерпания средств на именном счете участника, но в течение не менее пяти лет, или пожизненно, а договоры добровольного пенсионного страхования — выплату пенсий пожизненно; (В редакции Федеральных законов от 29.12.2004 № 204-ФЗ; от 24.07.2007 № 216-ФЗ; от 29.06.2015 № 177-ФЗ)

добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников;

добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица. (В редакции Федерального закона от 24.07.2007 № 216-ФЗ)

Совокупная сумма взносов работодателей, уплачиваемых в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», и платежей (взносов) работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, добровольного пенсионного страхования и (или) негосударственного пенсионного обеспечения работников, учитывается в целях налогообложения в размере, не превышающем 12 процентов от суммы расходов на оплату труда. (В редакции Федеральных законов от 29.12.2004 № 204-ФЗ; от 30.04.2008 № 55-ФЗ; от 29.06.2015 № 177-ФЗ)

В случае внесения изменений в условия договора страхования жизни, а также договора добровольного пенсионного страхования и (или) договора негосударственного пенсионного обеспечения в отношении отдельных или всех застрахованных работников (участников), если в результате таких изменений условия договора перестают соответствовать требованиям настоящего пункта, или в случае расторжения указанных договоров в отношении отдельных или всех застрахованных работников (участников) взносы работодателя по таким договорам в отношении соответствующих работников, ранее включенные в состав расходов, признаются подлежащими налогообложению с даты внесения таких изменений в условия указанных договоров и (или) сокращения сроков действия этих договоров либо их расторжения (за исключением случаев досрочного расторжения договора в связи с обстоятельствами непреодолимой силы, то есть чрезвычайными и непредотвратимыми обстоятельствами). (В редакции Федерального закона от 24.07.2007 № 216-ФЗ)

Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, и расходы, указанные в пункте 24.2 настоящей части, в совокупности не могут превышать 6 процентов от суммы расходов на оплату труда. (В редакции Федерального закона от 23.04.2018 № 113-ФЗ)

Взносы по договорам добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица, включаются в состав расходов в размере, не превышающем 15 000 рублей в год, рассчитанном как отношение общей суммы взносов, уплачиваемых по указанным договорам, к количеству застрахованных работников. (В редакции Федерального закона от 24.07.2007 № 216-ФЗ)

При расчете предельных размеров платежей (взносов), исчисляемых в соответствии с настоящим подпунктом, в расходы на оплату труда не включаются суммы платежей (взносов), предусмотренные настоящим подпунктом; (Абзац введен — Федеральный закон от 29.05.2002 № 57-ФЗ)

пп.17 суммы, начисленные в размере тарифной ставки или оклада (при выполнении работ вахтовым методом), предусмотренные коллективными договорами, за календарные дни нахождения в пути от места нахождения организации (пункта сбора) к месту работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки работников в пути по метеорологическим условиям; (В редакции Федерального закона от 27.07.2006 № 137-ФЗ)

пп.18 суммы, начисленные за выполненную работу физическим лицам, привлеченным для работы у налогоплательщика согласно специальным договорам на предоставление рабочей силы с государственными организациями; (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.19 в случаях, предусмотренных законодательством Российской Федерации, начисления по основному месту работы рабочим, руководителям или специалистам налогоплательщика во время их обучения с отрывом от работы в системе повышения квалификации или переподготовки кадров; (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.20 расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови;

пп.21 расходы на оплату труда работников, не состоящих в штате организации-налогоплательщика, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями; (В редакции Федерального закона от 29.05.2002 № 57-ФЗ)

пп.22 предусмотренные законодательством Российской Федерации начисления военнослужащим, проходящим военную службу на государственных унитарных предприятиях и в строительных организациях федеральных органов исполнительной власти, в которых законодательством Российской Федерации предусмотрена военная служба, и лицам рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы, предусмотренные федеральными законами, законами о статусе военнослужащих и об учреждениях и органах, исполняющих уголовные наказания в виде лишения свободы; (В редакции Федерального закона от 25.07.2002 № 116-ФЗ)

пп.23 доплаты инвалидам, предусмотренные законодательством Российской Федерации;

пп.24 расходы в виде отчислений в резерв на предстоящую оплату отпусков работникам и (или) в резерв на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год, осуществляемые в соответствии со статьей 324.1 настоящего Кодекса; (Пункт введен — Федеральный закон от 29.05.2002 № 57-ФЗ; в редакции Федерального закона от 29.11.2014 № 382-ФЗ)

пп.24.1 расходы на возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. Указанные расходы для целей налогообложения признаются в размере, не превышающем 3 процентов суммы расходов на оплату труда; (Пункт введен — Федеральный закон от 22.07.2008 № 158-ФЗ)

пп.24.2 расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации в соответствии с договором о реализации туристского продукта, оказанных работникам, их супругам, родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, а также детям (в том числе усыновленным) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях, бывшим подопечным (после прекращения опеки или попечительства) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях.

В целях настоящего пункта услугами по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации признаются следующие услуги, оказанные по договору о реализации туристского продукта, заключенному работодателем с туроператором или турагентом:

услуги по перевозке туриста по территории Российской Федерации воздушным, водным, автомобильным и (или) железнодорожным транспортом до пункта назначения и обратно либо по иному согласованному в договоре о реализации туристского продукта маршруту;

услуги проживания туриста в гостинице (гостиницах) или ином (иных) средстве (средствах) размещения, объекте санаторно-курортного лечения и отдыха, расположенных на территории Российской Федерации, включая услуги питания туриста, если услуги питания предоставляются в комплексе с услугами проживания в гостинице или ином средстве размещения, объекте санаторно-курортного лечения и отдыха;

услуги по санаторно-курортному обслуживанию;

экскурсионные услуги.

Указанные в настоящем пункте расходы учитываются в размере фактически произведенных расходов на услуги по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации, но не более 50 000 рублей в совокупности за налоговый период на каждого из граждан, перечисленных в абзаце первом настоящего пункта, и при условии выполнения требования, установленного абзацем девятым пункта 16 настоящей части;

(Пункт введен — Федеральный закон от 23.04.2018 № 113-ФЗ)

пп.25 другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

(Статья введена — Федеральный закон от 06.08.2001 № 110-ФЗ)

←статья 254 НК РФ статья 256 НК РФ→

Начисление дивидендов в 1С Бухгалтерии 8

В типовой конфигурации 1С Предприятие 8.1 начисление дивидендов работникам организаций не автоматизировано, но отразить так, чтобы корректно отражалась вся сдаваемая по сотрудникам отчетность, можно.

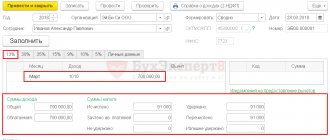

1. В списке начислений организаций (меню Зарплата – Начисления организаций) создаем новый вид начисления «Дивиденды», поля при этом заполнятся следующим образом: — «Отражение в бухучете» — значением «Не отражать в бухучете» — «ЕСН» — «Не является объектом налогообложения» — «ФСС (страхование от несч. случаев)» — Не облагается — «Вид начисления по ст.255 НК» — не заполнять — «Может относиться к видам деятельности, облагаемым ЕНВД» — флажок сброшен 2. После автозаполнения до кумента «Начисление зарплаты» (меню Зарплата — Начисление зарплаты работникам организаций) необходимо вручную добавить строки с дивидендами.

Заполнение: Начисление-Дивиденды; Код дохода НДФЛ-1010, код вычета и сумму вычета не заполнять.

3. Ручной операцией формируем проводки: Дт 70 Кт 68.01 НДФЛ по ставке 9% 4. Для формирования корректных отчетов (расчетные листки, 2-НДФЛ и пр.) создаем документ «Корректировка записей регистров», в котором в «Настройке состава регистров» указываем следующие регистры накопления: — взаиморасчеты с работниками организаций На закладке регистра «Взаиморасчеты с работниками организаций» формируем запись: Вид движения-Расход; Активность-ставим флажок; указываем физлицо, организацию, период взаиморасчетов; в ячейку сумма взаиморасчетов прописываем размер НДФЛ с дивидендов по ставке 9%. На закладке регистра «НДФЛ расчеты с бюджетом» формируем две записи: Аналогично первой за исключением: Вид движения-Расход; Вид строки-Удержание; Исчислено из зарплаты-флажок не ставим.

Документы Пленума и Президиума Верховного суда по НК РФ ч. 2

В этом смысле его следует рассматривать не только в контексте споров по НДФЛ, но и с учетом других налогов и обязательных платежей, начисляемых в аналогичных ситуациях.

В типовой конфигурации 1С Предприятие 8.1 начисление дивидендов работникам организаций не автоматизировано, но отразить так, чтобы корректно отражалась вся сдаваемая по сотрудникам отчетность, можно.

Непосредственное начисление дивидендов работникам в программе будет осуществляться при помощи документа «НДФЛ и ЕСН: доходы и налоги» (из меню «Зарплата» выбираем пункт «Учет НДФЛ и ЕСН», затем — «Ввод доходов и налогов НДФЛ и ЕСН»).

Расходы на оплату труда. Комментарий к Ст. 255 НК РФ. Налоговый кодекс часть 2 в действующей редакции.