КБК для уплаты минимального налога при УСН (до 01.01.2016)

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

| Минимальный налог при упрощенке за налоговые периоды, истекшие до 01.01.2016 г. | налог | 182 1 0500 110 |

| пени | 182 1 0500 110 | |

| проценты | 182 1 0500 110 | |

| штрафы | 182 1 0500 110 |

ФАЙЛЫ

Важные пояснения по КБК для уплаты налогов по УСН

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

- УСН – Доходы (или УСН -6%): государству отчисляется 6% от прибыли предпринимателя;

- УСН – Доходы минус расходы (или УСН-15%): государству положено 15% от разницы, заявленной в названии налога.

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Все ли могут выбрать УСН?

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

- иметь в штате менее 100 сотрудников;

- не «замахиваться» на доход более 60 тыс. руб.;

- иметь остаточную стоимость дешевле 100 млн. руб.

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2021 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Платим единый налог

Налог, заменяющий сразу несколько отчислений, обычных для других налоговых систем (НДФЛ, НДС, налог на имущество), называется единым. Независимо от того, какой вид УСН выбран предпринимателем, производить его отчисление нужно авансовыми платежами в конце каждого квартала.

Сумму налога в конце года нужно будет рассчитать, приняв во внимание внесенные авансовые платежи.

Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя.

В поле 104 нужно обязательно указать правильный КБК для уплаты единого налога на УСН:

- для УСН-6% – 182 1 0500 110;

- для УСН-15% – 182 1 0500 110.

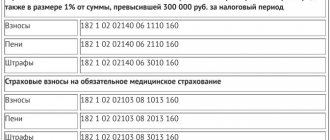

Если авансовые платежи не были внесены в срок, за каждый пропущенный день назначаются пени. Чтобы их уплатить, нужны следующие КБК:

КБК уплаты пени по УСН «доходы»

В 2021 году КБК пени по налогу УСН «доходы» остается неизменным:

182 1 0500 110.

Этот код используют для перечисления пеней в бюджет, так же, как и в 2021 г. Нужно учесть, что КБК пени по УСН «доходы» 2019 отличается от КБК по пеням при УСН «доходы минус расходы». Стоит внимательно проверять КБК перед отправкой платежа: ошибка в одной цифре превращает платеж в невыясненный. Это приводит в дальнейшем к розыску и уточнению платежа — долговременному и хлопотному процессу для налогоплательщика.

Уплата пени по УСН «доходы» по правильному КБК и реквизитам особенно актуальна в случае подачи уточненной декларации по УСН с увеличенными суммами к уплате. Чтобы избежать последующих начислений пеней налоговиками, вначале нужно посчитать, а потом перечислить пени с суммы увеличения УСН и только потом представлять в ИФНС декларацию.

Пени по УСН «доходы» начисляют за каждый день просрочки. Например, если срок уплаты УСН-налога для компаний за прошедший 2018 год был 1 апреля 2021, то пени рассчитываются, начиная со 2 апреля 2021 года. Последним просроченным днем считают день исполнения обязанности по уплате налога – такое правило внесено в п. 3 ст. 75 НК РФ законом № 424-ФЗ от 27.12.2018.

ФНС и ранее утверждала, что день уплаты должен включаться в период начисления пеней, но затем позиция налоговиков по этому вопросу изменилась (письмо ФНС от 06.12.2017 № ЗН-3-22/7995) и стала совпадать с мнением Минфина, считавшего что день перечисления задолженности не участвует в расчете (письмо Минфина РФ от 05.07.2016 № 03-02-07/39318). Теперь в отношении задолженности, образовавшейся после 27.12.2018 нужно применять только положения НК РФ.

Платежное поручение при УСН с объектом налогообложения «доходы» в 2021 году: образец

Принимая решение о применении в 2021 году УСН (при условии соответствия необходимым требованиям) с объектом налогообложения «доходы», налогоплательщик принимает на себя обязательства по уплате:

- авансового платежа по итогам каждого отчетного периода;

- суммы налога по итогам налогового периода.

Уплата авансового платежа производится в срок не позднее 25-го числа первого месяца, следующего за отчетным периодом.

Напомним, что отчетные периоды при УСН — первый квартал, полугодие и девять месяцев.

Налог при УСН подлежит уплате не позднее 31 марта, следующего за истекшим налоговым периодом. Это общее правило для всех организаций, находящихся на УСН.

Индивидуальные предприниматели на УСН налог по итогам года уплачивают в срок не позднее 30 апреля года, следующего за истекшим годом (пп. 2 п. 1 ст. 346.23 Налогового кодекса РФ).

Такие правила налогообложения предусмотрены ст. 346.21 НК РФ.

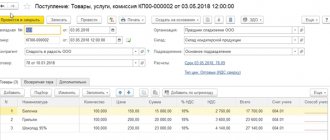

Уплачивая через банк авансовые платежи и налог при УСН с объектом «доходы», следует использовать бланк платежного поручения. Мы заполнили образец платежки и привели его ниже.

образец платежного поручения при УСН с объектом налогообложения «доходы»

Сроки перечисления налога

Согласно действующей редакции НК РФ, организации обязаны перечислять в бюджет не только годовой платеж, но и авансовые транши. Срок перечисления определен строго, за нарушение — штрафы и пени.

Итак, авансовые платежи перечислите в бюджет не позднее 25 числа месяца, следующего за отчетным периодом — 1 кварталом, 1 полугодие, 9 месяцами. А годовой платеж отправьте в ФНС не позднее 31 марта года, следующего за отчетным.

Обратите внимание, что если крайний срок уплаты выпадает на нерабочий или праздничный день, то можно уплатить налог в первые рабочие сутки. Так, например, уплатить налог УСН за 2021 г. нужно не позднее 31.03.2019. Но этот день выпадает на воскресенье, а это значит, что платежку можно отправить в банк 01.04.2019. Оплата, совершенная позже, будет считаться нарушением, и налоговики начислят пени. Поэтому важно проверить, что указан правильный КБК и другие реквизиты

Бланк платежки по УСН в 2017 году

Два основных документа регламентируют порядок применения и заполнения платежного поручения:

- образец бланка платежки в 2021 году приведен Банком России в утвержденном 19.06.2012 за № 383-П Положении о правилах осуществления перевода денежных средств (см. Приложение 2 к Положению). Здесь устанавливаются значения всех реквизитов, включая их перечень и описание, а также требования к минимальному количеству знаков (символов) в каждом реквизите платежки по УСН (см. Приложение № 1 и Приложение N 3 к Положению);

- второй документ – это Приказ Минфина России от 12.11.2013 № 107н и Приложение № 2 к нему.

Платежное поручение при УСН с объектом налогообложения «доходы-расходы» в 2021 году: образец

Для тех налогоплательщиков, которые выбрали на УСН объект налогообложения «доходы минус расходы», предусмотрена обязанность по уплате минимального налога (пункт 6 статьи 346.18 НК РФ).

Минимальный налог налогоплательщик уплачивает, если по итогам налогового периода исчисленная в общем порядке сумма налога при УСН окажется меньше, чем минимальный налог.

Напомним, что размер минимального налога единый для всей территории России и составляет 1% от доходов за налоговый период.

В 2021 году в платежном поручении на УСН «доходы-расходы» при уплате минимального налога обратите внимание на изменение в реквизитах при указании КБК. Мы заполнили образец платежки с новым КБК и привели его ниже.

образец платежного поручения при УСН с объектом налогообложения «доходы — расходы»

образец платежного поручения при УСН с объектом налогообложения «доходы — расходы» на уплату минимального налога

Пени по упрощенке

Не во всех случаях, но все же, неправильно указанный КБК может привести плательщика налогов к лишним проблемам. Налоговые органы либо возвращают налогоплательщику поручение, в котором указан неправильный код, либо его передают в категорию под названием «невыясненное». В таких случаях плательщику налогов придется уплатить пени за просроченный налоговый платеж.

Без кода, являющегося ориентиром для принятия налогового платежа, налоговые органы не смогут увидеть перечисленный платеж. В связи с этим налогоплательщику нужно будет уплатить не только сумму пени, но и сумму всего налога заново. Есть вероятность, что уплаченная сумма налога не по тому коду поступит в счет уплаты другого налога. Однако такая ситуация тоже является непростой. Чтобы вернуть эти денежные средства придется потратить довольно много времени и сил.

Единственным выходом является предоставление в налоговую инспекцию заявления о переводе переплаченной суммы со счета одного налога на другой. Но пени за неверное указание коды будут начислены в любом случае. Если плательщик налогов указал неправильный код, а деньги поступили по назначению, никаких пени начислено не будет.

Плательщики налогов должны учитывать, что пени и штрафы начисляются по разными кодам КБК. Они являются также разными для разных объектов обложения и категорий плательщиков налогов. Если штраф заплатить по неверному коду, ситуация опять же станет проблематичной, и его придется платить в удвоенном размере.

Похожие статьи

- КБК по транспортному налогу в 2021 году для юридических лиц

- Что такое кбк в платежке

- КБК по страховым взносам на 2021 год

- КБК ФФОМС

- Как снизить налог УСН на страховые взносы?

Статья

Платежное поручение по УСН (доходы) в 2021 году оформляют при перечислении налога за 2021 год. Смотрите образец с актуальными КБК, ОКТМО, статусом плательщика и другими реквизитами.

Когда нужно оформлять платежку по УСН

Прежде чем рассказать, на что обратить внимание, заполняя платежное поручение по УСН (доходы) в 2021 году, поговорим о сроках его составления.

Единый налог компании платят ежегодно не позднее 31 марта следующего года. Для предпринимателей крайний срок уплаты – 30 апреля следующего года.

В течение кода фирмы и ИП должны перечислять авансовые платежи по УСН. Срок их внесения – не позднее 25-го числа первого месяца, следующего за отчетным периодом. Отчетными периодами признаются 1 квартал, полугодие и 9 месяцев.

Соответственно ежегодно компании и ИП должны составлять минимум 4 платежки по УСН.

Как заполнить платежное поручение по УСН (доходы) в 2017 году

Составлять платежное поручение по УСН (доходы) в 2021 году надо по форме, которая приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому его полю присвоен номер. Далее мы расскажем, как заполнить основные поля.

Статус плательщика в платежном поручении (поле 101). Это поле заполняется по-разному в зависимости от того, кто платит налог – компания или предприниматель. Если платит налог фирма, статус будет 01, предприниматель – 09.

Очередность платежа (поле 21). В этом поле следует проставлять очередность платежа – 5, если налог или авансовый платеж компании (ИП) перечисляют сами, а не по требованию ИФНС. В противном случае в поле 21 надо записать очередность платежа – 3.

КБК (поле 104). КБК для компаний и предпринимателей на УСН различаются в зависимости от того, какой объект налогообложения применяется. Для УСН с объектом доходы КБК такой: 182 1 05 01011 01 1000 110.

Если перечисляются пени по налогу и авансовым платежам при объекте доходы, в поле 104 ставится КБК 182 1 0500 110, штрафы – КБК 182 1 0500 110.

ОКТМО (поле 105). В поле 105 вписывается 8 или 11 цифр кода населенного пункта в соответствии с классификатором (приказ Росстандарта от 14.06.2013 № 159-СТ).

Основание платежа (поле 106). В этом поле надо ставить «ТП», так как авансовые платежи и единый налог уплачивается за текущий период. Если же компания (ИП) добровольно погашает задолженность за прошлые годы, вписывается код «ЗД». А если уплата налога производится на основании требования инспекции – ТР.

Налоговый период (поле 107). В этом поле проставляется тот месяц, квартал или год, к которому относится платеж. Уплачивая авансы или годовой налог по УСН в поле 107 нужно поставить номер последнего квартала, к которому относится платеж. Поле 107 содержит 10 знаков. Для удобства информацию по заполнению поля 107 мы привели в таблице ниже.

Таблица. Какие значения ставить в поле 107 платежного поручения по УСН (доходы) в 2021 году

| Наименование платежа | Что писать в поле 107 |

| Авансовый платеж за 1 квартал 2021 года | КВ.01.2017 |

| Авансовый платеж за полугодие 2021 года | КВ.02.2017 |

| Авансовый платеж за 9 месяцев 2021 года | КВ.03.2017 |

| Единый налог по УСН за 2021 год | КВ.04.2017 |

Номер документа (поле 108). В этом поле ставится ноль, если компания (ИП) перечисляют единый налог или авансовый платеж самостоятельно.

Дата документа (поле 109). При уплате авансовых платежей в этом поле ставится ноль. А при уплате единого налога – дата подписания декларации или 0, если платеж перечисляется раньше сдачи декларации.

Тип платежа (поле 110). Это поле заполнять не нужно (п. 1.3 Указаний ЦБ РФ от 06.11.2015 № 3844-У).

Образец платежки

На какие коды бюджетной классификации платить налог для «упрощенки», изменились ли КБК с 1 января 2021 года или нет? Ответы на эти вопросы мы дадим в нашей статье.

Продолжается отчетный период за полугодие 2021 года. Многие компании и предприниматели еще не заплатили авансовый платеж по УСН за второй квартал. Мы спешим напомнить, на какие КБК следует сделать платежи.

КБК 2021 для УСН

182 1 0500 110 – для тех, кто работает с объектом налогообложения «Доходы» 6%; 182 1 0500 110 – для тех, кто работает с объектом налогообложения «Доходы минус расходы» 15%; 182 1 0500 110 – для тех, кто платит минимальный налог.

Обратите внимание, что авансовые платежи по минимальному налогу платить в середине года не надо. Минимальный налог мы платим в том случае, если: 1) Вы работаете «Доходы минус расходы»; 2) У вас по итогам года получился убыток. Иными словами, вы платите минимальный налог только по итогам года.

КБК при перечислении пени по УСН «доходы минус расходы» в 2020–2021 годах

Плательщикам УСН с объектом «доходы минус расходы» при уплате пени в платежке необходимо проставить код 182 1 0500 110. Этот КБК также указывается при уплате пени по УСН с объектом «доходы минус расходы» с 2015 года и по настоящее время.

Правильно заполнить платежку и не пропустить все необходимые реквизиты вам поможет статья «Платежное поручение по пеням — образец».

КБК на перечисление пени по иным налогам вы можете посмотреть в аналитическом материале от КонсультантПлюс. Чтобы не допустить ошибок, получите бесплатно пробный доступ к системе и переходите в Готовое решение.