Нельзя вернуть налог за годы, предшествующие году возникновения права на вычет

Согласно Налоговому Кодексу РФ (пп.6 п.3. ст.220) право на имущественный вычет возникает:

- при покупке по договору купли-продажи — в год регистрации права собственности согласно выписке из ЕГРН (свидетельству о регистрации права собственности);

- при покупке по договору долевого участия — в год получения Акта приема-передачи квартиры.

Вернуть налог (получить вычет) можно только за календарный год, в котором возникло право на него, и за последующие годы. Вернуть налог за годы, предшествующие году возникновения права на вычет, – нельзя.

Заметка: более подробную информацию о моменте возникновения права на вычет Вы можете найти в статье «Когда возникает право налогового вычета при покупке жилья?»

Пример: В 2021 году Матанцева Г.С. заключила договор долевого участия на строительство квартиры. В 2021 году дом был достроен, и она получила Акт приема-передачи квартиры. Значит, право на вычет у Матанцевой Г.С. возникло в 2021 году. По окончании 2020 года (в 2021 году) она может подать документы на возврат налога за 2021 год.

Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то она продолжит получать его в последующие годы. Вернуть налог за более ранние периоды (за 2021, 2021 и т.п.) Матанцева Г.С. не может.

Пример: В 2021 году Борисов А.А. купил квартиру по договору купли-продажи. Свидетельство о регистрации права собственности получено в этом же году. Значит, право на имущественный вычет у Борисова А.А. возникло в 2021 году. Соответственно, сейчас (в 2021 году) Борисов А.А. может подать документы в налоговый орган на возврат налога за 2021 и 2020 годы.

Подать документы за 2021 год можно только по его окончании. Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то он продолжит получать его в последующие годы.

Получить вычет (вернуть налог) за более ранние периоды, например, за 2021 и 2021 годы, Борисов А.А. не может, так как в эти годы право на вычет еще не возникло.

Единственным исключением из этого правила является перенос вычета пенсионером. Пенсионеры имеют право перенести вычет на три года, предшествующих году возникновения права на него. Эта ситуация подробно рассмотрена в статье «Получение вычета при покупке квартиры пенсионером».

justice pro…

Чтобы вернуть 13 процентов за покупку квартиры, в налоговую инспекцию необходимо подать документы, в том числе декларацию 3-НДФЛ, заявление. Когда подавать документы на налоговый вычет при покупке квартиры? В статье расскажем о сроке подачи декларации на имущественный вычет, до какого числа нужно подать заявление на возврат налога с покупки квартиры.

Согласно статье 220 Налогового кодекса РФ налогоплательщик имеет право на получение имущественных налоговых вычетов по расходам:

- на новое строительство либо приобретение жилых домов, квартир, комнат, приобретение земельных участков (в состав вычета могут включаться расходы на ремонт квартиры),

- на погашение процентов по ипотеке, в том числе при рефинансировании (он предоставляется по одному объекту недвижимости и не более установленного в законе лимита).

Далее расскажем о сроке подачи документов на налоговый вычет при покупке квартиры.

Когда можно подать документы на налоговый вычет при покупке квартиры?

Выясним, начиная с какого года можно вернуть налог с покупки квартиры. Обязательным условием возврата 13 процентов является предоставление документов, в том числе документов, подтверждающих право на получение имущественного налогового вычета. Т.е. право на вычет возникает в том году, когда Вы:

- регистрируете право собственности по договору купли-продажи (ДКП),

- подписываете акт приема-передачи по договору долевого участия (ДДУ).

Имущественные налоговые вычеты (как и социальные вычеты за лечение, лекарства, обучение, страхование жизни) предоставляются при подаче налогоплательщиком налоговой декларации по окончании налогового периода (календарного года).

Таким образом, сроки подачи декларации на налоговый вычет при покупке квартиры (в том числе супругами и при приобретении квартиры или ее доли ребенку) начинаются по окончании года, в котором Вы получили право на вычет.

Но Вы можете не дожидаться окончания года для возмещения налога за квартиру и получить вычет, но не через налоговую инспекцию, а через работодателя. О том, когда подавать документы на налоговый вычет при покупке квартиры в этом случае, расскажем ниже.

До какого числа нужно подать декларацию на возврат с покупки квартиры?

Так как фактически срока давности получения налогового вычета при покупке квартиры не существует, вернуть 13 % (подать документы на вычет) Вы можете через любое количество лет, например, через 10 лет после приобретения недвижимости.

Однако вернуть налог в текущем году можно за последние три года, но не ранее года, в котором Вы получили право на вычет (пенсионеры имеют возможность вернуть НДФЛ в другом порядке). Если за год вычет в полном объёме (не более максимальной суммы) Вы не получили, его остаток переносится на следующие годы (по действующему в настоящий момент закону вычет на покупку квартиры Вы можете получить по нескольким объектам недвижимости).

Срок подачи документов на налоговый вычет при покупке квартиры через работодателя

Не дожидаясь окончания года, Вы можете оформить вычет через работодателя. В этом случае, Вам не нужно подавать декларацию 3-НДФЛ в налоговую инспекцию, но обращаться в ИФНС все равно придется – для подтверждения права на вычет. Для этого Вы подаете в налоговую документы на возврат 13 процентов с квартиры, получаете уведомление о подтверждении права налогоплательщика на вычет (срок его получения 30 дней со дня предоставления документов в налоговую). Это уведомление вместе с заявлением к работодателю Вы передаете в бухгалтерию на работе, и из Вашей заработной платы перестают удерживать подоходный налог – Вы получаете вычет по доходам текущего года.

Итак, мы выяснили, когда можно подать документы на налоговый вычет при покупке квартиры через работодателя. Если право на вычет возникло в текущем году, Вы можете получить вычет через работодателя и подать документы уже сейчас. В том случае, когда право на вычет Вы получили в прошлом или в другом предыдущем году, то, возможно, Вам стоит получить вычет по доходам предыдущих лет через налоговую инспекцию (с учетом трехлетнего срока подачи заявления на возврат налога при покупке квартиры).

Подать документы и получить вычет Вы можете и через 10 лет после покупки квартиры

Если Вам необходимо задекларировать доход

Срок подачи декларации на налоговый вычет при покупке квартиры только в целях получения вычета не ограничивается 30 апреля года, следующего за годом, по доходам которого Вы хотите оформить возврат налога.

Но, если вместе с оформлением налогового вычета Вы декларируете доход, например,

- при продаже имущества (квартиры, автомобиля, дома) в установленных законом случаях,

- при получении подарка в виде недвижимости, автомобиля от лиц, не являющихся близкими родственниками или членами семьи,

- при сдаче квартиры в аренду,

то документы на возврат налога за покупку квартиры (в том числе декларацию 3-НДФЛ) нужно подать до 30 апреля года, следующего за годом, по доходам которого Вы хотите оформить имущественный вычет и в котором был получен декларируемый доход.

Что делать, если Вам нужно подать 3-НДФЛ для декларирования дохода, а собрать документы на вычет за покупку квартиры в срок до 30 апреля Вы не успеваете? В этом случае можно позже подать уточненную декларацию 3 НДФЛ, в которой показать расходы на покупку квартиры и рассчитать сумму налога к возврату.

Сроки подачи заявления на налоговый вычет при покупке квартиры

Согласно пункту 7 статьи 78 Налогового кодекса РФ «заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах». И, например, если Вы собираетесь получить налоговый вычет при покупке квартиры именно по доходам 2021 года, срок подачи документов начнется 1 января 2021 года и закончится через 3 года.

Когда подавать заявление на возврат налога на покупку квартиры: после камеральной проверки или до ее начала — вместе с другими документами на возмещение 13 %? Во избежание пропуска трехлетнего срока давности по возврату налога, рекомендуется заявление о возврате суммы излишне уплаченного налога подавать одновременно с декларацией 3-НДФЛ (не дожидаясь окончания камеральной проверки). Это не противоречит действующему законодательству (см. письмо ФНС России от 26.10.2012 № ЕД-4-3/[email protected]) и особенно актуально в случае оформления вычета на грани пропуска указанного срока давности. С 2020 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации.

Налоговый вычет при покупке квартиры: сроки подачи и сроки выплаты

После подачи всех необходимых документов на возврат налога за покупку квартиры начинается камеральная проверка, срок которой не должен превышать три месяца. При подтверждении Вашего права на имущественный вычет еще месяц дается на перечисление денег на указанный в заявлении расчетный счет. Подробнее о сроках возврата налога можно прочитать здесь.

Какие документы подаются для налогового вычета за покупку квартиры?

В случае возврата 13 % за покупку квартиры через налоговую инспекцию Вам необходимо предоставить следующие документы:

- налоговая декларация 3-НДФЛ (оригинал) по форме, действующей в соответствующий год,

- заявление о возврате суммы излишне уплаченного налога (оригинал) (с 2021 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации),

- справка 2-НДФЛ (оригинал),

- документы, подтверждающие оплату (копия)

- при покупке квартиры на вторичном рынке подаются договор приобретения квартиры с приложениями и дополнительными соглашениями к нему (копия), документы, подтверждающие право собственности на квартиру (копия),

- при покупке квартиры по ДДУ подаются договор ДДУ с приложениями и дополнительными соглашениями к нему (копия), документ, подтверждающий передачу квартиры застройщиком участнику долевого строительства (например, акт приема-передачи) (копия),

При распределении расходов на приобретение квартиры супругами дополнительно подаются:

- соглашение о распределении расходов на покупку квартиры между супругами (оригинал),

- свидетельство о браке (копия).

При приобретении родителями квартиры или доли (долей) в ней в собственность своих детей в ИФНС подается копия свидетельства о рождении ребенка.

Из статьи Вы узнали, когда подавать документы на налоговый вычет при покупке квартиры. Срок подачи декларации и других документов при оформлении вычета через ИФНС начинается с 1 января года, следующего за годом, в котором Вы получили право на вычет. За получением вычета Вы можете обратиться в налоговую инспекцию и через любое количество лет, однако, вернуть налог можно будет только за три последних года. Если одновременно с оформлением вычета Вам необходимо задекларировать доход, то срок подачи документов на налоговый вычет при покупке квартиры ограничен установленной в Налоговом кодексе датой – 30 апреля.

Опубликовал:

Раленко Антон Андреевич

Москва 2019

Подать документы на возврат налога за календарный год можно только по его окончании

Декларация 3-НДФЛ на возврат налога всегда подается за целый календарный год вне зависимости от того, в каком месяце куплено жилье и в какие месяцы были уплачены налоги. При этом подать декларацию за календарный год можно только по его окончании (п.7 ст.220 НК РФ). Подать декларацию на возврат налога за календарный год до его окончания нельзя.

Пример: Титаренко Е.С. купил квартиру в январе 2021 года. В феврале 2021 года он уволился с работы. Других доходов в 2021 году у Титаренко Е.С. не предполагается. После увольнения Титаренко Е.С. захотел сразу подать налоговую декларацию и в связи с вычетом вернуть налог, уплаченный в январе-феврале 2021 года.

Однако сделать этого Титаренко Е.С. не может, так как ему необходимо дождаться окончания 2021 года, и только потом подать в налоговую инспекцию декларацию 3-НДФЛ за 2021 год.

Заметка: Вы можете воспользоваться возможностью получить вычет через работодателя не дожидаясь окончания календарного года. Подробнее в нашей статье «Получение имущественного вычета через работодателя».

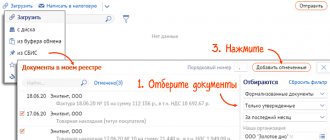

Пошаговая инструкция

Алгоритм действий:

- Принятие решения о замене руководителя на основании устава организации. Подготовка документального подтверждения: протокола или решения.

- Заполнение заявления Р14001 и заверение его у нотариуса.

- Подача форм в налоговую лично директором, по почте или через представителя на основании доверенности, в которой четко прописаны полномочия. Бланки могут быть сданы и в электронной форме, сейчас есть такая возможность, но для их использования необходимо программное обеспечение и квалифицированная подпись.

- Получение готовых бланков. Сейчас все бланки налоговая выдает только в электронном виде, направляя их по почте (таким образом, указание электронной почты в заявлении становится обязательным). Получить бумажный образец можно по отдельному запросу.

Более подробно о процедуре смены директора читайте в статье «Как сменить директора в ООО: пошаговая инструкция».

Налоговый вычет не имеет срока давности

Налоговое законодательство не содержит ограничений по сроку получения имущественного вычета, поэтому право на вычет при покупке жилья не имеет срока давности. Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья.

Пример: В 2003 году Дегтярев М.О. купил квартиру. В 2021 году он узнал об имущественном вычете, подал в налоговую инспекцию соответствующие документы и получил вычет.

Пример: В 2021 году Калачева Э.З. купила квартиру, но с начала года она находится в декретном отпуске по уходу за детьми и планирует находится в нем ближайшие 6 лет. Соответственно, на текущий момент Калачева Э.З. вычет получить не может (так как не работает и не платит налог на доходы). После того, как она в 2026 году вновь выйдет на работу и начнет платить налоги, она сможет воспользоваться своим правом на имущественный вычет.

Несмотря на то, что срока давности для получения имущественного вычета нет, помните, что вернуть налог можно только за 3 предыдущие года Подробнее об этом в следующем пункте.

Общие правила и сроки

Рассмотрим, как должна происходить смена директора: сроки уведомления налоговой установлены на законодательном уровне, в ФЗ № 129 от 08.08.2001. Сделать это нужно не позднее 3 дней со дня принятия соответствующего решения. В этот срок направляют заявление в налоговую по месту регистрации юрлица (заполняется и направляется в ФНС форма Р14001). За пропуск срока привлекают к административной ответственности по ст. 14.25 КоАП РФ и накладывают штраф в размере 5000 рублей.

Решение о снятии старого и назначении нового руководителя должно приниматься в соответствии с установленной уставом процедурой.

Увольнение старого руководителя не отменяет выданных им доверенностей, поэтому их необходимо отозвать специально.

О произошедших в компании изменениях должна узнать налоговая: смена директора осуществляется по правилам ФЗ № 129, так как эти сведения вносятся в ЕГРЮЛ.

Возврат налога ограничен тремя последними годами

Как мы сказали выше, срока давности для получения вычета при покупке жилья нет, но согласно п.7 ст.78 НК РФ вернуть уплаченный налог можно только за предыдущие три года. Например, в 2021 году вернуть налог можно только за 2021, 2021 и 2020 годы. Подать декларации и вернуть налог, уплаченный в 2021 и более ранние годы, уже нельзя.

Заметка: Единственным исключением является возможность переноса вычета пенсионерами. В этом случае возврат возможен не за три, а за четыре последних года (подробнее в статье «Получение вычета при покупке квартиры пенсионером»).

Пример: В 2009 году Изюмова И.К. купила квартиру. Обратившись в налоговую инспекцию в 2021 году, она сможет подать декларации и вернуть налог за 2021, 2021 и 2021 годы. Получить вычет и вернуть налог за более ранние годы уже нельзя. Если за 2018-2020 годы вычет не будет полностью получен (уплаченного налога не хватит, чтобы исчерпать вычет), то Изюмова сможет продолжить получать вычет в последующие годы: подать документы на возврат налога за 2021 год – в 2022 году, за 2022 в 2023 году и т.д.

Особенности сроков подачи декларации и получения 13%

Некоторые особенности имущественных сделок влекут юридические особенности, которые следует учитывать при оформлении налогового вычета.

Оформление в ипотеку

Разберемся, когда можно вернуть налог с покупки квартиры в ипотеку. В данном случае при оформлении учитываются даты оформления:

- имущественной сделки;

- кредитного договора.

Это продиктовано тем, что кроме затрат на приобретение жилища, собственник переплачивает проценты по кредиту.

Выясним, когда можно получить налоговый вычет после покупки квартиры, если был оформлен кредит. Получение возврата налога с кредитного договора допускается только после погашения процентов по кредиту, в соразмерном объеме. Поэтому сроки возмещения НДФЛ при покупке квартиры зависят от того, когда погашен кредит.

При оформлении ипотеки допускается получение вычета до 3 миллионов рублей, с учетом выплаты процентной ставки годовых.

Оформление пенсионером

Официально трудоустроенный пенсионер может оформить вычет в общем порядке.

Если он не работает – сроки выплаты 13 процентов при покупке квартиры ему можно сдвинуть на 3 года назад. В этом случае он оформляет вычет после регистрации договора, но получает удержанные средства поочередно за 3 предшествующих налоговых периода.

Оформление на ребенка

За ребенка удержание могут получить его родители, если ранее они не использовали предоставленную возможность.

В ином случае ребенок сможет воспользоваться льготой, став правоспособным гражданином и налогоплательщиком РФ.

Оформление индивидуальным предпринимателем

Узнаем, через какое время после покупки квартиры можно вернуть 13 процентов для ИП. Если жилье приобретено лицом, занимающимся предпринимательской деятельностью, с уплатой налога 13%, то он оформляет вычет на общем основании.

Лица, пользующиеся специальными налоговыми режимами (УСН, ЕНВД, ЕСХН, ПСН) такого права не имеют. Через сколько налоговая перечисляет возврат за покупку квартиры для таких лиц? Они смогут получить возврат НДФЛ только через год после того, как перейдут в обычный режим уплаты подоходного налога.

В статье даны подробные положения, согласно которым легко установить налоговый вычет при покупке квартиры: сроки возврата. Здесь же представлены примеры практического применения существующих правил, когда можно возвращать налог.

Когда сдавать?

Отчет необходимо направлять в ИНФС по месту жительства, либо по месту пребывания физлица. Документ возможно сдать при личном визите, отправить по почте заказным письмом, при этом сделав опись вложения. Также есть возможность передать сведения через онлайн сервис на сайте ФНС России.

Срок подачи декларации 3 ндфл за 2021 год на налоговый вычет подойдет в 2019-м году. В 2019-м необходимо отчитаться за доходы, возникшие в 2018-м, и последний день, когда это можно сделать, 30 апреля 2021 года. Эта дата прописана законом, но если число выпадает на выходной день, его переносят на следующий будний. В 2019-м году 30 апреля выпадает на понедельник, поэтому он и является последним.

Исключение имеется только для ИП и частно практикующих адвокатов — если их деятельность прекращена ранее окончания года, то они должны отчитаться на протяжение 5-ти суток после закрытия.

Установив данное ограничение, налоговики создали неясную ситуацию — на вопрос когда нужно подавать декларацию на возврат компенсации, ответ кажется однозначным, 30 апреля. Но это касается людей, которым нужно задекларировать доход. Если речь идет о возврате подоходного налога с покупки квартиры, то можно подавать документ в любой день года. При приобретении жилой площади в январе 2017-го года, заявить о праве на имущественную льготу разрешается на протяжение всего 2019-го года.