Изучим как правильно вести учет входного НДС при приобретении основных средств в 1С 8.2 на примере.

Допустим, ЗАО «ПК Шторкин Дом» приобретает основные средства, которые в дальнейшем будут использованы в хозяйственной деятельности. Одно основное средство сразу вводится в эксплуатацию. Два других объекта остаются не введенными на конец текущего квартала. Все документы по оприходованию ОС в наличии, также имеются счета-фактуры. Организация, в свою очередь, при соблюдении всех условий, может предъявить к вычету такой «входной» НДС. Необходимо рассчитать НДС к вычету, проверить проводки по НДС. Также следует проверить записи в регистрах накопления НДС, сформировать книгу покупок и проверить расчет НДС. Для этого в 1С 8.2 необходимо оформить операции:

- Операцию №1 по приобретению ОС, регистрации «входного» счета-фактуры.

- Операцию №2 по вводу в эксплуатацию ОС.

- Операцию № 3 по приобретению ОС, регистрации «входного» счета-фактуры.

- Сформировать книгу покупок и осуществить проверку ее заполнения.

Параметры для проведения операции №1:

Параметры для проведения операции №2:

Параметры для проведения операции №3:

Особенности заполнения документов по поступлению основных средств в 1С 8.2

Особенности заполнения документа «Поступление товаров и

Особенности заполнения документа «Счет-фактура полученный»

Зарегистрировать «входной» Счет-фактуру можно кликнув на ссылку Ввести счет-фактуру в нижнем поле документа Поступление товаров и услуг. Галочка Отразить вычет НДС не устанавливается при поступлении ОС, НМА, оборудования:

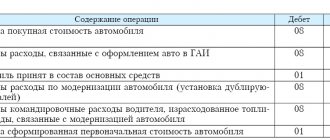

Проводки по учету НДС при покупке основных средств в 1С 8.2

По бухгалтерскому учету

Документ Счет-фактура полученный при оприходовании ОС не создает проводок и движений в регистрах накопления по НДС. Необходимые проводки по учету «входного» НДС формирует документ Поступление товаров и услуг:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

- Запись видом движения Приход в регистре НДС предъявленный – событие Предъявлен НДС поставщиком . Данная запись – это потенциальная запись книги покупок:

- Запись видом движения Приход в регистре НДС по приобретенным ценностям, вид ценности ОС – на принимаемые к учету суммы налога, относящиеся к конкретной партии ОС:

- Запись видом движения Приход в регистре НДС по ОС, НМА, вид ценности ОС. Производится регистрация принимаемых к учету сумм налога по приобретаемым ОС, с целью отслеживания условий, при соблюдении которых эти суммы налога могут быть приняты к вычету:

Возмещение НДС

Пример ЗАО «Актив» приобрело для нового цеха станок, требующий монтажа. Стоимость станка, согласно договору, — 236 000 руб. (в том числе НДС — 36 000 руб.). Стоимость услуг транспортной организации по доставке станка на склад составила 11 800 руб. (в том числе НДС — 1800 руб.). Бухгалтер «Актива» должен сделать проводки: Дебет 07 Кредит 60 200 000 руб.0) — станок, требующий монтажа, поступил на склад «Актива» (без НДС); Дебет 19 Кредит 60 36 000 руб. — учтена сумма НДС согласно счету-фактуре продавца; Дебет 60 Кредит 51 236 000 руб. — оплачен счет продавца; Дебет 07 Кредит 60 10 000 руб. (11 800 — 1800) — учтены в стоимости станка расходы по транспортировке (без НДС); Дебет 19 Кредит 60 1800 руб. — учтена сумма НДС согласно счету-фактуре транспортной организации; Дебет 60 Кредит 51 11 800 руб. — оплачен счет транспортной организации. Таким образом, на счете 07 сформирована стоимость станка, предназначенного для установки (монтажа) в новом цехе. Она составила 210 000 руб. (200 000 + 10 000).

Если ваша организация получила оборудование, требующее монтажа, в качестве вклада в уставный капитал, то вы должны сделать проводку: Дебет 07 Кредит 75-1 оприходовано оборудование, полученное в качестве вклада в уставный капитал (в оценке, согласованной учредителями). Подробнее смотрите счет 75 «Расчеты с учредителями», ситуацию «Расчеты с учредителями по вкладам в уставный капитал ЗАО, ОАО, ООО».

Проводки ввода в эксплуатацию основных средств в 1С 8.2

По бухгалтерскому учету

При вводе в эксплуатацию объектов ОС, проводки по учету НДС не создаются:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

- Запись видом движения Расход в регистре НДС по ОС, НМА, вид ценности ОС. Производится списание с учета налога из регистра, т.к. условия для принятия «входного» НДС к вычету выполнены:

- в регистре НДС по приобретенным ценностям с видом движения Расход, вид ценности ОС. Производится списание с учета НДС из регистра, в момент ввода в эксплуатацию:

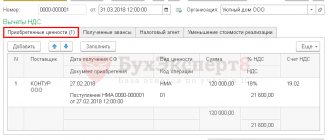

Входной НДС при приобретении основных средств в книге покупок в 1С 8.2

Создание и заполнение документа «Формирование записей книги покупок»

- Создание документа в меню: Покупка – далее выбираем Ведение книги покупок – далее Формирование записей книги покупок;

- В строчке От – дата окончания налогового периода. Т.к. налоговым периодом является квартал, то в нашем примере дата документа 03.2013г.;

- При регистрации в книге покупок Счетов-фактур на поступившие ОС от поставщиков подлежит заполнению закладка Вычет НДС по приобретенным ценностям.

«Входной» НДС по ОС, не введенным в эксплуатацию не будет принят к вычету, и в книгу покупок эти суммы НДС не будут включены.

В нашем примере оприходовано было три объекта основных средств, из которых только один объект Автомобиль Ford Tourneo Connect в I квартале был введен в эксплуатацию. Таким образом, «входной» НДС только по этому объекту будет отражен в книге покупок. По второму объекту «входной» НДС будет списан, а по третьему объекту останется остаток по «входному» НДС на конец квартала:

- БУ: по дебету счета 19.01;

- НУ: по регистру накопления НДС предъявленный – этопотенциальная запись в книгу покупок:

nds_pri_pokupke_os.jpg

20 февраля 2021 фирмой-налогоплательщиком приобретен автомобиль б/у с неисправным двигателем. ТС передано покупателю вместе со счетом-фактурой на сумму 472 000 руб. (в т.ч. НДС 72 000 руб.). 1 марта в автосалоне 2021 приобретен двигатель, который сразу же установили. Его цена вместе со стоимостью работ по счету-фактуре составила 200 600 руб. (в т. ч. НДС 30 600 руб.). 1 марта автомобиль был готов к работе.

Пример: вычет НДС при покупке основных средств

К примеру, НДС при реализации основных средств начисляют на полную сумму продажи, если актив был приобретен у неплательщика и учитывался без НДС. Если же при покупке налог был учтен в цене объекта, то, продавая его, НДС насчитывают на разницу в стоимости по ставке 18/118. Стоимость продаж ОС фиксируется в структуре общих доходов, остаточная стоимость активов – в прочих расходах.

24 Окт 2021 stopurist 44

Поделитесь записью

- Похожие записи

- Что такое банковская ячейка при покупке квартиры

- По Наследству Получил Дачу Может Сбербанк Забрать Её За Долги

- Имеет ли льготу пенсионер по земельному налогу

- Льготы при рождении первого ребенка по ипотеке

Проводки по принятию «входящего» НДС к вычету при вводе в эксплуатацию ОС в 1С 8.2

По бухгалтерскому учету

При включении в документ Формирование записей книги покупок записей по принятию «входного» НДС к вычету по операциям поступления и ввода в эксплуатацию ОС в 1С 8.2 создаются проводки по дебету счета 68.02: Дт 68.02 Кт 19.01 – на сумму «входного» НДС, принятого к вычету:

По налоговому учету

В регистрах накопления по НДС были сформированы записи:

- в регистре НДС предъявленный с видом движения Расход. Производится списание «входного» НДС из регистра, в момент включения его в книгу покупок:

- в регистре НДС Покупки, которая формирует строки отчета Книга покупок:

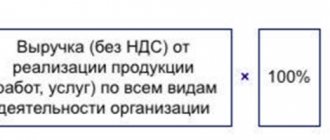

Взаимосвязь основных средств и раздельного учета НДС

Совместно применяют понятия «основные средства» (ОС) и «раздельный учет» (РУ) компании и коммерсанты:

- осуществляющие облагаемые и необлагаемые НДС виды деятельности;

- имеющие на балансе основные средства.

Раздельный учет очень сильно помогает разобраться предприятию с налогом на добавленную стоимость, который оплачивается при приобретении предприятием основных средств:

- включать его в состав вычета (в том случае, когда основные средства используются в облагаемой деятельности);

- на сумму НДС увеличить первоначальную стоимость основных средств ( это в случае когда основные средства используются в необлагаемой деятельности);

- распределить НДС: часть его суммы включить в стоимость основных средств, а часть принять к вычету (это только в том случае, если основные средства используются одновременно и в облагаемой и не в облагаемой деятельности).

Проверка расчета «входного» НДС к вычету при приобретении основных средств в 1С 8.2

Шаг 1. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе БУ

При приобретении ОС, активы приходуются в дебет счета 08.04. При вводе ОС в эксплуатацию они переносят свою стоимость с кредита счета 08.04 в дебет счета 01.01. Таким образом по основным средствам, не введенным в эксплуатацию, на конец периода остается сальдо по счету 08.04.

Для того, чтобы посмотреть сальдо по счету 08.04 можно сформировать Оборотно-сальдовую ведомость по счету разрезе объектов ОС. Из ОСВ видно, что в эксплуатацию не введено два объекта ОС, следовательно «входной» НДС, который был учтен на счете 19.01 по этим объектам, также должен числиться в виде сальдо по этому счету.

Для проверки сформируем Оборотно-сальдовую ведомость по счету 19.01 по контрагентам и документам поступления. Сверить сальдо «входного» НДС по не введенным в эксплуатацию ОС можно по-разному: сверить с первичными документами; арифметическим путем и др.

Проверим данные по нашему примеру:

- Проверим сальдо «входного» НДС на счете 19.01 арифметическим путем:

- Сальдо по счету 08.04 = 46 525,42 руб. – сумма без НДС;

- Расчет «входного» НДС = 46 525,42 * 18% = 8 374,58 руб.

- Сальдо по счету 19.01 на конец периода совпадает.

- По БУ операции по принятию к вычету «входного» НДС по приобретенным ОС отражены правильно.

Шаг 2. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе НУ

Потенциальные записи книги покупок формируются в регистре накопления НДС предъявленный

. При поступлении ОС в данном регистре была сделана запись с видом

Приход.

Запись с видом

Расход

делается в момент включения «входного» НДС к вычету или списании «входного» НДС на расходы. Поэтому, по «входному» НДС по ОС, которые не введены в эксплуатацию на конец периода, должен быть остаток.

Сформируем информацию, отраженную в регистре накопления НДС предъявленный

(меню

Отчеты

–

Прочие

–

Список \ кросс-таблица

– раздел учета

НДС предъявленный

). Проверим данные из нашего примера:

- По НУ сумма остатка в регистре НДС предъявленный равна сальдо по счету 19.01 по БУ

- НУ = БУ = 8 374,58 руб.

- «Входной» НДС по поступившим ОС в I квартале учтен правильно.

На сайте ПРOФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2):

Полный список наших предложений:

Поставьте вашу оценку этой статье:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Как предъявить к вычету НДС по основным средствам или оборудованию

Особого внимания заслуживают основные средства, подлежащие госрегистрации: здания, сооружения и прочее недвижимое имущество. Как было отмечено выше, одним из условий получения вычета НДС по основным средствам является принятие на учет данных объектов и документальное подтверждение этого факта, о чем говорится в п. 1 ст. 172 НК РФ. Подтверждением принятия на учет таких объектов служит подписанный акт приема-передачи. Вычет НДС можно заявлять в периоде подписания соответствующего акта и не дожидаться госрегистрации.

Приобретенные предприятием объекты могут быть сразу пригодны для использования в производственной деятельности и не требовать проведения сборки или монтажа. В данном случае вычет НДС по основным средствам осуществляется в периоде постановки объекта на учет.