Правовые аспекты определения порядка уплаты налогов и сборов

Своевременная оплата налогов и сборов – одна из основных обязанностей плательщика налога, неисполнение которой влечет за собой привлечение нарушителя к юридической ответственности, поэтому вопросы порядка и условий произведения соответствующих платежей, исчисления их размеров и сроков выполнения данной операции довольно актуальны.

Порядок уплаты налогов и сборов, наряду с субъектом и объектом обложения, налоговой базой и налоговой ставкой, — один из основополагающих элементов системы налогообложения, на основании которого осуществляется реализация налоговой политики РФ.

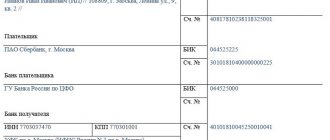

Правила заполнения платежного поручения

Порядок уплаты налогов юридическим лицом или предпринимателем предполагает несколько этапов. Сначала бухгалтер рассчитывает сумму платежа в бюджет, затем формирует платежное поручение — указание банку списать с расчетного счета организации денежные средства в адрес поставщика или бюджетных органов.

От правильности заполнения платежного поручения зависит то, как быстро банк сможет обработать платеж, а госорган — идентифицировать поступившие средства. Ошибки в платежке — это потерявшиеся в пути деньги, которые не поступят в бюджет вовремя или же поступят, но попадут в невыясненные поступления. А значит, компания рискует получить штраф и пени за несвоевременную уплату налога.

Чтобы этого не произошло, познакомьтесь с нашей инструкцией «Как заполнить платежное поручение в 2021 году — образец».

Одно из самых важных сведений в платежном поручении на уплату налогов — КБК. Их значения, применяемые в 2017-2018 годах, вы найдете в этой статье.

О том, какими с 2021 года стали реквизиты для уплаты налоговых платежей в Москве, читайте в публикации.

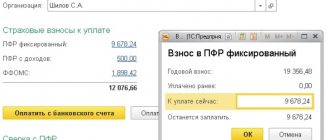

С 2021 года платежи по страховым взносам надо оформлять с новыми КБК. Подробнее об изменениях в оплате страховых взносов — в публикациях:

- «Не ошибиться с уплатой взносов в 2021 году поможет таблица с КБК от налоговиков»;

- «Смотрите — как изменятся реквизиты по взносам с 2017 года»;

- «Каков срок уплаты страховых взносов в 2017 году?»;

- «Какие налоги платить в фонды в 2021 году – таблица».

Однако правила уплаты взносов в ФСС по страхованию от несчастных случаев не изменились, и платежные поручения по ним оформляются так же, как и в 2021 году.

Основополагающие принципы, используемые при уплате налогов и сборов

Порядок и форма уплаты налогов и сборов, обязательства и права плательщиков регламентированы ст. 58 НК РФ.

Согласно с предписаниями данной нормы права:

- оплата налога, произведенная в надлежащей форме, осуществляется разово и в полном объеме. Законом допускается перечисление предварительных платежей, однако они не обладают основными свойствами налога, поэтому нарушение сроков их проведения и порядка исчисления не является достаточным основанием для привлечения нарушителя к юридической ответственности, в частности к административной;

- плательщик налога (налоговый агент) или его уполномоченный представитель должен перечислять всю сумму налога или сбора в срок, установленный соответствующими нормами права;

- соблюдение порядка исчисления и уплаты предварительных платежей, установленных НК РФ, является обязательным для плательщиков налогов;

- допускается проведение платежа наличными и в безналичной форме;

- порядок исчисления и уплаты каждого конкретного налога устанавливается НК РФ, а также налоговыми законами отдельных субъектов РФ и подзаконными актами муниципальных органов.

Правоотношения, возникающие после корректного исчисления и уплаты налогоплательщиком обязательных налогов и сборов, что предусматривает надлежащее исполнение ним налоговой обязанности, регулируются бюджетными актами правотворчества.

Акцизы

Основным нормативным документом, регулирующий порядок исчисления и уплаты акцизов, является Налоговый кодекс РФ. С 01.01.2000г. введена глава 22 НК РФ «Акцизы»

Начисление и уплата акцизов отражаются аналогично НДС на субсчете «Акцизы» счета 68 «Расчеты по налогам и сборам».

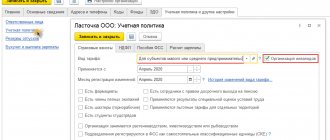

Организация учета по начислению и перечисления НДФЛ в бюджет

Для исчисления данного налога бухгалтерия должна иметь сведения о количестве иждивенцев по каждому работающему. Начиная с 2001г. установлена единая ставка=13% от совокупной налогооблагаемой базы.

Налогооблагаемый доход определяют путем вычета из начисленной суммы з/п суммы вычетов, установленных Налоговым кодексом дифференцированно и на каждого иждивенца.

Начисление налога на доходы физических лиц отражается одной из проводок (в зависимости от ситуации):

— Дебет 70 Кредит 68 субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, начисленных работникам фирмы;

— Дебет 75 Кредит 68 субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм дивидендов, выплаченных учредителям (участникам), если они не являются работниками вашей фирмы;

— Дебет 76 Кредит 68 субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам, которые не состоят в штате вашей фирмы.

Итак: Д70 К68/2 — начислен налог, Д68/1 К51 — перечисление налога.

Стандартные налоговые вычеты:

— 400 руб.- работнику за каждый месяц налогового периода, при накопленном совокупном доходе с начала года менее 40000 руб. (отменен);

— Первый и второй ребенок -1400 руб.- за каждый месяц налогового периода, при накопленном совокупном доходе с начала года, менее 280000 руб. на каждого ребенка до 18 лет, а также студента до 24 лет;

— Третий и каждый следующий ребенок – 3000 рублей;

— Если мать является одинокой – 6000 вне зависимости от возраста других детей;

— Ребенок – инвалид до 18 лет – 3000 рублей;

— Учащийся-инвалид I или II группы до 24 лет – 3000 рублей;

— Сохранена возможность одному родителю получать двойной вычет, если второй родитель написал заявление об отказе вычетов.

Налог на имущество организаций.

Налоговая база рассчитывается как среднегодовая стоимость имущества (по остаточной стоимости).

Налоговая ставка — 2,2%

СС = (ОС1 + ОСn + 1)/n + 1, где

СС – среднегодовая стоимость, руб.

ОС1 – остаточная стоимость за январь;

ОСn+1 — остаточная стоимость на 1-е число следующего отчетного периода, руб.;

n – количество месяцев в отчетном периоде

Начислен налог на имущество:

— Дебет 91/2 Кредит 68 субсчет «Расчеты по налогу на имущество»;

— Д68/1К51 — перечисление налога.

Транспортный налог

При начислении в учете делают проводки:

Дебет 20 (25, 26, 44) Кредит 68 субсчет «Расчеты по транспортному налогу» — начислен транспортный налог (в зависимости от цели использования транспортного средства).

В торговых фирмах транспортный налог начисляют проводкой:

— Дебет 44 Кредит 68 субсчет «Расчеты по транспортному налогу» — начислен транспортный налог;

— Начислены штрафы и пени по транспортному налогу:

— Дебет 99 Кредит 68 субсчет «Расчеты по транспортному налогу»

— Д68/1К51 — перечисление налога.

Способы уплаты налогов и сборов и особенности их реализации

НК РФ установлено несколько способов взимания налога, к числу которых относят:

- уплата налога на основании декларации;

- взимание налогового платежа с источника дохода;

- кадастровый способ взимания налогового платежа;

- взимание налога во время реализации дохода;

- исполнение обязанности по уплате налога в процессе использования имущества: как движимого, так и недвижимого.

Рассмотрим некоторые способы более детально.

1. Уплата налогового сбора по декларации.

Взимание налогового платежа производится на основании декларации.

Использование данного метода предполагает обязанность налогоплательщика предоставить в соответствующий налоговый орган информацию о полученных за определенный период доходах.

Сведения, на основании которых производится исчисление налога, необходимо подать в надлежащем виде и в установленный срок. После исполнения налогоплательщиком своего обязательства по уплате налогов, орган, принявший платеж, должен вручить плательщику уведомление об оплате.

Следует отметить, что способ исполнения обязанности по уплате налогов и сборов через декларацию является недостаточно эффективным, в силу безответственности некоторых граждан и стремления неблагонадежных налогоплательщиков уклониться от выполнения обязанности. К тому же, анализ и обработка данных, представленных в декларации, требует немалых усилий и времени.

2. Уплата налога с источника дохода.

Для данного способа характерен следующий порядок взимания налога: налоговый платеж удерживается с дохода лиц до того момента, как он переходит в их собственность.

То есть уплата налогового сбора производится автоматически, что делает его более эффективным, в отличие от предыдущего способа.

3. Кадастровый способ.

Кадастровый способ взимания налога реализуется с помощью использования кадастровых реестров (домового, земельного, имущественного, промыслового и прочих), содержащих перечни типичных объектов налогообложения, которые классифицируются по внешним признакам. Кадастровый способ позволяет определить среднюю доходность конкретного объекта налогообложения.

Для данного способа характерно установление фиксированных сроков, до истечения которых налогоплательщик обязан произвести оплату. Скажем, налог на имущество физических лиц требуется уплачивать равными частями в сентябре и октябре, до 15 числа каждого месяца.

Перечисление налогов. Как оформлять расчетные документы

Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации

Приказ Министерства финансов Российской Федерации от 24 ноября 2004 г. № 106н, зарегистрирован в Минюсте РФ 14 декабря 2004 г. № 6187

С 1 января 2005 года

вступают в силу:

– Правила указания информации, идентифицирующей плательщика и получателя средств

, в расчетных документах на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации;

– Правила указания информации, идентифицирующей платеж

, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему Российской Федерации,

администрируемых налоговыми органами

;

– Правила указания информации, идентифицирующей платеж

, в расчетных документах

на перечисление таможенных и иных платежей от внешнеэкономической деятельности

;

– Правила указания информации, идентифицирующей платеж

, в расчетных документах на перечисление

иных платежей

в бюджетную систему Российской Федерации;

– Правила указания информации, идентифицирующей лицо или орган, оформившие расчетный документ

на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации.

Налогоплательщики (плательщики сборов), налоговые агенты, сборщики налогов или плательщики иных платежей — юридические лица, индивидуальные предприниматели, частные нотариусы, адвокаты, учредившие адвокатские кабинеты, главы крестьянских (фермерских) хозяйств и иные физические лица оформляют расчетные документы в соответствии с правилами, установленными для данных категорий плательщиков

.

Правила

указания информации, идентифицирующей плательщика и получателя средств, в расчетных документах на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации, и

Правила

указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами, по сравнению с действовавшими в 2004 году

практически не изменились

.

Изменения

, в основном, касаются

физических лиц

.

Так, в поле «Плательщик» проставляются:

– для индивидуальных предпринимателей

– фамилия, имя, отчество и в скобках — ИП;

– для частных нотариусов

– фамилия, имя, отчество и в скобках – нотариус;

– для адвокатов, учредивших адвокатские кабинеты

, – фамилия, имя, отчество и в скобках – адвокат;

– для глав крестьянских (фермерских) хозяйств

– фамилия, имя, отчество и в скобках – КФХ;

– для иных физических лиц

– фамилия, имя, отчество и место жительства физического лица.

Место жительства физического лица в поле «Плательщик» не заполняется

при указании

в поле 108

значения реквизита

«Индекс документа»

из извещения физического лица утвержденной формы, заполненного за налогоплательщика налоговым органом.

Юридические лица указывают наименование юридического ли-ца — организации, ее филиала или обособленного подразделения.

В поле 106

указывается показатель основания платежа, который имеет 2 знака.

Установлено, что значение «БФ»

– текущие платежи физических лиц — клиентов банка (владельцев счета), уплачиваемые со своего банковского счета.

Как и ранее, в поле 108 указывается показатель номера документа

, который в зависимости от значения показателя основания платежа может принимать следующий вид, если показатель основания платежа имеет значение:

«ТР»

– номер требования налогового органа об уплате налогов (сборов);

«РС»

– номер решения о рассрочке;

«ОТ»

– номер решения об отсрочке;

«РТ»

– номер решения о реструктуризации;

«ПР»

– номер решения о приостановлении взыскания;

«ВУ»

– номер дела или материала, рассмотренного арбитражным судом;

«АП»

– номер акта проверки;

«АР»

– номер исполнительного документа и возбужденного на основании его исполнительного производства.

Установлено, что при заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей в поле 108

указывается значение реквизита «Индекс документа» из извещения физического лица утвержденной формы, заполненного за налогоплательщика налоговым органом, а при его отсутствии указывается номер иного документа, указанного в настоящем пункте, на основании которого производится заполнение расчетного документа.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 108 проставляется ноль («0»)

.

В поле 109

указывается показатель даты документа.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 109

указывается дата представления данной декларации в налоговый орган либо при отправке налоговой декларации по почте дата отправки почтового отправления.

В поле 110 указывается показатель типа платежа, который имеет два знака.

Установлены дополнительные новые значения типа платежа

:

«ПЛ»

– уплата платежа;

«ГП»

– уплата пошлины;

«ВЗ»

– уплата взноса.

Уточнено, что наличие в расчетном документе незаполненных полей не допускается

.

Обязанность налогоплательщиков по уплате авансовых платежей

В некоторых случаях нормами налогового права устанавливается обязанность налогоплательщика произвести оплату предварительного платежа по налогу, так называемого авансового платежа.

Необходимость внесения авансового платежа обоснована необходимостью обеспечить равномерное наполнение бюджета, что требуется во избежание кассового разрыва.

Особенности, связанные с уплатой авансовых платежей:

- порядок уплаты авансового платежа аналогичен тому, который предусмотрен для уплаты самого налога;

- обязанность по уплате предварительного платежа считается выполненной надлежащим образом в случае исполнения ее в порядке, предусмотренном законодательством;

- некорректное исчисление размера авансового платежа и нарушение порядка его уплаты не является основанием для привлечения плательщика к юридической ответственности по причине ненадлежащего исполнения налогового законодательства.

Обязанности представителей местной администрации и организаций почтовой связи РФ

В соответствии с 4 пунктом 58 статьи НК РФ организации почтовой связи и органы местной администрации должны:

1. Принимать и своевременно производить перечисление денежных сумм, основным предназначением которых является уплата налогов и сборов, в бюджет РФ. Следует отметить, что взимание вышеперечисленными органами платы за прием денежных средств на оплату налога законодательством не предусмотрено;

2. Вести учет денежных средств, перечисленных в бюджет РФ в счет уплаты налога;

3. Обеспечивать выдачу налогоплательщику (налоговому агенту), оплатившему налог, документа, подтверждающего исполнение обязательства надлежащим образом. Как правило, после оплаты налога плательщик получает соответствующую квитанцию;

4. По требованию должностных лиц налоговых органов предоставлять информацию, имеющую отношение к перечислению (исчислению) налогоплательщиком или налоговым агентом средств в счет оплаты налога в бюджет государства.

Право, теория и понятие права

1. Уплата налога (сбора) производится добровольно или принудительно. При добровольной уплате налога (сбора) она производится: • разовой уплатой всей суммы налога; • по частям (уплатой авансовых платежей в течение налогового периода, по окончании которого производится перерасчет). Конкретный порядок уплаты налога устанавливается примени тельно к каждому налогу. Например, гл. 22 «Акцизы» части второй НК РФ предусмотрен авансовый порядок взимания ак цизов в форме продажи акцизных марок либо специальных ре гиональных марок по подакцизным товарам, подлежащим обя зательной маркировке. Порядок уплаты федеральных налогов устанавливается НК РФ, региональных налогов — законами субъектов РФ, местных налогов — нормативными правовыми актами представительными органами местного самоуправления в соответствии с НК РФ. 2. Налога (сборы) уплачиваются в наличной или безналичной форме. Уплата налога в безналичной форме производится путем подачи платежного поручения перечислить сумму налога с банковского счета налогоплательщика в кредитную организацию, в которой открыт данный банковский счет. Порядок оформления налогоплательщиками платежных поручений на перечисление налоговых платежей регламентирован совместным приказом Минфина РФ и МНС РФ от 29.02.2000 №№ 21н, АП-3-25/82 (вред, от 01.10.2001). Уплата налога в наличной форме может производиться посред ством почтового перевода, через кассу сельского или поселкового органа местного самоуправления или через сборщика налогов и сборов. Исполнение обязанности по уплате налога в неденежной форме (например, передачей государству товаров или выполнением для государственных нужд каких-либо работ)запрещено. 3.Выделяют три основных методологических способа уплаты налога: по декларации; у источника выплаты дохода; кадастровый способ уплаты налога. При уплате налога по декларации налогоплательщик обязан представить в установленный срок в налоговый орган заполненную в установленном порядке налоговую декларацию. В декларации указываются сведения о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и

исчисленной сумме налога, а также другие юридически значимые для налогообложения сведения. При уплате налога у источника выплаты дохода налогопла тельщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией предприятия или предпринимателем, производящим выплату дохода (заработной платы, сумм материального поощрения и т. д.). Кадастр— это реестр, который устанавливает перечень типичных объектов (земель, доходов и т. п.), классифицируемых по внешним признакам, и определяет среднюю доходность объекта обложения. 4. Обязанность по уплате налога (сбора) исполняется в валюте России — российских рублях. В иностранной валюте налоговые платежи вправе совершать иностранные организации и физические лица, не являющиеся налоговыми резидентами РФ. 5. Сроки уплаты налога (сбора) устанавливаются, изменяются нормативными правовыми актами о налогах и сборах применительно к каждому налогу (сбору). Срок уплаты налога определяется календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно совершиться. Налогоплательщик должен уплатить налог в установленный надлежащий срок или (при наличии такого желания) досрочно. При нарушении этого правила налогоплательщиком уплачиваются пени за просрочку налогового платежа. Неуплаченная или не полностью уплаченная сумма налога в установленный срок является недоимкой, наличие которой является основанием для принудительного взыскания с налогоплательщика соответствующих денежных сумм налоговым органом. 6. Налог (сбор) не признается уплаченным в случаях: отзыва налогоплательщиком платежного поручения4 на перечисление суммы налога в бюджет (внебюджетный фонд); возврата банком налогоплательщику платежного поручения на перечисление суммы налога в бюджет (внебюджетный фонд); когда на момент предъявления налогоплательщиком в банк поручения на уплату налога имеются иные неисполненные требования, предъявленные к счету, которые в соответствии с гражданским законодательством РФ исполняются в первоочередном порядке, а налогоплательщик не имеет достаточных денежных средств на счете для удовлетворения всех требований.

Определение порядка и сроков уплаты разных видов налогов и сборов

Исчисление и уплата конкретных налогов осуществляются в порядке, предусмотренном такими нормативно-правовыми актами:

- в отношении региональных налогов применяются предписания актов правотворчества, принятых уполномоченными органами субъектов федерации;

- исчисление и оплата местных налоговых сборов осуществляются на основании правовых актов муниципальных органов;

- федеральные налоговые сборы – в соответствии с нормами Налогового кодекса.

На выполнение налогового обязательства законом отводится срок в один месяц, истечение которого начинается с момента получения налогоплательщиком соответствующего извещения из органа налоговой службы.

Исключение составляют случаи, когда в извещении установлен более длительный период для проведения платежа.