Главная • Блог • Онлайн-кассы и 54-ФЗ • Чек коррекции на онлайн-кассе

Чек коррекции на онлайн-кассе нужен при внесении изменений в ренее произведенные расчеты. Такой документ применяется для коррекции ошибок, нарушений и его правомерность установлена 54 Федеральным законом от 2003 г. (пункт 4 статьи 4.3).

Обслуживание онлайн-касс со скидкой

Получите скидку на годовою техническую поддержку ККТ на тарифах «Макси» и «Стандарт» — действует специальное предложение.

УЗнать подробности

Когда нужен чек коррекции

Кассовый чек коррекции пробивается строго, когда кассовая смена открыта. Произвести процедуру можно в любой день до закрытия смены. В случае, когда ошибка замечена в другой день, чек также оформляется при открытой смене.

Какие бывают ошибки на кассе:

- Сотрудник неправильно пробил сумму чека.

- Сотрудник вообще забыл оформить фискальный документ на ККТ.

- Вместо корректировки был оформлен возвратный чек.

Случае сбоя на кассе:

- Отключилась касса при сбое электроэнергии.

- Сломалась касса или произошел сбой программного обеспечения.

Примеры работы с чеком коррекции

Не всегда получается сразу понять, для чего нужен чек коррекции онлайн кассы. Как его, так и чек возврата прихода пробивают по разным основаниям. В зависимости от этого и следует поступать при обнаружении ошибки:

- Во время покупки может быть пробит неправильный, ошибочный кассовый чек. Покупатель заплатил 13 тыс. руб., а кассир пробил 14 тысяч. Свою ошибку он заметил сразу же, пока покупатель не ушел. В этом случае следует скорректировать ситуацию таким образом: вначале пробить чек «Возврат прихода», а вслед за этим – чек с той суммой, которая должна быть. Те же самые действия следует предпринять в случае возврата приобретения.

- То, что произошла ошибка, стало заметно при закрытии смены. Вместо необходимых 13000 рублей кассир пробил 12000, хотя покупатель заплатил именно столько, сколько стоил купленный товар. Правильным решением станет пробить чек коррекции. Признак «Приход» должен относиться к сумме неучтенной выручки – одной тысяче рублей.

- Ошибка кассира привела к недостаче. Товар стоил 13 тыс. руб., кассир пробил 12 тысяч, столько же заплатил и покупатель. Чек коррекции не пробивается, так как он оформляется только тогда, когда денег в кассе больше, чем должно быть.

Инструкция на случай возникновения подобных ситуаций говорит, что в случае проведения корректирующего чека необходимо как можно раньше известить об этом налоговую инспекцию. Однако если это сделать не удалось, и со стороны ФНС был выставлен штраф, необходимо помнить, что само по себе финансовое наказание не отменяет корректировки и не оправдывает ее отсутствие.

Лучшие предложения по цене и качеству

Чек коррекции формируется вне зависимости от обстоятельств, которые к нему привели. В реквизитах нужно будет прописать следующее: в разделе «Основание» – реквизиты предписания, тип манипуляции будет определен как «Операция по предписанию». 1С бухгалтерия предусматривает отражение подобных проводок.

Как правильно оформлять чек коррекции

Нельзя производить чек на всю сумму непроведенных по кассовому аппарату операций, за исключением массового сбоя в работе касс. Рекомендуется сформировать чеки на каждую операцию в отдельности, которая прошла без кассы.

Какие реквизиты должен содержать чек коррекции? Приказом Налоговой службы от 2021 г. № ММВ-7-20/[email protected] устанавливаются следующие обязательные реквизиты:

Признак расчета со значением 1 (приходная операция) — оформляется когда не был выбит чек на покупку.

Признак расчета со значением 3 (расходная операция) — оформляется когда нужно забрать часть средств из онлайн-кассы.

По правилам коррекционный фискальный документ может содержать только один реквизит, использование в чеке одновременно двух недопустимо.

Тип коррекции со значением 0 — обозначает причину, в данном случае это корректировка данных по собственному желанию.

Тип коррекции со значением 1 — внесение изменений по установлению ФНС при выявлении нарушения.

Реквизит описание коррекции — указываем причину операции и документ (записка, акт или другой документ на основании которого проводится коррекция).

Дата документа основания коррекции.

Номер документа основания.

Реквизит кассира — данные о кассире.

В чеке не нужно указывать номенклатуру товара и цену.

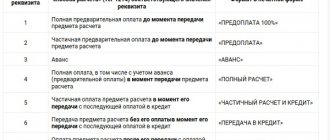

Что еще нужно указать в чеке:

|

|

Коррекционный чек при разных ФФД

Напомним, что кассовый чек и другие фискальные документы создаются на кассе по определенному формату фискальных данных (подробнее см. «Кассовый чек: какие реквизиты он должен содержать и в каком формате их указывать»). На сегодняшний день утверждены три формата: 1.0, 1.05 и 1.1 (ФФД 1.1 на практике пока не применяется).

Фискальные документы, созданные по разным форматам, отличаются числом реквизитов. Так, чек коррекции, составленный в формате 1.1, будет иметь свыше 20 реквизитов (в отличие от текущей версии коррекционного чека, в которой установлено минимальное число реквизитов). Все реквизиты чека коррекции закреплены приказом ФНС России от 21.03.17 № ММВ-7-20/[email protected] (в ред. приказа от 09.04.18 № ММВ-7-20/[email protected]).

В зависимости от того, какой ФФД применяется на кассе, пользователь должен решить, составлять ли ему чек коррекции для исправления той или иной ситуации. Для наглядности мы показали это в таблице.

| Формат фискальных данных | Для чего создается чек коррекции | |

| 1.0 | Действует до 1 января 2021 года (приказ ФНС России от 21.03.17 № ММВ-7-20/[email protected]) | Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы |

| 1.05 | Действует. Срок окончания действия неизвестен | |

| 1.1 | Предположительно начнет действовать с 2021 года | Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы, а также для того, чтобы исправить ошибки, допущенные кассиром при формировании кассового чека |

Купить фискальный накопитель и заключить договор с ОФД

Вам также Будет интересно:

Онлайн-кассы Атол Сигма — о том, как зарабатывать больше

Как сделать возврат по онлайн-кассе покупателю: пошаговая инструкция

МТС касса: обзор моделей онлайн-касс

Сканеры для маркировки товаров

Маркировка обуви для розницы 2021 год

Онлайн-касса для чайников

Итоги

Предназначением кассового чека коррекции является фиксация изменений в расчетах, осуществленных ранее. Реквизит «Признак расчета» в чеке коррекции может содержать только одно из значений: приход или изъятие. В целях контроля со стороны налоговиков корректировка должна сопровождаться оправдательным документом.

Если вы торгуете или планируете это делать через интернет, читайте статью «Нужна ли онлайн-касса для интернет-магазина?».

См. также: «Как аннулировать чек на онлайн-кассе?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как исправить ошибку в чеке

Предположим, что покупатель внес за покупку наличные средства, а кассир пробил чек, как при оплате пластиковой картой. В этом случае как раз необходимо пробить новый документ, но не чек коррекции. Онлайн-касса при этом уже передала информацию о совершенной операции в налоговые органы, и данные записались на фискальный накопитель. Поэтому новым чеком кассиру нужно отменить операцию, он по сути будет являться возвратным. В нем необходимо указать признак расчета «возврат прихода». Этот фискальный документ должен содержать те же данные, что и первичный, включая неверную форму расчета «электронными», а также его фискальный признак. Это позволяет аннулировать неверную операцию. После чего кассир сможет выбить новый правильный чек с признаком расчета «приход». Покупатель в этом случае должен получить оба документа: возвратный и исправленный. Однако старый, ошибочный чек требовать назад не нужно.

В интервью Главной книге специалист ФНС разъяснила, что в чеке коррекции могут быть только признаки расчета «приход» и «расход». Признаки «возврат прихода» и «возврат расхода» можно указывать только в чеках на возврат товара. Кстати, если кассир ошибся в стоимости товара и пробил покупателю товар дороже, чем он стоит, например 300 рублей вместо 200, он как раз должен оформить фискальный документ на возврат с признаком «возврат прихода», а потом заново пробить товар по правильной цене. Так следует действовать, если неточность была обнаружена сразу. Если же излишки денег в кассе и неверная сумма в чеке обнаружились в конце смены, то он должен будет оформить корректирующий документ с признаком «приход», а также написать объяснительную по поводу излишков в кассе.

Однако исправление любого рода может потребоваться не только в день совершения покупки, но и через несколько дней. Ведь допущенная ошибка может быть обнаружена позже, если покупатель принесет некорректный документ. Открыв смену нового для, пользователь онлайн-ККТ может пробить чек коррекции или возврата за любую дату (например, если смена открыта 20 августа, а исправить ошибку нужно за 3 марта). В этом случае дата роли не играет и нужно точно так же оформить через чек коррекции возврат прихода. Когда используется онлайн-ККТ, это дает возможность скорректировать любую неточность или оплошность.

Различия чека коррекции и чека возврата

Если ошибка была обнаружена при покупателе, можно не формировать чек коррекции расхода, использовать документ возврата. Они различаются содержанием.

Чек коррекции отличается от «Возврат прихода» следующим:

- признак «Возврат»;

- формируется при обнаружении ошибки в присутствии покупателя;

- указывается каждый возвращаемый товар;

- вместе с этим документом должны быть также служебная записка и накладная в двух экземплярах: один для торговой точки, а второй для покупателя.

Чек коррекции прихода же имеет следующие особенности в оформлении:

- признак «Коррекция»;

- пробивается, если в ККМ есть недостача или лишние деньги;

- в ЧК нет списка товаров и их цены;

- вместе с ним должны быть составлены акт и объяснительная записка: оригиналы остаются на предприятии, а копии отправляются в ФНС.

Пример чека коррекции на онлайн-кассе можно посмотреть выше. Пример «Возврат прихода»:

Как выбить чек коррекции: пошаговая инструкция

При обнаружении недостачи или избытка средств в кассе продавец первым делом должен составить акт или пояснительную записку с исчерпывающим описанием проблемы. Затем такой же документ составляется на сам чек коррекции. Реквизиты этой бумаги будут указаны в квитанции.

После этого продавец приступает собственно к формированию чека коррекции. Процедура выпуска подробно описана выше. Затем останется только передать сведения о коррекции в местную налоговую инспекцию – и процедуру исправления можно считать завершенной. ФНС оперативно примет решение и, скорее всего, освободит предприятие от административной ответственности.

Использование чека коррекции: законодательная база

Федеральный закон №54 от 22.05.2003 г. гласит: предприниматели и организации, нарушившие законодательство в сфере применения контрольно-кассовой техники, обязаны пробить чек коррекции. Под действие закона подпадают любые случаи нарушений: работа без кассового аппарата вовсе, неверно пробитый чек и пр.

Статья 14.5 Кодекса об административных правонарушениях дополняет: лицо, заявившее в налоговый орган о том, что оно обнаружило нарушения в своей работе, может избежать административной ответственности за эти нарушения. Штраф будет отменен при соблюдении следующих условий:

- Юрлицо должно самостоятельно обнаружить свое правонарушение и заявить о нем в налоговую инспекцию, которая, в свою очередь, не должна знать об этом нарушении до самого момента получения заявления. То есть если налоговая обнаружит ошибки раньше самого предпринимателя, избежать штрафа не удастся.

- Юрлицо должно самостоятельно исправить свои нарушения, пробив чек коррекции. Соответственно, без такого чека избежать наказания также не получится.

- Юрлицо должно подать в налоговую инспекцию подробные, исчерпывающие пояснения о факте правонарушения. Это необходимо для того, чтобы налоговики могли достоверно установить обстоятельства и причины нарушения.

Если предприниматель выполнит каждый из этих пунктов, административная ответственность с него будет снята.

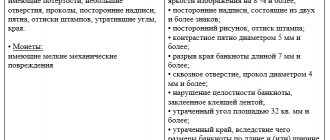

Обратите внимание

Штрафы за нарушения в работе контрольно-кассовой техники довольно внушительные:

- для индивидуальных предпринимателей – от 10 тысяч рублей;

- для юридических лиц – от 30 тысяч рублей.

Срок исковой давности по таким делам составляет целый год. То есть в течение года налоговая инспекция может прийти на предприятие, проверить его на наличие ошибок в чеках и оштрафовать в случае их обнаружения.