Что такое основные средства

Основные средства это имущество, принадлежащее компании или привлекаемое им со стороны, какое применяется в его деятельности по производству более одного года и обладает стоимостью выше установленной нормативными актами границы.

Существуют критерии, по которым происходит разграничение между основными фондами и прочим имуществом.

Как ОС можно учитывать объекты:

- Время использования свыше 12 месяцев.

- Такое имущество используется компанией во время деятельности для производства, оказания услуг, выполнения работ или же для целей управления предприятием.

- Оно куплено для применения, а не последующей продажи.

- Его применение позволит организации получать доход.

Отсюда следует, что как ОС учитывают здания, сооружения, транспортные средства, оборудование и т.д.

Ведущим нормативным актом, регулирующим учет основных средств в России является ПБУ № 6/01. В указанном документе определяются показатели отнесения к ОС, а также методология учета.

Внимание! Среди выше упомянутых признаков ОС не указан еще один важный критерий — его цена. Согласно ПБУ к основным средствам нужно относить имущество, стоимость покупки которого установлена от 40000 рублей. Для налогового учета как указано в НК РФ цена объекта, который будет применяться как ОС, должна быть от 100000 рублей.

Виды стоимости основных средств

Существует несколько видов оценки стоимости основных средств:

- первоначальная стоимость основных средств — это та стоимость, по которой основные средства принимаются к учету;

- восстановительная стоимость основных средств — стоимость в результате переоценки. Отражает по какой стоимости организация могла бы купить аналогичный объект основных средств в настоящее время;

- остаточная стоимость основных средств. Она отражает стоимость основных средств с учетом начисленной амортизации. Именно по этой стоимости ОС отражаются на балансе предприятия (форма 1);

- ликвидационная стоимость — стоимость, по которой можно продать основные средства по истечении срока полезного использования.

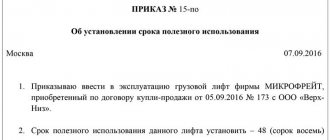

Рисунок. Виды стоимости основных средств

Виды основных средств

Поскольку объекты ОС разнообразны, их легче всего классифицировать по различным группам. Такое разделение имеет значение, так как согласно установленным нормам существуют некоторые особенности учета и переноса цены объекта на конечный продукт деятельности компании.

Выделяют такие ОС:

- Здания.

- Сооружения (временные постройки, мосты и т.д.).

- Передаточные устройства.

- Машины и оборудование.

- Транспортные средства.

- Инструменты.

- Инвентарь и принадлежности.

- Прочие (не включенные ни в одну из выше перечисленных групп)

Кроме этого, ОС могут делиться на производственные объекты и непроизводственные, на основании их назначения. По принадлежности — они бывают собственные и арендованные.

Внимание! Могут применяться и другие разделения ОС – по степени действия в процессе производства, по времени применения, по переносу цены на конечный продукт и т.д.

Что изменилось в 2021 году

Правительство ввело следующие изменения с 2021 года:

- Начиная с 1 января 2021 года были внесены некоторые изменения в НК РФ ст. 259.3, п.1 – расширили перечень оборудования, эксплуатируемого в условиях наилучших доступных технологий. Данное оборудование амортизируется с повышающим коэффициентом, равным двум.

- Был утвержден новый перечень оборудования для ускоренной амортизации в соответствии с Постановлением Правительства №622-р ри 07.04.2018.

Внимание! Теперь под ускоренную амортизацию попадает 583 наименования оборудования, т.е. теперь в 2 раза больше позиций, чем раньше (было 246).

Основные средства в 2021 году – основные изменения

Ожидалось что с начала года в учете основных фондов произойдут существенные изменения. Но новые нормативные акты так и не были приняты. Поэтому в отношении существенного количества объектов ОС продолжают действовать старые правила.

Однако, есть и некоторые нововведения, какие, в большей части, затронули субъектов малого бизнеса, осуществляющих учет по упрощенной схеме.

Такие субъекты получили право создавать первоначальную стоимость ОС на основе сумм оплаты поставщикам и подрядных организаций, осуществляющих монтаж этого объекта. Если ОС было создано в самой организации, то его цена формируется из сумм оплаты подрядчикам и иным организациям. Все прочие затраченные суммы можно перенести в состав текущих расходов.

Важно! Амортизировать объекты ОС организация на упрощенном режиме имеет право единоразово в год последним числом года.

Также субъекты бизнеса с упрощенными схемами учета получили право сразу же амортизировать по полной цене объекты ОС, относящиеся к инвентарю (у них небольшая цена и маленький срок эксплуатации). Такие меры позволяют таким субъектам снизить нагрузку при расчете налога на имущество.

Вам будет интересно:

Cчет 68 в бухгалтерском учете — расчеты по налогам и сборам: характеристика, субсчета, типовые проводки

В текущий период времени принят к использованию новый классификатор ОС по группам для налогового учета, применяемым для разграничения объектов по группам амортизации. Отдельные объекты были переведены из одной группы в другую, в связи с этим поменяются их нормы амортизации.

Учет стоимости основных средств в бухгалтерском учете

В настоящее время принципы учета основных средств для целей налогового и бухгалтерского учета различаются.

Учет основных средств при бухгалтерском подходе регламентируется Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01.

С точки зрения бухгалтерского учета значимой стоимостью основного средства является 40000 рублей. При этом если основной средство стоит менее 40000 рублей, то предприятие может пойти двумя путями:

- включить ОС в состав материально-производственных запасов (МПЗ);

- включить в состав основных средств и начислять амортизацию.

Бухгалтерский и налоговый учет основных средств в 2021 году

Одним из важных показателей учета объекта как ОС является его изначальная стоимость. Для бухучета она определена как 40000 рублей, для налогового – 100000 рублей.

На основании этих отличий существуют некоторые особенности учета объектов ОС.

ОС стоимостью до 40 тыс. рублей

Такого рода ОС обычно называют малоценкой, так как они имеют небольшую стоимость, но применяются в деятельности довольно длительное время.

Данные ОС компания имеет возможность либо сразу списать как МПЗ или поставить на учет в виде ОС и амортизировать. Это правило распространяется как на бухучет, так и на налоговый учет. Однако компания должна закрепить применяемый способ в своей учетной политике.

ОС стоимостью от 40 до 100 тыс. рублей

Объекты ОС с ценой в промежутке от 40000 рублей и до 100000 рублей входят в промежуточную группу.

В бухучете они определяются как ОС, а в налоговом учете как малоценка.

Поэтому компании необходимо в первой ситуации поставить объект на учет (принять к эксплуатации) и амортизировать его цену по существующей методике.

В налоговом учете фирма имеет возможность перенести издержки на его покупку (изготовление) моментально или же принять к учету и амортизировать. Для целей налогового учета фирме принятый способ нужно также зафиксировать в учетной политике.

Стоимость ОС более 100 тыс рублей

Предел в 100 тыс. рублей в бухучете не используется. Там объектом ОС будет признано любое имущество с ценой свыше 40 тысяч рублей. Однако это имеет большое значение для налогового учета.

Для целей этого учета ОС, которое было поставлено на учет позднее 31 декабря 2015 года, и меньше этого предела, допустимо сразу перенести на расходы. Если же его цена больше 100 тысяч рублей, то объект придется амортизировать, использовав один из двух предлагаемых методов.

Учет поступления основных средств (документы, проводки)

- при необходимости — предъявлять претензии лицам, виновным в порче, уничтожении или пропаже имущества, о возмещении ущерба, причиненного организации (ущерб в данном случае может выражаться в расходах на ремонт и восстановление имущества, досрочном приобретении аналогичного имущества).

Если организация не ведет учет списанного, но эксплуатируемого имущества, то последствиями могут быть: вероятность доказывания обоснованности расходов на ремонт и эксплуатацию неучтенного имущества; бесконтрольное приобретение нового имущества, аналогичного списанному, и вероятность доказывания обоснованности таких расходов; обязанность принять на учет неучтенное имущество, выявленное в качестве излишков в результате инвентаризации, и соответственно увеличить налогооблагаемые доходы; невозможность привлечения к ответственности лиц, виновных в порче и уничтожении имущества организации.

Как оприходовать ос стоимостью менее 40000 Типовые бухгалтерские проводки На основании учетной политики учитывается в составе МПЗ Дт 10 Кт 60, 76, 71 — приобретено малоценное имущество, Дт 19 Кт 60, 76 — выделен НДС по приобретенному малоценному имуществу, Дт 68 «Расчеты по НДС» «Расчеты по НДС» Кт 19 — списан НДС к зачету в бюджет, Дт 10 Кт 60,76 — отражены затраты доставку, погрузку и иные расходы, связанные с приобретением малоценного имущества; Дт 19 — Кт 60, 76, субсчет «Расчеты по НДС» — выделен НДС на сумму фактических расходов, связанных с покупкой малоценного имущества; Дт 68 «Расчеты по НДС» Кт 19 — списан НДС к зачету в бюджет; Дт 20 (23, 25, 26, 44) Кт 10 малоценное имущество передано в эксплуатацию. Дт 012 — малоценное имущество учтено за балансом.

Малоценные» основные средства Российский бухгалтер, N 5, 2012 год Елена Видунец,эксперт журнала С 1 января 2011 года основные средства стоимостью, не превышающей 40000 руб. за единицу (до 1 января 2011 года — 20000 руб.) пунктом 5 ПБУ 6/01 разрешено учитывать в составе материально-производственных запасов. То есть в бухгалтерском учете, данные активы могут учитываться как в составе оборотных, так и в составе внеоборотных активов. Поговорим о нюансах учета. Для этого организации следует установить конкретный стоимостной лимит, не превышающий 40000 руб., а также прописать его в своей учетной политике (п.7 ПБУ 1/2008 «Учетная политика организации», п.5 ПБУ 6/01). Определив порядок учета малоценного имущества, организация должна придерживаться его в отношении всех объектов, которые будут соответствовать выбранному стоимостному критерию.

Амортизация ОС в 2021 году

Стоимость ОС необходимо небольшими долями переносить на выпускаемую продукцию либо оказываемые работы. Этот процесс называется амортизацией.

В 2021 году были приняты к использованию новые классификатор ОС и ОКОФ. Несмотря на то, что число групп осталось неизменным, некоторые объекты были перемещены из одних в другие. В результате, меняются нормы ежегодных и соответственно ежемесячных расчетов амортизации.

Существует группа ОС, какие амортизировать не нужно. К ним отнесены земельные участки, природные объекты, музейные предметы и коллекции и т. д. Такой список указывается в ПБУ 6/01.

Амортизация определяется с 1 дня месяца, какой следует за месяцем принятия ОС к учету. Прекратить процесс необходимо с 1 дня месяца, идущего за месяцем, в каком это ОС было снято с учета (его списали, продали и т. д.).

В 2021 году все также можно применять для целей бухучета четыре способа определения амортизации:

- Линейный;

- По снижаемому остатку;

- Списание исходя из суммы количества лет;

- Пропорционально объему выпущенной продукции.

Вам будет интересно:

Амортизация основных средств: что это такое, группы ОС, способы начисления в бухгалтерском учете в 2021 году

Для целей налогового учета все также разрешено использовать два способа:

- Линейный;

- Нелинейный.

Необходимо прекратить определение амортизации в ситуациях:

- Производится трехмесячная консервация;

- Выполняется реконструкция;

- ОС на ремонте;

- Модернизация длится более 1 года.

Внимание! Новые справочники нужно использовать только для объектов, которые начали использоваться начиная с 2021 года и позднее. Вносить исправления в карточки учета всех ранее принятых ОС и пересчитывать у них амортизацию не нужно. Это правило обязательно как к бухгалтерскому, так и к налоговому учету.

Что нового в правилах налогового учета основных средств в 2017–2018 годах

Нововведением 2021 года является новая классификация основных средств, включаемых в амортизационные группы, основанная на новом ОКОФ (приказ Росстандарта от 12.12.2014 № 2018-ст, постановление Правительства РФ от 01.01.2002 № 1 в редакции постановления Правительства от 07.07.2016 № 640).

ОБРАТИТЕ ВНИМАНИЕ! Новая классификация основных средств, применяемая с 2021 года, предназначена только для определения сроков полезного использования основных средств в целях исчисления налога на прибыль. Постановлением Правительства РФ от 07.07.2016 № 640 абз. 2 п. 1 постановления Правительства РФ от 01.01.2002 № 1, предусматривающий, что классификация основных средств может использоваться для целей бухгалтерского учета, исключен.

В новой классификации основные средства сгруппированы иначе:

- изменились коды и наименования основных средств;

- добавлены объекты, которых не было в старой классификации;

- некоторые позиции перемещены из одной амортизационной группы в другую.

Например, грузовые автомобили грузоподъемностью от 3,5 до 5 тонн в старом ОКОФ входили в 4-ю амортизационную группу (СПИ — от 5 до 7 лет), а в новой они относятся к 5-й амортизационной группе (СПИ — от 7 до 10 лет).

Естественно, что в подобной ситуации бухгалтеры задавались вопросами: какой СПИ применяется для объектов ОС, введенных в эксплуатацию до 01.01.2017 и нужно ли пересчитывать налог на прибыль по объектам, СПИ которых изменился? Ответы на данные вопросы бухгалтеры смогли увидеть в письме Минфина РФ от 08.11.2016 № 03-03-РЗ/65124, в котором было разъяснено, что в отношении ОС, введенных в эксплуатацию до 01.01.2017, применяется СПИ, определенный налогоплательщиком при вводе их в эксплуатацию (письмо Минфина РФ от 08.11.2016 № 03-03-РЗ/65124).

В 2021 году у компаний появилась возможность уменьшить налог на прибыль (или авансовые платежи по этому налогу) на инвестиционный налоговый вычет. Компания может выбрать способ списания стоимости ОС:

- начислять амортизацию;

- или применить инвестиционный вычет.

Подробности узнайте из публикаций:

- «Инвестиционный налоговый вычет — новая возможность оптимизации налога на прибыль»;

- «Инвестиционный налоговый вычет по налогу на прибыль с 2018 года».

Какие документы применяются для учета основных средств

При документальном оформлении компания может использовать как стандартные документы, предлагаемые Госкомстатом, то и разработанные самостоятельно. Какие бы бланки ни применялись, они должны быть указаны в учетной политике.

Стандартные бланки распределяются на несколько групп:

| Номер формы | Название | Для чего нужен |

| Поступление и выбытие | ||

| ОС-1 | Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) | Для фиксации прихода и выбытия отдельных ОС, не заполняется для зданий и сооружений. |

| ОС-1а | Акт о приеме-передаче здания (сооружения) | Для фиксации прихода и выбытия зданий и сооружений |

| ОС-1б | Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) | Если фиксация прихода и выбытия объектов ОС (не относится к зданиям, сооружениям) выполняется сразу для группы |

| ОС-14 | Акт о приеме (поступлении) оборудования | Учет оборудования на складском хранении, какое будет использоваться в дальнейшем |

| ОС-4 | Акт о списании объекта основных средств (кроме автотранспортных средств) | Списание определенных объектов ОС, какое пришли в негодность. Не заполняется для автотранспорта. |

| ОС-4а | Акт о списании автотранспортных средств | Списание пришедшего в негодность транспортного средства |

| ОС-4б | Акт о списании групп объектов основных средств (кроме автотранспортных средств) | Списание сразу группы ОС, не заполняется для транспортных средств |

| Наличие и движение | ||

| ОС-6 | Инвентарная карточка учета объекта основных средств | Учет определенных объектов ОС и их передвижение внутри компании |

| ОС-6а | Инвентарная карточка группового учета объектов основных средств | Учет нескольких однотипных ОС |

| ОС-6б | Инвентарная книга учета объектов основных средств | В малых предприятиях заменяет заполнение ОС-6 и ОС-6а |

| ОС-15 | Акт о приеме-передаче оборудования в монтаж | Передача хранящегося на складе ОС в монтаж |

| ОС-16 | Акт о выявленных дефектах оборудования | Фиксация дефектов, какие были выявлены при монтаже, испытании и т.д. |

| ОС-2 | Накладная на внутреннее перемещение объектов основных средств | Фиксация передвижения ОС между подразделениями в пределах компании |

| ОС-3 | Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств | Постановка на учет ОС по завершении ремонта, модернизации |

Бухгалтерские проводки

Операции с основными средствами отражают в учете следующими проводками:

| Дебет | Кредит | Название операции |

| Поступление основных средств | ||

| 60, , , 69 | Зафиксированы в учете совершенные расходы на приобретение либо создание ОС | |

| 07 | 60, 10, 70, 69 | Зафиксированы в учете затраты по подготовке монтажа ОС и его установке |

| 08 | 07 | Перенесены затраты на монтаж |

| 19 | Зафиксирован в учете входящий НДС по затратам на ОС | |

| 68 | 19 | Входящий НДС принят к вычету |

| 01 | 08 | Объект ОС принят к учету |

| Амортизация | ||

| 20, 23, 25, 26, 29, 44 | 02 | Рассчитана амортизация основных средств исходя из направления их применения |

| Восстановление, модернизация, ремонт | ||

| 08 | 60 | Зафиксирована цена работ сторонней компании по ремонту, модернизации ОС |

| 19 | 60 | Зафиксирован НДС по работам подрядчика |

| 08 | 10, 70, 69 | Работы по ремонту, модернизации ОС проведены собственными силами |

| 08 | Все выполненные затраты списаны на увеличение стоимости ОС | |

| Продажа | ||

| 91 | Зафиксирован в учете доход от продажи ОС | |

| 91 | 68 | Зафиксирован НДС по продаже |

| 02 | 01 | Списана начисленная амортизация |

| 91 | 01 | Списана остаточная стоимость объекта ОС |

| Ликвидация | ||

| 01 | Списана амортизация по ликвидируемому ОС | |

| 91 | 01 | Списана остаточная стоимость |