Увеличение или уменьшение строки 1210

Запасы в балансе – это оборотный актив, который свидетельствует об обеспеченности компании материально. Отсутствие или резкое уменьшение показателей в строке 1210 раздела оборотных активов, которая собирает все данные о запасах, может говорить о скудости ресурсов на складах предприятия. С другой стороны, есть вариант, что процесс оборачиваемости актива в деньги происходит так быстро, что компания едва успевает за своей маркетинговой службой.

Поскольку от скорости оборота запасов зависят финансовые поступления на счета предприятия, необходимо поддерживать должный уровень ресурсов, ведя эффективную маркетинговую политику.

Пример формирования раздела “Внеоборотные активы”, тыс. руб.

————————————————————T————-¬¦ Наименование показателя ¦На 31.12.2011¦+————————————————————+————-+¦II. Внеоборотные активы ¦ ¦¦Нематериальные активы ¦ 100 ¦+————————————————————+————-+¦Результаты исследований и разработок ¦ 23 ¦+————————————————————+————-+¦Основные средства ¦ 1200 ¦+————————————————————+————-+¦Доходные вложения в материальные ценности ¦ 247 ¦+————————————————————+————-+¦Финансовые вложения ¦ 200 ¦+————————————————————+————-+¦Отложенные налоговые активы ¦ 50 ¦+————————————————————+————-+¦Прочие внеоборотные активы ¦ 90 ¦+————————————————————+————-+¦Итого по разделу ¦ 1910 ¦L————————————————————+—————

Таким образом, если информация о незавершенных капитальных вложениях является существенной, то необходимо раскрывать их в составе статьи “Основные средства” с необходимой расшифровкой, если несущественной – по статье “Прочие внеоборотные активы”.

Что относится к основным средствам?

К имуществу со сроком службы более года относятся:

- различные постройки;

- здания;

- специальное оборудование и машины;

- инструменты;

- автомобили;

- хозяйственные и производственные принадлежности и инвентарь;

- племенной рабочий и продуктивный скот;

- дороги внутрихозяйственного назначения;

- зеленые многолетние растения;

- другие определенные субъекты.

В составе материальных активов также учитывают:

- финансирование на коренное усовершенствование земельных участков: оросительные, осушительные работы;

- инвестиции в арендованные активы: объекты природопользования, участки земель (недра, вода и другие полезные ресурсы).

Где отражается амортизация в балансе

Увидеть в балансе сумму износа невозможно, поскольку в этой бухгалтерской форме все активы отражаются по остаточной стоимости, т. е. за минусом амортизации. По дебету сч. 01 «ОС» фиксируется первоначальная стоимость, износ начисляется по кредиту сч. 02, в балансе же указывают разницу между первоначальной стоимостью и начисленным износом (кредитовым сальдо сч. 02) – остаточную стоимость в строке 1150. Таков принцип построения бухгалтерского баланса – пользователь финансовой отчетности должен видеть реальное стоимостное отражение активов на определенную отчетную дату.

Итак, амортизация ОС учитывается на сч. 02, который по своим характеристикам является регулирующим, т. е. не имеющем самостоятельного значения. Используется он только вкупе с основным счетом 01, на котором учитывается первоначальная стоимость амортизируемого имущества. Тот же алгоритм применяется в отношении НМА, первоначальная стоимость которых фиксируется на сч. 04 и регулируется начислением износа по сч. 05. Таким образом, амортизационные отчисления в балансе увидеть невозможно. Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции.

Классификация и определение основных средств

В методической литературе основные средства (внеоборотные активы) определяются как средства труда, непосредственно участвующие в процессе основной деятельности и постепенно (частями) переносящие свою стоимость на себестоимость готовых изделий, произведенных работ или оказанных услуг.

В частности, таковыми в соответствии с нормативными актами являются:

- здания, сооружения;

- земля в собственности;

- машины;

- оборудование и дорогостоящий инвентарь;

- автотранспортные средства и передвижные механизмы;

- компьютеры, серверы и прочие электронные системы вычислений, используемые в деятельности для получения дохода;

- приборы для измерений;

- домашние животные;

- многолетние насаждения;

- дороги различного назначения, принадлежащие компании.

Помимо этого, в их состав могут включаться расходы по улучшению земель, вложения в арендованное имущество и объекты природопользования компании. Сумма, затраченная на приобретение и ввод в эксплуатацию, ежегодно уменьшается на амортизацию, которая зависит от установленного предельного периода эксплуатации. Размер списываемой на расходы части стоимости не изменяется исходя из наличия или отсутствия у компании прибыли либо в результате возникновения непредвиденного убытка.

В ПБУ 6/01, а точнее в п. 48, предусмотрены 4 метода начисления амортизации:

- линейный способ;

- с учетом остаточной стоимости объектов;

- пропорционально количеству лет срока службы основного средства;

- пропорционально натуральным показателям выпуска готовых изделий.

Амортизация не начисляется на имущество некоммерческих компаний, а также земли и используемые в процессе производства природные объекты.

ТСЖ: учет основных средств

Любая некоммерческая организация использует в своей уставной деятельности основные средства. Это помещение, мебель, компьютерная техника, машины, ксерокс и т. д. Разберем нюансы учета основных средств в товариществах собственников жилья.

Учет основных средств регулируется приказом Минфина России от 30 марта 2001 г. № 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01», приказом Минфина России от 13 октября 2003 г. № 91н «Об утверждении Методических указаний по бухгалтерскому учету основных средств».

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или в течение обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

К основным средствам относятся здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

Активы, по своим характеристикам относящиеся к основным средствам и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Некоммерческая организация принимает объект к бухгалтерскому учету в качестве основных средств, если он предназначен для использования в деятельности, направленной на достижение целей создания данной некоммерческой организации (в том числе в предпринимательской деятельности, осуществляемой в соответствии с законодательством Российской Федерации), для управленческих нужд некоммерческой организации, а также если выполняются такие условия, как использование имущества в течение длительного времени и приобретение имущества не для перепродажи. Поступление основных средств в распоряжение или собственность некоммерческой организации происходит в результате целевого финансирования (получения имущества от учредителей и участников организации для ведения уставной деятельности, получения гранта или благотворительной помощи) и путем приобретения по договору купли-продажи, аренды, безвозмездного пользования и т. д. (в том числе в результате осуществления предпринимательской деятельности).

Учет основных средств ведется на счете 01 «Основные средства». Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которая складывается из фактических затрат на строительство или приобретение, включая затраты на доставку и установку.

Принятие к бухгалтерскому учету основных средств, а также изменение первоначальной стоимости их при достройке, дооборудовании и реконструкции отражается по дебету счета 01 «Основные средства» в корреспонденции со счетом 08 «Вложения во внеоборотные активы».

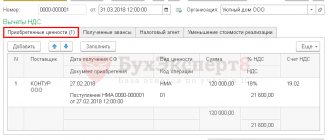

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

При безвозмездном поступлении средств в распоряжение некоммерческой организации оценка первоначальной стоимости производится следующими способами.

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации.

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету по счету 08 «Внеоборотные активы».

Если некоммерческая организация получает имущество в форме целевого финансирования, то в договоре между передающей и принимающей сторонами и в документах, оформляемых при приемепередаче имущества, необходимо отразить стоимость такого имущества. В том числе в акте о приеме-передаче объекта основных средств (кроме зданий, сооружений) (форма № ОС-1). Данная стоимость будет учитываться в качестве первоначальной.

Учет основных средств строится в бухгалтерии по классификационным группам в разрезе инвентарных объектов. Единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенных для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированных на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект.

Документирование основных средств в регистрах бухгалтерского учета осуществляется в соответствии с приказом Минфина России от 29 июля 1998 г. № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации». Унифицированные формы первичной учетной документации основных средств и краткие указания по их заполнению утверждены постановлением Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

При получении имущества оформляются следующие документы:

- акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (форма № ОС-1);

- акт о приеме-передаче здания (сооружения) (форма № ОС-1а);

- акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) (форма № ОС-1б).

Данные формы применяются для оформления и учета операций приема, приема-передачи объектов основных средств в организации или между организациями:

1) для включения объектов в состав основных средств и учета их ввода в эксплуатацию (для объектов, не требующих монтажа — в момент приобретения, для объектов, требующих монтажа — после приема их из монтажа и сдачи в эксплуатацию), поступивших:

- по договорам купли-продажи, мены имущества, дарения, финансовой аренды (если объект основных средств находится на балансе лизингополучателя) и др.;

- путем приобретения за плату денежными средствами, изготовления для собственных нужд и ввода в эксплуатацию законченных строительством зданий (сооружений, встроенных и пристроенных помещений) в установленном порядке;

2) выбытия из состава основных средств при передаче (продаже, обмене и пр.) другой организации.

Данные формы включают информацию, необходимую для ведения бухгалтерского учета по счету 01 «Основные средства»:

- первоначальную стоимость объекта на дату принятия к бухгалтерскому учету;

- остаточную стоимость объекта;

- стоимость приобретения (договорная стоимость);

- сумму начисленной амортизации (износа);

- дату ввода в эксплуатацию;

- срок полезного использования;

- фактический срок эксплуатации.

При принятии основных средств на счет 01 оформляются и ведутся такие формы, как:

- инвентарная карточка учета объекта основных средств (форма № ОС-6);

- инвентарная карточка группового учета объектов основных средств (форма № ОС-6а);

- инвентарная книга учета объектов основных средств (форма № ОС-6б).

Данные документы применяются для учета наличия объекта основных средств, а также учета движения его внутри организации. Каждому объекту основных средств присваивается инвентарный номер.

В случае направления средств целевого финансирования не на текущее содержание некоммерческой организации, а на приобретение объектов основных средств соответствующая сумма целевого финансирования списывается с дебета счета 86 «Целевое финансирование» в кредит счета 83 «Добавочный капитал» субсчета «Фонд в основных средствах».

Однако существует мнение, что данная корреспонденция счетов относится исключительно к коммерческим организациям, поскольку само понятие капитала чуждо деятельности некоммерческих организаций. На практике некоторые специалисты в области бухгалтерского учета некоммерческих организаций, следуя изложенной точке зрения, отражают списание следующим образом:

- используют отдельный субсчет «Фонд в основных средствах» счета 86 для учета средств целевого финансирования, израсходованных на приобретение ОС (дебет счета 86 субсчета «Неиспользованные целевые поступления», кредит счета 86 субсчета «Фонд в основных средствах»);

- применяют счет 98 «Доходы будущих периодов» субсчета «Безвозмездные поступления» (дебет счета 86, кредит счета 98 субсчета «Безвозмездные поступления»);

- формируют резервы под предстоящие расходы с применением счета 96 «Резервы предстоящих расходов».

Нередко применяется нестандартный, но, безусловно, логичный подход — использовать счет 96, открыв к нему субсчет «Резерв расходов по смете», а к счету 86 открыть субсчета: «Неиспользованные целевые поступления» (86-1) и «Целевые поступления, вложенные во внеоборотные активы» (86-2). Таким образом, приобретение ОС за счет целевых поступлений некоммерческой организации (если такие затраты предусмотрены сметой) отражается следующими бухгалтерскими записями:

ДЕБЕТ 86-1 КРЕДИТ 96 субсчет «Резерв расходов по смете»

— начислены расходы по смете на очередной месяц;

ДЕБЕТ 08 КРЕДИТ 60, включая НДС

— приобретен объект ОС за счет целевых поступлений;

ДЕБЕТ 08 КРЕДИТ 60, 70, 76 , включая НДС

— отражены погрузочно-разгрузочные, транспортные, монтажные работы;

ДЕБЕТ 01 КРЕДИТ 08

— объект принят на баланс по первоначальной стоимости;

ДЕБЕТ 60, 70, 76 КРЕДИТ 50, 51

— произведена оплата объекта ОС и расходов, связанных с его приобретением;

ДЕБЕТ 96 субсчет «Резерв расходов по смете» КРЕДИТ 86-2

— отражен источник финансирования приобретения объекта ОС.

Аргументация при этом состоит в том, что в учете необходимо указывать, за счет каких источников поступили основные средства. В этом случае целевые средства некоммерческой организации, зарезервированные сметой, не расходуются, а только изменяют свою форму, так что их общая сумма сохраняется.

В учетной политике для целей бухгалтерского учета некоммерческой организации должен быть закреплен выбор варианта учета. В соответствии с ПБУ 9/99 активы, полученные безвозмездно, отражаются как прочие доходы по кредиту счета 98 «Доходы будущих периодов». На субсчете 98-2 «Безвозмездные поступления» учитывается стоимость активов, полученных организацией безвозмездно. Аналитический учет по субсчету 98-2 «Безвозмездные поступления» ведется по каждому безвозмездному поступлению ценностей. Суммы, учтенные на счете 98 «Доходы будущих периодов», списываются с этого счета в кредит счета 91 «Прочие доходы и расходы» по безвозмездно полученным основным средствам по мере начисления амортизации. В некоммерческих организациях списание происходит по окончании срока полезного использования объекта основных средств.

Пример

ТСЖ заменены ступеньки к подъезду на сумму 210 000 руб. за счет средств целевого финансирования. Работы осуществила подрядная организация. В бухгалтерском учете операции по постановке на учет отремонтированной дороги будут отражаться следующим образом:

ДЕБЕТ 08 «Вложения во внеоборотные активы» КРЕДИТ 60 «Расчеты

с поставщиками»

— 210 000 руб. — отражена сумма услуг подрядной строительной организации;

ДЕБЕТ 01 «Основные средства» КРЕДИТ 08 «Вложения во внеоборотные активы»

— 210 000 руб. — отражена сумма первоначальной стоимости объектов основных средств, введенных в эксплуатацию;

ДЕБЕТ 60 «Расчеты с поставщиками» КРЕДИТ 51 «Расчетный счет»

— 210 000 руб. — отражена сумма произведенной оплаты в адрес подрядной организации. При приобретении объектов основных средств и иных внеоборотных активов (например, нематериальных) источники финансирования не списываются. Отражение использованных сумм по дебету счета 86 производится при выбытии ранее приобретенных объектов, в том числе и по истечении срока полезного использования.

Пример

ТСЖ списан компьютер стоимостью 37 000 руб., приобретенный ранее за счет средств целевого финансирования, в связи с истечением срока его полезного использования. При этом в бухгалтерском учете товарищества делается следующая проводка:

ДЕБЕТ 86-3 «Целевые взносы» КРЕДИТ 01 «Основные средства»

— 37 000 руб. — списана первоначальная стоимость компьютера за счет средств целевого финансирования.

При списании объекта основных средств, приобретенного за счет средств целевого финансирования либо полученного некоммерческой организацией в качестве целевых поступлений, по причине морального или физического износа его первоначальная стоимость списывается за счет средств добавочного капитала (если в учетной политике для целей бухгалтерского учета некоммерческой организацией выбран данный вариант), то есть за счет тех средств, которые служили источником финансирования его приобретения. Для учета выбытия основных средств к счету 01 рекомендовано открыть субсчет «Выбытие основных средств». В дебет этого счета переносится стоимость выбывающего объекта, а в кредит — сумма накопленной амортизации. При списании объектов, по которым амортизация не начислялась, нет никакой необходимости в использовании промежуточной проводки с использованием данного субсчета, поэтому первоначальная стоимость таких основных средств списывается с кредита счета 01 непосредственно в дебет счета 83.

При выбытии основных средств некоммерческая организация также должна списать сумму износа, начисленного по кредиту забалансового счета 010.

Списание стоимости объекта основных средств, приобретенного за счет доходов от предпринимательской деятельности и используемого для ее осуществления, по причине морального или физического износа отражается в бухгалтерском учете на субсчете «Выбытие основных средств» счета 01. В дебет указанного субсчета списывается первоначальная либо восстановительная стоимость объекта, а в кредит указанного субсчета — сумма начисленной амортизации. Остаточная стоимость выбывающего объекта основных средств списывается с кредита субсчета «Выбытие основных средств» счета 01 в дебет счета 91 в качестве прочего расхода в соответствии с ПБУ 10/99. Следует отметить, что сумма остаточной стоимости выбывающего объекта основных средств может быть отражена непосредственно по дебету счета 99 «Прибыли и убытки».

Если при выбытии объекта основных средств организация получает доходы в виде материальных ценностей, то они приходуются на счета учета имущества по текущей рыночной стоимости на дату списания объекта в корреспонденции со счетом 91 в качестве прочих доходов.

При реализации некоммерческой организацией основных средств выручка от их продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре. Доходы и расходы от списания с учета проданного объекта отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся. Что касается продажи объектов, по которым амортизация не начислялась, их первоначальная стоимость в соответствии с Методическими рекомендациями отражается записью:

ДЕБЕТ 83 КРЕДИТ 01.

Величина поступлений или дебиторской задолженности, связанная с продажей объекта основных средств, отражается по дебету счетов учета расчетов и кредиту счета 91. На дату реализации по кредиту забалансового счета 010 осуществляется списание суммы износа, начисленной по проданному объекту.

Если объект основных средств выбывает вследствие товарообменной операции, то величина поступления или дебиторской задолженности принимается к бухгалтерскому учету по стоимости товаров, полученных или подлежащих получению организацией. Стоимость товаров, полученных или подлежащих получению организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров или ценностей. При невозможности установить стоимость товаров или ценностей, полученных или подлежащих получению организацией, величина поступления или дебиторской задолженности определяется исходя из текущей рыночной стоимости выбывающего объекта, если текущая рыночная стоимость данного объекта достаточно легко определяется, либо исходя из первоначальной стоимости выбывающего объекта за минусом начисленного износа.

При выбытии объектов основных средств, переданных в качестве вклада в уставный капитал других организаций, их первоначальная стоимость списывается с кредита счета 01 в дебет счета 76 «Расчеты с разными дебиторами и кредиторами».

Финансовые вложения в виде вклада в уставный капитал других организаций принимаются к бухгалтерскому учету в оценке, равной первоначальной стоимости переданных в счет вклада объектов основных средств.

Пример

Некоммерческая организация (ТСЖ) на выделенные целевым финансированием средства (грант) в размере 33 000 руб. приобрела основное средство сроком полезного использования пять лет. Следует сделать следующие бухгалтерские проводки:

ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 86 «Целевое финансирование»

— получено финансирование;

КРЕДИТ 51 «Расчетные счета» ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками»

— оплачено основное средство;

КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» ДЕБЕТ 08 «Вложения во

внеоборотные активы»

— оприходовано основное средство;

ДЕБЕТ 01 «Основные средства» КРЕДИТ 08 «Вложения во внеоборотные активы»

— оприходовано основное средство;

ДЕБЕТ 86 «Целевое финансирование» КРЕДИТ 98 «Доходы будущих периодов»

— финансирование отнесено на счет доходов будущих периодов (или КРЕДИТ 83 «Добавочныйкапитал»

).

Через пять лет выбытие основных средств отражается:

ДЕБЕТ 98 «Доходы будущих периодов» КРЕДИТ 91 «Прочие доходы и расходы»КРЕДИТ счета 01 «Основные средства» ДЕБЕТ 91 «Прочие доходы и расходы».

Согласно пункту 17 ПБУ 4/01 по объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом в порядке, установленном данным положением. Таким образом, формально происходит завышение стоимости имущества некоммерческих организаций, что приводит к увеличению суммы налога на имущество организаций, подлежащей уплате в бюджет.

В соответствии с подпунктом 2 пункта 2 статьи 256 НК РФ не подлежит амортизации имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности.

Таким образом, некоммерческая организация должна решать вопрос об источниках приобретения объектов основных средств и целях дальнейшего их использования.

В случае если основные средства приобретены за счет доходов, полученных от предпринимательской деятельности, и используются в дальнейшем для осуществления предпринимательской деятельности, то по таким объектам начисляется амортизация в порядке, установленном законодательством. Данная норма должна быть отражена в учетной политике некоммерческой организации.

В соответствии с рабочим планом счетов объекты основных средств, приобретенные за счет доходов от предпринимательской деятельности, используются и в коммерческой, и в некоммерческой (уставной) деятельности, причем так, что четко разделить их не представляется возможным. Как правило, в некоммерческой организации при подобной ситуации амортизацию по объектам основных средств не начисляют.

Очень часто в виде целевого финансирования некоммерческие организации получают оргтехнику и компьютеры. Данные объекты основных средств представляют собой комплекс конструктивно сочлененных предметов разного назначения, представляющих собой единое целое, имеющих общее управление и предназначенных для выполнения определенной работы (принтер, мышь, материнская плата, дисковод и т. д.). Находящийся в комплекте предмет может выполнять свои функции только в составе комплекса, а не самостоятельно. Приобретаемые в разное время периферийные устройства подключаются к компьютеру и входят в состав единого инвентарного объекта.

Так как изначально основное средство было получено в счет целевых взносов, его стоимость числится на счете 83 «Добавочный капитал». Но поскольку сейчас этот объект продается, то в уставной деятельности он больше использоваться не будет. Поэтому основное средство теперь считается безвозмездно полученным, и образуется прочий доход на ту же сумму, которая числится на счете 83. Значит, в учете надо сделать такую запись:

ДЕБЕТ 83 КРЕДИТ 91 субсчет «Прочие доходы»

— списана стоимость объекта, учтенная на счете добавочного капитала.

Также необходимо списать с забалансового счета 010 начислен – ный по основному средству износ.

Некоммерческая организация может использовать в своей деятельности нематериальные активы. Нематериальными активами признаются приобретенные и (или) созданные организацией результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (для выполнения работ, оказания услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев). Бухгалтерскому учету нематериальных активов посвящены ПБУ 14/2007, утвержденные приказом Минфина России от 27 декабря 2007 г. № 153н.

Для признания нематериального актива необходимо наличие способности приносить экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у организации на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

К нематериальным активам, в частности, относятся:

- исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

- исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных;

- исключительное право автора или иного правообладателя на использование топологии интегральных микросхем;

- исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

- исключительное право патентообладателя на селекционные достижения;

- владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта.

Первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования.

Стоимость нематериальных активов, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств).

К нематериальным активам не относятся:

- не давшие положительного результата научно-ис сле до ва тельские, опытно-конструкторские и технологические работы;

- интеллектуальные и деловые качества работников организации, их квалификация и способность к труду.

Для учета нематериальных активов используется счет 04 «Нематериальные активы». При начислении амортизации в некоммерческих организациях, руководствуясь статьей 256 НК РФ, как и в отношении основных средств, необходимо решать вопрос об источниках приобретения объектов нематериальных активов и целях дальнейшего их использования.

В случае если нематериальные активы приобретены за счет доходов, полученных от предпринимательской деятельности, и используются в дальнейшем для осуществления предпринимательской деятельности, то по таким объектам начисляется амортизация в порядке, установленном законодательством. Данная норма должна быть отражена в учетной политике некоммерческой организации.

Пример

Некоммерческая организация (ТСЖ) на выделенные целевым финансированием средства (грант) в размере 100 000 руб. приобрела нематериальные активы сроком полезного использования три года. Следует сделать следующие бухгалтерские проводки:

ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 86 «Целевое финансирование»

— получено финансирование;

КРЕДИТ 51 «Расчетные счета» ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками»

— оплачены нематериальные активы;

КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» ДЕБЕТ 08 «Вложения вовнеоборотные активы»

— оприходованы нематериальные активы;

ДЕБЕТ 04 «Нематериальные активы» КРЕДИТ 08 «Вложения во внеоборотныеактивы»

— оприходованы нематериальные активы;

ДЕБЕТ 86 «Целевое финансирование» КРЕДИТ 98 «Доходы будущих периодов»

— финансирование отнесено на счет доходов будущих периодов (КРЕДИТ 83 «Добавочныйкапитал»

).

Через три года выбытие нематериальных активов отражается:

ДЕБЕТ 98 «Доходы будущих периодов» КРЕДИТ 91 «Прочие доходы и расходы»

КРЕДИТ 04 «Нематериальные активы» ДЕБЕТ 91 «Прочие доходы и расходы».

На практике ТСЖ может провести модернизацию или реконструкцию основных средств, что также требует бухгалтерского учета произведенных операций.

Пример

ТСЖ проведена модернизация сторожки, находящейся на балансе товарищества: проведен свет, произведено утепление стен и т. д. Стоимость работ по смете составила 71 000 руб., в том числе 30 000 руб. — стоимость работ, произведенных сторонней организацией, 41 000 руб. — стоимость строительных материалов. При этом в учете товарищества должны быть сделаны следующие проводки:

ДЕБЕТ 08 «Вложение во внеоборотные активы» КРЕДИТ 60 «Расчетыс поставщиками»

— 30 000 руб. — отражена стоимость работ;

ДЕБЕТ 08 «Вложение во внеоборотные активы» КРЕДИТ 10 «Материалы»

— 41 000 руб. — отражена стоимость материалов, израсходованных на модернизацию сторожки;

ДЕБЕТ 01 «Основные средства» КРЕДИТ 08 «Вложение во внеоборотные активы»

— 71 000 руб. — увеличена первоначальная стоимость сторожки.

Соответствующие записи по проведенным работам отражаются в форме № ОС-3 «Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств», а также делаются отметки в карточке по форме № ОС-6.

К работам по обслуживанию, а также по текущему ремонту основных средств относятся работы по систематическому и своевременному предохранению их от преждевременного износа и поддержанию в рабочем состоянии. При этом расходы должны осуществляться в строгом соответствии со сметой доходов и расходов.

Пример

ТСЖ проведен следующий ремонт здания сторожки: вставлено выбитое стекло. Стоимость работ и материалов составила 5000 руб. Ремонт произведен по статье сметы «Прочие непредвиденные расходы». В учете ТСЖ делаются проводки:

ДЕБЕТ 86-2 «Членские взносы» КРЕДИТ 10 «Материалы»

— 2800 руб. — на сумму стоимости приобретенных и использованных материалов;

ДЕБЕТ 86-2 «Членские взносы» КРЕДИТ 60 «Расчеты с поставщиками»

— 2300 руб. — на стоимость работ организации, произведшей замену выбитого стекла.

Важно отметить, что некоммерческие организации не вправе направлять средства целевого финансирования на ремонт основных средств, приобретенных для предпринимательской деятельности. В противном случае целевые средства, направленные на ремонт объекта основных средств, используемого для предпринимательской деятельности, должны быть включены в состав внереализационных доходов с момента нецелевого использования полученных средств.

Если основное средство используется в предпринимательской деятельности, то в соответствии с пунктом 1 статьи 260 НК РФ расходы на его ремонт включаются в состав прочих расходов и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. При этом бухгалтером товарищества должен быть организован раздельный учет расходов на ремонт основных средств, используемых в уставных (некоммерческих) целях и в коммерческих целях.

Пример

ТСЖ имеет на балансе компьютер стоимостью 37 000 руб., приобретенный за счет средств целевого финансирования. Компьютер сдан в аренду К.Н. Иванову за плату — 500 руб. в месяц. В мае 2010 года произведены расходы на ремонт сдаваемого в аренду имущества в сумме 1500 руб.

Таким образом, имущество, приобретенное за счет средств целевого финансирования, используется не в уставных целях, а для получения дохода. Иного использования данного имущества нет. Имущество подлежит амортизации. А также включению в состав доходов в связи с нецелевым использованием. В учете товарищества делаются проводки:

ДЕБЕТ 76-5 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 91-1 «Прочиедоходы»

— 500 руб. — начислена арендная плата по сдаваемому имуществу;

ДЕБЕТ 50 «Касса» КРЕДИТ 76-5 «Расчеты с разными дебиторами и кредиторами»

— 500 руб. — поступила в кассу арендная плата;

ДЕБЕТ 86-3 «Целевые взносы» КРЕДИТ 91-1 «Прочие доходы»

— 37 000 руб. — первоначальная стоимость компьютера включена в доходы товарищества в связи с его нецелевым использованием;

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 60 «Расчеты с поставщиками»

— 1500 руб. — отражены расходы по ремонту компьютера.

В бухгалтерском учете товарищества амортизация не начисляется, однако при заполнении декларации по налогу на прибыль может быть учтена для целей налогообложения амортизация в сумме 740 руб. (37 000 руб. : 50 мес.) (срок использования установлен в соответствии с Классификацией основных средств — 50 мес.).

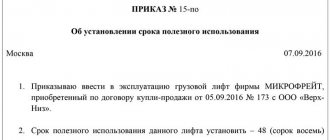

Срок полезного использования основных средств, в соответствии с которым начисляется амортизация, устанавливается Классификацией основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Указанная классификация может использоваться для целей бухгалтерского учета в коммерческих организациях.

Подчеркнем, что в приведенном примере начисление амортизации отражено в сумме месячной величины — для наглядности отражения финансового результата. Однако сами некоммерческие организации не начисляют амортизацию, поэтому стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода. Некоммерческие организации начисляют износ в бухучете только в конце календарного года. Поэтому проводку на сумму амортизационных отчислений по имуществу, используемому в коммерческих целях, следует сделать в конце года на сумму годовой нормы амортизации. Одновременно делается проводка и по забалансовому счету 010.

В соответствии с пунктом 2 статьи 253 НК РФ суммы начисленной амортизации включаются в состав расходов, связанных с производством и (или) реализацией. В соответствии со статьей 259 Налогового кодекса РФ налогоплательщики исчисляют амортизацию линейным или нелинейным методом. Выбранный метод должен быть закреп лен в приказе об учетной политике.

Распространенные проводки в бухгалтерском учете по основным средствам.

- Формирование первоначальной стоимости объекта основных средств, ввод оборудования в эксплуатацию

Дт01 Кт 08. - Списание остаточной стоимости при выбытии ОС (например, при реализации или списании при переходе на более современное оборудование)

Дт91 Кт 01. - Начисление амортизационных отчислений

Дт20 (23, 25, 26, 29) Кт 02 – начисления по объектам в зависимости от производства. - Списание начисленной амортизации при выбытии основных фондов

Дт02 Кт01 - Амортизационные отчисления при переоценке объектов

Дт83 Кт02. - Амортизационные отчисления по активам, предоставленным во временное пользование контрагентам

Дт91 Кт02

Примечание от автора! Проводка составляется в тех случаях, когда сдача активов в аренду не является основной деятельностью фирмы и дополнительные доходы учитываются по сч.91.

Основные средства в балансе: строка

В бухгалтерском балансе объекты основных средств отражаются по строке 1150 «Основные средства» (Приказ Минфина от 02.07.2010 № 66н).

Обращаем внимание, что если основные средства предназначены исключительно для предоставления за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются они в бухгалтерском балансе по строке 1160 «Доходные вложения в материальные ценности» (п. 5 ПБУ 6/01, Приказ Минфина от 02.07.2010 № 66н).

Структура бухгалтерского баланса

В бухгалтерском балансе бухгалтера отражают все основные данные о финансах предприятия за определенный период. Существует несколько типов бухгалтерского баланса. На практике российский бухгалтера чаще всего реализуют его в виде 2 разделов:

- В первом отражается имущество предприятия в виде ее стоимость. Данная часть называется активом бухгалтерского баланса;

- Во втором блоке документа специалист прописывает источники, из которых была получена данная собственность организации — пассив.

Именно благодаря наличию определённого количества имущества, предприятие может осуществлять свою работу в полном размере. Специалистами собственность любого предприятия рассматривается как определение, имеющее материальную ценность.

Подробнее рассмотрим первую часть — актив бухбаланса, где прописаны все данные о собственности и обязательствах организации, которые находятся под контролем.

Это всё имущество, которое используется при создании продуктов тружа, а также то, что должно приносить ему прибыль.

Он состоит из двух основных блоков:

- Внеоборотные активы. Ими называют собственность организации, применяющаяся при производстве продукта труда длительное время. Стоимость рассчитывается по нескольким частям. Стоит отметить, что срок эксплуатации такого имущества должен превышать 1 год;

- Оборотные активы. Они представляют собой имущество компании, имеющее короткий срок эксплуатации или находится в постоянной динамике. Его стоимость прописывается только один раз. Срок применения оборотных активов должен достигать менее 12 месяцев. При этом он может быть изменён.

Состав имущества предприятия

Основу любого бухбаланса составляют оборотные и внеоборотные активы предприятия, то необходимо разобраться, какие объекты собственности могут быть учтены как имущество организации. Специалисты выделяют несколько видов собственности, входящие в состав бухгалтерского баланса. Так, имущество компании может учитываться в бухгалтерском балансе в:

- Денежной форме;

- Натуральной форме.

Поэтому необходимо рассмотреть более подробную классификацию:

- Производственные активы. К ним относят собственность компании, позволяющая формировать его хозяйственный потенциал. Также оно позволяет определить размер организации, направление ее работы, которая способствует получению прибыли. К ним относят: нематериальные активы, основные средства, а также производственные запасы;

- Товарные. Это имущество предназначено для получения финансовых средств, осуществления создания продукта труда. К этому типу специалисты причисляют: готовую продукцию и товары и услуги;

- К расчетно-денежным активам относится собственность, обеспечивающая расход компании на его нужды, а именно: дебиторскую задолженность, финансовые средства.

Для того, чтобы понять каждый из типов собственности предприятия, необходимо рассмотреть каждый из них в отдельности:

Нематериальные активы. Это собственность не имеющая материальной структуры. Она чаще всего обособлена и применяется определённое время. Оно должно превышать хозяйственный цикл создания продукта и сроки его реализации;

- Основные средства предприятия. К ним относятся материальные внеоборотные активы, которые более 12 месяцев могут эксплуатироваться для производства товаров и услуг;

- Финансовые средства. Ими называют наличность предприятия, а также финансы, которые имеют предприятия на банковских расчетных счетах. Также к этому числу относят депозиты до востребования;

- Долгосрочные финансовые вложения предприятия. Это права предприятия, которые положены ему на долю имущества в других организациях;

- Производственные запасы. Это всё имущество предприятия, которое является основой всех материальных объектов для осуществления хозяйственной деятельности;

- Товары и услуги. Это материальное имущество предприятия, которое было им приобретено или произведено для последующей его реализации;

- Готовый продукт труда. Это имущество предприятия, которое была им произведено, прошло все необходимые испытания на соответствие нормам и стандартам качества, а также укомплектовано для последующей продажи на рынке сбыта;

- Дебиторская задолженность. Это общая сумма, выплачиваемая предприятию из других источников. Ими могут быть посреднические организации.

Способы аналитики основных показателей баланса

Натуральные индексы нужны для обозначения суммы и совокупности основных средств, вычисления производственной нагрузки, координации ремонтных работ и замены технических устройств.

Стоимостные индексы показывают цельную стоимость состава и роста основных средств, вычисления амортизационных списаний, первоначальной стоимости, и прибыльности промышленного объекта.

3 способа мониторинга основных средств баланса:

Первоначальная стоимость. Она обозначает итог расходов организации на покупку, доставку и запуск основных средств; Первоначальная стоимость – это действительная стоимость формирования таких средств

По себестоимости ОС берутся во внимание и анализируются в ценах того периода, когда они выпускались; Восстановительная стоимость. Она представляет собой цену воссоздания основных средств в новых условиях эксплуатации

Восстановительная стоимость указывает на то, сколько бы материальной наличности предстояло израсходовать организации за период замены уровня выработки основных средств в запасе на новый предмет подобной конфигурации; Восстановительная стоимость устанавливается методикой переоценивания основных активов; На сегодня финансовым объектам предоставляется квота на самостоятельную аналитику основных фондов в начале отчетного периода, но лимитируется одной оценкой на год. Анализ делается по показателям, которые официально публикуются, и прямым просчетом по заверенной документально рыночной ценовой политике; Остаточная стоимость. Она обозначает стоимостное выражение, что еще не перешло на готовый товар. Остаточная стоимость высчитывается как разница промежду себестоимостью либо восстановительной стоимостью и подотчетом насчитанных растрат. В организации при составлении калькуляции берется во внимание себестоимость, а после анализа активы фиксируются в графе восстановительной стоимости. Но в балансе промышленного объекта активные средства идут по конечной стоимости.

Помимо этих пунктов, выделяются дополнительно 2 методики мониторинга основных средств:

- Ликвидационная стоимость. Она обозначает стоимость вероятной продажи выработанных активов при выбытии;

- Амортизируемая стоимость. Она обозначает стоимость, необходимую для оценки готовой продукции.

Оценка основных фондов в бухгалтерии

В отечественной учетной и статистической практике чаще всего используются несколько основных типов оценки основных фондов, среди которых можно выделить оценку по первоначальной стоимости, по первоначальной стоимости с учетом износа, по полной восстановительной стоимости, по восстановительной стоимости с учетом износа и по балансовой стоимости.

Определение 2

Полная первоначальная стоимость представляет собой стоимость фондов в ценах, которые учитывают основные фонды в момент их постановки на баланс. С помощью этой стоимости можно выразить фактический расход на возведение здания, сооружения, включая приобретение, доставку, установку и монтаж фондов (оборудования и машин). Оценка осуществляется по ценам, которые действуют на момент строительства или покупки данных объектов.

После осуществления приемки основных средств в эксплуатацию, эта стоимость может быть отражена в активе бухгалтерского баланса по счету «Основные средства», оставаясь неизменной до момента переоценки.

Остаточная первоначальная стоимость включает стоимость, измеряемую в ценах постановки на баланс объекта основных средств при учете износа на момент его определения. Эта стоимость определяется по полной первоначальной стоимости основного капитала за минусом величины износа, который накоплен в соответствии с данными бухгалтерского учета:

ОПст = ППст – Износ

Износ бывает двух видов: физический износ (зависит от технического состояния), моральный износ (сокращение затрат на производство, уменьшение потребительской стоимости действующих фондов после внедрения новых, более эффективных средств труда).

Полную восстановительную стоимость можно определить, измеряя затраты по воссозданию новых элементов основных средств. Эта стоимость учитывается при переоценке основных средств, исходя из реальных условий их воспроизводства (договорные цены и сметные расценки на проведение строительно-монтажных работ, оптовые цены и др.).

Остаточная восстановительная стоимость может определяться в результате переоценки в качестве разницы полной восстановительной стоимости основных средств и денежной оценки их износа в соответствии со сведениями бухгалтерского учета:

ОВст = ПВст – Износ

Оценка по балансовой стоимости характеризует стоимость средств на момент постановки их на учет по бухгалтерскому балансу. Балансовая стоимость включает в себя смешанную оценку основных средств, поскольку часть инвентарных объектов находится на балансе по восстановительной стоимости на время последней переоценки, а объекты, которые введены в последующие периоды, учитываются в соответствии с первоначальной стоимостью (стоимостью приобретения).

Заполнение строки

В строчке 1150 указывается остаточная стоимость всех ОФ организации, сформировавшаяся на конец периода отчета. Для этого из первичной цены ОФ компании, отраженной по 01 счету в дебете, необходимо вычесть размер амортизации, накопленной по ним (учитывается на 02 счете в кредите). То есть, в этой строке прописывается разница между дебетовым сальдо 01 счета и кредитовым сальдо 02 счета.

Если имело место дооборудование или реконструкция (вследствие чего была повышена первоначальная цена объектов), это необходимо прописать в приложениях к бух. балансу.

То же самое касается и осуществления переоценки имущества. Как правило, ее проводят один раз в год. Она осуществляется путем индексации текущей стоимости объектов или путем пересчета до фактической рыночной цены. Получившиеся разницы повышают размер добавочного капитала.

В один из писем Министерства Финансов сообщается, что ОФ, непригодные для последующего использования, необходимо списать. Их остаточную цену относят на прочие затраты.

Что необходимо соблюсти при принятии к бухучету активов?

При постановке на учет имущества в качестве основных средств, нужно одновременно выполнить следующие условия:

- применение в производстве различной продукции, при оказании услуги и осуществления работ для управленческих потребностей предприятия;

- использование на протяжении большого периода времени, сроком более года или операционного цикла, если он превысил 12 месяцев;

- возможность принесения компании финансовых благ, то есть доходов в будущем;

- фирмой не предполагается продажа данных объектов.

Срок полезной службы – период на протяжении, которого имущество, выступающее в качестве основного средства, приносит прибыль предприятию. Для некоторых групп активов сроком полезного применения следует считать количество продукции, ожидаемого в итоге использования актива.

Существует несколько видов износа материальных активов:

- Моральный износ – потеря сооружениями, зданиями, транспортными средствами и другими видами оборудования своей первоначальной ценности из-за прогресса в области науки и техники и увеличения производительности труда.

- Физический износ – действие естественных сил природы, к примеру, коррозия металла и интенсивной работы.

Единица бухгалтерского учета материальных активов – инвентарный объект со всеми принадлежностями и приспособлениями или обособленно отдельное имущество. Основные средства организации принимаются на баланс по первоначальной стоимости: сумма расходов при покупке, изготовлении и монтаже объекта.

Это важно! Предприятия не более 1 раза в год может осуществлять переоценку активов по восстановительной стоимости.

Амортизация: прямые или косвенные расходы

Дело в том, что гл. 25 НК РФ не дает прямых указаний, ограничивающих предприятия в отнесении каких-либо определенных затрат к разряду прямых или косвенных. И это становится основанием для налогоплательщика к отнесению сумм начисленного износа к косвенным расходам.

Однако при проверках налоговики часто поднимают вопрос градации этих затрат мотивируя тем что выбор предприятия касающийся затрат, формирующих стоимость выпущенной продукции, должен иметь весомое обоснование т. е. в учетной политике компании необходимо установить четкий механизм распределения расходов на прямые и косвенные с использованием экономически обоснованных показателей.