Как оплачивать, если поездка переходит на следующий месяц?

Следовательно 167 статьи Трудового кодекса России и пункта 9 Положения № 749 Правительства Российской Федерации от 13 октября 2008 года, оплата работнику времени, проведенного в командировке, производится по его среднему заработку, рассчитанному в соответствии с Положением № 922, утвержденным Правительством России.

Пункт 4 указанного выше Положения № 922 устанавливает порядок исчисления среднего заработка: в учет берутся все предусмотренные указанным актом выплаты за 12 календарных месяцев, которые предшествуют периоду, за который за сотрудником должна сохраняться средняя зарплата.

То есть если командировка начинается 15 октября 2021 года, а оканчивается 6 ноября 2021 года, средний заработок рассчитывается на 15 октября – расчетный период с 15.10.2018 по 14.10.2019 года. Полученная сумма будет считаться средним заработком на все время командировки.

Локальными актами предприятия (организации) может быть установлена доплата до оклада работникам, находившимся в служебной поездке.

Это необходимо, в связи с тем, что размер среднего заработка за все дни командировки получается меньше, чем выплата, которая полагалась бы такому сотруднику в случае его оставления на постоянном месте работы.

Когда начислять оплату?

Статьи 8 и 9 Трудового кодекса России устанавливают обязательства работодателей сохранения за всеми сотрудниками круга гарантий, предусмотренных данным нормативно-правовым актом.

ТК Российской Федерации закрепляет положение о том, что заработная плата должна начисляться работникам не реже двух раз в месяц.

При этом не имеет значение, находится ли сотрудник в служебной поездке или пребывает на постоянном месте работы.

Средний заработок, полагающийся каждому командированному трудящемуся, приравнивается к заработной плате и должен начисляться работникам в дни произведения выплат, установленные коллективным трудовым договором.

Начисление заработной платы командированному сотруднику при переходящей командировке начисляется двумя частями. Средний заработок за командировку за все дни месяца, в котором она началась, следует выдать работнику в день начисления зарплаты за этот месяц.

Соответственно, за все оставшиеся дни – в день выплаты заработной платы за месяц, в котором служебная поездка была окончена.

Расчет среднего заработка

Отличительным моментом исчисления среднего заработка по переходящей командировке является наличие двух расчетных периодов: для месяца, в котором сотрудник отправился в служебную поездку и для месяца, в котором он из нее вернулся.

Дни командировки оплачиваются соответственно каждому из расчетных периодов.

В учет берутся следующие выплаты за соответствующий расчетный период:

- Начисленные оклады или тарифные ставки;

- Сдельная зарплата;

- Оплата труда, полученная в неденежной форме;

- Комиссионное вознаграждение;

- Зарплата в виде процента от выручки;

- Содержание муниципальных служащих;

- Вознаграждение гражданам, которые замещают госдолжности РФ;

- Зарплата преподавателей (учителей) за превышенное количество отработанных часов;

- Гонорары и авторские вознаграждение работников культуры;

- Рассчитанная за предшествующий календарный год заработная плата, обусловленная системой оплаты;

- Дополнительные выплаты, которые производятся в соответствии с особенными условиями труда;

- Вознаграждение преподавателям (учителям), которые ведут классное руководство;

- Вознаграждения, премии;

- Иные виды денежных начислений, которые предусмотрены определенным работодателем.

Не учитываются какие-либо социальные начисления, а также выплаты нерегулярного характера.

Пример

Исходные данные:

Работник был командирован с 25.11.2019 года по 03.12.2019 года. Расчетный период, по которому будет определяться средний дневной заработок: с ноября 2021 по октябрь 2021 и с декабря 2021 по ноябрь 2019 года.

Сумма заработной платы за указанный первый период, включая премии, надбавки и индексацию составляет 530 000 российских рублей, а количество отработанных дней, отмеченных в табеле учета, составляет 246. Рабочих дней командировке за ноябрь 2021 составляет 5.

Зарплата за второй из двух выше указанных период 520 000 российских рублей, отработанных дней — 248. Рабочих дней, проведенных в служебной поездке, равняется 1.

Расчет:

Рассчитываем заработную плату за время командировки:

Первый расчетный период: 530 000/246 * 5= 2154, 47 * 5 дней = 10 772, 36 российских рублей.

Второй расчетный период: 520 000/248 * 1= 2096, 77 * 1 день = 2096, 77 российских рублей.

Средний заработок за весь период служебной поездки: 10 772, 36 + 2096,77 = 12869, 13 российских рублей.

Расчет командировочных: шпаргалка для бухгалтера

Закрыть Каждый год компания СКБ Контур проводит конкурс для предпринимателей «», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока.

Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании.

Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать Фред ДеЛюка Основатель Subway

Выпуск № 21 Вячеслав Шинкарев 27 ноября 2021 Бухгалтеру довольно часто приходиться рассчитывать командировочные. Чтобы облегчить эту задачу, мы приготовили удобную шпаргалку.

В ней вы найдете информацию о порядке расчета командировочных и о таких нюансах, как доплата до оклада, оплата командировки в выходные, расчет суточных. Расчетный период — 12 календарных месяцев, предшествующих месяцу начала командировки, или меньше, если сотрудник отработал в компании меньше года.

Для расчета командировочных учитываются только рабочие дни, а не календарные, как для расчета отпускных. Из расчетного периода исключаются больничные, отпуска, в том числе без содержания, командировки, время простоя и т д. (см. ст. ТК РФ и п. 5 Положения об особенностях порядка исчисления средней заработной платы Пост.

Правительства РФ ). Петрова А. А. работает с 10.02.2006, 25.02.2014 направлена в командировку на 5 дней. Всего в расчетном периоде (с февраля 2013 — по январь 2014) 247 рабочих дней. Были исключаемые периоды: в августе на период больничного пришлось 8 рабочих дней, а в сентябре на период ежегодного оплачиваемого отпуска — 14 рабочих дней.

Тогда 247 – 8 – 14 = 225 фактически отработанных дней.

Здесь и далее расчеты в примерах даны с округлением до двух знаков после запятой. Заполняйте и сдавайте РСВ через Экстерн: импортируйте данные всех сотрудников в раздел 3 за один клик, используйте фильтры и массовые операции. Бесплатно 3 месяца. В расчет среднего заработка включаются все выплаты, которые предусмотрены системой оплаты труда, кроме больничных, отпускных, материальной помощи и других выплат социального характера (см.

2 и 3 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ ). Об особенностях учета разных премий смотрите там же в п.

15. Если перед или во время командировки сотрудника на предприятии было повышение окладов (тарифных ставок) в целом по организации (подразделению) необходимо индексировать средний заработок для расчета командировочных (см. п. 16 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ ). Начисление Поповой А.

А. за все месяцы, кроме августа и сентября, — 40 000, в августе — 26 086,96 рубля, в сентябре — 12 000 рублей. Итого за расчетный период: (40 000 рублей × 10 месяцев) + 26 086,96 рубля + 12 000 рублей = 438 086,96 рубля. Заработок за расчетный период делим на количество фактически отработанных в расчетном периоде дней.

Затем полученное число умножаем на количество дней, проведенных в командировке.

Командировочные облагаются НДФЛ. (438 086,96 / 225) × 5 = 9 735,27 рубля командировочных нужно выплатить Поповой А. А. На эту сумму работнику будет начислен НДФЛ. Если оплата командировочных по среднему заработку существенно меньше, чем зарплата, которую бы получил работник, если бы его не отправили в командировку, можно осуществить доплату до фактического заработка.

Если такая доплата предусмотрена трудовым или коллективным договором или локальным нормативным актом, на нее можно уменьшить налоговую базу по налогу на прибыль (см. п. 25 ст. НК РФ и письма Минфина и ).

Однако рассчитывать командировочные нужно всегда исходя из среднего заработка, а затем сравнивать их с окладом, чтобы не ухудшить положение работника, если ему выгоднее получать средний заработок.

Если дни командировки совпали с днями, когда у работника по графику выходные, и он в эти дни не работал, оплата осуществляется не по среднему заработку, а по правилам оплаты в выходной день. Если в эти дни сотрудник к работе не привлекался, то они не оплачиваются.

А если сотрудник привлекался к работе в командировке в выходной день или находился в пути, средний заработок за такие дни не сохраняется. Выходные оплачиваются не менее, чем в двойном размере либо в одинарном размере, но с правом «отгулять» выходной впоследствии (см.

ст. и ТК РФ). При расчете оплаты в двойном размере нужно ориентироваться на применяемую систему оплаты труда работника (см.

письма Минфина и ). Готовьте и сдавайте нулевой расчет по страховым взносам через Экстерн. 3 месяца бесплатно. За каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, работнику выплачиваются суточные (п. 1. Пол. об особенностях направления работников в служебные командировки, утв.

Постановлением Правительства РФ ). По суточным работник отчитываться не должен (см. письма Минфина , ). Размер суточных устанавливает организация и закрепляет в коллективном договоре или локальном нормативном акте (ст.

ТК РФ). Расходы на выплату суточных учитываются при налогообложении прибыли без ограничений. Выплата суточных освобождена от обложения НДФЛ в рамках следующих нормативов: 700 рублей за каждый день нахождения в командировке внутри страны и 2 500 рублей — за пределами страны. Поделиться , Выпуск № 21, март 2014 Изменения в системе обязательного пенсионного страхования Вячеслав Шинкарев Павел Меньшиков Анна Трествятская Алексей Крайнев Ирина Васильева Александр Лавров Елена Кулакова Загрузить ещё

Выводы

Переходящей считается командировка, которая начинается в одном месяце и оканчивается в следующем.

В связи с особенностями оплаты времени, проведенного работниками в служебных поездках, средний заработок командированных работников исчисляется в двух расчетных периодах, соответствующих дате начала командировки и первому числу месяца, на который перешла часть такой рабочей поездки.

Оплата труда работников, направленных на выполнение своих трудовых функций на другое предприятие (в организацию), производится в дни произведения выплаты заработной платы всем сотрудникам, предусмотренные коллективным трудовым договором.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

Москва — ПОЗВОНИТЬ

+7 Санкт-Петербург — ПОЗВОНИТЬ

8 Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Ответ

Если командировка начинается в одном месяце, а заканчивается в другом, у бухгалтера возникают вопросы, как определить средний заработок, начислить НДФЛ и взносы, учесть расходы при расчете налога на прибыль. Разберемся с каждым вопросом отдельно.

На период командировки за сотрудником сохраняется средний заработок (ст. 167 ТК РФ). Он заменяет зарплату за рабочие дни, пропущенные из‑за командировки. Платить сотруднику обычную зарплату за время служебной поездки нельзя (письмо Роструда от 05.02.2007 № 275-6-0). Средний заработок — это часть заработной платы. Поэтому, если командировка началась в одном месяце, а закончилась в другом, выплату за время служебной поездки распределите по месяцам.

Сколько раз считать средний заработок

Средний заработок рассчитайте один раз по состоянию на день начала командировки. Не пересчитывайте средний заработок каждый месяц. Одна командировка — один случай, в связи с которым сохраняется средний заработок (схема 1 ниже).

СХЕМА. ОДНА ПЕРЕХОДЯЩАЯ КОМАНДИРОВКА

Если работник в одном месяце вернулся из командировки, а потом уехал в следующую, для второй командировки считайте новый средний заработок (схема 2 ниже).

СХЕМА. ДВЕ КОМАНДИРОВКИ

Когда выплачивать средний заработок по командировке

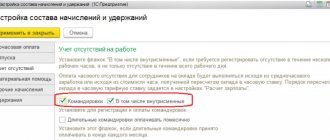

Средний заработок бухгалтер начисляет на основании данных табеля. В большинстве компаний табель закрывают один раз — в последний день месяца, но выплаты производят два раза в месяц (ч. 6 ст. 136 ТК РФ).

Размер аванса определите по правилам, установленным локальным нормативным актом. Учтите время, в течение которого работник освобождался от работы в первой половине месяца. Дни командировки относятся к отработанному времени. Работнику полагается обычный аванс.

По окончании месяца рассчитайте зарплату за отработанные дни, средний заработок за дни, пропущенные из‑за командировки. При выплате удержите НДФЛ и выданный аванс.

ПРИМЕР

Средний заработок за время командировки

31 июля 2021 года А. С. Кондратьев уехал в командировку. Срок командировки — четыре дня (с 31 июля по 3 августа). Должностной оклад работника — 36 000 руб.

В расчетном периоде с 01.07.2017 по 30.06.2017 работник полностью отработал 11 месяцев. В сентябре 2021 года он был в отпуске 20 рабочих дней. За отработанное в этом месяце время сотруднику начислено 3272,73 руб.

Локальным нормативным актом компании установлено, что аванс выплачивается в сумме, начисленной за фактически отработанное в первой половине месяца время с учетом коэффициента 0,87. Сроки выплат — 20‑го и 5‑го числа.

Прав на вычеты по НДФЛ у работника нет.

Как посчитать средний заработок за период командировки, когда выплатить?

Решение

Средний дневной заработок бухгалтер посчитает один раз по состоянию на день начала командировки — 31 июля 2021 года. Расчетный период — с 01.07.2017 по 30.06.2017. В нем 248 рабочих дней. Средний дневной заработок составит 1751,2 руб. .

Начисления и выплаты за июль

20 июля работник получил аванс в сумме 14 914,29 руб. (36 000 руб. : 21 раб. дн. × 10 раб. дн. × 0,87).

31 июля бухгалтер начислил работнику:

— зарплату за отработанные дни — 34 285,71 руб. (36 000 руб. : 21 раб. дн. × 20 раб. дн.);

— средний заработок за один день — 1751,2 руб. (1751,2 руб. × 1 раб. дн.).

Общая сумма начислений — 36 036,91 руб. (34 285,71 руб. + 1751,20 руб.).

4 августа работник получил на руки за вычетом НДФЛ и аванса 16 437,62 руб. (36 036,91 руб. – 36 036,91 руб. × 13% – 14 914,29 руб.).

Начисления и выплаты за август

18 августа работник получил аванс — 14 979,13 руб. (36 000 руб.: 23 раб. дн. × 11 раб. дн. × 0,87). Эту сумму бухгалтер посчитал по общим правилам.

31 августа бухгалтер начислил работнику:

— зарплату за отработанные дни — 31 304,35 руб. (36 000 руб. : 23 раб. дн. × 20 раб. дн.);

— средний заработок за 3 дня командировки — 5253,6 руб. (1751,2 руб. × 3 раб. дн.).

Общая сумма начислений — 36 557,95 руб. (31 304,35 руб. + 5253,6 руб.).

5 сентября работник получит на руки за вычетом НДФЛ и аванса 16 825,82 руб. (36 557,95 руб. – 36 557,95 руб. × 13% – 14 979,13 руб.).

Подписка на «Зарплату» — платите за полгода, а читайте 12 месяцев!

Годовая подписка на «Зарплату» по цене полугодия. Оплатите счет с подарочными месяцами. Или оплатите картой у нас на сайте.

Переходящая командировка в каком месяце начислять

Понятие «командировочные» раскрывается в статье 167 ТК РФ. Порядок компенсации затрат в коммерческих организациях определяется колдоговором или локальным нормативным актом (ЛНА) с учетом действующего законодательства.

Для работников федеральных государственных учреждений имеется особый документ — Постановление Правительства РФ от 12.10.2013 № 916.

Для работников региональных органов власти, сотрудников муниципальных и государственных учреждений действуют аналогичные нормативно-правовые акты органов местного самоуправления.

Онлайн-калькулятор командировочных в 2021 году поможет легко и без усилий рассчитать нужную величину к выплате. Ниже мы приведем пример того, как произвести расчет без использования онлайн-калькулятора. А пока пошаговая инструкция поможет в использовании простого инструмента для расчета командировочных в 2021 году.

Шаг 1

Введите в верхнюю строку онлайн-калькулятора величину заработка за год, который предшествует командировке. Важно, что в расчет берется не предыдущий календарный год, а именно период в 12 месяцев, предшествующий поездке.

Казалось бы, проще всего умножить заработную плату сотрудника на 12. Однако нужно помнить важный нюанс. Если у работника были больничные, он мог получить меньшую сумму заработной платы. Или же наоборот, за счет премий в какой-либо месяц заработать больше.

Вводится точная сумма заработка с учетом подобных моментов.

Предположим, зарплата сотрудника составляет 20 000 руб. в месяц (премии не предусмотрены), однако за счет того, что он был на больничном, он получил вместо 20 000 × 12 = 240 000 руб., 228 000 руб. Для расчета введем эту величину в верхнюю строку калькулятора.

Шаг 2

Во вторую строку вводим число дней, которые за этот год отработал сотрудник. Допустим, из-за больничного он отработал 228 дней в году, предшествующем поездке.

Шаг 3

Указываем в третьей строке количество дней командировки.

Шаг 4

В четвертую строку заносим размер суточных, который установлен локальным нормативным актом вашей организации. Предположим, 700 руб. (поскольку с суммы, превышающий этот предел, нужно будет удерживать НДФЛ и перечислять страховые взносы).

Итог

Онлайн-калькулятор расчета командировочных в 2021 году выдает итоговые значения по простой формуле, которую мы подробнее рассмотрим ниже на примере. Приведем формулу расчета командировочных, которая используется в калькуляторе:

Онлайн-калькулятор также покажет отдельно величину суточных к выдаче и величину среднего дневного заработка, но первым делом выдаст размер командировочных, которые вы должны выдать сотруднику перед поездкой.

Расчет командировочных в 2021 году с примерами

Произвести расчет командировочных в 2021 году можно и без онлайн-калькулятора. Для этого понадобится:

- уточнить размер суточных;

- определить средний заработок для расчета командировочных;

- сложить полученные цифры.

Начнем с простого — расчет суточных при командировках в 2021 году. Работодатели имеют право определять эту сумму на свое усмотрение, закон ее не ограничивает.

Общая сумма суточных — произведение количества дней командировки на указанный в ЛНА размер компенсации.

Важно помнить: значение суточных, превышающее 700 рублей в день на поездку по РФ и 2500 рублей — на заграничную поездку, облагается НДФЛ и страховыми взносами.

Следующий этап — подсчет средней заработной платы командированного по нормам статьи 139 ТК РФ и Постановления Правительства от 24.12.2007 № 922. Калькулятор командировочных в 2021 году сделает это сам онлайн. Но как рассчитать командировочные в 2021 году вручную? Для этого следует:

- Определить количество фактически отработанных сотрудником дней без учета больничных, отпускных и подобных дней, за год до командировки либо за тот срок, в течение которого сотрудник числится в штате.

- Подсчитать сумму, которую работник фактически получил за отработанное время, также без учета гарантийных выплат и компенсаций.

- Рассчитать средний дневной заработок путем деления дохода на количество отработанных дней.

- Перемножить количество дней в командировке на среднедневной заработок, не беря в расчет выходные и праздники, если в это время человек отдыхал. Если в эти дни он отрабатывал, оплата производится в двойном размере (исходя из оклада, тарифной ставки, сдельных расценок), когда эти часы сверхнормативные, и в одинарном — если на выходные и праздники приходится время пути (статья 153 ТК РФ и п. 9 Постановления Правительства РФ от 13.10.2008 № 749).

Особенности расчета в нестандартных ситуациях

[R=math-calc]

Работник направлен в командировку в первый рабочий день. В этом случае для расчетов используется установленный договором оклад и количество рабочих дней в месяце.

Источник: https://kpasnokamsk.ru/vedenie-ip/buhgalteriya-ip/perehodyashhaya-komandirovka-v-kakom-mesyatse-nachislyat.html

Средний заработок: определяем расчетный период в сложных ситуациях

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 7 октября 2011 г.

Содержание журнала № 20 за 2011 г.М.Н. Наумчук, бухгалтер

По общему правилу расчетный период для определения среднего заработка, сохраняемого за работником на период его нахождения, например, в командировке или на медосмотре, состоит из 12 календарных месяцев, предшествующих этому периодуст. 139 ТК РФ; п. 4 Положения об особенностях исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922. И если начало и конец периода, за который нужно выплатить средний заработок, приходятся на один календарный месяц, то проблем с расчетом не бывает. Вопросы возникают, когда начало и конец этого периода приходятся на разные месяцы.

Например, командировка начинается 29 августа, а заканчивается 9 сентября 2011 г. Можно ли для расчета среднего заработка за все это время взять один расчетный период с 1 августа 2010 г. по 31 июля 2011 г.? Или нужно отдельно определить средний заработок, сохраняемый за время командировки:

- с 29 по 31 августа с расчетным периодом с 1 августа 2010 г. по 31 июля 2011 г.;

- с 1 по 9 сентября с расчетным периодом с 1 сентября 2010 г. по 31 августа 2011 г.?

Как рассчитать командировочные в 2021 году

Всем командированным работникам гарантируется возмещение расходов на основании гл. 24 Трудового кодекса Рф. Для коммерческих организаций и индивидуальных предпринимателей законодательство устанавливает только общие рекомендации, а для учреждений бюджетной сферы действуют строгие нормативы (Постановление Правительства № 916 от и № 749 от ).

Командировочные расходы включают:

- траты за проезд к месту командирования и обратно;

- затраты на проживание;

- дополнительные траты на проживание (суточные);

- средний заработок;

- иные траты, разрешенные работодателем.

Простые ситуации

Если командировка, в которой работник находился с 29 августа по 9 сентября, не прерывалась, то все дни командировки — это единый период. А значит, и средний заработок за это время нужно посчитать исходя из одного расчетного периода — с 1 августа 2010 г. по 31 июля 2011 г.

И даже если по каким-то причинам командировку придется продлить, скажем, до 13 сентября, то расчетный период для исчисления среднего заработка за дни командировки, приходящиеся на 10—13 сентября, останется таким же. Ведь эти дополнительные дни только продолжение одного события: все той же командировки, а не новой.

Сложные случаи

Однако возможны и ситуации, в которых не все так однозначно.

СИТУАЦИЯ 1. Определение расчетного периода при нахождении работников на медосмотре

Организация направила своих работников на медосмотрст. 185 ТК РФ: с 30 мая по 1 июня 2011 г. они были освобождены от работы с сохранением среднего заработка. Однако, чтобы полностью пройти обследование, некоторым работникам понадобился еще один день. Часть из них прошла дообследование 2 июня, а часть — 6 июня. В эти дни руководитель отдельным приказом дополнительно освободил их от работы.

Нужно ли в такой ситуации определять средний заработок, сохраняемый за основное время медосмотра и за дополнительные дни, исходя из разных расчетных периодов?

Вот что нам ответили на это в Минздравсоцразвития России.

Из авторитетных источников

КОВЯЗИНА Нина Заурбековна Заместитель директора Департамента заработной платы, охраны труда и социального партнерства Минздравсоцразвития России

“Периодов, за которые сохраняется средний заработок, в данной ситуации два: первый — с 30 мая по 1 июня (включительно), второй период — 2 июня (для некоторых работников — 6 июня). Соответственно, расчетным периодом при исчислении среднего заработка за время освобождения от работы с 30 мая по 1 июня будет период с 1 мая 2010 г. по 30 апреля 2011 г. А расчетным периодом для исчисления среднего заработка за 2 (6) июня будет период с 1 июня 2010 г. по 31 мая 2011 г.

В то же время тех работников, которые проходили дообследование 2 июня 2011 г., целесообразно не освобождать от работы на этот день, а продлить им по 2 июня 2011 г. период медосмотра с 30 мая по 1 июня. То есть рассматривать все эти дни медосмотра как единое событие. В этом случае расчетным периодом для исчисления среднего заработка и за период с 30 мая по 1 июня, и за 2 июня будет период с 1 мая 2010 г. по 30 апреля 2011 г.”.

Вывод

Какой расчетный период будет использоваться для исчисления среднего заработка, зависит от того, как будет обозначен в документах период, за который его нужно сохранить. Чтобы каждый раз, когда у вас в рамках одного и того же события увеличивается период сохранения средней зарплаты, не пришлось делать новые расчеты, формулируйте документы таким образом, чтобы из них следовало, что этот период просто продлевается.

В то же время продлить можно только тот период сохранения среднего заработка, который не прерывается трудовой деятельностью работника. То есть для 6 июня в нашем примере в любом случае будет свой расчетный период — с июня 2010 г. по май 2011 г.

СИТУАЦИЯ 2. Определение расчетного периода при увольнении работника по сокращению штата

18 апреля 2011 г. работник был уволен по сокращению штатаст. 178 ТК РФ. При увольнении ему выплачено выходное пособие, рассчитанное исходя из среднего заработка за период с 1 апреля 2010 г. по 31 марта 2011 г. Так и не трудоустроившись в течение двух месяцев, 20 июня он обратился к бывшему работодателю за выплатой среднего заработка за второй месяц трудоустройства (с 19 мая по 18 июня 2011 г.), представив для этого все необходимые документыст. 178 ТК РФ.

Основанием для выплаты среднего заработка за второй месяц поиска работы будет уже не приказ об увольнении и выплате выходного пособия, а другой документ — приказ о выплате среднего заработка за период с 19 мая по 18 июня 2011 г. Означает ли это, что и расчетный период тоже будет новым — с 1 мая 2010 г. по 30 апреля 2011 г.?

“При исчислении среднего заработка за второй (третий) месяц трудоустройства работнику, уволенному в связи с сокращением численности (штата), расчетный период будет таким же, как и для исчисления ему выходного пособия. То есть в рассматриваемом примере это период с 1 апреля 2010 г. по 31 марта 2011 г.”.

КОВЯЗИНА Нина Заурбековна Минздравсоцразвития России

Итак, несмотря на то что в приказе период сохранения средней зарплаты за второй месяц обозначен отдельно, его следует рассматривать как продолжение первого. Что вполне логично. Ведь с самого начала законодатель определил его как единый период — период безработицыст. 178 ТК РФ, который трудовой деятельностью не прерывался.

Надо сказать, что такая позиция только на руку бухгалтеру. Ведь ему не нужно будет делать новых расчетов.

***

Как видим, вывести какой-то общий принцип, как определять расчетный период в той или иной нестандартной ситуации, все же можно. Однако законодательством он не регламентирован.

Поэтому, определяя расчетный период в сложных случаях, можно использовать и собственные правила.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Средний заработок»:

«Новая бухгалтерия», 2006, N 10

Вопрос: Сотрудник организации направлен в служебную командировку, начало которой приходится на один месяц, а окончание — уже на следующий.

Каким образом оплачивать дни нахождения в командировке по среднему заработку: сразу за весь период командировки в месяце ее начала или же пропорционально рабочим дням в каждом месяце (т.е.