Списана убыль материалов как убыток проводка

О нюансах проведения инвентаризации рассказывают статьи:

- «Инвентаризация материально-производственных запасов: порядок и нюансы»;

- «Порядок проведения инвентаризации основных средств»;

- «Порядок проведения инвентаризации БСО (нюансы)».

Чтобы разобраться с проводками по списанию недостачи при инвентаризации, воспользуемся условиями примера.

После проведения инвентаризации на складе № 3 (материально ответственное лицо — кладовщик Завьялов Н.

ИнфоС кредита счета 94 они могут списываться:

- на производственные или реализационные затраты;

- на виновника с возмещением из его заработка или за счет оплаты им суммы убытка в кассу компании;

- в прочие расходы.

Списание недостачи в пределах нормы

Недостачи в пределах естественной убыли списываются на производственные или реализационные затраты. Списание осуществляется со счетов, предназначенных для учета материальных ценностей, в расходы по видам производств, используя счет 94:

- Дт 94 Кт 10 (41, 43..);

- Дт 20 (23, 44..) Кт 94.

По аналогии с недостачей, списание потерь от брака отражается бухгалтерской записью по дебету счетов 20, 23, 29 и т.д.

и кредиту счета 28, в зависимости от того, в каком производстве они выявлены: основном, вспомогательном, обслуживающем.

Объекты, находящиеся на ремонте, также отражаются отдельно, на эти основные средства заполняется акт инвентаризации незаконченных ремонтов по форме ИНВ-10.

Объекты, числящиеся в организации, но ей не принадлежащие, например, находящиеся на ответственном хранении, заносятся в отдельные сличительные ведомости.

Все документы по инвентаризации заверяются подписями материально-ответственных лиц и членов комиссии во главе с председателем.

Итоговые результаты инвентаризации основных средств заносятся в ведомость учета результатов форма ИНВ-26.

Бухгалтерский учет инвентаризации ОС

Результаты инвентаризации подлежат немедленному отражению в бухгалтерском учете предприятия.

Списание материалов в 1С

На производственных организациях материалы используются для производства продукции.

Списание материалов — это процесс, который включает в себя определенную специфику и проходит по установленным правилам.

Прежде чем списывать материал, рассмотрим коротко как правильно настраивать:

- учетную политику организации,

- счета учета для номенклатурной группы и самой номенклатуры,

- как сделать поступление материалов на склад.

Начнем с самого важного “Учетная политика” (“Главное” — “Настройки” — “Учетная политика”)

В данной форме проставляем “Способ операции МПЗ” — “По средней”.

Важно отметить: что предприятие, которое находится на общей системе налогообложения (ОСНО) можно выбрать любой способ оценки. Когда нужен способ оценки по стоимости единицы материала, то выбираем метод ФИФО.

Однако, если организация находится на упрощенной системе налогообложения (УСН 15%), то списание материалов будет проходит только по методу ФИФО. Это связано с некоторыми особенностями данной системы налогообложения.

Переходим к настройке счетов учета номенклатурной группы и самой номенклатуры.

Для того чтобы настроить корректно счета перейдем “Справочники” — Номенклатура”

Создаем номенклатурную группу “Материалы” , нажав на кнопку “Создать группу”. Вводим Наименование группы и “Вид номенклатуры”

После создания группы переходим по гиперссылке “Счета учета номенклатуры”

В открывшейся окне видим общий список

Создаем новую запись или можем скопировать уже существующей. В данном случаи копируем запись “Материалы”. После откроется новая форма в которой будут уже прописаны все счета учета, только останется заполнить реквизит “ Номенклатура”.

После данной настройки все материалы , которые будут попадать в данную номенклатурную группу программа будет понимать, что данная позиция является “Материалом”.

После всех настроек создаем поступления материалов. Для этого воспользуемся документом “Поступление (акты, накладные)” (“Покупки” — “Поступление (акты, накладные)” )

Создаем новый документ с видом операции “ Товары (накладная)”

Заполняем шапку документа, после чего переходим в заполнению табличной части документа. Добавляем номенклатуру. Обратите внимание, что счета учета и счет НДС проставляется автоматически

Проводим документ

Списание материалов на общехозяйственные нужды

Воспользуемся документом “ Требование — накладная” (“Склад” — “Требование — Накладная”)

Создадим новый документ и заполним шапку документа, указав “Организацию”, “Склад”, “Цель расхода” (указывается назначение использования материальных ценностей).

Переходим к заполнению документа. На вкладке “Материалы” добавляем нужную номенклатуру

Переходим на вкладку “Счет затрат” и указываем:

- Счет затрат — счет на котором накапливается затрата. По БУ учитывается анные счет, так как затраты идут на общехозяйственные нужды.

- Подразделение — с которого отпускается материал

- Статью затрат — статья, на которую будут скапливаться затраты

Записываем и проводим документ. После чего можно посмотреть проводки которые создал данный документ.

Дт 26 Кт 10.01 — стоимость материалов была списана в состав общехозяйственных расходов, при этом используя способ операции — По средней.

Списание материалов в производство

Когда нужно списать материал для изготовления какой то продукции можно воспользоваться двумя способами:

- Документом “Требование накладная” — используется, если материал списывается общим количеством.

- Документом “Отчет производства за смену” — используется, если надо списать определенное количество материала для определенной готовой продукции.

Используя документ “Требование накладная” на вкладке “ Материалы” выбираем нужную нам номенклатуру.

Затем переходим на вкладку “Счета затрат” :

- Счет затрат проставляем 20.01 — данный счет относится к выпуску продукции и на нем будут учитываться прямые расходы.

- Номенклатурная группа — указывается вид продукции.

- Статьи завтра — указывается статья затрат “материальные расходы”

- Продукция — указывается готовая продукция, на которую будут списаны материалы.

Движения документа, которые сформировались после проведения

Дт 20.01 Кт 10.01 — показывает какую стоимость материалов списало на производство продукции.

Рассмотрим вариант когда списание материалов происходит документом “Отчет производства за смену” (“Предприятия” -“ Выпуск продукции”- “Переработка”).

Формируем новый документ, в котором заполняем необходимые реквизиты.

На вкладке “Продукция” выбираем позицию, которая будет изготовлять и в этой номенклатуре заполнена графа “Спецификация”, то на вкладке “Материалы” данные появятся нажав предварительно кнопку “Заполнить”.

Проводки документа

Дт 43 Кт 20.01 — выпуск продукции.

Дт 20.01 Кт 10.01 — списание материалов на изготовление нужной продукции.

Списание МБП.

МБП — малоценные и быстроизнашивающиеся предметы. К данной категории относятся активы, у которых срок эксплуатации не более 1 года и стоимость данных активов не менее 40 000 руб. Данные активы относят на счет 10.09 “Инвентарь и хозяйственные принадлежности”.

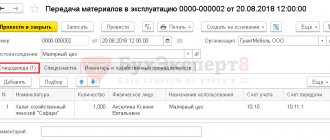

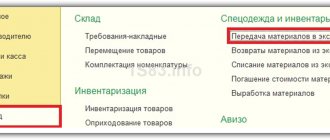

Передача МБП происходит при помощи документа “Передача материалов в эксплуатацию” (“Склад” — “Спецодежда и инвентарь” — “Передача материалов в эксплуатацию”)

Создаем документ, указываем организацию и склад и переходим на вкладку “Инвентарь и хозяйственные принадлежности” .

Используя кнопку “Добавить” или “Подбор” выбираем нам нужный инвентарь и переносим его в документ.

Проводки данного документа

Дт 44.01 Кт 10.09 — списание стоимости инвентаря в состав издержек;

МЦ.04 — стоимость инвентаря в эксплуатации отражена за балансом.

Списание МБП происходит документом “Списание материалов из эксплуатации” ((“Склад” — “Спецодежда и инвентарь” — “Списание материалов из эксплуатации”)

Создаем документ и переходим на вкладку “Инвентарь и хозяйственные принадлежности”. Выбираем нужную номенклатуру и заполняем все необходимые поля.

Проводим документ и смотрим проводки, которые он создал

Кт МЦ.04 — списание с забалансового учета стоимости инвентаря, переданного в эксплуатацию.

Важно обратить внимание на ошибки, которые могут возникнуть при списании материалов.

Рассмотрим коротко часто встречающихся ошибки.

- Когда на складе не хватает материалов.

Данная ошибка может возникнуть, если к учету не было принятое необходимое количество материалов.

Программа по умолчанию при проведении документа списания будет выдавать ошибку “Некорректно заполнена колонка “Количество” ”.

Однако данное предупреждение можно обойти при помощи, так сказать отключить.

Перейдя в раздел “Администрирование” – “Проведение документов”, то мы можем установить настройку “Разрешить списание запасов при отсутствии остатков по данным учета”.

Если данная настройка включена и будут проводится документы, то списание будет происходить без суммы.

- Разница в поступлении и списании

Бывает такое что при поступлении материала его указывают как “Товар” ( счет учета 44.01), а списывают его как “Материал”(счет учета 10.01). Изначально это уже не правильно, так как при поступлении материал надо отражать в программе как “Материал”, а не как ”Товар”.

Для исправление в программе данной ошибки стоит просто зайти в нужный документ и проставляет напротив того материала нужный счет учета.

Так бывает что в программе ведется учет по нескольким складам, что при создании документа стоит обращать внимание на какой именно склад принимает тот или иной материал.

Так как при списании материала и выбрав не тот склад, программа будет выдавать сообщение, что на склада не хватает нужного количества.

Но если данная ошибка уже совершена, то стоит воспользоваться документа “Перемещение товаров”, который находится в пункте меню “Склад”

Особенности учета недостач и потерь

При отражении недостач и ущерба нужно учитывать ряд правил.

Отражение недостач

Фиксировать недостачи можно только тогда, когда они обнаружены:

- при осуществлении инвентаризации;

- при получении объектов в объемах, ограниченных соглашением о поставке.

На ДТ счета недостача фиксируется по следующим суммам:

- Реальная себестоимость, если ценности не подлежат восстановлению или их вовсе нет.

- Остаточная стоимость, если вопрос касается основных средств, вышедших из строя или отсутствующих.

- Реальные убытки, если произошла частичная порча.

То есть сумма учета определяется в зависимости от конкретных обстоятельств.

Списание

Списание выполняется на КТ счета 94. В процессе происходит их включение в структуру расходов.

Бухгалтерская проводка списана убыль материалов как убыток

Обычно за недостачи в ответе сотрудники, с которыми заключены договоры о полной материальной ответственности. Скажем, работник склада.

Работники, по чьей вине образовались недостачи, обязаны возмещать материальный ущерб компании.

ВниманиеОб этом прямо сказано в пункте 1 статьи 243 ТК РФ.

Сотрудник, виновный в недостаче, может покрыть ущерб, внеся деньги в кассу компании. Другой вариант – компания и сотрудник договорились, что средства бухгалтерия удержит из ближайших заработных плат.

Не забудьте в этом случае про ограничение: сумма удержанных средств не должна превышать 20 процентов зарплаты. Если ущерб больше, то придется предоставить работнику рассрочку.

В любом случае с работника возьмите заявление, в котором он напишет, что согласен возместить ущерб и в какие сроки.

Если же сотрудник отказывается возмещать ущерб, то компания вправе обратиться в суд. ВажноТогда в проводках вместо счета 73 применяется счет 76 «Расчеты с разными дебиторами и кредиторами».

Налоговый учет недостачи несколько проще – в нем сумма недостачи считается внереализационным расходом, а возмещенный ущерб полностью относится к внереализационным доходам (письмо Минфина России от 14.10.2010г. №03-03-06/1/648).

Но в случае, когда руководитель решил не взыскивать с виновного лица ущерб, сумму недостачи нельзя будет списать в расходы. Для этих целей вам придется потратить чистую прибыль.

При возмещении ущерба за счет сотрудника руководитель издает соответствующий приказ.

Менеджер ООО «Ромашка» Лопаткин О.Г.

опрокинул банку краски на коробку бумаги для принтера, в результате чего она пришла в негодность. Лопаткин признает свою вину и готов возместить балансовую стоимость краски в размере 300 руб. и бумаги в сумме 200 руб.

Они могут списываться на прочие расходы. В этом случае выполняется эта проводка: ДТ91/2 КТ94. Запись актуальна тогда, когда сумма потерь превышает нормы естественной прибыли. В том случае, если обнаружено лицо, виновное в нанесении ущерба, происходит взыскание. При этом актуальна такая проводка: ДТ73/2 КТ94. Если обнаружена недостача в границах ЕУ, производится списание за счет себестоимости. Используемая запись: ДТ20, 44 КТ94.

Если недостача обнаружена при приемке ТМЦ, имеет смысл действовать на основании положений соглашения. В соглашении, как правило, прописываются максимальные размеры недостач. Если потери допущены в пределах этих величин, они отражаются на счете 94.

Активы компании могут быть утрачены в результате форс-мажорных обстоятельств (при наводнении, засухе, землетрясении) или похищены ворами, ловко заметающими следы.

Сначала собственнику имущества надлежит разобраться в истинных причинах недостачи и принять меры по поиску виновных лиц, а также доказательств их причастности к утрате ценностей. Для этого компания может сама провести внутреннее расследование или обратиться с заявлением в полицию.

Какие применяются проводки при списании недостачи, если виновник не установлен, посмотрим на примере.

Со строительной площадки пропали стройматериалы на сумму 2 654 399 руб.

38 коп.

Оформление и утверждение результатов Бух.справка Приведение в соответствие данных бух.учета фактическому наличию. Списание недостачи или оприходывание излишков

Причинами проведения инвентаризации, помимо ежегодной обязанности, могут стать:

- Смена материально ответственного лица;

- Факт хищения или порчи;

- Стихийное бедствие;

- Причины организационного характера (смена руководителя, реорганизация и пр.):

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Результатами инвентаризации могут быть:

Для проведения инвентаризации на предприятии формируется комиссия в составе не менее трех человек.

И те, которые с чрезвычайными событиями не связаны.

Из-за чрезвычайных событий

Недостачи, возникшие в результате форс-мажорных событий, относите в бухгалтерском учете на прочие расходы.

При этом сделайте такие проводки:

ДЕБЕТ 94 КРЕДИТ 41 – отражена стоимость недостающих товаров;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 94 – списана в прочие расходы стоимость недостающих ценностей.

Потери, возникшие в результате чрезвычайных событий, списывайте в налоговом учете в состав материальных расходов. Но прежде обязательно получите от властей письменное подтверждение, что форс-мажор действительно имел место. Например, справку из МЧС.

По вине работника

Но обычно сверхнормативные недостачи все-таки не связаны с чрезвычайными событиями. Учет недостач зависит от того, есть ли виновные в них.

Рассмотрим типовые бухгалтерские проводки по списанию недостачи материалов выявленных в ходе инвентаризации.

Как учесть списание неликвидных ТМЦ в налоговом учете

В состав материальных расходов включаются потери от недостачи или порчи ТМЦ при их хранении и транспортировке в пределах норм естественной убыли, установленных законодательно (пп. 2 п. 7 ст. 254 НК РФ).

Однако расходы, связанные с недостачей или порчей ТМЦ по иным причинам, также могут быть включены в состав затрат по налогу на прибыль, если будут отвечать требованиям п. 1 ст. 252 НК РФ об экономической обоснованности и документальной подтвержденности.

Такие затраты могут быть списаны посредством включения в одну из следующих категорий: во внереализационные расходы (пп. 20 п. 1 ст. 265 НК РФ), прочие расходы, связанные с производством и реализацией (пп. 49 п. 1 ст. 264 НК РФ). Перечни являются открытыми. Следует заметить, что включение в расходы стоимости испорченных ценностей может повлечь за собой претензии налоговых органов (Письмо Минфина России от 07.06.2011 N 03-03-06/1/332).

Однако при грамотном документальном оформлении положительный исход спора с налоговыми органами для организации очень вероятен.

В Постановлении ФАС Северо-Западного округа от 11.09.2008 по делу N А56-3652/2007 рассматривалась ситуация, когда общество списало как неликвидное имущество физически износившиеся и морально устаревшие материалы и включило в состав расходов их стоимость. Суд установил, что материалы признаны неликвидными в связи с их длительным хранением (материалы были закуплены в 1980 — 1995 гг. для производственных целей), отсутствием движения (приход — расход), потерей товарного вида, непригодностью к использованию. Суд пришел к выводу, что общество не имело возможности использовать списанные материалы по прямому назначению в связи с потерей их первоначальных свойств, и указал, что списанные материалы приобретались обществом непосредственно для осуществления производственной деятельности, предполагалось их использование в целях извлечения дохода, что является обоснованным, в соответствии со ст. 252 НК РФ.

Стоимость физически износившихся и морально устаревших материалов в момент их списания как неликвидного имущества может быть отнесена на уменьшение облагаемой прибыли.

Что касается восстановления суммы НДС.

Согласно позиции ВАС РФ, изложенной в Решениях от 19.05.2011 N 3943/11, от 23.10.2006 N 10652/06, обязанность по уплате в бюджет ранее правомерно принятых к вычету сумм НДС должна быть прямо предусмотрена законодательством, а НК РФ не предусматривает восстановления НДС, ранее принятого к вычету при списании товара с истекшим сроком годности.

Аналогичного мнения придерживается ФНС России (Письмо от 21.05.2015 N ГД-4-3/[email protected]).

Но вместе с тем имеются разъяснения контролирующих органов, в которых они настаивают на восстановлении НДС в подобных случаях (см., например, Письмо Минфина России от 21.01.2016 N 03-03-06/1/1997). И хотя решения высших судебных инстанций имеют приоритет над разъяснениями Минфина России, исключать возможность возникновения претензий со стороны контролирующих органов нельзя (Письмо Минфина России от 07.11.2013 N 03-01-13/01/47571 (направлено для сведения и использования в работе Письмом ФНС России от 26.11.2013 N ГД-4-3/21097)).

Как отразить недостачу материалов в результате инвентаризации

Для проведения инвентаризации создается специальная опись и комиссия, которая будет проводить мероприятие. Инвентаризация может проводиться на складах или внутри любого помещения.

Проводки:

Счет Дт Счет Кт Описание проводки Сумма проводки Документ-основание 94 10.01 Выявление недостачи материалов Сумма недостачи Инвентаризационная опись ИНВ-3

Сличительная ведомость ИНВ-19

Бухгалтерская справка-расчет

Проводки по потере материалов в границах нормы

Некоторая готовая продукция имеет свойство уменьшаться в своем весе или объеме.

Причины выбытия

Выбытие нематериальных активов, числящихся в организации, может происходить по следующим причинам:

- истечение срока действия свидетельства, патента или других документов, которые подтверждают право компании на использование нематериальных активов;

- непригодность актива для дальнейшего использования;

- передача нематериального актива в уставный капитал других хозяйствующих субъектов;

- безвозмездная передача объектов нематериальных активов;

- реализация данных активов.

Замечание 1

В соответствии с $22$ –ым пунктом Положения по бухгалтерскому учету 14/2000, стоимость нематериальных активов, которые более не используются для целей производства продукции, оказания услуг, выполнения работ либо для удовлетворения управленческих потребностей организации, подлежит списанию.

Параллельно со списанием остаточной стоимости нематериальных активов подлежит списанию и сумма накопленной амортизации, если эта сумма ранее отражалась в бухгалтерском учете на счете учета $05$ «Амортизация нематериальных активов».

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Доходы и расходы, полученные в результате списания нематериальных активов:

- отражаются в бухгалтерском учете организации в отчетном периоде, к которому они относятся;

- подлежат отнесению на финансовые результаты организации.

В инструкции по применению Плана счетов указывается, что при списании объектов нематериальных активов их стоимость должна быть уменьшена на сумму начисленных за период эксплуатации амортизационных отчислений, если учет амортизации велся на счете $05$ «Амортизация нематериальных активов». В учете это отражается следующей проводкой:

- Дебет $05$ «Амортизация нематериальных активов»

- Кредит $04$ «Нематериальные активы»

Остаточная стоимость выбывших нематериальных активов при этом списывается проводкой:

- Дебет $91-2$ «Прочие расходы»

- Кредит $04$ «Нематериальные активы»

Сальдо по счету $91$ «Прочие доходы и расходы» рассчитывается каждый месяц сопоставлением дебетового и кредитового оборотов. Затем производится списание с субсчета $91-9$ на счет $99$ «Прибыли и убытки».

Избавляемся от ненужного хлама: списание неликвидов в торговле

В случае если в организации предусмотрено создание резерва под обесценение ТМЦ, списание их стоимости осуществляется за счет данного резерва. Следует отметить, что формирование резерва под снижение стоимости ТМЦ является обязательным требованием для всех организаций, кроме тех, которым предоставлено право применять упрощенные способы ведения бухгалтерского учета (абз. 2 п. 25 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утв. Приказом Минфина России от 09.06.2001 N 44н));

Выбытие в связи с истечением срока полезного использования

В момент принятия объекта нематериального актива к бухгалтерскому учету компания определяет срок его полезного использования. По истечении данного срока нематериальный актив требуется списать с бухгалтерского учета. Основанием для списания объекта нематериального актива является акт, который составляется специально организованной комиссией, ее состав определяется руководителем организации.

На основании составленного и подписанного акта о списании объекта нематериального актива, который утвержден руководителем компании, объект списывается с учета. Данный факт фиксируется записью в Карточке учета нематериальных активов.

Амортизация начисляется по нематериальному активу согласно ПБУ 14/2000 и прекращается с первого числа месяца, который следует за месяцем погашения полной стоимости нематериального актива.

Пример 1

Компания владеет нематериальным активом. Его первоначальная стоимость составляет $18000$ рублей без НДС. Срок полезного использования, в момент принятия объекта к учету был установлен — пять лет и заканчивается в декабре текущего года. Сумма амортизационных отчислений за период эксплуатации нематериального актива на счете $05$ «Амортизация нематериальных активов» по состоянию на $30$ ноября текущего года равна $17700$ рублей. Таким образом, в декабре текущего года бухгалтер должен сделать следующие записи в бухгалтерском учете:

Рисунок 1.

Форма акта

На основании Методических указаний организации сами разрабатывают формы и образцы первичных документов. В альбомах унифицированных форм первичной учетной документации не предусмотрена форма акта о списании ТМЦ. Следовательно, каждая организация может самостоятельно разрабатывать и утверждать акт о списании материальных ценностей. Однако можно использовать формы ОКУД 0504230 и 0504143, которые применяют государственные и муниципальные учреждения.

Как учесть списание неликвидных ТМЦ в бухгалтерском учете, по налогу на прибыль, НДС и какими документами оформить?

- Содержание:

- Как документально оформить списание неликвидных ТМЦ

- Как учесть списание неликвидных ТМЦ в бухгалтерском учете

- Как учесть списание неликвидных ТМЦ в налоговом учете

В зависимости от обстоятельств, сопровождающих списание, стоимость неликвидных ТМЦ может быть отнесена: на счет производственных расходов или расходов на продажу; на счет прочих расчетов с персоналом; на счет прочих расходов, в случае если виновные лица не установлены; на счет прибылей и убытков.

В целях исчисления налога на прибыль затраты, связанные с недостачей или порчей ТМЦ, могут быть учтены в качестве внереализационных или прочих расходов.

Вопрос о необходимости восстановления НДС по неликвидным ТМЦ, списываемым с баланса, остается спорным.

Порядок документального оформления списания ТМЦ изложен в обосновании.

Обоснование: ТМЦ могут стать неликвидными в результате физического или (и) морального устаревания.

Физическое устаревание — процесс довольно объективный, подразумевающий порчу материалов и невозможность или ограниченную возможность их дальнейшего использования.

Это может происходить по нескольким причинам: при неправильном хранении (транспортировке), вследствие каких-либо действий (умышленных или по неосторожности), по объективным причинам (например, по истечении срока годности). Забегая вперед, отметим, что причина порчи влияет на способ списания ТМЦ в бухгалтерском учете организации, а также на порядок исчисления налогов, а если ТМЦ были застрахованы, то также и на порядок выплаты страхового возмещения. Поэтому данную причину следует в каждом случае устанавливать достоверно.

Моральное устаревание — процесс не такой очевидный, как физическая порча, особенно, если оно не сопровождается изменением физических качеств ценностей. ТМЦ могут морально устареть сами по себе. Типичным примером являются, например, ценности, относящиеся к индустрии моды, — одежда, обувь, аксессуары и прочее. Причем чем дороже и статуснее товар, тем больше риск морального устаревания.

Такие ТМЦ, как, например, запчасти к высокотехнологичным механизмам и устройствам, могут морально устареть вследствие устаревания самих устройств. Например, в случае замены таких устройств на более совершенные.