Вопросы, рассмотренные в материале:

- Как оплатить страховые взносы

- До какого числа оплачивать страховые взносы

- Куда оплачивают страховые взносы

- Где оплатить страховые взносы ИП

- Как правильно оплатить страховые взносы ИП

Страховые взносы – обязательные платежи для всех организационно-правовых форм организаций, использующих труд наемных работников. Если у ИП нет сотрудников, учитываются расходы на медицинское страхование и в пенсионный фонд за себя. Как оплатить страховые взносы? Средства в фонды могут перечисляться в банковские отделения наличным и безналичным способами. Расскажем подробнее, как происходит оплата страховых взносов для индивидуального предпринимателя.

На что уходят страховые взносы

Статья 8 Налогового кодекса РФ формирует понятие страховых взносов как обязательные отчисления в фонды:

- Пенсионный для страховой части пенсии и обязательное медицинское страхование;

- в Фонд социального страхования для формирования оплат страховых случаев (несчастных, профессиональных заболеваний и травм на производстве) и пособий (по беременности и родам, уходу за ребенком, больничных, погребений). Средства взимаются с физических и юридических лиц для реализации прав застрахованных граждан на гарантированное государством финансовое обеспечение по указанному виду социальных страхований.

Статья 1 Федерального закона № 165-ФЗ от 16.07.1999 определяет список проблем, по которым оказывается государственная социальная поддержка работающих граждан, куда включаются: несчастные случаи и травмы на производстве, наступление инвалидности, потеря кормильца, профессиональное заболевание, беременность и роды, рождение ребенка или детей, уход за ребенком по достижению им возраста 1,5 года. Законодательством установлены и прочие страховые события, подлежащие возмещению социальным страхованием.

В мировой практике история появления страховых взносов нова. Ее основанию послужили факторы (трудовые отношения, развитие экономики), при которых наемные рабочие нуждались в социальной поддержке и защите прав. Свод имперских законов Бисмарка, изданный в XIX веке, − один из источников, где содержатся первые упоминания о мерах социального страхования.

Формирование системы страхования в России началось после отмены крепостного права. К этому времени относится создание закона об «обязательном учреждении на казенных горных заводах вспомогательных товариществ».

Пенсионный фонд, призванный урегулировать обеспечение неработающих граждан и функционирование механизмов рыночной экономики, принят 22 декабря 1990 г. До его появления отчисления в казну происходили за счёт фонда оплаты труда предприятий.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как выбрать систему налогообложения, чтобы сэкономить на платежах

- Как минимизировать налоги и не заинтересовать налоговую

- Как создать электронную подпись быстро и без проблем

Немного позже, 01.01.1991, сформирован ФСС (Фонд социального страхования), обеспечивающий регулирование отношений социального страхования населения.

Фонд медицинского страхования, финансирующий обслуживание в медицинских учреждениях, создан 24 февраля 1993 г.

Страховые взносы регламентируются:

- главой 34 Налогового кодекса РФ;

- ФЗ № 125-ФЗ от 24.07.1998 «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- ФЗ № 255-ФЗ от 29.12.2006 «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- ФЗ № 165-ФЗ от 16.07.1999 «Об основах обязательного социального страхования»;

- ФЗ № 326-ФЗ от 29.11.2010 «Об обязательном медицинском страховании в Российской Федерации»;

- ФЗ № 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации».

Кто обязан платить страховые взносы

Страхователь, перечисляющий заработную плату и иные выплаты в пользу застрахованных лиц, обязан уплачивать страховые взносы (п. 1 ст. 419 Налогового кодекса РФ).

Работодатель должен использовать средства организации на выплаты в фонды, а не вычитать их из заработной платы наемных работников.

Страхователями являются:

- индивидуальные предприниматели;

- организации;

- физические лица, которые не зарегистрированы в качестве ИП.

Если у ИП оформлены в штат сотрудники, происходит уплата взносов по тарифам, принятым для всех страхователей.

Особенностью выплат в фонды (п. 2 ст. 419 Налогового кодекса РФ) у индивидуального предпринимателя является обязанность отчислений за себя.

Виды страховых взносов

Статья 8 Налогового кодекса РФ устанавливает следующие виды взносов:

- на обязательное медицинское страхование (ОМС);

- на обязательное пенсионное страхование (ОПС);

- на страхование несчастных случаев и профессиональных заболеваний (НС и ПЗ);

- на обязательное соцстрахование в случае временной нетрудоспособности и материнства (ВНиМ).

Взносы начисляются с фонда заработной платы и других выплат в пользу работников, к числу которых статья 420 Налогового кодекса РФ относит:

- суммы отпускных выплат;

- компенсацию при увольнении;

- премиальные выплаты;

- материальную помощь на одного работника, превышающую 4 тысячи рублей в год.

Начислению страховых взносов не подлежат суммы:

- материальной помощи в пределах 4 тысяч рублей в год на одного работника;

- единовременной выплаты в случае чрезвычайной ситуации, стихийного бедствия, рождения ребенка, смерти члена семьи. Понадобится издание приказа на осуществление материальной помощи, прикладываются подтверждающие событие документы, чтобы при проверке не начислили взносы;

- пособия, назначаемого государством: по беременности и родам, постановке на учет в женскую консультацию на ранних сроках, временной нетрудоспособности, безработице;

- выходного пособия, не превышающего трехкратного размера среднемесячной оплаты труда;

- по трудовым или гражданско-правовым договорам для граждан, не признанных застрахованными на территории РФ по законодательству: иностранцев, без гражданства, временно пребывающих;

- за выполнение работ, оказание услуг по договору гражданско-правового характера. Выплаты не облагаются с взносами на ОСС и по травматизму. А вот страховые взносы на ОПС и ОМС придется начислить и оплатить.

Отчетность по взносам на травматизм

Поскольку мы должны платить взносы на травматизм, следовательно, должны и отчитываемся за них. По взносам на травматизм отчитываемся ежеквартально по форме 4-ФСС, утвержденной в Приложении №1 к Приказу ФСС РФ № 381 от 26.09.2016 (в редакции Приказа № 275 от 07.06.2017).

Сдать форму 4-ФСС по взносам на травматизм в Соцстрах нужно в определенные сроки, которые зависят от того, в каком формате предоставляется отчет 4-ФСС:

- в электронном виде 4-ФСС необходимо предоставить не позднее 25-го числа месяца, следующего за отчетным кварталом;

- на бумажном носителе срок предоставления 4-ФСС на пять дней раньше электронного варианта — до 20 числа месяца, следующего за отчетным кварталом.

Статья актуализирована в соответствии с изменениями действующего законодательства 27.10.2019

Как рассчитать страховые взносы

Для каждого вида страховых взносов предусмотрена своя база и ставка. В базу включаются суммы начисленных вознаграждений и выплат за расчетный период (год) нарастающим итогом по каждому физическому лицу (ст. 421 Налогового кодекса РФ).

В таблице показаны ставки и максимальная база в 2021 году для всех видов страховых взносов.

| База для исчисления страховых взносов | В пенсионный фонд (ПФР) | В Фонд социального страхования (ФСС) | В фонд обязательного медицинского страхования (ОМС) | |

| Максимальная база для расчета | 1 150 000 | 865 000 | нет предельной величины | |

| Величина оплаты труда = База/12 мес. | 95 833 | 72 083 | нет предельной величины | |

| Ставка взноса | 22,00 % | 2,90 % | 1,80 % | 5,1 % |

| Величина взноса = База * Ставка | 25 085 | 15 570 | ||

| Ставка при условии превышения базы | 10,00 % | 0,00 % | 0,00 % | 5,1 % |

Приведенный пример показывает, как рассчитать страховые взносы.

Организация ООО «Крекер» осуществляет деятельность – производство хлебобулочных изделий, учет ведет по ОСНО (общей системе налогообложения), перечисляет работникам зарплату. Произведем расчет отчислений предприятия на страховые взносы в декабре.

В 1 варианте предполагается, что база для начислений находится в установленных пределах и один из окладов составил 25 000 руб.

ОПС = 25000 руб. * 22 % = 5500 руб.

ОМС = 25000 руб. * 5,1 % = 1275 руб.

ВНиМ = 25000 руб. * 2,9 % = 725 руб.

Травматизм = 25000 руб. * 0,2 % = 50 руб.

Коэффициент при расчете взносов от НС и ПЗ (травматизм) для каждой организации устанавливается отдельно и зависит от вида выполняемых работ или услуг (чем опаснее деятельность, тем он выше), в качестве примера взято значение 0,2 %.

Организация при регистрации в ФСС получает статистическую выписку, где указан процент отчислений в фонд, или уведомление о ставке страховых взносов на обязательное страхование направляется почтой. Каждый год Фонд соцстрахования требует декларировать основной вид деятельности организации, чтобы менять ставку отчислений. Если предприятием ведется сразу несколько направлений работ или услуг, устанавливается тариф для самого опасного вида работ.

Во 2-м варианте предполагается превышение размера базы установленного предела для пенсионного фонда и страхования по ВНиМ. Установленный размер заработной платы – 250 000 руб. Ставка на пенсионные отчисления будет равняться 10 %, расчет взносов по временной нетрудоспособности и материнству не выполняется, соответственно, ничего не уплачивается.

ОПС = 250000 руб. * 10 % = 25000 руб.

ОМС = 250000 руб. * 5,1 % = 12750 руб.

Травматизм = 250000 руб.* 0,2 % = 500 руб.

Что изменилось

Администрирование страховых взносов с заработной платы в 2017 году передали Федеральной налоговой службе. Это означает, что налоговики:

- контролируют своевременность и полноту перечислений страхового обеспечения;

- принимают и проверяют отчетность по страховым взносам за работников в 2021 году;

- взыскивают недоимки и пени, выписывают штрафы.

Оплата взносов в 2021 году поступает в территориальные отделения ФНС. Подробнее читайте в статье о том, кому теперь платить страховые отчисления.

Прошлые периоды (до 31.12.2016) вправе проверить ПФР и ФСС, а вот прошлогоднюю задолженность по страховым взносам в Пенсионный фонд в 2021 году перечислять не нужно. Долги оплачиваем по новым КБК.

Куда платить страховые взносы

Взносы от НС и ПЗ перечисляются в ФСС (Фонд социального страхования). Отчисления для обязательного страхования (медицинского и пенсионного) администрирует налоговый орган (ИФНС), к которому организация относится по территориальному признаку.

Наличие у организации обособленного филиала, расположенного в другой области, предполагает уплачивать взносы по местонахождению основного подразделения. Если у дочернего подразделения есть полномочия по уплате взносов, оно осуществляет их уплату по своему местонахождению. Страховые отчисления определяются по величине расчетной базы конкретного филиала.

Платежи по каждому из видов взносов не перечисляют одним платежным поручением, только отдельным. Во-первых, потому что взносы поступают в разные инстанции, а во-вторых – по своему КБК (каждому взносу соответствует конкретный КБК).

Как проверяют уплату страховых взносов?

Правильный расчет и соблюдение срока перечисления при уплате страховых взносов осуществляется государственными органами во время проверок (камеральных или выездных). Переход контроля за данными средствами от ПФР к налоговым инспекциям произошел в 2021 году. Исключением являются взносы на травматизм, их администрирует ФСС.

Также за Фондом соцстрахования остаются полномочия на следующую деятельность:

- проведение камеральной проверки на компенсацию средств соцстрахования по заявлению страхователя;

- совместное проведение выездной проверки с налоговой инспекцией;

- рассмотрение поступающих жалоб по актам проверки.

Налоговые органы, осуществляющие контроль за своевременным и корректным перечислением страховых взносов, используют такие инструменты, как:

- совместную с Фондом соцстрахования выездную проверку;

- камеральную проверку расчетов страховых взносов − сведения предоставляют с помощью ежеквартальной отчетности;

- сверку сумм взносов на страхование − начисленных и оплаченных.

Документы для контроля страховых взносов, которые могут затребовать проверяющие органы, приведены ниже.

Предприятие ООО «Автошина» ведет оптовую торговлю покрышками, система налогообложения – общая, получило решение о проведении выездного типа проверки. Ее цель − установить корректность и своевременность перечисления обязательных взносов и определить, правомерны ли выплаты страхового обеспечения, произведенные страхователем за 2014–2017 гг.

Проведение проверки сопровождалось предоставлением документов:

- договоров (трудовых, гражданско-правовых);

- приказов о найме на работу;

- трудовых книжек;

- личных карточек работников;

- табелей по учету рабочего времени;

- платежных, расчетно-платежных ведомостей на перечисление зарплаты;

- листков нетрудоспособности;

- приказов и заявлений о предоставлении отпуска по беременности и родам, расчет суммы пособия;

- документов, подтверждающих оплату ежемесячного пособия по беременности и родам (копия свидетельства о рождении, заявление о предоставлении отпуска, приказ, расчет суммы пособия, справка с места работы отца о том, что он не получает пособие);

- приказов на материальную помощь и документов, подтверждающих основание для ее выплаты.

Также налоговой и ФСС могут быть запрошены и другие документы, относящиеся к проводимой проверке. В день окончания работы инспекторов была подписана справка о проведенной проверке.

Что изменилось в 2018-2019 гг.:

- изменен срок уплаты взноса в размере 1 %.

- в 2021 году МРОТ не регулирует фиксированную долю страховых взносов.

В 2021 году увеличился размер платежей. С января 2021 года за администрирование взносов и контроль отвечает налоговая инспекция, в ее адрес направляются расчеты и суммы страховых отчислений. В связи с этим важно отметить изменения кодов бюджетной классификации (КБК) при переводе фиксированной части на ОПС и ОМС.

Куда направлять страхвзносы в 2018 г.

Начиная с 2021 г., администрирование страховых взносов передано в ФНС, а потому именно туда нужно направлять такого рода перечисления. Данный момент касается взносов на пенсионное, медицинское и социальное страхование кроме взносов «на травматизм», которые, как и раньше, должны перечисляться в ФСС.

Важно! Согласно п. 11 ст. 431 НК РФ страхвзносы необходимо направлять по месту нахождения либо головного офиса компании, либо ее обособленного подразделения.

Платить соответствующие взносы в ИФНС по месту регистрации должны компании всех организационно-правовых форм, а также индивидуальные предприниматели за себя и своих сотрудников. Порядок перечисления взносов не зависит также от налогообложения, используемого хозяйствующими субъектами. Кроме того, если ИП решил платить за себя добровольные социальные взносы, они должны перечисляться в ФСС, о чем указано в п. 5 ст. 4.5 Федерального закона «Об обязательном социальном страховании…» от 29.12.2006 г. № 255-ФЗ.

Размер страховых взносов ИП в 2018-2019 годах

Фиксированный размер отчисления, рассчитанный от величины МРОТ.

Обязанность по оплате взносов для пенсионного обеспечения и медицинского страхования не зависит от вида налогообложения и штата сотрудников у ИП. Отчисления составляют:

| В ПФР рублей | В ФОМС рублей | Всего, рублей | |

| За 2021 год | 29 354,00 | 6 884, 00 | 36 238, 00 |

| За 2021 год | 26 545, 00 | 5 840, 00 | 32 385, 00 |

Внимание! Расчет взносов за не полностью отработанный период производится пропорционально отработанному времени.

- 1 % с превышения дохода.

Сам расчет не изменился – уплата 1 % происходит в случае, когда доход за период превысил 300 000 рублей. Отчисления равны:

(Доход – 300 000 руб.) * 1 %.

Внимание! Необходимо учесть, что платежи по фиксированному тарифу суммируются при совмещении режимов налогообложения, после этого рассчитывают страховые взносы.

Особенности, учитываемые при 1%-ной ставке отчислений:

- Плательщики ЕНВД берут для расчетов сумму вмененного дохода, а не фактически полученную прибыль.

- На УСН по «доход минус расход» базой, на которую начисляют 1 %, принимается только доход (без учета расходов).

- На УСН со ставкой 6 % рассчитывают взносы исходя из величины реальной выручки.

- При общей системе налогообложения базой считается разница доходов и расходов.

- Патентная деятельность предусматривает использовать в расчетах максимальную прибыль, по которой определяют патентные платежи.

Сроки уплаты взносов в 2021 году

До какого числа можно оплачивать страховые взносы? Налоговым кодексом РФ установлены следующие сроки:

- Для ставки 1 % – уплата до 1 июля следующего за отчетным года.

- Исчисленные из МРОТ взносы перечисляют в бюджет до 31 декабря текущего года.

Внимание! Когда нужно оплачивать страховые взносы? Ранее крайним сроком уплаты ставки 1 % считалось 1 апреля, в 2021 году срок был сдвинут до 1 июля.

Многих предпринимателей волнуют вопросы по уплате взносов ежеквартально – надо перечислять их или нет, а также ответственность при неуплате. Для ИП не установлена обязанность платить взносы поквартально, главное − оплата в пределах обозначенных сроков.

Поэтому некоторые предприниматели оплачивают всю сумму в начале года, а другие тянут до последнего числа. Существуют особенности расчетов и перечислений взносов, возникшие при использовании специальных режимов налогообложения.

Особенностями исчисления страховых взносов при отдельных налоговых режимах являются:

- Для УСН отчетным периодом установлен год. Следовательно, предприниматели могут оплатить полностью страховые взносы в сумме фиксированных платежей, а затем учесть их в качестве предоплаты.

- Для ЕНВД отчетным периодом является квартал. Поэтому взносы следует оплачивать поквартально, рассчитывая налог кассовым методом. Например, сумма перечисляемых в 1 квартале взносов уменьшает налог в отчетности по ЕНВД в соответствующем периоде.

Важно! Выплаты, произведенные в разных кварталах, не могут уменьшить налог на ЕНВД в отчетном периоде. То есть вы можете уменьшить ЕНВД, например, за второй квартал только на сумму взносов, перечисленных именно с апреля по июнь. Возможно (при отсутствии персонала) уменьшить налог на 100 %, если рассчитать страховые взносы под сумму ЕНВД.

Перечисление страховых взносов в 2021 году: с копейками или без

Любые нововведения провоцируют большое количество вопросов у работников бухгалтерии. Так, споры, как округлять страховые взносы в 2021 году, не утихают и по сей день.

Чтобы исключить ошибки в расчетах и не допустить штрафных санкций от контролирующих органов, определимся с ответом на актуальный вопрос: как платить страховые взносы: с копейками или без в 2021 году.

Итак, опираясь на ст. 431 Налогового кодекса Российской Федерации, можно утвердительно заявить, что споры о том, как страховые взносы платятся (с копейками в 2020 году, или без) абсолютно беспочвенны. Пункт 5 данной статьи дает исчерпывающий ответ: платим в рублях, если сумма получилась «круглой», и в рублях и копейках, если сумма имеет дробное значение.

Следовательно, уплата страховых взносов (с копейками или без в 2020 году) зависит от конкретного значения платежа. Чтобы было понятнее, разберемся на конкретном примере.

Как можно оплатить страховые взносы: пошаговая инструкция

Как и где оплачивать страховые взносы? Произвести перечисление взносов можно следующими способами:

- Платежным поручением в отделении банка.

- Платежом с расчетного счета, оформленного на ИП.

- Платежом с личного расчетного счета физического лица, зарегистрированного в качестве предпринимателя.

В 2021 году страховые взносы находятся в ведении ИФНС, при перечислении необходимо проверить КБК:

- Отчисление на обязательное медицинское страхование 18210202103081013160.

- 1 % и фиксированный платеж, исчисленный по ставке МРОТ, – 18210202140061110160.

Где можно оплатить страховые взносы, сборы с назначением «оплата фиксированного платежа»?

Взносы можно оплатить наличными средствами в банковском отделении, электронным платежным документом, также с помощью расчетного счета предпринимателя.

Как оплатить страховые взносы на сайте налоговой инспекции?

Шаг 1. Налоговая инспекция предлагает оплатить страховые взносы на nalog.ru. Для того чтобы сформировать документ для оплаты, надо перейти на указанный сайт в сервис платежей.

Шаг 2. Налогоплательщиком выбирается пункт «индивидуальный предприниматель». В строке, где происходит выбор расчетного документа, указывается «платежный документ». Нажимаем кнопку «далее».

Внимание! Пункт меню «платежный документ» подходит для оплаты электронным способом или формирования поручения для банка на бумаге. Если известны реквизиты налоговой инспекции и средства будут переведены с расчетного счета предпринимателя, нужно выбрать пункт «платежное поручение».

Шаг 3. Заполняются поля КБК и налогов. КБК вносится в соответствующую ячейку, нажимается Enter. Корректное заполнение подтягивает сведения о налоге. При необходимости внесения изменений нажать пункт меню «назад».

Внимание! КБК вводится без лишних знаков (только цифры), чтобы система распознала его и автоматизировала данные.

Шаг 4. Адрес проживания. Реквизиты получателя.

В блоке «адрес объекта налогообложения» открывается дополнительное поле, куда надо внести соответствующие данные об адресе. Сведения (местоположение, закрепление за конкретной ФНС и ее реквизиты) системой будут подыскиваться автоматически.

Шаг 5. Вводятся реквизиты платежного поручения.

Здесь необходимо указать следующее (поля сверху вниз):

- В поле «статус лица» нужно выбрать «09 – Индивидуальный предприниматель».

- Основанием платежа следует указать «ТП – платежи текущего года» (страховые взносы относятся к годовому платежу).

- Налоговым периодом необходимо поставить «год» и указать расчетный год (для 2021 –ставить 2021 год).

- Необходимую сумму платежа (5 000 рублей, например) указать в соответствующей графе.

Шаг 6. Производится ввод данных о налогоплательщике (Ф. И. О. и ИНН). После того как вы отметите галочкой поле «Адрес места жительства», система отобразит ранее введенные реквизиты.

Перед нажатием кнопки «Оплатить» следует проверить вводимые данные.

Шаг 7. Способы оплаты.

Налогоплательщик должен определиться с тем, как ему оплатить страховые взносы − электронным способом или наличными средствами в банковском отделении по сформированному на сайте платежному поручению.

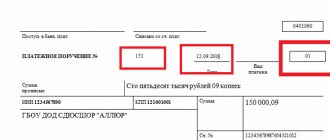

Как ИП заполнять платежное поручение для перечисления с расчетного счета в банке?

Предпринимателю, у которого открыт расчетный счет, можно создать платежное поручение, чтобы оплатить взносы. Сам документ формируется на сайте ИФНС по схеме, описанной выше (шаг 2 «Платежное поручение»). Можно его создать в программах бухгалтерского учета – 1С, «Парус», «Налогоплательщик» и т. д.

Как заполнить платежное поручение, если нужно оплатить фиксированную сумму:

- Статус плательщика – указывается код «09».

- Заполняется ИНН предпринимателя, поле КПП остается пустым (у физических лиц его нет).

- Реквизиты плательщика заполняются соответствующими банковскими данными – наименованием банка, БИК, корреспондентским счетом, расчетным счетом.

- Указываются реквизиты получателя (налоговой инспекции), их можно узнать лично при визите в отделение ФНС и на сайте налоговой в разделе контактов.

- В поле 104 вводится КБК платежа (только цифры без символов).

- Заполняется поле 105 − код ОКТМО.

- Для следующего поля нужно выбрать «ТП» (сокращение текущий платеж).

- Так как год является платежным периодом, заполняется соответствующее ему поле (например, ГД.00.19).

- Две последние цифры соответствуют периоду, за который производится оплата, в примере это 2021 год.

- Для «Вида платежа» ставится код «01».

- КОД заполняется цифрой «0».

- Для очередности платежа указывается значение «5».

- Поля 108-109 заполняются значением 0, а 110 раздел не редактируется. Обязательно написать назначение платежа, зависящее от вида взносов.

В качестве назначения платежа могут быть следующие примеры:

- Регистрационный номер (номер налогоплательщика). Страховые взносы на обязательное медицинское страхование (ФФОМС) за 2019 г.

- Страховые взносы на обязательное пенсионное страхование в фиксированном размере (с суммы дохода, не превышающего 300 тыс. руб.), зачисляемые в бюджет ПФР РФ за 2021 год, регистрационный номер (номер налогоплательщика).

- Регистрационный номер (номер налогоплательщика). Страховые взносы на обязательное пенсионное страхование с суммы дохода, превышающей 300 тыс. руб., направляемые в ПФР за 2021 год.