Контур.Бухгалтерия — 14 дней бесплатно!

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

Попробовать

За последние годы правилах уплаты налога на имущество появились некоторые новшества. Изменилась форма декларации, скорректирован порядок расчета налога по кадастровой стоимости и появились новые основания, по которым её можно изменить. Мы расскажем о ставках налога, льготах, отчетности и штрафах по налогу на имущество в 2020 и 2021 году.

Как изменится налог на имущество в 2021 году

В 2021 году приняли несколько законов, которые повлияли на порядок налогообложения имущественным налогом. Среди изменений можно выделить следующие:

- Обновили форму декларации по налогу на имущество — новый бланк нужно использовать уже для отчетности за 2021 год (Приказ ФНС России от 28.07.2020 № ЕД-7-21/[email protected]). В новой форме учтены коронавирусные льготы, а также добавлены особые строи для организаций, заключивших соглашение о защите и поощрении капиталовложений.

- Появились новые коды федеральных и региональных льгот, связанные с коронавирусом.

- Больше неважно, учтена ли недвижимость как основное средство, налог платить все равно придется, если регион не решит иначе.

- Увеличен список недвижимости, которая облагается налогом по кадастровой стоимости. Теперь это все объекты, которые облагаются налогом на имущество физлиц. К старым объектам добавились жилые помещения, гаражи, машино-места, объекты незавершенного строительства, жилые строения, садовые дома, хозяйственные строения или сооружения на участках для личного хозяйства или ИЖС.

- Бухгалтерам больше не нужно сдавать авансовые расчеты по налогу, их отменили с 1 января 2021 года.

- Декларацию по налогу можно сдавать централизованно. Если налогоплательщик стоит на учете одновременно в нескольких налоговых органах по месту нахождения его имущества, то он имеет право сдавать декларацию в одну из инспекций по своему выбору.

Проводки в бюджетном учете в 2018–2019 годах

Инструкция № 162н содержит информацию о различных хозяйственных операциях и проводках, которыми эти операции можно оформить. Кроме того, законодатель разработал отдельную таблицу с возможными корреспонденциями счетов, содержащуюся в приложении № 1 к инструкции № 162н. Если необходимой операции в таблице нет, то возможно самостоятельное определение проводки согласно требованиям приказа № 162н. В 2021 году бюджетный план счетов применяется в редакции приказа Минфина от 31.03.2018 № 65н.

Типовые проводки бюджетного учета рассмотрим далее на примере.

Пример

Муниципальное казенное общеобразовательное учреждение «Школа № 1» в текущем месяце произвело следующие хозяйственные операции и отразило их в учете (см. табл. 3).

ПОДРОБНЕЕ: Банкротство физического лица если нет имущества у должника, как происходит

Таблица 3

| Наименование хозяйственной операции | Дебет | Кредит | Сумма, руб. |

| Куплены канцелярские товары на сумму 6 750 руб. | КРБ 010536340 «Увеличение стоимости прочих материальных запасов — иного движимого имущества учреждения» | КРБ 030234730 «Увеличение кредиторской задолженности по приобретению материальных запасов» | 6 750 |

| Переданы для использования канцтовары на сумму 1 750 руб. | КРБ 040120272 «Расходование материальных запасов» | КРБ 010536440 «Уменьшение стоимости прочих материальных запасов — иного движимого имущества учреждения» | 1 750 |

| Начислена зарплата персоналу на общую сумму 754 000 руб. | КРБ 040120211 «Расходы по заработной плате» | КРБ 030211730 «Увеличение кредиторской задолженности по заработной плате» | 754 000 |

| Удержан НДФЛ с зарплаты | КРБ 030211830 «Уменьшение кредиторской задолженности по заработной плате» | КРБ 030301730 «Увеличение кредиторской задолженности по налогу на доходы физических лиц» | 98 020 |

| Зарплата выплачена на банковские карты работникам | КРБ 030211830 «Уменьшение кредиторской задолженности по заработной плате» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» | 655 980 |

| Начислены страховые взносы с зарплаты | КРБ 040120213 «Расходы на начисления на выплаты по оплате труда» | КРБ 030302730, КРБ 030306730, КРБ 030307730, КРБ 030308730, КРБ 030310730, КРБ 030311730 «Увеличение кредиторской задолженности по платежам в бюджеты» | 227 708 |

| Перечислены НДФЛ и взносы с зарплаты за сентябрь | КРБ 030301830, КРБ 030302830, КРБ 030306830, КРБ 030308830, КРБ 030311830, КРБ 030311830 «Уменьшение кредиторской задолженности по платежам в бюджеты» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» | 325 728 |

| Списаны на финансовый результат в конце года расходы этого месяца | КБК 040130000 «Финансовый результат прошлых отчетных периодов» | КРБ 040120200 «Расходы экономического субъекта» | 983 458 (1 750 754 000 227 708) |

С каких объектов платят налог на имущество в 2021 году

С какого имущества организации платят налог? Главный признак такого имущества — оно относится к недвижимости. В перечень недвижимого имущества попадают:

- здания, строения, сооружения, садовые дома, хозяйственные сооружения;

- объекты незавершенного строительства;

- гаражи, машино-места;

- жилые и нежилые помещения с неотделимыми улучшениями;

- предприятие, единый недвижимый комплекс;

- воздушные суда, морские суда и суда внутреннего плавания, зарегистрированные в установленном порядке.

Еще с 2021 года чиновники отменили налогообложение движимого имущества. Чтобы разобраться, какое имущество относится к движимому, а какое нет, ознакомьтесь со статьей 130 ГК РФ. Все объекты, которые не отнесены к недвижимости, признаются движимым имуществом, включая деньги и ценные бумаги. Кроме того, Минфин обращает внимание на то, что об объекте имущества должна быть запись в ЕГРН или наличие оснований, подтверждающих невозможность перемещения объекта без значительного ущерба. При этом записи в ЕГРН может и не быть, суды признают недвижимостью даже незарегистрированные объекты.

Еще один признак — учет на балансе в качестве основных средств. Это касается объектов недвижимости, облагаемых налогом по среднегодовой стоимости, и прописано в п. 1 ст. 374 НК РФ. Основное средство должно отвечать ряду условий:

- его планируют использовать в производстве, сдавать в аренду или применять для управленческих целей;

- его планируют использовать более года;

- его не планируют перепродавать с целью извлечения прибыли;

- объект может приносить экономический доход.

Такое имущество переводится на бухгалтерский счет 01 «Основные средства» и подлежит налогообложению, даже если объект находится во временном или совместном пользовании. Также компании платят налог по кадастровой стоимости с жилых помещений и домов, которые не отражены в составе основных средств (для этого должны быть выполнены дополнительные условия, о которых мы расскажем ниже). Недвижимость, учтенная на счете 03 «Доходные вложения в материальные ценности», тоже облагается налогом.

В правилах уплаты налога на имущество есть свои тонкости: если основное средство используется, его стоимость включают в налоговую базу. Это делается, даже если средство еще не введено в эксплуатацию, не переведено на счет 01 и на объект не зарегистрированы права. Важно, чтобы при этом налоговая база определялась как кадстровая стоимость. Оборудование к установке, отраженное на счете 07, не облагается налогом.

Кроме того, НК РФ теперь устанавливает налог с кадастровой стоимости в отношении объектов, которые подпадают под налог на имущество для физлиц. Это касается и организаций на спецрежимах.

Под налог не подпадает имущество, которое перечислено в п. 4 ст. 374 НК РФ: земельные участки, культурные объекты, ледоколы, космические корабли и объекты, включенные в первую и вторую амортизационную группу по Классификатору ОС.

Льготы при уплате налога на имущество в 2021 году

Для некоторых видов организаций применяются льготы, освобождающие от уплаты налога на имущество (см. статью 381 НК РФ):

- организация входит в свободную экономическую зону, принадлежит к религиозной сфере или уголовно-исполнительной системе;

- «сколковцы», протезно-ортопедические предприятия, адвокатские и юридические консультации, государственных научные центры, управляющие компании инновационных НТЦ;

- управляющие компании, участники, резиденты различных экономических зон;

- производители фармацевтической продукции, общественные организации инвалидов.

Также от налога освобождены некоторые виды недвижимости: федеральные автодороги общего пользования, Б/у энергоэффективная недвижимость, недвижимость для добычи углеводородов.

Регионы могут устанавливать собственные льготы, уменьшать ставки и освобождать от уплаты налога (п. 2 ст. 372 НК РФ). В 2021 году дополнительные льготы могли получить арендодатели, которые дали отсрочку по арендным платежам своим арендаторам. Льгота заключается в уменьшении суммы налога. Уточняйте данные по льготам и ставкам в своем регионе на официальном сайте налоговой службы.

В связи с распространением COVID-19 ряд организаций освободили от уплаты налога и авансовых платежей за период владения недвижимостью с 1 апреля по 30 июня 2021 года.

Система рассчитает налог, подготовит платежку

«Бухгалтерия — удобная программа. Спасибо разработчикам. С Контуром работаю уже давно. И кадры удобно вести, никогда ничего не упустишь в начислении заработной платы. Налоги сами рассчитываются. Отчеты все вовремя попадают к адресату. Все обновляется в ногу со временем. Мне очень нравится, все удобно. А когда бывает что-то непонятно, можно позвонить — и вам всегда придут на помощь. Еще раз спасибо разработчикам».

Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

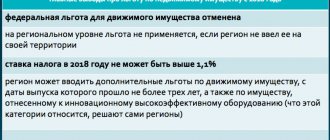

Льготы для движимого имущества

С 1 января 2015 года в силу вступила новая редакция вышеупомянутой статьи 381 НК РФ. В связи с этим у организаций появилась возможность в подавляющем большинстве случаев движимое имущество не включать в налоговую базу.

В результате получается, что налог на имущество организаций не будут платить:

- Организации, обладающие основными средствами, длительность срока полезного использования которых равна от одного до двух лет (1-я амортизационная группа) и от двух до трех лет (2-я амортизационная группа).

- Организации, у которых вообще нет основных средств.

- Организации, обладающие движимым имуществом 3-10-й групп, если оно принято на учет после 1 января 2013 года и на него распространяется льгота п. 25 ст. 381 НК РФ.

В последнем случае, впрочем, есть исключения, и льгота не распространяется на имущество, полученное от взаимозависимых лиц, а также в результате ликвидации или реорганизации компании.

Как рассчитать налог на имущество в 2021 году

За предпринимателей налог рассчитывает налоговая служба и присылает им уведомление на уплату. Организации должны рассчитать налог самостоятельно. В бухгалтерском веб-сервисе Контур.Бухгалтерия вы можете сделать это автоматически.

- Сначала нужно разобраться, какое имущество из имеющегося облагается налогом.

- Далее, следует проверить, имеет ли организация право на льготы — данные о льготах содержатся в региональных законах.

- Выяснить базу для исчисления налога.

- Выяснить налоговые ставки, установленные в регионе.

- Исчислить налог к уплате в бюджет.

Базой для исчисления налога на имущество может быть среднегодовая стоимость недвижимости или кадастровая стоимость. Отчего это зависит, разберем далее.

По среднегодовой стоимости

По среднегодовой стоимости облагается недвижимость, которая:

- не облагается по кадастровой стоимости в соответствии с региональным законодательством;

- принадлежит организации на праве собственности, хозяйственного ведения или оперативного управления;

- принята к учету в составе основных средств и отражена на счетах 01 или 03.

Недвижимость, которая получена по концессионному соглашению и отражена на забалансовых счетах тоже облагается налогом по среднегодовой стоимости.

Авансовые платежи по налогу уплачиваются ежеквартально. Расчет за квартал ведется согласно следующей формуле:

Налог на имущество по среднегодовой стоимости = Средняя за отчетный период стоимость ОС × Ставка налога / 4

Например, для расчета авансового платежа за первый квартал нужно сложить остаточную стоимость недвижимости на 1 января, 1 февраля, 1 марта и 1 апреля. Полученный результат делится на 4. Для расчета по итогам года порядок аналогичный.

Обособленные подразделения платят налог по ставке того региона, где зарегистрировано подразделение. Если недвижимость расположена не по месту регистрации головной организации или подразделения, то налог рассчитывают по ставке того региона, где недвижимость находится.

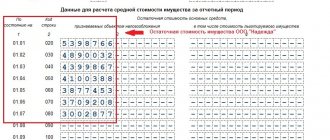

Пример расчета налога на имущество по среднегодовой стоимости

Налоговая база вычисляется сложением показателей остаточной стоимости каждого объекта на первое число каждого месяца и на последний день расчетного периода. Налоговая база амортизированных объектов — нулевая, но объекты включают в отчет.

Остаточная стоимость объекта ОС:

- 1 января — 150 000 рублей

- 1 февраля — 145 000 рублей

- 1 марта — 140 000 рублей

- 1 апреля — 135 000 рублей

- 1 мая — 130 000 рублей

- 1 июня — 125 000 рублей

- 1 июля — 120 000 рублей

- 1 августа — 115 000 рублей

- 1 сентября — 110 000 рублей

- 1 октября — 105 000 рублей

- 1 ноября — 100 000 рублей

- 1 декабря — 95 000 рублей

- 31 декабря — 90 000 рублей

Авансовый платеж за 1 квартал

Налоговая база = (150 000 + 145 000 + 140 000 + 135 000) / 4 = 142 500 рублей Платеж = 142 500 × 2,2% / 4 = 783,75 рублей

Авансовый платеж за полугодие

Налоговая база = (150 000 + … +125 000 + 120 000) / 7 = 135 000 рублей Платеж = 135 000 × 2,2% / 4 = 742,5 рублей

Авансовый платеж за 9 месяцев

Налоговая база = (150 000 + … + 105 000) / 10 = 127 500 рублей Платеж = 127 500 × 2,2% / 4 = 701,25 рублей

Доплата налога за год

Налоговая база = (150 000 + … + 90 000) / 13 = 120 000 рублей Платеж = 120 000 × 2,2% – (783,75 + 742,5 + 701,25) = 412,5 рублей

Как рассчитать налоговую базу

Расчет налога на имущество предприятий проводится по каждому объекту отдельно. Если они разнесены по разным субъектам РФ, то расчет ведется с учетом законодательных норм и ставок, принятых в соответствующих регионах.

Для того чтобы рассчитать среднюю стоимость налогооблагаемого имущества, надо сначала сложить величины остаточной его стоимости на начало каждого месяца квартала и величину остаточной стоимости на первое число того месяца, который следует за кварталом, затем разделить образовавшуюся сумму на число месяцев в отчетном периоде плюс единица. Квартал является отчетным периодом для налога на имущество организаций, поэтому делить сумму надо будет на четыре.

Правила расчета налога на имущество таковы, что за налоговый период определяется стоимость имущества в среднем за год. Для ее расчета принцип существует несколько другой: надо сначала сложить величины его остаточной стоимости на начало каждого месяца года (он является налоговым периодом) с величиной остаточной стоимости на конец года, а затем разделить образовавшуюся сумму на число месяцев в налоговом периоде плюс единица.

По кадастровой стоимости

Многие компании рассчитывают налог по кадастровой стоимости. Власти должны предупредить организации и опубликовать список имущества для уплаты налога по кадастровой стоимости до 1 января на официальном сайте региона. Закрытый перечень объектов недвижимости, облагаемой по кадастровой стоимости, дан в статье 378.2 НК РФ.

Всего есть четыре обязательных условия для налогообложения недвижимости по кадастровой стоимости:

- недвижимость находится на территории РФ;

- недвижимость принадлежит организации на праве собственности, хозяйственного ведения или получена по концессионному соглашению;

- кадастровая стоимость недвижимости определена регионом;

- в регионе утвержден порядок налогообложения недвижимости и прописаны конкретные виды имущества из статьи 378.2 НК РФ, на которые он распространяется.

Если объект в законе не прописан, то он облагается налогом по среднегодовой стоимости. Если же вид объектов указан в законе, но по нему не определена кадастровая стоимость, то налог тоже платится со среднегодовой стоимости.

Порядок бухучета недвижимости для кадастрового налога не имеет значения. Она может числиться как в составе ОС, так и в составе оборотных активов или за балансом.

Налоговая база в данном случае — кадастровая стоимость недвижимости, указанная в ЕГРН на 1 января года, за который рассчитывается платеж. По каждому объекту база определяется отдельно.

Отчетными периодами для налога на имущество, исчисленного по кадастровой стоимости, являются 1 квартал, 2 квартал и 3 квартал. Налог считайте по формуле:

Налог на имущество по кадастровой стоимости = Кадастровая стоимость имущества на 1 января × Ставка налога

Если в вашем регионе предусмотрены авансовые платежи, то квартальный платеж равен четверти суммы налога. При расчете итогового платежа за год просто отнимите перечисленные авансовые платежи от полученной суммы.

Пример расчета налога на имущество по кадастровой стоимости

ООО «Воздушный Шар» владеет торговым центром, который облагается налогом на имущество по кадастровой стоимости. На 1 января 2021 года его кадастровая стоимость составила 120 000 000 рублей. Ставка налога на имущество в регионе — 2 %.

Авансовый платеж за I квартал = 120 000 000 × 2 % / 4 = 600 000 рублей;

Авансовый платеж за II квартал =120 000 000 × 2 % / 4 = 600 000 рублей;

Авансовый платеж за III квартал = 120 000 000 × 2 % / 4 = 600 000 рублей;

Налог к уплате по итогам года = 120 000 000 × 2 % – 1 800 0000 = 600 000 рублей.

Особенности расчета налога и авансовых платежей

В некоторых случаях формула для расчета налога меняется. Особенности могут быть при получении льгот, наличии данных о кадастровой стоимости только по всему зданию, покупке или продаже недвижимости в середине года или изменении кадастровой стоимости. Рассмотрим их все:

1. На недвижимость распространяется льгота. Льгота может быть предоставлена в виде необлагаемой части кадастровой стоимости или уменьшения налога. В первом случае нужно вычесть из кадастровой стоимости, утвержденной на 1 января в ЕГРН, необлагаемую часть кадастровой стоимости и рассчитать налог с остатка. Во втором случае — отнять сумму льготы от рассчитанного по стандартной формуле налога.

2. Кадастровая стоимость определена только для здания, а вы владеете помещением. Считайте налог за год и авансовые платежи в обычном порядке. Чтобы определить налоговую базу, найдите кадастровую стоимость своего помещения пропорционально его площади в здании целиком.

3. Недвижимость купили или продали в середине года. Воспользуйтесь коэффициентом владения (п. 5 ст. 382 НК РФ). Он показывает соотношение количества месяцев, в которых вы владели недвижимостью, к общему числу месяцев в году или квартале.

4. Кадастровую стоимость пересмотрели в середине года. Если характеристики объекта изменились и его стоимость была пересмотрена, скорректируйте налог и авансовые платежи (п. 5.1 ст. 382 НК РФ). Корректировочный коэффициент показывает соотношение числа месяцев, в которых действовала старая стоимость, к общему числу месяцев.

5. Власти в середине года исключили объект из перечня имущества для уплаты налога по кадастровой стоимости. Пересчитайте налог с начала года по среднегодовой стоимости.

Отражение в бухучете

В соответствии с вышеизложенным при начислении налогов в бухгалтерском учете учреждение либо увеличивает расходную часть (в отношении налога на имущество, земельного и транспортного налогов), либо уменьшает доходную часть (в отношении налога на прибыль и НДС).

Согласно инструкциям № 157н, 183н для отражения сумм налогов в бухгалтерском учете применяются следующие счета:

- 0 303 03 000 «Расчеты по налогу на прибыль организаций»;

- 0 303 04 000 «Расчеты по налогу на добавленную стоимость»;

- 0 303 05 000 «Расчеты по прочим платежам в бюджет» (применяется для отражения транспортного налога);

- 0 303 12 000 «Расчеты по налогу на имущество организаций»;

- 0 303 13 000 «Расчеты по земельному налогу».

| Содержание операции | Дебет | Кредит | Пункт Инструкции № 183н |

| Начисление сумм налогов на основании бухгалтерских справок (ф. 0504833) с приложением расчетов, деклараций, иных документов, подтверждающих суммы принятых налоговых обязательств: | |||

| – налог на прибыль | 2 401 10 130 2 401 10 180 | 2 303 03 000 | 159, 179 |

| – НДС | 2 401 10 130 2 401 10 180 2 401 20 200* | 2 303 04 000 | 159, 179 |

| – иных налогов | 0 401 20 200 0 109 00 200 | 0 303 05 000 0 303 12 000 0 303 13 000 | 159 |

| Уплата налогов | 2 303 03 000 2 303 04 000 0 303 05 000 0 303 12 000 0 303 13 000 | 0 201 11 000 0 201 21 000 | 161, 78 |

* В части НДС по безвозмездным передачам.

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

При отражении операций по начислению налогов многие задаются вопросом, как определить момент возникновения налогового обязательства.

Необходимым условием признания обязательства является установление его стоимостной величины. Величина налогового обязательства рассчитывается по факту завершения финансового года и формирования налогооблагаемой базы на отчетную дату.

В соответствии со ст. 9 Закона о бухучете и п. 7 Инструкции № 157н основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы.

Первичный учетный документ для признания налогового обязательства по итогам года – налоговая декларация. При этом в рамках формирования учетной политики учреждение вправе выбрать и иной документ для признания налоговых обязательств.

ПОДРОБНЕЕ: Налог на имущество для пенсионеров в 2021 году и региональные налоговые льготы

Срок представления налоговых деклараций, как правило, устанавливается не в отчетном году, а в следующем (например, по налогу на имущество организаций декларация должна быть представлена не позднее 30 марта года, следующего за истекшим налоговым периодом, по земельному налогу – не позднее 1 февраля года, следующего за истекшим налоговым периодом).

Таким образом, сумма налога может быть рассчитана как в конце года, так и в следующем году при составлении налоговых деклараций. Прямых указаний на то, как определять момент признания в бухгалтерском учете налогового обязательства по завершении финансового года в случае, когда установление стоимостного значения обязательства возникает в году, следующем за отчетным, не содержат ни Закон о бухучете, ни Инструкция № 157н.

Согласно разъяснениям, приведенным в Письме Минфина РФ от 26.12.2016 № 02-07-10/77857, при определении периода, в котором будут отражены налоговые обязательства и признаны расходы по ним, необходимо принимать во внимание общий принцип равномерного и пропорционального формирования доходов и расходов, при котором доходы и связанные с ними расходы признаются в том отчетном периоде, в котором они возникают исходя из условий фактов хозяйственной жизни.

Если учреждение в ходе своей деятельности оказывает платные услуги, по которым принимаются к учету доходы, то расходы, связанные с получением таких доходов (в том числе расходы по налоговым обязательствам), следует включать в период, в котором отражены доходы (за которые рассчитываются налоговые обязательства).

Вместе с тем Минфин отмечает: учреждение вправе установить в учетной политике и иной порядок признания налоговых обязательств. Другими словами, если учреждение в соответствии с утвержденной учетной политикой начислит обязательство по налогам в конце отчетного года, несмотря на то, что налоговая декларация будет подана в следующем году, это не будет противоречить действующему законодательству РФ о бухгалтерском учете.

Таким образом, налоговое обязательство может быть принято в бухгалтерском учете либо в периоде, в котором оно рассчитано (в году, следующем за отчетным), либо в периоде, по которому оно рассчитано (в отчетном периоде). Конкретный порядок признания этих обязательств устанавливается в рамках формирования учетной политики учреждения.

В более раннем Письме Минфина РФ от 08.11.2013 № 02-06-010/47818 так подробно порядок признания налоговых обязательств не рассматривается. В нем сообщается, что принятие обязательства по оплате (перечислению) налога (в частности, земельного), в том числе в сумме авансовых платежей по налогу, возникает с даты начисления указанных платежей.

Данный вывод не увязывает факт признания налогового обязательства с конкретным финансовым годом (налоговым периодом). А потому, учитывая эти разъяснения Минфина, бухгалтер может составить расчет налога и оформить бухгалтерскую справку как по завершении отчетного года, так и в следующем году до истечения срока ее предоставления, и на основании указанных документов признать налоговое обязательство в учете.

Далее рассмотрим порядок отражения налоговых обязательств в бухгалтерском учете.

Величина налога на имущество, рассчитанного за 2021 год, составила 120 000 руб. Затраты автономного учреждения на уплату налога полностью покрываются за счет средств субсидии, предоставленной на выполнение государственного задания. Согласно установленной учетной политике признание расходов на уплату налогов по итогам года осуществляется в конце отчетного года на основании оформленной бухгалтерской справки с приложением расчета. Расходы на уплату налога не включаются в себестоимость услуг.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислен налог на имущество | 00000000000000851 4 401 20 290 | 00000000000000851 4 303 12 000 | 120 000 |

| Уплачен налог в бюджет | 00000000000000851 4 303 12 000 | 00000000000000000 4 201 11 000 | 120 000 |

| – | Увеличение забалансового счета 18 (КВР 851, код 290 КОСГУ) |

Автономное учреждение сдает помещение в аренду. Арендная плата составила 50 000 руб. (в том числе НДС (18 %) – 7 627 руб.). Налог на прибыль с доходов от арендной платы составил 8 475 руб.

Цифры приведены условно, прочие расходы и вычеты, уменьшающие налогооблагаемую базу, не учитываются.

Согласно учетной политике АУ суммы налогов отражаются по статье 180 КОСГУ.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислен доход от аренды | 00000000000000120 2 205 21 000 | 00000000000000120 2 401 10 120 | 50 000 |

| Поступила арендная плата на лицевой счет | 00000000000000000 2 201 11 000 | 00000000000000120 2 205 21 000 | 50 000 |

| Увеличение забалансового счета 17 (код 120 КОСГУ) | – | ||

| Начислен НДС | 00000000000000120 2 401 10 120 | 00000000000000180 2 303 04 000 | 7 627 |

| Начислен налог на прибыль | 00000000000000120 2 401 10 120 | 00000000000000180 2 303 03 000 | 8 475 |

| Уплачен НДС в бюджет | 00000000000000180 2 303 04 000 | 00000000000000000 2 201 11 000 | 7 627 |

| – | Уменьшение забалансового счета 17 (код 180 КОСГУ) | ||

| Уплачен налог на прибыль в бюджет | 00000000000000180 2 303 03 000 | 00000000000000000 2 201 11 000 | 8 475 |

| – | Уменьшение забалансового счета 17 (код 180 КОСГУ) |

| Операция | Дебет | Кредит |

| Начислен налог на имущество организации за отчетный или налоговый период | 26 «Общехозяйственные расходы» | 68 «Расчеты по налогам и сборам» по соответствующему субсчету |

| 44 «Расходы на продажу» — используйте данный счет для начисления сумм имущественного налога для торговой организации | ||

| Произведена оплата | 68 по субсчету ИС | 51 «Расчетный счет» |

Данный метод отражения операций предусмотрен п. 5 ПБУ 10/99, утв. Приказом Минфина от 06.05.1999 № 33н. Он заключается в том, что данное фискальное обязательство следует отражать в составе расходов по основным видам деятельности. Аналогичное мнение в п. 3 Письма Минфина от 19.03.2008 № 03-05-05-01/16 выражали и представители Министерства финансов России.