Бухгалтерским законодательством установлена обязанность экономических субъектов документировать все факты хозяйственной жизни, что, естественно, отражается на объемах документооборота. Однако любой бизнес стремится к оптимизации всех протекающих процессов, в частности и делопроизводства. С целью решения обозначенной проблемы ФНС России занялась разработкой универсального документа, способного облегчить бюрократическую нагрузку. Так, в 2013 году бизнесу была предоставлена возможность обоснования предъявленного к вычету НДС и учета расходов для целей бухучета и налогообложения в один шаг – оформлением универсального передаточного документа. УПД стал альтернативой таким формам, как ТОРГ-12, ОС-1, М-15.

Что такое УПД?

Универсальный

передаточныйдокумент

(УПД) – это форма, выполняющая единовременно функции первичного учетного документа и счета-фактуры.

ФНС закрепила рекомендованную форму УПД. Повторим, разработанная форма является только рекомендуемой. Это означает, что организации вправе модернизировать УПД для собственного удобства путем добавления необходимых показателей без нарушения целостности документа. Главное при этом закрепить форму в учетной политике организации, а в самом документе — указать все обязательные реквизиты для первичной документации, в частности, название формы, дата оформления документа, указание составителя; содержание и измеритель сделки; указание лиц, ответственных за оформление сделки (ФИО, должность, подпись).

Рекомендованная Форма УПД является одной из возможных форм документа о передаче товаров (работ, услуг) и имущественных прав. Положениями письма ФНС России от 21.10.2013 N ММВ-20-3/[email protected] определено, что заполнение всех реквизитов УПД в качестве обязательных для первичных документов и реквизитов для счетов-фактур позволяет использовать его одновременно в целях исчисления налога на прибыль и расчетах по налогу на добавленную стоимость.

При этом письмо ФНС России от 21.10.2013 N ММВ-20-3/[email protected] не является нормативным правовым актом, не изменяет и не дополняет федеральное законодательство и не содержит исчерпывающего перечня показателей, которые могут (должны) фиксироваться сторонами при оформлении операций передачи товаров (работ, услуг), имущественных прав, и не ограничивает права хозяйствующих субъектов на использование иных форм первичных учетных документов и формы счета-фактуры.

Преимущества и недостатки применения счетов-фактур для предпринимателя

Предприниматели, применяющие ОСНО, даже при освобождении от НДС продолжают выписывать счета-фактуры, и в таких ситуациях счет-фактура увеличивает количество выданных документов и объем выполненной работы, увеличивая тем самым затраты времени и бумаги. В силу специфики производственной или торговой деятельности, бывает удобно разделять первичные и налоговые документы при их выписке. Недостатком этого является то, что документы могут потеряться.

Что касается преимуществ счет-фактуры

,то он является законодательно закрепленным налоговым документом, используемым компаниями и индивидуальными предпринимателями при ведении учета налога на добавленную стоимость.

При возникающих сложностях в вопросах документооборота, Вы можете обратиться в нашу бухгалтерскую компанию и получить квалифицированную консультацию.

Когда используется УПД?

Так как данная форма является универсальной, оформить её можно при совершении достаточно распространённых операций, например, при:

- Отгрузке товара (договор купли—продажи);

- Передаче товара (договор комиссии, поручения, агентский);

- Сдаче работ (договор подряда);

- Передаче имущественных прав.

Поскольку УПД выполняет роль счета-фактуры, то возникает вопрос о возможности его использования лицами, не относящимися к плательщикам НДС. Сразу оговорим, что это возможно. Разработчики предусмотрели возможность присвоения документу признака, в соответствии с которым определяется его роль.

Данный признак проставляется лицом, заполняющим документ, в верхней левой части. Если документу присваивается статус «1», то в таком случае данный документ совмещает роль и первичного документа, и счета-фактуры. Статус «2» присваивается тогда, когда счет-фактура не требуется и УПД выполняет роль только первичного документа. Например, такой статус следует проставить при применении специальных налоговых режимов, когда выделение НДС из стоимости сделки не требуется.

Какие хозсубъекты могут применять УПД

УПД может применять любой хозяйствующий субъект.

В договоре с контрагентом закрепляют факт предоставления УПД по поставленным товарам/оказанным услугам/выполненным работам.

Использование УПД не является обязанностью, делать это можно по своему желанию. Более того, с одними контрагентами можно применять УПД, а с другими – накладные/акты и счета-фактуры.

Как известно, упрощенцы не платят НДС, поэтому не составляют счета-фактуры. Если же упрощенец выставит счет-фактуру с выделенным НДС:

- он должен уплатить НДС в бюджет;

- представить декларацию по НДС – только в электронном виде;

- не может принять к вычету суммы НДС, выставленные поставщиками.

И тем не менее, упрощенец может выставить УПД и не получить таких последствий. Как это сделать? Для таких случаев предусмотрены в УПД статусы – 1 и 2.

Как начать работать с УПД?

Начать использовать УПД вы можете в любое время в течение года. Вы можете применять форму УПД, предложенную ФНС России, или разработать на ее основе свою, добавив необходимые реквизиты или убрав лишние.

Если рекомендованная форма вам подходит, приведите ее в соответствие с действующей формой счета-фактуры, поскольку в нее были внесены изменения. Закрепите форму УПД в учетной политике, если рекомендованная форма вас не устраивает, разработайте по аналогии с ней свою форму УПД. В части реквизитов счета-фактуры ваш УПД должен соответствовать действующей форме счета-фактуры. Состав и последовательность реквизитов самого счета-фактуры не меняйте. Например, не следует добавлять новые колонки между графами 1 — 11, изменять наименование граф и строк, удалять реквизиты счета-фактуры.

Форму УПД, которую будете применять, закрепите в учетной политике. Разъясните своим сотрудникам порядок заполнения УПД:

- кто составляет документ и в скольких экземплярах;

- в какой очередности, кто и какие поля документа заполняет;

- в какой срок нужно заполнять те или иные поля документа;

- какие поля и как должны заполнять представители покупателя.

Укажите сотрудникам, у кого они смогут получать разъяснения по вопросам, возникающим при оформлении документов и при сдаче-приемке товаров (работ, услуг) покупателям.

Предупреждать контрагентов об использовании УПД необязательно. Как правило, покупатели не возражают против УПД. Если документ оформлен правильно, налоговых рисков для них нет (Письмо ФНС России от 21.10.2013 N ММВ-20-3/[email protected]). Но у покупателей могут возникнуть вопросы при заполнении вашей формы УПД или иные сложности. Рекомендуем урегулировать все вопросы заблаговременно — до того, как вы начнете оформлять отгрузку товаров (сдачу работ, услуг).

Оговорку о применении УПД вы можете включить в договор. Рекомендуем в этом случае указать, как будет использоваться УПД: как счет-фактура и первичный документ или только как первичный документ.

Действующее законодательство РФ не обязывает проставлять на УПД печать организации. Печать вы можете поставить по своему желанию. Если вы поставите печать, в которой указано ваше полное наименование, то строки [14] и [19] УПД можно не заполнять. Отсутствие печати при наличии всех обязательных реквизитов в УПД не является нарушением, а также не влечет отказа в вычете для покупателя по УПД со статусом.

Электронные УПД можно выставлять, если стороны согласны на их электронный обмен и имеют для этого совместимые технические средства. УПД со статусом «1» является одновременно и первичным документом, и счетом-фактурой. А электронный счет-фактуру можно выставлять только по взаимному согласию сторон при наличии у них технических средств (п. 1 ст. 169 НК РФ). УПД со статусом «2» является первичным учетным документом. Обмен первичными электронными документами законодательно не регламентирован. Поскольку покупатель может не иметь технической возможности обработать документы продавца, мы рекомендуем согласовать с контрагентом порядок электронного документооборота независимо от статуса УПД. Согласие на выставление электронного УПД можно оформить по аналогии с согласием на выставление электронных счетов-фактур: оговоркой в договоре, отдельным соглашением, путем обмена письмами или иным удобным для вас способом. Электронный УПД нужно составить по Формату, утвержденному Приказом ФНС России от 19.12.2018 N ММВ-7-15/[email protected]

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

- о предмете сделки;

- о стране его происхождения;

- о сумме;

- о количественных характеристиках хозяйственной операции;

- о ставке налога;

- об акцизе;

- о соответствующей группе товаров;

- позволяющие идентифицировать налогоплательщиков.

Кто и в каких случаях выставляет счета-фактуры?

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД. Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф. М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

Как отразить УПД в книге покупок, книге продаж, журнале учета счетов-фактур?

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

- При статусе 1 УПД исполняет роль одновременно счета-фактуры и документа, подтверждающего передачу.

- При статусе 2 УПД заполняется только как документ БУ.

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

Когда используется УПД?

Так как данная форма является универсальной, оформить её можно при совершении достаточно распространённых операций, например, при:

- Отгрузке товара (договор купли–продажи);

- Передаче товара (договор комиссии, поручения, агентский);

- Сдаче работ (договор подряда);

- Передаче имущественных прав.

Поскольку УПД выполняет роль счета-фактуры, то возникает вопрос о возможности его использования лицами, не относящимися к плательщикам НДС. Сразу оговорим, что это возможно. Разработчики предусмотрели возможность присвоения документу признака, в соответствии с которым определяется его роль.

Данный признак проставляется лицом, заполняющим документ, в верхней левой части. Если документу присваивается статус «1», то в таком случае данный документ совмещает роль и первичного документа, и счета-фактуры. Статус «2» присваивается тогда, когда счет-фактура не требуется и УПД выполняет роль только первичного документа. Например, такой статус следует проставить при применении специальных налоговых режимов, когда выделение НДС из стоимости сделки не требуется.

Как начать работать с УПД?

Начать использовать УПД вы можете в любое время в течение года. Вы можете применять форму УПД, предложенную ФНС России, или разработать на ее основе свою, добавив необходимые реквизиты или убрав лишние.

Если рекомендованная форма вам подходит, приведите ее в соответствие с действующей формой счета-фактуры, поскольку в нее были внесены изменения. Закрепите форму УПД в учетной политике, если рекомендованная форма вас не устраивает, разработайте по аналогии с ней свою форму УПД. В части реквизитов счета-фактуры ваш УПД должен соответствовать действующей форме счета-фактуры. Состав и последовательность реквизитов самого счета-фактуры не меняйте. Например, не следует добавлять новые колонки между графами 1 – 11, изменять наименование граф и строк, удалять реквизиты счета-фактуры.

Форму УПД, которую будете применять, закрепите в учетной политике. Разъясните своим сотрудникам порядок заполнения УПД:

- кто составляет документ и в скольких экземплярах;

- в какой очередности, кто и какие поля документа заполняет;

- в какой срок нужно заполнять те или иные поля документа;

- какие поля и как должны заполнять представители покупателя.

Укажите сотрудникам, у кого они смогут получать разъяснения по вопросам, возникающим при оформлении документов и при сдаче-приемке товаров (работ, услуг) покупателям.

Предупреждать контрагентов об использовании УПД необязательно. Как правило, покупатели не возражают против УПД. Если документ оформлен правильно, налоговых рисков для них нет (). Но у покупателей могут возникнуть вопросы при заполнении вашей формы УПД или иные сложности. Рекомендуем урегулировать все вопросы заблаговременно – до того, как вы начнете оформлять отгрузку товаров (сдачу работ, услуг).

Оговорку о применении УПД вы можете включить в договор. Рекомендуем в этом случае указать, как будет использоваться УПД: как счет-фактура и первичный документ или только как первичный документ.

Действующее законодательство РФ не обязывает проставлять на УПД печать организации. Печать вы можете поставить по своему желанию. Если вы поставите печать, в которой указано ваше полное наименование, то строки [14] и [19] УПД можно не заполнять. Отсутствие печати при наличии всех обязательных реквизитов в УПД не является нарушением, а также не влечет отказа в вычете для покупателя по УПД со статусом.

Электронные УПД можно выставлять, если стороны согласны на их электронный обмен и имеют для этого совместимые технические средства. УПД со статусом “1” является одновременно и первичным документом, и счетом-фактурой. А электронный счет-фактуру можно выставлять только по взаимному согласию сторон при наличии у них технических средств (п. 1 ст. 169 НК РФ). УПД со статусом “2” является первичным учетным документом. Обмен первичными электронными документами законодательно не регламентирован. Поскольку покупатель может не иметь технической возможности обработать документы продавца, мы рекомендуем согласовать с контрагентом порядок электронного документооборота независимо от статуса УПД. Согласие на выставление электронного УПД можно оформить по аналогии с согласием на выставление электронных счетов-фактур: оговоркой в договоре, отдельным соглашением, путем обмена письмами или иным удобным для вас способом. Электронный УПД нужно составить по Формату, утвержденному .

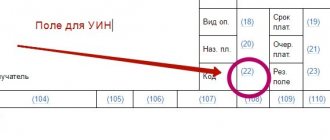

Правила заполнения

Ключевое правило заполнения УПД заключается в необходимости отобразить информацию о том, в качестве какого документа будет использоваться форма универсального передаточного документа.

Если УПД планируется использовать в качестве счета-фактуры, в статусе документа указывается цифра «1», если в качестве иного первичного платежного документа, статус УПД обозначается цифрой «2».

Исходя из того, в качестве какого документа будет использован универсальный передаточный документ, будут варьироваться и требования к его заполнению, однако некоторые из них являются универсальными:

- наименование участников сделки (указываются данные как на продавца, так и на покупателя);

- описание переданного товара (наименование или указание артикулов);

- количество единиц товара, переданного от продавца к покупателю (указание в штуках, упаковках или, если речь идет о выполненных работах, квадратные метры таких работ или задействованные человекочасы);

- сведения о стоимости товара (указываются в отдельных графах общая стоимость, размер НДС, подлежащий уплате, стоимость без учета НДС);

- данные о лицах, отпустивших и принявших передаваемый товар.

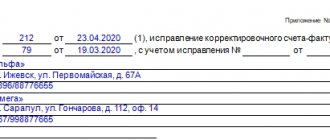

Как исправить ошибки в УПД?

В ходе деятельности неизбежно возникают ситуации, когда в первичной документации допускаются ошибки. Порядок корректировки УПД не стандартный и зависит от многих факторов, так как это не типичный первичный документ.

| Статус | Место | Характер | Порядок исправления | Особенности исправления |

| 1 | СФ и первичный документ | Препятствует идентификации | В обязательном порядке создается новый документ со статусом «1» | Сохраняется номер и дата, присвоенные до корректировки (строка 1). Указывается номер и дата исправления (строка 1а). Подписывается уполномоченными лицами. |

| Не препятствует идентификации | По необходимости создается новый документ со статусом «2» | Сохраняется номер и дата, присвоенные до корректировки (строка 1). Указывается номер и дата исправления (строка 1а). Не подписывается повторно. | ||

| Только первичный документ | – | Допустим предыдущий вариант либо путем прямой правки | Исправление в первоначальном документе заверяется надписью «Исправлено», а также подписью уполномоченных лиц с указанием даты исправления. | |

| 2 | Только первичный документ | – | Только путем прямой правки документа | Исправление в первоначальном документе заверяется надписью «Исправлено», а также подписью уполномоченных лиц с указанием даты исправления. |

Обратите внимание, что характер ошибки, допущенной в документе, определяется с точки зрения налоговой проверки. Так, идентификации препятствуют ошибки, искажающие информацию о сторонах, содержании или стоимости сделки, о налоговой ставке или сумме налога.

Можно ли выставить УПД в иностранной валюте?

Вопрос о возможности отражения в УПД операций, выраженных в иностранной валюте может вызвать большие сомнения и привести компанию к полному отказу от использования данной формы. Тем не менее, одно из преимуществ УПД, например, перед формой ТОРГ-12 заключается именно в снижении рисков при отражении таких операций. Бухгалтерским законодательством определено, что первичная учетная документация заполняется в российской валюте. На данный счет у Минфина сложилось стойкое мнение. В то же время, налоговым законодательством установлено, что заполнение счета-фактуры в иностранной валюте является допустимым.

Учитывая оба этих факта, на практике было решено, что заполнение УПД в иностранной валюте допустимо. Но при этом следует дополнить форму информацией о стоимости сделки в рублях. Для этого можно дополнить таблицу необходимыми колонками.

Преимущества УПД

Ключевым преимуществом в использовании универсального передаточного документа является возможность использовать его в качестве различных документов, применяемых при осуществлении товарооборота.

Кроме того, универсальный передаточный документ может использоваться в качестве подтверждающего документа при подаче отчетности о доходах и уплаченных налогах в налоговые органы.

Универсальный передаточный документ также может быть использован с различными участниками экономических правоотношений ввиду того, что он включает в себя сведения, используемые в различных подтверждающих совершение сделок документах, а его форма включена практически во все электронные бухгалтерские системы.

Универсальный передаточный документ был разработан Федеральной налоговой службой в качестве документа, который может быть использован участниками налоговых правоотношений и товарооборота для замены большого количества используемых передаточных и платежных документов.

Для того, чтобы УПД отвечал целям своего создания, он должен быть оформлен в соответствии с рекомендациями Федеральной налоговой службы.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Организации и ИП на ОСН обязаны выставить этот документ, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

В свою очередь, спецрежимники, например лица, применяющие УСН, могут отказаться от выписки счетов-фактур за исключением тех случаев, когда они осуществляют посреднические или импортные операции.

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Его форма утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

Однако существует документ на замену счету-фактуре – универсальный передаточный документ. О нем расскажем в следующем разделе.

Чем отличаются?

Несмотря на внешнюю схожесть двух форм, между бумагами существуют определенные важные отличия. Особенности счет-фактуры:

- Подтверждает заключение контракта о продаже и покупке. Обязательно включается НДС.

- После проведения операции, грузоотправитель и получатель вносят запись в журнал закупок. В результате, предоставляется налоговая льгота (). Вычет экономит немалые суммы, особенно при оптовых закупках.

- Документ заполняется от руки и в электронном виде с соблюдением основных требований (). В случае внезапных изменений в стоимости составляется корректировочный счет.

Особенности УПД:

- Совмещает в себе первичные документы, такие как накладная и счет-фактура. Для это включены дополнительные необходимые реквизиты ().

- При правильном заполнении послужит основанием для вычетов по сборам на прибыль и добавочную стоимость.

- Разновидности УПД дают возможность совмещать или вносить дополнения. Неизменными остаются графы, отделенные черными линиями.

Пока не присвоен код, УПД в электронном виде не может быть отправлен в налоговую. В 2021 году в счет-фактуру внесли поправки и было разрешено самостоятельно добавлять в упрощенный документ графы идентификатора договора, кода вида товаров и подписи лица, заверяющего счет за индивидуального предпринимателя.

Разница в применении

Универсальный передаточный документ (УПД) – это документ, который объединяет в себе счет-фактуру и первичный документ. Он также может использоваться только как первичный учетный документ для оформления различных фактов хозяйственной жизни. Однако применять УПД не обязательно. Можно использовать его для упрощения своего документооборота. Ведь вместо счета-фактуры и первичного документа можно оформить один документ – УПД. Он дает покупателю право на вычет по НДС, заменяя счет-фактуру.

О порядке заполнения УПД

Особенности заполнения УПД определяются его мультифункциональностью. Письмо ФНС содержит подробные построчные рекомендации по заполнению формы (Приложение 3). Стоит отметить, что в целом заполнение УПД не должно вызвать серьезных проблем. Документ содержит уже знакомые из иных форм строки. Для наглядности пример заполнения формы представлен на рисунке ниже. Зеленым цветом отмечены реквизиты, обязательные только для счета-фактуры, синим – для первичного документа. Оранжевым цветом выделены реквизиты обязательные для обеих форм одновременно.

Часть документа, выделенная жирной рамкой, соответствует счету-фактуре, именно поэтому данная часть является обязательной к заполнению. Здесь содержатся данные об участниках сделки, сведения о валюте сделки, в таблице отражается информация о содержании операции. При дополнении и изменении формы организация должна учитывать, что в зоне, выделенной рамкой, разрешено внесение информации, допустимой к отражению в счете-фактуре.

В части под рамкой в строке 8 отражается информация о договоре, заключенном сторонами сделки. Этот показатель позволяет идентифицировать содержание сделки, поэтому он относится к обязательным реквизитам, несмотря на то, что находится за пределами рамки.

В строке 9 отражается информация о транспортных накладных и иных сопроводительных документах. Данная информация не является обязательной, а носит лишь уточняющий характер.

В нижней части УПД отражаются даты сдачи и приёмки, а также заполняются сведения об ответственных лицах. Обязательно наличие подписи этих лиц. При этом печати проставляются по желанию сторон. УПД без наличия печатей полноправно принимается к налоговому учету.

Правила заполнения УПД, заменяющего счет-фактуру и накладную (либо акт)

В универсальном передаточном документе со статусом 1 строки (1)-(7), а также графы 1-11 необходимо заполнять так же, как в обычном счете-фактуре, то есть в соответствии с постановлением № 1137. При этом для строки (2) «Продавец» и строки (6) «Покупатель» предусмотрены особенности.

В случае отгрузки товара под продавцами и покупателями понимаются стороны договора купли-продажи или договора поставки (глава 30 ГК РФ). Если в качестве продавца выступает комиссионер, агент или поверенный, то в строке (2) нужно указать комиссионера, агента или поверенного. Если товар передается перевозчику, в строке 6 нужно указать не перевозчика, а покупателя.

При передаче имущественных прав строки (2) и (6) заполняются в зависимости от содержания сделки. Если это отчуждение исключительного права, то в этих строках следует вписать правообладателя и получателя прав (ст. 1234 ГК РФ). Если это лицензионный договор — то лицензиара и лицензиата (ст. 1235 ГК РФ). При коммерческой концессии указывают правообладателя и пользователя (ст. 1027 ГК РФ), а при переходе прав от кредитора к другому лицу — самого кредитора, а также лицо, к которому права переходят (ст. 382 ГК РФ).

При оказании услуг строки (2) и (6) также заполняются исходя из содержания сделки. Если это «простые» услуги, то в данных строках следует указать исполнителя и заказчика (ст. 779 ГК РФ), если это транспортная экспедиция — то экспедитора и клиента (ст. 801 ГК РФ). В случае договора комиссии указывают комиссионера и комитента (ст. 990 ГК РФ), в случае агентского договора — агента и принципала (ст. 1005 ГК РФ), а в случае договора поручения — поверенного и доверителя (ст. 971 ГК РФ).

При передаче результатов выполненных работ в строке (2) надо назвать подрядчика или субподрядчика, а в строке (6) – заказчика или генподрядчика (ст. 702 ГК РФ).

В случае, когда комиссионер приобрел товар от своего имени, но в интересах комитента, то при передаче товара от комиссионера комитенту строки (2) и (6) заполняются следующим образом. В строке (2) указывают стороннего продавца, а в строке (6) – комитента. Данные правила распространяются и на ситуацию, когда агент передает принципалу товар, купленный для него у стороннего поставщика.

Рекомендации по заполнению других реквизитов УПД приведены в таблице 1.

Как исправить ошибки в УПД?

В ходе деятельности неизбежно возникают ситуации, когда в первичной документации допускаются ошибки. Порядок корректировки УПД не стандартный и зависит от многих факторов, так как это не типичный первичный документ.

| Статус | Место | Характер | Порядок исправления | Особенности исправления |

| 1 | СФ и первичный документ | Препятствует идентификации | В обязательном порядке создается новый документ со статусом «1» | Сохраняется номер и дата, присвоенные до корректировки (строка 1). Указывается номер и дата исправления (строка 1а). Подписывается уполномоченными лицами. |

| Не препятствует идентификации | По необходимости создается новый документ со статусом «2» | Сохраняется номер и дата, присвоенные до корректировки (строка 1). Указывается номер и дата исправления (строка 1а). Не подписывается повторно. | ||

| Только первичный документ | — | Допустим предыдущий вариант либо путем прямой правки | Исправление в первоначальном документе заверяется надписью «Исправлено», а также подписью уполномоченных лиц с указанием даты исправления. | |

| 2 | Только первичный документ | — | Только путем прямой правки документа | Исправление в первоначальном документе заверяется надписью «Исправлено», а также подписью уполномоченных лиц с указанием даты исправления. |

Обратите внимание, что характер ошибки, допущенной в документе, определяется с точки зрения налоговой проверки. Так, идентификации препятствуют ошибки, искажающие информацию о сторонах, содержании или стоимости сделки, о налоговой ставке или сумме налога.

В каких случаях можно применять универсальный передаточный документ

Сразу оговоримся, что применение универсального передаточного документа — это право, а не обязанность. Другими словами, налогоплательщики могут отказаться от УПД и, как прежде, заполнять отдельно счет-фактуру и отдельно — накладную либо акт.

Для компаний и предпринимателей, которые решат перейти на универсальный передаточный документ, возможны два варианта.

Первый вариант подразумевает, что УПД заменяет собой как счет-фактуру, так и накладную, либо акт. В этом случае универсальный передаточный документ одновременно служит для расчетов по НДС и для признания расходов при налогообложении прибыли. Такому документу присваивается статус 1, который нужно указать в специально отведенном поле (оно расположено в верхнем левом углу бланка). Обычный счет-фактура при первом варианте не нужен.

В настоящий момент УПД со статусом 1 передавать в электронном виде нельзя. Дело в том, что такой документ представляет собой расширенный счет-фактуру, а счета-фактуры могут быть составлены строго по утвержденному формату. Но для универсального передаточного документа формат пока не утвержден.

Второй вариант подразумевает, что УПД заменят собой только накладную, либо акт. В этом случае универсальный передаточный документ служит исключительно для признания расходов в налоговом учете. Что же касается расчетов по НДС, то для них необходим обычный счет-фактура. При втором варианте универсальному документу присваивается статус 2.

Несмотря на отсутствие формата, УПД со статусом 2 можно передавать в электронном виде, как и любой неформализованный первичный документ.

Обратите внимание: вариант, при котором УПД заменял бы только счет-фактуру, не предусмотрен. И хотя изначально он предполагался, впоследствии ФНС России такую возможность исключила.

Добавим, что начать применение УПД можно в любой момент.

Можно ли выставить УПД в иностранной валюте?

Вопрос о возможности отражения в УПД операций, выраженных в иностранной валюте может вызвать большие сомнения и привести компанию к полному отказу от использования данной формы. Тем не менее, одно из преимуществ УПД, например, перед формой ТОРГ-12 заключается именно в снижении рисков при отражении таких операций. Бухгалтерским законодательством определено, что первичная учетная документация заполняется в российской валюте. На данный счет у Минфина сложилось стойкое мнение. В то же время, налоговым законодательством установлено, что заполнение счета-фактуры в иностранной валюте является допустимым.

Учитывая оба этих факта, на практике было решено, что заполнение УПД в иностранной валюте допустимо. Но при этом следует дополнить форму информацией о стоимости сделки в рублях. Для этого можно дополнить таблицу необходимыми колонками.

Как налоговики будут проверять УПД

В рамках проверки по НДС

Если налогоплательщик предъявит универсальный передаточный документ со статусом 1 в качестве основания для вычета по НДС, инспекторы, прежде всего, обратят внимание на строки (1)-(7) и графы 1-11. Эти поля должны быть заполнены в соответствии с пунктом 5 статьи 169 НК РФ.

Помимо этого, налоговики убедятся, что УПД подписан по правилам, изложенным в пункте 6 статьи 169 НК РФ. А на документе, составленном предпринимателем, рядом с его подписью стоят реквизиты свидетельства о госрегистрации. Только в этом случае организация или предприниматель получит право на вычет.

Однако, не стоит забывать, что ошибки, не препятствующие идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, ставки и суммы налога, не являются поводом для отказа в вычете (п. 2 ст. 169 НК РФ).

Итоги

Таким образом, УПД является универсальным документом, позволяющим сократить документооборот компании в два раза. В настоящее время имеется достаточное количество разъяснений ФНС России по вопросам использования УПД, в связи с чем риски спорных моментов незначительны. Собранный в статье материал отражает основные вопросы, возникающие в процессе пользования данным документом. Надеемся, что он будет полезен как компаниям, которые только задумались о переходе на использование УПД, так и давним пользователям этой формы.

Фирммейкер, июнь 2020 Елизавета Карпук При использовании материала ссылка обязательна