Гарантии и компенсации командированным

При направлении сотрудников в служебные поездки работодатель обязан сохранить места работы (должности) и средний заработок, а также возместить расходы связанные с командировкой, а именно:

- Расходы по проезду;

- Расходы по найму жилого помещения;

- Дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- Иные расходы, произведенные работником с разрешения или ведома работодателя.

Важно подчеркнуть, что в служебные командировки не направляются лица, работающие по договорам гражданско-правового характера, а также сотрудники, постоянная работа которых, в соответствии с трудовым договорам осуществляется в пути.

При этом в служебные командировки могут быть направлены сотрудники, работающие дистанционно, а также надомники. При совершении служебной поездки, например, из места постоянной работы (стационарного рабочего места или из дома) — в местонахождение организации-работодателя (по письменному распоряжению работодателя). Следовательно, они могут рассчитывать и на соответствующие гарантии и компенсации. Эта позиция в очередной раз была подтверждена специалистами Минтруда России в письме от 09.06.2017 № 14-2/ООГ-4733.

Поездка работника, направляемого в командировку на основании письменного решения работодателя в обособленное подразделение командирующей организации (представительство, филиал), находящееся вне места постоянной работы, также признается командировкой.

…полагаем, что поездка дистанционного работника в головной офис работодателя является служебной командировкой.

Письмо Минтруда России от 09.06.2017 № 14-2/ООГ-4733

Таким образом, законодательством установлен особый порядок оплаты труда персонала при выполнения служебного поручения работодателя вне места постоянной работы, а также предусмотрена компенсация соответствующих расходов.

(ст. 165, ст. 166 и ст.167 Трудового кодекса РФ)

Прежде, чем приступить к описанию расчетов, обозначим основные правила и порядок командирования, перечислим документы, которые обязательно должны быть составлены нанимателем и работником в процессе оформления командировки.

Как оплачивается командировка в 2021 году: средний заработок

В ст. 167 ТК РФ говорится, что за сотрудником, направляемым в служебную поездку, сохраняется занимаемая в компании позиция и средний заработок (СЗ). Чтобы рассчитать сумму к выплате за дни в командировке (С), необходимо воспользоваться формулой:

С = СЗ* К, где

К – количество дней служебной поездки. При расчете этого показателя бухгалтер ориентируется на график работы компании. Он складывает:

- рабочие дни, проведенные в пункте назначения;

- дни, проведенные в пути туда или обратно.

За выходные и праздники, выпавшие на период поездки, средняя зарплата не выплачивается в ситуации, если сотрудник отдыхал. Если эти даты были посвящены решению служебных вопросов, вознаграждение рассчитывается в особом порядке.

Оплата командировки по среднему заработку предполагает следующий алгоритм его исчисления:

СЗ = З/ ЧД, где:

- З – суммарная заработная плата, полученная специалистом за расчетный период – 12 месяцев, предшествующих отбытию в поездку. Например, если специалист отправится в командировку в мае, бухгалтер будет проводить вычисления за срок с 1 мая предыдущего года по 30 апреля текущего.

- К – количество отработанных дней в расчетном периоде.

Оплата командировок в 2021 году предполагает два возможных нюанса в исчислении СЗ:

- Если специалиста направляют в служебную поездку в первый месяц после трудоустройства, СЗ рассчитывается за период с первого рабочего дня до последней даты перед отбытием.

- Если в предыдущие 12 месяцев специалист находился в отпуске по БиР или по уходу за малолетним ребенком, расчеты делаются за предшествующий этому времени год.

Показатель «К» включает все дни, когда специалист физически присутствовал на службе. Не суммируются даты, когда работника не было по любым основаниям (отпуск, отгул, временная нетрудоспособность, командировка и т.д.).

Чтобы определить оплату труда во время командировки, нужно суммировать все доходы гражданина, связанные с трудовой деятельностью (зарплату, надбавки, премиальные). В расчет не включаются социальные выплаты (пособия по больничным листкам), командировочные, суммы материальной помощи, компенсации питания и т.д.

Средний заработок, сохраняемый в поездке, облагается подоходным налогом и страховыми взносами. В справке 2-НДФЛ он отражается по коду «2000».

Порядок командирования, выплаты и компенсации

При возникновении необходимости направить работника в командировку соблюдается следующий порядок действий:

- Прежде всего, издаётся соответствующий распорядительный документ. Обычно приказ либо распоряжение;

- На основании этого документа выписывается командировочное удостоверение. На документе проставляется отметка о выбытии работника из места постоянной работы;

- Непосредственный начальник командированного сотрудника составляет служебное задание;

- Бухгалтерия перечисляет на карт-счёт сотрудника или выдаёт наличными через кассу аванс в размере положенных суточных и предполагаемых растрат;

- В трёхдневный срок после прибытия из служебного выезда сотрудник возвращает в бухгалтерию подписанное руководством командировочное удостоверение (если оформлялось) с пометками о приезде/отъезде и авансовым отчётом;

- На основании авансового отчёта бухгалтерия доплачивает недостающую сумму расходов или принимает через кассу излишне выданный аванс;

- Оплата труда во время командировки производится вместе с перечислением зарплаты за календарный месяц, в котором был осуществлён служебный выезд, на основании табеля учёта отработанного времени.

Примечание к пунктам 2 и 3: В настоящее время удостоверение и служебное задание — необязательные документы. Однако их рекомендуется составлять, чтобы не было споров с ФНС.

Документальное оформление командировки

Важно помнить, что только правильно оформленная командировка может гарантировать сохранение заработной платы и покрытие всех необходимых расходов, связанных с ней. Однако на практике нередко возникают вопросы и разногласия по поводу возмещения затрат на командировки. В этом случае большинство вопросов поможет решить наш юрист посредством предоставления бесплатной онлайн-консультации.

Итак, командировочные выплачиваются на основании следующих документов:

- Приказ о направлении в командировку;

- Командировочное удостоверение с пометкой о приезде и отъезде из каждого места назначения (в том числе и из направившей сотрудника организации) с подписями уполномоченных лиц и печатями соответствующих организаций;

- Авансовый отчёт, в котором подробно описан приход и расход выданных денежных сумм;

- Документы, подтверждающие произведённые сотрудником затраты (билеты, счета, чеки и т.д. Для удобства, их наклеивают на лист бумаги и прилагают к авансовому отчёту);

- Табель учёта рабочего времени за период работы, в котором был произведён командировочный выезд, — для расчёта зарплаты за дни выезда.

Минфин России при рассмотрении вопроса о страховых взносах и НДФЛ при компенсации работникам с разъездным характером работы расходов, связанных со служебными поездками выразил следующее мнение:

«При отсутствии документов, подтверждающих расходы сотрудников, теряется компенсационный характер данных выплат и указанные доходы подлежат обложению налогом на доходы физических лиц в установленном порядке».

Письмо Минфина России от 17.01.2019 № 03-15-05/1909

Далее рассмотрим детально каждую из причитающихся командированному сотруднику выплат с обозначением всех важных нюансов и возможных спорных моментов.

Командированному сотруднику полагаются следующие типы выплат за труд вне постоянного рабочего места:

Зарплата во время командировки

Как уже было сказано, зарплата во время командировки чем-то схожа с той, что выдается в начале отпуска.

Так, ее средние размеры рассчитываются исходя из среднего годового заработка сотрудника, которого отправляют в рабочую поездку.

При этом, стоит отметить, что на время командировки работнику полагается множество выплат, которые включают в себя не только саму зарплату, но и:

- возмещение затрат на жилье;

- средства на расходы, связанные с рабочей деятельностью во время командировки;

- оплату за транспорт то места командировки и обратно.

Часть из озвученных выплат выдается работнику до начала поездки, а часть уже после его прибытия. При этом, далеко не все выплаты имеют четко определенные суммы. Все они зависят от таких факторов, как курсы валют, стоимости билетов и жилья.

Сотрудник по возращении из командировки должен отчитаться и предоставить работодателю чеки, квитанции, а также прочие документы, подтверждающие расходы во время служебной поездки.

Читайте, как оформить продление командировки. Какой минимальный срок командировки? Смотрите тут.

Как оплачиваются дни?

Перед тем, как начать расчет заработной платы во время командировки, необходимо правильно определить количество оплачиваемых дней.

Как уже было сказано выше, зарплата в рабочей поездке начисляется только в те сутки, которые являются рабочими, согласно графику компании. Поэтому у бухгалтера под рукой должен присутствовать табель учета рабочего времени. Особенно это важно в тех случаях, когда график в компании является плавающим.

Оплата работы в командировке

Расчёт заработка за период нахождения в служебной командировке производится исходя из средней зарплаты сотрудника. Первым правилом на этот счёт является порядок определения периода работы, данные о доходах за который берутся в расчёт:

- По общему правилу средняя величина дохода считается за календарный год, предшествующий началу месяца, в котором лицо было командировано;

- Если человек ещё не отработал одного года в компании, его средняя зарплата будет рассчитана за время, прошедшее с момента его приёма на работу до начала соответствующего календарного месяца;

- Принятым и командированным в одном календарном месяце людям период исчисления среднего заработка определяется по количеству фактически отработанных ими дней.

После определения расчётного периода важно правильно исключить из него дни, когда получая от организации различного рода выплаты, сотрудник по факту не работал. Среди них:

- Дни нахождения на больничном и в декрете;

- Дни, оплаченные по средней зарплате (отпуск, командировка);

- Дни простоя по вине нанимателя;

- Отпуск за свой счёт и отпуск по уходу за ребёнком;

- Период забастовки без участия данного работника;

- Установленные законодательством специальные выходные дни для присмотра за ребёнком-инвалидом.

Средний доход за период труда в режиме неполного рабочего времени считается исходя из фактически отработанного времени. При суммированном учёте рабочего времени расчёт производится исходя из среднечасового заработка.

Для определения суммы потребуется произвести следующие действия:

- Выплаты, начисленные сотруднику за период расчёта, следует разделить на сумму отработанных дней из этого же периода;

- Полученную сумму умножают на число дней командировки.

При расчёте средней зарплаты для командировочных выплат часто возникают следующие ситуации, касающиеся соотношения обычной ежедневной зарплаты сотрудника со средней:

- Когда средняя зарплата превышает обычный оклад, командировочные выплаты производится по среднему;

- Если средний заработок ниже, чем ежедневный оклад, локальные НПА (нармативно-правовые акты) большинства организаций разрешают производить доплату во избежание ущемления прав работающих.

На практике очень часто возникают случаи, когда человеку приходится проводить свои выходные дни в командировке:

- Непосредственно исполняя служебные обязанности;

- Находясь в дороге к месту назначения или возвращаясь домой.

На такой случай законодательство содержит нормы, устанавливающие следующие варианты вознаграждения:

- Оплата в двойном размере;

- Одинарная оплата с предоставлением по прибытию к месту работы отгула.

Спорный вопрос, касающийся оплаты последующих выездов по службе работника, которому были произведены «удвоенные выплаты», в настоящее время не имеет чёткого ответа. Неофициальное толкование правительственных источников призывает не учитывать двойную оплату командировочных дней в период расчёта средней зарплаты.

Вопросы заработной платы

Согласно общему правилу, в период исполнения служебного задания за штатными работниками предприятии сохраняется средний заработок. При расчете заработной платы на период убытия из состава учитываемых выплат исключаются периоды, в которых производилось начисление социальных пособий и другое время, в течение которого специалист фактически отсутствовал на работе. Утвержденный законодателем алгоритм расчета исключает из подсчета среднего заработка дни, в которых фактически не происходило исполнение обязанностей. Чаще всего в компенсацию отсутствия по служебной необходимости исключается премирование, такие вопросы обсуждаются с работодателем индивидуально. Для случаев, когда командированный на момент убытия не отработал полный год, все расчеты ведутся исходя из данных по фактически отработанному времени.

Командировка в 2018

Перерасчеты при убытии сотрудников: доплаты

На практике часто имеют место случаи, когда сумма среднемесячного заработка получается много меньше фактического оклада. Так бывает, когда сотрудник перемещается по службе. Для упреждения несправедливости ситуации работодатели могут применять гибридную схему оплаты. В этом случае работник не будет ущемлен в своих правах. Так, зная, как оплачивается командировка в 2021 году, у сотрудника не возникнет претензий. Исполняя служебное задание в новом для себя качестве (например, в должности заместителя начальника подразделения), человек будет мотивирован справедливой оплатой труда.

Применение нормативов ночных и сверхурочных часов

Привлечение сотрудников предприятий к исполнению обязанностей вне рабочего графика допускается с их согласия. По нормам Трудового Кодекса таким работникам положена оплата в двойном размере по истечении первых двух часов. период с 10 до 12 вечера должен быть рассчитан в полуторном тарифе. При этом в законодательстве указывается на возможность представления за такие периоды дополнительного времени отдыха.

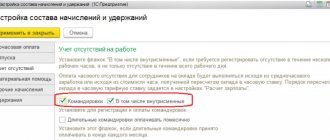

Те же правила распространяются и на командировку. Так, при исполнении служебного задания подразумеваются возможно краткие сроки на задачи руководителя. Поскольку ночные и сверхурочные часы зафиксировать вне офиса практически невозможно, эти вопросы оговариваются с начальником подразделения. В табеле учета рабочего времени можно будет проставить такие часы по общим правилам под буквой «К».

Что если сотрудник находится при исполнении в праздничные и выходные дни

Нередко при оплате командировок в 2021 году возникает вопрос с оплатой периода нахождения вне рабочего места в нерабочий период. Аналогично, с согласия работника, допускается привлечение убывшего сотрудника в такие периоды с выплатой соответствующей компенсацией. Существует два варианта мотивации:

- Оплата труда в повышенном размере. Это может быть двойной или более высокий тариф;

- За работу в командировке в выходные равно как и праздничные дни, может быть произведена обычная оплата и предоставлено время дополнительного отдыха.

*Выбор варианта оплаты остается на усмотрение самого работника. Уточнение мотивации осуществляется посредством письменного заявления.

Оплата труда командированных сменщиков и сдельщиков

Указанные категории сотрудников рассчитываются бухгалтерией исходя из средних зарплат, получаемых по основному месту работы. Если необходимо произвести оплату заработной платы во время командировки сменщикам, опираются на действующие графики рабочих. Если время исполнения служебных обязанностей приходится на внеурочный период, потребуется выплатить компенсацию согласно нормативам ночного времени или выходного дня.

Как оплачиваются командировочные — расчёт суточных

Выплата суточных по большей части регулируется коллективными договорами или другими локальными актами юридических лиц. И основным ограничением для нанимателя в вопросе установления размера таких выплат является обложение превышающих лимит сумм налогом на доходы физических лиц (НДФЛ). В соответствии с этим критерием размеры ежедневного суточного вознаграждения командированным работникам в большинстве компаний не превышают 700 руб. — размер суточных в командировке в 2021 году по России и 2 500 руб. – в загранкомандировке.

Как отмечалось ранее, специфика однодневной командировки предполагает в большинстве случаев прибытие домой в день выезда. Суточные же выплаты призваны возместить затраты работника, вызванные круглосуточным пребыванием вне своего жилища, в чужом населённом пункте. В связи с этим суточные выплаты за однодневную командировку облагаются НДФЛ. Исключение из данного правила составляют лишь однодневные загранкомандировки, за которые работнику начисляется половина установленного в организации размера суточного возмещения.

Важными особенностями рассматриваемого вида командировочных выплат являются:

- отсутствие законодательного требования о документальном подтверждении их расходования командированным лицом;

- начисление суточных за каждый день служебного выезда, включая праздники и выходные дни.

Некоторая специфика расчёта суточных выплат существует для оплаты заграничных командировок:

- Выдаются суточные в иностранной валюте по курсу, существующему на момент выдачи денежных средств;

- Суточные за последний день загранкомандировки целесообразно выплачивать в размере, установленном для внутригосударственных выездов (700 руб.), что связано с пересечение в тот день границы РФ (налоговые органы, давая такие рекомендации, ссылаются на п. 18 Положения о командировках).

Некоторые компании практикуют полную оплату питания командированного лица вместо выплаты суточных.

Иные расходы

В дни нахождения в командировке работники могут тратиться на естественные потребности, которые не связаны с выполнением задания. Например, вопросы оплаты питания вполне логично могут быть привязаны к суткам нахождения в месте командирования. Такие расходы могут включаться или не включаться в оплату проживания. Нередко применяется схема лавирования размером суточных, например, норма 500 рублей без учета питания и 700 рублей с оплатой расходов в столовых.

Состав ежедневных расходов, которые возмещаются работодателями командированным работникам, достаточно разнообразен. При этом администрации предприятия может часто идти на уступки в рамках действующего законодательства. На сегодня командировка остается приятным способом уйти от рабочих будней с возможностью показать результаты производственной деятельности вне стен компании.

Похожие статьи

- Как оплачиваются командировочные дни

- Оформление командировки в 2021 году документы

- Сокращенный предпраздничный рабочий день по ТК РФ

- Командировочные в 2021 году

- Командировка в 2018

Расчет командировочных с исключенными днями

Пример:

Зарплата сотрудника с 1 июня 2021 года по 31 мая 2021 года 5000 рублей. С 1 июня 2021 года сотрудник берет отпуск 28 дней. Сотрудник проболел 10 календарных дней — с 14 по 23 марта(в марте 31 день из них 21 отработанных) 2021 года включительно.

Командировочные = ЗП : 29,4 дн. *( М + (29,4 дн. : Кдн1[31] * Котр1[21]) * Д

Командировочные = ЗП[за 12 мес. 5000*12=60 000] : [29,4] дн. *( М[11 — потому что все 11 месяцев у сотрудника не было исключенных дней] + 29,4 дн. : Кдн1[31] * Котр1[21] * Д[28] )= 4 893,45 р.

- Д — количество календарных дней отпуска.

- М — количество полностью отработанных месяцев в расчетном периоде;

- Кдн1 — количество календарных дней в не полностью отработанных месяцах;

- Котр1 — количество календарных дней в «неполных» месяцах, приходящихся на отработанное время.

Оплата командировок — возмещение затрат

Компенсация понесённых лицом расходов в связи с его пребыванием в командировке также регулируется локальными НПА юридического лица, но ограничивается необходимостью оплачивать НДФЛ. Так, не подлежат обложению налогом и страхованию следующие виды командировочных затрат:

- За проезд (в том числе за провоз багажа);

- За найм жилья;

- За услуги связи;

- За загранпаспорт и визы;

- За обмен валюты.

При этом затраты на аренду жилья освобождаются от налога с определённым лимитом их посуточного размера:

- 700 руб. – для служебных выездов в пределах РФ;

- 2 500 руб. – для загранкомандировок.

Важным правилом освобождения перечисленных расходов от НДФЛ является их документальное подтверждение. Подтверждающими документами считаются:

- Проездной билет, бумажная распечатка электронного проездного документа, посадочного талона, кассовый чек из такси, документация, подтверждающая использование личного транспорта – для подтверждения транспортных расходов;

- Счёт или кассовый чек из гостиницы, договор найма жилья, договоры, счета, чеки об оплате риэлтерских услуг – для подтверждения расходов на проживание;

- Счета для оплаты услуг связи, списки телефонных звонков, багажный чек – для подтверждения других затрат.

В локальных НПА организации-нанимателя могут быть предусмотрены, как любые другие виды командировочных затрат и их ограничений, так и даже оплата расходов без предъявления подтверждающих документов.

В заключение отметим, что любое нарушение прав и интересов работника, в том числе и неправильное начисление командировочных выплат, может быть обжаловано им в суде. Ответы на другие вопросы по теме, к примеру, о том, как отказаться от командировки, вы также можете найти на нашем сайте.

Командировочные в выходные и праздничные дни

То, как оплачиваются дни в командировке, выпадающие на праздники и выходные, зависит от того, работал подчиненный или нет.

Если в выходной или праздник сотрудник не работал, то оплачивать дни по среднему заработку не нужно. Например, специалист направлен в командировку на 10 дней, в том числе 1 праздник и 2 выходных. Начислите средний заработок только за рабочие 7 дней пребывания в служебной поездке.

ВАЖНО!

Суточные платите за все дни, независимо от того, работал специалист или нет. Включите в расчет рабочие сутки, праздничные, выходные, дни в пути и простое, сутки отправления и возврата.

Если сотрудник работал в выходной или праздник, находясь в командировке, то оплатите это время в следующем размере:

- не менее чем в однократном размере от тарифной ставки (должностного оклада), если сотрудник потребовал предоставить дополнительное время отдыха;

- не менее чем в двукратном размере от тарифной ставки (должностного оклада), если сотрудник решил отказаться от отгулов.

ВАЖНО!

При исчислении оплаты за работу в выходной и праздник учитывайте не только должностной оклад, но и компенсационные и стимулирующие выплаты, надбавки и доплаты, предусмотренные действующей системой оплаты труда. Например, районные коэффициенты, доплата за стаж, надбавка за квалификацию.

Аналогичный порядок выплат полагается, если работник отправляется в командировку в выходной или праздничный день. Либо возвращается из нее. Например, специалист отправляется в поездку 1 мая. Это праздничный день. Следовательно, работодатель должен предложить двойную ставку или отгул и оплату в однократном размере.