Нужно ли сдавать нулевку по УСН за 2021 год?

Декларация по упрощенке сдается ИП и организациями, применяющими этот режим, независимо от:

- Наличия в налоговом периоде дохода.

Отчитаться нужно даже, если вы понесли убыток. В этом случае она будет не нулевая, а с показателями, так как упрощенцы на объекте «доходы» рассчитывают налог от полученного дохода (без учета расходов), а те, кто применяется объект «доходы минус расходы», учитывают полученный убыток при расчете налога.

- Наличия наемных работников.

Факт наличия наемных работников влияет только на порядок уменьшения налога на страховые взносы. На обязанность сдачи отчетности он не сказывается.

- Факт ведения деятельности в целом.

Даже если в налоговом периоде деятельность не велась, дохода не было, и на расчетный счет ничего не поступало, декларацию все равно придется сдать. В этой ситуации законодатель дает упрощенцу выбор: сдать нулевку по УСН или единую упрощенную декларацию (ЕУД).

Таким образом, при отсутствии деятельности в налоговом периоде упрощенец должен сдать нулевую декларацию, а при отсутствии дохода или наемных работников — обычную, с показателями.

Нулевая декларация для ИП

В конце налогового периода ИП подают декларации в налоговую службу. В частности, ИП на УСН заполняет декларацию независимо от того, был ли получен доход или нет. Сервис способен значительно упростить обслуживание упрощенной налоговой системы.

При отсутствии дохода предприниматели на «упрощенном счете» выдают так называемый нулевой доход.

Предприниматели, применяющие УСН, подают декларации один раз в год. Нулевая декларация для ИП подается в следующих случаях:

- за отчетный период отсутствовал доход;

- недавно завершена регистрация индивидуальных предпринимателей (финансовая деятельность еще не проводилась);

- работа носит сезонный характер.

Форма нулевой декларации по УСН за 2021 год

Нулевая декларация по УСН составляется по форме, утвержденной Приказом ФНС от 26.02.2016 № ММВ-7-3/[email protected] Она едина для упрощенцев обоих видов: тех, кто рассчитывает налог с доходов и тех, кто платит его с разницы между доходами и расходами.

Состав нулевой отчетности зависит от применяемого объекта:

| УСН 6% (доходы) | УСН 15% (доходы минус расходы) |

| Титульный лист | |

| Раздел 1.1 Раздел 2.1.1 | Раздел 1.2 Раздел 2.2 |

Из чего состоит нулевая отчетность ИП

Декларация зависит от выбранной формы налогообложения.

На упрощенной системе налогообложения подают декларацию по форме УСН и отчет в РОССТАТ.

На общем режиме — декларацию НДС, отчет по форме 3-НДФЛ и отчет в РОССТАТ. В РОССТАТ сдают не все предприниматели. Только те, кого выбрали статисты. Если предприниматель попал в выборку, РОССТАТ присылает официальное письмо, на адрес, который указан в ЕГРЮЛ. Если письмо не пришло, в статистику ехать не нужно.

Те, кто работает на патенте, не отчитываются по итогам года. При совмещении патента с упрощенкой или ОСН, подача нулевой отчетности ИП обязательна.

Для ИП, работающих по системе единого налога на вмененный доход, нулевки не существует. Собственники на ЕНВД ведут учет по физическим показателям. Размер налога зависит, например, от площади торгового зала или количества сотрудников, а не от реального дохода предприятия. Поэтому владельцы бизнеса на вмененке подают обычную налоговую отчетность.

Подобрать банк

Срок сдачи нулевой декларации по УСН за 2021 год

Нулевка по УСН представляется в те же сроки, что и отчетность с показателями:

- до 31 марта — организациями;

- до 30 апреля — ИП.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи отчетности по УСН за 2021 год на выходной не выпадает и поэтому не переносится.

Таким образом, нулевую декларацию по УСН за 2021 год организации должны сдать до 31.03.2020, а ИП — до 30.04.2020.

Что выбрать: декларацию УСН или ЕУД?

На основании п. 2 ст. 80 Налогового кодекса РФ у каждого упрощенца, который не вёл деятельность, формально есть выбор:

1. Сдать нулевую декларацию УСН в 2021 году.

2. Подать единую упрощённую декларацию (утв. приказом Минфина от 10.07.2007 № 62н):

Однако во втором случае нужно успеть до 20 января года, который идёт за отчётным годом.

Поэтому по срокам, на УСН выгоднее сдавать именно нулевую декларацию на «родном» бланке, который утвержден приказом ФНС России от 26 февраля 2021 года № ММВ-7-3/99:

Также см. «Декларация по УСН» (можно скачать актуальный бланк).

Напомним сроки сдачи нулевого отчёта по УСН. Они ровно такие же, как у обычной декларации с расчётными показателями за 2021 год. А именно:

- для ИП – не позже 30 апреля 2021 года включительно (учтите, что официально это короткий день!);

- для ООО – не позже 1 апреля 2021 года включительно (перенос с 31.03).

Также см. «Срок сдачи декларации по УСН за 2021 год в 2021 году».

Требования к заполнению нулевой УСН за 2021 год

Требования к оформлению УСН-декларации приведены в Порядке ее заполнения, утв. Приказом ФНС РФ № ММВ-7-3/[email protected]:

- Декларацию можно заполнить от руки, на компьютере, с использованием специальных программ.

- При заполнении декларации на бумажном бланке используйте чернила только черного, фиолетового или синего цветов. Если вы внесете сведения, например, красным, цветом, машина не сможет их распознать, и декларацию вернут.

- Исправлять ошибки в распечатанной нулевке с помощью замазки и иных аналогичных средств нельзя. Если вы опечатались, лучше переделайте лист заново, это избавит вас в дальнейшем от возможных споров с проверяющим инспектором.

- Сведения в декларацию вносите заглавными печатными буквами независимо от того, заполняете вы ее от руки или на компьютере. Машина распознает только печатные буквы.

- Если нулевку вы заполняете на компьютере, используйте шрифт Courier New высотой 16-18.

- Двусторонняя печать запрещена, каждую страницу декларации нужно напечатать на отдельном листе.

- Скреплять лист отчета степлером нельзя, так как это может повредить штрих-код в верхнем углу страницы. Отчетность с поврежденным штрих-кодом машина прочитать не сможет. Желательно вообще ничем не скреплять листы документа и передать их проверяющему инспектору в файле.

- Показатели в декларацию вносите слева направо, начиная с первого знакоместа.

- В нулевку включите только те листы, о которых мы написали выше. Остальные прикладывать к декларации не нужно.

- Нумерация страниц сквозная, начиная с титульного листа. В нулевой декларации (по любому объекту) будет всего 3 листа.

- Во всех пустых строках нужно поставить прочерки: в каких конкретно — расскажем ниже.

Образец заполнения нулевки по УСН 6% за 2021 год

Титульный лист

Сведения в него вносятся в том же порядке, что и в отчетность с показателями. Титульный лист заполняется одинаково теми, кто применяет объект «доходы» и теми, кто работает на объекте «доходы минус расходы». С порядком заполнения Титульного листа для УСН 6% вы можете ознакомиться в этой статье.

Раздел 1.1

В этом разделе нужно заполнить только несколько строк:

- ИНН/КПП.

Перенесите их с титульного листа, при заполнении на компьютере они сами отразятся на всех оставшихся листах.

- стр. 010 (030, 060, 090).

Укажите ОКТМО по месту своего нахождения. Организации указывают его по юридическому адресу, а ИП по адресу места регистрации. Узнать его вы можете на этом сайте.

Если в течение года ОКТМО вы не меняли, заполните только строку 010, а во всех остальных поставьте прочерки. Если в каком-то квартале произошла смена кода, внесите его в строку 030 (при смене ОКТМО во 2 квартале), 060 (при смене в 3 квартале) и 090 (если смена произошла в 4 квартале).

- Достоверность и полноту…..

Поставьте подпись и дату подписания декларации.

Во всех остальных строках раздела 1.1 поставьте прочерки.

Раздел 2.1.1

Кроме ИНН/КПП и номера страницы в этом разделе заполните:

- стр. 102.

При отсутствии наемных работников укажите значение «2», при их наличии «1».

- стр. 120-123.

Укажите ставку по УСН. Если вы не используете льготную ставку, внесите в эти строки значение «6.0».

Во всех остальных строках раздела поставьте прочерки.

Образец нулевой декларации УСН 6% 2019

Как заполнить нулевую декларацию для ИП на УСН 6% без сотрудников за 2021 год?

Важная информация! Обратите особое внимание на то, что обещают списать налоги и взносы за второй квартал 2021 года для тех ИП, которые относятся к наиболее пострадавшим областям экономики. Также для таких ИП обещают уменьшить страховые взносы на 12130 рублей (подробнее читайте по этой ссылке). О других мерах поддержки ИП в связи с пандемией читайте по этой ссылке. Важное обновление. Ожидается обновление декларации по УСН. Порядок ее заполнения немного изменится, о чем я писал по этой ссылке:

Декларация по УСН изменится в 2021 году. Это важно, возьмите на заметку.

По какой форме сдавать декларацию по УСН за 2021 год? По старой или по новой?

Но декларацию по УСН за 2021 год сдаем по «старой» форме, о которой рассказываю ниже.

Добрый день, уважаемые ИП!

Прежде чем приступить к статье отмечу, что форма декларации по УСН может измениться в 2021 году.

Поэтому, я рекомендую использовать бухгалтерские программы и сервисы, которые регулярно обновляются разработчиками. И ни в коем случае не рекомендую вести учет полностью в ручном режиме, так как все слишком быстро меняется.

Рассмотрим вводные данные для нашего примера заполнения нулевой декларации по УСН:

- ИП на упрощенке (УСН 6%);

- ИП не является плательщиком торгового сбора (торговый сбор платят некоторые ИП из Москвы);

- В течение всего года сохранялась ставка в размере 6% по налогу УСН;

- Доходов за прошедший год НЕ было (это важно);

- ИП существовал полный год;

- Все страховые взносы “за себя” были оплачены своевременно (до 31 декабря отчетного года);

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Нужно подать декларацию-нулевку в ФНС до 30 апреля года, следующего за отчетным годом;

- Это не декларация при закрытии ИП.

- Декларация сдается при личном визите ИП в налоговую инспекцию.

Какую программу будем использовать?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”.

Не пугайтесь, у меня есть подробная инструкция о том, как ее установить и настроить. Прочтите сначала вот эту статью, и поставьте ее на свой компьютер:

https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП.

Саму программу можно скачать вот здесь: https://www.nalog.ru/rn77/program/5961229/

Важно. Программа “Налогоплательщик ЮЛ” постоянно обновляется. Это значит, что ее необходимо обновить до самой свежей версии перед заполнением декларации.

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН. Для этого нужно нажать на иконку со значком “Создать”

А затем выбрать форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Да, еще важный момент

Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период.

Например, для декларации за 2021 год необходимо выставить вот такие настройки:

По аналогии можно выставить другие периоды по декларации. Например, если создаете декларацию за 2021 год, то понятно, что нужно указать 2021 год.

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить.

Естественно, у меня для примера взят мифический персонаж Иван Иванович Иванов из города Иваново =) Вы вставляете свои РЕАЛЬНЫЕ реквизиты по ИП.

Какие-то данные подтягиваются автоматически. Например, ФИО и ИНН… Напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Поля, выделенные коричневым цветом, необходимо подкорректировать.

1. Раз мы делаем декларацию за год, то и период необходимо выставит соответствующий. Просто выбираем код “34” “Календарный год” (см. рисунок)

Должно получиться вот так:

Далее необходимо добавить свой ОСНОВНОЙ код по классификатору ОКВЭД. Напомню, что при регистрации ИП Вы указывали основной и дополнительные коды деятельности для Вашего бизнеса.

Важно: Обратите внимание, что еще летом 2021 ввели новые коды деятельности по ОКВЭД-2. Это значит, что в декларации по итогам 2016 года (и за последующие годы) необходимо указывать новые коды, согласно ОКВЭД-2. Если укажете старый код по ОКВЭД-1, то декларацию не примут. Подробнее читайте вот здесь:

Здесь необходимо указать именно основной код деятельности. Для примера, я указал код 62.09 Разумеется, у Вас он может быть другим.

Больше ничего на титульном листе не трогаем, так как будем сдавать декларацию при личном визите, без представителей.

Шаг: Заполняем раздел 1.1 нашей нулевой декларации

В самом низу программы кликните на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить.

Многие пугаются, так как он по-умолчанию неактивен и не дает заполнить нужные данные.

Ничего страшного, справимся =) Чтобы активировать этот раздел нужно нажать на вот эту иконку “Добавить раздел” (см. рисунок ниже), а лист сразу будет доступен для редактирования.

Тут совсем все просто: нужно лишь прописать свой код ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010.

Если не знаете, что такое ОКТМО, то прочтите вот здесь. В моем примере указан несуществующий ОКТМО 1111111.

Вы указываете свой реальный код по ОКТМО, который можете уточнить в своей налоговой инспекции.

Больше ничего не трогаем на листе 1.1 нашей декларации.

Но если ОКТМО в течение года изменился, то необходимо указать новый код в соответствующих строках. Такое может случиться, например, при смене реквизитов налоговой инспекции, или при смене места жительства самого ИП.

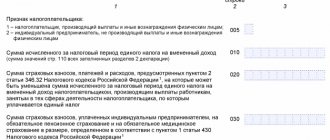

Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как и активировали предыдущий лист)

И заполняем его.

Напомню, что наш ИП не имел дохода, а значит, в строках:

- в строке №113 прописываем ноль;

- в строках №140, №141, №142 ничего не меняем;

- в строке №143, тоже прописываем ноль, несмотря на то, что человек оплатил обязательные страховые взносы “за себя” за прошедший год. Ноль прописал потому, что страховые взносы “за себя” НЕ БУДУТ принимать участие в налоговом вычете из УСН; Иначе, у нас получится отрицательное значение по декларации (из нулевых доходов внезапно вычитаем взносы в ПФР =)

- В строке 102 прописываем код = 2 (ИП без сотрудников);

И, самое главное изменение по сравнению с предыдущей формой декларации. Нам необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 за квартал, полугодие, девять месяцев и налоговый период.

Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

Сохраняем декларацию

Сохраним декларацию, на всякий случай, нажав на значок с изображением дискеты.

Значок принтера, думаю, знаете, что означает =)

Шаг: Печатаем и сдаем декларацию в налоговую

Но сначала проверяем правильность заполнения декларации при помощи программы.

- Для этого нажимаем на на кнопку со значком «Р» — «Расчет документа».

- А затем на кнопку со значком “К” -“Контроль документа”

Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы. Печатаем в ДВУХ экземплярах и шагаем в свою налоговую инспекцию, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так).

Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает Вам. Вот этот свой экземпляр постарайтесь не потерять =)

Честно говоря, здесь больше читать пришлось, чем делать саму декларацию в этой замечательной программе. Попробуйте сделать один раз, а дальше уже все будете штамповать на автомате.

А еще сэкономите пару тысяч рублей, вместо того чтобы отдать их фирмам-посредникам =)

Пример заполненной декларации-нулевки

Для наглядности я сохранил полученный пример нулевой декларации в виде PDF-файла. Вот, что должно в итоге получиться для нашего мифического Иванова Ивана Ивановича, который сдает нулевую декларацию за 2021 год по УСН:

Частый вопрос по нулевым декларациям

Часто ИП не сдают нулевые декларации, так как считают, что раз дохода не было, то и сдавать ничего не надо.

На самом деле, это не так и Вы рискуете попасть на штраф, блокировку счета. Еще и страховые взносы насчитают в максимальном размере… Подробнее о такой ситуации читайте вот здесь:

P.S. В статье приведены скриншоты программы «Налогоплательщик ЮЛ». Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Образец заполнения нулевой УСН 15% за 2021 год

Титульный лист

Данные в титульный лист вносятся независимо от того, какая декларация сдается: с показателями или нулевая. С порядком заполнения Титульного листа для УСН 15% вы можете ознакомиться в этой статье.

Раздел 1.2

В этом разделе нужно заполнить только ИНН/КПП, номер страницы и код ОКТМО. Если код в течение года не менялся, укажите его в строке 010, а в остальных поставьте прочерк. Если код менялся — внесите его в одну из строк, соответствующую периоду, в котором он изменился: 030, 060 или 090. В остальных строках поставьте прочерки.

Единая упрощенная декларация вместо нулевки по УСН

Вместо нулевой декларации по УСН вы можете представить единую упрощенную налоговую декларацию (ЕУД). Но для этого необходимо соблюдение следующих условий:

- Отсутствие в налоговом периоде объекта налогообложения.

Объектом налогообложения на упрощенке является доход (для УСН 6%) или разница между доходом и расходов (для УСН 15%).

- Отсутствие операций по расчетному счету.

Операций не должно быть вообще никаких — даже оплаты коммунальных услуг.

ЕУД состоит всего из одного листа и сдается в ИФНС в срок не позднее 20 января года, следующего за отчетным. То есть ЕУД по УСН за 2021 год нужно сдать до 20.01.2020.

Наиболее оптимальным решением при отсутствии деятельности в налоговом периоде будет представление нулевой декларации по УСН. Заполнить ее не сложнее, чем оформить ЕУД, но срок на подачу сведений больше, а риск возникновения спорных моментов меньше.

Сущность нулевой формы отчетности

В законодательстве Российской Федерации отсутствует термин «нулевая декларация». Эта концепция используется среди ИП.

Нулевая декларация по УСН является документом, отражающим данные о налоговом периоде, в течение которого не было движения средств на индивидуальных счетах. В результате создание сумм налоговой базы для исчисления платежей в пользу государства исключается.

Неподача декларации в Федеральную налоговую службу грозит штрафами, даже если проверка не проводилась.

Расчет налога по УСН с учетом «чистого» дохода (когда все расходы вычтены) приводит к убыткам прошлого периода. Вне зависимости от наличия убытков, предприниматель все равно должен будет заплатить сумму налога в размере 1% (от дохода) – минимальный размер.

Исключением может быть только ИП, который использует доход как объект налогообложения. Отсутствие доходов в этом случае не означает уплаты налога.

Несмотря на отсутствие доходов, некоторые платежи в бюджет индивидуального предпринимателя должны производиться во всех случаях. Эти выплаты включают фиксированные единовременные взносы индивидуальных предпринимателей на пенсионное и медицинское страхование.

Важно! Если упрощенец не ведет никакой деятельности за год, у него отсутствуют поступления по расчетному счету, то сдавать он может только упрощенную форму отчетности УСН, которая состоит всего лишь из одного листа.