Кому можно сделать подарок?

Большинство коммерческих организаций в своей деятельности сталкиваются с необходимостью подарков для своих сотрудников, партнеров по бизнесу, сторонних лиц. Но согласно законодательству компания не может сделать подарок любому лицу, существуют определенные ограничения в этом вопросе.

Нельзя ничего подарить:

- государственным и муниципальным служащим;

- коммерческим предприятиям;

- сотрудникам медицинских и образовательных учреждений, предприятий по оказанию социальных услуг ;

- прочим категориям получателей в соответствии со ст.575 ГК РФ.

Как правильно оформить дарение

Прежде чем приобрести что-либо для дарения, следует составить перечень лиц, для которых планируется подарок. Подарки для работников организации будут отличаться от подарков, предназначенных деловым партнерам или клиентам компании. Поэтому следующим этапом станет составление сметы расходов на подарки, в которой будут отражены виды и стоимость всех презентов.

После того, как будут подсчитаны предварительные расходы по этой статье, руководитель организации должен издать приказ с обязательным указанием в нем:

- лиц, ответственных за организацию подарков;

- сроков вручения;

- стоимости подарков.

Покупка подарков оформляется договором купли-продажи с продавцом. Приобретение должно быть подтверждено такими первичными документами, как накладная, чек, акт приема-передачи.

Всегда ли на подарки облагаются НДС?

Дарение предполагает безвозмездность передачи одаряемому вещи, служащей подарком. А безвозмездная передача для целей применения НДС приравнивается к реализации и признается объектом обложения этим налогом (подп. 1 п. 1 ст. 146 НК РФ).

Момент реализации (начисления налога) совпадает с моментом передачи подарка и оформляется счет-фактурой на отгрузку, составить который нужно не позднее 5 календарных дней с даты передачи подарка (п. 3 ст. 168 НК РФ). Рассчитывается налог с рыночной стоимости подарка без учета в ней акцизов и НДС (п. 2 ст. 154 НК РФ, Письмо Минфина РФ от 12.07.2019 № 03-07-11/51818).

Но начисляется НДС на подарки не всегда. Исключениями являются ситуации, когда:

- Подарок дарит неплательщик НДС.

К числу неплательщиков относятся организации и ИП, освобождаемые от уплаты налога по ст. 145 и 145.1 НК РФ, а также работающие на спецрежимах (УСН, ЕНВД, ПСН).

- Подарок делается в целях рекламы и его стоимость не превышает 100 руб. (подп. 25 п. 3 ст. 149 НК РФ).

Рекламой подарок становится, когда не предназначается конкретному лицу и на нем присутствует указание на предмет (товар, его производителя или продавца), который должен привлекать внимание получателя (пп. 1, 2 ст. 3 закона «О рекламе» от 13.03.2006 № 38-ФЗ).

Налоговый учет расходов на подарки

Рассмотрим порядок налогового учета расходов на подарки на условном примере. Предприятие приобрело 200 записных книжек с изображением его символики на общую сумму 23600 рублей (в т.ч. НДС 3600 рублей) для вручения их своим клиентам. Как отразить эти операции в налоговом учете?

С точки зрения законодательства вручение подарков коммерческим предприятием своим клиентам расценивается как безвозмездная передача. Поэтому на стоимость подарка начисляется НДС в сумме 3600 рублей, который впоследствии подлежит зачету. Необходимо отметить, что затраты на подарки (20000 рублей) не могут быть признаны расходом для определения величины налога на прибыль. При этом не имеет значения, кому были вручены подарки.

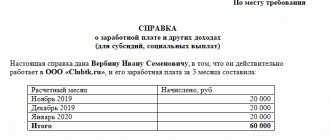

При расчете подоходного налога необходимо принимать во внимание необходимость обложения налогом доход в виде подарка, стоимость которого превышает 4000 рублей. Превышение стоимости подарка влечет обязательство компании-дарителя предоставить в налоговую службу декларацию ф. 2-НДФЛ.

Безвозмездная передача

В соответствии с нормами налогового законодательства безвозмездная передача подарков приравнивается к реализации, поэтому нужно начислить НДС (п. 1 ст. 39, подп. 1 п. 1 ст. 146, п. 1 ст. 167 НК РФ). Рассчитать сумму налога нужно исходя из рыночной цены переданного подарка, определенной по правилам главы 14.2 НК РФ.

На все подарки составляется один счет-фактура. В строках 6 «Покупатель», 6а «Адрес» и 6б «ИНН/КПП покупателя» нужно поставить прочерки. Составить документ следует не позднее 5 дней со дня передачи подарков. Выставленный счет-фактуру нужно зарегистрировать в книге продаж (п. 1, 3 раздела II приложения 5 к постановлению Правительства от 26.12.2011 № 1137).

Соответственно входной налог, предъявленный поставщиком, можно принять к вычету, так как купленные подарки используются в деятельности, облагаемой НДС (подп. 1 п. 2 ст. 171 НК РФ).

Читать также

10.12.2017

Как учесть подарки работникам в виде спиртных напитков и продуктовых наборов

Многие отечественные работодатели практикуют дарить к праздникам, например, к Новому году, своим сотрудникам спиртные напитки (шампанское или более крепкие варианты). Затраты на их приобретение можно оформить как расходы на организацию официального приема, т.е. представительские расходы. Вручение таких подарков требует оформления приказа и сметы на проведение приема.

Величина таких расходов лимитируется и не может превышать 4% от расходов на оплату труда в отчетном периоде.

В качестве подарков для работников предприятия может практиковаться вручение продуктов питания, например, чая, кофе, сладостей. В этом случае расходы на их приобретение можно отражать по-разному. Если возможно персонифицировать получателя подарка, то в таком случае возникает обязательство работодателя удержать НДФЛ.

Экономическую выгоду получателей, если их невозможно идентифицировать, определить невозможно, поэтому удержать подоходный налог по подаркам в виде продуктовых наборов нельзя. Однако такая ситуация может привести к спору с налоговыми органами при проверке. Затраты, образовавшиеся при покупке продуктов питания на подарки работникам, можно учитывать как расходы на их питание.

Учесть в составе рекламных расходов можно любые вещи с логотипом или символикой компании, предназначенные для передачи неопределенному кругу контрагентов. Цели таких подарков – стимулирование интереса к компании, ее товарам (работам или услугам). Обычно в рекламных расходах учитывают затраты на календари, футболки, кружки, планинги и подобную откровенно рекламную продукцию.

Что касается документального оформления подарков контрагентам на Новый год, то в наличии у компании должны быть следующие документы:

- внутреннее положение о рекламе (маркетинговой политике) или план рекламных мероприятий, утвержденные приказом директора;

- приказ о раздаче рекламных материалов.

Подарки деловым партнерам

Учет расходов на подарки партнерам по бизнесу зависит от способа их документального оформления и того, за счет каких источников они финансировались. Можно оформить подарки как безвозмездную передачу за счет чистой прибыли юридического лица-дарителя. Затраты на покупку подарков не включаются в расходы по налогу на прибыль.

Поскольку безвозмездная передача считается согласно законодательству реализацией, стоимость подарков облагается НДС. Оформить вручение подарка партнерам можно актом. Можно отразить затраты на подарки партнерам в качестве представительских расходов, если соблюдены такие условия:

- в том периоде, когда были выданы подарки, у дарителя действительно проводились какие-то официальные приемы;

- документы на проведение приемов и совершение представительских расходов оформлены в соответствии с требованиями законодательства.

Как учитывать призы и подарки клиентам?

Верстакова Е.В., практикующий бухгалтер

Розыгрыш призов по праву можно назвать одним из самых действенных способов привлечения клиентов в любом бизнесе. Причем в качестве приза могут выступать как бытовые товары, так и дорогостоящие предметы, например автомобиль или квартира.

Проведение стимулирующих мероприятий (лотерей или конкурсов) или проведение розыгрышей является одним из способов обеспечить рост продаж. Участник мероприятия – покупатель получает возможность поучаствовать в конкурсе, победители которого получают призы, или в розыгрыше призов стимулирующей лотереи, акции.

Проведение стимулирующих лотерей регламентируется Законом № 138-ФЗ «О лотереях» и требует от организации соблюдения определенных условий и требований. Проведение стимулирующих конкурсов или иных акций под действие Закона «О лотереях» не подпадает.

Учет вручения призов для «упрощенцев» имеет свои особенности, в том числе в части списания затрат. Но и на первых шагах не всегда проходит все гладко.

Бухгалтерский учет будущих призов

Согласно ПБУ 10/99 затраты на приобретение призов, не связанные с производством и реализацией товаров, работ, услуг, следует признать в бухгалтерском учете в качестве прочих расходов и отразить по дебету счета 91 «Прочие доходы и расходы» следующими проводками:

| Дебет | Кредит | Хоз. операция |

| 60 (76) | 50 | Произведена оплата товаров, которые будут участвовать в розыгрыше в качестве приза |

| 91-2 | 60 (76) | Стоимость товаров, которые будут участвовать в розыгрыше в качестве приза, учтена в составе прочих расходов |

| Если подарок получает физическое лицо (клиент магазина) и стоимость подарка превышает 4000 руб., то у «дарителя» возникает обязанность удержать со стоимости подарка, превышающей 4000 руб., налог на доходы физических лиц. При этом составляется проводка: | ||

| 76.5 | 68, субсчет «Расчеты по НДФЛ» | Удержан НДФЛ со стоимости подарка |

Сам подарок не учитывается на балансе, а списывается сразу на прочие расходы, поэтому при вручении подарка не возникает проводок, связанных с его выбытием. Дело в том, что учесть подарки изначально как приобретенный товар или малоценный предмет на счетах 41 или 10 нельзя. Пункт 2 ПБУ 5/01 гласит, что к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы, используемые в качестве сырья, материалов и т. п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг). Поскольку с самого начала известно, что товар не предназначен для продажи, то он приходуется сразу на счет 91.2.

ПОЛЕЗНО ЗНАТЬ

Если проведение акции носит рекламный характер, стоимость подарков можно учесть в качестве расходов на рекламу.

Существуют мнения, что призы, приобретаемые для вручения победителям розыгрыша, могут учитываться в составе материально-производственных запасов как товар по фактической себестоимости. В данном случае возникает разное трактование одного и того же ПБУ 5/01.

Поскольку подарки до момента их вручения также необходимо учитывать, то бухгалтер составляет проводку на забалансовом счете:

Дебет 012 – учтены будущие призы. При вручении призов данные товары списываются проводкой Кредит 012.

Налоговый учет будущих призов

Из закрытого списка расходов «упрощенца», установленного ст. 346.16 НК РФ, наиболее подходящими для учета затрат на приобретение призов являются рекламные расходы. Но они уменьшают полученные доходы в порядке, установленном ст. 264 НК РФ, то есть не более 1% полученной от оказания услуг прибыли. Поэтому если компания распространяет или разыгрывает призы среди неограниченного круга лиц, то она может учесть связанные с рекламной акцией расходы в пределах установленного ограничения. Если «подарочное» мероприятие проводится среди постоянных клиентов, то учесть расходы на приобретение призов как рекламные не удастся. Вряд ли возможно учесть такие расходы и по другим основаниям (например, как материальные), так как они не отвечают критерию экономической обоснованности, который применяется и к расходам «упрощенца» (п. 2 ст. 346.16 НК РФ).

ПОЛЕЗНО ЗНАТЬ

Расходы на рекламу в зависимости от их вида могут нормироваться либо приниматься в полной сумме.

НДФЛ

Выигрыш, получаемый физическим лицом, облагается по налоговой ставке в размере 35% (п. 2 ст. 224 НК РФ, письмо Минфина России от 30.10.2013 № 03-04-05/46287).

При этом, как мы говорили выше, на основании абз. 6 п. 28 ст. 217 НК РФ стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг), не подлежит обложению НДФЛ, если их стоимость не превышает 4000 руб. Таким образом, выигрыш, получаемый физическим лицом, облагается по ставке 35% в размере, превышающем 4000 руб.

В отношении переданных физическим лицам выигрышей организация является налоговым агентом (письмо Минфина России от 22.08.2013 № 03-04-06/34518).

Если выигрыш выдается в натуральной форме и у организации отсутствует возможность удержать НДФЛ, налогоплательщик должен самостоятельно исчислить и уплатить сумму налога со стоимости полученного выигрыша, превышающей 4000 руб. (пп. 4 п. 1 ст. 228 НК РФ). При этом налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обязательства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и о сумме налога (п. 5 ст. 226 НК РФ).

ПЕРВОИСТОЧНИК

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

Пункт 1 ст. 572 ГК РФ.

Получателя подарка также необходимо предупредить об этом, поскольку он в свою очередь должен подать декларацию в налоговую инспекцию по форме 3-НДФЛ.

Документальное оформление

Розыгрыш призов и подарков необходимо оформить документально, как и любую операцию. В противном случае данный розыгрыш не будет приравнен к рекламной акции, и передача призов будет рассматриваться как безвозмездная передача и облагаться налогами. В данном случае речь идет именно о розыгрыше, а не о лотерее (для проведения розыгрыша в виде лотереи требуется обязательная государственная регистрация лотереи). Необходимо издать приказ о проведении рекламной акции. В приказе указываются сроки, условия проведения розыгрыша, подарки победителям и условия их получения. Кроме того, как в любом приказе, необходимо обосновать причину приказа, например, приказ может звучать следующим образом:

ООО «Альфа»

г. Саратов

01.09.2014

Приказ №10

В целях повышения объема продаж и привлечения новых покупателей приказываю:

- Провести рекламную акцию о предстоящем проведении розыгрыша автомобиля.

- Подготовить план и порядок проведения розыгрыша.

- Провести розыгрыш 25.09.2014.

- Ответственным назначить PR-менеджера И. И.Иванова.

- Контроль выполнения данного приказа оставляю за собой.

Генеральный директор ООО «Альфа» _____П е т р о в_________ /П. И. Петров/

М.П. (печать организации)

Если акции проводятся неоднократно, руководителю можно утвердить Положение о маркетинговой политике, где один из разделов будет посвящен проводимым рекламным акциям. Кроме того, руководителю необходимо утвердить план (или программу) мероприятия, в котором будут точно расписаны условия выдачи подарков, время, место, порядок определения победителей, начало акции в целом и ее окончание.

Для того чтобы в бухгалтерском учете подтвердить расходы на призы, подарки и непосредственное проведение розыгрыша, необходимо собрать все обосновывающие расходы документы. Например, если о предстоящем розыгрыше публиковалась информация в СМИ, то в качестве подтверждающего документа будет выступать акт оказанных услуг, например, газеты и сама газета с подтверждением данного в ней объявления. Если реклама акции демонстрировалась на билбордах – акт оказанных услуг и фотоотчет; если была промоакция – акт сдачи-приемки услуг, смета на проведение промоакций, график мероприятий, фотоотчеты и т. д.

ВАЖНО В РАБОТЕ

Если предоставление товара при выполнении покупателем определенных условий является частью маркетинговой стратегии продавца, тогда передача отдельных товаров не будет считаться безвозмездной в соответствии с п. 1 ст. 572 ГК РФ.

Кроме того, подарки и призы не выдаются просто так. Необходимо составить накладные на отпуск раздаваемых ценностей или акты передачи товара, в которых указать стоимость приза и сведения о получателе.

По итогам розыгрыша составляется отчет. В нем подводятся итоги проведенной рекламной акции, количество выданных подарков, стоимость, получатели и иная информация.

Для того чтобы не было претензий со стороны налоговых органов о непризнании данных расходов рекламными, а признании их безвозмездной выдачей товаров, можно провести предварительную рекламу предстоящей акции, хотя бы разместить объявление о проводимом мероприятии.

ПОЛЕЗНО ЗНАТЬ

Расходы, в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика, подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Отражение операций в Книге учета доходов и расходов

Стоимость призов и подарков необходимо отразить в Книге учета доходов и расходов. Датой признания расхода при розыгрыше призов является более поздняя из дат: дата оплаты или дата подписания акта проведения рекламной кампании (либо дата оплаты товара поставщику или дата передачи получателям акционного товара).

Фрагмент из КУДР:

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, руб. | Расходы, руб. |

| …… | ||||

| Накладная от 14.06.2014 № 19 | Выдача приза при проведении розыгрыша | — | 20 000,00 | |

| …… |