КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

Когда платить налог

Общий подход

По общему правилу, заплатить в 2021 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2021 года работодатель выплатил 9 февраля 2021 года. Датой получения дохода будет 31 января 2021 года, датой удержания налога – 9 февраля 2021. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 11 февраля 2021 года.

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2017 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 31 марта 2021 года.

Удержанный НДФЛ в 2021 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

Однако КБК по НДФЛ за сотрудников в 2021 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2021 года по подоходному налогу.

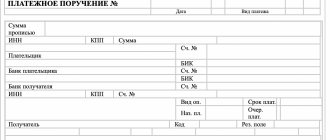

Образец платежного поручения 2021 года

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ.

С января прошлого года действуют новые правила уплаты НДФЛ, которые касаются всех видов налогов на доходы физлиц, в том числе – на доходы с полученных дивидендов.

Данный порядок необходимо знать для того, чтобы правильно заполнять соответствующие платежные поручения при перечислении налогов безналичным способом.

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

Какую информацию отражает КБК

За аббревиатурой КБК кроется код бюджетной классификации.

Он содержит в себе 20 цифр, которые передают информацию о предназначении платежа.

Каждый образец платежного документа содержит свой КБК. Если он не указан, либо введен неверно, перечисления просто не поступят по назначению.

20 цифр, входящих в код, разбивают на следующие категории:

- Первые три цифры указывают на администратора начисления. Если требуется КБК по НДФЛ с доходов сотрудников в 2021 году, таковым выступает налоговая служба. Для нее предусмотрен код 182.

- Следующие 10 цифр (с 4 по 13) содержат сведения о виде доходов. Вернемся к ситуации с НДФЛ. Здесь подходит группа с кодом 100 (налоговые и неналоговые доходы), далее обозначается подгруппа. Для НДФЛ ставится 101 (налоги на прибыль, доходы).

- Идущие далее 4 цифры указывают на подвид доходов. Код 1000 предусмотрен для платежа, 2000 – для пени и процентов, 3000 – для штрафных взносов.

- В конце 3 цифры представляют собой код классификатора государственных доходов. В случае с налоговыми доходами ставится код 101.

Некоторые коды (в частности, по страховкам) были видоизменены в соответствии с приказом Минфина № 230н от 07.12.2016 года.

При этом, КБК по НДФЛ с доходов сотрудников в 2021 году эти корректировки не затронули. Неизменными остались и коды для .

back to menu ↑

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

ФАЙЛЫ

Что такое КБК по НДФЛ с дивидендов в 2021 году

КБК по НДФЛ с дивидендов в 2021 году — это код бюджетной классификации, который указывается в платежном поручении при перечислении налога. Он включает в себя всю полноту информации о данном платеже:

- куда идет уплачиваемая сумма;

- кто получатель денег;

- вид платежа;

- назначение перечисления;

- кто плательщик.

Важно!

Ошибка в платежном поручении с КБК по НДФЛ автоматически ведет к тому, что деньги не будут перечислены по нужному адресу. То есть ФНС будет считать вас должником по данному налогу.

Дело в том, что в настоящее время перечисление НДФЛ происходит компьютерным способом с помощью специальной налоговой программы. И КБК является своеобразным электронным адресом. Если код по НДФЛ с дивидендов будет указан неверно, машина отправит деньги в счет иного налога. Получится, что в одном месте у компании переплата, в то время как по НДФЛ недоплата.

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

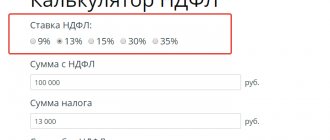

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 0100 110.

Назначенный штраф нужно погасить по КБК 182 1 0100 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

КБК для перечисления НДФЛ с дивидендов в 2021 году

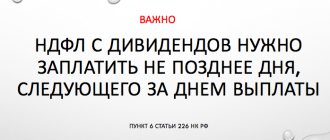

Важно!

Выплаченные физическим лицам доходы (включая дивиденды) должны быть отражены в расчетах 6-НДФЛ и в справках о доходах по форме 2-НДФЛ.

Перечислить НДФЛ в бюджет требуется не позднее даты, следующей за днем осуществления выплаты (п. 6 ст. 226 НК РФ). При этом закон не запрещает переводить налог одним платежом, сколько бы получателей дивидендов не было.

Налоговая ставка будет зависеть от того, является получатель дивидендов резидентом Российской Федерации или не является:

- резиденты РФ уплачивают НДФЛ по ставке 13%,

- нерезиденты РФ должны будут уплатить в бюджет НДФЛ по ставке 15% (п. 3 ст. 224 НК РФ).

Код бюджетной классификации по уплате подоходного налога в 2021 году не изменился, если сравнивать с КБК прошлых лет:

| № | Кто уплачивает налог | КБК на 2021 год |

| 1 | Юридическое лицо за физическое лицо (налоговый агент) | 182 1 0100 110 |

| 2 | Само физическое лицо (за себя) | 182 1 0100 110 |

Как можно заметить, с доходов в виде дивидендов физлиц подоходный налог удерживается и перечисляется в бюджет с использованием КБК, который применим в случае удержания НДФЛ с прочих доходов работников.

Ставка НДФЛ с дивидендов в 2021 году

Прежде чем перейти к заполнению платежного поручения на уплату НДФЛ с дивидендов, разберемся со ставкой налога.

Что такое дивиденды — это проценты от чистой прибыли, с которой уплачены уже все налоги, распределенные между учредителями компании, ее участниками или акционерами. Таким образом, для ФНС дивиденды — это такой же доход, с которого берется подоходный налог.

Это значит, что на НДФЛ с дивидендов распространяются все те же положения, что и на подоходный с зарплаты или иных выплат. Поэтому и КБК по НДФЛ с дивидендов, который вы ставите в платежном поручении, совпадает с КБК по НДФЛ.

Ставка НДФЛ с дивидендов:

- для резидентов РФ (лица, находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев) — 13%;

- для нерезидентов — 15%.

КБК по НДФЛ с дивидендов в платежном поручении 2021 года: образец

Приступая к образцу платежного поручения с КБК по НДФЛ с дивидендов, рассмотрим один пример, который потом и внесем в платежку.

Пример.

Ю.Д. Воробьев и А.М. Болтунов числятся участниками ООО «Улыбка». Оба участника постоянно проживают в РФ, и, разумеется, являются ее резидентами. Их доля в уставном капитале ООО «Улыбка» распределена следующим образом:

- Ю.Д. Воробьев — 60%;

- А.М. Болтунов — 40%.

В декабре 2021 года фирма получила и распределила прибыль в размере 200 000 руб. Теперь нужно посчитать НДФЛ с дивидендов. Так как оба участника компании резиденты РФ, то к их доходам применима ставка 13%.

Подоходный налог с дивидендов Воробьева: 200 000×60% х 13% = 15 600 рублей.

Подоходный налог с дивидендов Болтунова: 200 000×40% х 13% = 10 400 рублей

Сумма к уплате в ФНС = 15 600 + 10 400 = 26 000 рублей.

Заполним платежное поручение, не забыв указать КБК по НДФЛ с дивидендов.

Будьте внимательны!

КБК всегда ставится в поле 104 платежного поручения (смотрите образец).

Образец платежного поручения с КБК по НДФЛ с дивидендов в 2019 году

КБК для НДФЛ

Код для бюджетной классификации по налогу на любую прибыль физических лиц будет отличаться по группам непосредственной уплаты налогов, а также пеней или штрафов. К тому же он отличается для предпринимателей и частных юристов, налоговых агентов, не резидентов РФ и прочих юридических лиц. Стоит очень внимательно отнестись к заполнению ячейки 104 платежного поручения, чтобы потом не оказаться в должниках у инспекции ФНС.

КБК по НДФЛ для налоговых агентов (кроме доходов юристов, нотариусов и оказывающих такие услуги лиц, доходов с продажи личного имущества) (подстатья доходов 010) – 182-1-01-02-010-01-1000-110. Для оплаты пеней налогообложения – 182-1-01-02-010-01-2100-110. Штрафов – 182-1-01-02-010-01-3000-110. Направление на этот код обычно пишется, если вы оплачиваете налог за сотрудников своей фирмы.

КБК по НДФЛ для юристов, ИП (подстатья доходов 020) – 182-1-01-02-020-01-1000-110. Пени – 182-1-01-02-020-01-2100-110. Штрафы для этой категории доходов – 182-1-01-02-020-01-3000-110. Этот видКБК чаще всего используется индивидуальными предпринимателями.

КБК НДФЛ для лиц, которые не зарегистрированы налоговыми агентами, продают собственное имущество, резиденты РФ, которые получают прибыль вне страны, налоги с выигрышей, уплачиваемые организатором, на доходы с вознаграждений, наследникам авторов материального и нематериального искусства, науки (под статья доходов 030) – 182-1-01-02-030-01-1000-110. КБК для пеней – 182-1-01-02-030-01-2100-110. Уплата штрафов по этому виду прибыли – 182-1-01-02-030-01-3000-110. Это общий КБК для физических лиц, не зарегистрированных как ИП. Его пишут для уплаты налогов с непостоянного дохода.

КБК для налога в виде авансов на прибыль, заработанную не резидентом Российской Федерации (под статья прибыли номер 040) – 182-1-01-02-040-01-1000-110. Выплаты по пеням не резидентам России – 182-1-01-02-040-01-2100-110. КБК для уплаты штрафных сумм – 182-1-01-02-040-01-3000-110.

Как видно, не стоит большого труда запомнить основные элементы и значения кода и чередовать их для различных юридических лиц и категорий прибыли.

КБК по НДФЛ с дивидендов 2021

Внимание!

КБК по НДФЛ с дивидендов в 2021 году — 182 1 01 02010 01 1000 110.

Но если компании все-таки придется уплатить пени или штрафы, то КБК будет уже иной. Поэтому давайте обратимся к таблице, где мы собрали все КБК, действующие в 2021 году, которые могут вам пригодиться, если речь идет о НДФЛ с дивидендов.

| Что уплачиваем | КБК по НДФЛ с дивидендов* |

| НДФЛ с дивидендов | 182 1 0100 110 |

| Пени по НДФЛ с дивидендов | 182 1 0100 110 |

| Проценты по НДФЛ с дивидендов | 182 1 0100 110 |

| Штрафы по НДФЛ с дивидендов | 182 1 0100 110 |

*Спешим отметить, что точно такие же КБК нужно указывать компании в платежном поручении во всех случаях, если речь идет о перечислении НДФЛ.

Внимание! Заполняйте платежки в программе «Упрощенка 24/7». Программа подключается к банк-клиенту и автоматически вносит нужный КБК для платежа. Программа «Упрощенка 24/7» — обычная бухгалтерская программа, но с заботой. Круглосуточная поддержка по профессиональным и техническая вопросам, встроенная правовая база — все это реализовано в программе на высоком уровне.

Пробовать программу «Упрощенка 24/7»

Что делать, если ошиблись с КБК по НДФЛ с дивидендов в 2019 году

Когда через руки компании проходит множество платежек с разными кодами бюджетной классификации, ошибиться в написании КБК по НДФЛ с дивидендов очень просто. К счастью, ошибку можно исправить без существенного ущерба для организации, если предпринять правильные шаги.

В первую очередь нужно подать заявление в территориальное отделение ФНС. Такую возможность указал Минфин в своем письме от 19.01.2017 № 03-02-07/1/2145. Заявление пишется в свободной форме, но в нем нужно отметить:

- Номер и дату платежного поручения с ошибочным КБК;

- Сумму платежа, его вид;

- Непосредственно неправильный код;

- Нужный КБК.