Статья 76 Налогового Кодекса РФ регулирует процедуру блокировки счета налогоплательщика налоговыми органами. Давайте рассмотрим вопросы, которые она вызывает, и ответим на них в этой статье.

- Ст. 76 НК РФ — кому она предназначена?

- В чем идея блокировки счета?

- Какие обстоятельства могут повлечь блокировку?

- Какие счета могут заморозить?

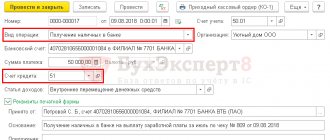

- Как блокируют счет по п. 2 статьи 76 НК РФ?

- Какая сумма может блокироваться?

- «Блокирующее» решение принято. Что следует?

- Действия банка

- Особенности блокировки счета по п. 3 статьи 76 НК РФ за неподачу декларации

- В каких случаях блокировка по подп. 1 п. 3 ст. 76 НК РФ незаконна

- Что нужно для отмены приостановления?

- Какие еще могут быть основания для разблокировки счета?

- Можно ли наказать контролеров за затягивание с разблокировкой?

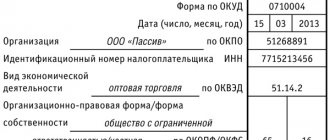

Статья 76 НК РФ — кому она предназначена?

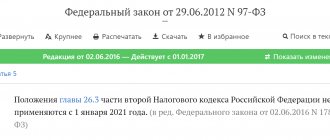

Приостановление операций по счетам является одним из способов, призванных обеспечить исполнение обязанности по уплате налогов, сборов, а с 2021 г. и страховых взносов, которые регламентируются Налоговым кодексом.

Статья 76 Налогового Кодекса РФ детально прописывает эту процедуру для организаций-налогоплательщиков. Именно о них и пойдет речь в данной статье, но следует иметь в виду, что согласно п. 11 статьи 76 НК РФ эти правила применяются и в отношении:

- организаций — налоговых агентов, плательщиков сборов, страховых взносов;

- индивидуальных предпринимателей — налогоплательщиков, налоговых агентов, плательщиков сборов и страховых взносов;

- организаций и предпринимателей, не являющихся налогоплательщиками \ налоговыми агентами, но при этом обязанных представлять налоговые декларации. К данной категории относятся, например, «упрощенцы», выставившие счета-фактуры с НДС, или расчеты по страховым взносам;

- частных нотариусов и адвокатов, учредивших адвокатские кабинеты — налогоплательщиков \ налоговых агентов и плательщиков страховых взносов.

Кроме того, Налоговый Кодекс затрагивает и обязанности банков. Он касается и налоговиков, поскольку, блокируя счет, им следует строго следовать установленной процедуре.

Статья 76 НК РФ неправомерно приостанавливает операции на расчетных счетах налогоплательщика

А.А. Евсеев,заместитель директора ООО «Кузьминых и партнеры»

Положения статьи 76 НК РФ в той части, в которой они позволяют налоговому органу приостанавливать все расходные операции на расчетном счете налогоплательщика, противоречат Конституции РФ как несоразмерные фактическому нарушению прав налогоплательщиков и законных интересов государства.

В качестве одного из этапов процедуры взыскания налоговой задолженности законодатель называет приостановление расходных операций по счетам налогоплательщика в банке.

Согласно пункту 1 статьи 76 НК РФ «приостановление операций по счетам налогоплательщика-организации в банке означает прекращение банком всех расходных операций по данному счету, если иное не предусмотрено настоящей статьей».

Приостановление операций по счетам в банке применяется для обеспечения исполнения решения о взыскании налога или сбора, при этом решение о приостановлении операций принимается в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности уплаты налога (п. 2 ст. 76 НК РФ). Кроме того, приостановление операций может быть вызвано непредставлением налогоплательщиком налоговой декларации в налоговый орган в течение двух недель по истечении установленного срока представления такой декларации, а также в случае отказа от представления налоговых деклараций налогоплательщиком-организацией и налогоплательщиком — индивидуальным предпринимателем (п. 2 ст. 76 НК РФ).

Как следует из абзаца второго пункта 1 статьи 76 НК РФ, ограничение на проведение расходных операций «не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством Российской Федерации предшествует исполнению обязанности по уплате налогов и сборов».

Регулированию очередности исполнения требований по списанию сумм с банковского счета лица посвящена статья 855 ГК РФ, согласно которой платежи в бюджет и внебюджетные формы списываются в четвертую очередь после исполнения этой обязанности для следующих кредиторов:

• граждан по исполнительным документам о возмещении вреда, причиненного жизни и здоровью, а также по требованию о взыскании алиментов;

• граждан по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда лицам, работающим по трудовому договору, в том числе по контракту, по выплате вознаграждений авторского договора;

• граждан по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), а также по отчислениям в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования.

Таким образом, погашение требований иных кредиторов, например юридических лиц по хозяйственным договорам, происходит после удовлетворения требований налогового органа, а следовательно, списания сумм по требованиям перед такими кредиторами в момент исполнения банком решения о приостановлении всех расходных операций по счетам налогоплательщика не происходит.

Необходимо отметить, что согласно пункту 5 статьи 76 НК РФ «приостановление операций налогоплательщика-организации по его счетам в банке действует с момента получения банком решения налогового органа о приостановлении таких операций и до отмены этого решения».

Таким образом, может сложиться ситуация, при которой все расходные операции по счетам налогоплательщика окажутся приостановленными из-за недоимки по налогам, например, в размере 1 рубля. При этом на счетах налогоплательщика может оказаться сумма в 1 млн. руб. Этот миллион мог быть предназначен для уплаты кредиторам, стоящим в очередности за налоговым органом.

Учитывая положения пункта 6 статьи 76 НК РФ, пени за один день просрочки платежа в 1 млн. руб. составят 333 руб. при ставке банковского рефинансирования 12% (Указание Банка России от 23.12.2005 № 1643-У), что в данном случае более чем в 300 раз превышает налоговую недоимку.

Очевидно, что приостановление операций на расчетных счетах налогоплательщика представляет собой разновидность ограничения права собственности лица (Постановление КС РФ от 14.07.2005 № 9-П по делу «О проверке конституционности положений статьи 113 Налогового кодекса Российской Федерации в связи с жалобой гражданки Г.А. Поляковой и запросом Федерального арбитражного суда Московского округа»), связанного с необходимостью обеспечения своевременной уплаты налогов и минимизации потерь бюджета.

Как отмечено в пункте 2 информационного письма Президиума ВАС РФ от 25.07.96 № 6 «О результатах рассмотрения Президиумом Высшего Арбитражного Суда Российской Федерации отдельных вопросов судебной практики», «следует иметь в виду, что принятие такой меры, как наложение ареста на денежные средства, хранящиеся на счете ответчика, одновременно затрагивает охраняемые законом права и интересы третьих лиц (иных кредиторов ответчика)». Последствия приостановки операции на расчетном счете для кредиторов, стоящих в очередности за налоговым органом, по сути идентичны, а значит, мнение ВАС РФ можно распространить и на них. То есть приостановка всех расходных операций, даже по тем суммам, которые не будут списаны в бюджет, нарушает права третьих лиц — кредиторов, для перечисления которым и предназначались заблокированные суммы.

Приостанавливая операции на расчетном счете налогоплательщика государство применяет правовосстановительную меру, связанную с обеспечением конституционной обязанности уплаты налогов и косвенно компенсации потерь бюджета в части приостановки операций на сумму пеней (Постановление КС РФ от 15.07.99 № 11-П по делу «О проверке конституционности отдельных положений Закона РСФСР “О Государственной налоговой службе РСФСР” и законов Российской Федерации “Об основах налоговой системы в Российской Федерации“ и “О федеральных органах налоговой полиции”»).

Собственно компенсация потерь государства решается иными способами, то есть через пени и штрафы.

Таким образом, цель, которую преследует государство, приостанавливая операции на расчетном счете, — обеспечить уплату налога в строго определенном размере и косвенно взыскание пеней, размер которых также известен на момент принятия решения.

Согласно части 3 статьи 55 Конституции РФ «права и свободы человека и гражданина могут быть ограничены федеральным законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства».

Анализируя положения статьи 55, Конституционный Суд РФ вывел принцип соразмерности ограничения прав государственным интересам, правам других лиц и т. п. Так, Конституционный Суд РФ в Постановлении от 15.07.99 № 11-П по делу «О проверке конституционности отдельных положений Закона РСФСР “О Государственной налоговой службе РСФСР” и законов Российской Федерации “Об основах налоговой системы в Российской Федерации” и “О федеральных органах налоговой полиции”» указал следующее: «Согласно статье 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. В целях обеспечения выполнения этой публичной обязанности и возмещения ущерба, понесенного казной в результате ее неисполнения, законодатель вправе устанавливать меры принуждения в связи с несоблюдением законных требований государства.

Устанавливая ответственность за нарушения законодательства о налогах и сборах, законодатель также должен исходить из того, что ограничение прав и свобод возможно, только если оно соразмерно целям, прямо указанным в Конституции Российской Федерации (статья 55, часть 3).

Принцип соразмерности, выражающий требования справедливости, предполагает установление публично-правовой ответственности лишь за виновное деяние и ее дифференциацию в зависимости от тяжести содеянного, размера и характера причиненного ущерба, степени вины правонарушителя и иных существенных обстоятельств, обусловливающих индивидуализацию при применении взыскания. Указанные принципы привлечения к ответственности в равной мере относятся к физическим и юридическим лицам».

Конституционный Суд РФ также о (Постановление КС РФ от 16.07.2004 № 14-П по делу «О проверке конституционности отдельных положений части второй статьи 89 Налогового кодекса Российской Федерации в связи с жалобами граждан А.Д. Егорова и Н.В. Чуева»).

Таким образом, требование ограничения прав лиц соразмерности обеспечительных мер может быть положено в основу разграничения законности и незаконности положений статьи 76 НК РФ.

Как мы уже отмечали, приостановление всех расходных операций по счетам налогоплательщика может быть обусловлено как недоимкой по налогам, так и непредставлением налоговых деклараций.

Начисление пеней за недоимку по налогам может нанести ущерб налогоплательщику, в разы превосходящий размер недоимки. Приостановление всех операций, в том числе на суммы, многократно превышающие недоимку, не отвечает принципу соразмерности, избыточно ограничивает право собственности налогоплательщика. Ограничение в подобной форме не соответствует целям взыскания налогов и компенсации государству потерь, вызванных налоговой недоимкой.

Таким образом, по мнению автора, в данной части положения статьи 76 НК РФ не соответствуют части 3 статьи 55 НК РФ.

За непредставление налоговых деклараций законодатель установил ответственность в статье 119 НК РФ. Состав правонарушения установлен вне зависимости от недоимки по налогу. В решении ВАС РФ от 03.02.2004 № 16125/03 указано, что «отсутствие у налогоплательщика по итогам конкретного налогового периода объекта обложения и (или) суммы налога к уплате само по себе не освобождает его от обязанности представления декларации по налогу на добавленную стоимость». Даже если непредставление декларации не повлекло никаких последствий, а сумма, указанная в декларации, равна нулю, налогоплательщик все равно привлекается к ответственности в виде штрафа в размере 100 руб. (п. 1 ст. 119 НК РФ).

Налогоплательщик не освобождается от ответственности и в том случае, если уплатит всю сумму налога в установленный срок, но налоговую декларацию представит с нарушением сроков. Подобные доводы изложены в постановлениях ФАС Западно-Сибирского округа от 04.05.2005 № Ф04-1277/2005(9407-А70-7) и от 10.10.2005 № Ф04-6999/2005(15444-А27-6), ФАС Восточно-Сибирского округа от 18.10.2005 по делу № А33-2810/2005-Ф02-5200/05-С1.

Следовательно, законодатель установил степень опасности данного правонарушения.

Таким образом, приостановку всех расходных операций в случае непредставления налоговых деклараций необходимо признать несоразмерным ущемлением прав лица, что противоречит положениям части 3 статьи 55 Конституции РФ.

Ключевые слова: статья 76 НК РФ, защита прав, приостановление операций по счетам, права налогоплательщика

В чем идея блокировки счета?

Приостановление операций по счету — это прекращение всех расходных операций.

Исключения

Исключением являются следующие виды платежей:

- Платежи с очередностью исполнения, предшествующей очередности налоговых платежей. Взыскиваемые налоги имеют 3-ю очередность, а, следовательно, даже с заблокированного счета банк имеет право проводить платежи:

- по исполнительным документам, связанным с возмещением вреда, причиненного жизни и здоровью и требованиям о взыскании алиментов — 1-я очередь;

- по исполнительным документам для расчетов по выплате выходных пособий \ зарплаты увольняющимся сотрудникам и по выплате вознаграждений авторам результатов интеллектуальной деятельности — 2-я очередь;

- по платежным документам, которые предусматривают перечисление или выдачу заработной платы, если они поступили в банк до принятия решения о приостановлении.

- Перечисление в бюджет налогов (авансовых платежей) и сборов, страховых взносов и пеней \ штрафов по ним ( согласно письму Минфина России от 03.06.2010 № 03-02-07/1-266).

Налоговая инспекция также может приостановить и переводы электронных денег — все операции, которые влекут уменьшение остатка средств на расчетном счете.

П.2.1 ст.76 НК РФ

Решения о приостановлении операций по счетам в банке и переводов электронных денежных средств в целях обеспечения обязанностей по уплате налогов, сборов, страховых взносов участником договора инвестиционного товарищества — управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета), в связи с выполнением договора инвестиционного товарищества принимаются руководителем (заместителем руководителя) налогового органа по месту нахождения такого управляющего товарища. (В редакции Федерального закона от 03.07.2016 № 243-ФЗ)

В целях обеспечения обязанностей по уплате налогов, сборов, страховых взносов управляющим товарищем, ответственным за ведение налогового учета, в связи с выполнением договора инвестиционного товарищества (за исключением налога на прибыль организаций, возникающего в связи с участием данного товарища в договоре инвестиционного товарищества) в первую очередь приостанавливаются операции по счетам в банке и переводы электронных денежных средств инвестиционного товарищества. (В редакции Федерального закона от 03.07.2016 № 243-ФЗ)

Если средства на счетах инвестиционного товарищества отсутствуют или их недостаточно, решение о приостановлении операций по счетам в банке и переводов электронных денежных средств может быть принято в отношении счетов управляющих товарищей. При этом в первую очередь такое решение принимается в отношении счетов управляющего товарища, ответственного за ведение налогового учета.

При отсутствии или недостаточности средств на счетах управляющих товарищей решение о приостановлении операций по счетам в банке и переводов электронных денежных средств товарищей может быть принято в отношении счетов товарищей на сумму, пропорциональную доле каждого из них в общем имуществе товарищей, определяемой на дату возникновения задолженности.

Решение о приостановлении операций по счетам в банке и переводов электронных денежных средств управляющих товарищей и товарищей может быть принято не ранее принятия решения о взыскании налога за счет средств на банковских счетах указанных лиц.

(Пункт введен — Федеральный закон от 28.11.2011 № 336-ФЗ)

Какие обстоятельства могут повлечь блокировку?

Статья 76 НК РФ содержит полный перечень оснований для блокировки счета. К таким основаниям относятся пп. 2 и 3 ст. 76 НК РФ

Основания для блокировки

- неуплата налогов, сборов и страховых взносов;

- непредставление декларации;

- непередача налоговой квитанции о приеме требования о представлении документов \ пояснений или уведомлений в порядке п. 5.1 ст. 23 НК РФ;

- обеспечение исполнения решения по итогам налоговой проверки.

Вопрос о блокировке счета за непредставление в ИФНС расчета по страховым взносам законодательно пока не урегулирован и, в первое время, вызывал разногласия даже у чиновников. Вследствие этого финансовое и налоговое ведомства согласились, что до внесения соответствующих изменений в текст ст. 76 НК РФ блокировка считается неправомерной..

П.12 ст.76 НК РФ

При наличии решения о приостановлении операций по счетам налогоплательщика-организации и переводов его электронных денежных средств в банке, а также по счетам лиц, указанных в пункте 11 настоящей статьи, банки не вправе открывать этой организации и этим лицам счета, вклады, депозиты и предоставлять этой организации право использовать новые корпоративные электронные средства платежа для переводов электронных денежных средств, за исключением специальных избирательных счетов, специальных счетов фондов референдума. (В редакции федеральных законов от 27.07.2010 № 229-ФЗ; от 27.06.2011 № 162-ФЗ; от 23.07.2013 № 248-ФЗ; от 04.11.2014 № 347-ФЗ; от 26.04.2016 № 110-ФЗ)

Порядок информирования банков о приостановлении операций и об отмене приостановления операций по счетам налогоплательщика-организации и переводов его электронных денежных средств в банке, а также по счетам лиц, указанных в пункте 11 настоящей статьи, устанавливается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации. (Абзац введен — Федеральный закон от 23.07.2013 № 248-ФЗ)

Какие счета могут заморозить?

Налоговые органы могут заблокировать только счета, открытые по договору банковского счета, т.е. расчетные счета — рублевый и валютный.

Не блокируются следующие счета:

- транзитный валютный счет — письмо Минфина России от 16.04.2013 № 03-02-07/1/12722, ФНС России от 21.03.2013 № АС-4-2/4846;

- ссудные счета – по постановлению ФАС Московского округа от 18.08.2005, 15.08.2005 № КА-А41/7704-05;

- депозитные счета;

- залоговые счета.

П.13 ст.76 НК РФ

Правила, установленные настоящей статьей, применяются с учетом особенностей, предусмотренных настоящим пунктом в отношении обеспечения уплаты налога на прибыль организаций по консолидированной группе налогоплательщиков.

Приостановление операций участников консолидированной группы налогоплательщиков по счетам в банке производится в той же последовательности, в которой налоговым органом осуществляется процедура обращения взыскания на денежные средства (драгоценные металлы) на счетах в банках в соответствии с пунктом 11 статьи 46 настоящего Кодекса. (В редакции Федерального закона от 27.11.2017 № 343-ФЗ)

Решения о приостановлении операций по счетам в банке ответственного участника консолидированной группы налогоплательщиков и иных участников этой группы могут также приниматься в порядке, предусмотренном настоящей статьей, в случае непредставления налоговой декларации по налогу на прибыль организаций по консолидированной группе налогоплательщиков в налоговый орган в течение 10 дней по истечении установленного срока представления такой декларации. В таком случае решения о приостановлении операций по счетам в банке могут быть приняты одновременно ко всем участникам этой группы.

(Пункт введен — Федеральный закон от 16.11.2011 № 321-ФЗ)

←статья 75 НК РФ статья 77 НК РФ→

Какая сумма может блокироваться?

Блокировка распространяется только на сумму, которая указана в решении. Расходовать денежные средства сверх этой суммы можно без ограничений — письмо Минфина России от 15.04.2010 № 03-02-07/1-167, от 09.07.2008 № 03-02-07/1-268, постановление ФАС Северо-Западного округа от 13.09.2010 № А56-75387/2009.

Если был приостановлен валютный счет, то замораживается валютный эквивалент суммы, которая указана в решении, по курсу ЦБ РФ на дату начала действия приостановки, согласно п. 2 ст. 76 НК РФ, письма Минфина России от 30.12.2008 № 03-02-07/1-542, от 15.04.2009 № 03-02-07/1-186, от 21.09.2009 № 03-02-07/1-434.

П.9.2 ст.76 НК РФ

В случае нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока направления в банк решения об отмене приостановления операций по счетам налогоплательщика-организации в банке на сумму денежных средств, в отношении которой действовал режим приостановления (на драгоценные металлы, в отношении которых действовал режим приостановления), начисляются проценты, подлежащие уплате налогоплательщику за каждый календарный день нарушения срока. (В редакции федеральных законов от 29.06.2012 № 97-ФЗ; от 27.11.2017 № 343-ФЗ)

В случае неправомерного вынесения налоговым органом решения о приостановлении операций по счетам налогоплательщика-организации в банке на сумму денежных средств, в отношении которой действовало указанное решение (на драгоценные металлы, в отношении которых действовало указанное решение) налогового органа, начисляются проценты, подлежащие уплате указанному налогоплательщику-организации за каждый календарный день, начиная со дня получения банком решения о приостановлении операций по счетам налогоплательщика до дня получения банком решения об отмене приостановления операций по счетам налогоплательщика-организации. (Абзац введен — Федеральный закон от 27.07.2010 № 229-ФЗ; в редакции Федерального закона от 27.11.2017 № 343-ФЗ)

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни неправомерного приостановления операций по счетам налогоплательщика-организации, нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока направления в банк решения об отмене приостановления операций по счетам налогоплательщика-организации в банке. При этом стоимость драгоценных металлов определяется исходя из учетной цены на драгоценные металлы, установленной Центральным банком Российской Федерации на дату неправомерного приостановления операций по счетам налогоплательщика-организации, нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока направления в банк решения об отмене приостановления операций по счетам налогоплательщика-организации в банке. (В редакции федеральных законов от 27.07.2010 № 229-ФЗ; от 29.06.2012 № 97-ФЗ; от 27.11.2017 № 343-ФЗ)

(Пункт введен — Федеральный закон от 26.11.2008 № 224-ФЗ)

«Блокирующее» решение принято. Что следует?

Налоговые органы должны передать копию решения о приостановлении операций по счету налогоплательщику в срок не позднее рабочего дня, следующего за днем принятия данного решения. Это решение передается под роспись или иным способом, который позволяет засвидетельствовать дату получения — п. 4 ст. 76 НК РФ, одним из таких способов является ТКС или личный кабинет налогоплательщика.

В случае, если вы не получили копию данного решения, блокировку расчетного счета можно попытаться обжаловать. В таком случае стоит учесть, что в практике арбитражных судов пока нет единого мнения по данному вопросу.

Можно найти решения, где суды вставали на сторону налогоплательщиков, признавая это обстоятельство основанием для отмены приостановления операций по счетам опираясь на постановления ФАС Московского округа от 20.05.2011 № КА-А40/4435-11 по делу № А40-85562/10-20-435, ФАС Западно-Сибирского округа от 11.03.2009 № Ф04-1374/2009(1902-А46-34) по делу № А46-15309/2008.

Правда, имеются и решения в пользу контролеров, например постановление ФАС Восточно-Сибирского округа от 04.09.2012 по делу № А10-3116/2011. Справедливо будет сказать, что в последнем деле при поддержке суда налоговый орган предпринял необходимые действия для вручения решения по известному ему адресу проживания налогоплательщика, при этом исчерпав все имеющиеся для этого возможности.

Налоговая инспекция направляет решение в банк в электронной форме — п. 4 ст. 76 НК РФ, хотя срок направления в ст. 76 НК РФ и не определен, но, обычно, решение попадает по назначению достаточно оперативно.

П.4 ст.76 НК РФ

Решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств направляется налоговым органом в банк в электронной форме. (В редакции федеральных законов от 27.06.2011 № 162-ФЗ; от 29.06.2012 № 97-ФЗ)

Решение об отмене приостановления операций по счетам налогоплательщика-организации и переводов его электронных денежных средств направляется в банк в электронной форме не позднее дня, следующего за днем принятия такого решения. (В редакции Федерального закона от 29.06.2012 № 97-ФЗ)

Порядок направления в банк в электронной форме решения налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств или решения об отмене приостановления операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств устанавливается Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. (В редакции федеральных законов от 27.06.2011 № 162-ФЗ; от 29.06.2012 № 97-ФЗ)

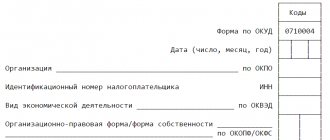

Формы решения налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств и решения об отмене приостановления операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Форматы указанных решений утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации. (В редакции Федерального закона от 29.06.2012 № 97-ФЗ)

Копия решения о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств или решения об отмене приостановления операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств передается налогоплательщику-организации под расписку или иным способом, свидетельствующим о дате получения налогоплательщиком-организацией копии соответствующего решения, в срок не позднее дня, следующего за днем принятия такого решения. (В редакции федеральных законов от 26.11.2008 № 224-ФЗ; от 27.06.2011 № 162-ФЗ)

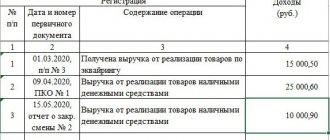

Действия банка

Получив решение о блокировке, банк должен сделать следующее:

- Сообщить налоговым органам, какая сумма имеется на замороженном счете.

- Приступить к исполнению решения, чем должен заниматься вплоть до получения решения об отмене блокировки, согласно п. 7 ст. 76 НК РФ, письма Минфина России от 11.06.2010 № 03-02-07/1-276. Если в решении указано одновременно несколько счетов налогоплательщика, то банк должен заблокировать все данные счета в пределах суммы, указанной в присланном решении — письмо Минфина России от 14.01.2013 № 03-02-07/1-6.

- Не открывать клиенту новые счета и корпоративные средства платежа, вклады и депозиты. Таким образом, открыть новый счет банк не имеет права даже в том случае, если решение о приостановлении получено в отношении счетов, которые уже были закрыты к моменту блокировки- по письму Минфина России от 17.12.2008 № 03-02-07/1-517, постановлению ФАС Восточно-Сибирского округа от 01.02.2013 по делу № А19-12728/2012.

- Не закрывать счет, пока на нем есть деньги — письмо Минфина России от 11.05.2007 № 03-02-07/1-225. Если же денежные средства на счете, в отношении которого есть решение о приостановлении, отсутствуют в течение 2 лет, то самостоятельное закрытие счета банком допускается — письмо Минфина России от 01.08.2008 № 03-02-07/1-334.

В случае, когда до поступления решения о приостановлении банк получил от организации расчетные документы, но не успел их исполнить, он имеет право сделать это только в отношении платежей, на которые блокировка не распространяется, согласно письму Минфина России от 10.11.2008 № 03-02-07/1-459, от 15.04.2008 № 03-02-07/1-149.

П.9 ст.76 НК РФ

В случае, если общая сумма денежных средств налогоплательщика-организации, находящихся на счетах, операции по которым приостановлены на основании решения налогового органа, превышает указанную в этом решении сумму, этот налогоплательщик вправе подать в налоговый орган заявление об отмене приостановления операций по своим счетам в банке с указанием счетов, на которых имеется достаточно денежных средств для исполнения решения о взыскании налога.

Налоговый орган обязан в двухдневный срок со дня получения указанного в абзаце первом настоящего пункта заявления налогоплательщика принять решение об отмене приостановления операций по счетам налогоплательщика-организации в части превышения суммы денежных средств, указанной в решении налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке.

В случае, если к указанному заявлению налогоплательщиком не приложены документы, подтверждающие наличие денежных средств на счетах, указанных в этом заявлении, налоговый орган вправе до принятия решения об отмене приостановления операций по счетам в течение дня, следующего за днем получения такого заявления налогоплательщика, направить в банк, в котором открыты указанные налогоплательщиком счета, запрос об остатках денежных средств на этих счетах. Сообщение об остатках денежных средств на счетах налогоплательщика в банке направляется банком в электронной форме в установленном формате не позднее следующего дня после дня получения запроса налогового органа. (В редакции федеральных законов от 27.07.2010 № 229-ФЗ; от 29.06.2012 № 97-ФЗ)

После получения от банка информации о наличии денежных средств на счетах налогоплательщика в банке в размере, достаточном для исполнения решения о взыскании, налоговый орган обязан в течение двух дней принять решение об отмене приостановления операций по счетам налогоплательщика-организации в части превышения суммы денежных средств, указанной в решении налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке.

Положения настоящего пункта применяются также в случае приостановления операций по счетам в драгоценных металлах. При этом стоимость драгоценных металлов определяется исходя из учетной цены на драгоценные металлы, установленной Центральным банком Российской Федерации на дату принятия налоговым органом решения об отмене приостановления операций по счету в драгоценных металлах. (Абзац введен — Федеральный закон от 27.11.2017 № 343-ФЗ)

В каких случаях блокировка по подп. 1 п. 3 ст. 76 НК РФ незаконна

Блокировка на данном основании применяется только в случае неподачи деклараций, в том числе налоговыми агентами — письмо ФНС России от 22.08.2014 № СА-4-7/16692.

Блокировка не распространяется на случаи неподачи:

- расчета авансового платежа, согласно письму Минфина России от 12.07.2007 № 03-02-07/1-324, ФНС России от 11.12.2014 № ЕД-4-15/25663, определению ВС РФ от 27.03.2017 № 305-КГ16-16245 и постановлению ФАС Восточно-Сибирского округа от 24.07.2012 по делу № А78-9435/2011, причем не играет роли, как он называется — расчетом или декларацией;

- сведений о среднесписочной численности сотрудников – по постановлению ФАС Московского округа от 12.03.2009 № КА-А40/1265-09 по делу № А40-52546/08-116-129;

- расчета, представляемого налоговым агентом – по п. 23 постановления пленума ВАС РФ от 30.07.2013 № 57;

- бухгалтерской отчетности — письмо Минфина России от 04.07.2013 № 03-02-07/1/25590, от 12.07.2007 № 03-02-07/1-324;

- справок 2-НДФЛ — постановление ФАС Московского округа от 14.02.2008 № КА-А40/235-08 по делу № А40-28497/07-118-155;

- документов, которые необходимы при проведении налоговой проверки — постановление ФАС Западно-Сибирского округа от 09.08.2007 № Ф04-5130/2007(37098-А46-32) по делу № А46-20897/2006.

К тому же расчетный счет не имеют права заморозить из-за ошибки в декларации, не влекущей отказ в ее принятии — письмо Минфина России от 04.07.2013 № 03-02-07/1/25589 или подписания декларации неуполномоченным лицом — постановление ФАС Уральского округа от 06.05.2013 № Ф09-3372/13 по делу № А60-31906/12, ФАС Западно-Сибирского округа от 20.02.2012 по делу № А45-8704/2011.

Следует отметить, что поводом для блокировки не является и подача декларации по неактуальной или устаревшей форме !

П.9.1 ст.76 НК РФ

Приостановление операций по счетам налогоплательщика-организации в банке отменяется в случаях, указанных в пункте 3.1, абзаце втором пункта 3.2, пунктах 7 — 9 настоящей статьи и в пункте 10 статьи 101 настоящего Кодекса, а также по основаниям, предусмотренным иными федеральными законами. (В редакции федеральных законов от 28.06.2013 № 134-ФЗ; от 02.05.2015 № 113-ФЗ)

В случае, если отмена приостановления операций по счетам налогоплательщика-организации в банке осуществляется по основаниям, предусмотренным иными федеральными законами, принятие налоговым органом решения об отмене приостановления таких операций не требуется.

(Пункт введен — Федеральный закон от 26.11.2008 № 224-ФЗ; в редакции Федерального закона от 27.07.2010 № 229-ФЗ)

Что нужно для отмены приостановления?

В первую очередь, устранить нарушения, за которые вы были наказаны. Таким образом, приостановление должно сниматься в следующих случаях:

- При погашении или взыскании недоимки — на следующий день после получения инспекцией документов или их копий, которые подтверждают факт взыскания налога, пеней или штрафа — п. 8 ст. 76 НК РФ. Для ускорения процесса подайте эти документы самостоятельно вместе с заявлением о разблокировке. Данные документы можно составить в произвольной форме, а к заявлению приложить копию «блокирующего» решения.

- После подачи декларации — на следующий день после ее представления в налоговый орган — подп. 1 п. 3.1 ст. 76 НК РФ. В этом случае также не стоит бездействовать, поскольку время — это деньги, и заявление поможет их сильно сэкономить.

- При исполнении обязанности, которая закреплена п. 5.1 ст. 23 НК РФ. Можно передать в ИФНС квитанцию о приеме от нее электронных документов. Достаточно представить затребованные документы \ пояснения, либо придти по вызову из налоговой инспекции. На следующий день блокировку обязаны снять по подп. 2 п. 3.1 ст. 76 НК РФ.

В ситуации, когда контролеры заблокировали сразу нескольку счетов и замороженная на счете сумма превышает сумму, которая указана в решении о приостановлении, стоит подать заявление об отмене этого приостановления, просто указав в нем счета, денежных средств на которых хватает для исполнения решения о взыскании налога, и счета, которые хотите разблокировать. Излишне заблокированные деньги обязаны освободить в течение 2-х дней — п. 9 ст. 76 НК РФ. Обязательно приложить к заявлению документы, подтверждающие размеры денежных остатков на счетах. В данном случае налоговым органам не придется тратить лишнее время, запрашивая информацию об остатках в банке, что соразмерно сократит время разблокировки.

Во всех вышеуказанных случаях для отмены приостановления налоговой принимается соответствующее решение. Оно передается в банк, а копия этого решения — налогоплательщику.

П.5 ст.76 НК РФ

Банк обязан сообщить в налоговый орган в электронной форме сведения об остатках денежных средств (драгоценных металлов) налогоплательщика-организации на счетах в банке, операции по которым приостановлены, а также об остатках электронных денежных средств, перевод которых приостановлен, в течение трех дней после дня получения решения этого налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке. Форматы сообщения банком сведений об остатках денежных средств (драгоценных металлов) на счетах налогоплательщика-организации в банке и об остатках электронных денежных средств и порядок направления банком указанного сообщения в электронной форме утверждаются Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. (В редакции федеральных законов от 27.07.2010 № 229-ФЗ; от 03.11.2010 № 287-ФЗ; от 27.06.2011 № 162-ФЗ; от 29.06.2012 № 97-ФЗ; от 27.11.2017 № 343-ФЗ)

Какие еще могут быть основания для разблокировки счета?

Основания, которые можно использовать для отмены приостановления операций по счетам, могут содержаться и в отдельных федеральных законах. В этом случае решения налоговой инспекции для разблокировки счета не требуется.

К таким случаям, в частности, можно отнести:

- Ликвидация организации — письмо Минфина России от 16.09.2013 № 03-02-08/38179. При утрате физическим лицом статуса ИП решение о приостановлении операций по его счетам в банке продолжает действовать, согласно письму Минфина России от 24.07.2012 № 03-02-07/1-187;

- Признание налогового агента банкротом арбитражным судом \ открытие в отношении него конкурсного производства — письмо Минфина России от 16.11.2010 № 03-02-07/1-534.

Стоит отметить, что приостановление не может быть отменено в связи с реорганизацией. После окончания такой процедуры решение продолжает действовать в отношении счетов правопреемника — письмо Минфина России от 24.07.2012 № 03-02-07/1-187.

П.2 ст.76 НК РФ

Решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств принимается руководителем (заместителем руководителя) налогового органа, направившим требование об уплате налога, пеней или штрафа в случае неисполнения налогоплательщиком-организацией этого требования. (В редакции Федерального закона от 27.06.2011 № 162-ФЗ)

При этом решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств может быть принято не ранее вынесения решения о взыскании налога. (В редакции Федерального закона от 27.06.2011 № 162-ФЗ)

Приостановление операций по счетам налогоплательщика-организации в банке в случае, предусмотренном настоящим пунктом, означает прекращение банком расходных операций по этому счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке, если иное не предусмотрено абзацем третьим пункта 1 настоящей статьи.

Приостановление переводов электронных денежных средств налогоплательщика-организации в случае, предусмотренном настоящим пунктом, означает прекращение банком операций, влекущих уменьшение остатка электронных денежных средств, в пределах суммы, указанной в решении налогового органа. (Абзац введен — Федеральный закон от 27.06.2011 № 162-ФЗ)

Приостановление операций налогоплательщика-организации по его валютному счету в банке в случае, предусмотренном настоящим пунктом, означает прекращение банком расходных операций по этому счету в пределах суммы в иностранной валюте, эквивалентной сумме в рублях, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке, по курсу Центрального банка Российской Федерации, установленному на дату начала действия приостановления операций по валютному счету указанного налогоплательщика. (Абзац введен — Федеральный закон от 26.11.2008 № 224-ФЗ)

Приостановление переводов электронных денежных средств в иностранной валюте налогоплательщика-организации в случае, предусмотренном настоящим пунктом, означает прекращение банком операций, влекущих уменьшение остатка электронных денежных средств, в пределах суммы в иностранной валюте, эквивалентной указанной в решении налогового органа сумме в рублях по курсу Центрального банка Российской Федерации, установленному на дату начала действия приостановления перевода электронных денежных средств в иностранной валюте указанного налогоплательщика. (Абзац введен — Федеральный закон от 27.06.2011 № 162-ФЗ)

Приостановление операций налогоплательщика-организации по его счету в драгоценных металлах в банке в случае, предусмотренном настоящим пунктом, означает прекращение банком расходных операций по этому счету в пределах стоимости драгоценных металлов, эквивалентной сумме платежа в рублях, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке. При этом стоимость драгоценных металлов определяется исходя из учетной цены на драгоценные металлы, установленной Центральным банком Российской Федерации на дату начала действия приостановления операций по счету в драгоценных металлах. (Абзац введен — Федеральный закон от 27.11.2017 № 343-ФЗ)

Можно ли наказать контролеров за затягивание с разблокировкой?

Такая возможность существует, ведь сроки принятия решения о разблокировке счетов и его направления в банк прямо прописаны в ст. 76 НК РФ. Нарушение этих сроков позволяет взыскать проценты с ИФНС по п. 9.2 ст. 76 НК РФ. Их уплата полагается за каждый календарный день просрочки принятия \ направления решения в банк на сумму, которая была заморожена.

В случае незаконной блокировки также начисляются проценты на весь период с момента получения банком решения о приостановлении и до получения решения о его отмене.

Расчет процентов осуществляется на основании ставки рефинансирования ЦБ РФ, которая действовала в дни просрочки или неправомерной блокировки.

Если денежные средства на заблокированном счете отсутствовали, то проценты не начисляются — постановление ФАС Московского округа от 13.02.2013 № А40-59298/12-99-342, ФАС Северо-Кавказского округа от 13.01.2012 № А53-9126/2011.

Специалисты нашей компании готовы проконсультировать Вас по всем вопросам, связанным с оперативным снятием блокировки расчетного счета.

П.7 ст.76 НК РФ

Приостановление операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств действует с момента получения банком решения налогового органа о приостановлении таких операций, таких переводов и до получения банком решения налогового органа об отмене приостановления операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств, решения налогового органа об отмене приостановления переводов его электронных денежных средств. (В редакции федеральных законов от 26.11.2008 № 224-ФЗ; от 27.06.2011 № 162-ФЗ)

При направлении в банк решения о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств в электронной форме дата и время его получения банком определяются в порядке, устанавливаемом Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. (В редакции федеральных законов от 27.06.2011 № 162-ФЗ; от 29.06.2012 № 97-ФЗ)

В случае, если после принятия решения о приостановлении операций по счетам налогоплательщика-организации в банке изменились наименование налогоплательщика-организации и (или) реквизиты счета налогоплательщика-организации в банке, операции по которому приостановлены по этому решению налогового органа, указанное решение подлежит исполнению банком также в отношении налогоплательщика-организации, изменившей свое наименование, и операций по счету, имеющему измененные реквизиты. (Абзац введен — Федеральный закон от 27.07.2010 № 229-ФЗ)

В случае, если после принятия решения о приостановлении переводов электронных денежных средств налогоплательщика-организации в банке изменились наименование налогоплательщика-организации и (или) реквизиты корпоративного электронного средства платежа налогоплательщика-организации, переводы электронных денежных средств с использованием которого приостановлены по этому решению налогового органа, указанное решение подлежит исполнению банком также в отношении налогоплательщика-организации, изменившей свое наименование, и переводов электронных денежных средств с использованием корпоративного электронного средства платежа, имеющего измененные реквизиты. (Абзац введен — Федеральный закон от 27.06.2011 № 162-ФЗ)

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. При этом у налогоплательщика на руках теоретически должно быть требование от инспекции о необходимости погасить задолженность. То есть он должен знать о том, что выявлена недоимка. Но на практике так бывает не всегда. Поэтому нередко информация о блокировке счета оказывается для налогоплательщика сюрпризом. Например, типичная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что же делать налогоплательщику? Как видно, сервис ФНС дает информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить, почему такое решение было принято. Ошибки бывают, и нередко. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. К слову, чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если в итоге выясняется, что блокировка наложена не без оснований, то недоимку нужно уплатить. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Основания для приостановления операций по счетам

Перечень оснований для принятия налоговой инспекцией решения о приостановлении операций по счетам в банке, а также переводов электронных денежных средств налогоплательщика является исчерпывающим, и на сегодняшний день он состоит из следующих пунктов: