Мы не будем подробно рассматривать расчет зарплаты, а разберем проводки, которые формируются в бухгалтерском учете после выполнения расчетов для каждого сотрудника.

Этапы работы по учету зарплаты в организации:

- начисление заработной платы;

- удержания из заработной платы;

- начисление страховых взносов;

- выплата заработной платы;

- уплата НДФЛ и взносов.

Для учета всех операций, связанных с оплатой труда, используется 70 счет «Расчеты с персоналом по оплате труда». По кредиту этого счета отражаются начисления, по дебету — НДФЛ, другие удержания и выплаты зарплаты. Проводки по начислению зарплаты, удержаниям, начислению НДФЛ и страховых взносов обычно делаются последним числом месяца, за который начислена зарплата. Проводки по выплате зарплаты и уплате НДФЛ и взносов — в день фактического перевода (выдачи) денежных средств.

Начисление заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

Получить бесплатный доступ на 14 дней

Расходы на заработную плату списываются на себестоимость продукции или товаров, поэтому с 70 счетом корреспондируют следующие счета:

- для производственного предприятия — 20 счет «Основное производство» или 23 счет «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные (управленческие) расходы», 29 «Обслуживающие производства и хозяйства»;

- для торгового предприятия — 44 счет «Расходы на продажу».

Проводка выглядит следующим образом:

Д20 (44,26,…) К70

Эта проводка делается на общую сумму начисленной зарплаты за месяц, либо по каждому сотруднику, если учет на 70 счете организован с аналитикой по сотрудникам.

Проводка по начислению аванса аналогичная. Её дата зависит от способа расчетов, установленного в организации:

1. Если аванс выплачивается в фиксированной сумме от месячного оклада работника, то проводка по начислению аванса не нужна. Сделайте только проводку по начислению зарплаты за месяц в последний день этого месяца;

2. Если аванс зависит от времени, которое работник фактически отработал в первой половине месяца, то, как правило, дополнительно делают резервные удержания НДФЛ, алиментов и других выплат. Проводку по начислению аванса создайте по окончании первой половины месяца, за который он начислен. На ту же дату сформируйте проводку по удержаниям.

Выдача денег лицам, которые не числятся на предприятии

Если в результате производственной необходимости нужно выдать деньги лицам, которые не являются штатными работниками, то финансовая операция реализуется по отдельно оформленным на каждого человека платежным документам. Допускается внесение в ведомость всего списочного состава работников, при условии ранее оформленного договора.

Порядок выдачи денег из кассы

Выдача средств привлекаемым лицам для совершения подрядных работ производится по ведомости. Документ оформляется отдельно для каждого предприятия, с которого были направлены сотрудники. Он заверяется не только руководством выдающей организации, но и подписью ответственного работника компании, на которой работники числятся в штате.

Удержания из заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

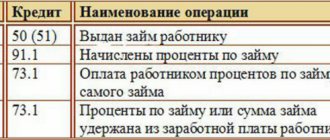

Удержания из зарплаты уменьшают сумму начислений и проходят по дебету 70 счета. Как правило, одно удержание есть у всех сотрудников — это НДФЛ. Здесь 70 счет корреспондирует с 68 счетом «Расчеты по налогам и сборам», проводка:

Д70 К68

В проводках по другим удержаниям и резервным удержаниям по НДФЛ меняется счет по кредиту, в зависимости от того, куда оно уходит. Например, при удержании по исполнительному листу в пользу третьего лица используется 76 счет «Расчеты с разными дебиторами и кредиторами», проводка:

Д70 К76

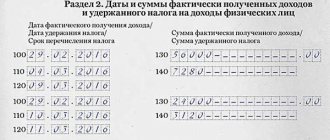

Начисление и удержание НДФЛ и других выплат оформляют проводками в последний день месяца, за который начислена зарплата. Проводки по уплате НДФЛ — в день списания денег со счета или выдачи из кассы.

На что могут быть расходованы выданные из кассы средства

Целевое использование денежных средств, выданных из кассы субъекта предпринимательства, регламентировано указаниями Центробанка РФ. При фиксировании факта их траты вне установленных направлений, на предприятие будет наложен штраф со стороны Налоговой Службы и обслуживающего банковского учреждения.

Направление использования денег из кассы зависит от источника ее пополнения. Касса может быть пополнена за счет прямой операции снятия средств с расчетного счета субъекта предпринимательства. Деньги могут поступать от подотчетных лиц, возвращающих денежные средства, имеющих статус аванса, которые были не использованы на цели, для которых оформлялись, или от учредителей компании в виде займа. Если предприятие специализируется на продажах, то наличка, чаше всего, поступает от покупателей.

Торговая выручка, определяемая денежными средствами, внесенными клиентами за приобретенный товар или оказанную услугу, может быть ограниченно использована на нужды предприятия и обеспечения его функционирования.

Заработная плата

Оплатить труд наемных рабочих можно из кассы или посредством перевода нужной суммы на карточный счет. При проведении расчетов наличкой, средства могут быть использованы из выручки или сняты с расчетного счета субъекта предпринимательства. Если работник компании является нерезидентом страны, то платеж по статье заработной платы, относится к категории валютной операции, поэтому, чтобы избежать впоследствии неприятностей, проще всего перечислить деньги на банковский счет.

Деньги под отчет

В каких ситуациях выдаются наличные деньги из кассы

Подотчетные деньги могут быть выданы из средств, находящихся в кассе учреждения, вне зависимости от источника ее пополнения. Для их получения необходимо:

- отчитаться по предыдущей подобной операции;

- оформить заявление, в котором должны быть отражены цели, суммы и сроки;

- составить приказ о выдаче средства;

- оформить платежную документацию.

В правовых актах не регламентированы лимитные суммы выдачи, поэтому на руки могут быть выданы по этой статье деньги в любом количестве, при условии правильного обоснования их назначения. Порядок проведения операции выдачи денежных средств под отчет должен быть регламентирован в локальных актах субъекта предпринимательства, охватывающих сферу учетной политики.

Материальная помощь

Материальная помощь относится к категории социальных выплат, на которые может быть расходована выручка без применения ограничений. Платеж сложно спланировать заранее, поскольку основанием для его проведения являются незапланированные ситуации. Финансовой операции должно предшествовать ее оформление, заключающееся в оформлении заявления от наемного работника с обоснованием просьбы и причины обращения. Документ является основанием для составления приказа, платежной документации и проведения выплаты из кассы.

Задолженность перед поставщиком

Оформление процедуры выдачи денег

Задолженность перед поставщиками может быть выплачена из кассы компании, вне зависимости от источника ее формирования. Исключением является оплата аренды помещения или оборудования, которая не может быть реализована из наличной выручки. Для погашения задолженности по аренде, руководителю компании придется заказать деньги в банке для снятия с расчетного счета, оприходовать их в кассу, и после снятия, рассчитаться с арендодателем. С целью предупреждения проблемных ситуаций с представителями проверяющих органов, ответственное за проведение финансовых операций лицо должно:

- не превышать лимит расчета наличными средствами;

- требовать у поставщика чек, подтверждающий факт получения оплаты;

- хранить доверенности от представителя поставщика, оформленные его руководством для получения средств.

Начисление страховых взносов

В проводках по страховым взносам не участвует 70 счет, т.к. они не начисляются работникам и не удерживаются из их зарплаты.

Страховые взносы относятся на себестоимость продукции, т.е. проходят по дебету счетов 20 (26, 29, …) или 44 в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению». У 69 счета обычно бывают субсчета для каждого взноса. Проводка:

Удобное ведение бухгалтерии онлайн

Быстрое заведение первички, автоматический расчет зарплаты, многопользовательский режим в Контур.Бухгалтерии

Попробовать

Д20 (44, 26, …) К69

Выдача денежных средств из кассы. Порядок оформления процедуры

Основанием для выдачи денежных средств из кассы предприятия является расходный кассовый ордер.

В качестве альтернативного варианта допускается проведение финансовой операции по платежным ведомостям, счетам или заявлениям на выдачу средств. При оформлении документов, на них необходим штамп с реквизитами кассового ордера и подпись руководителя компании и уполномоченного на утверждение бухгалтерской документации лица. Такие реквизиты не нужно оформлять в случае, если к платежному документу прилагаются бумаги, на основании которых проводится финансовая операция.

Законодательное регламентирование процедуры

Компании, специализирующиеся на закупках различной продукции с целью ее розничной перепродажи или использования для обеспечения функционирования производства, могут выплачивать из кассы наличные средства в счет сданных сырьевых материалов. На все выданные за дневной период суммы в конце рабочего дня оформляется общий кассовый ордер расходного характера, в соответствии со сведениями из квитанций, подтверждающих факт операции.

Использование счета 70 в бухгалтерском учете

Счет 70 — пассивный. По кредиту счета происходит расчет с сотрудниками — формирование сумм, предназначенных для выплат работникам, а по дебету — операции по вычету из заработной платы.

При взаиморасчетах с сотрудниками для счета 70 предусматривается открытие субсчетов. Это существенно упрощает работу, поскольку каждый сотрудник закреплен за отдельным субсчетом. Данное положение носит исключительно рекомендательный характер и не является обязательным— решение по нему принимается управляющим составом и отражается в учетной политики организации.

Счет 70 отражает поток материальных средств по взаиморасчетам с сотрудниками предприятия и издержек, связанных со всевозможными обязательствами работников. Расчеты ведутся по каждому сотруднику, а затем данные собираются в итоговую отчетную ведомость по всей организации.

В том случае, если работник не получил заработную плату вовремя (к примеру, в связи с отсутствием на рабочем месте), невостребованная сумма идентифицируется как депонированная и в конце месяца переводится на специальный отдельный счет.

Характеристика счета

Для учета расчетов по оплате труда применяется счет 70. На вопрос какой счет 70 активный или пассивный, можно однозначно ответить, что это активно-пассивный счет.

Он в зависимости от ситуации может иметь сразу два сальдо. Сальдо по дебету отражает задолженность работающих на предприятии лиц по выплаченной им предприятием зарплате. Сальдо по кредиту же наоборот отражает долг работодателя перед трудящимися в компании сотрудниками.

При определении конечного остатка по счету имеет значение на какой стороне находится сальдо. Если по дебету, то дебетовый оборот отражает увеличение задолженности, а кредитовый ее погашение.

Начальное сальдо складывается с оборотом по дебету, после чего полученный результат нужно сопоставить с кредитовым. Если итоговое значение разницы с оборотом по кредиту окажется положительным, то конечный остаток является дебетовым.

Когда начальный остаток по счету 70 находится в кредите, то увеличение задолженности отражается по кредитовой стороне, а погашение ее по дебету. Если разница между суммой начального сальдо и оборотом по кредиту счета с дебетовым оборотом положительна, то сальдо на конец находится в кредите. В противном случае на конец периода получается дебетовое сальдо по счету 70.

Внимание! Оборотная ведомость по счету 70 может отражать сразу два остатка. Связано это с тем, что внутри него субсчета могут быть то дебетовыми, то кредитовыми, а синтетический счет иметь свернутое двойное сальдо.

В бухгалтерском балансе остатки по счету 70 отражаются следующим образом:

- В активе в составе оборотных средств по строке 1230 как дебеторская задолженность.

- В пассиве в составе краткосрочных обязательств по строке 1520 как кредиторская задолженность.

Вам будет интересно:

Проводки по выплате дивидендов учредителю в бухгалтерском учете

Какие применяются субсчета

Аналитический учет по счету 70 строится по каждому работнику в отдельности. Как правило, информация по людям объединяется в вышестоящие субсчета, которые заводятся на каждый отдел в компании.

План Счетов не устанавливает рекомендованные к открытию субсчета, поэтому принято самостоятельно создавать субсчета высшего порядка со следующей группировкой:

- Расчеты со штатными сотрудниками.

- Расчеты по договорам подряда.

- Расчеты с совместителями.

- Расчеты с персоналом, имеющим инвалидность.

Взаимодействие с другими счетами

Исходя из обширной классификации выплат и удержаний по заработной плате, выделяется большое количество статей расчетов с сотрудниками. Именно поэтому счет 70 корреспондирует с подавляющим большинством других счетов. Перечислим основные из них:

- По кредиту — 20, 23, 25, 26, 28, 29, 44, 69, 84, 96;

- По дебету — 50, 51, 52, 55, 68, 69, 71, 73, 76, 79, 94.

Получение зарплаты сотрудниками в натуральном виде оформляется проводкой по счетам 70 и 90. С дебета счета 70 на кредит счета 90 «Продажи» происходит списание суммы заработной платы, равной сумме выданного товара. А также с дебета счета 90 на кредит счета 43 «Готовая продукция» оформляется передача сотрудникам товаров (материалов, продукции).

Назначение депонированной зарплаты: нюансы

Рассмотрим пример нетиповой схемы выплаты зарплаты — когда речь идет о депонировании средств. Что она представляет собой?

На некоторых предприятиях зарплата выдается через кассу. Это значит, что для ее получения сотрудник должен лично явиться на предприятие. Но в силу тех или иных причин, например из-за нахождения на больничном, он может не успеть прибыть на выдачу зарплаты в установленный срок.

Чтобы сотрудник имел возможность получить зарплату позже, бухгалтерия осуществляет ее депонирование — временное резервирование на будущую выплату посредством возврата на расчетный счет в банке либо размещения в кассе (в последнем случае нужно следить за лимитом кассы).

Если формируется депонированная заработная плата, то проводка, отражающая данный факт, будет выглядеть так: Дт 70 Кт 76.4. Факт возврата суммы, соответствующей депонированной зарплате, на расчетный счет (если принято такое решение) отражается проводкой: Дт 51 Кт 50. Факт ее выплаты при обращении сотрудника показывается корреспонденцией: Дт 76.4 Кт 50.

Получить депонированную зарплату сотрудник может в течение 3 лет с момента начисления зарплаты (письмо ФНС России от 6.10.2009 № 3-2-06/109). Если он этого не сделает, то выплата списывается во внереализационные доходы. Данный факт отражается проводкой: Дт 76.4 Кт 91.