Доверенность

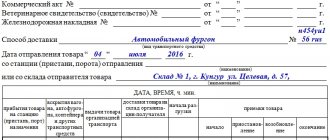

Получить приобретенные товары или принять работы, услуги может сотрудник, полномочия которого подтверждены доверенностью. Ее можно выписать по унифицированным формам № М-2 или № М-2а. Они утверждены постановлением Госкомстата России от 30 октября 1997 г. № 71а.

Бланки этих доверенностей по сути одинаковые, отличие лишь в том, что в форме № М-2 есть корешок. Он нужен для учета доверенностей в журнале регистрации. Вести такой журнал или нет, каждый решает сам. Если не ведете, то применять проще форму № М-2а.

Ситуация: можно ли выдавать доверенность М-2 гражданину, который не является сотрудником организации?

Ответ: да, можно.

Указания, утвержденные постановлением Госкомстата России от 30 октября 1997 г. № 71а предусматривают, что доверенность по форме № М-2 можно выдавать только сотрудникам организации. Однако в постановлении Президиума ВАС РФ от 13 августа 1996 г. № 1792/96 сказано: с момента введения в действие части первой Гражданского кодекса РФ (с 1 января 1995 года) доверенности от имени юридического лица оформляют с учетом требований стать 185 Гражданского кодекса РФ. Данная норма допускает право выдавать доверенность любому лицу, а не только сотруднику (п. 1 ст. 185 ГК РФ).

К тому же нет запрета выдавать наличные деньги под отчет человеку, работающему по гражданско-правовому договору. А доверенность на получение ТМЦ нужна как раз подотчетнику.

Таким образом, действующее законодательство разрешает выдавать доверенность на получение ТМЦ людям, которые не являются сотрудниками организации.

Аналогичные выводы следуют из решения Верховного суда РФ от 6 июня 2011 г. № ГКПИ11-617.

Вместо унифицированных можно использовать и формы, разработанные самостоятельно. Главное, чтобы в документе были предусмотрены все необходимые реквизиты. Какую бы форму вы ни использовали, сначала ее утверждает руководитель приказом к учетной политике.

Это предусмотрено частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и пунктом 4 ПБУ 1/2008.

Срок действия доверенности установите в зависимости от возможности получения и вывоза соответствующих ценностей по наряду, счету, накладной или другому заменяющему их документу. При этом максимальный и минимальный сроки действия доверенности законом не установлены. Если этот срок в доверенности не указан, то она будет действительна в течение одного года со дня выдачи (п. 1 ст. 186 ГК РФ).

Ситуация: обязательно ли выдавать доверенность подотчетному лицу, для того чтобы он выступал от имени организации?

Ответ: нет, не обязательно. Законодательство не содержит такого требования.

Однако если не выдать доверенность сотруднику, у организации могут возникнуть проблемы с получением счета-фактуры. Именно этот документ служит основанием для вычета НДС по приобретенным через сотрудника товарам (работам, услугам) (п. 1 ст. 172 НК РФ).

Сложность с получением счета-фактуры может возникнуть потому, что при продажах за наличный расчет розничные продавцы вправе не выставлять счета-фактуры, а ограничиться кассовыми чеками (п. 7 ст. 168 НК РФ). Действуя без доверенности, сотрудник организации выступает как обычный человек, приобретающий вещи для личного использования. Поэтому продавец не обязан выписывать ему счет-фактуру.

Но если сотрудник предъявит доверенность от организации, поставщик должен будет выставить счет-фактуру. В этом случае сотрудник станет действовать от имени организации, и у продавца появится обязанность выписать требуемый документ (п. 3 ст. 168 НК РФ).

Такая позиция изложена в письме МНС России от 10 октября 2003 г. № 03-1-08/2963/11-АЛ268.

Отчет по подотчетным суммам

В течение трех дней с окончания срока, на который был выдан аванс, сотрудник обязан отчитаться об истраченных деньгах. Для этого он должен представить в бухгалтерию авансовый отчет по унифицированной форме № АО-1 или по форме, разработанной организацией самостоятельно. Главное, чтобы в документе были предусмотрены все необходимые реквизиты. Какую бы форму вы ни использовали, сначала ее утверждает руководитель приказом к учетной политике.

Такой порядок следует из пункта 6.3 указания Банка России от 11 марта 2014 г. № 3210-У, части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и пункта 4 ПБУ 1/2008.

Ситуация: можно ли составлять авансовый отчет один раз по итогам месяца? В течение месяца наличные выдаются под отчет одному и тому же сотруднику несколько раз (например, 5-го и 15-го числа).

Ответ: нет, нельзя.

Выдать наличные деньги под отчет можно при условии, что сотрудник отчитался за ранее полученный аванс. При составлении одного авансового отчета по всем подотчетным суммам, выданным в течение месяца, это требование не выполняется. Это следует из пункта 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У и пункта 214 Инструкции к Единому плану счетов № 157н.

Внимание: если налоговые инспекторы обнаружат, что организация неправомерно выдала деньги под отчет (по ранее выданным суммам сотрудник еще не отчитался), то они могут попытаться оштрафовать ее за нарушение Правил ведения кассовых операций.

Однако ответственность за этот проступок наступает в строго ограниченных случаях. Они указаны в статье 15.1 Кодекса РФ об административных правонарушениях. Несоблюдение правил выдачи подотчетных сумм к ним не относится. Получается, что штраф за такое правонарушение не предусмотрен. Это подтверждает и арбитражная практика (см., например, постановления ФАС Северо-Западного округа от 21 февраля 2005 г. № А56-33543/04 и от 9 февраля 2005 г. № А21-8287/04-С1).

На лицевой стороне отчета сотрудник указывает свою фамилию и инициалы, профессию (должность), назначение аванса и т. д. На оборотной стороне он должен отразить все расходы, произведенные им. Полученные оправдательные документы сотрудник прикладывает к авансовому отчету и нумерует в порядке их записи в отчете.

Ситуация: должен ли сотрудник оформить авансовый отчет, если вернул всю полученную подотчетную сумму?

Ответ: нет, не должен.

Авансовый отчет служит основанием для списания расходов, которые организация понесла через сотрудника (указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55).

Если же сотрудник вернул всю сумму, выданную ему под отчет, никаких расходов не возникает.

На полученную сумму составьте приходный кассовый ордер формы № КО-1. В строке «Основание» этого документа напишите: «Возврат неиспользованных подотчетных сумм».

Проверка авансового отчета

При поступлении авансового отчета заполните в нем расписку (отрывную часть отчета) и передайте ее сотруднику. Она нужна для подтверждения, что отчет принят к проверке. А проверка заключается в следующем.

Во-первых, проконтролируйте целевое расходование денег. Для этого посмотрите, на какие цели сотрудник получил деньги от организации. Эти данные указаны в документе, который послужил основанием для выдачи подотчетных сумм. Например, в расходном кассовом ордере, приказе, заявлении и т. д. Затем сравните цель с результатом согласно документам, которые сотрудник приложил к своему отчету. Если они совпадают, значит, деньги использованы по целевому назначению.

Во-вторых, убедитесь в наличии оправдательных документов, которые подтверждают расходы, а также проверьте правильность их оформления и подсчет сумм.

Если сотрудник расплатился наличными, подтверждением расходов могут быть кассовый чек, квитанция к приходному кассовому ордеру или бланк строгой отчетности. А при расчетах по банковской карте – оригиналы слипов, квитанции электронных банкоматов и терминалов. Суммы, израсходованные сотрудником согласно отчету, должны соответствовать суммам, указанным в платежных документах.

Ситуация: можно ли принять в качестве подтверждения расходов подотчетного лица только квитанцию к приходному кассовому ордеру (без чека ККТ)?

Ответ: да, можно.

Сотрудник может приложить к авансовому отчету квитанцию к приходному кассовому ордеру, которую выдал контрагент (без чека ККТ). Такой документ тоже является подтверждением того, что сотрудник понес наличные расходы.

Налоговые инспекторы часто требуют, чтобы к авансовому отчету был приложен именно кассовый чек как основной оправдательный документ (см., например, письмо УМНС России по г. Москве от 12 августа 2003 г. № 29-12/44158). Но это требование нормами законодательства не подтверждено. Кассовый ордер формы № КО-1 является одной из форм первичной учетной документации. Поэтому квитанция, оформленная к нему, – такой же оправдательный документ, как и кассовый чек. Этот вывод подтверждает и арбитражная практика (см., например, постановление ФАС Московского округа от 9 декабря 2005 г. № КА-А40/12227–05).

«1С:Бухгалтерия 8» (ред. 3.0): как оформить приобретение ОС через подотчетное лицо (+ видео)?

Организация на ОСНО. На карту подотчетного лица были перечислены денежные средства для покупки мобильного телефона. Подотчетное лицо приобрело телефон стоимостью 102 391,00 руб. (в т. ч. НДС 17 065,17 руб.) и предоставило кассовый чек. Как в «1С:Бухгалтерии 8» редакции 3.0 оформить приобретение телефона для организации через подотчетное лицо?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.73.50.

Для приобретения товарно-материальных ценностей (ТМЦ) организация может выдавать сотрудникам под отчет наличные денежные средства, а также перечислять подотчетные суммы на банковские карты, в том числе и на «зарплатные» карты (см. письма Минфина России от 25.08.2014 № 03-11-11/42288, от 21.07.2017 № 09-01-07/46781).

Наименование товара включается в обязательные реквизиты кассового чека (ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»). Поскольку на выдаваемом покупателю кассовом чеке указано наименование приобретенного товара, организация, осуществляющая розничную торговлю, не обязана выдавать товарный чек (письмо УФНС России по г. Москве от 26.04.2011 № 17-15/041152). Таким образом, приобретенные ТМЦ организация может принять к учету на основании авансового отчета и кассового чека. Для документального подтверждения расходов для целей налога на прибыль чека достаточно.

Статью-рекомендацию, в которой подробно разъясняется, можно ли принять НДС к вычету, если товары приобретены сотрудником по кассовому чеку без счета-фактуры, см. в 1С:ИТС в справочнике «Налог на добавленную стоимость» раздела «Консультации по законодательству».

В «1С:Бухгалтерии 8» в документе Авансовый отчет

на закладке

Авансы

следует указать документ списания с расчетного счета, которым было отражено получение сотрудником средств под отчет. Поступление ТМЦ регистрируется на закладке

Товары.

В табличной части следует указать реквизиты чека, наименование телефона, количество, стоимость, ставку НДС. Выделенная в чеке сумма НДС должна быть указана в поле

НДС

. Поскольку счет-фактура от поставщика не получен, то флаг

СФ

должен быть отключен. Поле

Поставщик

в отсутствие счета-фактуры можно не заполнять. Поскольку приобретаемый телефон удовлетворяет критериям основного средства (ОС) (п. 4 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н), то в поле

Счет учета

следует указать счет 08.04.1 «Приобретение компонентов основных средств». В поле

Счет НДС

следует указать счет 19.01 «НДС при приобретении основных средств».

При проведении документа Авансовый отчет

сумма НДС будет автоматически списана в дебет счета 91.02 «Прочие расходы» по статье

Списание выделенного НДС на прочие расходы

(эта статья является предопределенным элементом справочника

Прочие доходы и расходы

). В карточке статьи

Списание выделенного НДС на прочие расходы

флаг

Принимается к налоговому учету

отключен

.

Основное средство, приобретенное через авансовый отчет, принимается к учету документом Принятие к учету ОС

с видом операции

Оборудование.

В шапке документа следует заполнить местонахождение ОС и материально ответственное лицо (МОЛ). Затем следует последовательно заполнить все закладки документа.

На закладке Внеоборотный актив

указывается способ поступления (

Приобретение за плату

), наименование объекта (наименование телефона), счет учета (08.04.1), склад (должен соответствовать складу, указанному в документа

Авансовый отчет

).

На закладке Основные средства

по кнопке

Добавить

следует перейти в справочник

Основные средства

, ввести новый объект и заполнить информацию о создаваемом основном средстве.

Закладка Бухгалтерский учет

заполняется следующим образом:

- в поле Способ отражения расходов по амортизации

из справочника

Способы отражения расходов

следует выбрать способ или создать новый способ, указав счет затрат и аналитику, куда будут относиться расходы по амортизации объекта; - в поле Срок полезного использования (в месяцах)

следует указать срок в месяцах для целей бухгалтерского учета; - остальные поля заполняются значениями по умолчанию.

На закладке Налоговый учет

в поле

Порядок включения стоимости в состав расходов

следует выбрать значение

Включение в расходы при принятии к учету

, поскольку в налоговом учете имущество стоимостью менее 100 000 руб. амортизируемым не признается (п. 1 ст. 256, п. 1 ст. 257 НК РФ).

Со следующего месяца телефон начнет амортизироваться только в бухгалтерском учете.

Документальное подтверждение покупок

Помимо платежных документов, к авансовому отчету сотрудник должен приложить документы, подтверждающие покупку. Например, это могут быть товарные чеки, накладные, акты выполненных работ (оказанных услуг) и т. д.

Если сотрудник приобрел для организации имущество (основные средства, материалы, товары), работы или услуги, то факт их поступления (как и любой другой факт хозяйственной жизни) должен быть подтвержден первичным учетным документом (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Этот документ должен поступить от поставщика.

Если такого документа нет, то составьте его сами (например, при поступлении материалов без документов оформите акт в произвольной форме или по форме № М-7 (постановление Госкомстата России от 30 октября 1997 г. № 71а)). При этом следует иметь в виду, что документ, составленный в произвольной форме, должен содержать все обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Ситуация: можно ли принять авансовый отчет сотрудника по приобретению материалов, если к нему приложен только кассовый чек (без товарного чека, накладной)?

Ответ: да, можно.

Но для этого нужно самостоятельно оформить дополнительный документ, подтверждающий поступление ценностей (см., например, постановление ФАС Западно-Сибирского округа от 25 февраля 2004 г. № Ф04/953-206/А45-2004).

Например, при поступлении материалов можно составить акт о приемке материалов по форме, утвержденной руководителем организации, например, по форме № М-7 (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, постановление Госкомстата России от 30 октября 1997 г. № 71а).

Составлять такой документ нужно, поскольку кассовый чек подтверждает только сумму, которую израсходовал сотрудник. На его основании нельзя принять приобретенные через сотрудника ценности к учету. Кассовый чек не содержит такого обязательного реквизита первичного документа, как подписи ответственных лиц (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 7 Инструкции к Единому плану счетов № 157н).

Ситуация: можно ли принять авансовый отчет сотрудника по приобретению материалов, если к нему приложен только товарный чек (без кассового чека)? Сотрудник купил материалы у организации на ЕНВД.

Ответ: да, можно. Но только если в товарном чеке приведены обязательные реквизиты.

Организации на ЕНВД вправе не применять ККТ. Вместо кассовых чеков они выдают покупателям товарные чеки, квитанции или другие документы, подтверждающие продажу товара. При этом данные документы должны содержать ряд обязательных реквизитов:

– наименование, порядковый номер и дату выдачи документа;

– наименование организации (Ф. И. О. предпринимателя), ИНН;

– наименование и количество оплачиваемых товаров (работ, услуг);

– сумму оплаты;

– должность, фамилию и инициалы продавца, его личную подпись.

Это предусмотрено пунктом 2.1 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ.

Если в товарном чеке есть все эти данные, авансовый отчет принять можно. Такие расходы организация сможет учесть при расчете налога на прибыль. В противном случае стоимость материалов в расходах признать нельзя.

Такие разъяснения содержатся в письмах Минфина России от 19 января 2010 г. № 03-03-06/4/2, от 11 ноября 2009 г. № 03-01-15/10-499, от 22 октября 2009 г. № 03-01-15/9-470.

Учёт ОС приобретённого в лизинг

Перед изучением данного раздела прочтите раздел 3.Отражение ОС в бухгалтерском учёте. Приобретение ОС в лизинг:

- Поступило оборудования на склад.

- Введено основное средство в эксплуатацию.

- Осуществляется оплата с расчётного счёта банка платёжными поручениями в соответствии с графиком платежей по договору с лизинговой компанией по счетам.

- Осуществляется зачёт НДС в соответствии с графиком закрытия лизинга по договору по счетам-фактурам от лизинговой компании.

- Рассчитывается амортизация основного средства.

- Списывается основное средство после его полной амортизации.

Упрощённая системе налогообложения

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | Приходная накладная | 08-04 | 60-00 | Получено на склад ОС по накладной от поставщика |

| 2 | Ввод ОС | 01-01 | 08-04 | ОС введено в эксплуатацию |

| 3 | ПП исходящий | 60-00 | 51-00 | Оплата ОС по графику платежей лизинга |

| 4 | … |

Общая системе налогообложения (учёт НДС)

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | Приходная накладная, СФ входящий | 08-04 | 60-00 | Получено ОС (оборудование) по лизингу |

| 19-01 | 60-00 | Отражён НДС по ОС по СФ входящему | ||

| 2 | Ввод ОС | 01-01 | 08-04 | Ввод в эксплуатацию |

| 3 | ПП исходящий | 60-00 | 51-00 | Оплата ОС по графику платежей лизинга |

| 4 | СФ входящий | 68-02 | 19-01 | Отражён НДС в книге покупок по СФ входящему (по графику лизинговых услуг) |

| 5 | … | 01-09 | 01-01 | Списывается ОС при его выбытии |

Утверждение авансового отчета

Проверенный авансовый отчет утверждает руководитель организации или уполномоченный сотрудник (например, руководитель подразделения).

Пример оформления авансового отчета сотрудника коммерческой организации

30 марта секретарю Е.В. Ивановой было выдано 2000 руб. на покупку канцтоваров для организации.

1 апреля Иванова принесла приобретенные канцтовары в организацию. В этот же день сотрудница сдала в бухгалтерию авансовый отчет на сумму 1580 руб. (с приложенными к нему первичными документами), а также вернула в кассу неизрасходованный остаток подотчетной суммы – 420 руб. (2000 руб. – 1580 руб.).

Бухгалтер Зайцева выдала Ивановой расписку о том, что отчет принят к проверке.

В этот же день руководитель организации утвердил авансовый отчет Ивановой.

Изложенный порядок оформления, проверки и утверждения авансового отчета установлен указаниями, утвержденными постановлением Госкомстата России от 1 августа 2001 г. № 55.

Бухучет

Расходы, понесенные через подотчетное лицо, отразите в бухучете в день утверждения авансового отчета. В этот момент с сотрудника, который получил деньги под отчет, списывается его долг (указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55).

В зависимости от того, на какие цели были израсходованы деньги, затраты списывайте на разные счета.

Если сотрудник только оплатил расходы организации (без получения самого имущества), например, внес предоплату за услуги связи, отразите это так:

Дебет 60 Кредит 71

– внесена предоплата за товары (работы, услуги) через подотчетное лицо.

Пример внесения предоплаты через подотчетное лицо

3 апреля менеджеру ЗАО «Альфа» А.С. Кондратьеву выдано 4000 руб. для внесения предоплаты по корпоративному тарифу за услуги сотовой связи.

5 апреля Кондратьев заплатил деньги сотовому оператору и предоставил авансовый отчет в бухгалтерию. В этот же день руководитель «Альфы» утвердил отчет.

Бухгалтер «Альфы» сделал в учете такие проводки.

3 апреля:

Дебет 71 Кредит 50 – 4000 руб. – выданы деньги под отчет Кондратьеву.

5 апреля:

Дебет 60 Кредит 71 – 4000 руб. – внесена предоплата за услуги сотовой связи через подотчетное лицо.

Если сотрудник приобрел для организации имущество (основные средства, материалы, товары), то его стоимость отразите проводкой:

Дебет 08 (10, 41) Кредит 71

– оприходовано имущество, приобретенное через подотчетное лицо.

Пример приобретения товаров через подотчетное лицо

3 апреля секретарю ЗАО «Альфа» Е.В. Ивановой выдано 2000 руб. на покупку канцтоваров для организации.

5 апреля Иванова купила канцтовары на всю эту сумму. (Покупка НДС не облагалась, поскольку продавец применяет упрощенку.) В этот же день руководитель «Альфы» утвердил авансовый отчет сотрудницы, и бухгалтер принял полученные материалы к учету.

Бухгалтер «Альфы» сделал в бухучете такие проводки.

3 апреля:

Дебет 71 Кредит 50 – 2000 руб. – выданы деньги под отчет Ивановой.

5 апреля:

Дебет 10 Кредит 71 – 2000 руб. – получены канцтовары, приобретенные через сотрудницу.

Если подотчетное лицо принимало работы или услуги (например, сотрудник ремонтировал служебный автомобиль), то на их стоимость сделайте такую проводку:

Дебет 20 (23, 25, 26, 29, 44) Кредит 71

– оказаны услуги (выполнены работы), приобретенные через подотчетное лицо.

Если подотчетное лицо оплачивало работы (услуги) непроизводственного характера, то оформите это такой записью:

Дебет 91-2 Кредит 71

– отражены расходы непроизводственного характера.

Учёт ОС

Учёт основных средств осуществляется в денежном и количественном учёте. Приобретаемые ОС не требующих монтажа отражаются на счёте по дебету 08 счёта. Если ОС при вводе в эксплуатацию требует монтаж, то оно отражается в учёте по Д0700 счёта. При вводе ОС в эксплуатацию ОС принимается в Д0101с К0800 или с К0700. Затраты связанные с монтажом ОС складывается со стоимостью приобретения ОС при отражении в учёте его ввода в эксплуатацию.

Особенностью учёта ОС по сравнению с учётам ТМЦ является его ежемесячная амортизация в течение срока эксплуатации. Срок указывается в соответствии с амортизационной группой, выбранной для ОС. В процессе амортизации износ увеличивается, а остаточная стоимость уменьшается. В какой-то момент остаточная стоимость становится нулевой. Т.о. ОС считается полностью амортизированым. Начиная с этого момента оно может быть списано в целях бухгалтерского учёта. Если ОС после полного износа может эксплуатироваться и далее, то списать его можно позже по фактическому выбытию из эксплуатации.

Журналы первичных документов по учёту ОС находятся в разделе Основных средств АУБИ Интернет бухгалтерия.

Ниже рассматривается отражение в бухучёте приобретение, ввод в эксплуатацию, амортизация, списание и реализация ОС.

Отражение ОС в бухгалтерском учёте

- Оплатите оборудование поставщику с расчётного счёта ПП исходящим. Выполните проводку Д6000 К5100.

- Оформите поступление оборудования на склад приходной накладной от поставщика. Проводка Д0804 К6000 выполнится автоматически.

- Введите основное средство в эксплуатацию актом ввода ОС. Проводка Д0804 К0101 выполнится автоматически.

- Амортизацию рассчитывайте ежемесячно в разрезе подразделений или для всего предприятия. Предварительно в карточках ОС укажите их сроки эксплуатации. Для расчёта амортизации создайте документ в журнале амортизации на последнюю дату месяца, укажите тешущий месяц и выполните команду расчёта амортизации. Амортизация будет рассчитана для каждого объекта ОС. Проводка Д2000 К0201 выполнится автоматически.

- Спишите ОС после его полной амортизации актом списания. Проводки Д0109 К0101 и Д0201 К0101 выполнится автоматически.

Используйте: ведомости ОС, для отслеживания состояния счетов 01, 02, 07 и 08 в целом, а также остаточную стоимость, амортизацию и износ в разрезе складов и объектов ОС.

Для предприятий ОСН при оформлении поступления оборудования на склад по входящему счёту-фактуре выполняется запись в книге покупок и проводки по учёту НДС к зачёту.

Упрощённая системе налогообложения

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | ПП исходящий | 60-00 | 51-00 | Оплачено поставщику |

| 2 | Приходная накладная | 08-04 | 60-00 | Получено на склад ОС по накладной от поставщика |

| 3 | Ввод ОС | 01-01 | 08-04 | ОС введено в эксплуатацию |

| 4 | Амортизация | 20-00 | 02-01 | Амортизация ОС (ежемесячно) |

| 5 | Списание ОС | 02-01 | 01-09 | Списывается амортизация при выбытии ОС |

| 01-09 | 01-01 | Списывается ОС при его выбытии |

Общая система налогообложения (учёт НДС)

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | ПП исходящий | 60-00 | 51-00 | Оплачено ОС исходящим ПП |

| 2 | Приходная накладная, СФ входящая | 08-04 | 60-00 | Получено на склад ОС по накладной от поставщика |

| 19-01 | 60-00 | Отражён НДС по ОС по СФ входящему | ||

| 68-02 | 19-01 | Отражён НДС в книге покупок по СФ входящему | ||

| 3 | Ввод ОС | 01-01 | 08-04 | ОС введено в эксплуатацию |

| 4 | Амортизация | 20-00 | 02-01 | Амортизация ОС (ежемесячно) |

| 5 | Списание ОС | 02-01 | 01-09 | Списывается амортизация при выбытии ОС |

| 01-09 | 01-01 | Списывается ОС при его выбытии |