Нераспределенной прибылью называют тот финансовый объем за определенный период, из которого вычитаем сборы и налоги, возможные штрафы на основе прибыли. Поэтому нераспределенную прибыль часто направляют на то, чтобы увеличить уставный капитал ООО (Общество с ограниченной ответственностью) и акционерных организаций. Основанием для этого является соответствующее решение, принятое акционерами и участниками Общества.

Уставный фонд общества увеличивают за счет нераспределенной прибыли для того, чтобы привлечь внимание кредиторов и инвесторов. Бывает, что УК увеличивают из-за производственной необходимости, к примеру, для ведения определенного вида деятельности закон РФ определяет уставный капитал в определенном размере. Как бы там ни было, в увеличении УК есть некоторые особенности.

Рассмотрим, какие есть особенности в формировании уставного фонда.

Особенностью можно выделить то, что его формируют не все субъекты, а только коммерческие юридические лица.

Общими признаками фонда выделяют:

• он образуется и используется всеми негосударственными организациями; • он определяется стоимостью, что вносится в учредительный документ; • его используют для определения целей юрлица; • его можно увеличивать или уменьшать, но только на тот уровень, который предусмотрен законодательством.

При возрастании УК увеличивается ценность всех акций. Эта стоимость возрастет еще и потому, что была не распределена прибыль в прошлых периодах. Показатели использовать для возрастания капитала могут только акционеры данного общества на основании вынесенного решения.

Обязательно нужно контролировать, чтобы увеличенная сумма была не выше ценности активов, из которых вычитают сумму резерва и УК по той отчетности, которая предшествовала процессу введения акций.

Для начала предложим два главных способа увеличения уставного капитала:

1. Осуществляют дополнительные взносы. Участники либо новички совершают вклады в компанию. Дополнительный взнос в УК происходит так же, как и формируют уставный капитал. 2. Реинвестируют дивиденды. Если после отчетного периода появилась прибыль, то на общем собрании принимают решение о том, чтобы распределить ее среди участников (пропорционально тем долям, которые каждый из них имеет). Но бывает, что дивиденды не выплачивают. Участники на общем собрании принимают решение, чтобы направить дивиденды для увеличения УК. Получается, что участники остаются без дивидендов, но их взнос в компанию увеличивается. Выходит, что вместо прибыли получают права компании.

Какие могут быть причины для увеличения уставного капитала общества

1. Входит новый участник в состав группы. Когда в составе появляется новый участник, то он делает дополнительное вложение (это могут быть денежные средства или имущество). Таким образом, он приобретает свой процент от участия в доле, право голосовать во время принятия важных решений в компании, но и еще другие права и обязанности, которые имеют другие соучредители ООО, и дивиденды от деятельности компании. 2. Совершают крупные сделки. Когда заключают сделки с крупными компаниями, в том числе и иностранными, особенное значение имеет сумма, заложенная в уставный капитал. Так как в его величину заложена минимальная сумма имущества предприятия, гарантирующая интересы акционеров. В случае когда Общество становится банкротом, размер УК – это та сумма, которой способны распоряжаться кредиторы. Поэтому эту величину можно назвать уверенностью в кредиторах, в то время когда они вкладывают средства в деятельность компании, имеющую не минимальный капитал (>10 тыс. руб.). По-другому скажем, что такое предприятие имеет более солидный вид. 3. Не хватает средств для оборота. Средства, имеющиеся в уставном капитале Общества, используются для обеспечения хозяйственно-финансовых нужд предприятия. В случае когда их недостает и отсутствует необходимая прибыль, тогда и вносят дополнительные вложения. К тому же когда увеличивается уставный капитал в связи с нехваткой средств, то компании не нужно оплачивать НДС. 4. Получают лицензию или сертификаты. Чтобы получить лицензию или сертификат, нужно выполнить определенные условия в отношении размера уставного капитала. Чем больше сумма уставного капитала, тем выше показатели финансовой стабильности ООО перед партнерами и кредиторами, и органами, которые выдают лицензию.

Возможно ли увеличение уставного капитала за счет нераспределенной прибыли,

Статья 19. Увеличение уставного капитала общества за счет дополнительных вкладов его участников и вкладов третьих лиц, принимаемых в общество

Путеводитель по корпоративным спорам. Вопросы толкования и применения ст. 191. Общее собрание участников общества большинством не менее двух третей голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия такого решения не предусмотрена уставом общества, может принять решение об увеличении уставного капитала общества за счет внесения дополнительных вкладов участниками общества. Таким решением должна быть определена общая стоимость дополнительных вкладов, а также установлено единое для всех участников общества соотношение между стоимостью дополнительного вклада участника общества и суммой, на которую увеличивается номинальная стоимость его доли. Указанное соотношение устанавливается исходя из того, что номинальная стоимость доли участника общества может увеличиваться на сумму, равную или меньшую стоимости его дополнительного вклада.

Каждый участник общества вправе внести дополнительный вклад, не превышающий части общей стоимости дополнительных вкладов, пропорциональной размеру доли этого участника в уставном капитале общества. Дополнительные вклады могут быть внесены участниками общества в течение двух месяцев со дня принятия общим собранием участников общества решения, указанного в абзаце первом настоящего пункта, если уставом общества или решением общего собрания участников общества не установлен иной срок.

Не позднее месяца со дня окончания срока внесения дополнительных вкладов общее собрание участников общества должно принять решение об утверждении итогов внесения дополнительных вкладов участниками общества и о внесении в устав общества, утвержденный учредителями (участниками) общества, изменений, связанных с увеличением размера уставного капитала общества. При этом номинальная стоимость доли каждого участника общества, внесшего дополнительный вклад, увеличивается в соответствии с указанным в абзаце первом настоящего пункта соотношением.

(в ред. Федеральных законов от 30.12.2008 N 312-ФЗ, от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

Абзацы четвертый — пятый утратили силу с 1 июля 2009 года. — Федеральный закон от 30.12.2008 N 312-ФЗ.

(см. текст в предыдущей редакции)

2. Общее собрание участников общества может принять решение об увеличении его уставного капитала на основании заявления участника общества (заявлений участников общества) о внесении дополнительного вклада и (или), если это не запрещено уставом общества, заявления третьего лица (заявлений третьих лиц) о принятии его в общество и внесении вклада. Такое решение принимается всеми участниками общества единогласно.

В заявлении участника общества и в заявлении третьего лица должны быть указаны размер и состав вклада, порядок и срок его внесения, а также размер доли, которую участник общества или третье лицо хотели бы иметь в уставном капитале общества. В заявлении могут быть указаны и иные условия внесения вкладов и вступления в общество.

Одновременно с решением об увеличении уставного капитала общества на основании заявления участника общества или заявлений участников общества о внесении им или ими дополнительного вклада должно быть принято решение о внесении в устав общества, утвержденный учредителями (участниками) общества, изменений в связи с увеличением уставного капитала общества, а также решение об увеличении номинальной стоимости доли участника общества или долей участников общества, подавших заявления о внесении дополнительного вклада, и в случае необходимости решение об изменении размеров долей участников общества. Такие решения принимаются всеми участниками общества единогласно. При этом номинальная стоимость доли каждого участника общества, подавшего заявление о внесении дополнительного вклада, увеличивается на сумму, равную или меньшую стоимости его дополнительного вклада.

(в ред. Федеральных законов от 30.12.2008 N 312-ФЗ, от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

Одновременно с решением об увеличении уставного капитала общества на основании заявления третьего лица или заявлений третьих лиц о принятии его или их в общество и внесении вклада должны быть приняты решения о принятии его или их в общество, о внесении в устав общества, утвержденный учредителями (участниками) общества, изменений в связи с увеличением уставного капитала общества, об определении номинальной стоимости и размера доли или долей третьего лица или третьих лиц, а также об изменении размеров долей участников общества. Такие решения принимаются всеми участниками общества единогласно. Номинальная стоимость доли, приобретаемой каждым третьим лицом, принимаемым в общество, не должна быть больше стоимости его вклада.

(в ред. Федеральных законов от 30.12.2008 N 312-ФЗ, от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

Внесение дополнительных вкладов участниками общества и вкладов третьими лицами должно быть осуществлено не позднее чем в течение шести месяцев со дня принятия общим собранием участников общества предусмотренных настоящим пунктом решений.

(в ред. Федерального закона от 30.12.2008 N 312-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу с 1 июля 2009 года. — Федеральный закон от 30.12.2008 N 312-ФЗ.

(см. текст в предыдущей редакции)

2.1. Заявление о государственной регистрации предусмотренных настоящей статьей изменений в уставе общества, утвержденном учредителями (участниками) общества, должно быть подписано лицом, осуществляющим функции единоличного исполнительного органа общества. В заявлении подтверждается внесение в полном объеме участниками общества дополнительных вкладов или вкладов третьими лицами. В течение трех лет с момента государственной регистрации соответствующих изменений в уставе общества, утвержденном учредителями (участниками) общества, участники общества солидарно несут при недостаточности имущества общества субсидиарную ответственность по его обязательствам в размере стоимости невнесенных дополнительных вкладов.

(в ред. Федерального закона от 29.06.2015 N 209-ФЗ)

(см. текст в предыдущей редакции)

Указанное заявление и иные документы для государственной регистрации предусмотренных настоящей статьей изменений в связи с увеличением уставного капитала общества, увеличением номинальной стоимости долей участников общества, внесших дополнительные вклады, принятием третьих лиц в общество, определением номинальной стоимости и размера их долей и в случае необходимости с изменением размеров долей участников общества, а также документы, подтверждающие внесение в полном объеме участниками общества дополнительных вкладов или вкладов третьими лицами, должны быть представлены в орган, осуществляющий государственную регистрацию юридических лиц, в течение месяца со дня принятия решения об утверждении итогов внесения дополнительных вкладов участниками общества в соответствии с пунктом 1 настоящей статьи либо внесения дополнительных вкладов участниками общества или третьими лицами на основании их заявлений.

Для третьих лиц такие изменения приобретают силу с момента их государственной регистрации.

В случае, если общество действует на основании типового устава, в течение месяца со дня принятия решения об утверждении итогов внесения дополнительных вкладов участниками общества в соответствии с пунктом 1 настоящей статьи либо внесения дополнительных вкладов участниками общества или третьими лицами на основании их заявлений общество сообщает в орган, осуществляющий государственную регистрацию юридических лиц, в порядке, установленном федеральным законом о государственной регистрации юридических лиц, об увеличении уставного капитала общества, а также об увеличении номинальной стоимости долей участников общества, внесших дополнительные вклады, о принятии третьих лиц в общество, об определении номинальной стоимости и размера их долей и при необходимости об изменении размеров долей участников общества.

(абзац введен Федеральным законом от 29.06.2015 N 209-ФЗ)

(п. 2.1 введен Федеральным законом от 30.12.2008 N 312-ФЗ)

2.2. В случае несоблюдения сроков, предусмотренных абзацем третьим пункта 1, абзацем пятым пункта 2 и пунктом 2.1 настоящей статьи, увеличение уставного капитала общества признается несостоявшимся.

(п. 2.2 введен Федеральным законом от 30.12.2008 N 312-ФЗ)

3. Если увеличение уставного капитала общества не состоялось, общество обязано в разумный срок вернуть участникам общества и третьим лицам, которые внесли вклады деньгами, их вклады, а в случае невозврата вкладов в указанный срок также уплатить проценты в порядке и в сроки, предусмотренные статьей 395 Гражданского кодекса Российской Федерации.

Участникам общества и третьим лицам, которые внесли неденежные вклады, общество обязано в разумный срок вернуть их вклады, а в случае невозврата вкладов в указанный срок также возместить упущенную выгоду, обусловленную невозможностью использовать внесенное в качестве вклада имущество.

4. По решению общего собрания участников общества, принятому всеми участниками общества единогласно, участники общества в счет внесения ими дополнительных вкладов и (или) третьи лица в счет внесения ими вкладов вправе зачесть денежные требования к обществу.

Как принимают решение о том, что необходимо увеличить уставной капитал

Как уже говорилось выше, это решение остается за участниками общества. Полагаясь на общее правило, требуется, чтобы голосов было не меньше чем 70% от всех участников вместе взятых. Но такое правило не является единственно существующим. По уставу ООО возможно предусмотреть и намного больше голосов, которых требуется для вынесения решения касательно увеличения уставного капитала (к примеру, минимум 75% всех участников). Заметим, что по количеству голосов правила можно менять только на их увеличение.

Решение собрания подтверждается протоколом, подписанным между участниками общества.

Как документально подтвердить увеличение УК

В решении собрания между участниками нужно указать некоторую информацию, а именно:

• общую сумму, на которую увеличивается уставный капитал; • коэффициент, которые определяется суммой увеличения по отношению к доле каждого из участников; • какой размер УК запланирован; • в течение какого срока участники должны внести дополнительные средства; • запрещено или есть возможность третьим лицам либо участникам дополнительно делать вклады в компанию; • какие сроки определены для того, чтобы делать вложения; • по каким правилам решаются вопросы при конкурентных предложениях среди участников.

Увеличение размера уставного капитала

В процессе деятельности общества возможно увеличение суммы его первоначального уставного капитала. Увеличение УК может быть осуществлено одним из способов:

- путем внесения участниками (или третьими лицами, которые принимаются в общество) дополнительных вкладов;

- за счет собственного имущества организации.

Рассмотрим на примере каждый из вышеуказанных вариантов.

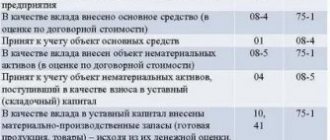

Проводки по увеличению УК за счет дополнительных вкладов

Участниками ООО «Фантом», размер уставного капитала которого составляет 954 000 руб., являются Малышев К.П. (доля 22%) и АО «Аврора» (доля 78%). 02.02.2016 протоколом решения правления было зафиксировано увеличение уставного капитала ООО «Фантом» на 265 000 руб. За оформление документов ООО «Фантом» уплатило госпошлину в размере 780 руб.

В учете ООО «Фантом» были сделаны проводки на 80 счете бухгалтерии:

| Дт | Кт | Описание | Сумма | Документ |

| 75.01 | Погашена задолженность АО «Аврора» по дополнительному вкладу в уставный капитал (265 000 руб. * 78%) | 206 700 руб. | Банковская выписка | |

| 50 | 75.01 | Погашена задолженность Малышева К.П. по дополнительному вкладу в уставный капитал (265 000 руб. * 22%) | 58 300 руб. | Приходный кассовый ордер |

| 68 | Перечислена сумма госпошлины | 780 руб. | Платежное поручение | |

| 75.01 | 80 | Отражено увеличение уставного капитала | 265 000 руб. | Протокол правления |

| 91.02 | 68 | Сумма госпошлины включена в состав прочих расходов | 780 руб. | Заявление на госрегистрацию изменений в уставе |

Увеличение за счет собственного имущества организации

Согласно решению правления ООО «Фаза» было утверждено уставного капитала организации за счет добавочного капитала на сумму 380 000 руб. Сумма добавочного капитала была сформирована ранее в результате дооценки группы основных средств. За оформление документов ООО «Фаза» была уплачена госпошлина 780 руб.

В учете ООО «Фаза» проводки были отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 68 | Перечислена сумма госпошлины | 780 руб. | Платежное поручение | |

| 83 | 80 | Уставный капитал ООО «Фаза» увеличен за счет собственного имущества | 380 000 руб. | Протокол правления |

| 91_2 | 68 | Сумма госпошлины включена в состав прочих расходов | 780 руб. | Заявление на госрегистрацию изменений в уставе |

Как оценивают резервный капитал

Инвентаризация по резервному капиталу проводится так же, как и по добавочному. Проверяют расчеты, полагаясь на суммы резервов:

• которые образовались по законодательству; • образовались по учредительным документам.

Проводят инвентаризацию резервного капитала, чтобы покрывать убытки, погасить облигации общества, для выкупа акций, если нет других средств.

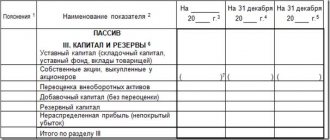

Нераспределенную прибыль отражают в бухгалтерском отчете, деля на четыре субсчета:

• в качестве нераспределенной прибыли за прошлые годы; • непокрытый убыток за прошлые годы; • нераспределенная прибыль текущего года; • непокрытый убыток текущего года.

Как распределяют чистую прибыль АО

По законодательству акционерные общества должны руководствоваться бухгалтерским учетом, и в завершении финансового года нужно составлять бухгалтерский отчет и давать утверждение распределению прибыли и убытков. Поэтому именно общее собрание акционеров принимает решение о том, как правильно распределить чистую прибыль в акционерном обществе. По закону РФ есть ряд основных направлений о том, как распределить чистую прибыль. Среди направлений выделяют:

1. Выплачивают дивиденды. В этой ситуации прибыль распределяют, основываясь на решение общества. 2. Создают резервный фонд. Здесь величину фонда устанавливают Уставом компании, но минимальным размером может быть 5% то всего капитала по Уставу. 3. Формируют специальный фонд акционирования сотрудников общества. Как и в предыдущей ситуации, это положение прописывается уставом АО. Все средства акционеров распределяются между приобретениями акций, которые продают его акционеры. 4. Увеличивают уставный фонд.

Отметим, что увеличивать или нет уставный капитал, решает только высший орган управления и закрепляется протоколом.

Используют еще и вот такие способы для изменения размеров УК:

1. Все участники общества дополнительно вкладывают средства. На собрании принимают решение о размерах и сроках вкладов. 2. Отдельные участники общества совершают дополнительные вложения, которые могут поступить не только от одного, но и от группы участников. 3. Принимают других участников. На общем собрании принимают решение о том, нужны новые участники или нет. 4. Увеличивают уставный капитал за счет нераспределенной прибыли. В этой ситуации осуществляют инвестиционные операции, в результате чего получают дополнительную прибыль и увеличивают капитал.

В акционерном обществе уставный капитал – это общая номинальная ценность всех акций. Увеличению способствует не только рост стоимости каждой отдельной акции, но и дополнительные эмиссии. Стоимость вырастит еще и благодаря тому, что есть нераспределенная прибыль за предыдущие периоды. Акционеры выносят решение, используя эти данные.

Следует обратить внимание на то, как движется капитал, – это показатель динамики величины своего капитала компании на последний день текущего года:

• того года, по которому составляется отчет; • предшествующего года; • два года назад.

Показатели, которые имеют влияние на размер капитала компании, делят на такие группы:

• увеличенный капитал, также и чистый доход; • если переоценивают имущество; • доходы, которые направлены на возрастание капитала; • дополнительно выпускают акции или увеличивают номинальную стоимость этих акций; • уменьшают капитал и убыток; • переоценивают имущество; • уменьшают стоимость акций или уменьшают количественное состояние акций; • реорганизовывают юридическое лицо и его дивиденды; • изменяют добавочный капитал; • меняют резервный капитал.

Важным условием является контроль увеличения суммы, чтобы она была не выше стоимости активов, из которых вычитают сумму фонда резервирования и уставного капитала по отчетным данным.

Когда вносят какую-то сумму, то это не рассматривается как продажа какой-то доли компании, поэтому участнику не передают права на эту часть. Тот участник, который делает взнос в фонд, получает свои обязанности и права на той основе, что он является участником компании. Выходит, что процедура купли-продажи отсутствует, поэтому применять контрольно-кассовую технику для осуществления подобных операций совершенно не нужно.

Оформляют объявление о том, что участник общества совершает денежный вклад. В этот документ входит три составляющие:

• квитанция; • объявление; • приходный ордер.

В каждом пункте информацию вносят одинаково. Обязательно нужно отметить основание, по которому делают вложение – взнос в уставный фонд.

На собрании принимают решение не только об увеличении УК, но и решают, изменять ли положение объявленных дополнительных акций. Есть определенные моменты во время эмиссии акций:

• количество других акций разного типа; • выбирают способ размещения; • форма оплаты и цена размещения.

2.6. Анализ нераспределенной прибыли как составной собственного капитала

Нераспределенная прибыль — это часть чистой прибыли, которая не распределяется, а удерживается банком, как правило, с целью реинвестирования в его деятельность. Указанная прибыль является источником собственного капитала внутреннего происхождения. Он создается как остаток чистой прибыли после начисления дивидендов, отчислений в общие резервы, резервный капитал и в другие фонды (резервы), созданные в соответствии с решениями общих собраний участников (учредителей, участников) банка или согласно действующему законодательству. В финансовом учете нераспределенная прибыль включает результат прошлых лет, результат прошлого года, который ожидает утверждения собранием акционеров (учредителей) и результат текущего года. Чем больше значение нераспределенной прибыли, тем лучше. Однако следует иметь в виду, что результат текущего года может быть откорректирован в сторону уменьшения по результатам аудиторских проверок и до этого момента не может быть оплачен в виде дивидендов. Зато отрицательное значение результатов прошлых лет и текущего года означает, что банк в тот или иной период имел убытки, то есть «проедал» свой собственный капитал. Поскольку размер всех отчислений (кроме дивидендов) заранее определены, то остаток нераспределенной прибыли за прошлый год зависит в основном от размера дивидендов, которые должны выплачиваться акционерам (участникам). С целью соблюдения установленного Национальным банком Украины соотношение «собственный капитал / активы» банки часто вынуждены выбирать между увеличением размера нераспределенной прибыли и эмиссии новых акций. Однако акционеры банка являются его собственниками и неохотно идут на расширение круга акционеров и новую эмиссию акций. Когда часть прибыли остается в распоряжении банка, вместо того чтобы быть распределенной на дивиденды, владельцы банка считают, что эти удержанные средства в будущем обеспечат им необходимую рыночную доходность обыкновенных акций. Увеличение собственного капитала за счет нераспределенной прибыли выгодно также потому, что с ним не связаны никакие расходы. Однако длительное сдерживание выплаты дивидендов может привести к снижению рыночной стоимости акций. Проводя анализ нераспределенной прибыли как источника собственного капитала, необходимо сочетать его с анализом финансовых результатов деятельности банка, а также учитывать методы определения дивидендов, которые использует банк, осуществляя дивидендную политику. Следует учитывать также формы выплаты дивидендов, ограничения на их выплату, которые устанавливаются действующим законодательством и Национальным банком Украины, а также действующий порядок выплаты и налогообложения дивидендов (табл. 2.6). Данные табл. 2.6 свидетельствуют, что банк около 20% чистой прибыли направляет на выплату дивидендов, хотя удельный вес дивидендных выплат уменьшилась за анализируемый период на 1,8 процентного пункта. В своей деятельности банк придерживается метода постоянного размера дивидендных выплат. Выплата дивидендов осуществлялась исключительно в денежной форме. Таблица 2.6 АНАЛИЗ дивидендных выплат Анализируя размер дивидендов, выплачиваемых владельцам банка, необходимо выяснить тип дивидендной политики, которую проводит банк: консервативный, умеренный или агрессивный. Каждому типу дивидендной политики отвечают конкретные методы определения дивидендов, каждый из которых имеет как положительные черты, так и определенные вади. Консервативном типа отвечают остаточный метод и метод постоянного размера дивидендных выплат. Суть первого метода заключается в том, что размер прибыли для выплаты дивидендов определяется как остаток после удовлетворения инвестиционных возможностей банка. Преимуществом данного метода является то, что обеспечиваются высокие темпы развития банка, повышается его финансовая устойчивость. Недостаток же заключается в нестабильности размеров дивидендных выплат, что негативно влияет на формирование рыночной стоимости акций и имидж банку. Сущность метода постоянного размера дивидендных выплат заключается в сохранении стабильной суммы дивидендных выплат в течение длительного промежутка времени. Этот метод создает чувство уверенности собственников в стабильности размера текущего дохода вне зависимости от различных факторов, определяет стабильность котировки акций на рынке ценных бумаг. Недостатком данного метода является слабый взаимосвязь между дивидендами и финансовыми результатами деятельности коммерческого банка. Для уменьшения влияния указанной недостатки стабильный размер дивидендных выплат устанавливается, как правило, на относительно низком ривни. Умеренном типа дивидендной политики отвечает метод постоянной и переменной части дивиденда. Сущность этого метода заключается в регулярности выплат стабильных, небольших по размеру дивидендов в тесной взаимосвязи с результатами финансовой деятельности банка, которая позволяет увеличивать размер выплачиваемых дивидендов в периоды его эффективной работы. Недостатком этого «метода является снижение рыночной стоимости акций в случае длительной выплаты минимальных размеров дивидендов, а также то, что он может эффективно применяться банками с нестабильными в динамике размерами прибутку. Агрессивный тип дивидендной политики включает: метод стабильного прироста дивидендов и метод постоянного коэффициента виплат. Первый метод предусматривает стабильное возрастание уровня дивидендных выплат в расчете на одну акцию. Для этого устанавливается, как правило, фиксированный размер процента прироста дивидендов к их размеру в предшествующем периоде. Преимущество этого метода заключается в обеспечении высокой рыночной стоимости акций банка и в формировании его положительного имиджа среди потенциальных инвесторов при дополнительных эмиссиях. Недостаток этого метода заключается в отсутствии эластичности в его применении, сокращении инвестиционной деятельности и ухудшении финансового состояния банка при условии увеличения темпа роста коэффициента дивидендных виплат. Метод постоянного коэффициента дивидендных выплат предполагает соблюдение установленных пропорций распределения полученной прибыли между акционерами (учредителями) и банком, т.е. установление соотношения между прибылью, потребляемый и капитализируется. Преимущество этого метода в простоте формирования фонда дивидендов и в тесной взаимосвязи с размером полученного банком прибыли. Основной же недостаток заключается в нестабильности дивидендных выплат на одну акцию, что связано с нестабильностью суммы сформированного прибыли. Такая нестабильность влияет на колебания рыночной стоимости акций, а также свидетельствует о высокой рискованности деятельности банка. Метод постоянного коэффициента дивидендных выплат могут применять только банки со стабильным прибутком. Решение о форме выплаты дивидендов принимают Общее собрание участников банка, при этом она может существенно повлиять на размер собственного капитала (рис. 2.2). Рис. 2.2. Основные формы выплаты дивидендив

Проводя анализ собственного капитала, следует учитывать ограничения, установленные действующим законодательством на выплату дивидендов: — Банку запрещается выплачивать дивиденды или распределять капитал в любой форме, если такая выплата или распределение повлечет нарушение норматива адекватности капитала; — В случае, если за предыдущий год деятельность банка была неприбыльной, банку разрешается выплачивать дивиденды или распределять капитал в любой форме в сумме, не превышающей 50% от разницы между капиталом банка и уровнем регулятивного капиталу. НБУ в зависимости от уровня достаточности капитала банка, рекомендует принимать такие меры Небольшие и значительно Небольшие банкам: — Прекратить в любой форме выплату дивидендов, кроме выплаты дивидендов в виде собственных акций (паев, долей) — Прекратить выкуп собственных акций (паев, долей участников у Уставном капитале). Существенно влияет на размер и структуру капитала порядок налогообложения дивидендов. Анализируя влияние дивидендной политики на структуру и размер собственного капитала банка, слид учитывать, в частности, следующее: 1. В случае принятия решения о выплате дивидендов эмитент корпоративных прав, на которые начисляются дивиденды, осуществляет указанные выплаты владельцу таких прав пропорционально доле в уставном капитале эмитента независимо от того, была ли деятельность эмитента прибыльной в течение отчетного периода при наличии других собственных источников для выплаты дивидендов. 2. Налогоплательщик, который выплачивает дивиденды своим акционерам (собственникам), начисляет и удерживает налог на дивиденды в размере ЗО% начисленной суммы выплат за счет таких выплат независимо от того, является ли эмитент плательщиком налога на прибуток. Налог на дивиденды не применяется в случае выплаты дивидендов в виде акций (долей, паев), эмитированных банком, который начисляет дивиденды, при условии, что такая выплата никоим образом не изменяет пропорций (долей) участия всех акционеров (собственников) в уставном капитале эмитента. 3. Налогоплательщик-эмитент корпоративных прав уменьшает сумму начисленного налога на прибыль на сумму внесенного в бюджет налога на дивиденды. В случае, если сумма уплаченного налога на дивиденды превышает сумму налоговых обязательств банка-эмитента по налогу на прибыль отчетного периода, разница переносится на уменьшение обязательств по налогу на прибыль такого банка в будущих налоговых периодах в порядке, предусмотренном действующим законодавством.Module . 4. Что касается периодичности выплаты дивидендов, то она ограничена для акционерных обществ — один раз в год по итогам календарного года. Этот вопрос регулируется Законом Украины «О хозяйственных обществах» и ст. 9 Закона Украины «О ценных бумагах и фондовой бирже». Для других видов хозяйственных обществ законодательные ограничения на периодичность выплаты дивидендов не установлено.

Когда устав разрабатывают самостоятельно, как регистрируют изменения

Начиная с того момента, когда принимают решение о том, чтобы увеличить уставный капитал, нужно на протяжении месяца подавать документы в ФНС России с целью госрегистрации.

Документы, необходимые для налоговой инспекции, которые представляют с целью зафиксировать изменения:

1. Форма заявления (Р13001), которая утверждена на основании приказа ФНС РФ, подпись ставит единоличный исполнительный орган ООО (генеральный директор). Заполнять необходимо титульный лист и лист В. В заявлении фиксируют величину вклада, какое имущество вносится в уставной капитал, какие сроки и порядок для внесения вложений, доли, которые хотят иметь участники этого фонда. 2. Внесенные изменения в учредительных документах ООО, так как увеличивают уставный капитал. 3. Устав с внесенными новыми изменениями. 4. Квитанция о том, что уплачена госпошлина (составляет 800 руб.).

Основываясь на практику, можно сказать, что сотрудники налоговой, кроме основного перечня документов, просят еще и расчет по чистым активам и отчет об убыткам и прибыли за прошедший год, на котором должна быть отметка о сдаче в налоговую. Когда подписывается заявление, то фирма регистрирует тот факт, что соблюдены все требования по поводу нераспределенной прибыли и что величина возрастания УК не больше разницы между уставным капиталом (сюда прибавляют резервный фонд) и ЧА.

Если документ пройдет государственную регистрацию и внесут в ЕГРЮЛ изменения, то налоговики ООО выдадут оба свидетельства о том, что внесены данные в ЕГРЮЛ, на основе формы Р50003.

В случае когда решение об изменениях в Уставе для увеличения уставного капитала не приняли, вместе с решением по поводу увеличения УК, поэтому участников собирают вновь, чтобы принять такое решение. Так может происходить тогда, когда вклад вносят иностранной валютой, поэтому решение участников собрания должно зафиксировать величину вклада в российских рублях, переведенных по курсу Национального банка России в той дате, когда фактически этот вклад был произведен.

Взносы при формировании уставного капитала

Первый этап формирования уставного капитала — эта определение его размера учредителями организации. При этом размер уставного капитала должен соответствовать необходимым законодательным требованиям.

Срок, в течение которого учредители должны внести средства в счет уставного капитала, не должен превышать 4-х месяцев с даты госрегистрации предприятия.

Взносы могут быть осуществлены как в полном объеме, так и в размере 50% при первоначальном внесении средств.

Учредитель может осуществить взнос как деньгами, так и материальными ценностями (движимым и недвижимым имуществом, техникой, оборудование и прочее).

Оплата уставного капитала в учете отражается по кредиту счета 80.

Примеры проводок по формированию уставного капитала на 80 счете

Рассмотрим пример:

Учредителями АО «Адмирал» являются Шестопалов В.И. (18% акций) и ООО «Юпитер» (82% акций). Уставный капитал АО «Адмирал» разделен на 120 обыкновенных акций при их номинальной стоимости 380 руб./шт.

В учете АО «Адмирал» были сделаны проводки в кредит 80 счета:

| Дт | Кт | Описание | Сумма | Документ |

| 75.01 | 80 | Отражена задолженность Шестопалова В.И. по вкладу в уставный капитал 120 шт. * 380 руб./шт. * 18% | 8 208 руб. | Протокол правления |

| 75.01 | 80 | Отражена задолженность ООО «Юпитер». по вкладу в уставный капитал 120 шт. * 380 руб./шт. * 82% | 37 392 руб. | Протокол правления |

| 50 | 75.01 | Погашена задолженность Шестопалова В.И. | 8 208 руб. | Приходный кассовый ордер |

| 75.01 | Погашена задолженность ООО «Юпитер» | 37 392 руб. | Банковская выписка |

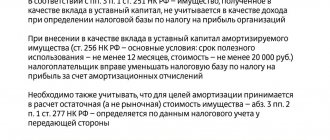

Какие есть налоговые особенности при увеличении УК

Уплачивать налоги придется в том случае, когда в результате возросшего УК участник имел доход в качестве долей, даже если размер доли увеличился на 0,01%, и больше из-за того, что доли были распределены непропорционально в результате увеличения УК. Если доходы получаются в качестве долей, возрастаний ценности акций, то дата, фиксирующая получение прибыли, фиксируется числом принятия этого решения.

Подоходный налог удерживает Общество любыми денежными средствами, которые перечисляются плательщику, если они фактически ему выплачиваются или поручаются другим лицам.

Можно сказать, что выплата подоходного налога с прибыли в качестве долей УК взимается, как и раньше, когда происходит фактическая выплата этого дохода в адрес физлица.