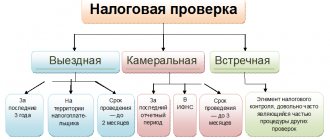

Каков порядок проведения выездной налоговой проверки в 2017–2018 годах

Выездная налоговая проверка состоит из следующих этапов:

- Принятие руководителем ФНС решения о проведении выездной налоговой проверки.

Что представляет собой этот документ, можно узнать из публикации.

- Осуществление мероприятий по проверке соответствия ведения бухгалтерского и налогового учета налогоплательщика нормам действующего законодательства.

Указанные действия сопровождаются:

- запросом необходимой документации и пояснений, обосновывающих ту или иную хозяйственную операцию;

Подробности — в статьях:

- «Какие документы вправе истребовать налоговики при выездной проверке?»;

- «Как налоговые органы истребуют пояснения от налогоплательщика».

При этом на практике ИФНС часто запрашивает документы, не относящиеся к предмету выездной налоговой проверки.

Как реагировать на такие запросы, вы узнаете из рекомендаций, содержащихся в материале «Для выездной проверки ИФНС требует расшифровку строк бухотчетности. Исполнять ли требование?».

- привлечением свидетелей, специалистов (в том числе переводчиков);

- осмотром помещений; при этом не исключены случаи, когда в ходе осмотра налоговики могут провести инвентаризацию;

Правильно организовать для ИФНС такую процедуру поможет наша статья «Проверяемый должен содействовать налоговикам при инвентаризации».

- проведением экспертиз;

- выемкой документов.

- Завершение процедуры сопровождается составлением справки, которая содержит предметное содержание выездной налоговой проверки, а также ее период.

Пример из судебной практики

Свой тезис хотелось бы подтвердить ссылкой на конкретный арбитражный спор, рассмотренный Арбитражным судом Пермского края, Семнадцатым арбитражным апелляционным судом, Арбитражным судом Уральского округа по делу А50-36396/2019, где все три судебные инстанции подтвердили законность действий налогового органа, вручившего налогоплательщику решение о проведении выездной налоговой проверки спустя полтора месяца с момента его вынесения.

Фактические обстоятельства дела заключались в том, что в период с 09.09.2017 г. по 13.12.2018 г. предприниматель состоял на налоговом учете в территориальном налоговом органе Пермского края, а с 14.12.2018 г. в связи со сменой адреса регистрации был поставлен на налоговый учет в налоговом органе, находящемся на территории Удмуртской республики.

05.02.2019 г. предприниматель получает по почте от налогового органа по прежнему месту учета решение о проведении выездной налоговой проверки, датированное 13.12.2018 г., с чем он не соглашается, так как, очевидно, что налоговый орган по прежнему месту учета вынес решение отнюдь не 13.12.2018 г., а существенно позже, поставив на решении удобную дату, непосредственно предшествующую дню смены места налогового учета, для целей возможности проведения налогового контроля.

В суде налоговая ссылалась на отсутствие каких-либо контактных сведений налогоплательщика, что и обусловило невозможность своевременного направления решения, однако налогоплательщик является арбитражным управляющим, чьи контактные данные есть в открытом доступе и именно этот налоговый орган является кредитором должников, которыми управляет именно налогоплательщик. А потому сотрудники инспекции хорошо знают лично налогоплательщика, и уж тем более все его контактные данные.

Однако суды не стали придавать значение данным обстоятельствам, указав лишь на то, что в силу п. 8 ст. 89 НК РФ проверка начинается со дня, который стоит в решении о ее проведении. Занятый судами формальный подход в конкретном случае привел к тому, что налоговый орган по прежнему месту учета обеспечил себе право на проведение проверки, а также обеспечил возможность проверки налоговых обязательств налогоплательщика за 2015 г.

Так как если бы решение было датировано, например, днем, когда оно было реально направлено в адрес налогоплательщика (31.01.2019 г.), то инспекция в силу п. 4 ст. 89 НК РФ была бы вправе проверить период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки (то есть начиная с 2016 года).

Следовательно, текущее содержание ст. 89 НК РФ, которым руководствуются арбитражные суды, указывающие на отсутствие сроков вручения решений о проведении выездных проверок, приводит к тому, что практически может сложиться ситуация, когда налоговики в 2021 году могут вручать налогоплательщикам решения о проведении выездных проверок, например, за период с 2014-2016 годы, датированные каким-либо днем 2021 года, мотивируя это тем, что ст. 89 НК РФ срока на вручение решения не содержит, либо подвергать ревизии еще более ранние периоды.

Тем самым, нерешенность в ст. 89 НК РФ вопроса о сроках вручения решений о проведении выездной налоговой проверки легализует потенциальные злоупотребления налоговиков при проведении выездных налоговых проверок, делает налоговый контроль неограниченным по глубине сроков проверки.

Безусловно, арбитражные суды формально правы, применяя текущее содержание ст. 89 НК РФ, однако, такой подход справедливым назвать трудно, поскольку применительно к прежним редакциям ст. 89 НК РФ (до принятия п. 8 ст. 89 НК РФ) Конституционный Суд РФ в пункте 3.1. Постановления № 14-П от 16.07.2004 разъяснял, что по смыслу ч. 1 и 7 ст. 89 НК РФ во взаимосвязи с п. 1 ст. 91 НК РФ, датой начала выездной налоговой проверки является дата предъявления налогоплательщику (его представителю) решения руководителя (его заместителя) налогового органа о проведении выездной налоговой проверки.

Рубрика:

Налоговые проверки

выездная налоговая проверка НК РФ

- Александр Трапезников, юрист ООО «Инвест-аудит»

Записаться 8645

12350 ₽

–30%

Как исчисляется срок проведения выездной налоговой проверки

Период проведения выездной налоговой проверки, как правило, варьируется от 2 до 6 месяцев. Зависит это от следующих факторов:

- принадлежит ли фирма к числу крупнейших налогоплательщиков;

- имеются ли у нее обособленные подразделения;

- нарушал ли налогоплательщик сроки представления запрошенной информации;

- прочие факторы.

О них подробно рассказывается в этом материале.

Отметим, что выездная налоговая проверка может быть приостановлена на срок до 6 месяцев (или до 9 месяцев — в случае ожидания информации от иностранных органов в рамках международных контрактов). Такое приостановление осуществляется посредством передачи проверяемому лицу соответствующего решения. С момента «заморозки» выездной налоговой проверки ее срок перестает исчисляться и налоговики уже не вправе:

- находиться у налогоплательщика;

- запрашивать документы;

- производить осмотр помещений;

- осуществлять прочие мероприятия.

О том, какие это мероприятия, вы узнаете из публикации «Какой срок проведения выездной налоговой проверки?».

Обратите внимание: если налоговики выставили требование, после чего приостановили проверку, обязанность представления документов за налогоплательщиком сохраняется.

Об этом наша статья «Приостановление проверки не продлит срок на подачу истребованных документов».

Число таких «заморозок», согласно п. 9 ст. 89 НК РФ, может быть равно числу контрагентов проверяемого налогоплательщика. При этом сроки продолжают исчисляться после возобновления выездной налоговой проверки, что сопровождается принятием соответствующего решения.

Основания проведения налоговой проверки

Для проведения выездной проверки налоговой должно быть основание, в качестве которого выступает согласно ст. 89 НК РФ решение руководителя налогового органа или его зама.

Послужить причиной для принятия вышеуказанного решения о проверке может следующее:

- если налоговая нагрузка у подлежащего проверке лица ниже среднего уровня в конкретной сфере;

- если организация осуществляет свою деятельность с убытками на протяжении нескольких лет подряд и отражала соответствующие убытки в налоговой отчетности;

- если в отчетности указаны значительные суммы налоговых вычетов за тот или иной период;

- если работникам выплачивается зарплата, которая ниже среднеотраслевого уровня в субъекте РФ;

- если налогоплательщик неоднократно снимался с учета и вставал на учет в налоговых органах, меняя места нахождения;

- если налогоплательщик не представил пояснения в ответ на уведомление налоговиков о выявлении несоответствий показателей ведения деятельности, или не представил в налоговую документы, которые запрашивались;

- по иным причинам.

ПОЛЕЗНО: смотрите видео про обжалование решения налоговой и участие адвоката в налоговой проверке. Подписывайтесь на канал YouTube для возможности получать бесплатные консультации по налогам и иным вопросам через комментарии к роликам:

Как проводится обжалование акта выездной налоговой проверки

О завершении выездной налоговой проверки свидетельствует составленная налоговиками справка. После ее оформления у инспекторов есть 2 месяца для составления и передачи акта (п. 1 ст. 100 НК РФ), в котором указывается:

- дата;

- реквизиты проверяемого лица;

- Ф. И. О. проверяющих из ИФНС;

- номер решения о проведении проверки;

- документы, которые были представлены налогоплательщиком;

- период проверки;

- прочая важная информация.

Подробнее об этом речь идет в материале. Здесь же можно найти и образец акта.

После получения акта у налогоплательщика есть возможность для обжалования в течение месяца. Как это лучше сделать, подскажет наша статья «Возражения на акт выездной налоговой проверки — образец».

После рассмотрения возражений ИФНС в течение 10 дней (согласно п. 1 ст. 101 НК РФ этот срок может быть продлен на 1 месяц) принимает решение о привлечении или непривлечении к ответственности проверяемого лица.

Порядок налоговой проверки

- Решение о выезде принимает руководитель налогового органа, поэтому Вам следует уделить внимание реквизитам данного решения (кем подписано? какое лицо проверяет?). Если решение ненадлежаще оформлено, тогда у нас появляется шанс его обжаловать в свою пользу.

- Следует помнить, что проверка охватывает только три последних года деятельности, поэтому брать больший период налоговая не имеет права, кроме того, налоговая не может дважды за календарный год выезжать к вам с проверкой по одним и тем же налогам. Кроме того, выезду налоговой предшествует запрос документов, на который налогоплательщик направляет ответ налоговой на запрос. Срок проверки составляет не более 2х месяцев (в исключительных случаях до трех месяцев). Порядок выездных налоговых проверок не должен быть нарушен.

- По итогам проверки составляется акт. В нем должны быть прописаны нарушения, выявленные в ходе проверки, выводы по указанным нарушениям, ссылки на конкретные нормы Налогового кодекса РФ. Эти моменты важны, так как на основании них будет вынесено решение, которое можно обжаловать.

- Но подвергнуть проверки можно и сам акт, Наголовый кодекс РФ дает двухнедельный срок для предоставления возражений, которые рассматриваются в присутствии налогоплательщика (нарушение данной процедуры тоже может послужить основанием для отмены решения). По результатам такой процедуры возможно назначение дополнительной проверки. Ее назначение будет свидетельствовать о недостаточности сведений, для привлечения к ответственности.

Где взять план выездных налоговых проверок на 2021 год

План выездных налоговых проверок ежегодно размещается на сайте ФНС до 31 декабря года, предшествующего году проведения контрольных мероприятий. Поэтому, кому грозит в 2021 году выездная налоговая проверка, 2021 год уже показал.

С учетом п. 4 ст. 89 НК РФ в 2021 году налоговики могут провести выездную налоговую проверку в отношении 2015, 2021, 2021 годов. При этом арбитры допускают, что в ходе выездной налоговой проверки контролирующие органы вправе затребовать документы текущего года, т. е. помимо ранее указанных годов нужно быть готовыми представить документацию, относящуюся к 2021 году.

Подробности — в наших материалах:

- «ВС РФ признал, что выездная проверка текущего календарного года правомерна»;

- «Вправе ли налоговый орган проверить текущий год?».

Блог о налогах Владимира Турова

Специально для журнала «Финансовый директор» налоговый специалист юридической Наталья Брылева описала пошаговую методику подготовки к налоговым проверкам 2021 года. Что будут искать налоговики во время налоговой проверки 2021. Чек-лист, который поможет подготовиться к проверкам бизнеса.

Приоритетными направлениями налоговой политики Российской Федерации на 2021 год и плановый период 2021 и 2021 годов являются недопущение повышения налоговой нагрузки и одновременное увеличение поступлений налогов в бюджет. В связи с этим налоговые проверки не то чтобы станут реже – они будут всеобъемлющие и дотошные. Тем более что инструментов для сбора оснований проведения налоговых проверок у инспекторов стало еще больше. Итак, что же будут искать налоговики в 2021 году при налоговых проверках бизнеса.

Все ли предприятия зарегистрированы и поставлены на учет в фондах

Первое, что проверяют на налоговой проверке – все ли предприятия зарегистрированы. Если используются печати, бланки, формы несуществующих компаний, это будет квалифицировано по статье 171 УК РФ как «Незаконное предпринимательство», максимальное наказание – 5 лет лишения свободы. С 1 января 2021 года к налоговикам переходят функции контроля за правильностью исчисления и своевременной уплатой страховых взносов в ПФР, ФСС и ФФОМС. Теперь такой контроль будет осуществляться по общим правилам проведения налоговых проверок и регулироваться Налоговым кодексом РФ. Но периоды, истекшие до 2021 года, будут проверяться по старым правилам органами ПФР, ФСС РФ. В рамках выездных проверок налоговики проверят и уплату налогов, и страховых взносов. Ожидается, что сборы страховых взносов увеличатся за счет передачи таких полномочий ФНС, так как налоговики уже давно выработали методику взыскания налоговых недоимок, в том числе путем запугивания (см. как подготовиться к налоговое проверке).

Создавали ли вы сами или ваши сотрудники в последние десять лет «левые» фирмы

Во время налоговой проверки в 2021 году существуют риски применения статьи 173.1 «Незаконное образование (создание, реорганизация) юридического лица» и 173.2 «Незаконное использование документов для образования (создания, реорганизации) юридического лица» УК РФ. Максимальное наказание по 173.1 – до 5 лет лишения свободы.

Во время налоговых проверок инспекторы будут искать признаки обналичивания через подставные компании

Обналичивание денежных средств, помимо обвинений в неуплате налогов по статьям 198, 199, подпадает под статью 3 закона 115-ФЗ. Это чревато внимательной проверкой на причастность к экстремизму и финансированию терроризма. И тут вероятно начнут применять статьи 174 и 174.1 УК РФ «Легализация денежных средств …полученных преступным путем», максимальное наказание – до 7 лет лишения свободы. И здесь налоговикам будет в помощь уже отработавшая год система АСК НДС-2.

Обратите внимание, что компании, которые обязаны сдавать декларацию по НДС в электронной форме, при проведении камеральной проверки смогут представлять налоговым органам пояснения только в электронной форме (п. 3 ст. 88 НК РФ). При представлении пояснений на бумажном носителе они не будут считаться представленными. Еще один механизм налоговиков воспользоваться невнимательностью бизнесменов и сбоями в компьютерных технологиях, чтобы взыскать штраф за неправомерное несообщение сведений налоговому органу при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 Налогового кодекса РФ. Штраф в размере 5 тыс. руб. взыскивается в случае непредставления (несвоевременного представления) в налоговый орган пояснений, когда уточненная налоговая декларация не сдана в срок (п. 1 ст. 129.1 НК РФ).

К тому же, теперь, если налогоплательщик не подключился к электронному документообороту, банкам разрешено приостанавливать операции организации по ее счетам в банке и переводы ее электронных денежных средств.

Имеют ли место факты искусственного завышения закупочных цен (завышения себестоимости) продукции (сырья, материалов)

Обнаружить искусственное завышение закупочных цен во время налоговой проверки 2021 сложно, но если налоговикам это удастся, компании грозит как минимум ответственность по Налоговому кодексу. Остальное будет зависеть от суммы недоплаченных налогов. Повышенная налоговая санкция за неуплату налогов в результате применения нерыночных цен между взаимозависимыми лицами начинает действовать при проверках контролируемых сделок только за налоговые периоды, начиная с 2021 года (подробнее о взаимозависимых лицах в налоговых правоотношениях).

Вся ли ваша заработная плата, заработная плата ваших сотрудников, иной доход ваш и ваших сотрудников легальны, и с них полностью платятся налоги и страховые взносы?

Трудно доказуемое нарушение. Так как при разрешении дел о выплатах конвертных зарплат сотрудникам в судебном порядке, арбитры принимают во внимание только конкретные суммы «серых» зарплат, с которых можно доначислить соответствующие взносы. Если сотрудник будет говорить, что ему когда-то работодатель выплачивал около 3000 руб. наличкой, то такие показания в суде приняты не будут. Однако налоговики попытаются привлечь компанию к ответственности по статье 199.1 УК «Неисполнение обязанности налогового агента» до 6 лет лишения свободы и естественно недоимки, пени, штрафы.

Нелегальные нелицензионные программы

Любимая тема оперативников и следователей во время налоговых проверок и в этом и в 2021 году. Статья 146 УК – до 6 лет со штрафом в полмиллиона.

Как подготовиться к налоговой проверке 2021. Чек-лист

Советую бизнесменам еще до налоговой проверки самостоятельно оценить риски привлечения своей компании к налоговой ответственности.

Минимальный проверочный список должен содержать в себе:

- Проверьте наличие папок и документов в них по следующим блокам:

- банковские документы;

- кассовые документы;

- договоры;

- кадровые документы;

- документы общего характера (учредительные документы, аренда, коммуналка, прочие);

- документы на основные средства и нематериальные активы;

- книги и журналы.

- Возьмите все выписки по банку.

- Возьмите любую выписку по банку за любой день.

- Возьмите любую операцию, отраженную в банковской выписке.

- Потребуйте все документы по данной операции. Пройдитесь по всей цепочке движения документов и денег, имеющих отношение к данной операции: договор, счет, счет-фактура, накладные, товарные чеки и так далее – смотрите абсолютно все первичные документы по данной цепочке.

- Если это была операция на покупку оргтехники, проверьте физическое наличие оргтехники, паспорта на нее, накладные или товарные чеки, счета, счета-фактуры, акты ввода в эксплуатацию, проводки по бухгалтерии, амортизацию и так далее.

- Затем проверяйте отчетность. Отчетность перед государством рекомендую проверить за последние три года.

- Убедитесь в физическом наличии отчетности, ее стыковке между собой, документах подтверждающих платежи государству.

- Проверьте прочие документы: передвигайтесь по офису от одного рабочего места к другому, берите первый попавшийся документ на столе, спрашивайте: «что это?», «где это должно лежать?», и пусть сотрудник назовет это, положит это на место или выбросит в мусорную корзину, если это не нужно.

- Записывайте все недостатки, чтобы потом составить программу по их устранению. Дополнительно пригласите опытного бухгалтера (не аудитора, для этого есть свои причины) и пусть он проверит отчетность и ведение регистров.

Обязательно проверьте, чтобы каждое предприятие (ИП), используемое вами в бизнесе, соответствовало признакам добросовестности и самостоятельности. Соберите базовый пакет документов для подтверждения проверки контрагента: запросите копии учредительных документов, паспортов первых лиц компании, оттиски печатей и образцы подписей и т.п.

Проведя юридическую диагностику компании, вы будете готовы к настоящей налоговой проверке и в 2021 году и в любое время.

Специально для:

(Visited 114 times, 1 visits today)

Виктор Ханжин

PR-специалист юридической

Может ли выездная проверка проводиться по налогоплательщикам, не попавшим в план проверок

Действующее законодательство не содержит такого понятия, как внеплановая выездная налоговая проверка, хотя на практике такое случается.

Рассмотрим наиболее часто встречающиеся ситуации, когда ИФНС могут провести такую выездную налоговую проверку:

- Ликвидация или реорганизация налогоплательщика. При этом период проверки также составляет 3 года, которые предшествуют году данного события.

- Проведение повторной проверки, основаниями для которой является:

- решение вышестоящего налогового органа — такая проверка проводится в целях контроля за деятельностью подведомственной ИФНС;

- представленная уточненная декларация.

Об особенностях проверки в рамках подачи уточненки читайте в материале «При подаче уменьшающей уточненки возможна повторная выездная проверка периодов «старше 3 лет»».

- При поступлении информации о нарушении налогоплательщиком действующего законодательства. При этом такие сведения могут быть получены от физлиц, организаций или правоохранительных органов.

Таким образом, выездные налоговые проверки в 2017–2018 годах могли и не попасть в план ФНС, но при наличии вышеуказанных обстоятельств они все же могут быть проведены.

Выездная налоговая проверка с учетом специфики ее проведения — это всегда трудоемкий и затяжной процесс. Чем характеризуется выездная налоговая проверка, каков порядок ее проведения и о прочих особенностях этого контрольного мероприятия, вы всегда можете узнать из публикаций нашей рубрики «Выездная налоговая проверка».