Учет удержаний из заработной платы: проводки и примеры

Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержание профсоюзных взносов из заработной платы Василькова А.А. проводка:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 76 | 174,00 | Удержан профсоюзный взнос |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/uchet-uderzhaniy-iz-zarabotnoy-platyi-provodki-i-primeryi.html

Цели, на которые можно производить удержания

По инициативе сотрудника из его зарплаты можно удерживать суммы на любые цели. Это могут быть выплаты на погашение займа, за товары, купленные в кредит, в оплату страховых взносов и услуг сотовой связи, в счет членских взносов и т. д. Указанные суммы не считаются удержаниями по смыслу статей 137 и 138 Трудового кодекса РФ, поскольку речь идет о волеизъявлении сотрудника распорядиться начисленной зарплатой. При этом сотрудник должен подтвердить свое желание на удержания письменным заявлением.

Аналогичные выводы следуют из письма Роструда от 16 сентября 2012 г. № ПР/7156-6-1.

Ситуация: можно ли удержать задолженность по займу из зарплаты сотрудника? Организация предоставила сотруднику заем, который он отказывается возвращать.

Ответ на этот вопрос зависит от того, какой порядок погашения заемного обязательства предусмотрен в договоре между организацией и сотрудником.

Если в договоре указано, что заем погашается путем удержания сумм из зарплаты должника, организация может взыскивать их без согласия сотрудника. Ведь свою готовность погашать заем через удержания из зарплаты он подтвердил, подписав договор. Если же в соглашении предусмотрен другой способ погашения займа (например, внесение денег в кассу), то удерживать суммы из заработка сотрудника можно только по его письменному заявлению.

Такой порядок следует из пункта 1 статьи 810 Гражданского кодекса РФ.

Ситуация: можно ли удерживать из зарплаты сотрудника по его письменному заявлению алименты? Исполнительный лист или нотариально удостоверенное соглашение об уплате алиментов, подписанное супругами, сотрудник не представил.

Ответ: да, можно.

По инициативе сотрудника из его зарплаты можно удерживать суммы на любые цели, в том числе на алименты. Единственное условие: свое желание на добровольное удержание сотрудник должен подтвердить письменным заявлением. Наличие исполнительного листа или соглашения об уплате алиментов не является условием для проведения указанной операции. Объяснение такое.

По статье 109 Семейного кодекса РФ алименты представляют собой обязательные удержания из дохода сотрудника (независимо от его желания), которые проводятся на основании исполнительного листа либо нотариально удостоверенного соглашения об уплате алиментов. Эти документы могут поступить в организацию от судебного пристава (как правило, по почте) или от самого взыскателя (например, от бывшей супруги сотрудника с требованием выплатить алименты). Сумма удержания по исполнительному листу ограничивается 50 (70) процентами месячного дохода сотрудника (ч. 2–3 ст. 99 Закона от 2 октября 2007 г. № 229-ФЗ).

В то же время сотрудник вправе платить алименты в добровольном порядке с удержанием любой по размеру суммы из дохода.

При этом в случае поступления к работодателю в отношении данного плательщика исполнительного листа или нотариально удостоверенного соглашения на уплату алиментов в первую очередь необходимо провести удержания по ним, уведомив об этом сотрудника (ст. 109 Семейного кодекса РФ, ст. 98 Закона от 2 октября 2007 г. № 229-ФЗ, письмо Роструда от 19 декабря 2007 г. № 5204-6-0).

Сотрудник, который платит алименты по собственной инициативе, может прекратить делать это, когда захочет. Для этого он должен написать новое заявление с просьбой не удерживать часть его доходов с определенной даты.

Ситуация: как удержать из зарплаты сотрудника дополнительные страховые взносы в Пенсионный фонд РФ на финансирование накопительной пенсии?

Существует особый порядок удержания из зарплаты сотрудника дополнительных страховых взносов на накопительную пенсию.

Чтобы уплачивать эти взносы, сотрудник должен сначала сообщить в Пенсионный фонд РФ о своем намерении вступить в отношения по пенсионному страхованию в целях уплаты дополнительных взносов. Сделать это он может самостоятельно либо через организацию до 31 декабря 2014 года (ч. 1 ст. 12 Закона от 30 апреля 2008 г. № 56-ФЗ).

Если заявление сотрудник подает через организацию, то в течение трех рабочих дней она должна перенаправить данное заявление в территориальное отделение Пенсионного фонда РФ по месту регистрации в качестве страхователя своего сотрудника или передать через многофункциональный центр. Причем некоторые организации обязаны представлять такие заявления в электронной форме. Это относится к организациям, среднесписочная численность сотрудников которых за предшествующий год превышает 25 человек, а также к вновь созданным (в т. ч. путем реорганизации) организациям, численность сотрудников которых превышает 25 человек.

Такие правила установлены статьей 4 Закона от 30 апреля 2008 г. № 56-ФЗ.

Подтвердить свое желание на удержание взносов из зарплаты сотрудник должен письменным заявлением. В этом заявлении человек сообщает размер ежемесячно уплачиваемого взноса, который может быть определен:

- в твердой (фиксированной) сумме;

- в процентах от базы, с которой уплачиваются взносы на обязательное пенсионное страхование.

Об этом сказано в части 2 статьи 5 Закона от 30 апреля 2008 г. № 56-ФЗ.

Начиная с 1-го числа месяца, следующего за месяцем получения от сотрудника заявления, организация должна начать удерживать из зарплаты указанную в заявлении сумму и перечислять ее в Пенсионный фонд РФ единым платежом и отдельным платежным поручением. Уплачивайте дополнительные страховые взносы в Пенсионный фонд РФ в те же сроки, что и обязательные пенсионные взносы.

Организация, уплачивающая взносы, должна формировать реестр застрахованных лиц по форме № ДСВ-3, утвержденной постановлением Правления Пенсионного фонда РФ от 12 ноября 2008 г. № 322п. Реестр представьте в территориальное отделение Пенсионного фонда РФ не позднее 20 дней со дня окончания квартала, в течение которого перечисляли взносы (ч. 6 ст. 9 Закона от 30 апреля 2008 г. № 56-ФЗ, п. 1.3 Порядка, утвержденного постановлением Правления Пенсионного фонда РФ от 12 ноября 2008 г. № 322п). Следует отметить, что порядок определения сроков, указанных в днях, Законом от 1 апреля 1996 г. № 27-ФЗ и постановлением Правления Пенсионного фонда РФ от 12 ноября 2008 г. № 322п не предусмотрен. Поэтому неясно, какие дни принимать в расчет (рабочие или календарные). Разъяснения контролирующих ведомств по этому вопросу отсутствуют. В связи с этим срок представления реестра целесообразно исчислять в календарных днях (например, реестр за I квартал 2015 года представить не позднее 20 апреля 2015 года).

Порядок подачи реестра по форме № ДСВ-3 зависит от того, сколько человек работает в организации. Если среднесписочная численность сотрудников за предыдущий год превысила 25 человек, то реестр необходимо подавать только в электронном виде. Если среднесписочная численность сотрудников за предыдущий год не превысила 25 человек, то организации предоставлено право выбора. По своему усмотрению она может подавать реестр либо в электронном виде, либо на бумаге. Такой порядок следует из пункта 7 статьи 9 Закона от 30 апреля 2008 г. № 56-ФЗ.

Сумму удержанных и уплаченных дополнительных страховых взносов в Пенсионный фонд РФ укажите в расчетном листке сотрудника.

Такие правила установлены в статьях 7 и 9 Закона от 30 апреля 2008 г. № 56-ФЗ.

Прекращайте удерживать и уплачивать дополнительные страховые взносы, если от сотрудника поступит заявление об этом, а также при увольнении сотрудника (ч. 3 ст. 5, ч. 2 ст. 7 Закона от 30 апреля 2008 г. № 56-ФЗ).

Удержан НДФЛ: проводка удержания налога из заработной платы

Когда удержан НДФЛ, проводка производится по кредиту счета 68 в корреспонденции с дебетом одного из счетов расчетов с физлицами. В статье – корреспонденция счетов и примеры, бесплатные справочники и полезные ссылки.

Без проблем платить зарплатные налоги помогут следующие справочники, их можно скачать:

В самом распространенном случае начисления налога, когда из заработной платы удержан НДФЛ проводка в бухучете производится по счету расчетов с персоналом по оплате труда в корреспонденции со счетом расчетов с бюджетом.

В других случаях, когда под налогообложение подпадают не такие часто встречающиеся доходы физлиц, корреспонденция счетов может отличаться. Например, налоговые агенты удерживают НДФЛ не только с сумм оплаты труда, но и с матпомощи, дивидендов, пособий, премий и т.д.

Далее в статье – подробно о часто встречающихся по начисленному НДФЛ проводках.

Другие справочники по налоговым платежам

Ознакомившись с проводками по НДФЛ, не забудьте посмотреть следующие справочники, они помогут в работе:

Отчетность по НДФЛ – онлайн

Традиционно самая проблемная форма отчетности для работодателей по подоходному налогу – это расчет на бланке 6-НДФЛ. Его утвердили в 2015 году, но уже с отчетности за 2021 год внесли изменения в титульный лист и порядок заполнения расчета.

Не исключено, что эти правки – не последние, так как налоговое законодательство непрерывно совершенствуется. Чтобы не отслеживать все изменения и сэкономить время на заполнении отчета, удобнее оформлять его автоматически – в программе БухСофт.

Расчет по форме 6-НДФЛ можно сформировать в программе БухСофт в 3 клика. Он составляется всегда на актуальном бланке с учетом всех изменений закона. Расчет программа заполнит автоматически. Перед отправкой в налоговую инспекцию форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

6-НДФЛ онлайн

Начислен НДФЛ: проводка

Начисление НДФЛ отражается в бухгалтерском учете налогового агента по факту удержания налога из доходов физлица. В какой сумме должен быть начислен НДФЛ, проводка подразумевает применение определенной формулы расчета налога. Если НДФЛ удерживается из доходов физлица – резидента России, то применяется следующая формула:

При начислении налога кредитуется счет 68 по расчетам с бюджетом. По дебету по операциям, в рамках которых начислен НДФЛ, проводка будет сделана по счетам, на которых отражены облагаемые доходы физлиц. Например:

- если налоговый агент удерживает НДФЛ из зарплаты, то дебетуется счет 70 расчетов по оплате труда;

- если налог удерживается из непроизводственных доходов сотрудника, то операция отражается по дебету счета 73 расчетов с персоналом по прочим операциям.

Подробнее об удержании НДФЛ читайте в таблице 1.

Таблица 1.

Начислен НДФЛ: проводка

| Дт | Кт | Источник удержания налога |

| 70 | 68 | Удержание работодателем из следующих выплат наемному сотруднику:

|

| 73 | 68 | Удержание работодателем из иных выплат наемным сотрудникам, кроме сумм, отражаемым по счету 70 |

| 75 | 68 | Удержание налоговым агентом, выплачивающим физлицу дивиденды |

Проиллюстрируем корреспонденции счетов из таблицы 1 на числовом примере.

Пример 1

Начислен НДФЛ: проводка

ООО «Символ» 5 июля доплатило бухгалтеру зарплату за июнь, общая сумма которой составляет 60 000 р., и впервые за год выдало матпомощь к июльскому отпуску в сумме 10 000 р. Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, по операциям, в рамках которых начислен НДФЛ, проводка будет сделана так:

Дт 70 Кт 68 субсчет «Расчеты по НДФЛ»

– 7800 р. – удержан налог с зарплаты бухгалтера;

Дт 73 Кт 68 субсчет «Расчеты по НДФЛ»

– 780 р. ((10 000 р. – 4000 р.) х 13%) – удержан налог с облагаемой части матпомощи бухгалтеру.

Из заработной платы удержан НДФЛ: проводка

Как известно, выдавать зарплату работодатель обязан как минимум два раза в месяц, тогда как удержать подоходный налог – только при завершающем расчете по итогам месяца. В результате этого возникают особенности по отражению операций в бухучете, ознакомиться с которыми можно в примере 2.

Пример 2

Из заработной платы удержан НДФЛ: проводка

Торговая выплатило бухгалтеру аванс по зарплате 20-го июня в сумме 25 000 р. и оставшуюся сумму зарплаты начислило 5 июля в сумме 35 000 р.

Выплаты сотрудникам «Символ» перечисляет на их банковские счета с оформлением отдельных платежных документов.

Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, размер налога составляет 7800 р. ((25 000 р. + 35 000 р.) х 13%).

Об операциях по удержанию налога читайте в таблице 2.

Таблица 2.

Из заработной платы удержан НДФЛ: проводка

| Дт | Кт | Сумма | Смысл операции |

| 70 | 51 | 25 000 р. | Перечислен аванс по зарплате за июнь |

| 44 | 70 | 35 000 р. | Начислена оплата труда за июнь |

| 70 | 68 | 7800 р. | Удержан налог из общей суммы оплаты труда за июнь |

| 70 | 51 | 27 200 р. | Произведен окончательный расчет с бухгалтером по оплате труда за июнь |

Проводка: удержан НДФЛ с отпускных

Расчеты по оплате отпусков отражаются по счету 70 расчетов по оплате труда. При этом источником финансирования выплат к отпуску является оценочное обязательство, отраженное на счете 96. В результате каких операций делается проводка удержан НДФЛ с отпускных, смотрите в примере 3.

Пример 3

Проводка: удержан НДФЛ с отпускных

Производственная начислила бухгалтеру отпускные за июльский отдых в сумме 30 000 р. Выплаты сотрудникам «Символ» перечисляет на их банковские счета. Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, размер налога составляет 3900 р. (30 000 р. х 13%).

Об операциях по удержанию налога читайте в таблице 3.

Таблица 3.

Проводка: удержан НДФЛ с отпускных

| Дт | Кт | Сумма | Смысл операции |

| 96 | 70 | 30 000 р. | Начислена выплата за отпуск |

| 70 | 68 | 3900 р. | Удержан подоходный налог с отпускных |

| 70 | 51 | 26 100 р. | Перечислена бухгалтеру выплата к отпуску |

Проводка: удержан НДФЛ с больничных

Расчеты по оплате периодов временной нетрудоспособности отражаются по дебету счета 70. При этом источником финансирования «больничных» выплат могут быть как средства фонда соцстраха, так и собственные средства работодателя. В результате проводка удержан НДФЛ с больничных производится в рамках следующих операций:

Дт 20 (26, 44, …) Кт 70

– начислена часть пособия за счет работодателя;

Дт 69-1 Кт 70

– начислена часть пособия за счет бюджета ФСС;

Дт 70 Кт 68 субсчет «Расчеты по НДФЛ»

– удержан подоходный налог.

Проводка: в бюджет перечислен НДФЛ

Платить налоги в российский бюджет фирмы, предприниматели и физлица должны в рублях. При этом по общему правилу юрлица – налоговые агенты по НДФЛ вносят налоговые платежи в безналичной форме. Поэтому проводка по уплате подоходного налога в бюджет производится в рамках следующих операций:

Дт 70 (73, 75) Кт 68 субсчет «Расчеты по НДФЛ»

– удержан подоходный платеж;

Дт 68 субсчет «Расчеты по НДФЛ» Кт 51

– перечислен подоходный платеж в бюджет.

Источник: https://www.BuhSoft.ru/article/2121-uderjan-ndfl-provodka

Отражение удержаний в документе Начисление зарплаты и взносов

Расчет удержаний производится при окончательном расчете заработной платы. В программе 1С:Комплексная автоматизация 2, удержания могут быть отражены в двух документах:

- Начисление зарплаты и взносов.

- Расчет удержаний.

В случае, если начисление зарплаты производится документом Начисление зарплаты и взносов (раздел Зарплата), то удержания рассчитываются одновременно со всеми начислениями, взносами и НДФЛ в одном документе.

Для расчета нажмите Заполнить и перейдите на вкладку Удержания. В таблице отображены суммы, рассчитанные исходя из данных документов удержаний.

Если начисления производились отдельно документом Расчет начислений, то для расчета удержаний воспользуйтесь документом Расчет удержаний. При раздельном создании документов расчета зарплаты, используются разные документы для расчета начислений, взносов и удержаний.

Нажмите Заполнить. На вкладке Удержания отобразятся строки по сотрудникам, которым введены документы удержаний.

Мы рассмотрели учет удержаний в программе 1С:Комплексная автоматизация 2. Разобрав вопросы настройки удержаний, формирования документов по удержаниям, создание нового удержания для вас теперь не составит особого труда.

Бухгалтерские проводки по зарплате

Планом счетов бухгалтерского учета (Приказ Минфина № 94н от 31.10.2000) для отражения начисления, выплаты зарплаты и удержания из нее предусмотрен счет 70 «Расчеты с персоналом по оплате труда». Именно по нему формируются бухпроводки по зарплате в корреспонденции с другими счетами.

Счет является пассивным, и его сальдо по кредиту отражает сумму задолженности по оплате труда организации перед своими работниками. По кредиту счета отражается начисление оплаты за выполнение трудовых обязанностей.

По дебету отражается перечисление с расчетного счета или выдача заработной платы из кассы, проводка, отражающая сумму удержаний.

Аналитический учет следует организовать по каждому сотруднику отдельно. Это позволит в любой момент времени получить актуальную информацию по начислениям и задолженностям каждого отдельного работника компании.

https://www.youtube.com/watch?v=2EOLdMNg7UI

К главным этапам организации учета зарплаты относятся:

- Начисление оплаты труда.

- Расчет и учет удержаний из зарплаты.

- Начисление страховых взносов.

- Выплата зарплаты.

- Перечисление налога на доходы физлиц и страховых взносов.

Все этапы бухгалтер повторяет каждый месяц. И для каждого случая формируется своя проводка. Ниже приведем корреспонденции счетов, которые используются наиболее часто.

Проводки по начислению заработной платы

Начисление оплаты труда отражается по кредиту счета 70. Корреспондирующие счета при начислении зарплаты отражают направление учета затрат в зависимости от выполняемых работником трудовых функций. Также по кредиту счета 70 отражаются начисления оплаты за время отсутствия работника по причине болезни или отпуска.

Дебет Кредит

| Начислена заработная плата работникам основного производства, проводка | 20 | 70 |

| Работникам вспомогательных производств | 23 | 70 |

| Работникам подразделений, обслуживающих основное производство, начислена заработная плата, проводка | 25 | 70 |

| Сотрудникам управления и общехозяйственных подразделений начислена ЗП, проводка | 26 | 70 |

| Выполняются строительные работы нового административного здания своими силами: начислена зарплата, проводка | 08 | 70 |

| Рассчитана зарплата работников торговой организации | 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет работодателя (первые три дня) | 20, 25, 26, 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет ФСС | 69 | 70 |

| Отражены начисленные выплаты, не связанные напрямую с трудовой деятельностью (например, премия к юбилею сотрудника) | 91 | 70 |

| Если формируется резерв на оплату отпусков | ||

| Сделано отчисление в резерв на дату, когда начислена заработная плата работникам, проводка | 20, 25, 26, 44 | 96 |

| Начислены отпускные | 96 | 70 |

Удержание из заработной платы: проводки

Удержания из оплаты труда отражаются по дебету счета 70. Основные из них:

- НДФЛ;

- алименты, иные удержания по исполнительным листам;

- взносы в профсоюзную организацию;

- возмещение предприятию нанесенного ущерба или убытка.

Дебет Кредит

| Исчислен НДФЛ | 70 | 68 |

| Удержаны платежи по исполнительным листам (алименты, штрафы) | 70 | 76 |

| Удержаны суммы возмещения недостач и ущерба по вине работника | 70 | 73 |

| При увольнении удержана оплата за неотработанные дни отпуска, сторно | 96 (20, 25, 26, 44) | 70 |

Выдана заработная плата: проводка

Заработная плата по желанию сотрудника может выдаваться ему наличным или безналичным путем. Независимого от того, перечислена на карточку или выдана ЗП из кассы, проводка формируется по дебету счета 70.

Дебет Кредит

| Выдана из кассы заработная плата, проводка | 70 | 50 |

| С расчетного счета банка на карты сотрудников выплачена заработная плата, проводка | 70 | 51 |

| Выплачены алименты и прочие удержания по исполнительным листам | 76 | 51 |

Ндфл и страховые взносы: начисление и уплата

Из выплат сотрудникам работодатели обязаны исчислять и перечислять государству:

- налог на доходы физических лиц (ставка для резидентов — 13 %);

- страховые взносы (22 % — ОПС, 5,1 % — ОМС, 2,9 % — ОСС).

Для учета налоговых платежей Планом счетов предназначен счет 68, а для начисления и учета страховых взносов — счет 69.

| Дебет | Кредит | |

| Исчислен НДФЛ | 70 | 68 |

| Произведен расчет страховых взносов | 20, 23, 25, 26, 44 | 69 |

| Перечислен удержанный НДФЛ в бюджет | 68 | 51 |

| Перечислены в бюджет страховые взносы | 69 | 51 |

Проводки по ЗП: отражение в регистрах учета

Формы регистров учета хозяйственных операций разрабатываются и утверждаются коммерческой организацией самостоятельно. Они должны в любой момент времени обеспечить возможность получения актуальной информации об активах и обязательствах компании.

Как было сказано выше, регистр учета зарплаты должен обеспечивать детализацию данных по каждому сотруднику. Также целесообразно детализировать данные по видам и суммам начислений, удержаний и выплат.

Организовать такой детализированный учет можно в самостоятельно разработанной форме, а можно воспользоваться Формой Т-54, утвержденной Госкомстатом в Постановлении № 1 от 05.01.2004.

Для начисления зарплаты и заполнения регистров по ее учету основанием могут являться:

- табели учета рабочего времени;

- трудовые договоры;

- приказы о премировании;

- приказы об отпусках;

- исполнительные листы и заявления об удержаниях;

- иные документы по нормированию и оплате труда.

Форма Т-54

Также, согласно статье 136 ТК РФ, работодатель обязан перед перечислением оплаты за труд известить персонал о начислениях и удержаниях. Сделать это можно, выдав сотруднику расчетный листок.

Его форма должна позволять в понятной форме сотруднику узнать о начисления, удержаниях и подлежащих получению суммах.

Информировать сотрудника можно как на бумажном носителе, так и в электронной форме, например, направив расчетный листок по электронной почте.

Пример начисления зарплаты: расчет и проводки

Рассмотрим на примере порядок формирования проводок по выплате вознаграждения сотрудникам. В ООО «Компания» трудятся два человека. Организация занимается оптовой торговлей и зарплата всех сотрудников относится на 44 счет. Зарплата выплачивается 10-го числа следующего месяца. В этот же день перечислены НДФЛ и алименты. Страховые взносы перечислены 14.12.2018.

Менеджер Петров П.П. выплачивает алименты по исполнительному листу — 25% от зарплаты. Все являются налоговыми резидентами, то есть ставка НДФЛ для всех установлена 13 %. Страховые взносы организация уплачивает по обычным ставкам (22 % — ОПС, 5,1 % — ОМС, 2,9 % — ОСС). Всем сотрудникам выплачивается зарплата на банковские карты.

Сведения о начислениях и удержаниях за ноябрь 2019

| Ф.И.О. | Должность | Начислено по окладу | Пособие по болезни (вся выплата за счет ФСС) | НДФЛ | Алименты | К выплате | Страховые взносы | |

| ОПС | ОМС | ОСС | ||||||

| Иванов И.И. | Директор | 40 000 | 10 000 | 6500 | 43 500 | 8800 | 2040 | 1160 |

| Петров П.П. | Менеджер | 30 000 | 3900 | 6525 | 19 575 | 6600 | 1530 | 870 |

| Итого | 70 000 | 10 000 | 10 400 | 6525 | 63 075 | 15 400 | 3570 | 2030 |

Бухгалтер сформирует следующие проводки:

Сумма Дебет Кредит

| 30 ноября 2019 | |||

| Начислена заработная плата | 70 000 | 44 | 70 |

| Пособие по нетрудоспособности | 10 000 | 69 | 70 |

| Удержан НДФЛ | 10 400 | 70 | 68 |

| Удержаны алименты | 6525 | 70 | 76 |

| Начислены страховые взносы (15 400 + 3570 + 2030) | 21 000 | 44 | 69 |

| 10 декабря 2019 | |||

| Выплачена зарплата | 63 075 | 70 | 51 |

| Перечислены алименты | 6525 | 76 | 51 |

| Уплачен НДФЛ а бюджет | 10 400 | 68 | 51 |

| 14 декабря 2019 | |||

| Перечислены страховые взносы | 21 000 | 69 | 51 |

Источник: https://clubtk.ru/bukhgalterskie-provodki-po-zarplate

Настройка удержаний в 1С:КА 2

Шаг 1. Для настройки удержаний откройте раздел НСИ и администрирование — Зарплата.

Шаг 2. Перейдите по гиперссылке Настройка состава начислений и удержаний.

Шаг 3. На вкладке Удержания отметьте галочками виды удержаний, которые планируется вести в программе.

В результате настройки, в разделе Зарплата – Удержания станут доступны отмеченные виды удержаний в виде документов. Для примера, мы сделали доступным журнал документов Исполнительные листы и Профсоюзные взносы. В них вводятся соответствующие документы. Журнал Алименты и другие удержания – это общий журнал документов по удержаниям, в нем отображаются все введенные документы. Вводить их можно как из общего журнала, так и из отдельных журналов удержаний.

После настройки состава удержаний, в справочник Удержания добавятся соответствующие виды. Удержание может производиться в виде фиксированной суммы или процентом от заработка. Для корректного расчета проверьте состав расчетной базы удержаний. Если состав расчетной базы удержаний не определен, то при расчете заработной платы, удержание не рассчитывается и таблица документа будет пуста. При вводе дополнительных надбавок пользователем, проверьте, включены ли новые виды расчета в состав удержания или нет. В противном случае расчет выполнится неверно.

Учет удержаний из заработной платы: проводки и примеры – Идеи для бизнеса

Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

- 2.1 Обязательные удержания

Размер удержаний

Ситуация: какую сумму можно удержать из зарплаты сотрудника по его инициативе?

Удержания из зарплаты сотрудника по его инициативе проводите без ограничений.

Закон об исполнительном производстве ограничивает размеры удержаний по исполнительным документам (ст. 99 Закона от 2 октября 2007 г. № 229-ФЗ). Трудовой кодекс РФ устанавливает основания и нормативы удержаний по распоряжению организации (ст. 130 ТК РФ). Других ограничений на размер удержаний законодательство не накладывает.

Поэтому по инициативе сотрудника из его заработка может удерживаться до 100 процентов дохода, но только после того, как из суммы дохода будет удержан НДФЛ (абз. 2 п. 1 ст. 210 НК РФ).

Аналогичные выводы следуют из письма Роструда от 16 сентября 2012 г. № ПР/7156-6-1.

Проводки по удержанию из заработной платы. Учет удержаний из заработной платы: проводки и примеры

Удержания из заработной платы делятся на три группы: обязательные (предписанные законом), по инициативе работодателя (также, регулируемые трудовым правом), по заявлению сотрудника. Рассмотрим основные типовые проводки по удержаниям из зарплаты.

К обязательным удержаниям относят налоги с доходов сотрудника – НДФЛ. Для разных категорий работников своя налоговая ставка.

Отражается проводкой:

Оформляется записью:

Выплата удержанных обязательств в пользу взыскателя производится в исполнительном документе или в течение трех дней и оформляется записью:

Расходы на перечисление производятся за счет сотрудника (комиссия банка и т.д.).

Пример проводок: удержан НДФЛ из заработной платы

В размере 35 000 руб. Он является резидентом, ставка по НДФЛ 13%. Ежемесячно с него удерживаются алименты в размере 7000 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 35 000 | ||||

| 68 НДФЛ | 4550 | Ведомость по начислению заработной платы | ||

| 76 | Удержаны алименты | 7000 | Исполнительный лист | |

| 66 | Ежемесячное погашение задолженности по кредиту | 112 500 | Платежное поручение исх. |

Удержания по инициативе работодателя

Бывают в случае порчи или утрате имущества (Дебет Кредит 73.2), задолженности по подотчетным суммам (Дебет Кредит 71). Также работодатель может удерживать из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа (Дебет Кредит 73.1).

Иногда работодатель по ошибке может выплатить зарплату в большем размере. Тогда часть переплаты удерживается у сотрудника.

Еще одна ситуация: сотрудник взял полный оплачиваемый отпуск, но уволился до окончания периода, за который он взят. Суммы отпускных за те дни, на которые работник не имеет права, удерживаются (Дебет Кредит 73).

У сотрудника из заработной платы ( 000 руб.)удержаны денежные средства в счет погашения займа в размере 5500 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Начислена зарплата сотруднику | 000 | Ведомость по начислению заработной платы | ||

| 68 НДФЛ | Удержан налог НДФЛ | 3640 | Ведомость по начислению заработной платы | |

| 73.1 | Удержана сумма займа | 5500 | Договор займа Бухгалтерская справка |

Удержания по инициативе работника

Работник может сам попросить удерживать ежемесячно определенную сумму из его заработной платы. Это могут быть суммы на погашение займа от работодателя, на благотворительность, добровольное страхование или членские профсоюзные взносы (Дебет

Операции по удержанию НДФЛ, проводки ниже, формируются на счетах бухгалтерского учета предприятий-работодателей. Для расчетов Планом счетов предусмотрен сч. 68 «Расчеты с бюджетом», к которому открываются субсчета в зависимости от назначения. Рассмотрим примеры формирования проводок по подоходному налогу при отражении различных ситуаций – выплате зарплаты, дивидендов, пособий и пр.

Согласно стат. 226 п. 4 НК налоговые агенты (работодатели) обязаны произвести удержание налога при выплате любых видов дохода сотрудникам. Необлагаемые операции приведены в стат. 217 НК и включают пособия по БИР, другие виды государственных пособий, пенсии, компенсационные выплат по причинению вреда здоровью и другие.

Обязательно удержание НДФЛ из следующих выплат:

- Зарплата работников.

- Отпускные и больничные, кроме исключаемых.

- Суммы по исполнительным листам.

- Суммы командировочных – по российским поездкам от 700 руб., по зарубежным – от 2500 руб. в день.

- Материальная помощь свыше 4000 руб. работнику, 50000 руб. при рождении ребенка.

- Доходы в натуральном эквиваленте.

- Дивиденды.

- Кредитные проценты.

- Выплаты по материальной выгоде (порядок определения в стат. 212 НК).

– проводка выполняется различными способами, примеры приведены ниже. В кредите счета всегда будет 68, дебет меняется в зависимости от видов удержания.

Аналитический учет ведется по ставкам налога, работникам, основаниям выплаты.

Ндфл – проводки:

- Удержан НДФЛ из заработной платы – проводка Д 70 К 68.1 выполняется при расчетах с работниками, занятыми по трудовым договорам. Аналогично отражается удержание по отпускным.

- Удержан НДФЛ по договорам ГПД – проводка Д 60 К 68.1

- По материальной выгоде начислен НДФЛ – проводка Д 73 К 68.1.

- По материальной помощи начислен НДФЛ – Д 73 К 68.1.

- По дивидендам удержан НДФЛ – проводка Д 75 К 68.1, если физлицо не является сотрудником компании.

- По дивидендам удержан НДФЛ – проводка Д 70 К 68.1, если получатель доходов является работником компании.

- По предоставленным займам краткосрочного/долгосрочного характера отражено начисление НДФЛ – Д 66 (67) К 68.1.

- Перечислен НДФЛ в бюджет – проводка Д 68.

1 К 51.

Пример расчета подоходного налога и формирования типовых проводок:

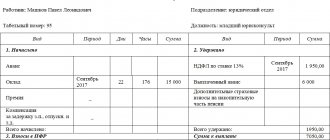

Сотруднику Панкратову И.М. начислен заработок за январь в размере 47000 руб. Физлицу полагается вычет на одного несовершеннолетнего ребенка размером 1400 руб. Рассчитаем сумму налога к удержанию и выполним бухгалтерские проводки.

Сумма НДФЛ = (47000 – 1400) х 13 % = 5928 руб. К выдаче Панкратову «на руки» остается 41072 руб.

Проводки:

- Д 44 К 70 на 47000 руб. – начислен заработок за январь.

- Д 70 К 68.1 на 5928 руб. – отражено удержание НДФЛ.

- Д 70 К 50 на 41072 руб. – отражена выплата наличностью заработка из кассы компании.

- Д 68.1 К 51 на 5928 руб. – произведено перечисление налоговой суммы в бюджет.

Дополним условия примера. Предположим, Панкратов И.М. предоставил займ своей организации размером 150000 руб. с выплатой процентов в сумме 8000 руб. Начислим с процентов НДФЛ по расчетной ставке в 13 %.

Сумма НДФЛ = 8000 х 13 % = 1040 руб.

Проводки:

- Д 50 К 66 на 150000 руб. – отражен займ.

- Д 91 К 66 на 8000 руб. – отражены проценты.

- Д 66 К 68.1 на 1040 руб. – начислен налог.

- Д 66 К 50 на 151040 руб. – с учетом полагающихся процентов займ возвращен наличностью.

Вывод – начисление НДФЛ с помощью проводок – это обязательная процедура выплаты любых доходов физлицам, за исключением необлагаемых операций. Налоговые ставки регламентированы на законодательном уровне и варьируются по категориям сотрудников.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

.

Планом счетов и Инструкцией по его применению для учета всех выплат, осуществляемых организацией своим работникам, предусмотрен .

Ведение зарплаты на 70 счете

На нем учитываются все расчеты с персоналом:

- по оплате труда, включая основную и дополнительную зарплату, а также поощрительные и компенсационные выплаты;

- по , пособий и компенсаций;

- по оплате отпускных и компенсаций за неиспользованный отпуск;

- по удержаниям из зарплаты в счёт компенсации потерь от брака, недостач, хищений, порчи материальных ценностей, и т.п.;

- по оплате работниками профсоюзных взносов, коммунальных и других услуг;

- на основе решения суда, и др.

По кредиту в проводках счёта 70 отображаются суммы задолженности предприятия/организации перед работником, по дебету – уменьшение такой задолженности вследствие осуществления выплат заработной платы либо других причитающихся работникам сумм в соответствии с законодательством, или возникновения задолженности работника перед предприятием.

Аналитические счета к счету 70 могут открываться по группам работников (по подразделениям) и по каждому работнику отдельно.

Основные корреспондирующие счета к счёту 70 при начислении зарплаты определяются видом деятельности предприятия (организации):

- в производстве – (для работников основного производства), (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – .

При начислении пособий используются счета, предназначенные для расчётов с внебюджетными фондами (). При начислении отпускных и сумм выплат вознаграждений за выслугу лет используется , и т.д.

Все перечисленные начисления производятся по дебету указанных счетов и по кредиту счёта 70.

Смотрите пошаговую инструкцию по начислению и выплате зарплаты в 1С 8.3:

Проводки: начислена заработная плата

Основные по начислению зарплаты:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 (23, 25, 26, 29) | 70 | Проводка: начислена заработная работникам основного производства (вспомогательного, обслуживающего, работникам управления и обслуживания цехов и предприятия в целом) | 150000 | Справка-расчёт |

| 44 | 70 | Начислена зарплата работникам предприятия торговли или сферы обслуживания | 60000 | Справка-расчёт |

| 69 | 70 | (по болезни, производственной травме, беременности и родам и т.п.) | 20000 | Справка-расчёт |

| 91 | 70 | Начислена зарплата работникам, занятых в сфере деятельности, не относящейся к обычной для предприятия (например, обслуживание объектов, переданных в аренду) | 30000 | Справка-расчёт, договор аренды |

| 96 | 70 | Начислены выплаты работникам за счет резерва предстоящих расходов и платежей (отпускные, вознаграждения за выслугу лет, и пр.) | 40000 | Справка-расчёт |

| 97 | 70 | Начислена зарплата работникам, занятым на работах, отнесенных к расходам будущих периодов (разработка и испытания новой продукции, научные исследования, исследования рынка, и т.п.) | 35000 | |

| 99 | 70 | Начислена зарплата сотрудникам предприятия, занятых ликвидацией последствий чрезвычайных происшествий, катастроф, аварий, стихийных бедствий и др. | 15000 | Справка-расчёт, акт выполненных работ |

Предприятие (организация) в случае нехватки денежных средств может частично оплачивать труд работников в натуральной форме, но такие расчеты не должны превышать 20% от начисленной суммы оплаты труда.

При оплате труда продукцией собственного производства она учитывается по рыночным ценам в соответствии со ст. 40 НК РФ.

НДФЛ и ЕСН с выплат работникам в натуральной форме уплачивается на общих основаниях исходя из рыночной стоимости продукции либо иных выданных работникам материальных ценностей.

Создание нового вида удержания

Шаг 1. В справочнике Удержания нажмите кнопку Создать.

Шаг 2. Укажите наименование, задайте порядок расчета.

Для примера создадим вид удержания – Материальный ущерб, вводится фиксированной суммой, назначение – удержание в пользу третьих лиц.

Сохранив новый вид удержания, в журнале, при нажатии кнопки Создать станет доступен новый вид удержания – Постоянное удержание в пользу третьих лиц.

При создании других видов удержания, с указанием назначения – Постоянное удержание в пользу третьих лиц, они объединяются и вводятся одним документом.

Шаг 3. Выберите Постоянное удержание в пользу третьих лиц.

Шаг 4. Заполните шапку документа. В поле удержание отразится название созданного вида расчета – Материальный ущерб. Задайте период удержания и третье лицо, в пользу которого производится удержание.

Шаг 5. Подберите сотрудника и укажите размер удерживаемой суммы.

Шаг 6. Сохраните документ – Провести и закрыть.

Все созданные документы удержаний отражаются в журнале Алименты и другие постоянные удержания.

Рассмотрим, как отражаются удержания в документе при начислении заработной платы.

Нюансы удержания в пользу юридических и физических лиц по исполнительным документам

Денежные суммы из доходов работников на базе исполнительного листа могут быть удержаны без соответствующего приказа руководителя. Не требуется и согласие работника. Статья 7 Федерального законна «Об исполнительном производстве» определяет перечень исполнительных документов:

- Исполнительные листы, которые выдаются судами на основании судебных актов, решений арбитражей и иностранных судов, Международного коммерческого арбитража, межгосударственных органов защиты прав и свобод человека.

- Судебные приказы.

- Удостоверенные нотариусом соглашения об уплате алиментов.

- Удостоверения комиссии по трудовым спорам, которые выдаются на основании ее решений.

- Требования, которые были оформлены в установленном порядке органами, которые проводят функции контроля. Такие требования должны иметь отметку банка или кредитной организации о частном или полном неисполнении взысканий по причине отсутствия денег на счету должника.

- Постановления органов, которые уполномочены рассматривать дела об административных нарушениях.

- Постановления исполнителя – судебного пристава.

- Постановления других органов, если это предусмотрено федеральным законом.

Если подлинник исполнительного документа утрачен, основанием для взыскания может выступать его дубликат, который выдается судом или органом, который вынес соответствующий акт согласно федеральному законодательству.

Начисления на заработную плату

Теперь перейдем собственно к самой заработной плате. Для того, чтобы на предприятии выплатить заработную плату, бухгалтеру необходимо сделать необходимые удержания и начисление налогов. Выясним, как и когда это делается. В этой связи существует два основных понятия:

Начисление на заработную плату

— это налог, который уплачивает работодатель. Этим налогом облагаются практически все выплаты наемным работникам.

Заработная плата не является исключением. В нашей стране этот налог называется единый социальный взнос (далее ЕСВ). Он включает в себя полный социальный пакет, законодательно предусмотренный нашим государством. Этот пакет состоит из пенсионного страхования (выплата пенсии), страхования на случай временной потери трудоспособности (оплата больничных, уход за ребенком и пр.), страхование, связанное с возникновением несчастных случаев на производстве (компенсация полной или частичной потери трудоспособности). Его величина зависит от класса профессионального риска, который устанавливает Фонд социального страхования от несчастного случая на производстве, по информации о предприятии, предоставленной ему Пенсионным фондом. Существует специальная таблица, в которой предусмотрено 67 классов профессионального риска, разработанных в соответствии с постановлением Кабинета Министров Украины за №1423 от 13.09.2000 г., где каждому из классов соответствует определенная ставка налога в процентах. Само собой разумеется, чем выше вероятность получения травмы на предприятии, тем больше ставка, и наоборот. Ставка этого налога находится в пределах от 36,76% для 1 класса до 49,7% для 67 класса. Если на предприятии работает инвалид, то к его доходам применяется специальная (пониженная) ставка этого налога, в размере 8,41%. Также пониженная ставка предусмотрена для оплаты больничных листов — 33,2%.