- Главная

- Справка

- Страховые взносы

Все отчетности, формируемые предпринимателями и компаниями, обладают контрольными соотношениями. Поэтому значения, указанные в одном документе, должны соответствовать сведениям из другой документации.

Не допускаются какие-либо отклонения или большие и меньшие суммы. К таким формам относится и 6-НДФЛ, поэтому она соотносится с другими бумагами, например, с 2-НДФЛ и РСВ. Сравнением показателей занимаются налоговые инспекторы, поэтому при выявлении несоответствий появляются проблемы с представителями ФНС. Сами предприниматели должны заниматься сверкой, чтобы не допустить расхождений.

Понятие контрольных соотношений 6 НДФЛ и расчета по страховым взносам

Их очень просто найти и определить, так как нужная информация содержится в письмах ФНС №БС-4-11/[email protected] и №БС-4-11/4371. Здесь же приводятся данные о том, какие меры применяются налоговыми инспекторами для выявления расхождений.

В первом письме указываются контрольные соотношения, имеющиеся между формой 6-НДФЛ и страховыми взносами.

К основным правилам, которых должны придерживаться бизнесмены, относится:

- непременно передается сотрудникам ФНС РСВ при сдаче 6-НДФЛ, но соотношение относится только к головным организациям;

- во время расчета показателей в 6-НДФЛ общий доход без учета дивидендов должен быть равен или больше базы, используемой для определения страховых взносов по пенсионному страхованию.

Внимание! Последнее соотношение не применяется к налогоплательщикам, у которых отсутствуют обособленные подразделения, а также не действует на ИП, работающих по ЕНВД или ПСН.

С 2021 года действуют новые междокументные соотношения относительно формы 6-НДФЛ, что зафиксировано в письме ФНС N БС-4-11/[email protected] На основании данного документа между РСВ и 6-НДФЛ должно соблюдаться одно важное соотношение. Общая сумма дохода без учета дивидендов должна быть равна или больше выплат, рассчитанных в пользу граждан. Данное правило действует в каждом отчетном периоде полностью по налоговому агенту, поэтому учитываются все подразделения и филиалы.

Если по разным причинам не соблюдается такое условие, то это становится основанием для инициации внеплановой налоговой проверки, так как появляются подозрения о занижении дохода.

Полезно также почитать: Реквизиты для оплаты страховых взносов ИП

Можно ли заниматься расчетами онлайн

Для сверки предприниматели и их работники могут пользоваться специальными онлайн-калькуляторами. С их помощью рассчитываются страховые взносы, НДФЛ и другие показатели. Благодаря полученным данным удается обнаружить расхождения или ошибки бухгалтерского отдела компании.

Для расчета вводятся следующие данные:

- зарплата, выплачиваемая работникам ежемесячно;

- срок, в течение которого работает организация;

- ставки НДФЛ, так как иногда трудоустраиваются иностранцы, которые уплачивают с дохода 30%;

- по дивидендам применяется ставка 9%.

С помощью онлайн-калькулятора предприниматели получают сведения о месячной налоговой нагрузке. Некоторые сайты предлагают более детальные сведения, поэтому можно узнать не только размер НДФЛ, но и страховые взносы, которые нужно уплатить за всех работников организации. После такого расчета легко проводится сверка, которая позволяет убедиться, что информация в РСВ и 6-НДФЛ является одинаковой.

Как это отразится на отчётности

В начале января разработчики Контур.Экстерна добавили проверку на контрольные соотношения в РСВ. Но от пользователей стало поступать много жалоб: проверка срабатывала в случаях, когда сотрудник работал на долю ставки. Проверку отключили и после выхода письма от 17 января не стали включать снова, потому что ситуация повторилась бы.

Это значит, что при отправке РСВ и 6-НДФЛ программа не покажет, что размер выплат ниже МРОТ или среднего по субъекту РФ. Если контрольные соотношения не выполнятся, ФНС примет отчёт, но затем в рамках камеральной проверки направит компании требование о пояснениях, на которое нужно будет ответить в течение 5 дней.

Чтобы подготовиться к такому развитию событий, вы можете до отправки отчёта проверить, выполняются ли у вас контрольные соотношения. МРОТ известен, а среднюю зарплату по отрасли и субъекту федерации можно определить с помощью калькулятора по расчёту налоговой нагрузки на сайте ФНС. Там пока данные только для 2018 года и по ОСНО, но они позволяют хотя бы приблизительно понять, ждать ли вам требований.

Чтобы увидеть средние данные по зарплате, выберите в качестве налогового периода 2021 год, найдите в выпадающем списке свой вид деятельности и субъект РФ:

На открывшейся странице внизу будут среднеотраслевые данные по зарплате в регионе:

Если вы обнаружите, что ваши выплаты ниже МРОТ и средних показателей по субъекту РФ, будьте готовы пояснить ситуацию сотрудникам налоговых органов.

Как сверить данные

Предприниматели самостоятельно занимаются сверкой, а также могут доверить данную процедуру бухгалтеру или стороннему аудитору. Процедура выполняется до передачи отчетности работникам ФНС, что позволяет убедиться в отсутствии расхождений.

Важно! При сдаче отчетности 6-НДФЛ необходимо сразу передавать расчет по страховым взносам, что упрощает процесс проверки для налоговых инспекторов.

Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений. Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки.

Допускается не проводить контрольные соотношения, если компания выплачивала сотрудникам суточные. Но при таких условиях необходимо передавать налоговым инспекторам специальные пояснения. При этом расчет по взносам за 6 месяцев работы сдается до 30 июля, а отчет по 6-НДФЛ до 31 июля. Не всегда расхождения свидетельствуют о наличии ошибки, но они требуют пояснений от работодателей.

В апреле 2021 года началась проверка отчетов, полученных от бизнесменов за год работы. Формы подлежат сверке со стороны налоговых инспекторов. Поэтому в течение месяца предприниматели получают письма от представителей ФНС при обнаружении ошибок.

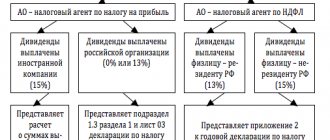

По стандартным контрольным соотношениям доходы, с которых удержан НДФЛ, должны быть меньше всех выплат, перечисленных работникам. Если же у организации имеются обособленные подразделения, то это правило не действует, так как не будут сходиться доходы. Поэтому представители ФНС сверяют строку 030 подраздела 1.1 раздела 1 РСВ со строкой 020 раздела 1 6-НДФЛ.

Новые контрольные соотношения для РСВ

Нововведения коснулись действующих ранее соотношений, также письмом ФНС №БС-4-11/[email protected] от 29.05.2020г. были введены новые типы значений: внутренние и междокументные.

Междокументные контрольные соотношения

Новые КС разработаны для проверки соответствия применения льготного тарифа. При помощи них контролирующие органы определяют, относится ли налогоплательщик к субъектам малого предпринимательства.

Для проведения контроля были введены КС 2.8-2.10. Если компания указывает в расчёте по страховым взносам код 20, то на начало каждого месяца при наличии начислений в графах 2, 3, 4 в подразделе 1.1 приложения 1 раздела 1 компания должна находиться в реестре МСП. В противном случае применение пониженного тарифа будет необоснованным.

Бывают такие ситуации, когда налогоплательщика исключают из реестра в середине последнего месяца квартала. В таком случае компания имеет право применять пониженный тариф, так как на начало рассматриваемого месяца она состояла в реестре.

Перед тем как подать РСВ с кодом 20 рекомендуется проверить статус малого предприятия. При обнаружении несоответствия ФНС потребует объяснить причину применения льготной ставки, после чего придется вносить исправления и подавать уточненный расчет.

Внутренние контрольные соотношения

Для проверки правильности заполнения расчёта по страховым взносам ФНС были введены внутренние контрольные соотношения.

Новые контрольные соотношения:

- 1.193 — отсутствует приложение 1 раздела 1 СВ со значением 01 в поле 001 при наличии приложеня 1 раздела 1 СВ со значением 20 в поле 001

- 1.194 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = НР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = МС

- 1.195 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = ВЖНР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС

- 1.196 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = ВПНР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВПМС

- 1.197 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = НР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = МС

- 1.198 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = ВЖНР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС

- 1.199 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = ВПНР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВПМС

Соотношение 1.193 при применении страхователем пониженного тарифа определяет порядок заполнения приложения 1 раздел 1. Последовательность внесения начислений будет следующей:

- в одно приложение 1 в строке «Код тарифа плательщика» должен быть проставлен код 01. Суммы начислений по заработной плате должны находиться в пределах МРОТ

- во втором приложении 1 проставляется код 20 и вносятся начисления, превышающие размер МРОТ

Наиболее важными для налогоплательщиков считаются соотношения группы 1.197-1.199. Кроме того, в список внесены коды для категории физических лиц. Например, МС – физические лица, у которых сверх МРОТ применяются льготные начисления. При наличии такого кода в поле 130 в подразделе 3.2.1 раздела 3 обязательно проставляется код НР.

На примере контрольного соотношения 1.197 проверка начисленных сумм в РСВ будет проводиться следующим образом:

- если в подразделе 3.2.1 присутствует код МС, то база начисления взносов должна быть равна МРОТ. Если налогооблагаемая база меньше 12130 руб., то код МС применять нельзя

- если база ниже МРОТ и при этом присутствуют начисления по пониженным ставкам, то в таком случае придется корректировать расчёт

Что делать при наличии расхождений

Если при самостоятельной проверке предприниматель обнаруживает неточности, то вместе с отчетами представителям ФНС передаются пояснения. Отсутствуют расхождения в случае, если работники получали исключительно зарплату, а другие вознаграждения отсутствовали. Не сойдутся показатели при наличии дополнительных выплат, с которых уплачивается НДФЛ, но не перечисляются страховые взносы.

При составлении пояснительной записки указывается точная и документально подтвержденная причина. Например, компании часто пользуются договором ГПХ при сотрудничестве с частными лицами. Выплаты по этому соглашению облагаются НДФЛ, но с них не уплачиваются страховые взносы.

Другим примером выступают выходные пособия, выплаты по уходу за ребенком или декретные. С них не уплачивается НДФЛ, поэтому они не указываются в 6-НДФЛ, но такие перечисления вносятся в РСВ.

Из-за таких выплат появляются расхождения, поэтому желательно сразу составить пояснительную записку, которая прикладывается к отчетам, передающимся работникам ФНС. Но суммарные показатели в 6-НДФЛ всегда должны быть больше или равны значениям из РСВ. Налоговые инспекторы уверены, что доходов, облагаемых НДФЛ, должно быть больше, чем сумм, с которых удерживаются только страховые взносы.

Справка! Если предприниматель самостоятельно не направляет пояснения, то они запрашиваются инспекторами после проведения сверки. Для этого бизнесмен получает официальное письмо по адресу прописки.

Он может получить такую информацию через личный кабинет на сайте ФНС. После этого даются пояснения в установленные сроки. При их отсутствии представители ФНС могут привлечь налогоплательщика к ответственности и доначислить налог.

О причинах расхождений можно узнать из видео:

Полезно также почитать: Дополнительные тарифы страховых взносов в ПФР

Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

Здравствуйте, уважаемые подписчики zup1c!

Квалифицированные специалисты по расчету зарплаты знают, что доход, который мы показываем в 1 разделе 6-НДФЛ, может быть меньше того дохода, который показывается в 030 строке Приложения 1 к Разделу 1 РСВ, это нормальная и объяснимая ситуация. Уверен, что Вы из их числа.

Тем не менее в начале этого года было выпущено письмо ФНС (от 20.03.19 № БС-4-11/[email protected]), которым налоговики добавили новое контрольное соотношение, как раз на проверку данных показателей. По нему доход в 6-НДФЛ должен быть БОЛЬШЕ ИЛИ РАВЕН дохода в РСВ. Хотя это НЕ всегда так.

Доход в 6-НДФЛ может быть меньше, например, отпуск по уходу за ребенком не показывается в 6-ндфл, но показывается в доходах в рсв. Существует и ряд других причин. С ошибкой по этому контрольному соотношению мы должны сдать отчет, но наша задача пояснить налоговикам из чего сложилась эта разница, когда нам пришлют требование на пояснение. Так вот в сегодняшнем материале я расскажу, как быстро объяснить расхождения между 6-НДФЛ и РСВ в сведениях о доходах, используя типовые отчеты 1С ЗУП 3.

Кстати, очень рекомендую СЕМИНАР по вопросам подготовки квартальной отчетности (6-НДФЛ, ЕРСВ). Если Вы хотите быстро актуализировать свои знания по вопросу подготовки зарплатной отчетности в программах 1С, а также узнать все изменения в законодательстве и в программе 1с зуп 3, касающиеся регламентированной отчетности, тогда смотрите запись этого семинара. О том как получить БЕСПЛАТНЫЙ доступ к записи я подробно рассказал здесь:⏩ zup1c.ru/kvartal-seminar/

Ну а сегодня мы поговорим о пояснении разницы между доходам в 6-НДФЛ и РСВ:

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

✅ Все бесплатные семинары по 1С ЗУП 3 ->>

О том как получить БЕСПЛАТНЫЙ доступ к записи ежеквартального семинара по подготовке отчетности (6-НДФЛ, ЕРСВ) я подробно рассказал здесь: ⏩ zup1c.ru/kvartal-seminar/

Консультирование со скидкой по ПРОМОКОДУ — на этой странице можете прочитать обо мне и моих услугах, а также оставить заявку на консультацию со скидкой (промокод для получения скидки «Хочу знаний»).

Настройку отчета «Анализ взносов в фонды — по месяцу получения и регистрации дохода» можно скачать здесь: https://yadi.sk/d/x99KJKfLuQv6PQ

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

или вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

- вконтакте;

- YouTube канал;

- одноклассники.

- facebook;

С уважением, Герасимов Дмитрий!

Если Вам понравилась публикация, Вы можете сохранить ссылку на неё на своей странице в социальных сетях. Для этого используйте кнопочку «Поделиться», расположенную чуть ниже.