Нормативная база

Командировки регулируются статьей 166 ТК РФ. Продолжительность и цели служебных поездок устанавливаются приказом, на котором стоит подпись директора. Рассмотрим нюансы командировок, указанные в законе:

- За сотрудником на протяжении всей поездки сохраняются место работы и зарплата в установленном размере.

- Работник имеет право получать выплаты по больничному листу на основании статьи 167 ТК РФ.

Порядок оформления командировки регулируется следующими нормативными актами:

- ФЗ «О валютном регулировании» от 10 декабря 2013 года. В этом законе указаны условия процедуры, а также особенности этого процесса;

- ТК РФ;

- НК РФ;

- Постановлением правительства №173 от 13 октября 2008 года;

- Местными нормативными актами (к примеру, коллективными договорами).

Работодателю рекомендуется регулярно отслеживать все изменения в законах, для того чтобы верно оформить командировку.

Кого можно отправить в командировку?

Некоторых сотрудников нельзя направлять в командировку. Это:

- Беременные.

- Люди с инвалидностью, при которой запрещены разъезды.

- Лица, не достигшие 18 лет.

- Работники, находящиеся в ученическом отпуске.

Некоторых работников можно отправлять в зарубежную поездку только при наличии его письменного согласия. К этой категории работников относятся:

- Женщины с малышами до 3 лет.

- Отцы-одиночки и матери-одиночки с малышами до 5 лет.

- Родители с несовершеннолетними детьми-инвалидами.

- Люди, ухаживающие за недееспособными близкими родственниками.

Если письменного согласия нет, работодатель не может отправить работника в командировку. В обратном случае на компанию могут быть наложены санкции.

Личная карта

Компания перечисляет аванс на командировочные расходы своему сотруднику на его банковскую карту в рублях. Сотрудник оплачивает этой картой в том числе расходы в командировках за границей. В этом случае Минфин считает, что расходы следует определять исходя из потраченной суммы согласно первичным документам по обменному курсу, установленному банком на дату списания средств (письма от 22 января 2016 г. № 03-03-06/1/2318, от 17 июля 2015 г. № 03-03-06/41128). Документом, подтверждающим курс, может быть выписка с карточного счета сотрудника, где будет виден курс списания, такая выписка должна быть заверена банком (письмо Минфина России от 10 июля 2015 г. № 03-03-06/39749).

Порядок оформления

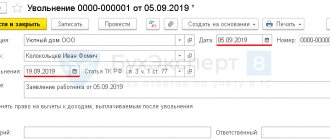

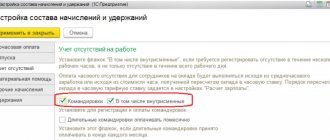

Оформление командировки предполагает создание ряда бумаг. Первый по важности документ – это приказ. С ним нужно обязательно ознакомить работника. В подтверждение ознакомления сотрудник ставит подпись. Потребуется издать распоряжение. Командировка учитывается в табеле учета времени, а также в журнале. Принятые о. Рассмотрим все этапы оформления командировки:

- Доклад руководителю об оформлении командировки.

- Издание приказа, в котором прописываются цели командировки, ее задачи и продолжительность.

- Издание командировочного удостоверения, если сотрудник отправляется в страны СНГ.

- Ознакомление работника с оформленными документами.

- Расчет затрат на командировку. При этом учитываются авансы, курсы валют.

ВАЖНО! Порядок оформления однодневных поездок аналогичен оформлению многодневных путешествий.

ВНИМАНИЕ! Обязанность сотрудника отправляться в командировки должна быть установлена трудовым договором. Если данного условия в соглашении не прописано, лицо может отказаться от поездки.

Средства под отчет

Начнем с темы выдачи средств под отчет в связи с тем, что в этом вопросе произошли изменения в 2021 году. Теперь для выдачи средств под отчет можно оформить распорядительный документ, а требовать с сотрудника заявление о выдаче денег уже не обязательно. Также теперь можно выдавать под отчет средства, даже если работник еще не отчитался за ранее полученные деньги (Указание Банка России от 19 июня 2021 г. № 4416-У). Важно, что распорядительный документ оформляется на каждую выдачу средств. Оформить его можно, например, в виде приказа. Если же в компании принято писать заявления на выдачу средств под отчет, то необходимо учесть, что руководитель помимо своей подписи и даты составления документа должен указать выдаваемую сумму и срок ее возврата (письмо Банка России от 6 сентября 2021 г. № 29-1-1-ОЭ/20642).

Отмечу, что большинство компаний выдают средства в рублях, а сотрудники уже сами конвертируют их в валюту, так как это упрощает учет, нет необходимости заводить дополнительные субсчета для учета сумм в валюте.

Обратите внимание

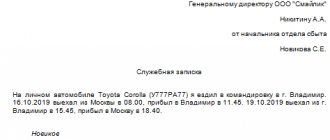

Передавать именную корпоративную карту от одного сотрудника другому противозаконно. Но на практике подобные случаи встречаются, рекомендую в таких ситуациях прикладывать к авансовому отчету служебную записку о том, что расходы были оплачены с карты руководителя.

Остановимся подробнее на ситуации, когда сотрудникам на командировочные расходы все же выдаются под отчет суммы в валюте, такой вариант допускается законодательством РФ (п. 16 Положения, п. 9 ч. 1 ст. 9 Федерального закона от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле»). Выдавая аванс в валюте, компания руководствуется ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденным Приказом Минфина от 27 ноября 2006 года № 154н, в силу пункта 1 статьи 30 Закона № 402-ФЗ. Переоценка валюты проходит в общем порядке.

Рассмотрим получение денег под отчет на примере: 30 октября 2017 года компания получила из банка валютные средства в размере 1000 долларов на командировочные расходы. 1 ноября 2021 года валюта была выдана сотруднику по распоряжению руководителя для служебной поездки в США. Сотрудник предоставил утвержденный авансовый отчет в бухгалтерию 20 ноября 2021 года. У работника по отчету возник перерасход средств в размере 100 долларов. Как отразить эти операции в учете?

30 октября 2021 года:

Дебет 50 (субсчет «Расчеты в валюте, доллары США») Кредит 52

В банке получены валютные средства на командировочные расходы на сумму 1000 долл. США (57 500 руб. по курсу 57,5 руб./долл. США);

31 октября 2021 года:

Дебет 50 (субсчет «Расчеты в валюте, доллары США») Кредит 91.1

Отражена курсовая разница от переоценки валютных средств на отчетную дату на сумму 500 руб. (100 долл. США × 58 руб. = 58 000 руб. – 57 500 руб. = 500 руб.);

1 ноября 2021 года:

Дебет 71 (субсчет «Расчеты в валюте») Кредит 50 (субсчет «Расчеты в валюте, доллары США»)

Валюта выдана сотруднику компании под отчет на командировочные расходы на сумму 1000 долл. США (58 200 руб. по курсу 58,2 руб./долл. США);

Дебет 50 (субсчет «Расчеты в валюте, доллары США») Кредит 91.1

Отражена курсовая разница на сумму 200 руб. (58 000 руб. (на 31.10.2017) – 58 200 руб. (на 01.11.2017) = 200 руб.);

20 ноября 2021 года:

Дебет 10, 20, 26, 44 и прочие счета для учета ТМЦ и расходов, принятые для учета в компании Кредит 71 (субсчет «Расчеты в валюте»)

Отражены расходы на сумму 1000 долл. США (58 200 руб., курс взят на дату выдачи валюты сотруднику);

Дебет 10, 20, 26, 44 и прочие счета для учета ТМЦ и расходов, принятые для учета в компании Кредит 71 (субсчет «Расчеты в валюте»)

Отражены расходы на сумму 100 долл. США (5950 руб. по курсу 59,5 руб./долл. США). Перерасход отражен по курсу на дату утверждения авансового отчета, так как документа о конвертации не предоставлено.

Отмечу, что на практике для бухгалтерии гораздо проще выдавать средства под отчет в рублях, если предполагается, что в командировке расчет будет наличными, но еще удобнее – перечислить аванс или возместить расходы на карту работника.

Этапы подготовки к командировке

Сначала нужно выяснить все условия, предлагаемые принимающей стороной. К примеру, иностранная компания может оплатить сотруднику проживание. Нужно выяснить у работника, есть ли у него загранпаспорт. Рассмотрим все этапы подготовки к поездке:

- Оформление визы, если это требуется.

- Бронирование номера в гостинице.

- Подготовка всех нужных документов.

- Расчет командировочных трат и суточных для определения размера аванса.

- Расчет зарплаты за период командировки.

- Внесение НДФЛ и взносов.

Рассчитать размер командировочных, зная заработок за расчётный период, количество отработанных дней за расчётный период, количество дней в командировке и размер суточных в организации, вам поможет наш калькулятор.

ВАЖНО! До 2021 года были установлены ограничения по продолжительности командировки. На данный момент они сняты. Продолжительные поездки должны быть обоснованы экономически. В частности, доходы от поездки должны превышать расходы.

ВНИМАНИЕ! Все первичные документы, связанные с командировкой, после окончания поездки прилагаются к авансовому отчету. Сдать его нужно в течение 3 дней после прибытия работника.

Подтверждение трат

Сотрудники по окончании поездки должны подтвердить все свои расходы. Для этого могут быть использованы чеки, билеты на самолет и прочее. Бухгалтерия должна принять авансовый ответ, а затем возместить имеющиеся расходы. Предварительно из суммы трат вычитается аванс, выданный перед командировкой.

Пример расчета

Чтобы понять порядок расчета, рекомендуется ознакомиться с примером. Это позволит также исключить ошибки, способные стать причиной серьезных нарушений.

Для примера, представитель компании отправляется с рабочим визитом во Францию. Срок пребывания за границей составляет 15 дней. При этом сотруднику необходим еще 1 день чтобы добраться в другой город в аэропорт, и 1 день на обратный путь. Таким образом, срок всей командировки – 17 дней.

Порядок расчета:

- Суточные за 2 дня поездки по РФ – 1400 рублей (700 руб. * 2 дня).

- Установленный законом минимальный размер суточных при поездке во Францию – 65 евро – 4490 рублей по курсу на февраль.

- Срок пребывания во Франции – 15 дней, отсюда 4490 рублей * 15 = 67 350 рублей.

- К этой сумме следует прибавить 1400 рублей – суточные при поездке внутри РФ.

- Итоговая сумма – 68 750 рублей.

Данная сумма превышает установленную норму. Поэтому они включаются в доход работника и поддаются налогообложению.

Порядок предоставления аванса

Перед отправкой сотрудника в командировку нужно составить смету для определения суммы аванса. В нее могут быть включены следующие направления расходов:

- Проезд.

- Проживание.

- Выплата суточных.

- Выдача страховки.

- Транспортировка багажа.

- Телефонные разговоры.

- Оформление загранпаспорта.

- Траты при обмене валюты.

Смету нужно приложить к расходному ордеру.

ВАЖНО! Обмен валюты в стране пребывания сотрудника затруднителен и предполагает дополнительные траты. Поэтому аванс рекомендуется выдавать в валюте государства, в которое отправляется работник.

Кто оплачивает получение загранпаспорта?

За оформлением загранпаспорта должен обращаться сам сотрудник. Сопутствующая пошлина возмещается бухгалтерией компании. Предварительно сотрудник должен предъявить соответствующую квитанцию, а также копию паспорта. Расходы по оформлению загранпаспорта можно включить в командировочные траты. Однако этот пункт должен быть включен в локальные акты.

Суточные

Одной из особенностей в учете при направлении сотрудников в загранкомандировки могут стать начисление и выплата суточных. Каждая компания вправе установить свой размер суточных. Суточные, установленные в локально-нормативном акте организации («Положение о командировках»), могут быть в полном объеме приняты в расходы по налогу на прибыль, но для целей НДФЛ установлены лимиты – 700 рублей в сутки для командировок по РФ и 2500 рублей в сутки для командировок за рубеж (ст. 217 НК РФ). Если в компании суточные приняты в размерах, превышающих эти нормы, то с разницы придется удержать у сотрудника НДФЛ, а также заплатить страховые взносы (п. 2 ст. 422 НК РФ).

Обычно размер суточных для России и для поездок за рубеж различается. Суточные платятся по стране въезда (п. 17, 18 Положения «Об особенностях направления работников в служебные командировки», утв. Постановлением Правительства РФ от 13 октября 2008 г. № 749 в ред. от 29 июля 2015 г.). Для командировок по странам, входящим в СНГ, с которыми заключены межправительственные соглашения о том, что отметки о пересечении границы не делаются, даты выезда и въезда в РФ определяются по проездным документам, а для командировок за границу – по отметкам о пересечении границы в загранпаспорте. При однодневных командировках за границу суточные выплачиваются в размере 50 процентов от нормы для загранкомандировок (п. 20 Положения о командировках).

Примечательно, что если в компании принято выплачивать суточные за однодневные командировки по России, то такие выплаты облагаются страховыми взносами. Минфин, ссылаясь на пункт 11 Положения о командировках, разъясняет, что при однодневной командировке по России суточные не выплачиваются, следовательно, не применяется пункт 2 статьи 422 НК РФ, согласно которому не подлежат обложению страховыми взносами, в частности, суточные, предусмотренные пунктом 3 статьи 217 НК РФ. Поэтому суточные, выплаченные при однодневной командировке по РФ, облагаются взносами. При этом если работодатель возмещает расходы, связанные со служебной командировкой, то такие выплаты не признаются объектом обложения страховыми взносами, поскольку не являются доходом работника.

Что касается НДФЛ, то в письмах Минфина от 1 октября 2015 года № 03-04-06/56259, от 1 марта 2013 года № 03-04-07/6189 (направлено письмом ФНС России от 26 марта 2013 г. № ЕД-4-3/[email protected]) обозначена следующая позиция: «При направлении работника в однодневную командировку суммы денежных средств, выплачиваемых работнику взамен суточных, освобождаются от налогообложения в размерах, предусмотренных пунктом 3 статьи 217 Кодекса».

Налогообложение командировочных затрат

Рассмотрим все перечни затрат, а также особенности их налогообложения:

- Суточные. Должны быть зафиксированы в составе расходов. Если размер их не превышает 2 500 рублей, НДФЛ суточные облагаться не будут.

- Проживание. Траты будут учитываться в составе расходов. Исключение – сумма выделена автономной строкой в счете. Сумма, не превышающая 2 500 рублей в сутки, не будет облагаться НДФЛ. Страховые взносы не начисляются.

- Проезд. Учитываться будут траты, обоснованные документально. Если документы отсутствуют, сумма не будет облагаться НДФЛ. Страховые взносы также не начисляются.

- Расходы на такси. Если затраты на такси обоснованы и подтверждены бумагами, они включаются в состав расходов. НДФЛ траты не облагаются. Страховые взносы начисляются.

- Медицинская страховка. Траты на нее также будут включены в состав расходов. НДФЛ сумма облагаться не будет. Страховые взносы начисляются.

Данные нормы могут измениться, а потому нужно следить за всеми новшествами в Налоговом кодексе и сопутствующих актах.

Оплачиваем и возмещаем расходы

Бухгалтерия предприятия принимает оформленный соответствующим образом авансовый отчет и возмещает произведенные затраты за вычетом полученного ранее аванса.

Кроме транспортных, оплачиваются также и расходы по проживанию. Порядок оформления брони и найма жилья обычно оговаривается в локальном документе.

Порой бывает дорого бронировать номер в отеле. В таких случаях выгоднее арендовать жилье. Тогда при отчете нужно приложить договор аренды жилья.

Какой курс учитывать при расчете?

Минфин РФ своим письмом от 17.07.15 дает разъяснение о целесообразности оплаты проживания и суточных путем использования банковских карт. Постановлением Правительства РФ за №749 определено, что порядок возмещения определяется колдоговором.

Поэтому возможна выдача иностранной валюты под отчет при соблюдении требований законодательства о валютном регулировании.

Курс обмена валюты, официально установленный банком, определяется на день списания денежных средств.

Как оформить увольнение переводом? Информация — в нашей статье. Как аннулировать запись в трудовую книжку? Читайте здесь.

Какие вопросы на полиграфе при приеме на работу задают работодатели? Узнайте тут.

Размер суточных в 2020

Расчет суточных при осуществлении загранкомандировки производят учитывая количество дней проезда по российской территории и с момента пересечения границы согласно отметкам таможни.

Нормативы суточных, не облагаемых налогом, установлены ст.217 НК РФ и составляют для российской территории 700 рублей/сутки и для зарубежной — 2500 рублей.

Локальными документами могут быть утверждены повышенные нормы суточных, но тогда с разницы удерживается НДФЛ.

Пример бухгалтерских операций с суточными отражен в нижеследующей таблице:

| Показатели | Суммы денежных средств (в рублях) | Проводки |

| Условие: время, проведенное за границей, с учетом перелета Москва — Прага = 3 дня | ||

| Выдано под отчет работнику из расчета 3500 р/сут. согласно колл.договору | 10500 | Дт 71 — Кт 50-1 |

| Отражено в авансовом отчете | 10500 | Дт 20 — Кт 71 |

| Удержан НДФЛ с сверхнормативной суммы ((3500-2500) * 13% * 3 сут.) | 390 | Дт 70 — Кт 68 |

Страховые взносы не уплачиваются, так как размер суточных оговорен внутренним актом организации.

Порой для осуществления загранпоездки бывает достаточно одного дня. Тогда суточные принимаются в половинном размере.

Соответственно, и норматив будет составлять 1250 р./сут. (2500 р. * 50%).

Расходы по изготовлению заграничного паспорта и оформлению визы

В ходе подготовки документов для командировки может выясниться то обстоятельство, что у работника нет заграничного паспорта.

В органы ОВиР для его изготовления обращается сам сотрудник. Оплату госпошлины возмещает бухгалтерия после предъявления квитанции и копии готового паспорта.

Оформить визу можно самостоятельно либо с помощью специализированной компании.

Затраты по изготовлению заграничного паспорта, оформлению визы и возможных курьерских услуг можно отнести на командировку, если такие пункты внесены в локальный документ о командировках.

Нормы проживания

Законодательные документы, определяющие нормы пребывания (проживания) за границей, утратили свою силу.

С 2021 года действуют лишь нормативы суточных для налогообложения.

Длительность нахождения в поездке, условия размещения и возмещение командировочных затрат оговариваются внутренними документами компании.

Порядок выдачи аванса

Перед отъездом командируемого сотрудника для определения предстоящих расходов составляется смета.

Ее статьи, как правило, следующие:

- проезд к месту командирования и обратно;

- проживание;

- суточные;

- оформление медицинской страховки;

- перевозка багажа весом до 30 кг;

- телефонные переговоры;

- получение визы и загранпаспорта;

- расходы при обмене валюты.

Смета прикладывается к расходному ордеру. Во избежание трудностей с обменом, аванс командируемому лучше выдавать в валюте страны следования.

Компенсация проезда

По окончанию служебной поездки работником составляется отчет с предоставлением всей первички — билеты, посадочные талоны, багажные квитанции, платежные документы за консульские и аэродромные сборы.

Если приобретался электронный билет, то для получения компенсационных выплат предоставляется его распечатка и талон при посадке.

Поездка на служебном автомобиле

Использование в поездке личного или служебного транспорта возможно, если на есть письменное разрешение руководства.

Для получения выплат компенсирующего характера сотрудник предоставляет путевой лист, оплаченные счета, кассовые чеки, квитанции.

Необходимо также представить копию техпаспорта автомобиля и доверенности в случае управления не личным, а служебным автомобилем.

Аренда (прокат) автомобиля

Сейчас стало популярным использование в служебных разъездах такой услуги, как прокат автотранспорта.

Это, порой, экономичнее поездок на такси и позволяет более оперативно решать поставленные задачи. Для оформления нужно обратиться в компанию арендодателя с предъявлением загранпаспорта и водительских прав.

К отчету о транспортных затратах в таком случае прикладываются следующие документы:

- договор аренды (проката) автомобиля;

- акт о возврате автотранспорта;

- чеки и счета об оплате услуг компании.

Использование платежных карт

Очень удобно и для командируемых и для бухгалтерии использование во время служебной поездки корпоративных и личных банковских карт. Ведь тогда командированный может произвести оплату проездных и затрат по проживанию безналичным путем, а также при необходимости снятия наличных воспользоваться банкоматом.

Бухгалтер принимает к учету следующие фактические затраты:

- оплата затрат по курсу ЦБ на день утверждения авансового отчета;

- расход на конвертацию, подтвержденный банковской выпиской.

Пример:

Командировка сотрудника в Берлин на три дня с 1 февраля 2020 года. Локальным документом организации предусмотрен норматив суточных для поездок в Германию в размере 60 Евро за сутки. 1.02.16 было произведено снятие наличными суточных расходов в размере 180 Евро (по банковской выписке списано 15620 рублей). 3.02.16 оплачен гостиничный номер в сумме 520 Евро (списано 46790 рублей). Авансовый отчет сотрудника утвержден 05.02.16 г. с учетом оплаты стоимости проездных работодателем.

Расходы по результатам поездки отражены в нижеследующей таблице:

| Расходы | Курс ЕВРО на дату утверждения отчета | Сумма в ЕВРО | Сумма в РУБЛЯХ |

| Суточные за 3 дня | 84,8104 | 180 | 15265,78 |

| Расход на конвертацию | 354,22 (15620 – 15265,78) | ||

| Проживание в гостинице | 84,8104 | 520 | 44101,41 |

| Расход на конвертацию | 2688,59 (46790 – 44101,41) |

Рассчитываясь банковской картой не забывайте о необходимости сохранять квитанции!

Бухучет и проводки

Расходы по командировке учитываются по основному виду деятельности.

Проводка выглядит так: Дт 20 (26, 44 …) Кт 71 («подотчетные лица»).

Перевод в российские рубли осуществляется на момент выдачи валюты.

Если продолжить пример с командировкой в Берлин (Германия) и предположить, что сотруднику 29.01.16 г. было выдано наличными 100 Евро для непредвиденных расходов, полученные из банка 27.01.16 г., то проводки будут следующими:

- 27.01.16: Дт 50 субсчет «Валютная касса» Кт 52 «Валютные счета» (получена валюта из банка в кассу) 8888,58 руб. (по курсу 88,8858 руб./Евро);

- 29.01.16: Дт 71 — Кт 50 (выданы сотруднику из кассы на командировочные расходы) 8413,70 руб. (по курсу 84,1370 руб./Евро);

- 29.01.16: Дт 50 — Кт 91-1 (начислена курсовая разница) 474,88 руб. (8888,58 – 8413,58).

Если бы по итогам поездки образовался перерасход, то его следовало бы отразить в проводке Дт 71 — Кт 50 (работнику выдан перерасход).

Если же валютные средства были недоиспользованы и возвращены сотрудником, то проводка такая: Дт 50 — Кт 71 (в кассу возвращен остаток неиспользованных денежных средств).

Узнайте из нашей статьи, какие особенности имеет бестарифная система оплаты труда. Как выглядит справка о заработной плате? Узнайте тут.

Налогообложение

О расходах на загранкомандировки, облагаемых налогами и взносами, можно узнать из нижеследующей таблицы:

| Расходы | Налог на прибыль | НДФЛ | Страховые взносы |

| Суточные | Учитываются в расходах в размере согласно локальному документу | Не облагаются не превышающие 2500 руб. за каждый день загранкомандировки | Не начисляются |

| Проживание (включая бронирование) | Учитываются в расходах, если их стоимость не выделена отдельной строкой в счете | Не облагается в размере согласно локальному акту при документальном подтверждении. Не облагается в пределах 2500 руб. в сутки, если нет документального подтверждения) | Не начисляются |

| Доп.услуги, оказываемые гостиницами | Учитываются в расходах, если их стоимость не выделена отдельной строкой | Не облагаются в части размеров, установленных локальным актом и в пределах 2500 р. если нет документов. | Не начисляются |

| Проезд | Учитываются фактические затраты при наличии документов | Не облагаются в случае документального подтверждения | Не начисляются |

| Доп.услуги (сервисные сборы, пользование постельным бельем | Учитываются в полном объеме в прочих расходах | Не облагаются | Не начисляются |

| Плата за пользование VIP-залом аэропорта | Учитывается в составе прочих расходов, если предусмотрено локальным документом | Облагается | Начисляются |

| Оплата такси | Учитывается в прочих расходах при наличии экономического обоснования и подтверждения документами | Не облагается | Начисляются |

| Мед.страховка | Учитываются в прочих расходах, когда наличие страхового полиса является условием въезда | Не облагается | Начисляются |

| Консульские и аэродромные сборы | Учитываются в размере фактических расходов | Не облагаются | Не начисляются |

| Сборы за право въезда или транзита автотранспорта | Учитываются в размере фактических расходов | Не облагаются | Начисляются |

Основные различия

В таблице мы собрали основные различия между командировками по России и за рубежом.

| по России | за границу | |

| При направлении в командировку необходимо | издать приказ или распоряжение, где будут обозначены сроки, место назначения, цель командировки; отмечать в табеле учета рабочего времени дни командировки | |

| оформить заграничный паспорт, при необходимости – визу | ||

| Аванс сотруднику выдается | в рублях | может быть выдан как в рублях, так и в валюте |

| Размер суточных, который не облагается НДФЛ | 700 рублей | 2500 рублей |

| Подтверждающие документы | документы на иностранном языке должны иметь построчный перевод, который может быть выполнен самим сотрудником | |

| Возмещаемые расходы | работникам возмещаются расходы по проезду и найму жилого помещения, дополнительные расходы, связанные с проживанием вне постоянного места жительства (суточные), а также иные расходы, произведенные работником с разрешения руководителя организации | |

| а) расходы на оформление заграничного паспорта, визы и других выездных документов; б) обязательные консульские и аэродромные сборы; в) сборы за право въезда или транзита автомобильного транспорта; г) расходы на оформление обязательной медицинской страховки; д) иные обязательные платежи и сборы | ||

| Статус сотрудника | не изменяется | при нахождении за границей РФ более 183 дней статус изменяется на нерезидента, НДФЛ с этого момента нужно платить в размере 30% |

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении! Подпишитесь на Наши новости в Яндекс Дзен!

Подписаться