Как отразить убыток в 1С 8.3? До выхода «1С:ERP Управление предприятием» версии 2.4.2, в котором разработчиком была внедрена автоматизация процедуры, позволяющая отразить прошлогодние убытки, пользователям приходилось прибегать для их учета и отражения операций в контуре оперативного управления к статьям справочника расходов будущих периодов (сокращенно РБП). Даже с релизом обновления 2.2, где в документации распределения РБП дебютировала возможность независимого внесения сумм бухгалтерского, управленческого, а также налогового учета, возможность указания статьи распределения для РБП с разноской счета 99 и расчета сумм зачета от вырученной прибыли в автоматическом режиме осталась нереализованной.

Из-за этого вплоть до версии 2.4.2 с целью отражения потерь в регламентированном учете по предприятиям, ведущим регистрационный учет на общей системе обложения налогами, применялся документ «Операции», где пользователям приходилось вручную осуществлять заполнение суммы распределения по ВР и НУ.

Отражение убытков в 1С:ERP

Главное нововведение обновления 2.4.2 — это возможность ведения учета в рамках налогового учета, а также отражение убытков при подготовке декларации по налогу на прибыль, без необходимости осуществлять операции вручную.

Для данных задач в систему были внедрены: счет 97.11 и справочник с аналогичным наименованием. Одновременно с этим добавленный справочник — единственный имеющийся у добавленного счета субконто.

Как правило, заполнение справочника прошлых убытков осуществляется в автоматическом режиме: при закрытии календарного года и до того, как будет произведена реформация баланса, система осуществляет проверку на наличие в справочнике записи с годом, который соответствовал бы закрываемому периоду. При отсутствии даты новый элемент для текущего года будет добавлен автоматически.

Для учета разниц во времени по финансовым потерям, по требованиям стандарту бухгалтерского учёта РФ 18/02, в перечень разновидностей налоговых обязательств/активов (ОНО/ОНА) добавляется одноименный актив.

Закрытие месяца для предприятий на ОСН (общая система налогообложения) в части расчета и учета убытков осуществляется следующим образом:

- По счету 99.01.1 (Убытки и доход по деятельности с ОСН) подсчитывается остаток в налоговом учете.

- Если представленный пунктом выше остаток соответствует финансовым потерям, сумму последних списывают с данного счета, перенося на счет 97.11 (Дт 97.11 – Кт 99.01.1), одновременно с этим заполняя в контировке суммы НУ. Уже на этом счете в контировке аналитического счета прошлых убытков осуществляется заполнение элементом одноименного справочника в соответствии с закрываемым годом. В случае отсутствия такого элемента система создаст его в автоматическом режиме.

- Если на предприятии, по которому осуществляется закрытие года, в политике учёта фигурирует флаг, требуется положение бухгалтерского учета 18/02, а сумму переносимого убытка вносят в «Сумма Кт ВР» и «Сумма Дт ВР» с отрицательным значением. Сальдо по дебету счета 09 «Отложенные налоговые активы» на время закрытия календарного года по аналитическому счету «Убыток текущего периода» переносятся в дебет 09 счета на аналитический счет «Убытки прошлых лет» (требуется формирование контировки Дт 09 «Убытки прошлых лет» – Кт 09 «Убыток текущего периода»). Имеющийся остаток по указанному выше счету 09 согласно аналитическому счету «Убыток текущего периода» на конец прошлого и на начало текущего года принимается за ошибку, которая должна быть исправлена с последующим повторным выполнением регистрационной процедуры его закрытия.

Учет убытков прошлых лет в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок учета убытков прошлых лет в программе «1С:Бухгалтерия 8» редакции 3.0 осуществляется в два этапа:

1. Перенос убытка текущего периода на расходы будущих периодов. 2. Списание убытков прошлых лет.

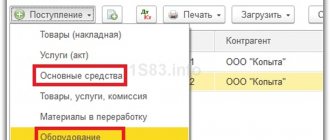

Операция по переносу убытка текущего периода на расходы будущих периодов (РБП) выполняется вручную с помощью документа Операция (раздел Операции — Операции, введенные вручную). Цель данной операции — обеспечить автоматическое списание убытка в будущем. Для этого используется механизм расходов будущих периодов, хорошо знакомый пользователям программы. Налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» нужно перенести в дебет счета 97.21 «Расходы будущих периодов» с видом расхода Убытки прошлых лет. Для налогоплательщиков, применяющих положения ПБУ 18/02, дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Данная ручная операция регистрируется последним днем года до реформации баланса. Если в учетной системе не будет отражен перенос убытков на РБП, то программа обнаружит данную ситуацию и напомнит об этом пользователю. В январе следующего года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца, на экран будет выведено сообщение, что убыток прошлого года не перенесен. Обработка прерывается, и пока пользователь не сформирует операцию по переносу убытка, двинуться дальше он не сможет.

Между тем, перенос убытков на будущее является правом налогоплательщика, а не обязанностью (п. 1 ст. 283 НК РФ). Как же быть, если по какой-либо причине налогоплательщик не хочет воспользоваться указанным правом?

В этом случае создать ручную операцию все же придется, но в форме элемента справочника Расходы будущих периодов просто не нужно указывать дату начала списания убытка. В дальнейшем, в любой момент можно открыть нужную запись (раздел Справочники — Расходы будущих периодов) и заполнить поле Период списания с:, если пользователь передумает и захочет уменьшать полученную прибыль на убытки прошлых лет, начиная с указанной даты.

Убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль при выполнении регламентной операции Списание убытков прошлых лет. Сумма списания убытков рассчитывается только в том случае, если на момент выполнения регламентной операции по данным налогового учета на счете 97.21 «Расходы будущих периодов» с видом расхода Убытки прошлых лет числится дебетовое сальдо. Списание производится в дебет счета 99.01.1 в соответствии с данными, указанными в справочнике Расходы будущих периодов.

Начиная с 2021 года убытки, полученные в 2007 году и позже, можно переносить на неограниченное число последующих налоговых периодов, а прибыль за отчетные (налоговые) периоды 2017-2020 гг. можно уменьшить на сумму убытков предыдущих налоговых периодов не более чем на 50 %. Данное изменение поддержано в программе «1С:Бухгалтерия 8» начиная с версии 3.0.45.20.

Чтобы снять десятилетнее ограничение, установленное в программе для «старых» убытков (полученных с 2007 по 2015 годы), достаточно открыть соответствующие записи справочника Расходы будущих периодов и очистить поле Период списания по:.

Что касается участников региональных инвестиционных проектов, участников ОЭЗ и др., то для таких организаций, применяющих пониженные налоговые ставки, автоматическое списание убытков по правилам статьи 283 НК РФ в «1С:Бухгалтерии 8» не поддерживается.

Рассмотрим, как в программе «1С:Бухгалтерия 8» (ред. 3.0) осуществляется перенос убытков на будущее с учетом последних изменений налогового законодательства.

Пример 1

ЗАО «ТФ Мега» применяет ОСНО, положения ПБУ 18/02, исчисляет и уплачивает ежемесячные авансовые платежи в течение отчетного периода. По итогам 2021 года организация получила убыток, который по данным налогового учета составил 5 млн руб. В 2021 году организация работала с прибылью, которая нарастающим итогом с начала года составила:

При расчете налоговой базы в каждом отчетном и налоговом периоде организация воспользовалась своим правом и перенесла часть убытка на будущее. |

Отражение суммы убытка в учете и отчетности

Для выявления суммы налогового убытка 2021 года, который налогоплательщик вправе перенести на будущее, необходимо сначала выполнить все регламентные операции за декабрь 2021 года, входящие в обработку Закрытие месяца.

Сумма убытка будет отражена, например, в Справке-расчете налога на прибыль, если в настройках отчета в качестве показателей установить данные налогового учета.

Можно проанализировать данные налогового учета по счету 99 за 2016 год, воспользовавшись одним из стандартных отчетов из раздела Отчеты, например Анализом счета. Если отменить регламентную операцию Реформация баланса, то отчет Анализ счета по счету 99 будет более наглядным: дебетовое сальдо в сумме 5 млн руб. свидетельствует об убытке (рис. 1).

В налоговой декларации по налогу на прибыль организаций за 2016 год (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/[email protected], далее — Приказ ФНС) данная сумма убытка отражается:

- со знаком «минус» в Листе 02 по строке 100 «Налоговая база»;

- в Приложении № 4 к Листу 02 со знаком минус по строке 140 «Налоговая база за отчетный (налоговый) период» и со знаком плюс по строке 160 «Остаток неперенесенного убытка на конец налогового периода — всего».

Поскольку организация применяет положения ПБУ 18/02, то при выполнении регламентной операции Расчет налога на прибыль за декабрь 2021 года признается отложенный налоговый актив (ОНА) и формируется бухгалтерская проводка:

Дебет 09 по виду актива «Убыток текущего периода» Кредит 68.04.2 — на сумму ОНА (1 000 000,00 руб. = 5 000 000,00 х 20 %).

В отчете о финансовых результатах в строке 2300 отражается сумма убытка по данным бухгалтерского учета: 5 000 тыс. руб. со знаком «минус» (отрицательное значение указывается в скобках). Обращаем внимание, что эта сумма может не совпадать с налоговым убытком. Сумма признанного отложенного налогового актива в размере 1 000 тыс. руб. отражается по строке 2450 «Изменение отложенных налоговых активов» и уменьшает сумму убытка. Таким образом, в показателе 2400 «Чистая прибыль (убыток)» отражается сумма скорректированного убытка в размере 4 000 тыс. руб. со знаком «минус». Учтенный отложенный налоговый актив в дальнейшем уменьшит базу налога на прибыль.

В первом разделе актива баланса «Внеоборотные активы» сумма отложенного налогового актива в размере 1 000 тыс. руб. отражена по строке 1180 «Отложенные налоговые активы».

В третьем разделе пассива «Капитал и резервы» сумма непокрытого убытка 2021 года отражается в общей сумме по строке 1370 «Нераспределенная прибыль (непокрытый убыток)». Если у организации на начало года отсутствовала нераспределенная прибыль (непокрытый убыток) прошлых лет, и в течение года не распределялись дивиденды, то значение строки 1370 должно быть равно значению строки 2400 отчета о финансовых результатах (см. Инструкцию по применению Плана счетов).

Перенос убытка текущего периода на будущее

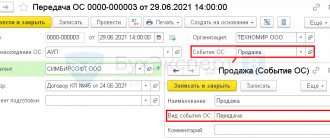

Чтобы убыток, полученный в 2021 году, в дальнейшем учитывался в программе «1С:Бухгалтерия 8» (ред. 3.0) автоматически, необходимо его перенести на расходы будущих периодов. Создадим документ Операция 31.12.2016 (рис. 2).

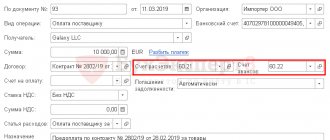

В форме документа для создания новой проводки нужно нажать кнопку Добавить и ввести корреспонденцию по дебету счета 97.21 «Расходы будущих периодов» и кредиту счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения». Поскольку в бухгалтерском учете убыток на будущее не переносится, то поле Сумма оставляем пустым, при этом заполняем специальные ресурсы для целей налогового учета:

Сумма НУ Дт 97.21 и Сумма НУ Кт 99.01.1 — на сумму убытка (5 000 000,00 руб.); Сумма ВР Дт 97.21 и Сумма ВР Кт 99.01.1 — на налогооблагаемую временную разницу (-5 000 000,00 руб.).

В форме элемента справочника Расходы будущих периодов нужно указать следующую информацию:

- наименование расхода будущих периодов, например, Убыток 2016 года;

- вид РБП для целей налогового учета — Убытки прошлых лет (выбирается из предопределенного справочника Виды расходов (НУ));

- сумма убытка (5 000 000,00 руб.) указывается справочно, поскольку для списания РБП используется сумма остатка по данным бухгалтерского и налогового учета;

- способ признания расходов — В особом порядке;

- дата начала переноса убытка — первый день года, следующего после года получения убытка, то есть 01.01.2017;

- дату окончания не указываем, поскольку теперь снято ограничение на срок переноса убытков;

- счет списания и аналитику указывать не требуется.

Перенос убытка на будущее означает, что в будущем планируется уменьшение налоговой базы. В бухгалтерском учете такое уменьшение налоговой базы произойдет за счет списания отложенного налогового актива. Поскольку в момент переноса убытка в ручной операции отражены временные разницы в оценке актива Расходы будущих периодов, то по этому виду актива в бухгалтерском учете необходимо отразить возникновение ОНА с помощью проводки:

Дебет 09 по виду актива «Расходы будущих периодов» Кредит 09 по виду актива «Убыток текущего периода» — на сумму ОНА (1 000 000,00 руб.).

Обращаем внимание, что операцию по переносу убытков на РБП следует вводить уже после окончательного выполнения обработки Закрытие месяца за декабрь.

После сохранения ручной операции следует повторно зайти в форму Закрытие месяца и проделать следующую последовательность действий для операций:

- Перепроведение документов за месяц — выбрать команду Пропустить операцию;

- Реформация баланса — выбрать команду Выполнить операцию.

Если возникнет необходимость повторно закрыть месяц, то ручную операцию по переносу убытка следует отменить (пометить на удаление). После окончательного закрытия месяца нужно снять пометку на удаление ручной операции (вновь отразить ее в учете) и заново выполнить реформацию баланса без перепроведения документов.

Списание убытков прошлых лет

С января 2021 года в обработку Закрытие месяца включается регламентная операция Списание убытков прошлых лет, при проведении которой программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов по обновленным нормам статьи 283 НК РФ, то есть не более чем на 50 %.

Результат уменьшения прибыли отражается в специальных ресурсах регистра бухгалтерии:

Сумма НУ Дт 99.01.1 и Сумма НУ Кт 97.21 — на сумму списания убытка; Сумма ВР Дт 99.01.1 и Сумма ВР Кт 97.21 — на налогооблагаемую временную разницу.

Если прибыль в текущем месяце отсутствует, то документ все равно будет создан, но не будет иметь движений по регистрам. Если в текущем месяце получен убыток, то сумма списания восстанавливается, а в указанных ресурсах сумма списания убытка сторнируется.

Согласно условиям Примера 1, организация «ТФ Мега» в I квартале 2017 года получила прибыль в размере 1 000 000,00 руб.

Половину этой суммы можно уменьшить на сумму убытков предыдущих налоговых периодов.

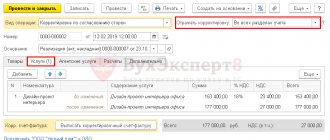

Выполним закрытие месяца за март 2021 года и сформируем Справку-расчет списания убытков прошлых лет (справка формируется нарастающим итогом с начала года). В графе 4 Справки-расчета списания убытков прошлых лет за март 2021 года в качестве суммы убытка, учтенной в уменьшение прибыли, будет указана сумма 500 000 руб. (рис. 3).

При проведении регламентной операции Расчет налога на прибыль сумма налога на прибыль будет уменьшена за счет списания отложенного налогового актива, что отражается проводкой:

Дебет 68.04.2 Кредит 09 по виду актива «Расходы будущих периодов»

Всего по данному виду актива за первый квартал списано ОНА на сумму 100 000,00 руб. (500 000,00 х 20 %).

Рассмотрим, как заполняется декларация по налогу на прибыль за I квартал 2021 года. В Приложении № 4 к Листу 02 автоматически отражаются следующие показатели (рис. 4):

| Строка Приложения № 4 к Листу 02 декларации по налогу на прибыль за I квартал 2021 года | Данные |

| 130 | Неперенесенный убыток 2021 года (5 000 000 руб.), эта же сумма отражается по строке 010 в общей сумме остатка неперенесенного убытка на начало налогового периода |

| 140 | Налоговая база за отчетный период (1 000 000 руб.) |

| 150 | Сумма части убытка, уменьшающего налоговую базу. Сюда попадает кредитовый оборот счета 97.21 с видом «Убытки прошлых лет» (500 000 руб.) |

| 160 | Остаток неперенесенного убытка на конец налогового периода (4 500 000 руб.) |

Из строки 150 Приложения № 4 к Листу 02 декларации сумма части убытка, уменьшающего налоговую базу, переносится в строку 110 Листа 02 отчета. На эту сумму будет уменьшен показатель налоговой базы для исчисления налога (стр. 120), который составит 500 000 руб. (1 000 000 — 500 000).

Заполнение декларации по прибыли за промежуточные отчетные периоды

Несмотря на то, что налогоплательщик имеет право переносить убыток на будущее в любом отчетном периоде (п. 1 ст. 283 НК РФ), Приложение № 4 к Листу 02 включается в состав декларации только за I квартал и налоговый период (п. 1.1 Приказа ФНС). Соответственно, Приложение № 4 к Листу 02, а также строка 110 Листа 02 декларации за полугодие и за 9 месяцев в программе не заполняется. При этом алгоритм списания убытков не меняется. Как в таком случае заполнять декларацию по условиям Примера 1?

Ответ на этот вопрос дает пункт 5.5 Приказа ФНС, согласно которому в декларациях по налогу на прибыль за промежуточные отчетные периоды строка 110 Листа 02 определяется исходя из данных:

- строки 160 Приложения № 4 декларации за предыдущий налоговый период;

- строки 010 Приложения № 4 декларации за первый квартал текущего налогового периода;

- строки 100 Листа 02 за отчетный период, за который составляется декларация.

На практике это означает следующее: строку 110 нужно заполнять вручную на основании данных налогового учета, при этом остальные показатели Листа 02 заполняются автоматически.

Так, за полугодие 2021 года кредитовый оборот счета 97.21 с видом Убытки прошлых лет по данным налогового учета составляет 1 000 000 руб. Эта же сумма отражается в графе 4 Справки-расчета списания убытков прошлых лет за июнь 2021 года в качестве суммы убытка, учтенной в уменьшение прибыли. Таким образом, в строку 110 Листа 02 декларации за полугодие нужно ввести значение: 1 000 000. На эту сумму будет уменьшен показатель налоговой базы для исчисления налога (стр. 120), который составит 1 000 000 руб. (2 000 000 — 1 000 000).

За 9 месяцев 2021 года кредитовый оборот счета 97.21 с видом Убытки прошлых лет по данным налогового учета составляет 1 500 000 руб. Эта же сумма отражается в графе 4 Справки-расчета списания убытков прошлых лет за сентябрь 2021 года. В строку 110 Листа 02 декларации за 9 месяцев вручную вводится значение: 1 500 000.

Показатель налоговой базы для исчисления налога на прибыль (стр. 120) при этом составит 1 500 000 руб. (3 000 000 — 1 500 000).

Закрытие прошлогодних убытков в 1С 8.3

Закрытие зафиксированных прошлогодних убытков осуществляется при выполнении регламентного процесса закрытия месяца, если за текущий период имеется прибыль. Для данных целей в обновленной до версии 2.4.2 программы в перечне процедур закрытия месяца предусмотрена процедура «Списание убытков прошлых лет», осуществляемая в автоматическом режиме, если имеется остаток по дебету счета 97.11. При выполнении данного шага система производит расчёт суммы потерь за прошлые годы (вплоть до десяти лет) и, если имеется прибыль за текущий период, производит списание убытка на сумму зафиксированной ранее прибыли, вследствие чего формируются контировки Дт 99.01.1 – Кт 97.11 суммы по НУ.

Если в политике учёта предприятия установлен флаг, указывающий на ведение учета организацией согласно положению по бухгалтерскому учёту 18/02, тогда размер списываемых со счета 97.11 финансовых потерь выражается в суммах разниц во времени с отрицательным значением.

Списание осуществляется перед тем, как производится расчет прямого государственного сбора, который идет с прибыли предприятия. Результат процедуры учитывается в процессе расчета налога на прибыль на последующем этапе закрытия месяца.

Отражение прибыли в текущем периоде

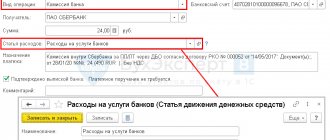

Напомню, что в январе 2021 года организацией была получена прибыль в размере 211 864,41 рублей.

Проведем в 1С 8.3 операцию закрытия месяца за январь 2021 года. По закрытии января в 1С 8.3 сформируем отчет о проводках документов Списание убытков прошлых лет:

И Расчет налога на прибыль:

Перенос прошлогодних убытков при обновлении настроек 1С ERP до актуальной версии

Все сказанное выше касается новых систем, в которых не предусмотрена информация по убыткам за прошлые годы, которые остаются после того, как система будет обновлена предшествующих версий. Но что же делать, если в рамках системы уже проводился учет на счете 97.21 и убытки были закрыты вручную?

В данном случае после обновления настроек остаток необходимо будет вручную отнести на начало текущего года со счета 97.21 на счет 97.11, прибегнув к документу «Операция (регл.)». Так как после обновления настроек справочник прошлогодних убытков окажется пустым, нужно будет вручную подготовить элементы по тем годам, по которым имеются незакрытые убытки, и при переносе со счета самостоятельно и корректно произвести заполнение аналитического счета 97.

Важно не забывать о том факте, что списание прошлогодних убытков (до десяти лет) не осуществляется в автоматическом режиме. В данном случае появится оповещение о наличии подобных сумм при закрытии по регламентированному учету за последний месяц в году.

С целью списания прошлогодних убытков за период от десяти лет и более с текущего момента потребуется применение документа «Операция (регл.)», отталкиваясь от принятого решения и с заполнением следующих его проводок:

- Дт 91.02 ПР – Кт 97.11 НУ на убыток, который подлежит списанию;

- Дт 91.02 ВР – Кт 97.11 ВР на убыток с отрицательным значением, который подлежит списанию.