Понятие бухгалтерского учета

Чтобы разобраться, в чем разница между бухгалтерским и налоговым учетом, изучим каждое понятие по-отдельности. Начнем с первого.

Бухгалтерский учет (БУ) — регулярное документирование всех операций хозяйственной деятельности субъекта и составление на основание этой информации финансового отчета. Иными словами, это отражение деятельности предприятия, полная картина его финансового положения.

Здесь учитывается не только чистая прибыль, но и имущество, принадлежащее компании, кредиторские и дебиторские задолженности, дивиденды. Главная цель БУ — составление отчета, по показателям которого можно судить о рентабельности деятельности того или иного предприятия. Эта информация важна как для самого руководителя, так и для сторонних лиц — кредиторов, инвесторов.

Помимо составления полной картины о бюджете организации, в задачи бухучета входит поиск резервов, контроль выполнения и соответствия нормам законодательства, минимизация рисков выхода .

От обязанности ведения бухучета освобождаются ИП и малые предприятия. Крупные же компании должны вести БУ в обязательном порядке. По закону заниматься составлением отчета о финансовом положении может:

- главный бухгалтер, официально трудоустроенный в этой компании;

- директор предприятия;

- сторонние организации, специализирующиеся на ведении БУ (необходимо соответствующее соглашение).

Их деятельность должна включать документирование всех операций, оценку любой собственности компании в денежном эквиваленте, составление двойных таблиц при обозначении финансовых оборотов (колонки дебета и кредита, что это — мы писали в этой статье), вычисление баланса — этой информацией будет интересоваться и налоговая, и контрагенты.

Выделяют два типа ведения БУ:

- стандартный — осуществляется полностью в соответствии с законом, ведется ООО и АО;

- упрощенный — позволяет учитывать финансовую деятельность в упрощенном режиме, применяется на малых или некоммерческих предприятиях.

Независимо от типа, бухучет базируется на двух принципах — периодичности, то есть составление отчета проходит ежемесячно, ежеквартально и ежегодно; денежном измерении любой деятельности компании.

Бухгалтерская прибыль и налогооблагаемая прибыль.

Бухгалтерская прибыль (англ. ‘accounting profit’) компании отражается в отчете о прибылях и убытках в соответствии с применяемыми стандартами бухгалтерского учета. Бухгалтерская прибыль, также называемая прибылью до налогообложения (англ. ‘income before taxes’, ‘pretax income’) не включает расходы по налогу на прибыль.

[См. определение в параграфе IAS 12:5]

Налогооблагаемая прибыль (англ. ‘taxable income’) — это часть прибыли компании, которая облагается налогом на прибыль в соответствии с налоговым законодательством ее юрисдикции.

Из-за различных руководящих принципов в отношении того, как отражать прибыль в финансовой отчетности компании и как оценивать прибыль для целей налогообложения, бухгалтерская прибыль и налогооблагаемая прибыль могут отличаться.

Налогооблагаемая прибыль компании является основой для уплаты налога на прибыль (обязательство) или его возмещения (актив). И то и другое рассчитывается на основе налоговой ставки компании и отражается в ее балансе.

Расходы компании по налогам или налоговые льготы, в случае возмещения, отражаются в отчете о прибылях и убытках и представляют собой совокупность подлежащего уплате (или возмещаемого в случае налоговых льгот) налога на прибыль и любых изменений в отложенных налоговых активах и обязательствах.

Когда налогооблагаемая прибыль компании превышает ее бухгалтерскую прибыль, ее подлежащий уплате налог на прибыль будет выше, чем это было бы в противном случае, если бы налог на прибыль определялся на основе бухгалтерской прибыли.

Отложенные налоговые активы, которые появляются в балансовом отчете, возникают, когда с суммы разницы в прибыли уплачивается налог на прибыль (т.е. налогооблагаемая прибыль выше, чем бухгалтерская прибыль), и компания ожидает возмещения выплаченной разницы в будущих периодах.

Таким образом, фактическая сумма налога на прибыль будет превышать расходы по налогу на прибыль в бухгалтерском учете (которые отражаются в отчете о прибылях и убытках и определяются на основе бухгалтерской прибыли).

С отложенными налоговыми активами связан оценочный резерв (англ. ‘valuation allowance’), который представляет собой резерв под отложенные налоговые активы. Этот оценочный резерв основан на вероятности использования отложенных налоговых активов в будущих отчетных периодах.

Отложенные налоговые обязательства, которые также отражаются в балансе, возникают, когда выплачивается меньшая сумма по налогу на прибыль, и компания рассчитывает выплатить остаток налога в будущих периодах.

В этом случае расходы по налогу на прибыль в бухгалтерском учете превышают подлежащий уплате налог на прибыль.

Уплаченный налог на прибыль (англ. ‘income tax paid’), — это фактическая сумма уплаченного налога (т.е. не начисленная сумма, а фактический отток денежных средств).

Уплаченный налог на прибыль может быть меньше расхода по налогу на прибыль из-за выплат в предыдущие периоды или возврата налога (из госбюджета юрисдикции), полученного в текущем периоде.

Уплаченный налог на прибыль уменьшает подлежащий уплате налог на прибыль, который отражается в балансе как обязательство.

- Налоговая стоимость актива или обязательства (или налоговая база, англ. ‘tax base’, ‘tax basis’) — это сумма, по которой оценивается актив или обязательство для целей налогообложения.

- Балансовая стоимость актива или обязательства (англ. ‘carrying amount’, ‘book value’) — это сумма, по которой актив или обязательство оцениваются в соответствии с принципами бухгалтерского учета.

[См. определение в параграфе IAS 12:5]

Термины «tax base» и «tax basis» взаимозаменяемы. «Tax basis» чаще используется в США. Аналогично, два термина «carrying amount» и «book value» относятся к одному и тому же понятию — балансовой стоимости.

Различия между налоговой и балансовой стоимостью также приводят к разнице между бухгалтерской прибылью и налогооблагаемой прибылью. Эти различия могут быть перенесены в будущие периоды.

Например, перенос налоговых убытков происходит, когда компания несет убыток в текущем периоде, который может быть использован для уменьшения будущей налогооблагаемой прибыли.

Налоговые расходы компании в отчете о прибылях и убытках должны отражать не только налоги, подлежащие уплате на основе налогооблагаемой прибыли, но также влияние этих различий.

Понятие налогового учета

Теперь рассмотрим, что такое налоговый учет (НУ) и чем он отличается от бухгалтерского.

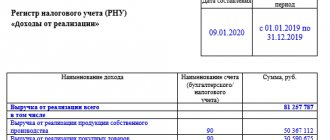

Налоговый учет — это тоже систематизированное ведение отчетности финансовой деятельности предприятия, только здесь данные нужны для передачи их в налоговую и, соответственно, уплаты налогов на основании этих отчетов.

Вывод: главная цель бухучета — составление полной сводки о бюджете компании, цель же налогового учета — определение налога на прибыль.

НУ обязаны вести все компании — и ИП, и частные лица, и ООО. Здесь нет никаких исключений. Даже физические лица, работающие по найму, обязаны вести НУ, только за них это делает контрагент-работодатель. Заниматься подготовкой данных для налоговой может как бухгалтер, так и сам директор предприятия.

Все сведения о доходах и расходах компании за текущий период вносятся в налоговую декларацию — это главный документ при налоговом учете. Помимо информации о расходах и доходах, декларация включает в себя:

- учет налоговых льгот, если таковые положены конкретной фирме;

- материалы, касающиеся исчисления налога;

- размер итогового отчисления в ФНС на конкретный период.

Все финансовые операции, которые совершает компания, должны быть подтверждены документально.

Важно, чтобы все бумаги были заполнены корректно. В них должны быть представлены реквизиты сторон, участвующих в денежном обороте, полное наименование компании, дата составления договора, тип операции, доход/расход, который получился в результате транзакции и подписи ответственных лиц.

Факты о налоговой прибыли

Под налоговой прибылью принято понимать разницу между доходами и расходами, которая формирует налогооблагаемую базу — в случае, если фирма применяет такие системы исчисления сборов, как, например, УСН по схеме «доходы минус расходы» или ОСН. Все те финансовые показатели, что подлежат налогообложению, составляют налоговую прибыль.

Она может отличаться, в частности, от экономической прибыли, которая представляет собой разницу между фактическими доходами и расходами, уменьшенную в некоторых случаях на величину альтернативных издержек.

Можно отметить, что в тех случаях, когда расходы фирмы превышают доходы (и, соответственно, налог исчисляться по итогам коммерческой деятельности не может), финансовые специалисты организации фиксируют отрицательную налоговую прибыль, или налоговый убыток.

Основные отличия

На основании вышесказанного уже видно, в чем разница между бухгалтерским и налоговым учетом. Во-первых, это цели: для БУ — составление полной картины финансового положения компании; для НУ — учет только тех денежных оборотов, которые фигурируют при составлении налоговой декларации.

Во-вторых, обязанность ведения: от ведения бухучета освобождаются ИП и физлица, налоговый учет ведут все без исключения.

В-третьих, то, для кого составляется отчетность: бухгалтерская — для участников компании и третьих, заинтересованных лиц, налоговая — собственно, для налоговой службы.

Помимо этого, два вида учета различаются:

- законодательной базой;

- особенностями признание доходов и расходов, из-за чего в двух отчетах происходят постоянные и временные разницы;

- созданием резервов.

Рассмотрим каждый критерий подробнее.

Законодательная база

Вся информация о ведении бухучета закреплена в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Правила ведения отчетности на каждом ее этапе обозначены в ПБУ — положении по бухучету, на которое ссылается и закон.

Что касается НУ, то здесь все регулируется налоговым кодексом РФ, в частности статьей 313, где оговорены общие положения.

Учет доходов и расходов

Здесь различия кроются сразу в двух критериях. Во-первых, не все доходы/расходы одинаково фиксируются при налоговом и бухгалтерском учете, а во-вторых, может отличаться порядок учета денежного оборота.

Теперь по порядку. При составлении БУ учитываются абсолютно все прибывшие и убывшие средства. В НУ же есть перечень доходов / расходов, которые не учитываются при его составлении.

Например, в пришел перевод от контрагентов на 50 тыс. рублей — это доход предприятия. Из этой суммы было выделено 10 тыс. на оплату труда работников; 6,5 тыс. — НДФЛ; 5 тыс. — взносы в фонды и 6 тыс. рублей — оплата консалтинговых услуг — это все расходы.

работает по упрощенной системе налогообложения, предполагающей уплату налога только с чистой прибыли, то есть «доходы минус расходы». В БУ для расчета чистой прибыли мы от дохода отнимаем все расходы и получаем:

50 000 – 10 000 – 6500 – 5000 – 4000 = 24 500

При составлении же НУ консалтинговые услуги не будут попадать в перечень учитываемых расходов. Таким образом, итоговый размер чистой прибыли будет выше на 6 тыс. рублей, а значит и налог будет больше.

Важно: доходы, которые облагаются налогом, перечислены в статьях 246, 250, 346.15 НК РФ. Расходы, снижающие налоговый вычет, — в статьях 254, 246.16. Неналогооблагаемые доходы прописаны в 251 статье, а расходы, не учитываемые при составлении НУ, — в статье 270.

В двух отчетах на один и тот же период могут не совпадать суммы доходов. Разницы бывают постоянные и временные. Первые связаны с тем, что не все операции учитываются при составлении НУ. Вторые — с разным временем учета этих операций.

Временные разницы делятся на два типа:

- Вычитаемые — сумма в НУ больше, чем в БУ. В таком случае формируется отложенный налоговый актив (ОНА). Его размер равен сумме разницы, умноженной на процент налога.

- Налогооблагаемые — сумма в НУ меньше, чем в БУ. Формируется отложенное налоговое обязательство (ОНО). Рассчитывается точно так же.

Рассмотрим на примере учета амортизации, в результате которого произойдет налогооблагаемая разница. Для нужд компании приобретается машина стоимостью 1 млн рублей. Срок полезного использования установлен в 3 года. Для расчетов в БУ будет поделена стоимость автомобиля на количество месяцев, за которые он будет использован (1 000 000 / 36 = 27 777 – размер ежемесячной амортизации).

А вот при налоговых расчетах, картина получится другая. При составлении НУ можно сразу списать 10% в расходы в первом месяца в качестве амортизационной премии. То есть 100 тыс. списываются сразу в расходы (1 000 000 / 10). Соответственно дальнейшие ежемесячные вычеты амортизации будут рассчитаны уже не с 1 млн, а с 900 тыс. (1 000 000 – 100 000), и равны будут 25 тыс. (900 000 / 36).

Тогда в первый месяц использования автомобиля, сумма амортизации в БУ будет 27 777 рублей, а в НУ – 125 000 (100 000 – амортизационная премия, 25 тыс. ежемесячная амортизация). Налогооблагаемая разница составит 97 223 рубля. Размер отложенного налогового обязательства 19 444 рубля (97 223 * 20%).

Начиная со следующего месяца, расход в бухгалтерском учете будет выше, чем в налоговом на 2 777 рублей (27 777 – 25 000), соответственно, на эту сумму каждый месяц будет сокращаться разница. А налоговое обязательство будет ежемесячно погашаться на 554 рубля (2 777 * 20%).

Отличия между бухучетом и налоговым

Отличия касаются практически всех направлений учета.

Признание доходов

Признание в бухучете регулируется ПБУ 9/99, установленными приказом №32 от 6 мая 1999 года. В пункте 2 ПБУ 9/99 указано, что доход фирмы – это повышение экономических выгод по итогам поступления активов и покрытия обязательств. При этом увеличивается капитал субъекта. Доходом не будут считаться вклады участников общества/собственников.

Определение дохода в рамках налогового учета содержится в статье 41 НК РФ. Это экономическая выгода, фиксируемая тогда, когда ее возможно оценить. Она должна соответствовать главе 23 НК РФ.

Оба определения тесно связаны с таким понятием, как экономическая выгода. Но в законах не раскрывается этот термин. Он есть только в Концепции бухучета в рыночной экономике (пункт 7.2.1). В частности, это способность объектов являться фактором для притока денег в компании. То есть выгода – это приток денег.

Классификация поступлений

Доходы в рамках бухучета:

- Доход от стандартных направлений работы фирмы. К примеру, это деньги от реализации товаров, исполнения услуг (пункт 5 ПБУ 9/99).

- Прочие доходы. Перечень их содержится в пункте 7 ПБУ 9/99. Он не является исчерпывающим. То есть прочими могут считаться доходы, не содержащиеся в этом перечне. Примеры прочих доходов: предоставление в аренду имущества, выплата неустоек партнерами, разницы между курсами.

Доходы в рамках НУ:

- Доходы от реализации услуг и прав на имущество. Под реализацией прав понимается продажа товаров как своего производства, так и купленных ранее оптом.

- Внереализационные доходы. Перечень их содержится в статье 250 НК РФ. Он является закрытым. К этой категории относится, к примеру, доход от долевого участия.

Классификация в бухучете и НУ имеет свои отличия и схожие черты. В обеих формах учета фигурирует выручка. Однако перечень прочих доходов в бухучете открыт, а перечень внереализационных доходов – закрыт.

Ограничения, касающиеся признания поступлений

Рассмотрим ограничения в рамках бухучета. Это доходы, не фиксируемые в рамках бухучета, оговорены в пункте 3 ПБУ 9/99. В частности, это поступления от ЮЛ и ФЛ. К примеру, это возвращенный заем, который ранее был дан заемщику.

В рамках НУ не признаются доходы, оговоренные в статье 251 НК РФ. Это доходы, которые пришли в форме имущества и прав на него в рамках предварительной оплаты. К примеру, это имущество, являющееся залогом.

Ограничения в обеих формах учета похожи. Перечни являются закрытыми.

Последовательность признания доходов

В бухучете последовательность признания доходов регламентируется разделом 4 ПБУ 9/99. Выручка признается только в том случае, если исполняются условия, содержащиеся в пункте 12 ПБУ 9/99. Если выполняются не все условия, средства признаются не выручкой, а кредиторским долгом. Обычно бухучет ведется посредством начисления. Но если субъект может вести упрощенный учет, то ему позволено использовать кассовый метод.

В рамках НУ порядок признания поступлений оговорен в статье 271 НК РФ.

ВАЖНО! Даты признания поступления средств в разных формах учета различаются.

Создание резервов

Еще одно различие в составлении отчетов — особенности создания резервов. Резервы создаются при начислении отпусков и в случае с сомнительными долгами, например, по дебиторской задолженности.

В БУ резервы по отпускам можно создавать заранее, с «запасом», в НУ же — только за отчетный год.

Что касается резервов по сомнительным долгам, в налоговом учете такой вид запаса применяется «по желанию», а в бухгалтерском является обязанностью. На основании этого, в двух отчетах также могут возникнуть расхождения.

Итак, налоговый и бухгалтерский учеты имеют разные цели ведения. Отсюда возникают не только разницы в составлении, ну и в отображенных финансов. Судить о бюджете компании только на основании НУ нельзя, так же как и платить налоги только с данных по бухгалтерскому учету.

Учет основных средств

Разница в налоговом и бухгалтерском учете может возникнуть и при операциях с основными средствами. Прежде всего стоит отметить, что в бухучете по каждому объекту может быть выбран свой метод начисления амортизации. Для целей бухучета способ амортизации закрепляется в учетной политике, применяется выбранный по всем объектам. К тому же в НУ возможны лишь 2 способа начисления износа ОС ― линейный и нелинейный.

Срок полезного использования по отношению к имуществу в бухучете нередко зависит от физических характеристик объекта. В НУ при определении этого показателя ориентируются на Классификацию ОС.

Еще одна причина возникновения расхождений ― амортизационная премия, которая позволяет списать часть потраченных средств сразу на текущие расходы. В бухгалтерском учете такое понятие отсутствует.

Особенности

Вести налоговый учет обязаны абсолютно все компании. Даже те, которые при расчетах применяют специальные режимы. При этом порядок осуществления учета должен быть указан в учетной политике предприятия, которая становится основным документом для исчисления налогов. Однако это происходит после утверждения руководителем.

Бухгалтерский учет включает в себя документирование, составление балансов, инвентаризацию и некоторые другие меры, которые имеют общую цель. Она состоит в том, чтобы сформировать полную и достоверную информацию о хозяйственной деятельности предприятия.

В чем разница между бухгалтерским и налоговым учетом?

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Требования

Действующее законодательство предъявляет немалое количество требований к составлению отчетности на предприятии. Все компании должны их соблюдать.

В частности, это касается осуществления учета скидок. Как известно, каждое предприятие самостоятельно определяет стоимость собственных товаров. Скидка не относится к расходам, так как является снижением стоимости, которая была изначально заявлена. Это важная информация, которая используется не только в бухгалтерском, но и в налоговом учете. В последнем случае скидки относят на снижение дохода.

Нужно понимать, что это лишь одно из внушительного количества требований, предъявляемых законодательством.

Основные задачи

Чтобы еще лучше понять, чем отличается бухгалтерский учет от налогового учета, давайте узнаем, для каких целей они используются. Эта информация позволит вам перестать путать данные понятия.

Итак, сначала перечислим основные задачи бухгалтерского учета:

- Прежде всего он позволяет сформировать полную и достоверную информацию о финансовой деятельности предприятия, а также о состоянии его имущества.

- Составление информации, которая может потребоваться внутренним или внешним пользователям для контроля соблюдения действующего российского законодательства.

- Предотвращение убытков на предприятии и поиск финансовых резервов, позволяющих обеспечить его устойчивость.

Признание доходов и расходов

В соответствии с требованиями к бухгалтерской отчетности в ней должны быть отражены все движения денежных средств. При составлении налоговой отчетности действуют несколько иные правила. Более того, в законодательных источниках перечислены категории, которые должны относиться к доходам или расходам.

Бухгалтерская отчетность должна отражать полную информацию о хозяйственной деятельности предприятия. В ней непосредственно учитываются прямые и косвенные расходы. Например, к первой категории относятся расходы, которые напрямую связаны с производством. Например, закупка материалов или другого сырья, заработная плата сотрудникам, которые заняты изготовлением продукции и т. д.

Теперь вам известно, какая разница между налоговым и бухгалтерским учетом. Это позволит четко разграничить оба понятия и не допускать путаницы. Это особенно важно для тех, кто имеет какое-либо отношение к отчетности предприятия.

Нужно понимать, что, даже несмотря на наличие различий, бухгалтерский учет и налоговый учет на предприятии тесно связаны друг с другом. Ведь в их основе находится хозяйственная деятельность предприятия. Кроме того, оба вида отчетности требуют накопления и обобщения информации о доходах и расходах предприятия. Именно тонкая взаимосвязь обосновывает путаницу, которая нередко возникает. Однако теперь вы сможете отличить одно от другого, используя простые критерии.

Нужно понимать, что не стоит пренебрегать составлением бухгалтерской отчетности на предприятии. Даже несмотря на тот факт, что она не требуется для представления в налоговые органы и может предназначаться исключительно для руководителя. Однако нужно понимать, что при ее составлении действуют иные принципы. Соответственно, если для оценки деятельности предприятия использовать только налоговую отчетность, можно ввести руководство в заблуждение. Это связано с тем, что прибыль в ней, как правило, выше, чем в бухгалтерской отчетности. Ведь именно от ее размера зависит объем взносов, которые необходимо уплатить в государственный бюджет. При этом фактическая прибыль предприятия может оказаться ниже. Вот почему руководитель не должен отказываться от бухгалтерского учета.