- О районе Границы района

- Схема проезда

- История района

- Характеристика района

- Глава управы

- Порядок поступления на государственную службу

- Новости

- Новости

- Полезная информация

- ГБУ г. Москвы » Жилищник района Северное Измайлово»

- Нормативные документы

- Общая информация

- Новая модель наземного транспорта

- Платные городские парковки на улице Парковки в районе

- Как пользоваться парковками

- Где расположены парковки

- 2018 Запланировано

- Запланировано

- Запланировано

- ЗАПЛАНИРОВАНО

- Общая информация

- Федеральный закон О порядке рассмотрения обращений граждан Российской Федерации

- Общая информация

- Общественный советник в твоем доме

- Состав

- ГБУ «Досуговый

- Государственной Думы РФ

- Горячая линия Правительства Москвы

- Нормативные правовые акты в сфере противодействия коррупции

- Телефоны

- Новости

- Новости

- Новости

- Программа реновации кварталов первого периода индустриального домостроения

- О терроризме и экстремизме

- Новости

> КБК для оплаты патента ИП на 2019-2020 годы

Какие КБК используются при ПСН

Если КБК неверный: последствия

Какие КБК используются при ПСН

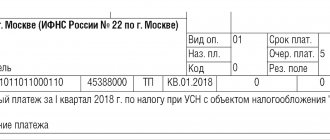

Для оплаты патента ИП необходимо самостоятельно найти нужные КБК и указать их в платежке. ФНС, фиксируя на оборотной стороне патента сведения о сумме и сроках его оплаты, не отражает сведений по КБК.

Необходимо использовать следующие КБК патента для ИП на 2019-2020 годы:

- В случае если территория ведения патентной деятельности — город федерального значения (Москва, Санкт-Петербург, Севастополь):

- 18210504030021000110 (налог);

- 18210504030022100110 (пени).

- В случае если бизнес ведется в городском округе:

- 18210504010021000110 (налог);

- 18210504010022100110 (пени).

- В случае если ИП работает на территории муниципального района:

- 18210504020021000110 (налог);

- 18210504020022100110 (пени).

- В случае если ИП работает в городском округе с внутренним делением:

- 18210504040021000110 (налог);

- 18210504040022100110 (пени).

- В случае если ИП работает на внутригородской территории:

- 18210504050021000110 (налог);

- 18210504050022100110 (пени).

Налог платится в тот муниципалитет, в котором:

- разрешена деятельность по определенному патенту — в соответствии с нормативным актом, принятым субъектом РФ (подп. 1.1 п. 8 ст. 346.43 НК РФ);

- ИП поставлен на учет по ПСН — в случае если патент действует на территории всего субъекта РФ (п. 2 ст. 346.51 НК РФ).

Желательно указывать для патента ИП КБК 2019-2020 годов правильно. Однако ошибки случаются. Далее рассмотрим, какими могут быть их последствия при отражении КБК в платежке на уплату налога при ПСН.

КБК для ИП на патент в 2021 году

В соответствии с приказом Минфина России от 8 июня 2021 г. № 132н «О Порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения» ИП при оплате патента необходимо указывать следующие КБК:

| КБК патент 2021 для платежей в бюджет | КБК |

| Москва, Санкт-Петербурга и Севастополь | 182 1 0500 110 |

| Городские округи | 182 1 0500 110 |

| Городские округи с внутригородским делением | 182 1 0500 110 |

| Муниципальные районы | 182 1 0500 110 |

| Внутригородские районы | 182 1 0500 110 |

Если КБК неверный: последствия

Ошибки при заполнении платежного поручения можно разделить:

- На критичные — которые приводят к неперечислению платежа в бюджет (и как следствие, возникновению недоимки, на которую начисляются пени).

К таким ошибкам относятся (подп. 4 п. 4 ст. 45 НК РФ):

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

- указание некорректного счета УФК;

- указание некорректного названия банка, в котором открыт счет ИФНС.

- Некритичные — которые не сопровождаются неперечислением платежа в бюджет, однако могут привести к тому, что платеж попадет в разряд невыясненных.

Неверное указание КБК — в числе таких ошибок. ФНС, получив платежку с некорректным КБК, с высокой долей вероятности, ориентируясь на прочие реквизиты, верно классифицирует и зачтет платеж. Но если имеющихся данных будет недостаточно, то налоговики внесут платеж в невыясненные поступления. Предпринимателю в этом случае следует подать в ФНС уточнение по платежу с указанием верного КБК.

Подробнее о действиях ИП читайте в материале «Допущена ошибка в КБК в платежном поручении».

***

Оплачивая патент, ИП в платежке должен указать верный КБК. Он выбирается исходя из типа населенного пункта (муниципалитета), в котором ведется деятельность. Неверное указание КБК может привести к внесению налоговиками платежа в категорию невыясненных денежных поступлений.

***

Новое про КБК 18210102030011000110: расшифровка и оформление в платежках

Читайте в статье:

- О каком налоге речь

- Расшифровка кода

- Код в платежном документе

- Все коды по НДФЛ

- Полезные документы

Внимание! При уплате налогов, пеней и штрафов вам понадобятся следующие документы. Скачивайте бесплатно:

Справочник КБК на 2021 годВсе коды в одном документе. Скачать бесплатноОбразец заполнения квитанции на уплату НДФЛСоответствует всем требованиям законодательства. Скачать бесплатноСправочник по заполнению платежек в 2021 годуПоможет правильно заполнить каждое поле платежкиСправочник по структуре КБКУзнайте значение каждой цифры кодаСрочная новостьC 1 июля в проекте ФСС участвуют 9 новых регионов, а бухгалтеры должны представить в Фонд важное заявление до 1 августа

Остальные документы, которые помогут в работе, смотрите в статье.

КБК, или как его еще называют, код бюджетной классификации – это обязательная информация при безналичных расчетах, в том числе при расчетах фирм, предпринимателей и граждан с бюджетом. КБК состоит из 20-ти знаков, в которых зашифрована информация о виде и получателе платежа.

Безналичные расчеты проходят через банковские структуры, задача которых – отправить средства нужному получателю. Для этого в платежном документе предусмотрено специальное поле 104 для указания КБК. Ошибка в коде бюджетной классификации приводит к тому, что платеж не доходит до получателя или администратора, а зачисляется в другой бюджет или попадает в состав невыясненных поступлений. Это создает плательщику дополнительные проблемы.

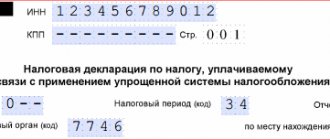

КБК 18210102030011000110: какой налог

Понять, какой налог платить по тому или иному КБК, несложно, если, зная структуру кода, посмотреть, какие значения находятся в каждом из разрядов. Общая схема для всех КБК приведена ниже:

Как видно из схемы, двадцатизначная кодировка состоит из нескольких частей, и каждый разряд кода содержит необходимую для безналичного платежа информацию. Что зашифровано в каждом из разрядов, читайте в таблице 1.

Таблица 1. КБК 18210102030011000110: какой налог

| Разряды кода | Зашифрованная информация о платеже | КБК 18210102030011000110 расшифровка |

| Первый — третий | Кто администрирует платеж | ФНС (182) |

| Четвертый — шестой | К какой группе и подгруппе бюджетных доходов относится платеж | Налог на доходы (101) |

| Двенадцатый — тринадцатый | В какой бюджет нужно зачислить платеж | В бюджет на федеральном уровне (01) |

| Четырнадцатый — семнадцатый | Вид платежа | Сумма налога или недоимка по нему (1000) |

| Восемнадцатый — двадцатый | Пополнение бюджета или изъятие из бюджета | Пополнение бюджета (110) |

КБК 18210102030011000110: расшифровка

Зная общую структуру кодов бюджетной классификации, проще понять, к какому платежу относится любой КБК, в том числе КБК 18210102030011000110. Речь идет о налоговом платеже с доходов, зачисляемом в общероссийский бюджет, и этот платеж администрирует ФНС. Иными словами, это НДФЛ с доходов физических лиц, получивших облагаемые суммы, перечисленные в статье 228 Налогового кодекса, в том числе:

- Поступления от продажи имущества, в том числе личного, или имущественных прав, которыми человек владел меньше минимального срока, установленного Налоговым кодексом.

- Суммы, полученные налоговыми резидентами России из-за пределов страны.

- Вознаграждения физлицам, с которых налоговые агенты не удержали НДФЛ и не сообщили о невозможности удержать налог.

- Выигрыши в азартные игры в пределах 15 000 р., полученные от тотализаторов и букмекерских организаций.

- Подарки в виде недвижимости, транспорта, акций, долей в уставном капитале фирм, полученных не от родственников или членов семьи и т.д.

По этим доходам физлица самостоятельно платят налог и отчитываются в налоговую по форме 3-НДФЛ.

Программа БухСофт автоматически формирует платежные поручения с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

>КБК 18210102030011000110 в платежном документе

Готовую квитанцию на уплату НДФЛ физлицом смотрите в окне ниже, ее можно бесплатно скачать.

Особенности патентной системы налогообложения

Патентная система налогообложения предоставляется только индивидуальным предпринимателям со средним числом работников не более пятнадцати человек и ведущим свою деятельность в соответствии со ст. 346.43 НК РФ.

Патентная система налогообложения подразумевает потенциальный доход предпринимателя за налоговый период, установленный государством.

В случае покупки патента предприниматель будет освобождён от ряда налогов:

- НДФЛ;

- налог на имущество физических лиц (за исключением объектов налогообложения, предусмотренных ст. 378.2 НК РФ);

- НДС (за исключением ввоза товаров из иностранных государств на территорию Российской Федерации и при осуществлении деятельности в соответствии со ст. 174.1 НК РФ)

Необходимо чётко понимать, что данные налоговые послабления возможны только в части тех видов деятельности индивидуального предпринимателя, в отношении которых возможно применение патентной системы налогообложения.

В соответствии с Налоговым Кодексом (ст. 346.51 НК РФ) определены сроки уплаты налога в зависимости от срока действия прав ведения предпринимательской деятельности на патентной системе налогообложения:

· 2/3 суммы в срок, не превышающий период действия патента.

КБК 18210102030011000110 и все коды по НДФЛ

Законодательно установлены отдельные КБК для случаев уплаты НДФЛ:

- налоговыми агентами,

- физлицами с доходов, названных в статье 228 НК РФ,

- предпринимателями и частнопрактикующими лицами, у которых нет наемных сотрудников;

- иностранцами, получающими патент для работы в России.

Все коды при НДФЛ приведены в таблице 2.

Таблица 2. КБК 18210102030011000110 и все коды по НДФЛ

| Облагаемая сумма | КБК по НДФЛ | ||

| По платежу | По пеням | По штрафам | |

| Облагаемые доходы физлиц из статьи 228 НК | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Вознаграждения физлицам от налоговых агентов | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Доходы предпринимателей и частнопрактикующих лиц, у которых нет наемных сотрудников | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Платежи иностранцев, получающих патент для работы в России | 182 1 0100 110 | ||

Пени по НДФЛ приходится платить физлицам и налоговым агентам, если инспекция не получает налоговый платеж после того, как истек крайний срок его уплаты.

Пример

Налоговый резидент России в 2021 году получил доход в сумме 210 000 р. в виде арендной платы за сдачу своего жилья, находящегося в Казахстане. По правилам Налогового кодекса с такого дохода гражданин платит налог самостоятельно, так как это поступления из-за пределов России.

Предположим, что при заполнении квитанции гражданин ошибся в КБК, в результате чего его платеж попал в состав невыясненных, хотя и был уплачен своевременно, до 15 июля следующего года. Ему пришлось внести пени в сумме 1050 р. и перечислить налог повторно. При заполнении квитанций гражданин указал:

При составлении платежного поручения по налоговым платежам в графе 104 требуется указывать специальный 20-тизначный шифр. КБК ЕНВД 2021 для ИП и юридических лиц регламентированы Минфином РФ (Приказ № 65н, датированный 01.07.2013 г.). Назначение кода – систематизация доходных поступлений в бюджет.

Расшифровка КБК 18210502010021000110

В России для исчисления налогов и ведения бухучета действует основная схема обложения сборами и специальные режимы (СНО). В зависимости от используемой СНО, плательщик указывает в квитанции соответствующий КБК. Чаще всего юрлица и бизнесмены работают на спецрежиме — единый налог на вмененный доход (ЕНВД). Эта схема заменяет большинство сборов, а налоговый тариф равен 15%. Особенность вмененки (ЕНВД) в том, что сбор исчисляется не с заработанной прибыли, а с примерного дохода, который устанавливает НК РФ для определенного типа работ. Этот спецрежим используют фирмы, работающие не во всех сферах.

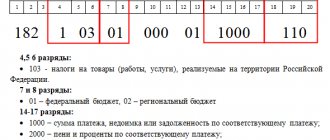

Работая на ЕНВД, плательщик вносит налоговые средства по стандартному платежу, указывая КБК 18210502010021000110. Код состоит из 20 цифр, разделенных на семь блоков. Для каждого действует соответствующее значение:

- 182 — ведомство, в которое направлены средства: ИФНС.

- 1 — категория бюджетных поступлений: налоговые.

- 05 — конкретизированный тип сбора: налог на комплексный доход.

- 02010 — категория бюджета, источник, с которого исчислен сбор: вмененная прибыль, перечисленная в региональный бюджет.

- 02 — конкретный вид казны: бюджет субъекта России.

- 1000 — назначение платежа: стандартный. По этому спецрежиму используются и другие типы поступлений КБК ЕНВД 2021 для ИП.

- 110 — обобщенная группа поступлений: доходы.

КБК для ЕНВД в 2021 году

Каждое число в шифре обладает специфическим информационным признаком. КБК ЕВНД 2021 для юридических лиц идентичен коду для уплаты обязательств частными предпринимателями. Данный платеж относится к сфере администрирования ИФНС, что подтверждается первыми тремя цифрами в коде – «182».

В рамках одного вида налога различают несколько подвидов доходов бюджета:

- Комбинация чисел 182 1 0500 110 (КБК расшифровка 2018). Какой налог обозначает этот КБК – его применяют для уплаты основной суммы единого «вмененного» налога, которая перечисляется по данным декларации, а также для уплаты недоимки и перерасчетов.

- Если срок перечисления денег по налоговым обязательствам был нарушен, начисляется пеня. Уплата пеней осуществляется с указанием отдельного КБК ЕНВД. В 2021 году для ИП и юрлиц он имеет вид – 182 1 0500 110. Порядок начисления пени регламентирован ст. 75 НК РФ. При оформлении платежки ссылаться можно на акт сверки с ФНС или требование налоговой инспекции.

- При выявлении налогового правонарушения инспекцией выписывается штраф. Чтобы погасить его, в платежном документе обозначают целевое назначение средств кодом 182 1 0500 110. Взыскание в форме штрафа в т.ч. может быть назначено за несоблюдение крайних сроков, отведенных для подачи налоговой декларации, или неуплату налога (ст. 119, 122 НК РФ).

На номер КБК ЕНВД 2021 для ООО или индивидуальных предпринимателей не влияет период, за который производится уплата. Одинаковая числовая комбинация будет проставлена в платежке при перечислении средств как за 1 квартал 2021 г., так и за любой другой период. Например, при уплате налога КБК ЕНВД за 2 квартал 2018 г. (а также и за 3 и 4 квартал) должен быть обозначен в платежке шифром 182 1 0500 110.

Исключение – обязательства, которые возникли за период до 2011 года, по ним действуют другие КБК:

КБК для уплаты пени

При несвоевременной уплате сбора по ЕНВД, либо неуплате вообще, пени начисляются согласно ст. 75 НК РФ. Меньшая ставка исчисляется до 31 дня просрочки, затем ставка санкции повышается. Так, до 31 дня неуплаты ставка рефинансирования по ЦБ РФ рассчитывается как 1/300, а далее – 1/150. Но сумма пени не может превысить сумму просрочки.

Таким образом, чтобы оплатить пени, придется внести сумму, умноженную на количество просроченных дней и ставку рефинансирования. При уплате пени, правонарушитель в платежке указывает КБК 18210502010022100110.

Где применяется КБК 18210504010021000110

Патентная система, как и другие виды налогообложения, обладают своими определенными нюансами и достоинствами. Но, несмотря на особенные черты, также как и других случаях, оплата налога происходит только по специально выделенному для этого коду. И чаще всего в качестве него применяется КБК 18210504010021000110.

Да, патентная система относится к одним из молодых. Ведь введена она была лишь в 2013 году, и возможно это является также одной из причин, почему на данный момент она все еще не пользуется среди ИП особой востребованностью. А ведь достоинств у этой системы предостаточно. В первую очередь, стоит сказать о декларации. Если в других применяемых системах обложения ее заполнения является обязательным и в случае не выполнения данного обязательства налогоплательщика ожидают пени и штрафы, то в ситуации с патентной системой, все эти сложности отсутствуют. Так как подача декларации в ситуации с патентной системой не осуществляется.

Не надо также заботиться и о своевременном отчислении взносов в ПФР и ФСС, при условии, что деятельность не связана с розничной торговлей либо сдачей в аренду недвижимости. У каждого ИП есть возможность пользования одновременно несколькими видами патентов, действие которых распространяется на определенные регионы. На выбранные патенты ИП самостоятельно может установить их срок действия. Но стоит учесть, что длительность действия патента не может превышать 1 год.

Перечисления налога – стоимости патента осуществляется в виде аванса, который должен оплачиваться ИП исключительно в момент действительности патента, а не по итогу деятельности. Патент не является своего рода ограничением, от применения других видов систем налогообложения. Поэтому, каждый ИП имеет полное право при желании соединять оформленный патент с другими нужными налоговыми системами начисления.

Как оплачивать патент

В первую очередь стоит обратить внимание, что данный патент не подлежит такого рода оплате как другие виды системы обложения. Величина суммы налога по патенту тут рассчитывается с применением 6% ставки. Таким образом, получается, что оплачивая патент, ИП сразу покрывает всю сумму налога. В каждом случае стоимость патента будет разная, ведь ее подсчет осуществляется на основе суммы полученной вследствие подсчетов максимальной величины дохода, который ИП может получить за годовой период деятельности.

Стоимость патента оплачивается с применением особого документа, где указывается верный КБК. Дело в том, что на каждой территории действует особый код КБК и в случае неправильного его введения ИП может не только испытать неприятные моменты, связанные с исправлением ошибки и перенаправлением средств, но и даже получения штрафа за задержку с оплатой. В большинстве случае применяется КБК 18210504010021000110, так как именно он предназначен для перечисления платежей в бюджет городского округа.

Оплата патента осуществляется в виде авансового платежа. На осуществление этой операции выделяется определенный срок и если в этот период оплата не будет произведена, то плательщика ожидают малоприятные последствия. Несмотря на присутствующие приятные достоинства в патенте, наказание за неисполнение обязанностей плательщику применяется весьма серьезное. Возможно, применяемые именно эти меры наказания и являются не последней причиной низкой востребованности патентной системы налогообложения.

При не внесении нужной суммы в указанные сроки, ИП обязан будет оплатить пени, штрафы, начисляемые налоговиками по ставке, используемой для общей системы налогообложения. И начисление их будет осуществляться с месяца, когда началось действие патента.

КБК для уплаты патента для ИП

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

| Налог, взимаемый в бюджеты городских округов | налог | 182 1 05 04010 02 1000 110 |

| пени | 182 1 05 04010 02 2100 110 | |

| проценты | 182 1 05 04010 02 2200 110 | |

| штрафы | 182 1 05 04010 02 3000 110 | |

| Налог, взимаемый в бюджеты муниципальных районов | налог | 182 1 05 04020 02 1000 110 |

| пени | 182 1 05 04020 02 2100 110 | |

| проценты | 182 1 05 04020 02 2200 110 | |

| штрафы | 182 1 05 04020 02 3000 110 | |

| Налог, взимаемый в бюджеты городов федерального значения (Москва, Санкт-Петербург, Севастополь) | налог | 182 1 05 04030 02 1000 110 |

| пени | 182 1 05 04030 02 2100 110 | |

| проценты | 182 1 05 04030 02 2200 110 | |

| штрафы | 182 1 05 04030 02 3000 110 |

Самым большим удобством для ИП на этой системе является отсутствие необходимости подачи налоговой декларации.