Когда платить ЕНВД в 2021 году

Рассчитанную сумму ЕНВД перечислите в 2021 году бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Это предусмотрено пунктом 1 статьи 346.32 НК РФ. Следовательно, сроки уплаты ЕНВД в 2021 году следующие:

| Сроки уплаты ЕНВД в 2021 году | |

| За IV квартал 2021 года | Не позднее 25.01.2018 |

| За I квартал 2021 года | Не позднее 25.04.2018 |

| За II квартал 2021 года | Не позднее 25.07.2018 |

| За III квартал 2021 года | Не позднее 25.10.2018 |

Также см. «Сроки уплаты ЕНВД в 2021 году».

Платежное поручение по ЕНВД в 2021 году: образец

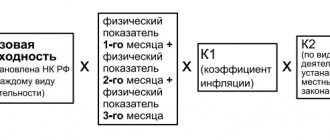

При расчете налога и заполнении платежного поручения по ЕНВД в 2018 году следует учесть, что коэффициент К1 для вмененки не изменился по сравнению с двумя предыдущими годами. Заполнить платежку ЕНВД поможет наглядный образец.

Единый налог на вмененный доход платят компании и индивидуальные предприниматели, которые перевели один или несколько видов бизнеса на данный спецрежим (п. 2 ст. 346.26 НК РФ). Платежные поручения по ЕНВД заполняют по итогам каждого квартала. Приведем образцы.

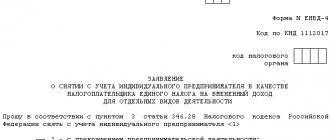

Образец платежного поручения по ЕНВД в 2021 году для ИП

Образец платежного поручения по ЕНВД для ИП

В поле 8 предприниматель заполняет фамилию, имя, отчество и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак «//».

В поле 101 «Статус плательщика» надо поставить код «09» (приложение 5 к приказу Минфина России от 12.11.13 № 107н). При таком статусе обязательно должен быть заполнен ИНН или УИН (поле 22).

При текущих платежах в реквизите «Код» (поле 22) надо поставить «0», при платежах по требованию инспекции — 20-значный номер, если он есть в требовании. Если номера в требовании нет — значение «0».

Поле 110 «Тип платежа» с 28 марта 2021 года в платежках по налогам и взносам не надо заполнять (Указание Банка России от 06.11.15 № 3844-У).

При оплате налога до подачи декларации в поле 109 надо ставить «0». При текущих платежах после сдачи отчетности — дату подписания декларации. При погашении недоимки: без требования инспекции — значение «0», по требованию — дату требования.

В поле 108 предприниматель заполняет номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить «0». А при платежах по требованию инспекции — номер требования. В реквизите 10 знаков, их делят точками. Первые два — периодичность платежа (КВ). Следующие два — номер квартала (01 — 04). Последние четыре — год, за который платят налог. При погашении недоимки пишут срок уплаты из требования.

В поле 106 предприниматель записывает значение «ТП» — по текущим платежам. Если погашает задолженность, то ставит «ЗД», а при платежах по требованию инспекции – «ТР».

В поле 105 надо заполнить код ОКТМО. Если налог зачисляется в бюджет субъекта или муниципального образования, этот код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

В поле 104 надо поставить код бюджетной классификации, который состоит из 20 знаков. ЕНВД — 182 1 0500 110.

См. КБК ЕНВД 2021 для ИП и юридических лиц

Образец платежного поручения по ЕНВД в 2021 году для организаций

Компания перечисляет налог четыре раза в год. Каждый раз надо оформлять платежное поручение. Образец можно скачать по ссылке ниже.

Образец платежного поручения по ЕНВД для организаций

Организации, в отличие от ИП, ставят в платежном поручении по ЕНВД статус плательщика «01», так как компания является налогоплательщиком.

В третью очередь банки списывают налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит единый налог сама, то это 5-я очередь. Значит, надо поставить «5».

Остальные поля надо заполнять так же, как описано выше.

Напомним, отправить платежку по ЕНВД надо не позднее 25-го числа первого месяца, следующего за истекшим кварталом (п. 1 ст. 346.32 НК РФ). Например, за 1 квартал 2021 года — не позднее 25 апреля, за 2 квартал — не позднее 25 июля и т.д.

Для группировки в системе учета расходов и доходов бюджетной системы РФ, государство ввело единую классификацию учетных показателей. О понятии «Код бюджетной классификации», применении индивидуальными предпринимателями и юридическими лицами КБК по «вмененному» налогу, расшифровке состава кодов расскажем в сегодняшнем обзоре. Кроме этих ключевых вопросов, мы предложим вам актуальные КБК ЕНВД 2021 для юридических лиц и ИП.

Куда платить

В 2021 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения своей деятельности. Поэтому ЕНВД они платят по местонахождению головного офиса.

Куда платить ЕНВД

ФНС — орган, который отвечает за контроль налогообложения. Служба имеет подразделения в населенных пунктах. Выбор отделения для оплаты осуществляется по территориальному принципу с использованием ЕНВД КБК. Установлена общая норма: налог платится по месту осуществления деятельности.

Исключения из правила:

- грузоперевозки;

- транспортировка пассажиров;

- реклама, которая размещена на транспортных средствах;

- развозная торговля;

- оплаты страховых взносов за работников.

Обе категории оплачиваются по месту регистрации ИП. Остальные виды деятельности, от бытовых и ветеринарных услуг до передачи торговой точки в аренду, подпадают под действие главной нормы.

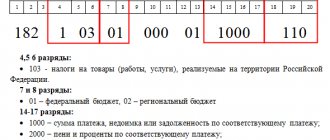

Код бюджетной классификации на 2018 год

Код бюджетной классификации для уплаты ЕНВД в 2021 году – 182 1 0500 110. В платежных поручениях надо ставить этот 20-значный КБК для уплаты ЕНВД за 1 квартал 2021 года и последующие отчетные периоды.

Если кроме налога необходимо заплатить пени или штраф, КБК будут различаться четырьмя знаками с 14 по 17-й. Значения этих кодов следующие:

- для вмененного налога – 1000;

- пени – 2100;

- штраф – 3000.

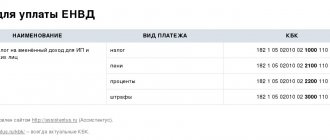

В итоге таблица с КБК по ЕНВД на 2021 год выглядит так:

Таблица КБК с 2021 года для ООО и ИП

| Вид платежа | Реквизиты КБК |

| Вмененный налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

КБК ЕНВД в 2021 году: какие изменения

С 01.01.2018 года вступили в действие изменения в КБК для оплаты налогов и сборов. Они коснулись не всех платежей. Для оплаты единого налога на вмененный доход используют те же коды бюджетной классификации, что и в 2021 году.

КБК ЕНВД 2021 для юридических лиц и ИП

Для оплаты налога используют двадцатизначный код бюджетной классификации. За несвоевременную оплату Налоговая инспекция выпишет штраф и начислит пеню. Налог, пеню и штраф нужно отправлять по разным КБК. В коде будут различия в 14-17 знаках.

Так для оплаты основного платежа в КБК 14-17 знаки будут «1000», для оплаты штрафа – «3000», для оплаты пени – «2100».

| Назначение платежа | КБК ЕНВД 2021 для ИП и юр. лиц |

| Вмененный налог | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

Также в ЕНВД предусмотрены проценты. Единый налог на вмененный доход по отдельным видам деятельности в виде процентов по соответствующему платежу нужно оплачивать на следующий КБК:

182 1 0500 110

За налоговые периоды, истекшие до 01.01.2011 года, единый налог на вмененный доход для отдельных видов деятельности (проценты по соответствующему платежу) оплачивают по такому КБК:

Образец платежного поручения на уплату ЕНВД в 2021 году

КБК на уплату ЕНВД в платежном поручении нужно указывать в поле 104.

Что касается других полей платежного поручения на уплату текущих платежей по ЕНВД в 2021 году, то обратите внимание на следующее:

- в поле 105 «ОКТМО» — ОКТМО муниципального образования, в котором компания или предприниматель состоят на учете в качестве плательщика «вмененного» налога;

- в поле 106 «Основание платежа» – по текущим «вмененным» платежам — «ТП»;

- в поле 107 «Показатель налогового периода» — номер квартала, за который перечисляется ЕНВД. Допустим, «КВ.01.2018»;

- в поле 108 «Номер документа» – по текущим платежам «0»;

- в поле 109 «Дата документа основания платежа» – по текущим платежам — дата подписания декларации по ЕНВД;

- поле 22 «УИН» – заполняют в том случае, если компания (ИП) платит вмененный налог по требованию ИФНС. Тогда этот реквизит будет в требовании налоговиков. Иначе в поле 22 — «0».

- поле 110 «Тип платежа» – не заполняется.

Пример:

ООО «Стелла» вносит ЕНВД за 1 квартал 2021 года. Срок уплаты ЕНВД за 1 квартал – не позднее 25 апреля 2021 года. В поле 104 платежки компания укажет КБК – 182 1 0500 110. В поле 101 ООО «Стелла» запишет 01, в поле 105 будет ОКТМО, в поле 106 – ТП, в поле 107 – КВ.01.2018. В поле 108 бухгалтер поставит 0, в поле 109 – дата подписания декларации по ЕНВД за 1 квартал 2021 года. В поле 21 –5, в поле 22 – 0.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

КБК по ЕНВД в 2021 году для юридических лиц и ИП: таблица

Какие коды бюджетной классификации (КБК) по ЕНВД определены на 2018 год? Изменились ли КБК по ЕНВД? Утверждены ли новые коды по единому налогу на вмененный налог? В данной статье представлена актуальная таблица с расшифровкой КБК по ЕНВД на 2021 год, а также приведен образец платежного поручения на перечисление единого налога. Таблица может пригодиться юридическим лицам и ИП. Если в платежке указать неверный КБК, надо будет уточнять платеж. Также см. “Изменения по ЕНВД в 2021 году“.

Когда платить ЕНВД в 2021 году

Рассчитанную сумму ЕНВД перечислите в 2021 году бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Это предусмотрено пунктом 1 статьи 346.32 НК РФ. Следовательно, сроки уплаты ЕНВД в 2021 году следующие:

| Сроки уплаты ЕНВД в 2021 году | |

| За IV квартал 2021 года | Не позднее 25.01.2018 |

| За I квартал 2021 года | Не позднее 25.04.2018 |

| За II квартал 2021 года | Не позднее 25.07.2018 |

| За III квартал 2021 года | Не позднее 25.10.2018 |

Также см. «Сроки уплаты ЕНВД в 2021 году».

Куда платить

В 2021 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения своей деятельности. Поэтому ЕНВД они платят по местонахождению головного офиса.

Код бюджетной классификации на 2021 год

Код бюджетной классификации для уплаты ЕНВД в 2021 году – 182 1 0500 110. В платежных поручениях надо ставить этот 20-значный КБК для уплаты ЕНВД за 1 квартал 2021 года и последующие отчетные периоды.

Если кроме налога необходимо заплатить пени или штраф, КБК будут различаться четырьмя знаками с 14 по 17-й. Значения этих кодов следующие:

- для вмененного налога – 1000;

- пени – 2100;

- штраф – 3000.

В итоге таблица с КБК по ЕНВД на 2021 год выглядит так:

Таблица КБК с 2021 года для ООО и ИП

| Вид платежа | Реквизиты КБК |

| Вмененный налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

Образец платежного поручения на уплату ЕНВД в 2021 году

КБК на уплату ЕНВД в платежном поручении нужно указывать в поле 104.

Что касается других полей платежного поручения на уплату текущих платежей по ЕНВД в 2021 году, то обратите внимание на следующее:

- в поле 105 «ОКТМО» — ОКТМО муниципального образования, в котором компания или предприниматель состоят на учете в качестве плательщика «вмененного» налога;

- в поле 106 «Основание платежа» – по текущим «вмененным» платежам — «ТП»;

- в поле 107 «Показатель налогового периода» — номер квартала, за который перечисляется ЕНВД. Допустим, «КВ.01.2018»;

- в поле 108 «Номер документа» – по текущим платежам «0»;

- в поле 109 «Дата документа основания платежа» – по текущим платежам — дата подписания декларации по ЕНВД;

- поле 22 «УИН» – заполняют в том случае, если компания (ИП) платит вмененный налог по требованию ИФНС. Тогда этот реквизит будет в требовании налоговиков. Иначе в поле 22 — «0».

- поле 110 «Тип платежа» – не заполняется.

Пример:

ООО «Стелла» вносит ЕНВД за 1 квартал 2021 года. Срок уплаты ЕНВД за 1 квартал – не позднее 25 апреля 2021 года. В поле 104 платежки компания укажет КБК – 182 1 0500 110. В поле 101 ООО «Стелла» запишет 01, в поле 105 будет ОКТМО, в поле 106 – ТП, в поле 107 – КВ.01.2018. В поле 108 бухгалтер поставит 0, в поле 109 – дата подписания декларации по ЕНВД за 1 квартал 2021 года. В поле 21 –5, в поле 22 – 0.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

ЕНВД (КБК): на какой КБК платить ЕНВД предпринимателям?

При уплате ЕНВД в платежном поручение необходимо указать КБК, соответствующий данному виду налога. При этом КБК по ЕНВД для ИП в 2019 по сравнению с применяемыми в 2021 году не изменились.

При указании КБК в платежном поручении на уплату ЕНВД нужно разграничивать, уплачивается ли собственно налог или же пени или штраф по нему, поскольку 14-17 разряды КБК зависят от типа платежа:

| Тип платежа по ЕНВД | КБК |

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

КБК пени по ЕНВД для ИП в 2020-2021 годах

Помимо своевременной уплаты налогов, пеней и сборов государство в лице Минфина вменило в обязанность налогоплательщика самостоятельно «раскладывать» свои платежи по назначению, уровням и классификации доходов и расходов бюджета, указывая 20-значный цифровой шифр (КБК) в поле 104 платежного поручения.

О правилах заполнения КБК в платежных поручениях читайте в статье «Заполняем поле 104 в платежном поручении (нюансы)».

О заполнении других полей платежного поручения на уплату налогов читайте в статье «Заполняем поле код в платежном поручении».

Перечни КБК устанавливаются Минфином. Для уплаты пени по ЕНВД КБК в 2020-2021 годах используется единый как для ИП, так и для предприятий: 182 10500 110.

Посмотреть, по какому КБК нужно уплачивать ЕНВД в 2020-2021 годах, можно в этой статье.

Если в КБК была допущена ошибка

Если при уплате ЕНВД налогоплательщик допустил ошибку, повторно платить эту же сумму не придется. Ведь даже при ошибке в КБК налог, пени или штраф будут зачислены в бюджетную систему РФ, если в платежке при этом верно указаны номер счета Федерального казначейства и наименование банка получателя (п. 4 ст. 45 НК РФ). Для уточнения платежа налогоплательщику достаточно направить в инспекцию письмо об уточнении платежа, в котором указать, какой КБК считать правильным, и приложить к нему копию первоначально отправленного платежного поручения с ошибкой.

Платежное поручение по пеням в 2021 году

Рассчитывается либо в процентом соотношении или указывается конкретная сумма.

Собственно неустойка или неустойка в узком смысле установлена, как правило, за длящееся нарушение, исчисляется в процентном отношении к сумме неисполненного обязательства или в твердой денежной сумме;Штраф же платится единоразово и должен быть изначально оговорен в договоре.

Штраф взыскивается за разовое или длящееся нарушение в твердой денежной сумме или в процентном отношении к сумме неисполненного обязательстваНеустойку, как правило, платит один контрагент другому. Пеня применяется, как правило, при задолженностях предприятий, как мера наказания за просрочку по денежным обязательствам. Является разновидностью неустойки и платится за каждый день просрочки.Согласно налогового законодательства пени начисляются за просрочки в уплате налогов, а также авансовых платежей по ним.

В случае, если предприятие вовремя не перечислит пеню, его счет может оказаться заблокирован.

Отчетность (ЕНВД) для ИП в 2019 году

| Период | Срок сдачи ЕНВД |

| 4 квартал 2021 года | 21 января 2021 года |

| 1 квартал 2021 года | 22 апреля 2021 года |

| 2 квартал 2021 года | 22 июля 2021 года |

| 3 квартал 2021 года | 21 октября 2021 года |

За непредставление налоговой декларации по ЕНВД в 2019 году в установленные сроки предусмотрено начисление штрафа в размере 5% от суммы налога, подлежащего уплате, но не более 30% от данной суммы налога и не менее 1 000 рублей (п. 1 ст. 119 НК РФ).

Сроки уплаты ЕНВД в 2021 году

Согласно статье 346.32 НК РФ, перечисление налогов в бюджет для индивидуальных предпринимателей и организаций, использующих ЕНВД, производится до 25-го числа следующего за налоговым периодом (кварталом) месяца. Сроки уплаты ЕНВД в 2021:

- 25 апреля 2019;

- 25 июля 2019;

- 25 октября 2019;

- 25 января 2021.

Уплата налога в бюджет возможна раньше указанных сроков, а перечисленные даты являются крайними для осуществления платежа. Что касается штрафов и пени, то их следует перечислять по мере их признания. Если налоговая требует уплаты штрафов и пени, ориентируйтесь на дату, которая указана в требовании.

ЕНВД: сроки уплаты для ИП 2021

Единый налог уплачивается в бюджет ежеквартально не позднее 25-го числа месяца следующего за кварталом (п. 1 ст. 346.32 НК РФ).

| Период | Срок уплаты ЕНВД |

| 4 квартал 2021 года | 25 января 2021 года |

| 1 квартал 2021 года | 25 апреля 2021 года |

| 2 квартал 2021 года | 25 июля 2021 года |

| 3 квартал 2021 года | 25 октября 2021 года |

За неуплату единого налога предусмотрено начисление штрафа в размере 20% от суммы задолженности по налогу (п. 1 ст. 122 НК РФ). Он грозит при неправильном отражении налога в декларации, приведшем к неуплате налога.

Платежное поручение на уплату енвд за 1 квартал 2021 – 2021 года образец

До и после информации об адресе надо поставить знак “//”.

Кроме того, нужно, чтобы вид деятельности субъекта был включен в список из ст. 346.26 НК РФ, численность штата не превышала 100 человек и соблюдены требования по участию в них других организаций.

В поле 101 “Статус плательщика” надо поставить код “09” (приложение 5 к приказу Минфина России от 12.11.13 № 107н). При таком статусе обязательно должен быть заполнен ИНН или УИН (поле 22). При текущих платежах в реквизите “Код” (поле 22) надо поставить “0”, при платежах по требованию инспекции – 20-значный номер, если он есть в требовании.

Если номера в требовании нет – значение “0”.

Поле 110 “Тип платежа” с 28 марта 2021 года в платежках по налогам и взносам не надо заполнять (Указание Банка России от 06.11.15 № 3844-У). При оплате налога до подачи декларации в поле 109 надо ставить “0”.

При текущих платежах после сдачи отчетности – дату подписания декларации. При погашении недоимки: без требования инспекции – значение “0”, по требованию – дату требования. В поле 108 предприниматель заполняет номер документа, который является основанием платежа.

Какой КБК по ЕНВД в 2021 году?

В 2021 году КБК по ЕНВД не изменились по сравнению с 2021 годом. Как и раньше, КБК зависит от типа платежа (налог, пени или штраф по нему):

| Тип платежа по ЕНВД | КБК |

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

Отличия в КБК по типу платежа (налог, пени, штраф) – лишь в 14-17 разрядах (1000, 2100, 3000 соответственно).

По приведенным в таблице КБК перечисляют налог, пени и штрафы как организации, так и индивидуальные предприниматели, применяющие ЕНВД.

Стоит отметить, что КБК-ЕНВД (2019) для юридических лиц такие же, как и КБК-ЕНВД (2019) для ИП.

КБК для пеней по ЕНВД в 2021 — 2021 годах

Пени для индивидуальных предпринимателей, уплативших налог несвоевременно, рассчитываются по формуле: П = ДП × ∑налога × 1/300 × СтРЦБ, где: П — пени; ДП — количество дней просрочки; ∑налога — сумма ЕНВД; СтРЦБ — ставка рефинансирования ЦБ, значение которой с 01.01.2016 приравнено к величине ключевой ставки ЦБ. Юридические лица могут использовать эту формулу только в 2 случаях: если задолженность по оплате налога возникла до 01.10.2017 или если просрочка платежа составляет не более 30 дней. Начиная с 31-го дня просрочки пени для налогоплательщиков — юридических лиц будут рассчитываться по формуле: П = ∑налога × СтРЦБ / 300 × 30 + ∑налога × СтРЦБ / 150 × (ДП – 30).

Для расчета пени воспользуйтесь нашим .

Пример 1 Налогоплательщик уплатил ЕНВД 09.08.2021 вместо 25.07.2019, то есть опоздал на 15 календарных дней (в соответствии с разъяснениями ФНС России из письма от 06.12.2017 № ЗН-3- 22/[email protected] день фактической уплаты не включен в расчет пеней).

КБК пени (ЕНВД)

Дни просрочки считаются со дня, следующего за сроком уплаты налога, по день погашения задолженности по налогу включительно. Процентная ставка пени в зависимости от типа плательщиков ЕНВД и количества дней просрочки определяется так: Налогоплательщик ЕНВД Количество календарных дней просрочки До 30 дней (включительно) Свыше 30 дней Организация 1/300*R 1/150*R ИП 1/300*R R – это , действующая в соответствующем периоде.

КБК для уплаты пени по ЕНВД в 2021 году не изменился по сравнению с 2021 годом. Уплачивать пени по «вмененному» налогу нужно по следующему КБК: 182 1 0500 110 К слову, сам налог по ЕНВД уплачивается на КБК 182 1 0500 110, а штраф по налогу – на КБК 182 1 0500 110.

Также читайте:

Форум для бухгалтера: Поделиться:

Как исправить ошибку в КБК?

Напомним, что ошибками в платежном поручении, которые ведут к незачислению налога в бюджетную систему РФ, являются неверное указание (п. 4 ст. 45 НК РФ):

- номера счета Федерального казначейства;

- наименования банка получателя.

Неверное указание КБК не является ошибкой, препятствующей зачислению налога в бюджетную систему. А потому нельзя говорить о том, что обязанность налогоплательщика по перечислению ЕНВД в таком случае будет не исполнена. Заново платить налог, пени или штраф при ошибке в КБК не нужно. Достаточно направить в свою инспекцию письмо об уточнении платежа, в котором указать верный КБК, на который платеж должен был быть зачислен. К письму желательно приложить копию первоначально отправленной в банк платежки с ошибкой в КБК.

КБК по ЕНВД для ИП и организаций в 2019 году

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов.

КБК в 2021 году не отличается от кода, который действовал в 2018 году. Он зависит от вида выплаты, которую необходимо произвести — налог, штраф, проценты или пени. К примеру, для уплаты ЕНВД надо внести в соответствующий раздел (поле 104) платежки следующий 20-значный код: 182 1 0500 110. Для того, чтобы уплатить штраф или пени, надо внести изменения в данный шифр, поменяв 4 цифры. Таким образом, окончательный вариант КБК:

- для налога — 182 1 0500 110;

- для пени — 182 1 0500 110;

- для процентов — 182 1 0500 110;

- для штрафов — 182 1 0500 110.

КБК отличаются для разных типов платежей (налог, пени, проценты или штраф) — только в знаках с 14-го по 17-й.

Организации и ИП перечисляют деньги на одни и те же КБК. Платежные поручения отличаются полем 101 «статус плательщика» — ИП проставляют в нем код «09», а юридические лица — «01».

В какой срок перечислять ЕНВД?

Налог по ЕНВД плательщики должны перечислять ежеквартально. За истекший квартал – не позднее 25-го числа первого месяца следующего квартала (п. 1 ст. 346.32 НК РФ). Если крайняя дата уплаты придется на выходной или нерабочий праздничный день, перечислить налог можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

За налоговые периоды 2021 года ЕНВД перечисляется в следующие сроки:

В таблице указаны крайние даты платежа. Конечно, налогоплательщик может перечислять налог и раньше этих дат (п. 1 ст. 45 НК РФ).

Пени и штраф, исчисленные и перечисляемые налогоплательщиком добровольно, уплачиваются по мере их признания. А пени и штраф, предъявленные на основании налогового требования, уплачиваются в сроки, указанные в таком требовании.

Сроки уплаты ЕНВД за 2019 год

ЕНВД уплачивается предпринимателями (как и организациями) ежеквартально. Уплатить налог за истекший квартал нужно не позднее 25-го числа первого месяца следующего квартала (п. 1 ст. 346.32 НК РФ). Сказанное означает, что за налоговые периоды 2021 года ЕНВД нужно перечислять в следующие сроки:

| Налоговые периоды 2021 года | Срок уплаты ЕНВД |

| 1-ый квартал | 25.04.2019 |

| 2-ой квартал | 25.07.2019 |

| 3-ий квартал | 25.10.2019 |

| 4-ый квартал | 27.01.2020 |

ЕНВД уплачивается предпринимателями по месту постановки на учет в налоговой инспекции в качестве плательщика спецрежима.

Куда перечислять ЕНВД

ЕНВД (в т.ч. пени и штраф) перечисляются по реквизитам налоговой инспекции, в которой организация или ИП стоит на учете в качестве плательщика ЕНВД (п. 1 ст. 346.32 НК РФ). В общем случае такой налоговой инспекцией является инспекция по месту ведения организацией или ИП предпринимательской деятельности, переведенной на ЕНВД. А для некоторых видов деятельности (например, оказание автотранспортных услуг по перевозке пассажиров и грузов или размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств) – налоговая инспекция по месту нахождения организации или месту жительства ИП (п. 2 ст. 346.28 НК РФ). Ваша налоговая инспекция для перечисления ЕНВД будет указана в уведомлении, которое выдается плательщику ЕНВД после постановки его на учет (п. 3 ст. 346.28 НК РФ).

Содержание акта:

- дата составления и вид платежа;

- сведения об ИП, его наименование и ИНН;

- информация о получателе (указать БИК, ИНН и КПП;

- сумма оплаты числом и прописью.

Так как у индивидуального предпринимателя отсутствует КПП, то в поле указывается «0». Документ составляется в печатном виде на материальном носителе. Допустимо подготовить поручение в электронном формате. Для удобства восприятия ниже представлен образец платежного поручения, который поможет избежать ошибок и опечаток при заполнении.

ЕНВД – единый налог на вмененный доход. Его по-простому называют «вмененкой». Такая система налогообложения позволяет заменить несколько налоговых сборов:

- НДФЛ (для индивидуальных предпринимателей);

- налог на имущество (кроме тех, по которым для оплаты налогового сбора оценивается кадастровая стоимость);

- НДС (все позиции, кроме экспортных).

Существуют некоторые виды деятельности, по которым невозможно перейти на ЕНВД. К ним относят:

- размещение рекламы на транспортных средствах;

- разносная и развозная торговля;

- оказание услуг по перевозке грузов и пассажиров.

Перейти на ЕНВД может каждый предприниматель или юридическое лицо, если его деятельность присутствует в списке, который предусматривает такую систему налогообложения. Также в штате предприятия должно числиться не более 100 сотрудников. Налог нужно оплачивать в сроки, указанные в ст.346.42 Налогового Кодекса Российской Федерации.

ЕНВД оплачивают каждый квартал не позднее 25-го числа месяца, который следует за месяцем окончания квартала. Так за I квартал 2018 года платеж перечисляют до 25.04.2018 года, за II квартал – до 25.07.2018 г., за III квартал – до 25.10.2018 года, за IV квартал – до 25.01.2019 г.