В Российской Федерации существуют две категории налогоплательщиков – организации, имеющие статус налоговых агентов и отдельные люди. И те, и другие несут обязанность, установленную государством. Речь идёт об уплате подоходного налога на все получаемые ими доходы, кроме исключённых из категории обязательных к урезанию законодательно. Многих интересует вопрос, касающийся НДФЛ: федеральный или региональный это налог?

Несмотря на то, что работодатели уплачивают налог за своих сотрудников, может возникнуть ситуация, когда гражданин должен сделать это самостоятельно. Личное посещение налоговой и уплата налога на доходы потребуется в случае крупного выигрыша или продажи недвижимости. Также информация о подоходном налоге будет нелишней для тех, кто планирует открытие собственного бизнеса.

В данном материале мы разберёмся с тем, что такое налоговые ставки и база, какие объекты значатся, как налогооблагаемые и выясним, куда перечисляется НДФЛ – в региональный бюджет или федеральный.

НДФЛ: федеральный или региональный налог?

Объекты, облагаемые налогом на доход физлица

Согласно российскому законодательству, существует два главных объекта, которые облагаются НФДЛ. В первую очередь, это прибыль, которую в течение отчетного срока получает резидент России, независимо от того, где находится её источник – на территории страны или вне её.

Ещё один объект – прибыль нерезидентов страны, которые, тем не меняя, черпают её из российских источников. Кроме трудовых доходов сюда включаются:

- Деньги, выплаченные за работу по официальной договорённости.

- Доходы от реализации своего имущества, долей в организациях, акций и так далее.

- Средства, вырученные за эксплуатацию права автора на интеллектуальную или иную собственность.

- Осуществление сдачи в аренду имущества, находящегося в России.

По закону, самостоятельно должны декларировать доход:

- Лица, ведущие частную практику (адвокаты, частные детективы, нотариусы).

- Лица, которые получили нетрудовой доход от продажи или аренды имущества.

- Граждане, доход которых перечисляется из источников, находящихся за пределами страны.

- ИП-шники.

- Люди, получившие вознаграждение из источника, не имеющего статуса налогового агента.

- Наследники авторов изобретений, произведений науки или искусства, получающие вознаграждения.

- Граждане, выигравшие денежные средства в играх (лотереях), основанных на риске.

Важный момент – ежегодно крайним сроком для того, чтобы самостоятельно задекларировать доход, установлено 30 апреля.

Кем и как осуществляется перечисление НДФЛ в бюджет?

Плательщиками подоходного налога, согласно ст. 207 НК РФ, признаются физлица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечисление НДФЛ в бюджет либо осуществляется ими самостоятельно при получении разовых или систематических поступлений, либо возлагается на налоговых агентов — источников выплаты постоянных доходов.

Правила начисления и уплаты подоходного налога отражены в гл. 23 НК РФ. Налоговые агенты уплачивают НДФЛ за работников не позднее дня, следующего за днем фактического получения ими доходов в виде зарплаты, и не позже последнего дня месяца, в котором выплачены отпускные и пособия по нетрудоспособности (п. 6 ст. 226 НК РФ).

Подробнее об этих сроках читайте в статье «Когда перечислять подоходный налог с зарплаты?».

Оплата налога индивидуальными предпринимателями и прочими физлицами производится в срок до 15 июля года, следующего за отчетным.

Доходы, которые не подлежат налогообложению

Несмотря на то, что НДФЛ облагаются любые средства, подходящие под определение «доход», НК России включает в себя конкретный список доходов, которые налогом не облагаются. Получает ли эти доходы резидент или нерезидент страны – в данном случае роли не играет. В перечень таких доходов относят:

- Денежные пособия по беременности и родам, алименты.

- Пенсионные начисления лицам, достигшим законодательно установленного возраста для выхода на пенсию или признанным нетрудоспособными экспертизой.

- Компенсация за ущерб здоровью работника.

- Подарки стоимостью менее 4 000 рублей, полученные сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Материальная помощь в размере менее, чем 4000 рублей, полученная сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Материальная помощь малообеспеченным семьям, статус которых подтверждён государством.

- Оплата из чистой прибыли работодателя медицинской помощи для своего сотрудника или членов его семьи.

- Вознаграждения донорам крови.

- Компенсация за ущерб здоровью работника.

- Компенсация стоимости путёвок в санатории и прочие учреждения, связанные с оздоровлением граждан (кроме туристических).

- Расходы на повышение профессиональной квалификации сотрудника.

- Оплата переподготовки, получения образования или профессиональной подготовки сотрудника.

- Стипендии, получаемые студентами высших образовательных учреждений.

- Гранты на образовательную или научную деятельность.

- Компенсация в связи с увольнением, сумма которой не больше, чем троекратный размер среднемесячной зарплаты (шестикратный размер для жителей Крайнего Севера).

- Материальная помощь семье умершего сотрудника.

- Материальная помощь, выплаченная гражданам, пострадавшим от стихийного бедствия или иной чрезвычайной ситуации.

- Денежные средства, переданные пострадавшим от террористических нападений.

- Компенсация сотруднику расходов по уплате процентов по кредиту на строительство или покупку недвижимости.

Налог на доход физлица – что это?

Физические лица, получающие доход (денежные средства) обязаны отказаться от его части в пользу государственного бюджета по установленной ставке. Эта отчуждаемая часть и считается подоходным налогом, который является прямым и основным для всего населения России.

Отметим, что такой налог платят не только лица физические, но и юридические

Расчёт суммы, которая полагается для уплаты в государственную казну, производится на основании двух базовых величин:

- налоговой (финансовой) базы;

- налоговой ставки.

Поговорим об этих важных понятиях.

Характеристики налоговой базы

Для каждого типа дохода (объекта налогообложения) применяется такая характеристика, как налоговая база. Она необходима, чтобы измерить такой объект, выразить его количественно. По сути, налоговая база является набором доходов, с которых взимаются прямые налоги. В конце каждого налогового периода (месяц, три месяца, год или иные временные рамки) определяется налоговая база.

Существует система – налоговый учёт, обобщающая данные для определения налоговой базы. Каждая организация в статусе налогового агента самостоятельно формирует такую систему учёта. Это необходимость, установленная законодательно. Все организации-плательщики несут ответственность за своевременность, достоверность и прозрачность налоговой информации. Согласно НК РФ, существует два метода учёта налоговой базы: кассовый и накопительный. В первом случае учитываются фактические доходы, которые уже получены. Накопительный метод учитывает не сами деньги, а права на них. То есть, если организация ещё не получила средства, но имеет право на их получение, за доходы будет принят именно этот факт.

Согласно статье 210 НК России, в налоговую базу включаются три формы доходов плательщиков: материальная, натуральная и денежная

При этом для каждой формы финансовая база будет рассчитана отдельно, так как каждый вид доходов имеет свои ставки. Налоговая база – это величина, помогающая в расчётах суммы подоходного налога. Чтобы её рассчитать, нужно умножить базу на налоговую ставку.

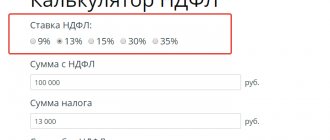

Налоговые ставки в Российской Федерации

Налоговая ставка – это величина налоговых исчислений, помноженная на единицу, которой измеряют налоговую базу. Это обязательный элемент и основной критерий для подсчёта любого налога, установленный законодательно.

Таблица 1. Налоговые ставки в РФ

| Ставка | Значение |

| 13% | Ставкой в стандартные 13% процентов облагается доход физических лиц, не важно, будь то полученные в качестве оплаты труда средства или деньги за продажу квартиры. С наступлением 2015 года данная ставка стала действительна и для выплаты дивидендов. Обратите внимание, финансовая база для отчисления по дивидендам определяется отдельно от других поступающих средств, подлежащих обложению по стандартной ставке. |

| 9% | 9% снимается с денег, поступающих в виде выпущенных до наступления 2007 года ипотечных облигаций. Эта же ставка действительна для средств, поступающих к учредителям управляющего ипотечным покрытием союза, которые были приобретены в результате покупки сертификатов на участие ипотечное, совершенной до наступления 2007 года. |

| 15% | Нерезиденты Российской Федерации, являющиеся физическими лицами, имеющими доли в компаниях, расположенных и работающих в России, следовательно, и получающих тут средства, облагаются ставкой в 15% от суммы поступившего дохода. |

| 30% | Прочие доходы нерезидентов, не включенные в предыдущий пункт, облагаются налогами в размере 30%. |

| 35% | 35% снимается с полученных гражданами денежных выигрышей за участие в любого рода мероприятиях, а также по процентам сделанного банковского вклада. |

НДФЛ: в какой бюджет зачисляется, кто должен платить

Одним из основных налоговых сборов, взимаемых с граждан нашей страны, является НДФЛ.

В какой бюджет зачисляется эта выплата из кармана каждого россиянина, интересует многих, так как все мы, разумеется, хотели бы видеть, каким благоприятным изменениям поспособствуют затраченные средства.

Кроме того, в какой из бюджетов направлять НДФЛ – предопределяющий вопрос для каждой организации-работодателя, удерживающей налог с трудящихся в ней сотрудников, и прочих организаций, имеющих необходимость по самостоятельной уплате налога с полученных ими доходов.

НДФЛ: в какой бюджет зачисляется?

В какой бюджет зачисляется налог на доходы физических лиц

Налог подоходной категории, взимаемый с физических лиц, имеет одну интересную особенность, отличающую его от большинства иных сборов.

Так, он относится к категории федеральных налогов, то есть актуальных для всех жителей страны, получающих денежные средства на ее территории.

Тем не менее, вопреки всем привычным нормам, собранные с него деньги уходят не в бюджет Федерации, а непосредственно в казну:

Даже будучи выплатой, установленной на Федеральном уровне, налог на доходы физических лиц впоследствии поступает в бюджеты регионов и городов, а также иных населенных пунктов

Существует перечень доходов, с которых вы обязаны платить данный налоговый сбор, о которых вы могли ранее не подозревать. Советуем вам изучить его внимательно, дабы впоследствии не столкнуться с законными последствиями

Доходом же является совокупное количество поступающих к человеку средств, идущих из определенных источников. Так, речь идет о деньгах, заработанных:

- при реализации недвижимости, которая находилась в собственности гражданина менее 5 лет с момента ее приобретения у предыдущего хозяина;

- на сдаче в аренду какого-либо имущества, не обязательного недвижимого;

- из доходов, источники которых располагаются за пределами границ нашей страны;

- впоследствии участия в каких-либо розыгрышах (за исключением тех случаев, когда разыгрывающая средства организация берет на себя обязанности налогового агента);

- в виде оплаты за выполненную работу (также если давшая работу организация не взяла на себя функции налогового агента);

- прочие доходы.

Для обозначенных выше доходов действует все та же ставка, что и для заработной платы – 13% для резидентов и 30% для нерезидентов.

Разумеется, многие возмутятся, услышав, что должны отчислять в казну средства даже с выигранных денежных призов. Однако, таков закон, и мы, как законопослушные граждане, обязаны ему следовать. В конце концов, перечисленные государству средства впоследствии пойдут непосредственно на благоустройство нашей же страны.

Выплата налоговых сборов производится в официальном порядке, путем проставления в соответствующей документации верных кодов бюджетной классификации

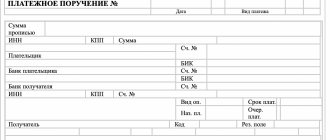

Как выплатить налог на доходы физического лица государству

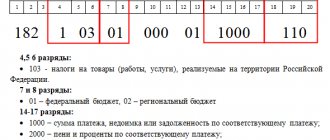

Уплатить положенный казне сбор можно единым платежом согласно актуальному коду бюджетной классификации (КБК). Эти коды необходимо знать каждому работодателю, предпринимателю или простому гражданину, отчисляющим денежные средства в казну страны.

Итак, далее в таблице мы отразили актуальные на сегодняшний день кодировки.

Таблица 1. КБК для уплаты подоходного сбора

Код бюджетной классификацииДля каких доходов

| 18210102010011000110 | Для организаций-работодателей, перечисляющих в казну сбор с доходов сотрудников. |

| 18210102020011000110 | Код, использующийся при отчислении средств с доходов, полученных индивидуальными предпринимателями, нотариусами и адвокатами. |

| 18210102030011000110 | Кодировки, использующиеся для отчислений с доходов, полученных согласно 228 статье Налогового Кодекса. |

| 18210102040011000110 | Последовательность цифр, которая используется для перечисления НДФЛ в казну лицами, являющимися иностранцами, использующими патент в трудовой деятельности. |

Грамотность относительно вопросов, связанных с налогообложением, необходима не только налоговым агентам, но и простым гражданам, поэтому, внимательно прочтите статью и изучите более подробно заинтересовавшую вас в ней информацию

Налоговый вычет – это обязательство государства перед гражданином частично компенсировать ему уплаченные налоги или же разрешить не платить их на часть полученного дохода.

Но такая возможность предоставляется не по всем вариациям налогов, а лишь в строго ограниченных случаях. И, кстати, сейчас можно подать заявку на налоговый вычет через «Госуслуги», буквально не выходя из дома.

Как это сделать, читайте в специальной статье.

Заключение

В какой бюджет зачисляется НДФЛ, как именно его выплачивают, и с каких доходов нужно выделять долю государству – все эти вопросы должен выяснить каждый гражданин нашей страны, а также каждая организация, для того, чтобы при выплате налоговых сборов не нарушать закон. Помните, что за отказ от уплаты впоследствии подразумевается определенное наказание, в первую очередь представленное такими санкциями, как штраф и пеня на просрочку.

Выплата налогов и дальнейшее их использование государством – система, существующая много лет, налаженная таким образом, чтобы деньги граждан шли на их же общие нужды. Поэтому, избегая уплаты сборов, прежде всего вы наносите урон самим себе.

– НДФЛ: учет и начисление

Источник: https://yr-expert.com/ndfl-v-kakoj-byudzhet-zachislyaetsya/

Грамотно считаем сумму НДФЛ

Во избежание наложения штрафа за неверно уплаченную сумму, стоит разобраться, каким образом высчитать НДФЛ. Кто-то скажет, что за большинство граждан это делает работодатель, но в любой момент задекларировать доход может понадобиться в самостоятельном порядке – при получении выигрыша, денег с продажи или аренды имущества.

Посчитать сумму налога может любой плательщик

Первым делом нужно количественно определить доход, облагаемый налогом. Далее — выяснить налоговую ставку на каждый тип дохода и исчислить налоговую базу. Выше уже упоминалось, что в зависимости от типа дохода применяется конкретная ставка, а каждая ставка имеет свою финансовую базу. Последнее действие, когда названные величины известны — несложные вычисления. Нужно воспользоваться формулой, указанной в НК РФ: умножить налоговую базу на налоговую ставку, в результате выяснится итоговая сумма НДФЛ.

Какие нормативные акты регулируют НДФЛ

Какие статьи следует изучить:

| Нормативные акты | Комментарии |

| ст.207 Налогового Кодекса РФ | Налогоплательщики |

| ст. 217 НК РФ | Доходы, не подлежащие налогообложению |

| ст.218 НК РФ | Стандартный налоговый вычет |

| ст.219 НК РФ | Социальный налоговый вычет |

| ст.220 НК РФ | Имущественный налоговый вычет |

| ст.224 НК РФ | Определение налоговой ставки |

| ст. 226 НК РФ | Особенности исчисления налога, в т.ч. организациями с обособленными подразделениями. Порядок и сроки уплаты НДФЛ, |

| ст. 56, ст.61 Бюджетного Кодекса РФ | Распределение НДФЛ по бюджетам |

Деньги исчисленные и удержанные

Прежде, чем оказаться в государственной казне, подоходный налог сотрудника проходит две стадии. Ежемесячно, по окончании отчётного периода, бухгалтерским отделом производится начисление НДФЛ. Средства будут перечислены бюджету позднее, в момент фактического получения работниками заработной платы. Получается, что первым порядком налоговый агент насчитывает (удерживает) сумму, положенную для перевода, вторым — совершает само исчисление. В бухгалтерии любой компании ведутся расчётные журналы, для каждой операции имеется собственный. В них вписывают сведения о сотруднике: его доходы, ставки, начисленные и удержанные суммы.

Законодательно описан и факт невозможности перевода налоговых средств, связанной с непреодолимыми причинами. Если компания-налоговый агент попала в эту ситуацию, она обязана как можно скорее подать в инспекцию соответствующие бумаги, фиксирующие происходящее.

НДФЛ: документ для отчётности

Индивидуальные предприниматели и крупные компании, являющиеся лицами юридическими, всё равно нанимают сотрудников. Значит, они являются налоговыми агентами и должны передать в налоговую необходимые документы, в которых указаны исчисленные и фактически переведённые в казну государства трудовые налоги. В данном случае главным документом является справка, носящая название 2-НДФЛ, в которой представлена информация о том, в полной ли степени налоговый агент выполнил свои обязательства перед Российской Федерацией.

Такую справку в бухгалтерии заполняют для каждого сотрудника отдельно, основанием для указанных данных будет являться тот факт, что работник получает заработную плату или иные доходы от работодателя.

Важный момент! Каждая налоговая ставка в обязательном порядке требует заполнения своей справка 2-НДФЛ. Если работник получает заработную плату, облагаемую 13% налога, а также он выручил денежные средства с продажи автомобиля, на него дважды заполняется форма 2-НДФЛ, в каждой справке отражается свой тип дохода и его налогообложение. В указанном нами примере первую справку, о зарплате, будет готовить работодатель, вторую, о личном доходе – сам плательщик самостоятельно. Документ необходимо подготовить в двух экземплярах и предоставить на рассмотрение в налоговую не позднее, чем первого апреля (по окончании отчётного периода года). Пример заполнения формы 2-НДФЛ найдете в нашей статье.

Как и куда платить НДФЛ обособленного подразделения?

Как гласит п. 7 ст. 226 НК РФ, филиалам и отделениям головной компании нужно уплачивать налог в бюджеты муниципалитетов, где расположены указанные подразделения.

Чтобы определиться, куда платить НДФЛ с нескольких филиалов, находящихся в пределах одного муниципального образования с несколькими ИФНС, нужно выбрать одну инспекцию, в которой зарегистрирован филиал, и уплачивать налог по данной территории.

Если компания этого не сделает, то платить придется отдельно по каждой территории, где есть орган ФНС. Подобные правила распространяются и на филиалы иностранных компаний, уплачивающих налоги в России.

Что будет, если не платить НДФЛ?

Налоговый кодексом России четко установлены санкции, которые будут применены как к налоговому агенту, так и к физическому лицу в том случае, если НДФЛ будет выплачен с просрочкой или перечисление средств в государственную казну будет вовсе проигнорировано.

Своевременная уплата налогов контролируется законом

Так, налоговые агенты, которые замешкались с перечислением средств, могут получить штраф, составляющий 20% от самой суммы налога. Те же проценты государство «накинет» сверху, если деньги вообще не будут перечислены или исчисление будет неполным. Также с неплательщика может быть удержаны недоимка и пени. Но есть нюанс – если трудовые доходы выплачиваются сотрудникам в натуральном виде, налоги с них взимать невозможно, просрочка налогового платежа, соответственно, так же не может случиться. Ещё один момент – налоговый агент не стал удерживать НДФЛ из доходов сотрудников. В этом случае его также ожидает штраф, но уже без начисления пени.

Что касается физических лиц, то они также могут получить штраф в 20% от суммы налога в случае его неполной уплаты или неуплаты. Но законом предусмотрено ещё одно наказание, за умышленное занижение налогооблагаемых доходов. Если физлицо специально укажет в декларации меньшую сумму, его ожидает денежный штраф в размере 40% от реальной суммы. Закон также освобождает физических лиц от штрафа в случае просрочки платежа. Но пени по НДФЛ за несвоевременную уплату будет начислено.

Не успели сдать декларацию в срок? Хотите узнать, какие последствия ведет за собой непредоставление отчетности вовремя? Подробно о сроках давности налоговых правонарушений и как уменьшить сумму штрафа читайте в нашей статье.

Куда платить НДФЛ за работников налоговым агентам?

Перевод налога осуществляется предприятиями в установленные сроки по кодам бюджетной классификации в зависимости от категории доходов налогоплательщика. После этого казначейство самостоятельно распределяет платежи в соответствующие бюджеты по классификатору территориальных образований.

На текущий момент действуют следующие КБК:

- 18210102010011000110 — налог с доходов, выплачиваемых работодателем;

- 18210102020011000110 — налог с доходов предпринимателей, нотариусов, адвокатов;

- 18210102030011000110 — налог с доходов, выплаченных на основании ст. 228 НК РФ;

- 18210102040011000110 — налог с доходов иностранцев, использующих патент в трудовой деятельности.

Бюджет для НДФЛ: региональный или федеральный?

Подоходный налог – весьма значимый сбор для любой страны, не только России. За счёт этих выплат в государственную казну поступают очень существенные денежные вливания, сравнить которые можно с поступлениями от налогов на прибыль или НДС. Разберёмся, к какому же уровню следует отнести налог на доход физических лиц в России.

Налоговая система нашей страны подразумевает налоги трёх видов: федеральные, региональные и местные. К какой классификации будет отнесён налог зависит от уровня государственного органа, вводящего обязательные платежи. Согласно статье НК РФ №23, налог на трудовые доходы является федеральным. Принцип такого отнесения основан на том, что НДФЛ является фиксированным налогом, уплата которого осуществляется одинаковым и неизменным способом во всех без исключения населённых пунктах страны. Этим и отличаются налоги, классифицированные как федеральный и региональный. Последние законодательно прописаны весьма неточно, и местные власти могут закреплять конкретные особенности и нюансы таких выплат, основываясь не только на федеральных законах, но и даже на собственных нормативных актах.

Однако, НДФЛ не полностью поступает в федеральный бюджет. Согласно законодательству, только 85% от общих выплаченных налоговых средств поступает в бюджет российских субъектов. Исключение делается для налогов, выплачиваемых иностранцами, которые трудятся в России по патенту – в этом случае деньги зачисляются в субъектный бюджет стопроцентно.

Оставшиеся 15%, согласно Бюджетному кодексу России, должны быть зачислены в местные бюджеты, дальше они будут распределены в зависимости от административного уклада этого субъекта. Так, если в субъектах есть сельские поселения, поделенные на муниципальные районы, первые получат два процента от суммы, вторые – тринадцать процентов. Если территория субъекта включает городские поселения, то в их бюджет будет перечислено десять процентов НДФЛ, муниципальные районы в их составе получат оставшиеся пять процентов.

Как идет распределение НДФЛ между бюджетами

Как будет распределяться распределение суммы, получаемой государством в виде налогов, определяется Бюджетным Кодексом РФ.

Прямой зависимости от того кто вводит налог с тем в какой бюджет он будет зачислен — нет.

Налоговые доходы от НДФЛ, являющегося федеральным налогом, не поступают в федеральный бюджет.

Кто платит НДФЛ? Плательщики НДФЛ

Распределение доходов от НДФЛ между бюджетами установлено БК РФ и зависит от того, кто является налогоплательщиком.

По общему правилу в бюджет субъектов РФ зачисляются 85% от НДФЛ. Исключение составляет налог, уплачиваемый иностранным гражданином, работающим в России на основании патента.

В данном случае налог в полном объеме поступает в бюджет субъекта РФ (п. 2 ст. 56 БК РФ).

Оставшиеся 15% суммы зачисляются в местные бюджеты (п.2 ст.58 БК РФ). Дальнейшее распределение зависит от того, какие административные единицы есть на территории субъекта.

В субъектах с территориальным делением на городские округа вся оставшаяся сумма зачисляется в бюджеты этих округов.

В случае, когда на территории субъекта есть городские поселения, то 10% от суммы НДФЛ перечисляется в их бюджет, а 5% в бюджеты муниципальных районов в их составе.

В субъектах с сельскими поселениями, разделенными на муниципальные районы в следующем процентном соотношении: 2%-поселениям, 13% — муниципальным районам.

Источник:

Уплата «по адресам» и федеральные платежи

Связи между адресом прописки физических лиц и перечислением НДФЛ, удержанного из заработной платы, нет. Тем не менее, чаще всего работодатель производит уплату, отталкиваясь от территориальной принадлежности компании, где трудоустроен работник.

Пример. ИП, ведущие два или более направлений деятельности, по одному из них будут отчитываться перед налоговой по месту своей прописки, по-другому – в сторонней инспекции, по той геолокации, где фактически осуществляется бизнес. Тогда и НДФЛ за сотрудников будут распределены между разными налоговыми инспекциями, если работники заняты в разных направлениях.

Засчитывается ли НФДЛ в счёт иных налогов?

Мы выяснили, что подоходный налог является федеральным. В связи с этим могут возникнуть следующие вопросы:

- Можно ли перекрыть недоимку, связанную с НДФЛ переплатой по другому налогу, тоже федеральному?

- Можно ли в другие, недостающие платежи зачесть излишки перечисленного НДФЛ (переплату)?

Если рассматривать организации, имеющие статус налоговых агентов (в том числе ИП), ответы на оба вопроса – отрицательные. Речь идёт о конкретных трудовых доходах сотрудников, и НДФЛ должен быть удержан именно с них. Даже если в течение двух-трёх месяцев работодатель допустит переплаты или недоимки, имеющие отношение к одному и тому же человеку, налогового агента могут ожидать штрафы. Закон в данном случае непреклонен – налог удерживается непосредственно при выплате конкретных денег конкретному лицу.

Проще вышеуказанными вопросами обстоят дела у ИП-шника, который платит подоходный налог сам за себя. Индивидуальные предприниматели, работающие по общей системе налогообложения, платят ещё и НДС (это тоже федеральный налог), потому при подаче в налоговую инспекцию по месту жительства соответствующего заявления у них будет возможность проведения перерасчётов между этими налогами. Подобная схема поможет индивидуальным предпринимателям вернуть переплату.

Видео — Региональные и местные налоги

Подведение итогов

Каждый человек, проживающий в России и имеющий доходы, облагаемые НДФЛ, стоит перед обязанностью уплаты этого налога. Поскольку подоходный налог является федеральным, все выплаты и их порядок конкретизированы и тщательно контролируются налоговой инспекцией. Данный факт говорит о невозможности увильнуть от налоговых отчислений – это не только будет отравлять жизнь и ведение трудовой деятельности, но и чревато денежными штрафами и начислением пени.

Понимая все особенности выплат НДФЛ, обезопасить себя от неприятностей и многочисленных визитов в налоговую инспекцию довольно просто. В данном материале описаны и отражены важные моменты, которые могут пригодиться человеку, получающему доходы на территории Российской Федерации. Налог рассчитывается простой формулой, а для произведения подсчётов, не нужно обладать какими-то особенными профессиональными знаниями. Налоговый кодекс страны подробно рассказывает всё о нюансах подоходного налогообложения, а заполнение справки по форме 2-НДФЛ не занимает большого количества времени.