Что такое электронный счет-фактура

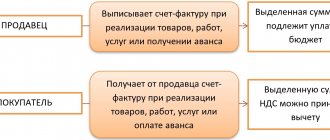

Напомним, что электронный счет-фактура, так же как и его бумажный вариант, является основанием для принятия к вычету сумм НДС, предъявленных продавцом покупателю (п. 1.2 Порядка).

Возможность выставления электронных счетов-фактур предусмотрена пунктом 1 статьи 169 Налогового кодекса. Для этого необходимо взаимное согласие сторон сделки, а также наличие совместимых технических средств и возможностей. Счета-фактуры в электронном виде могут выставлять не только продавцы, но и комиссионеры, налоговые агенты, а также агенты, продающие или приобретающие от своего имени товары для принципала.

Обмен счетами-фактурами фирмы должны проводить в соответствии с Порядком. Кроме того, такой обмен возможен при соблюдении следующих условий, предусмотренных Налоговым кодексом (п. 1 ст. 169 НК РФ):

- есть взаимное согласие на это сторон сделки;

- счета-фактуры составляются по установленному формату;

- счета-фактуры подписываются усиленной квалифицированной подписью;

- стороны имеют совместимые технические средства и возможности для приема и обработки этих счетов-фактур в установленном порядке.

Сроки выставления и цена опоздания

Органы ФНС вменяют продавцу в обязанность выставление счета-фактуры в срок не позже 5 рабочих (календарных) суток с момента совершения сделки, которым может считаться:

- отгрузка;

- выплата покупателю аванса или всей стоимости покупки;

- доставка товара покупателю или до пункта, оговоренного в договоре;

- момент оказания услуги.

Бумажное оформление счетов-фактур позволяло подкорректрировать дату в ситуации опоздания, обозначив ее «задним числом». Электронный формат исключает такую возможность. Однако опоздание не столь страшно, оно не является существенным нарушением, могущим повлечь за собой отказ в возврате НДС (п. 2 ст. 169 НК РФ). Главное, чтобы были выполнены остальные существенные требования:

- возможность полной и достоверной идентификации продавца и покупателя;

- указание товара (услуги, работы);

- подтверждение прав собственности и их перехода в результате акта продажи;

- точные данные о стоимости, влияющие на базу и сумму НДС.

Электронная подпись и формат

Итак, обмен электронными счетами-фактурами возможен только по ТКС через оператора электронного документооборота. Как этот обмен осуществляется на практике?

Согласно пункту 6 статьи 169 Налогового кодекса электронный счет-фактура должен быть подписан усиленной квалифицированной подписью руководителя организации или лица, уполномоченного им подписывать счета-фактуры.

Электронная подпись главного бухгалтера для выставления электронных счетов-фактур не требуется.

С 1 июля применяется формат электронного счета-фактуры, установленного приказом ФНС России от 24 марта 2021 г. № ММВ-7-15/155.

Электронный счет-фактура, составленный только по утвержденному формату и подписанный усиленной квалифицированной подписью, может служить основанием для вычета покупателем входного НДС. И только такие электронные счета-фактуры можно направить в ИФНС по ее требованию по ТКС (письма Минфина России от 13 ноября 2015 г. № 03-02-08/65721, ФНС России от 09 февраля 2021 г. № ЕД-4-2/[email protected], от 7 сентября 2015 г. № ЕД-4-2/15669).

Распечатывать такой электронный счет-фактуру не нужно. Причем ни для представления в ИФНС, ни для хранения в течение установленного срока (п. 1.13 Порядка, письмо Минфина России от 13 января 2021 г. № 03-03-06/1/259).

Электронная подпись по доверенности

По мнению Минфина, электронный счет-фактуру может подписать не только руководитель фирмы или уполномоченный сотрудник, но и любой человек, которому выдана доверенность (письмо от 8 ноября 2021 г. № 03-07-11/73385). Связано это с тем, что в формат электронного счета-фактуры введены элементы, которые несут информацию о подписантах – лицах, подписывающих счет-фактуру. Эти элементы формируются в зависимости от полномочий подписантов.

И если доверенность на подписанта оформлена правильно, не имеет значения, является он работником фирмы или нет. В любом случае, при подписании электронного счета-фактуры он выступает как уполномоченное лицо. И вносить сведения о его работодателе в элемент «Подписант» не нужно.

Поэтому электронный счет-фактуру может подписать любой человек, которому выдана доверенность от имени организации. Причем этот человек не обязательно должен быть работником фирмы.

Если ИС ЭСФ не работает. Зарегистрированные периоды неработоспособности системы

ИС ЭСФ

– это информационная система, поэтому в случае проведения плановых или внеплановых технических работ, сбоях, высокой нагрузке на каналы связи и т.д. она может работать не стабильно или быть недоступной для пользователя.

, что налогоплательщик, обязанный выставлять счета-фактуры в электронной форме, в некоторых случаях вправе выписать счет-фактуру в бумажной форме:

« 1) отсутствие сети телекоммуникаций общего пользования;

Информация об административно-территориальных единицах РК, на территории которых отсутствуют сети телекоммуникаций общего пользования, опубликована на интернет-ресурсе КГД;

2)

возникновение в информационной системе электронных счетов-фактур технических ошибок, подтвержденных уполномоченным органом

.

При этом после устранения технических ошибок

счет-фактура, выписанный на бумажном носителе, должен быть выписан

в электронной форме

в течение

15 календарных дней

с даты устранения ошибки.

Полезно

- В каких случаях можно выписать «бумажный» счет-фактуру?;

- В каких случаях можно вообще не выписать счет-фактуру?

Информация о зафиксированных проблемах в ИС ЭСФ или недоступности системы в связи с проведением технических работ публикуется на портале Комитета государственных доходов.

В частности такие сообщения были опубликованы по проблемам доступа в следующие дни:

| Дата | Время | Причина |

| 02.02.2021 — 03.02.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 26.01.2021 — 27.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 21.01.2021 | 18:50 — 20:30 | Обновление ИС ЭСФ |

| 19.01.2021 — 20.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 18.01.2021 — 19.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 13.01.2021 — 14.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 12.01.2021 — 13.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 06.01.2021 — 07.01.2021 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 30.12.2020 — 31.12.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 21.12.2020 | 19:00 — 21:00 | Технические работы |

| 06.12.2020 | 00:00 — 02:15 | Обновление ИС ЭСФ |

| 05.12.2020 — 05.12.2020 | 00:00 — 15:15 | Обновление ИС ЭСФ |

| 30.11.2020 | Техническая ошибка в работе ИС ЭСФ | |

| 26.11.2020 — 27.11.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 12.11.2020 — 13.11.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 05.11.2020 — 06.11.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 24.09.2020 — 25.09.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 17.09.2020 — 18.09.2020 | 20:00 — 00:15 | Обновление ИС ЭСФ |

| 27.08.2020 — 28.08.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 20.08.2020 — 21.08.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 06.08.2020 — 07.08.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 29.07.2020 — 30.07.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 07.07.2020 — 08.07.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 02.07.2020 — 03.07.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 27.06.2020 — 28.06.2020 | 21:00 — 07:00 | Технические работы |

| 25.06.2020 — 25.06.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 11.06.2020 — 12.06.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 04.06.2020 — 05.06.2020 | 22:00 — 00:15 | Изменения в API для АВР |

| 14.05.2020 — 15.05.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 23.04.2020 — 24.04.2020 | 22:00 — 00:15 | Изменения в API для АВР |

| 09.04.2020 — 10.04.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 04.04.2020 — 05.04.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 03.04.2020 — 04.04.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 12.03.2020 — 13.03.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 03.03.2020 — 04.03.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 01.03.2020 — 02.03.2020 | 11:30 — 03:30 | Технические работы на серверном оборудовании |

| 29.02.2020 — 01.03.2020 | 11:00 — 06:00 | Технические работы на серверном оборудовании |

| 17.02.2020 — 18.02.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 06.02.2020 — 07.02.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 01.02.2020 — 02.02.2020 | 10:00 — 04:00 | Технические работы на серверном оборудовании |

| 30.01.2020 — 31.01.2020 | 22:00 — 00:15 | Обновлению модуля «Экспортный контроль» |

| 23.01.2020 — 24.01.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 16.01.2020 — 17.01.2020 | 22:00 — 00:15 | Обновление ИС ЭСФ |

| 10.01.2020 | 21:00 — 23:00 | Обновление НУЦ РК |

| 09.01.2020 | 22:00 — 00:15 | Обновление информационной системы ИС ЭСФ |

| 27.12.2019 | 20:00 — 22:15 | Обновление информационной системы ИС ЭСФ |

| 25.12.2019 — 26.12.2019 | 22:00 — 00:15 | Обновление информационной системы ИС ЭСФ |

| 24.12.2019 — 25.12.2019 | 22:00 — 00:15 | Обновление NCALayer до версии 1.1 |

| 14.12.2019 — 15.12.2019 | 21:00 — 21:00 | Технические работы |

| 28.11.2019 | 22:00 — 23:45 | Технические работы |

| 26.11.2019 | 19:00 — 20:30 | Технические работы |

| 25.11.2019 | 19:00 — 20:30 | Технические работы |

| 22.11.2019 — 23.11.2019 | 22:00 — 00:15 | Обновление информационной системы ИС ЭСФ |

| 21.11.2019 — 22.11.2019 | 22:00 — 00:15 | Обновление информационной системы ИС ЭСФ |

| 07.11.2019 — 08.11.2019 | 22:00 — 00:15 | Обновление информационной системы ИС ЭСФ |

| 22.10.2019 | 22:00 — 23:00 | Технические работы |

| 17.10.2019 — 18.10.2019 | 22:00 — 00:15 | Технические работы |

| 10.10.2019 — 11.10.2019 | 22:00 — 09:00 | Технические работы |

| 05.10.2019 | 21:00 — 23:00 | Технические работы |

| 26.09.2019 | 22:00 — 23:30 | Технические работы |

| 20.09.2019 — 21.09.2019 | 22:00 — 18:00 | Технические работы |

| 17.09.2019 | 20:00 — 21:05 | Технические работы |

| 13.09.2019 — 14.09.2019 | 22:00 — 09:00 | Технические работы |

| 11.09.2019 — 12.09.2019 | 22:00 — 09:00 | Технические работы |

| 09.09.2019 | 22:00 — 23:30 | Технические работы |

| 06.09.2019 — 07.09.2019 | 22:00 — 12:00 | Технические работы |

| 30.08.2019 — 31.08.2019 | 16:30 — 20:00 | Технические работы |

| 23.08.2019 — 24.08.2019 | 22:00 — 19.00 | Технические работы |

| 16.08.2019 — 17.08.2019 | 22:00 — 00:00 | Технические работы |

| 16.08.2019 | 13:00 — 14:00 | Технические работы |

| 15.08.2019 — 16.08.2019 | 22:00 — 01:30 | Технические работы |

| 13.08.2019 — 14.08.2019 | 22:00 — 00:20 | Технические работы |

| 09.08.2019 | 22:00 — 23:30 | Технические работы |

| 06.08.2019 | 22:00 — 23:30 | Технические работы |

| 02.08.2019 — 03.08.2019 | 22:00 — 15:45 | Технические работы |

| 22.07.2019 | 22:00 — 23:30 | Технические работы |

| 17.07.2019 | 22:00 — 23:30 | Технические работы |

| 13.07.2019 | 21:00 — 23:00 | Технические работы |

| 29.06.2019 — 30.06.2019 | 21:00 — 03:00 | Технические работы |

| 27.06.2019 | 22:00 — 23:30 | Технические работы |

| 25.06.2019 | 22:00 — 23:00 | Технические работы |

| 20.06.2019 | 22:00 — 23:30 | Технические работы |

| 14.06.2019 | 22:00 — 23:30 | Технические работы |

| 04.06.2019 | 22:00 — 23:30 | Технические работы |

| 24.05.2019 | 22:00 — 23:30 | Технические работы |

| 20.05.2019 | период с 01.01.2019 по 10.05.2019 | Признана техническая ошибка по нерезидентам, работающим в РК через структурные подразделения |

| 03.05.2019 | 22:00 — 23:32 | Обновление информационной системы ИС ЭСФ |

| 23.03.2019 | 09:00 — 23:00 | Планово — профилактические работы в ИС ЭСФ |

| 21.03.2019 — 22.03.2019 | 14:00 — 06:00 | Планово — профилактические работы в ИС ЭСФ |

| 17.03.2019 | 09:00 — 18:00 | Работы на сети ЕТС ГО (кратковременные перебои) |

| 11.03.2019 | 20:00 — 23:30 | Технические работы |

| 06.03.2019 | 20:00 — 21:30 | Технические работы |

| 04.03.2019 | 12:00 — 17:45 | Перезапуск ИС ЭСФ |

| 02.03.2019 — 03.03.2019 | 21:00 — 17:00 | Планово-профилактические работы в ИС ЭСФ |

| 26.02.2019 | 22:00 — 23:32 | Обновление информационной системы ИС ЭСФ |

| 29.01.2019 | 13:00-13:40 | Технические работы |

| 25.01.2019 — 26.01.2019 | 23:00 — 00:32 | Обновление информационной системы ИС ЭСФ |

| 17.01.2019 | 22:00 — 02:15 | Технические работы |

| 10.01.2019 | 22:00 — 22:32 | Технические работы |

| 26.12.2018 | 22:00 — 23:32 | Технические работы |

| 13.12.2018 | 22:00 — 23:00 | Технические работы |

| 06.12.2018 | 22:00 — 23:00 | Технические работы |

| 04.12.2018 | 22:00 — 23:30 | Технические работы |

| 30.11.2018 — 01.12.2018 | 22:00 — 20:04 | Технические работы |

| 07.11.2018 — 08.11.2018 | 21:30 — 00:30 | Технические работы |

| 03.11.2018 — 04.11.2018 | 00:00 — 00:00 | Обновление информационной системы ИС ЭСФ |

| 04.10.2018 | 20:00 — 20:30 | Обновление информационной системы ИС ЭСФ |

| 06.09.2018 | 21:00 — 23:04 | Обновление информационной системы ИС ЭСФ |

| 23.08.2018 | 21:00 — 23:04 | Обновление информационной системы ИС ЭСФ |

| 14.08.2018 | 21:00 — 23:04 | Обновление информационной системы ИС ЭСФ |

| 15.06.2018 — 16.06.2018 | 19:00 — 01:30 | Обновление информационной системы ИС ЭСФ |

| 14.06.2018 — 15.06.2018 | 21:00 — 03:30 | Обновление информационной системы ИС ЭСФ |

| 31.05.2018 — 01.06.2018 | 21:00 — 03:30 | Обновление информационной системы ИС ЭСФ |

| 17.05.2018 — 18.05.2018 | 21:00 — 02:30 | Обновление информационной системы ИС ЭСФ |

| 26.04.2018 — 27.04.2018 | 19:00 — 00:30 | Обновление информационной системы ИС ЭСФ |

| 13.04.2018 | 19:00 — 22:00 | Обновление информационной системы ИС ЭСФ (новый модуль «Виртуальный склад») |

| 11.04.2018 — 12.04.2018 | 21:00 — 02:30 | Обновление информационной системы ИС ЭСФ (новый модуль «Виртуальный склад») |

| 06.04.2018 — 07.04.2018 | 21:00 — 01:30 | Обновление информационной системы ИС ЭСФ (новый модуль «Виртуальный склад») |

| 31.03.2018 | 17:00 — 23:50 | Обновление информационной системы ИС ЭСФ (новый модуль «Виртуальный склад») |

| 12.03.2018 — 13.03.2018 | 21:00 — 03:00 | Обновление информационной системы ИС ЭСФ |

| 02.03.2018 — 03.03.2018 | 21:00 — 03:00 | Обновление информационной системы ИС ЭСФ |

| 01.03.2018 — 02.03.2018 | 21:00 — 00:30 | Обновление информационной системы ИС ЭСФ |

| 26.01.2018 — 27.01.2018 | 21:00 — 01:30 | Обновление информационной системы ИС ЭСФ |

| 25.01.2018 — 26.01.2018 | 21:00 — 03:00 | Обновление информационной системы ИС ЭСФ |

| 27.12.2017 | 21:00 — 23:00 | Обновление информационной системы ИС ЭСФ |

| 23.12.2017 | 21:00 — 23:00 | Обновление информационной системы ИС ЭСФ |

| 08.12.2017 | 21:00 — 21:30 | Обновление информационной системы ИС ЭСФ |

| 07.12.2017 | 21:00 — 23:00 | Обновление информационной системы ИС ЭСФ |

| 04.12.2017 | 15:30 — 19:15 | Профилактические работы |

| 24.11.2017 | 21:00 — 24:00 | Профилактческие работы |

| 22.11.2017 | 21:00 — 23:30 | Нерегламентные работы |

| 16.11.2017 | 21:00 — 23:00 | Обновление системы |

| 01.10.2017 — 07.11.2017 | 00:00 — 23:59 | Технические проблемы в ИС ЭСФ |

| 02.11.2017 — 03.11.2017 | 21:00 — 03:00 | Обновление системы |

| 23.10.2017 — 24.10.2017 | 21:00 — 03:00 | Обновление системы |

| 16.10.2017 — 17.10.2017 | 21:00 — 03:00 | Технические работы |

| 13.10.2017 — 14.10.2017 | 21:00 — 03:00 | Технические работы |

| 12.10.2017 — 13.10.2017 | 21:00 — 03:00 | Технические работы |

| 11.10.2017 | 21:00 — 22:00 | Технические работы |

| 11.10.2017 | 13:00 — 14:30 | Технические работы |

| 10.10.2017 — 11.10.2017 | 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ |

| 06.10.2017 — 07.10.2017 | 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ |

| 05.10.2017 — 06.10.2017 г. | 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ |

| 04.10.2017 — 05.10.2017 г. | 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ |

| 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ | |

| 02.10.2017 — 03.10.2017 г. | 21:00 — 03:00 | Работы по переходу на новую форму ЭСФ |

| 01.10.2017 — 02.10.2017 г. | 09:00 — 14:00 | Работы по переходу на новую форму ЭСФ |

| 30.09.2017 г. | 10:00 — 24:00 | Работы по переходу на новую форму ЭСФ |

| 19.09.2017 | 20:00 — 21:00 | Технические работы |

| 15.06.2017 — 16.06.2017 г. | 22:00 — 18:30 | Технические работы |

| 01.06.2017 г. | 18:20 — 19:30 | Технические проблемы |

| 26.05.2017 г. | 22:00 — 23:00 | Установка обновления |

| 23.05.2017 г. | 21:00 — 23:30 | Установка обновления |

| 19.05.2017 г. | 22:00 — 23:05 | Установка обновления |

| 09.05.2017 г. | 22:00 — 23:05 | Установка обновления |

| 04.05.2017 г. | 22:00 — 23:05 | Установка обновления |

| 09.04.2017 г. | 19:00 — 22:00 | Технические работы |

| 05.04.2017 — 06.04.2017 г. | 22:00 — 01:30 | Технические работы |

| 03.04.2017 г. | 16:45 — 17:22 | Возможные сбои по причине проводимых работ на стороне НУЦ РК |

| 13.03.2017 г. | 18:30 – 19:30 | Технические работы |

| 07.03.2017 — 08.03.2017 г. | 22:00 – 05:30 | Технические работы |

| 07.03.2017 | 13:00 – 15:30 | Технические работы |

| 28.02.2017 | 20:30 – 22:10 | Технические работы |

| 24.02.2017 – 25.02.2017 | 09:00 – 13:45 | Технические работы |

| 21.02.2017 г. | 22:00 – 23:30 | Технические работы |

| 20.02.2017 г. | 22:00 – 23:30 | Установка обновления |

| 16.02.2017 – 17.02.2017 г. | 18:00 – 23:00 | Технические работы |

| 10.02.2017 | 22:00 – 23:00 | Установка обновления |

| 31.01.2017 г. | 16:00 – 18:00 | Технические проблемы |

Оператор электронного документооборота

Оператор электронного документооборота счетов-фактур это организация, которая обеспечивает обмен счетами-фактурами, составленными в электронном виде по установленному формату, между покупателем и продавцом через систему электронного документооборота счетов-фактур (ЭДО).

Система электронного документооборота (ЭДО) счетов-фактур это автоматизированная система (программа, веб-интерфейс), которая позволяет создавать, отправлять и получать счета-фактуры, составленные в электронном виде по установленному формату, через оператора электронного документооборота счетов-фактур.

Реестр доверенных операторов ЭДО можно найти на сайте ФНС www.nalog.ru (Налогообложение в РФ → Представление налоговой и бухгалтерской отчетности → Электронные счета-фактуры → Перечень операторов электронного документооборота).

Выбрать организация может любого из них. И совсем не обязательно, чтобы контрагент, с которым вводится электронный обмен счетами-фактурами, обслуживался у того же оператора. Важно только то, что для обмена электронными счетами-фактурами у сторон сделки должны быть совместимые технические средства (п. 1.3 Порядка). Это значит, что они должны быть совместимы у их операторов. Поэтому при выборе оператора ЭДО нужно выяснить, с какими из иных операторов у него есть техническая возможность обмена счетами-фактурами.

В свою очередь, заключая договор с оператором, организация должна указать, согласна она или нет на передачу информации другому оператору (пп. «б» п. 2.1 Порядка).

Операторы ЭДО счетов-фактур, как посредники, решают сразу две задачи.

Во-первых, организации не нужно самостоятельно заботиться о технической разработке средств для приема и обработки электронных счетов-фактур, совместимых со средствами контрагента, с которым она переходит на электронный обмен счетами-фактурами. Достаточно лишь установить программу (воспользоваться веб-интерфейсом), предоставленную оператором ЭДО.

Во-вторых, операторы ЭДО формируют технологические документы, которые подтверждают факт обмена (даты отправки, получения и пр.) электронными счетами-фактурами. А это важно для исключения споров между налогоплательщиком и ИФНС. На это указывают и сами налоговики (письмо ФНС России от 30 апреля 2015 г. № БС-18-6/[email protected]).

Электронный учет счетов-фактур

Для того, чтобы осуществлять учет НДС на предприятиях, его плательщики должны вести книгу покупок и продаж. Посредники, а также лица, которые выставляют и получают счета-фактуры в соответствии с договорами транспортной экспедиции или выполняющие функции застройщика, обязаны вести журнал учета полученных и выставленных счетов-фактур. Все виды счетов-фактур (первичные, корректировочные и т.д.) подлежат единой регистрации.

Важно! Форма книги и форма журнала, в том числе и порядок их ведения указываются в Постановлении Правительства №1137 от 26.12.2011.

Учет счетов-фактур можно осуществлять как бумажном, так и в электронном виде. При этом следует помнить, что с 2015 года сведения, содержащиеся в книге и журнале подаются в декларации по НДС, предоставляется которая в электронном виде. В связи с этим и учет счетов-фактур вести удобнее также в электронном виде, а не на бумаге.

Если документооборот ведется на бумаге, то отследить дату выставления счета-фактуры и дату его получения очень сложно, поэтому отражается обычно дата его составления. При использовании электронных счетов-фактур фиксация происходит по трем датам:

- составления;

- выставления;

- получения.

В книге продаж и покупок фиксируется исключительно дата составления, так как книга необходима для учета сумм НДС. В журнал учета, ведут который посреднические организации, вносятся уже даты выставления и получения документа.

Действия продавца

Чтобы выставить электронный счет-фактуру, в течение пяти календарных дней после отгрузки или получения аванса (п. 2.4 Порядка) продавец должен:

- составить электронный счет-фактуру по установленному формату и подписать его электронной подписью;

- отправить покупателю файл счета-фактуры по ТКС через оператора ЭДО.

Далее продавец получит от оператора ЭДО подтверждение с указанием даты и времени поступления ему файла счета-фактуры. В ответ на это подтверждение не позднее следующего рабочего дня он должен отправить извещение о том, что подтверждение получено.

Согласно Порядку после получения этого подтверждения оператора ЭДО счет-фактура уже считается выставленным (п. 2.7 Порядка). Отправка покупателем извещения о получении счета-фактуры по ТКС через оператора ЭДО лишь предмет договоренности между сторонами сделки (п. 2.9 Порядка). В обязательном порядке этого не требуется.

Выставленный покупателю электронный счет-фактуру нельзя дублировать на бумаге. Но если есть необходимость, например, при техническом сбое у оператора ЭДО, вы можете выставить покупателю счет-фактуру на бумаге вместо электронного счета-фактуры (п. 2.20 Порядка).

В книге продаж электронный счет-фактура регистрируется в общем порядке в том квартале, на который приходится дата отгрузки товаров или получения аванса (п. 2 Правил ведения книги продаж (утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137), письмо ФНС России от 17 июня 2013 г. № ЕД-4-3/10769).

Представление в контролирующие органы

Согласно ст. 93 НК РФ электронные счета-фактуры можно представлять в налоговые органы через Интернет. Порядок представления регулируется Приказом ФНС РФ от 17.02.2011 № ММВ-7-2/[email protected]

Согласно порядку налоговый орган направляет требование о предоставлении документов.

Налогоплательщик высылает пакет запрашиваемых документов, сопроводительное письмо, в котором содержится опись и ссылка на требование. Получатель подтверждает приём документов на проверку.

Бесспорным преимуществом электронного документооборота является экономия времени, т. к. ЭСФ доставляется получателю моментально. Автоматическая обработка сокращает время проверки и гарантирует выявление форматно-логических ошибок. К недостаткам можно отнести возможность сбоев автоматизированных систем. В этом случае придётся оформить счёт-фактуру в бумажном виде (о том, что такое ЭСФ и каковы его преимущества перед бумажной версией, читайте тут).

Счет-фактура – это документ, необходимый для налогового учета НДС. С помощью него подтверждается факт получения услуг или товара заказчиком. Читайте наши материалы о том, как правильно оформить электронный счет-фактуру, в том числе и на аванс.

Действия покупателя

Покупатель получает от оператора ЭДО файл с электронным счетом-фактурой и подтверждение его отправки с указанием ее даты и времени. Не позднее следующего рабочего дня он должен направить оператору извещение о получении подтверждения.

Делать это нужно только в том случае, если есть такая договоренность с продавцом (п. 2.9, 2.12 Порядка).

В книге покупок электронный счет-фактура также регистрируется в общем порядке (п. 1.11 Порядка).

Электронный документооборот при обмене счетами-фактурами совершается по каждому счету-фактуре в отдельности.

Журналы учета

Обязанность вести журналы учета полученных и выставленных счетов-фактур не зависит от того, является ли посредник плательщиком НДС. Посредники, застройщики и экспедиторы не платят и не принимают к вычету НДС по счетам-фактурам, зарегистрированным в журналах.

Журнал учета состоит из двух частей, в которых раздельно регистрируются выставленные и полученные счета-фактуры, в том числе корректировочные и исправленные. В части 1 «Выставленные счета-фактуры» регистрируются документы по дате выставления счетов-фактур. В случае, когда счета-фактуры не передаются контрагентам, регистрация происходит по дате составления. В части 2 «Полученные счета-фактуры» счета-фактуры отражаются по дате их получения.

Ежеквартально посредники представляют журналы в налоговые инспекции. На основании полученных данных инспекции могут контролировать, соответствуют ли суммы НДС, начисленные, например, принципалами (комитентами) при продаже товаров, суммам налога, принимаемым к вычету покупателями этих товаров. И, наоборот, соответствуют ли суммы вычетов, заявленных принципалами (комитентами) по приобретенным агентами товарам, суммам НДС, которые продавцы этих товаров начислили к уплате в бюджет.

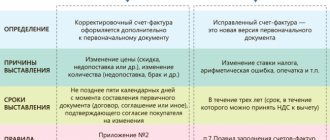

Как исправить электронный счет-фактуру

Для исправления электронного счета-фактуры покупатель через оператора ЭДО направляет продавцу уведомление об уточнении счета-фактуры.

Получив уведомление, продавец исправляет указанные в нем ошибки и направляет покупателю через оператора ЭДО исправленный электронный счет-фактуру (п. 1.12 Порядка).

Порядок дальнейших действий сторон аналогичен тому, что использовался при отправке первоначального счета-фактуры.

Кстати, по мнению Минфина, если оформлен электронный счет-фактура, корректировочный к нему можно составить на бумаге (письмо от 7 февраля 2021 г. № 03-07-09/7269).

Возникновение права на вычет

Покупатель имеет право уменьшить начисленный НДС на налог, уплаченный по купленным товарам (работам или услугам). Такое право возникает только если соблюдаются следующие условия:

- куплены товары (работы, услуги) для операций, облагаемых НДС;

- приобретенные товары приняты к учету;

- от продавца получен счет-фактура.

Важно! В книгу покупок электронный счет-фактура регистрирует по дате составления, однако право на вычет будет зависеть от того, когда он получен. Возможно уменьшение налога только при наличии правильно оформленного счета-фактуры, за выставление которого отвечает продавец. То есть пока продавец не выставит счет-фактуру и покупатель не получит его, уменьшить налог не получится.

Если документ покупатель получает в налоговом периоде, в котором происходит оприходование товаров, то сложностей при принятии НДС к вычету не возникает.

Если оприходование и получение документа происходят в разных периодах, то могут возникать вопросы. При получении счета-фактуры уже после окончания налогового периода, где товары приняты к учету, но до того момента как представлена за этот период декларация, покупатель может принять НДС к вычету по тем товарам в периоде, в котором они были приняты к учету. Если счет-фактура к покупателю поступает уже после сдачи декларации, то отнести его уже придется к следующему налоговому периоду.

Какую версию выбрать?

Безусловно, электронная версия счета-фактуры обладает куда большими преимуществами, нежели ее бумажный аналог:

- быстрая;

- “прозрачная”;

- имеет зафиксированную форму.

Однако и здесь есть своя ложка дегтя, которая во многом исходит от плюсов. Дело в том, что прозрачность пересылки не позволит выставить подпись задним числом. В бумажном варианте контрагенты часто к этому прибегает, так как это позволяет скрыть некоторые ошибки при оформлении. Но в процессе обмена электронного формата существует и третья независимая сторона, которая фиксирует отправления – оператор.

Внимание! Благодаря фиксированной дате электронная версия не позволяет совершать вычет по НДС в месяце предоставления услуг, так как счет-фактура поступит лишь в следующем месяце.

Таким образом, можно сказать, что выбирая формат счета-фактуры нужно исходя из желаний налогоплательщика. Если факт прозрачности и открытости электронного формата пугает, то лучше пользоваться бумажной версией, несмотря на ее недостатки.