Никто не застрахован от образования задолженности по налогам. Можно ли списать образовавшуюся задолженность, если да, то как это сделать, давайте разберемся в этих и других связанных вопросах.

ВНИМАНИЕ: смотрите видео про обжалование решения налоговой и участие адвоката в налоговой проверке. Подписывайтесь на канал YouTube для возможности получать бесплатные консультации по налогам и иным вопросам через комментарии к роликам:

Возможно ли списание налоговой задолженности?

По вопросу возможности списания налоговой задолженности, ст. 59 НК РФ говорит о возможности признания недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списанию в следующих случаях:

- в случае ликвидации юрлица, исключения юрлица из ЕГРЮЛ по решению налоговой

- в случае признания ИП банкротом в части недоимки, задолженности по пеням и штрафам, которые не погашены из-за недостаточности имущества должника

- если гражданин признан банкротом

- если гражданин умер или объявлен умершим, списание осуществляется в той части, которая превышает размер наследства

- если судом принят акт, согласно которому налоговой пропущен срок исковой давности для взыскания задолженности

- в иных случаях

Итоги

Величина безнадежной дебиторки с истекшим сроком исковой давности списывается за счет созданных ранее резервов по сомнительным долгам. Если суммы резерва недостаточно, то превышающий ее размер дебиторской задолженности отображается в составе прочих расходов. Сумма безнадежной кредиторки учитывается составе прочих доходов. Задолженность с истекшим сроком давности списывается отдельно по каждому обязательству.

Источники:

- Налоговый кодекс РФ

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29.07.1998 № 34н

- Гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как списать долги перед пенсионным фондом?

Пенсионный фонд может признавать безнадежными к взысканию финансовые санкции и списывать их.

Постановлением Правления ПФР от 28.08.2017 № 600п утвержден порядок списания финансовых санкций, согласно которому списание производиться на основании принятого решения о признании их безнадежных к взысканию.

Согласно ст. 11 ФЗ от 28.12.2017 № 436, безнадежными к взысканию и подлежащих списанию признаются недоимки по страховым взносам во внебюджетные фонды РФ за периоды, которые истекли до 01.01.2017, числящиеся за ИП и иными лицами, занимающимися частной практикой. Решение принимается налоговой.

Каков порядок списания безнадежной задолженности по НК РФ?

Согласно ст. 59 НК РФ подлежит списанию признанная безнадежной для взыскания задолженность по налогам и сборам (в т. ч. уплачиваемым при перемещении товаров через границу), страховым взносам, процентам, пеням и штрафам. Налоговые долги признаются безнадежными в ситуациях:

- ликвидации юрлица, когда его имущества оказывается недостаточно для погашения долга и долг по каким-либо причинам не может быть погашен учредителем (участником);

- банкротства ИП или физлица при недостаточности имущества должника для погашения долгов;

- смерти физлица или объявления его умершим, причем в отношении имущественных налогов — в части суммы, превышающей стоимость его наследства;

- принятия судом решения о невозможности взыскания долга из-за истечения срока, отведенного на эту процедуру, или об отказе в восстановлении такого срока;

- вынесения судебным приставом постановления о завершении исполнительного производства по истечении 5-летнего срока с момента образования долга, если его размер недостаточен для возбуждения дела о банкротстве или производство по делу о банкротстве прекращено из-за недостаточности у должника средств на оплату судебных расходов;

- снятия с учета по инициативе налогового органа иностранного юрлица, представившего недостоверные сведения о себе либо не уплачивающего налоги или не подающего необходимых документов;

- списания со счета плательщика средств для уплаты налога банком, не переведшим их в бюджет и впоследствии ликвидированным (п. 4 ст. 59 НК РФ);

- иных установленных законодательно (в том числе тех ситуаций, которые установлены последним из посвященных этому вопросу законодательных актов — законом «О внесении изменений…» от 28.12.2017 № 436-ФЗ).

Основания для признания налоговых долгов безнадежными могут вводиться также на уровне субъектов РФ и муниципальных образований в отношении платежей в соответствующий бюджет.

Каков порядок списания безнадежной задолженности по налогам? Он установлен приказами органов, которым предоставлено право признания задолженности безнадежной:

- ФНС России от 19.08.2010 № ЯК-7-8/[email protected];

- ФТС РФ от 27.05.2011 № 1071.

О критериях, которыми руководствуются юрлица при признании долгов подлежащими списанию из учета, читайте в статье «Положение о списании кредиторской и дебиторской задолженности».

Как списать налоги по налоговой амнистии?

Списание налогов по налоговой амнистии налоговыми органами осуществляется самостоятельно.

В отдельных случаях по технической ошибке или по другим причинам налоговой может быть не произведено списание налога, в связи с чем за физлицом или ИП будет числиться задолженность. В такой ситуации налогоплательщику следует обратиться с заявлением в налоговую, в котором указать просьбу о списании задолженности.

При этом порядок не предусматривает инициирование процедуры признания задолженности безнадежной к взысканию по заявлению налогоплательщика, поскольку налоговая сама принимает решение списывать налоги или нет.

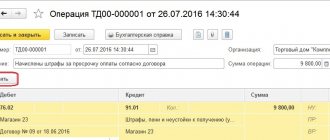

Пени по налогу на прибыль

Организация (ОСНО) несвоевременно уплатила налог на прибыль в федеральный бюджет за 1 квартал. Обнаружив ошибку, самостоятельно рассчитала пени по налогу прибыль за 1 квартал 2021 и отразила их начисление в учете. Сумма пеней согласно расчету – 21 000 руб.

Начисление пеней оформляется документом Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

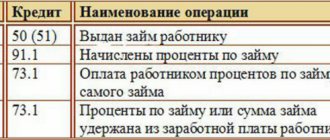

Табличная часть заполняется проводкой:

- Дебет – 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения»; Субконто 1 – составляющие финансового результата Причитающиеся налоговые санкции.

Аналитика Налог на прибыль и аналогичные платежи используется при начислении (доначислении) налога на прибыль или иных налогов, которые начисляются в Дт 99. Например, торговый сбор или налог при УСН. В нашем примере начисляются пени по налогу на прибыль, а не сам налог. Поэтому такая аналитика неприменима.

- Кредит — 68.04.1 «Расчеты с бюджетом»; Субконто 1 – вид платежа в бюджет Пени: доначислено / уплачено (самостоятельно);

- Субконто 2 – уровни бюджетов Федеральный бюджет.

Исковое заявление о списании налоговой задолженности

Налогоплательщики могут обратиться с административным иском в суд о признании налоговой задолженности безнадежной к взысканию. В иске подлежат указанию следующие сведения:

- название суда, который будет рассматривать иск

- сведения об истце (ФИО, адрес, номер телефона)

- сведения об ответчике-налоговой (наименование, адрес, ИНН)

- название документа – административное исковое заявление

- в тексте иска должны быть изложены обстоятельства дела, почему задолженность должна быть признана безнадежной к взысканию с правовым обоснованием

- в просительной части излагаются конкретные требования, которые истец просит суд удовлетворить

- в перечне приложения указываются прикладываемые к иску документы

- в конце иска должна стоять подпись истца

ПОЛЕЗНО: смотрите видео с советами по составлению иска, а также заказывайте готовый вариант у нашего адвоката

Зачем списывают задолженность

Активы и обязательства компании отражаются в учете и отчетности в том случае, если они несут полезную, своевременную и правдивую информацию о финансовом состоянии хозяйствующего субъекта. Признание долгов невозможными к взысканию обязывает организацию исключить сведения о них из учетных данных. Взыскать задолженность дебиторов более невозможно, следовательно, денежные средства никогда не поступят на счет компании. Кредиторы после истечения срока исковой давности для списания кредиторской задолженности не вправе заявить претензии, а компания не обязана их удовлетворять.

Как считать срок исковой давности по налогам?

Для расчета срока исковой давности имеет значение сумма задолженности, сроки исполнения требования.

Налоговая выставляет физлицу требование об уплате налога, штрафа, пени и устанавливает срок исполнении такого требования. После истечения срока исполнения требования налоговый орган обращается в суд в течение 6 месяцев, если задолженность превышает 3 тыс. р. Если сумма задолженности равна или менее 3 тыс. р., тогда задолженность взыскивается по истечении 3-х лет, когда истечет срок исполнения требования. Срок обращения в суд 6 месяцев.

Сроки исковой давности для взыскания задолженности с юрлиц считаются так же, как и для взыскания с физлиц.

Как списать безнадежные долги перед налоговой

Что такое безнадежный долг

Долг считается безнадежным, если его невозможно взыскать с должника. Чтобы долг был признан безнадежным, он должен входить в одну из этих категорий (Письмо Минфина РФ от 16.11.2010 № 03-03-06/1/725):

- у него истек срок исковой давности;

- по нему прекращено обязательство:

а) вследствие невозможности его исполнения

б) на основании акта государственного органа

в) в результате ликвидации организации

- невозможность взыскания подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства;

- гражданин-должник признан банкротом и, следовательно, его долги считаются погашенными (п. 2 ст. 266 НК РФ, новое основание, которое действует с 1 января 2021 года).

Ниже мы подробно разберем каждую категорию.

Зачем и как списывать безнадежный долг перед налоговой

При инвентаризации дебиторской задолженности можно выявить старые долги, которые уже невозможно взыскать, и учесть убытки от их списания, уменьшив облагаемую базу по налогу на прибыль на сумму дебиторки (пп. 2 п. 2 ст. 265 НК РФ).

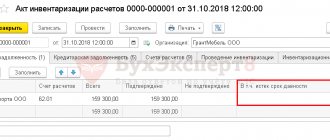

Чтобы списать безнадежный долг, нужно представить документы, которые подтверждают наличие задолженности по договору поставки, оплате услуг или работ: товарную накладную или акт сдачи-приемки и акт инвентаризации дебиторской задолженности, свидетельствующий о том, что задолженность контрагента не погашена.

Проводить инвентаризацию расходов лучше всего в конце каждого отчетного или налогового периода, чтобы своевременно отнести просроченные долги на расходы. Дебиторскую задолженность нужно учитывать в расходы в тот период, когда прошел срок исковой давности.

Руководитель должен издать приказ о списании безнадежных долгов на основании бухгалтерской справки, в которой указано, что срок давности по задолженности прошел, и сослаться при этом на подтверждающую первичку — договоры и платежные документы, в которых должны быть указаны срок возникновения долга, срок уплаты по договору, условия отсрочки платежа и начало просрочки по платежу, накладные и акты сдачи-приемки работ.

Документы для списания дебиторской задолженности

Для оформления процедур и результатов инвентаризации дебиторской задолженности нужны следующие документы:

- приказ (постановление, распоряжение) о проведении инвентаризации (Унифицированная форма № ИНВ-22);

- акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (Унифицированная форма № ИНВ-17);

- справка к акту инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (приложение к форме № ИНВ-17);

- приказ руководителя организации о списании дебиторской задолженности;

- бухгалтерская справка.

Для списания дебиторской задолженности необходимы:

- документы, подтверждающие возникновение долга (договоры, накладные, акты выполненных работ, оказанных услуг и т.д.);

- документы, подтверждающие прерывание срока исковой давности (акты сверки задолженности, письма, соглашения, акцепты и т.д.), если срок прерывался;

- акты инвентаризации обязательств.

Хранить эти документы нужно не менее пяти лет с момента списания — для бухгалтерского учета, и не менее четырех лет — для налогового учета.

При налоговой проверке налогоплательщик должен документально подтвердить возникновение дебиторской задолженности, иначе он столкнется с непризнанием убытком списанной дебиторской задолженности, доначисленными налогами, пенями и штрафами.

Какие долги считаются безнадежными

- долг, у которого истек срок исковой давности

Если долг не подтверждался более трех лет, он переходит в категорию безнадежных (ст. 196 ГК РФ и п. 2 ст. 200 ГК РФ). Срок исковой давности начинается после даты образования задолженности и возобновляется (ст. 203 ГК РФ) после каждого нового подтверждения долга обеими сторонами — при подписании акта сверки, получении от контрагента гарантийного письма с предполагаемым сроком или графиком уплаты долга или письма с просьбой об отсрочке платежа, частичной оплате долга или выплате неустойки за просрочку платежа.

Если за три года налоговая инспекция не попыталась взыскать долг, после этого срока она не может требовать от кредитора его оплаты и получит отказ в иске, если попытается взыскать долг через суд.

Если сам налогоплательщик переплатил налоговой и забыл об этом и с момента переплаты прошло больше трех лет, вернуть или пересчитать платеж также будет невозможно, так как в этом случае срок исковой давности тоже составляет три года.

Комментарий Павла Тимохина, руководителя УБК

Самостоятельно ведя налоговый учет, налогоплательщик часто неправильно отражает в декларации свои доходы и расходы и неверно рассчитывает сумму налога. Если за 2014 год он должен был начислить НДС на 500 000 руб., но по ошибке начислил и задекларировал только 200 000 руб., а налоговая проверила документы только в 2021 году, ее требование об уплате остатка не будет удовлетворено, так как налогоплательщик легко докажет суду, что срок исковой давности истек.

Исключения составляют случаи, когда ситуация связана с уголовным преступлением и срок исковой давности составляет 15 лет (п. 1 ст. 78 УК РФ).

Если предприниматель указал в декларации 300 000 руб., но не оплатил их, и налоговая инспекция начислила и списала с расчетного счета пени в 30 000 руб., позже налогоплательщик пересчитал сумму налога и снизил ее до 100 000 руб., вместе с ней снизится и сумма пени до 8000 руб. Те же 22 000 руб., которые уже сняли, могут считаться переплатой. Здесь нужно не забыть об этой сумме и не пытаться взыскать ее после истечения срока давности.

- долг, обязательство по которому прекращено вследствие невозможности его исполнения (п. 1 ст. 416 ГК РФ)

Обязательство невозможно исполнить, если ни одна из сторон за него не отвечает из-за объективных обстоятельств, например, пожара или наводнения, уничтожившего все имущество должника.

Чтобы подтвердить невозможность взыскания долга в этом случае, нужно представить справку из МВД и пожарной инспекции с перечнем утраченного имущества и данных об отсутствии у должника другого имущества. Также обязательство может прекратиться из-за смерти должника (ст. 418 ГК РФ).

- долг, который невозможно взыскать на основании акта государственного органа (п. 1 ст. 417 ГК РФ)

Если в результате законов, указов, постановлений, распоряжений и положений исполнение обязательства становится невозможным. Это могут быть, например, акты об ограниченном использовании воздушного пространства, прекращении погрузки грузов и багажа, о запрете захода в порт, ввоза и вывоза грузов, когда поставщики не могут доставить товары покупателям.

- долг, который невозможно взыскать в связи с ликвидацией организации-должника (ст. 419 ГК РФ)

а) по решению его учредителей (участников), в том числе в связи с истечением срока, на который создано юридическое лицо, с достижением цели, ради которой оно создано (п. 2 ст. 61 ГК РФ);

б) по решению суда в случаях, предусмотренных п. 3 ст. 61 ГК РФ;

в) в результате признания юридического лица банкротом (п. 6 ст. 61 ГК РФ).

Организация вправе признать задолженность безнадежной и включить ее сумму в состав расходов при расчете базы по налогу на прибыль после внесения в ЕГРЮЛ записи об исключении юридического лица-должника из реестра (Письмо Минфина РФ от 25.03.2016 № 03-03-06/1/16721).

Выписка из ЕГРЮЛ может служить документальным подтверждением ликвидации организации-должника (ст. 6 Федерального закона от 08.08.2001 № 129-ФЗ (Письмо Минфина РФ от 25.03.2016 № 03-03-06/1/16721)).

Однако информация о ликвидации контрагента, размещенная на официальном сайте ФНС, не может использоваться в качестве единственного документального подтверждения расходов в виде суммы списанного безнадежного долга (Письмо Минфина РФ от 15.02.2007 № 03-03-06/1/98).

Налоговые органы вправе исключить недействующее юридическое лицо из ЕГРЮЛ в так называемом упрощенном порядке.

Фактически прекратившим свою деятельность считается юридическое лицо, которое в течение 12 месяцев не представляло отчетность о налогах и сборах и не осуществляло операций хотя бы по одному банковскому счету (ст. 64.2 ГК РФ).

Организация может списать в налоговые расходы долги юридического лица, фактически прекратившего свою деятельность, начиная с даты исключения этого лица из ЕГРЮЛ (Письма Минфина РФ от 25.03.2016 № 03-03-06/1/16721, от 23.01.2015 № 03 01 10/1982).

Однако выписка из ЕГРИП о прекращении деятельности ИП не является достаточным основанием для признания задолженности безнадежной (Письмо Минфина РФ от 16.09.2015 № 03-03-06/53157).

Индивидуальный предприниматель после исключения из ЕГРИП теряет право заниматься предпринимательской деятельностью, но продолжает нести перед кредиторами имущественную ответственность как гражданин. Несмотря на то, что физическое лицо утратило статус ИП, организация-кредитор не сможет учесть его задолженность в расходах при расчете базы по налогу на прибыль.

- если должник признан банкротом

Неплатежеспособность фирмы может быть признана по результатам банкротства. Если к моменту процедуры банкротства у компании нечего взыскать, ее долг признается безнадежным. Это можно подтвердить актом судебных приставов или комиссией по вопросам банкротства.

Если у организации имеется задолженность перед ней физического лица, и это лицо признано банкротом и освобождено от обязательств, в том числе перед ней, организация вправе учесть этот долг при расчете облагаемой базы.

- невозможность взыскания долгов подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства

Если невозможно установить место нахождения должника и его имущества или получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях, или у должника отсутствует имущество, которое можно взыскать, и судебные приставы не смогли его отыскать.

Какие долги не признаются безнадежными и не могут быть учтены в уменьшение базы по налогу на прибыль (п. 2 ст. 266 НК РФ)

- если страна иностранного контрагента-должника ввела ограничения по выполнению обязательств в отношении российских организаций (Письмо Минфина РФ от 07.06.2017 № 03-03-06/1/35488);

- судом вынесено решение об отказе во взыскании задолженности (Письма Минфина РФ от 22.07.2016 № 03-03-06/1/42962, от 18.09.2009 № 03-03-06/1/591 и от 02.02.2006 № 03-03-04/1/72);

- должник прекратил деятельность по причине слияния с другим юридическим лицом. В этом случае права и обязанности должника переходят к новому юридическому лицу (Письмо Минфина РФ от 06.09.2016 № 03-03-06/1/52041 и ст. 58 ГК РФ).

Обжалование отказа в списании задолженности по налоговой амнистии

Если налоговая отказывает в списании задолженности, то существует вероятность, что отказывает она обоснованно. Однако, налоговая может быть неправа и отказ ее будет незаконным.

Налогоплательщик может обратиться в суд с иском о признании задолженности безнадежной к взысканию.

Имеется судебная практика по искам налогоплательщиков, когда они просят признать незаконным бездействие налоговой по не списанию задолженности, обязании налоговой произвести списание.

Для обжалования отказа в списании, налогоплательщику стоит определиться с требованиями и подать в районный суд административный иск. По результатам рассмотрения иска судом будет вынесено решение.

ВНИМАНИЕ: наш юрист по кредитным делам в Екатеринбурге и вопросам списания долгов микрофинансовым организациям поможет Вам: профессионально, на выгодных условиях и в срок. Звоните уже сегодня!

Правила списания безнадежного долга

По истечении строка исковой давности, если долг не погашен, он переходит в категорию безнадежных. Такую задолженность можно списывать на расходы независимо от того, принимались меры по его взысканию или нет. На это не раз указывал Минфин России (см. письма от 13.01.2009 № 03-03-06/1/3, от 21.02.2008 № 03-03-06/1/124).

Безнадежная задолженность может быть списана и до истечения срока исковой давности. Например, если должник исключен из ЕГРЮЛ в связи с ликвидацией.

Согласно судебной практике не может препятствовать списанию тот факт, что:

- налогоплательщик не истребовал у должника имеющуюся задолженность (постановления ФАС Центрального округа от 17.10.2013 № А48-4654/2012, ФАС Поволжского округа от 20.01.2011 № А72-2931/2010, ФАС Московского округа от 22.04.2010 № КА-А40/3571-10);

- налогоплательщик не обращался в арбитражный суд с иском о взыскании долга (постановления ФАС Московского округа от 15.12.2010 № КА-А40/15446-10, ФАС Северо-Кавказского округа от 13.05.2008 № Ф08-2526/2008, ФАС Северо-Западного округа от 19.02.2007 № А56-35936/2005).

Следует учитывать, что обращение в арбитражный суд с иском и принятие решения по делу означает, что признать эту задолженность безнадежной по данному основанию вы уже не сможете (см. письмо Минфина от 29.05.2013 № 03-03-06/1/19566, постановление ФАС Поволжского округа от 21.02.2012 № А72-2866/2011). Это можно будет сделать только на основании постановления судебного пристава-исполнителя об окончании исполнительного производства либо в случае ликвидации организации (п. 2 ст. 266 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы списываете дебиторскую задолженность. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.