Амортизация означает перенесение стоимости основных средств (ОС) и нематериальных активов (НА) на себестоимость работ, услуг, а также продукции, выпускаемой предприятием, по мере их износа. Чтобы понять наглядно, что это такое, обратимся к экономической терминологии и начнем с ОС.

ОС — средства труда (материальные активы), участвующие в производственном процессе. Таковыми являются, к примеру, здания, транспорт, эстакады, инструментарий, оборудование.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Важно! ОС (строения, инструменты и т. д.) сохраняют натуральную форму, используются в основной деятельности, имеют срок службы более года.

Различные ОС, к примеру, инструменты либо то же оборудование, соучаствуют в ряде производственных циклов. По большей части они долго сохраняют натуральную форму. Постепенно ОС теряют потребительские свойства, стоимость и требуют ремонта, а то и вовсе замены. С учетом этого стоимость инструментария, оборудования, их ремонта либо замены переносится одинаково на себестоимость продукции. Здесь речь идет только о той продукции, в производстве которой участвуют эти ОС, и их нормативном сроке службы. Этот перенос и есть амортизация ОС.

С какой целью применяется ускоренная амортизация

По определенным основаниям и на конкретных условиях амортизация ОС производится ускоренными темпами. Тогда применяются особые коэффициенты износа, а стоимость ОС быстрее обычного переносится на конечную продукцию. Т. е. формальный износ их как бы ускоряется.

Таким образом, главная цель процесса — ускорить равномерное распределение стоимости материальных активов. Все повышенные объемы начислений идут на компенсацию издержек во время срока службы. Это стимулирует инвестиции, положительно сказывается на распределении трат по модернизации и темпах развития предприятия.

Когда ускоренная амортизация становится выгодной фирме

Основные очевидные плюсы ускорения состоят в следующем:

- быстрое списание ОС;

- благодаря применению специальных коэффициентов — снижение налоговой базы и, соответственно, уменьшение суммы налогов к уплате;

- ощутимое восполнение (компенсация) собственных трат;

- использование ускорения в лизинге, что позволяет снизить издержки.

Важно! Применение ускоренной амортизации и соответствующих ей коэффициентов должно экономически обосновываться и не идти вразрез с нормами ст. 252 НК РФ.

Ограничения по использованию коэффициента

Одно и то же ОС может соответствовать нескольким критериям, которые подразумевают использование ряда повышенных (или, как их часто еще называют, ускоренных) коэффициентов. Как гласит п. 5 ст. 259.3 НК РФ, из общего числа допустимых коэффициентов разрешается использование лишь одного из них.

Важно! Налогоплательщик обязан зафиксировать в учетной политике, какой именно коэффициент ускорения из числа возможных он будет применять.

Способы начисления амортизации

Российские стандарты бухучета на сегодня представлены ПБУ 6/01. Это положение выделяет четыре общеупотребляемых способа начисления амортизации (Ам):

- Линейный. Ам начисляют в период действия срока службы одинаково, начиная с начальной стоимости (НС) и заканчивая остаточной. Текущая остаточная ст-ть = НС — СНА, где СНА — совокупная накопленная амортизация ОС.

- Уменьшаемого остатка (либо ускоренный). Ам за период = остаточная ст-ть * соответствующий %. Ам начисляют на остаток в начале года.

- Списывание ст-ти по сумме чисел лет срока полезного использования (далее по тексту сокращенно — СПИ).

- Списывание пропорционально объему продукции (работ). Начисление — по конкретному натуральному показателю.

Ам начисляют одним из названых способов по группе тождественных ОС, причем во время всего СПИ объектов данной группы.

Методы начисления амортизации в бухгалтерском учете

Предприятие вправе использовать любой подходящий ему метод начисления. Обычно, выбирая, отталкиваются от соотношения прибыли и трат. При выборе оптимального варианта начисления большинство предприятий выступает за сокращение разницы между бухгалтерской и налоговой учетной составляющей, их сближение. Поэтому при амортизации ОС предпочтение отдают по большей части линейному методу. Он подходит тогда, когда в период СПИ прибыль поступает равномерно.

Способы начисления амортизации в налоговом учете

Сумма амортизации, которая калькулируется для налогов, определяется плательщиком каждый месяц автономно. Методы и порядок расчета устанавливает ст. 259 НК РФ. Начисление производится:

- Нелинейным методом — по амортизационной группе (подгруппе).

- Линейным методом — по объекту.

Плательщик может выбрать любой из них и зафиксировать в учетной политике.

Важно! Изменять избранный метод начисления можно раз в 5 лет и только с началом нового налогового периода.

Линейный метод всегда следует применять по отношению к тем ОС, которые перечислены в п. 3 ст. 259 НК РФ. Причем вне зависимости от того, какой метод выбрал и закрепил в своей политике плательщик.

Обособленный учет

Если организация (учреждение) начисляет амортизацию нелинейным методом, то основные средства, к которым применяются повышающие (понижающие) коэффициенты, нужно включать в отдельные амортизационные подгруппы (п. 13 ст. 258 НК РФ). Дело в том, что при нелинейном методе амортизация начисляется не по каждому основному средству, а в целом по амортизационным группам. Поскольку повышающие (понижающие) коэффициенты могут применяться не ко всем основным средствам, входящим в амортизационную группу, их нужно учитывать обособленно. Об этом сказано в абзаце 2 подпункта 1 пункта 1 статьи 259.3 Налогового кодекса РФ.

При каких условиях допустимо применять ускоренную амортизацию (список ситуаций)

Важно! Ускоренная амортизация применяется только по отношению к ограниченному кругу ОС, для которых характерен быстрый износ. Их список определяет ст. 259.3 НК РФ.

В отношении всех ОС из списка применяется так называемый коэффициент ускорения (К = до 2 либо К = до 3). Подробная информация о списке ОС приведена далее вместе с размерами коэффициентов.

Повышающие коэффициенты для основных средств, используемых в агрессивной среде

Под агрессивной средой понимают среду, способную негативно воздействовать на окружающие материалы и конструкции, вызывать их разрушения. Под ее влиянием износ ОС ускоряется. Ярким примером является взаимодействие ОС с токсичным веществом.

При данных обстоятельствах допускается применение К = не больше 2. Настоящая норма не применяется при использовании нелинейной методики по отношению к объектам 1, 2 и 3 аморт. гр.

Фактически применить ускорение можно и при амортизации объектов, которые, по своему назначению не должны использоваться в агрессивной среде. Если же в документации имеется отметка о возможности такого использования, то оно обычно применяется, когда налицо превышение норм, заявленных в документах.

Важно! Применение повышенного коэффициента касается только тех объектов, на которые воздействует агрессивная среда. Остальные ОС подлежат амортизации обычным порядком, без ускорения.

Амортизация основных средств, применимых в научно-технической деятельности

Все объекты, соучаствующие в этой деятельности, подлежат ускоренной амортизации с участием К = до 3. Понятие «научно-техническая деятельность» (сокращенно далее — НТД) раскрывает ст. 2 ФЗ РФ № 127 от 23.08.1996. Тем не менее Минфин РФ, ссылаясь на нормы ст. 262 НК РФ, причисляет сюда также научно-исследовательские и конструкторские разработки.

Ускоренная амортизация объектов лизинга (+пример)

В случае с лизингом установленный коэффициент не может превышать 3. Например, ООО «Техника» по договору лизинга получило оборудование, отнесенное к 4 аморт. гр. Срок действия договора — 3 г. Балансодержатель (арендатор) определил СПИ = 6 л. По соглашению сторон установлен коэффициент 2. Предполагается, что списание оборудования произойдет за 3 г. лизинга.

Особенности ускоренной амортизации при лизинге:

- При смене лизингополучателя начисление амортизации продолжает лизингодатель.

- Если все предприятие, комплексно признается объектом лизинга, тогда амортизацию начисляют на все ОС. Исключением являются те ОС, которые относятся к 1, 2 либо 3 аморт. группе.

К сведению, новый лизингополучатель вправе изменить размер повышения по объекту, который перешел к нему от предыдущего арендатора.

Использование понижающих коэффициентов

В отношении основных средств налогоплательщики могут применять к основной норме амортизационных отчислений специальные повышающие и понижающие коэффициенты, предусмотренные НК РФ.

В соответствии с п. 7 ст. 259 НК РФ повышающие коэффициенты предусмотрены в отношении:

- амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности. В этом случае налогоплательщик вправе применять специальный коэффициент, но не выше 2. Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. Также к работе в агрессивной среде приравнивается нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации;

- амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга). В этом случае к основной норме амортизации налогоплательщик, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга), вправе применять специальный коэффициент, но не выше 3. Данные положения не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационным группам, в случае если амортизация по данным основным средствам начисляется нелинейным методом. Налогоплательщики, передавшие (получившие) основные средства, которые являются предметом договора лизинга, заключенного до 1 января 2002 г., вправе начислять амортизацию по этому имуществу с применением методов и норм, существовавших на момент передачи (получения) имущества, а также с применением специального коэффициента не выше 3.

https://www.youtube.com/watch{q}v=ytpressru

“Налогоплательщики-организации, имеющие статус резидента промышленно-производственной особой экономической зоны, вправе в отношении собственных основных средств к основной норме амортизации применять специальный коэффициент, но не выше 2”.

Пример 5. В феврале организация ввела в эксплуатацию объект основных средств, приобретенный в этом же месяце за 236 000 руб., в том числе НДС 36 000 руб. Данное основное средство относится к четвертой амортизационной группе, и организацией при принятии объекта к учету установлен срок полезного использования 6 лет (72 месяца).

Ежемесячная норма амортизации данного основного средства, рассчитанная исходя из установленного срока полезного использования объекта и специального повышающего коэффициента, составит 1,94% ((1 / 72 мес.) x 100% x 1,4).

Сумма ежемесячных амортизационных отчислений, учитываемых при налогообложении прибыли, будет равна 3880 руб. (200 000 руб. x 1,94%).

Начисление амортизации по нормам ниже установленных ст. 259 НК РФ допускается по решению руководителя организации-налогоплательщика. Решение о том, будет ли организация применять понижающие коэффициенты при расчете норм амортизации, должно быть закреплено в учетной политике организации.

Использование пониженных норм амортизации допускается только с начала налогового периода и в течение всего налогового периода.

Согласно п. 9 ст. 259 НК РФ по легковым автомобилям и пассажирским микроавтобусам, первоначальная стоимость которых соответственно более 300 тыс. руб. и 400 тыс. руб., основная норма амортизации применяется со специальным коэффициентом 0,5. Следует учесть, что применение понижающего коэффициента по указанным основным средствам является обязательным и не зависит от желания организации.

Пример 6. В январе 2006 г. организация ввела в эксплуатацию пассажирский микроавтобус, первоначальная стоимость которого составляет 470 000 руб. (без НДС). Микроавтобус, в соответствии с Постановлением N 1, относится к третьей амортизационной группе, организацией при принятии объекта к учету установлен срок полезного использования, равный 3,5 года (42 месяцам). Амортизация в целях налогообложения прибыли начисляется линейным методом.

Установленный срок полезного использования составляет 42 месяца, ежемесячная норма амортизации с учетом понижающего коэффициента будет равна 1,19% ((1 / 42 мес.) x 100% x 0,5).

Сумма ежемесячных амортизационных отчислений, учитываемых в целях налогообложения прибыли, составит 5593 руб. (470 000 руб. x 1,19 / 100%).

Сумма амортизации, начисленная в течение срока полезного использования основного средства, будет равна 234 906 руб., в то время как его первоначальная стоимость 470 000 руб.

Из приведенного примера видно, что при использовании понижающего коэффициента и применении линейного метода начисления амортизации организация не сможет полностью списать стоимость данного основного средства на затраты производства или расходы на продажу в целях налогообложения прибыли в течение установленного срока его эксплуатации.

Начисление амортизации по объекту амортизируемого имущества, согласно п. 2 ст. 259 НК РФ, прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества по любым основаниям. Исходя из нормы данного пункта организация и по окончании срока эксплуатации автомобиля, установленного в целях налогового учета, в том случае, если автомобиль продолжает эксплуатироваться, должна продолжать начисление амортизации, поскольку при применении понижающего коэффициента к основной норме амортизации полного списания стоимости данного основного средства не произошло.

Пунктом 11 ст. 259 НК РФ предусмотрено, что при реализации имущества, для которого установлены пониженные нормы амортизации, перерасчет налоговой базы на сумму недоначисленной амортизации против норм, предусмотренных НК РФ, в целях налогообложения не производят.

Порядок начисления амортизации на основные средства, введенные в эксплуатацию до 1 января 2002 г., то есть до введения в действие гл. 25 НК РФ, определен ст. 322 НК РФ. Данной статьей предусмотрено, что полезный срок использования таких основных средств устанавливается самостоятельно по состоянию на 1 января 2002 г. с учетом Постановления N 1 и сроков полезного использования, установленных ст. 258 НК РФ.

Предлагаем ознакомиться: Как составить и сдать налоговую декларацию по НДС

Обратимся к Письму ФНС России от 16 ноября 2004 г. N 02-5-11/[email protected] “О применении понижающего коэффициента к основным средствам, приобретенным до 1 января 2002 года” (далее – Письмо N 02-5-11/[email protected]). В Письме N 02-5-11/[email protected], в частности, сказано, что амортизируемые основные средства, фактический срок использования которых больше, чем срок полезного использования указанных амортизируемых основных средств, установленный требованиями ст.

https://www.youtube.com/watch{q}v=upload

258 НК РФ, должны выделяться налогоплательщиком в отдельную амортизационную группу в оценке по остаточной стоимости. Данная остаточная стоимость подлежит включению в состав расходов в целях налогообложения равномерно в течение срока, определенного налогоплательщиком самостоятельно, но не менее семи лет с даты вступления в силу гл. 25 НК РФ.

Далее в Письме N 02-5-11/[email protected] сказано, что для легковых автомобилей и пассажирских микроавтобусов, в том числе приобретенных до 1 января 2002 г. и имеющих первоначальную стоимость соответственно 300 тыс. и 400 тыс. руб., амортизация определяется как произведение остаточной стоимости и нормы амортизации (исчисленной исходя из оставшегося срока полезного использования), определенной в соответствии со ст. 322 НК РФ, умноженной на коэффициент 0,5.

Несколько иная ситуация складывается, когда налогоплательщики при начислении амортизации применяют нелинейный метод начисления амортизации. При применении нелинейного метода организация сможет отнести в состав расходов сумму амортизации большую, чем при применении линейного метода.

Пример 7. Воспользуемся условиями примера 6 и рассчитаем амортизацию нелинейным методом.

Норма амортизации, исчисленная исходя из срока полезного использования и понижающего коэффициента, составит 2,38% ((2 / 42 мес.) x 100% x 0,5).

| Период | Расчет суммы амортизации, рублей | Остаточная стоимость на начало следующего месяца, рублей |

| Февраль 2006 г. | 470 000 x 2,38% = 11 186 | 470 000 — 11 186 = 458 814 |

| Март 2006 г. | 458 814 x 2,38% = 10 919,77 | 458 814 — 109 19,77 = 447 894,23 |

| Апрель 2006 г. | 447 894,23 x 2,38% = 10 659,88 | 447 894,23 — 10 659,88 = 437 828,47 |

Рассчитав сумму амортизационных отчислений в течение всего срока полезного использования объекта, мы получим сумму, равную 299 105,43 руб. При использовании нелинейного метода организация также не сможет списать всю стоимость основного средства. Тем не менее сумма начисленной амортизации при применении этого метода больше, чем сумма начисленной амортизации при использовании линейного метода начисления амортизации, равная 234 906 руб.

На основании п. 9 ст. 259 НК РФ понижающий коэффициент применяется организациями, получившими либо передавшими легковые автомобили и пассажирские микроавтобусы в лизинг. Указанное имущество включается в состав соответствующей амортизационной группы, и в отношении этого имущества применяется основная норма амортизации с учетом специального коэффициента, применяемого налогоплательщиком по данному виду имущества.

Если сторонами по договору лизинга предусмотрено использование повышающего коэффициента в размере не больше 3, то коэффициент, применяемый к основной норме амортизации, будет рассчитан как произведение установленного повышающего коэффициента на 0,5.

Пример 8 из консультационной практики ЗАО “BKR-Интерком-Аудит”.

Вопрос: ОАО приобретает автомобили “Газель” (автофургоны) с термокингами в лизинг. Причем термокинги приобретаются и устанавливаются в другой фирме (тоже на условиях лизинга). Автомобили и термокинги относятся а разным амортизационным группам, с разным сроком амортизации.

- Как правильно учитывать данный объект основных средств: отдельно или как единый объект, и к какой амортизационной группе отнести{q}

- Какой коэффициент ускоренной амортизации применить{q}

Коэффициент ускорения амортизации

Данный множитель фигурирует исключительно в начислениях, которые производятся описанным выше способом уменьшаемого остатка. Об этом свидетельствует п. 19 ПБУ 6/01. Его величина колеблется от 2 до 3, зависит от вида ОС, а определяется согласно установкам ст. 259.3 НК РФ. Это своего рода лимиты, превышать которые нельзя.

Коэффициент до двух

На практике встречается чаще всего, особенно по отношению к объектам ОС, с которыми работают:

- в обстановке агрессивной среды,

- при повышенной сменности;

- с/х организации промтипа;

- участники СЭЗ.

Сюда также причисляют объекты:

- высокой энергетической эффективности;

- из числа основного технологического оборудования;

- включенные в 1—7 аморт. гр. и произведенные по инвестиционному договору.

Коэффициент до трех

Применяется реже, чем предыдущий множитель, и только для ОС, которые:

- оказываются предметом лизингового (арендного) договора;

- используются в НТД;

- участвуют в добыче нефти, газа на новом участке недр, расположенном в пределах морских вод;

- задействованы в отрасли водоснабжения и водоотведения.

Ускоренная амортизация в налоговом учете, путем использования корректирующих коэффициентов

АГ = О / СПИ * К

где О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Для субъектов малого предпринимательства значение такого коэффициента не может быть выше 2 (пп. «б» п. 54 Методических указаний, утв. Приказом Минфина от 13.10.2003 № 91н).

АМ = ОМ * К / СПИО

где ОМ – остаточная стоимость объекта НМА на начало месяца;

К – коэффициент не выше 3, установленный организацией;

СПИО – оставшийся на начало месяца, за который считается амортизация, срок полезного использования в месяцах.

Использование этих коэффициентов организации необходимо предусмотреть в своей Учетной политике для целей бухгалтерского учета.

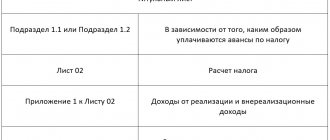

| Вид амортизируемого имущества | Специальный коэффициент |

| ОС, используемые в условиях агрессивной среды или повышенной сменности и принятые на учет до 01.01.2014 (при нелинейном методе – только в отношении объектов ОС, у которых срок полезного использования составляет более 5 лет) | Не более 2 |

| Собственные ОС сельскохорганизаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты), резидентов особой экономической зоны (промышленно-производственной или туристско-рекреационной) или участников СЭЗ | |

| ОС, являющиеся объектами с высокой энергоэффективностью (по перечню, установленному Постановлением Правительства от 17.06.2015 № 600), или имеющие высокий класс энергоэффективности | |

| ОС, включенные в I – VII амортизационные группы и произведенные в соответствии с условиями специального инвестиционного контракта | |

| ОС со сроком полезного использования свыше 5 лет, которые являются предметом лизингового договора | Не более 3 |

| ОС, используемые только для научно-технической деятельности | |

| ОС организаций (владельцев лицензий на недропользование и операторов нового морского месторождения углеводородного сырья), если такие ОС используются исключительно при добыче углеводородного сырья на новом морском месторождении |

- Может измениться срок эксплуатации. Новый срок устанавливается после ввода объекта после модернизации в эксплуатацию. Норма отчислений пересчитывается с учетом изменившегося периода;

- Увеличение периода производится в пределах установленной группы;

- Срок эксплуатации не изменился. Начисление амортизации осуществляется в пределах прежнего срока.

Организация вправе самостоятельно определить необходимость увеличения срока эксплуатации. К модернизируемым объектам предприятия могут применить премию.

Законодательством установлены ситуации, при которых отчисления или изменение суммы не учитываются при налогообложении.

| Основание | Особенности | Описание |

| Переоценка или уценка | Изменение стоимости в большую или меньшую стороны | Разница, полученная при проведении операции, не учитывается в составе расходов или доходов предприятия (п. 1. ст. 257 НК РФ) |

| Безвозмездно полученное имущество | При постановке на учет объекта определяется отсутствие выгоды у передаваемой стороны. Не признается безвозмездно полученным имуществом средства, полученные от акционеров или учредителей | Амортизация объекта для целей БУ начисляется в общем порядке, отчисления в налогообложении не участвуют. Основание: отсутствие затрат у предприятия, учитываемых частями в составе расходов в течение эксплуатации |

| Консервация | Осуществляется по решению руководителя и по производственным основаниям | При консервации свыше 3 месяцев начисление приостанавливается (ст. 322 НК РФ) |

Пример перевода ОС на консервацию

Предприятие имеет на балансе ОС с остаточной стоимостью на 01.03.2017 в размере 287 300 рублей. Ежемесячные амортизационные отчисления составляют в БУ и НУ 25 700 рублей. Руководство предприятием приняло решение о временном переводе на консервацию объекта с 01.03.2017 по 01.08.2017. В учете организации:

- По состоянию на 01.03 осуществляется перевод объекта: Дт 01 («ОС на консервации») Кт 01 («ОС в эксплуатации») в сумме 287 300 рублей;

- По состоянию на 01.08 осуществляется расконсервация объекта: Дт 01(«ОС в эксплуатации») Кт 01(«ОС на консервации») в сумме 287 300 рублей;

- По состоянию на 31.08 производится начисление амортизации: Дт 20 Кт 02 на сумму 25 700 рублей.

При учете ОС у лизингополучателя после окончания договора остаток суммы в виде выкупной стоимости списывается в составе расходов. Продолжение начисления амортизации приведет к признанию расходов экономически неоправданными.

| Условие, категория ОС | Коэффициент | Основание |

| Использование ОС в условиях агрессивной среды | 2 | Техническая документация на объект не должна предполагать использование ОС в сложных условиях |

| Эксплуатация с повышенной сменностью | 2 | На предприятии должен быть распорядительный документ о режиме работы техники и ежемесячный приказ об эксплуатации с повышенной сменностью |

| ОС, созданные собственными силами сельхозпроизводителями | 2 | Имущество должно принадлежать для эксплуатации комплексов производственного назначения |

| Имущество компаний, имеющих статус резидентов СЭЗ | 2 | Применяется для предприятий промышленной или туристической особой экономической зоны |

| Объекты высокой энергетической эффективности | 2 | Используется для объектов, утвержденных особым перечнем Правительства |

| Объекты, передаваемые по договору лизинга | 3 | Применяется при условии содержания основного средства на балансе |

| Имущество, используемые для научной деятельности | 3 | При ведении деятельности НИОКР |

| ОС, эксплуатируемые при добыче сырья | 3 | Применяется для добычи углеводородов на морском шельфе |

Дополнительно ускоренное включение отчислений в расходы достигается применением амортизационной премии к вновь вводимым объектам или после проведения модернизации.

Нормативная база регулирования лизинговых сделок:

- ст. 665–670 ГК РФ;

- закон от 29.10.1998 № 164-ФЗ «О лизинге» — в части, не противоречащей более поздним НПА по учету;

- Указания об отражении в БУ операций по договору лизинга (далее — Указания), утвержденные приказом Минфина РФ от 17.02.1997 № 15.

Если лизинговый актив учитывается по договору на балансе лизингодателя, то лизингополучатель амортизацию по такому активу не начисляет. Если актив по договору лизинга учитывается на балансе лизингополучателя, то последний начисляет амортизацию с месяца, следующего за месяцем ввода в эксплуатацию (п.

В бухгалтерском учете первоначальная стоимость имущества формируется исходя из всех затрат, связанных с его приобретением, за исключением НДС и иных возмещаемых налогов (п. 8 ПБУ 6/01). Таким образом, лизингополучатель должен определить первоначальную стоимость лизингового имущества в размере общей суммы, подлежащей выплате по договору лизинга, за вычетом НДС (иных возмещаемых налогов).

Что касается затрат лизингополучателя на доведение имущества до состояния, пригодного к эксплуатации, то здесь есть две точки зрения о возможности их включения в первоначальную стоимость лизингового актива. Согласно первой точке зрения затраты лизингополучателя на доведение имущества до состояния, пригодного к эксплуатации, включаются в первоначальную стоимость лизингового имущества на основании п. 8 ПБУ 6/01, абз. 2 п. 8 Указаний.

Вторая точка зрения выражена в постановлении ФАС Северо-Западного округа от 19.11.2010 по делу № А26-11541/2009. Арбитры посчитали, что затраты на монтажные, проектные, пусконаладочные работы, произведенные лизингополучателем в соответствии с договором, не увеличивают первоначальную стоимость предмета лизинга.

На порядок отражения в БУ амортизации лизингового имущества также есть две точки зрения.

| Дебет | Кредит | Содержание операции |

| 76 «Арендные обязательства» | 76 «Задолженность по лизинговым платежам» | Начислен лизинговый платеж |

| 20, 23, 25, 26, 44 | 02 «Амортизация лизингового имущества» | Начислена амортизация по лизинговому активу |

| Дебет | Кредит | Содержание операции |

| 20, 23, 25, 26, 44 | 76 «Расчеты за пользование лизинговым имуществом» | Начислен лизинговый платеж за месяц |

| 76 «Стоимость предмета лизинга» | 02 «Амортизация лизингового имущества» | Начислена амортизация по лизинговому имуществу в счет уменьшения долговых обязательств лизингополучателя перед лизингодателем |

- первичные документы, подтверждающие сумму первоначальной стоимости предмета лизинга.

Особенности расчета ускоренной амортизации

Калькуляция ускоренной амортизации (Ам) производится так:

Сокращения: ОСос — остаточная стоимость актива. По этой формуле калькулируют Ам за год либо за месяц. Для калькуляции берут данные за год либо, соответственно, за месяц.

Расчет размера ускоренной амортизации (пример)

ООО «Промверсия» заключило договор лизинга на 3 г. По нему получило оборудование с начальной стоимостью 1 200 000 рос. руб., срок службы которого равен 6 г. Сторонами соглашения достигнута договоренность о применении ускоренной амортизации с К=2. Оптимальный вариант в предложенной ситуации — списывание ОС во время действия договора, т. е. 3 г. (СПИ=36 мес.). На основе этих данных калькулируем Ам за год и за месяц.

| Данные для калькуляции | Калькуляция Ам за год | Калькуляция Ам за месяц |

| ОСос = 1 200 000 рос. руб.; СПИ=сроку договора=3 г.; К=2 г. | Ам (годовая) = 1 200 000 / 3 * 2 = 800 000 рос. руб. | Ам (месячная) = 1 200 000 / 36 * 2 = 66 666 рос. руб. |

Определение срока использования для подержанных машин

В особом порядке определяется срок и порядок расчета износа по автотранспорту, приобретенному в подержанном состоянии. В таком случае срок службы машины, установленный Классификатором, можно уменьшить на то время, которое он эксплуатировался прежним владельцем.

Важное условие – этот период должен быть подтвержден документами, например техпаспортом машины. Установить время эксплуатации автомобиля предыдущим владельцем можно и по таким документам, как:

- Акт приема-передачи;

- Заверенная копия инвентарной карточки объекта.

Возможна ситуация, когда срок эксплуатации автотранспорта у предыдущего хозяина приближается к верхней границе периода, определенного Классификацией, либо превышает ее. В таком случае новый собственник может определить срок на свое усмотрение, опираясь на требования техники безопасности и иные критерии.

Например, легковой автомобиль, который относится к III группе в соответствии с Классификатором, получен предприятием от учредителя в качестве взноса в уставный капитал. Согласно законодательству для этой категории основных фондов установлен срок полезного использования от 3 до 5 лет. По документам на автомобиль он находился в эксплуатации 4 года 6 месяцев. Новый владелец имеет право установить срок эксплуатации по своему усмотрению с учетом времени использования объекта предыдущим владельцем и технического состояния машины. Учитывая эти критерии, организация установила срок равным 36 месяцам. Это означает, что на протяжении такого периода стоимость автомобиля будет списываться путем начисления износа.

Когда применяются повышающие коэффициенты?

Организации кроме понижающих коэффициентов при расчете износа автотранспорта разрешается использовать повышающие. Необходимость их применения определяется по инициативе субъект хозяйствования в зависимости от обстоятельств. При условии принятия положительного решения о коэффициентах ускорения юридическое лицо обязано прописать это в своих внутренних нормативных актах.

Необходимость применения повышающего коэффициента (не более 2) может возникать при работе автотранспорта в условиях:

- Агрессивной окружающей среды;

- Повышенной интенсивности.

Возможность применения такого коэффициента распространяется на автотранспорт, полученный в лизинг. В таком случае коэффициент не должен превышать 3. Такое право возникает у лизингополучателя при условии обоюдного согласия сторон договора.