В хозяйственной деятельности практически любой компании присутствуют операции выдачи денежных средств/ДС работнику из кассы предприятия, за которые потом сотрудник обязан либо отчитаться, либо вернуть полученные денежные средства в кассу.

В этой статье мы рассмотрим несколько примеров операций, связанных с учетом средств, выданных под отчет, выдачей кассой денег, а также с возвратом сотрудником ранее полученных и неиспользованных средств. Отдельно остановимся на особенностях учета таких операций и крайних ситуациях, встречающихся на практике.

В соответствии с действующим законом получателем выдаваемых под отчет ДС может быть либо работник предприятия, т.е. физическое лицо с которым заключен трудовой договор, либо человек, с которым заключен договор гражданско-правового характера, например, подрядчик, проводящий работы по такому договору.

В качестве системы для моделирования операции, позволившей сформировать отчет по авансам, мы будем использовать конфигурацию 1С:Бухгалтерия предприятия 3.0.

Выдача средств под отчет

Порядок выдачи ДС под отчет регулируется Положением о порядке ведения кассовых операций от 12.10.2011 № 373-П.

Основанием для выдачи является заявление подотчетного лица. На заявлении обязательно должна быть собственноручная подпись руководителя о сумме и сроке, на который выдаются наличные деньги, его подпись и дата.

В 1С 3.0 выдача ДС сотруднику/отчет осуществляется:

- Посредством «Расходный кассовый ордер» с видом хозоперации «Выдача подотчетному лицу»;

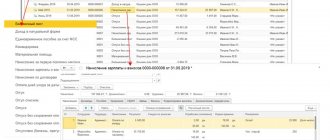

Рис.1 Выдача денег/отчет посредством расходного кассового ордера - Документом «Платежное поручение» с видом операции «Перечисление подотчетному лицу»;

Выдача денег под отчет документом Платежное поручение - «Выдача денежных документов» подотчетному лицу. В качестве денежного документа может, к примеру, выступать топливная карта, абонемент на проезд и т.д. Несмотря на то, что денежный документ – это материальный объект, учет таких документов ведется в суммовом выражении.

Во всех документах выдачи ДС под отчет с соответствующими видами операций присутствует обязательное для заполнения поле «Получатель», в котором необходимо из справочника «Физические лица» выбрать работника, которому выдаются (перечисляются) денежные средства.

Независимо от способа выдачи денежных средств под отчет – наличными из кассы или безналичным переводом на р/с сотрудника (на карту), суть хозяйственной операции не меняется. В 1С Бухгалтерия учет ДС, выданных под отчет, ведется на счете 71: ДС 71 счет (по дебиту) корреспондирует со счетом 50 или 51 (по кредиту) в зависимости от того, каким образом выдавались деньги.

Как оформить авансовый отчет

Поскольку ДС выдаются на основании заявления сотрудника, можно сделать вывод, что организация имеет право не принимать авансовый отчет от сотрудника, которому ранее не выдавались денежные средства под отчет (или выдавались, но с другими целями). В этом случае информация о понесенных сотрудником затратах в системе не отражается.

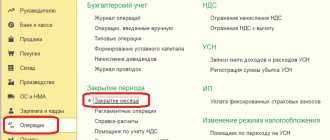

Создать новый документ «Авансовый отчет» можно из подсистемы «Банк и касса», далее команда «Авансовые отчеты».

В шапке документа обязательно указывается, кому и от какой фирмы были выданы денежные средства, по которым отчитывается сотрудник.

Рис.3 Оформление авансового отчета работника

В документе также присутствует ряд необязательных для заполнения полей, используемых для печати авансовых отчетов сотрудником (печатная форма АО-1) или, если авансовый отчет содержит приобретенные сотрудником товары, для печати приходного ордера (печатная форма М-4).

Если вам необходимо изменить или дополнить печатные формы, обратитесь к нашим специалистам, мы в кратчайшие сроки предоставим услуги по доработке 1С.

С помощью авансового отчета можно отразить целый спектр расходов сотрудника:

- Приобретение товарно-материальных ценностей (закладка табличной части «Товары»). В этой части функционал Авансового отчета дублирует возможности документа «Поступление товаров и услуг»;

- Оформить поступление возвратной тары (закладка «Возвратная тара»);

- Отразить оплату ДС поставщику в счет будущих поступлений или за ранее поставленные товары/оказанные ). Ключевым отличием этой операции от операции отражения закупки ТМЦ, является то, что при отображении операции на закладке «Товары» бухгалтеру необходимо указать конкретные ценности купленные сотрудником, выбрав их из справочника «Номенклатура», тогда как при отражении расхода денежных средств на закладке «Оплата» достаточно указать сумму и получателя денежных средств. Еще можно указать в свободной форме реквизиты входящего документа и содержание операции. Эти данные будут использованы при заполнении печатной формы Авансового отчета (АО-1).

- Отразить прочие расходы (закладка «Прочее»). На закладке можно отразить прочие расходы, уточнив счета учета расходов вручную.

Особняком стоит закладка «Авансы», где необходимо перечислить документы, которыми выдавались денежные средства сотруднику под отчет.

Согласно текущему законодательству, работник, получивший денежные средство под отчет, обязан отчитаться в использовании этих средств не позднее 3-х рабочих дней с момента окончания срока выдачи этих средств. Если срок выдачи средств явно не определен (он может быть указан как в приказе по организации (общий для всех сотрудников), так и уточнен руководителем в заявлении на выдачу денежных средств), то три дня отчитываются с момента выдачи денежных средств.

Сумма выданных денег и сумма, потраченная подотчетным лицом, может не совпадать:

- В случае перерасхода (если перерасход отражен документом Авансовый отчет, значит компания признала факт перерасхода), формируется кредитовое сальдо на счете 71 на сумму перерасхода, которое можно закрыть выдачей денежных средств сотруднику.

- В случае наличия остатка денежных средств у сотрудника, он может оформить их использование новым авансовым отчетом или вернуть остаток неизрасходованных денежных средств.

Если работа с авансовыми отчетами вызывает у вас вопросы, обратитесь к нашим специалистам по сопровождению программ 1С:Предприятие. Мы с радостью вам поможем!

Авансовый отчет в 1С 8.3: образец заполнения

Теперь вы знаете, как делать Авансовый отчет в 1С 8.3. Перейдем к его заполнению.

Авансовый отчет

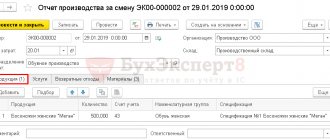

Документ с этим видом операций состоит из множества вкладок, что позволяет нам отразить разнообразные операции. Пройдемся по каждой вкладке.

Авансы – все выданные ранее подотчетные суммы (в т.ч. денежные документы), за которые отчитывается подотчетник.

Подробнее о выдаче денежных средств в подотчет на примере в нашем курсе Модуль 5. Касса Тема 5.4: Выдача денег из кассы в подотчет

Товары – ТМЦ закупленные подотчетником. На эти позиции не были выставлены документы в адрес нашей Организации, например, ТОРГ-12.

- Документ (расхода) – документ, подтверждающий стоимость приобретенных ТМЦ;

- Поставщик – продавец ТМЦ, обязательно заполняется при предоставлении счета-фактуры;

- СФ – флажок устанавливается, только если был предоставлен дополнительно еще и СФ.

Оплата – заполняется, только если подотчетник оплатил товары (услуги), оприходованные документом Поступление (акт, накладная). Это полезно делать, если нужно, чтобы покупка попала в Акт сверки с контрагентом.

Прочее – расходы, у которых нет материальной формы и поэтому они не попали на вкладку Товары. Например, услуги, за которые отчитывается подотчетник.

- Поставщик – поставщик услуг, поле обязательно заполняется при предоставлении счета-фактуры или БСО;

- СФ – флажок устанавливается, только, если был предоставлен дополнительно еще и СФ. Если вместо СФ получен БСО, установите флажки СФ и БСО одновременно.

В строке итогов отражается финансовый результат от операции. В зависимости от наличия остатка или перерасхода зависят дальнейшие действия бухгалтера.

При интеграции программы со Smartway, данный вид документа также можно использовать. В этом случае загруженные из данного сервиса документы отразятся на дополнительной вкладке Билеты.

Авансовый отчет по командировке

В Авансовом отчете по командировкам нет вкладок, т.к. он не подразумевает внесение оплаты или приобретение ТМЦ. Как и следует из названия, этим документом отражаем только командировочные расходы. Теперь посмотрим, как заполнить шапку и табличную часть нашего документа.

- Период – время, проведенное в командировке;

- Суточные – размер суточных положенных подотчетнику, рассчитывается автоматически в зависимости от Периода. При необходимости можно изменить дневную ставку, перейдя по ссылке с суммой. В этой же форме заполняется аналитика по затратам.

Внимание! В данном документе отражаются только затраты по суточным для бухгалтерского и налогового учета. Чтобы учесть суточные в целях учета НДФЛ и страховых взносов необходимо внести дополнительные документы в блоке Зарплата. Подробно узнать о том, как учитывать сверхнормативные суточные и суточные в пределах норм можно в нашем курсе Модуль 9. Кадры и ЗП Тема 9.8. Начисление зарплаты за август.

- Аванс – сумма аванса, выданного подотчетному лицу на командировку. По ссылке необходимо подобрать расчетные документы. Не попавшие в данный список подотчетные суммы отражаются как Предыдущий аванс (остаток) в Строке итогов.

В табличной части отражаются командировочные расходы, кроме билетов, загруженных через Smartway. Они учитываются на счете 76.41 «Приобретение билетов для командировок», отдельно от подотчетных сумм. Купленные Организацией билеты отражаются по ссылке Билеты, которая доступна только при подключении интеграции с Smartway.

Чтобы избежать проблем с вычетом НДС не рекомендуется вносить в документ расходы, не подтвержденные БСО, т.к. для каждой строки автоматом будет создан документ Счет-фактура (бланк строгой отчетности).

Почему нельзя принимать НДС к вычету по чеку см. в видеоуроке Принятие НДС к вычету по чеку в Модуле 8 Тема 8.1: Авансовый отчет на приобретение материалов за наличные.

Если расходы с выделенным НДС присутствуют, но нет счета-фактуры, то надо использовать универсальный вид операции Авансовый отчет. Он также подходит при работе со Smartway. Загруженные из данного сервиса документы отразятся на дополнительной вкладке Билеты.

Возврат неиспользованных средств в кассу предприятия

Возврат ДС осуществляется через «Приходный кассовый ордер/Возврат от подотчетного лица», либо перечислением на расчетный счет организации.

К особенностям операции возврата неизрасходованных ДС подотчетником на расчетный счет организации (по безналичному расчету) можно отнести то, что данная операция не регламентируется действующим законодательством, поэтому желательно исключить ее из факта хозяйственной деятельности. В крайнем случае, можно попробовать определить порядок таких расчетов в локальных актах, например, выпустить приказ о порядке выдачи и возврата неизрасходованных средств подотчетными лицами по безналичному расчету.

Итоги

Купив программу 1С:Бухгалтерия вы получаете достаточный для регулярной хозяйственной деятельности функционал по выдаче и возврату ДС из кассы предприятия. Заполнить авансовый отчет в 1С Бухгалтерия предприятия 3.0 несложно, но сам процесс потребует определенных методологических знаний.

Авансовые отчеты оформляются отдельным документом, которым можно оформить как поступление товаров или оплату поставщику за товары и услуги, так и специфические операции, например, оплату налогов или командировочные расходы.

Авансовый отчет: проводки в 1С 8.3

Теперь перейдем к заключительной части оформления нашего документа. Итак, какие же проводки сформирует документ при проведении.

Рассмотрим проводки по каждой вкладке документа Авансовый отчет:

- Авансы – проводки не формируются, данные нужны только для информации и печатной формы.

- Товары: Дт счет учета ТМЦ Кт 71.01;

- Дт 19.03 Кт 71.01 – если заполнена графа НДС;

- Дт счет затрат Кт 71.01;

В Авансовом отчете по командировке проводки формируются только по счетам затрат для расходов, которые отражены по ссылке Суточные и в табличной части документа.

Стоимость билетов по командировке, загруженная из Smartway, отражается на вкладке Билеты авансового отчета или ее можно увидеть по ссылке Билеты в авансовом отчете по командировке. Проводка будет Дт счет затрат Кт 76.14.

Теперь вы знаете, чем в 1С Авансовый отчет отличается от Авансового отчета по командировке и никогда не запутаетесь при оформлении подотчетных сумм.