13.08.2019

0

926

4 мин.

Существует несколько причин, по которым нужна справка 2 НДФЛ при увольнении. Она может потребоваться для предоставления в госорганы и банковские организации, а также понадобиться на новой работе. Обычно она входит в пакет документов, запрашиваемых социальными учреждениями, начисляющими разного рода пособия от государства. Основанием для выдачи является простое требование, а местом – организация, где гражданин трудился в определенный период времени. Отказать ему в этой просьбе нельзя, в этих случаях он вправе привлечь контролирующие органы. Особое внимание уделяется должному оформлению справки, соответствующему принятым стандартам.

Какие справки можно взять при увольнении с места работы?

Увольняемый наемный работник вправе запросить у своего работодателя любую справку, касающуюся трудовой деятельности, как в период работы, так и после увольнения.

Основание для расторжения трудового договора не оказывает никакого влияние на перечень выдаваемых справок – это может быть как собственное желание сотрудника, так и любая другая причина (например, инициатива работодателя, соглашение сторон).

Перечень справок, которые сотрудник вправе запросить по месту бывшей работы по факту увольнения:

- Сведения о заработной плате за последние 2 года работы. Для оформления используется стандартная форма 182-Н. Эти данные потребуются для расчета больничных пособий по листу нетрудоспособности на следующем месте занятости.

- Показатель среднего заработка, применяемый с целью определения для него пособия по безработице. Сведения о средней заработной платы для ЦЗН оформляются за 3 последних месяца.

- Справка 2-НДФЛ о доходах. Она отражает информацию о подоходном налоге, уплаченном с заработка конкретного гражданина, и вычетах по НДФЛ, предоставленных ему.

- Справки, составляемые по формам СЗВ-СТАЖ, СЗВ-М, а также СПВ-2, оформляемая при уходе сотрудника на пенсию, и расчет страховых взносов (раздел 3).

Если нужно, выбывающий сотрудник вправе запросить иные справки, а также копии официальных бумаг (например, копию приказа руководства о прекращении трудовых отношений).

заявления на выдачу справок можно в этой статье.

Правила оформления и порядок выдачи

Форма заполнения справки о доходах физлица установлена приказом ФНС от 30 октября 2015 года. Бланк заполняется по строгим правилам, которые не терпят изменений на усмотрение работодателя или работника.

Документ имеет определенный порядок заполнения:

- в содержании документа указываются только те выплаты, которые подлежат налоговым вычетам. В верху бланка должно быть указано число выдачи и период;

- далее идет графа под названием «Данные о налоговом агенте». В ней указана информация о работодателе, полное название организации и все реквизиты;

- затем в бланке указана информация о работнике: Ф.И.О. полностью, гражданство сотрудника, статус, паспортные данные, место жительства и регистрации;

- ниже находится информация о доходах работника отдельно за каждый месяц периода. Помимо суммы, указывается код дохода;

- после доходов прописываются данные о различных вычетах, а внизу общая сумма налогового вычета;

- удержанный налог отображается только в рублях, без копеек. Суммы с копейками округляются по общим правилам: если менее 50 копеек, то не учитывается, если более 50 копеек, то округляется в сумме до рубля;

- в декларации не указываются выплаты, не облагаемые налогом, например: выходные пособия, связанные с декретом и родами выплаты, компенсации при сокращении, выплаты за нанесённый физический или моральный вред.

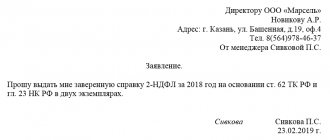

Выдача справки 2-НДФЛ производится не позже трех рабочих дней с момента подачи заявления в письменном виде увольняемого работника. При запросе на момент увольнения справку должны выдать в этот же день.

При устном обращении сроки выдачи будут более размыты, все зависит от работодателя. Письменное обращение можно написать в произвольной форме, только обязательно указать саму просьбу и период.

Можно отправить по почте в электронном виде или отнести самостоятельно, его обязаны зарегистрировать. Выдача справки о доходах по запросу выполняется безвозмездно.

Образец справки о доходах при увольнении можно .

Обязан ли работодатель выдавать их сам?

Когда работник увольняется, его работодатель возвращает ему трудовую книжку и окончательно рассчитывается с ним. Данные процедуры выполняются непосредственно в день увольнения трудящегося гражданина.

Если в день прекращения трудовых отношений сотрудник не забирает трудовую книжку, работодатель должен направить в его адрес уведомление о необходимости получения.

Если выбывающему сотруднику потребуются какие-либо бумаги, касающиеся его работы, он должен обратиться к своему работодателю с надлежащим письменным заявлением. Руководитель организации обязан удовлетворить просьбу, предоставив заявителю заверенные копии необходимых документов.

Данные правила четко оговорены ч. 4 ст. 84.1 ТК РФ, регулирующей общий порядок соблюдения формальных процедур при увольнении наемного сотрудника.

В обязательном порядке руководство организации выдает уходящему сотруднику следующие официальные бумаги, касающиеся трудовой деятельности:

- Трудовая книжка данного гражданина.

- Справка, составляемая по форме 182-Н. Она используется для определения соответствующих больничных пособий, предназначенных физлицу, и отражает сведения о его заработке (полученном доходе) за 2 предшествующих года.

- Документальное подтверждение пенсионных отчислений и других страховых взносов, произведенных в пользу конкретного работника.

- Справка 2-НДФЛ, которая показывает доходы, выплаченные данному лицу, а также суммы подоходного налога, удержанные и перечисленные с этих доходов.

Другую документацию, запрошенную увольняемым гражданином, работодатель оформляет и выдает на протяжении 3 дней, отсчитываемых с момента подачи соответствующей просьбы (она подается письменно). Такое требование четко оговорено ч. 1 ст. 62 ТК РФ, регламентирующей выдачу сотруднику бумаг, касающихся его трудовой деятельности.

Форма 182н для расчета больничных пособий

Справка, которая оформляется по стандартной форме 182н, содержит сведения о доходах, полученных работников за предшествующий двухлетний период перед увольнением.

Такие данные учитываются для расчета пособий, подлежащих выплате гражданину в связи с его временной нетрудоспособностью (то есть по больничному листу), а также в связи с материнством (декретные по беременности и родам). Информация, которая указывается в этой справке, позволяет рассчитать среднюю заработную плату человека, которая, в свою очередь нужна для определения суммы пособия.

Как известно, сумма пособия по больничному листу определяется по данным о доходах, полученных за последние два года, предшествующих тому году, в котором этот гражданин заболел. Нужно позаботиться о наличии соответствующих данных, так как есть вероятность, что они понадобятся работнику на новом месте трудоустройства. Ведь он может заболеть или, как вариант, уйти в декрет.

Если трудящийся не представит 182н своему новому работодателю до передачи листа нетрудоспособности, больничное пособие будет вычисляться для него согласно величине МРОТ, то есть будет минимальным. Такой расчет может привести к существенной потере причитающихся денег.

Именно поэтому работник должен своевременно позаботиться о наличии этой справки. Если работодатель не выдал самостоятельно форму 182н по какой-то причине, нужно ее запросить самостоятельно.

Актуальный бланк 182-н содержится в Приложении №1 к Приказу Минтруда России №182н от 30.04.2003 в последней редакции от 09.01.2017. Данный бланк можно скачать бесплатно по ссылке ниже в формате word.

.

2-НДФЛ о доходах сотрудника

Форма 2-НДФЛ отражает сведения о налогооблагаемых доходах работника, удержанных с него суммах НДФЛ и оформленных вычетах по по подоходному налогу за конкретный отчетный год.

Этот бланк потребуется трудящемуся гражданину, если он будет получать вычеты через нового работодателя (при наличии соответствующих оснований) или непосредственно через подразделение налогового ведомства.

Если гражданин оформит данный вычет, фактически перечисленная налоговая сумма, которая указана в справке 2-НДФЛ, будет законно возвращена гражданину-заявителю.

Если работодатель сам не выдает при увольнении 2-НДФЛ, то для ее получения увольняющийся сотрудник подает ему надлежащее заявление.

Актуальный бланк 2-НДФЛ утвержден Приказом ФНС России №ММВ-7-11/[email protected] от 02.10.2018. Данная форма для скачивания представлена ниже.

.

Нужна ли СЗВ-СТАЖ?

Надо отметить, что документальный шаблон СЗВ-СТАЖ применяется с 2017 года. Данная форма содержит информацию о страховых взносах, фактически перечисленных за конкретного наемного сотрудника.

При увольнении СЗВ-СТАЖ выдается работнику непосредственно в оговоренный день ухода. Чтобы получить эту бумагу, не нужно делать особый запрос.

Если работодатель не выдает такую справку, его могут привлечь к надлежащей ответственности (руководство компании наказывается штрафом).

Актуальный бланк СЗВ-СТАЖ утвержден Постановлением Правления ПФ РФ от 06.12.2018 №507п, скачать его можно ниже бесплатно в формате xls.

.

Что делать, если не дают документы?

Расчет (все полагающиеся выплаты), трудовую книжку и дополнительные бумаги, касающиеся работы, увольняющийся гражданин должен получить в день своего увольнения с места работы. Дата такого выбытия всегда определяется заранее.

Часть документации предоставляется уходящему работнику без требования о подаче письменного заявления. Для получения некоторых справок (бумаг) физлицу всё же приходится оформлять нужный запрос в письменной форме, адресуя его непосредственно руководству организации.

Так или иначе, отказ работодателя от выдачи обязательных документов и удовлетворения просьбы увольняющегося сотрудника о предоставлении дополнительных справок считается неправомерным.

Если руководство не выдает справки при увольнении, придется отвечать по закону, если выбывающий работник, ущемленный в правах, пожелает реализовать соответствующую процедуру:

- Заявитель готовит письменный запрос на получение полагающихся бумаг и адресует его руководству компании. Такую бумагу можно составить в двух экземплярах, передав её через канцелярию директора. При этом на экземпляре заявителя должна стоять отметка секретаря о принятии. Ещё один способ – переслать этот запрос почтой, то есть заказным письмом (отправитель оповещается о передаче этого письма адресату).

- Если в трехдневный срок работодатель адекватно не отреагирует, заявитель может направить соответствующую жалобу в компетентную инстанцию – трудовую инспекцию или прокуратуру. Как вариант, можно передать эту жалобу сразу обеим госструктурам. Бумагу можно передать лично, почтой или онлайн.

- Жалоба рассматривается контролирующим госорганом на протяжении 30 дней, отсчитываемых с момента её получения.

- Рассмотрев жалобу, госорганы проведут надлежащую проверку. Работодатель будет привлечен к соответствующей административной ответственности (если его вина будет официально установлена и подтверждена).

Что отражается в справки 2-НДФЛ

В справку должны войти суммы, выплаченные увольняемому лицу, начиная с 1 января по дату расторжения с ним договора. При этом в ней отражаются только те выплаты, из которых был удержан НДФЛ.

Доходы, которые не облагаются данным налогом, не включаются в справку. Среди них:

- выходное пособие при увольнении (но не более 3-кратного месячного заработка);

- государственные пособия по беременности, родам, содержанию детей;

- компенсации за причиненный вред;

- ряд других (согласно НК РФ, статья 217, п.1).

Справки 2-НДФЛ подписываются руководителем или иным доверенным лицом работодателя и выдаются заявителю непосредственно при увольнении или не позднее 3 дней от даты обращения.

Выводы

Официально прекратив трудовые отношения, работник вправе получить расчет (выплаты), трудовую книжку и дополнительную документацию, касающуюся работы. Всё это должен предоставить выбывающему гражданину его работодатель.

Часть бумаг выдается уходящему работнику в обязательном порядке (по умолчанию), а некоторые справки предоставляются по письменному запросу на протяжении 3 дней.

Так или иначе, работодатель не может отказать работнику в удовлетворении его законного требования. Если просьба своевременно не выполняется, сотрудник вправе жаловаться.

Когда подавать 2-НДФЛ на уволенного в налоговую?

Справка о доходах уволенного сотрудника передается в налоговую вместе с прочими справками, оформляемыми по окончании года.

Справка, подаваемая в ФНС об увольняемом сотруднике, должна иметь тот же номер, что ей был присвоен при выдаче работнику в последний рабочий день. Дата также сохраняется.

Срок передачи справок в налоговую:

- 01.04 будущего года – по всем доходам сотрудника;

- 01.03 будущего года – по доходам, в отношении которых удержание не производилось.

Обязанность нанимателя по выдаче документов сотруднику

Выдавать при увольнении справку – не право, а обязанность нанимателя без напоминаний физ. лица об этой необходимости. Если справку не выдали вовремя, это выполняется после обращения работника в короткие сроки. Эта норма закреплена в статье 62 ТК.

При увольнении физ. лица работодатель предоставляет справку только по устному обращению сотрудника, который уточняет, за какой период нему нужен расчет. Однако, если он предоставлен вовремя, лучше подкрепить просьбу заявлением о выдаче.

Предприятие выступает в роли налогового агента, который делает ежемесячные расчеты с физ. лицами – сотрудниками организации по выплате заработка, кроме того, начислять, удерживать и передавать НДФЛ в казну.

Какой код дохода используют в 2 НДФЛ при аренде машины

На практике нередки такие ситуации, когда при увольнении отчет 2 НДФЛ с последнего места не выдан вовремя по причине образования задолженности перед работником, а также при обнаружении ошибок в ведении бухучета компании.

После письменного заявления сотрудника, отчет 2 НДФЛ выдается не позднее трех дней, только в том случае, если при нарушении этого срока физ. лицо обратится в трудовую инспекцию.

Количество экземпляров отчета не регламентировано. При необходимости работник после увольнения обращается с письменной просьбой к руководителю компании о выдаче нескольких бланков, и он не вправе отказать.

Как составить заявление для получения справки 2 НДФЛ

Пример оформления 2-НДФЛ при увольнении

В верхней части бланка заполняется вводная титульная часть, в которой последовательно приводятся сведения:

- Год, за который подготавливается бумага – в рассматриваемом примере это год увольнения сотрудника;

- № справки и день оформления – данные реквизиты сохраняются на том экземпляре 2-НДФЛ, который будет передан в следующем году в налоговую;

- Признак – принимает одно значение: «1» – если заполнение производится в отношении физлица, получившего доход, с которого удержан НДФЛ; «2» – если с определенной части доходов сотрудника налог удержан не в полном размере;

- Номер корректировки – проставляется цифрой порядковый номер внесения исправлений в текущий бланк, если 2-НДФЛ формируется в первый раз, то в поле ставится «00»;

- Код налоговой, куда будет подана справка по окончании текущего года.

Если работнику в текущем году поступали доходы, с которых удержание налога не производилось, то заполняется 2-НДФЛ с признаком «2» в отношении таких выплат, а также 2-НДФЛ с признаком «1» по налогооблагаемым доходам. То есть на одного человека в такой ситуации будут оформлены 2 справки с разным значением в поле «признак».

Оформление разделов 2-НДФЛ

| Наименование поля или раздела | Заполняемая информация | |

| Раздел 1 | Реквизиты организации работодателя, осуществляющего выплаты. Работодатель выступает налоговым агентом для трудящегося, удерживая с его доходов налог и перечисляя его в бюджет. Если выплаты производились обособленным подразделением, то необходимо указывать реквизиты этого подразделения. Реквизиты включают:

| |

| Раздел 2 | ИНН | В разделе приводятся реквизиты увольняемого работника, в отношении которого составляется справка. Если физлицо – иностранный гражданин, то необходимо указать код налогоплательщика не только в РФ, но и в государстве, гражданство которого имеет работник. |

| ФИО | Берутся из паспорта. При отсутствии отчества поле не заполняется. | |

| Статус | Цифровой код, определяющий статус физлица. Берется из 4-ого раздела Порядка заполнения 2-НДФЛ. Налоговые резиденты (то есть лица, находящиеся в РФ не менее 183 дней за последний год) указывают код «1». | |

| Гражданство | Указывается в виде кода страны, гражданином которой является физлицо. Данный код можно посмотреть в ОКСМ. Для российских граждан вносится 643. | |

| Код документа | Цифровой код того документа, который подтверждает личность работника. Для российских граждан таким документом выступает паспорт, в отношении которого ставится «21». | |

| Адрес | Заполняются элементы адреса, где проживает увольняемый работник. | |

| Раздел 3 | Ставка | Налоговая ставка, по которой облагаются доходы. Если таких ставок применялось несколько, то заполняют одну справку 2-НДФЛ, в которую будет включено столько разделов 3-5, сколько ставок использовалось. Стандартная ставка, применяемая в отношении зарплаты, составляет 13%. Могут также применяться ставки 15, 30 или 35%. |

| Доходы | Приводится детализация по месяцам, если в каком-то месяце текущего года доход не выплачивался, то ставится 0. Месяцы указывают цифрой в хронологическом порядке, начиная с «1» и заканчивая месяцем оформления увольнения. Для каждого вида выплачиваемого в конкретном месяце дохода указывается соответствующий код. Коды утверждены Приказом ФНС ММВ-7-11/[email protected] от 10.09.15. По каждому месяцу показывается тот доход, который был фактически получен работником в этом месяце. В частности, зарплата считается фактически полученной на последний день того месяца, за который она начислена. Выплачиваемая при увольнении компенсация отпуска включается в состав налогооблагаемых доходов. В отношении зарплаты указывают код 2000, в отношении компенсации при увольнении – 4800. | |

| Вычеты | По каждому виду доходов приводятся вычеты. Сюда включаются профессиональные вычеты, а также необлагаемые подоходным налогом суммы по ст.217. Не нужно в 3-ем разделе показывать стандартные, социальные и имущественные вычеты, им посвящен отдельный 4-ый раздел. В отношении каждого вычета, учитываемого в составе доходов, необходимо указать соответствующий код, который также берется из Приказа ММВ-7-11/[email protected] | |

| Раздел 4 | Показываются положенные вычеты стандартного, социального и имущественного типа. Они предоставляются только резидентам РФ в отношении доходов, облагаемых ставкой 13 %-тов. В отношении всех прочих лиц, а также доходов, облагаемых другими ставками, ставятся нули в строках данного раздела. Для каждого вычета ставится сумма и соответствующее кодовое обозначение. Если работнику положена социальная или имущественная льгота, то необходимо указать реквизиты налогового уведомления, подтверждающего право на данный тип вычета. Уведомление работник обязан предоставить работодателю вместе с заявление о представлении указанного вида вычета. | |

| Раздел 5 | Общий доход | Берется из 3-его раздела на момент составления справки с начала года. |

| Налоговая база | Определяется с учетом общей величины доходов и положенных вычетов. | |

| Налог исчисленный | Умножается ставка, указанная в 3-ем разделе, на базу из 5-ого раздела. | |

| Налог удержанный | Налог, который был отнят от суммы доходов к выплате. | |

| Налог перечисленный | Фактически перечисленный в бюджет НДФЛ. | |

| Налог не удержанный | Показывается сумма, если с части доходов налог не удержан работодателем. | |

Если при увольнении выплачивается выходное пособие, его показывать в разделе доходов не нужно, так как оно в пределах трех месячных заработков не облагается налоговой нагрузкой.

Если внутренней локальной документацией работодателя предусмотрен повышенный размер выходного пособия, то в части превышения над установленной законом величиной следует удержать НДФЛ и показать сумму превышения в 3-м разделе справки.