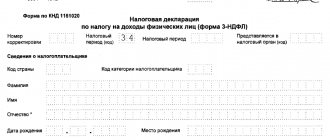

Для удобства заполнения деклараций по налогу на доходы физических лиц 3-НДФЛ и 4-НДФЛ ФНС выпустила специальную программу «Декларация». Заполнение этих форм осуществляется согласно Приказу ФНС № ММВ-7-11/822 от 25.10.2017. Подача деклараций по НДФЛ в Федеральную Налоговую Службу начинается с января 2021 года и заканчивается 03.05.2018.

С 1 января 2021 года действует новая форма налоговой декларации по НДФЛ

за 2021 год, которую надо подать в 2021 году

Кто должен сдавать декларации 3-НДФЛ и 4-НДФЛ

До 30 апреля граждане должны отчитаться о доходах, полученных в 2021 году. Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2021 года.

Декларацию 3-НДФЛ подают в ФНС физические лица и индивидуальные предприниматели, получившие в предыдущем календарном году доходы от своей деятельности, от продажи имущества, получении имущества или акций в дар, получении выигрышей в лотерею, а также при получении доходов из источников, находящихся за пределами РФ. 3-НДФЛ также сдают специалисты, занимающиеся частной практикой – адвокаты, нотариусы, главы фермерских хозяйств. 4-НДФЛ – это форма декларации о предполагаемом получении дохода. Её должны подавать индивидуальные предприниматели, находящиеся на ОСНО, и специалисты, занимающейся частной практикой. Подача декларации обязательна в двух случаях:

- после получения первого дохода от недавно начатой предпринимательской деятельности;

- при возможном изменении объёма доходов в новом году – для правильного расчёта авансовых платежей.

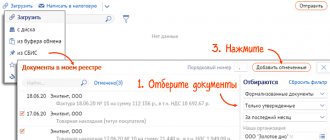

Как заполнить налоговую декларацию 3-НДФЛ с помощью программы «Декларация 2020»

После установки программы на Вашем компьютере для заполнения декларации Вам потребуется:

- номер Вашего ИНН;

- сведения о документе, удостоверяющем личность;

- сведения о доходах (справка 2-НДФЛ);

- сведения о квартире, которые неоходимо взять из свидетельства о регистрации права собственности и договора купли-продажи.

Раздел «Задание условий»

Сначала программе необходимо задать условия заполнения декларации:

- Тип декларации – 3-НДФЛ;

- Номер инспекции по месту Вашей постоянной регистрации — код налогового органа можно выбрать в выпадающем (при нажатии на указанный прямоугльник с точками) меню и нажать «Да», а также уточнить на стенде или сайте инспекции;

- «Номер корректировки» – 0 (если подается первичная декларация, если подается уточняющая декларация, то в данном поле нужно указать номер корректировки: в случае подачи в налоговый орган первой уточняющей декларации – указываете 1, в случае подачи второй уточняющей – 2 и так далее);

- «Признак налогоплательщика» – иное физическое лицо (установлено по умолчанию);

- «Имеются доходы» – выбираем свои доходы (для большинства — это только первый пункт);

- «Достоверность подтверждается» – лично (в том случае, если Вы сами сдадите свою декларацию в инспекцию или направите ее по почте).

Раздел «Сведения о декларанте»

Данный раздел содержит два экрана, переключение между которыми происходит при помощи кнопок . Последовательно выбирая экраны, введите необходимую информацию. При этом заполнится 2 лист декларации.

Заполняем сведения о декларанте и вписываем сведения о себе:

- Фамилию, имя, отчество;

- ИНН;

- Дату рождения;

- Данные о гражданстве код страны для России – 643. При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий личность;

- Вид документа, удостоверяющего личность (необходимо выбрать из выпадающего при нажатии меню);

- Серию и номер документа, удостоверяющего личность;

- Дату выдачи документа, удостоверяющего личность;

- Кем выдан документ, удостоверяющего личность.

После этого, необходимо нажать на кнопку переключения (как указано на рисунке ниже), перейти на следующую вкладку, где необходимо:

- Выбрать статус нахождения в России (место жительства или место пребывания;

- Указать номер ОКТМО Вашего муниципального образования. Ранее в декларациях 2010, 2011 годов указывался вместо данного кода — код ОКАТО. Значение этого поля можно узнать в вашей инспекции или на сайте ФНС;

- Выбрать из выпадающего меню регион;

- Заполнить все необходимые поля о Вашем месте жительства (пребывания).

Раздел «Доходы, полученные в РФ»

Далее — переходим на вкладку «Доходы, полученные в РФ» и:

- Выбираем ставку налога (9%; 13%; 35%) путем переключения между экранами кнопками

- Добавляем сведения об источнике выплат (налоговом агенте), для чего необходимо нажать на + слева от со слов «Источники выплат». В выпадающем меню необходимо заполнить поля (сведения надо взять из справки 2-НДФЛ):

- «Наименование источника выплаты» — название работодателя;

- ИНН, КПП, и ОКТМО (ОКАТО);

- поставьте галочку, чтобы программа могла вести расчет вычетов по вашим доходам с этого рабочего места;

Если за год вы меняли работу, то нужно вводить доходы, полученные у каждого работодателя отдельно. Для этого необходимо добавить новый источник выплат, и заполнить аналогично описанному выше порядку.

Раздел «Вычеты»

Теперь переходим к самому интересному – вкладке «Вычеты«. Ввод осуществляется на четырех вкладках , предназначенных для:

- стандартных налоговых вычетов (лист Ж);

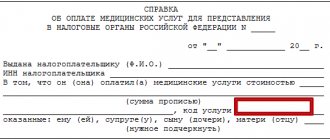

- социальных налоговых вычетов (лист Ж2 и Ж3);

- имущественных налоговых вычетов (лист И);

- отражения убытков по операциям с ценными бумагами.

Ниже приведен пример заполнения декларации для получения имущественного налогового вычета при покупке жилья:

- Открываем вкладку «Имущественные налоговые вычеты«;

- Ставим галочку напротив слов «Предоставить имущественный налоговый вычет«;

- Выбираем способ приобретения: при покупке на вторичном рынке — у собственника — выбираем «договор купли-продажи», если же вы купили новостройку или долевое, нужно ставить галочку на «инвестирование»;

- Выбираем из выпадающего меню наименование объекта недвижимости;

- Выбираем из выпадающего меню вид собственности;

- Выбираем из выпадающего меню признак налогоплательщика;

- Далее — указываем необходимые данные: код субъекта федерации, почтовый индекс, адрес приобретенной недвижимости;

- Далее — указываем дату заключения договора или акта передачи

- Далее — указываем размер доли;

- Далее — указываем год начала использования вычета;

- Опция «Являюсь пенсионером» позволяет обойти реализованный в программе контроль дат. Воспользоваться этой возможностью имеют право налогоплательщики, попадающие под действие пункта 10 статьи 220 НК.

- Далее — переходим к вводу сумм.

- Не забываем ставить галочку в поле «Предоставить имущественный налоговый вычет«.

- В поле «Стоимость объекта (доли)» указываются произведенные затраты. При этом надо иметь ввиду, что в итоговый расчет на листе И в п.1.11 программа укажет сумму не более:

- 1 000 000 рублей (умноженного на долю собственности) — при дате регистрации собственности до 2008 года;

- 2 000 000 рублей (умноженных на долю собственности) при дате регистрации права собственности в 2008 году и позднее.

- В поля «Вычет по предыдущим годам по декларации» указываются суммы имущественных вычетов на строительство и погашение кредита из деклараций за прошлые годы. Если Вы впервые подаете декларацию на вычет, то данные поля не заполняются. Если вы получаете имущественный вычет на строительство и погашение кредитов более двух лет, то Вам придется сложить соответствующие суммы, взяв их из листа Л (И) деклараций прошлых лет, и итог внести в соответствующее поле в программе.

- Сведения для заполнения окна «Вычет по предыдущим годам у налогового агента» за прошлые года, берутся из справок 2-НДФЛ. Если они там не указаны, то данные вычеты у налогового агента Вам не предоставлялись.

- В полях «Сумма, перешедшая с предыдущего года» указываются суммы из деклараций год. Если декалрация подается впервые, то данные поля не заполняются.

- Сведения в окно «Вычет у налогового агента в отчетном году» берутся из справки 2-НДФЛ. Если таких данных там нет, то данные вычеты у налогового агента Вам не предоставлялись.

В поле «Проценты по кредитам за все годы» указываются суммы, потраченные на уплату процентов по целевым кредитам, т.к. порядок поменялся и теперь в это поле нужно вносить сумму уплаченных процентов по кредитам за все годы, а не только за отчетный год.

Далее декларацию необходимо проверить на корректность заполнения, нажав на иконку «Проверить».

Перед тем, как распечатать декларацию, ее можно посмотреть на экране, нажав на иконку «Просмотр».

Программа заполнения налоговой декларации 3-НДФЛ за 2016 год

Программа заполнения деклараций о доходах физических лиц за 2015 год — «Декларация 2016» предназначена для заполнения декларации по налогу на доходы физических лиц по формам 3-НДФЛ и 4-НДФЛ, в соответствии с Приказом ФНС России от 10.10.2016 №ММВ-7-11/[email protected]:

1) программа установки (файл InsD2016.exe):

- версия 1.0.0 (от 20.12.2016);

- версия 1.1.0 (от 16.01.2017);

- версия 1.2.0 (от 21.02.2017);

- версия 1.3.0 (от 30.05.2017)

- версия 1.5.0 (от 18.05.2018)

2) инструкция по установке;

3) аннотация.

Программа заполнения налоговой декларации 3-НДФЛ за 2015 год

Программа заполнения деклараций о доходах физических лиц за 2015 год — «Декларация 2015» (форма 3-НДФЛ утв. Приказом ФНС России от 25.11.2015 № ММВ-7-11/[email protected]):

1) программа установки (файл InsD2015.exe):

- версия 1.0.0 (от 30.12.2015);

- версия 1.1.0 (от 19.01.2016)

- версия 1.2.0 (от 19.02.2016)

- версия 1.3.1 (от 10.06.2016)

- версия 1.5.0 (от 09.06.2018)

2) инструкция по установке;

3) аннотация.

Программа заполнения налоговой декларации 3-НДФЛ за 2014 год

Программа заполнения деклараций о доходах физических лиц за 2014 год — «Декларация 2014» (применяется с 14.02.2015 в соответствии Приказом ФНС России от 24.12.2014 № ММВ-7-11/[email protected], которым утверждена новая форма налоговой декларации 3-НДФЛ и порядок ее заполнения):

1) программа установки (файл InsD2014.exe):

- версия 1.1.0 (от 30.12.2014 — добавлена возможность заполнять Декларацию 3-НДФЛ за 2014 год);

- версия 1.0.2 (от 25.02.2015);

- версия 1.0.3 (от 03.06.2015);

2) инструкция по установке;

3) аннотация.

Примечание: версия 1.1.0 выпущена в соответствии с письмом ФНС России от 25.12.2014 № БС-4-11/[email protected]

Скачать бесплатно программу «Декларация 2013» для заполнения декларации 3-НДФЛ и 4-НДФЛ за 2013 год

(версия 1.0.1 от 30.07.2014)

(версия 1.2.0 от 19.03.2015)

Правообладателем программы «Декларация 2013» является Федеральное государственное унитарное предприятие «Главный научно – исследовательский вычислительный центр Федеральной налоговой службы», который распространяет программу бесплатно.

Статья написана и размещена 8 декабря 2014 года. Дополнена — 17.12.2014, 13.01.2015, 13.02.2015, 03.04.2015, 09.09.2015, 30.12.2015, 23.01.2016, 26.02.2016, 13.06.2016, 25.12.2016, 15.02.2017, 21.02.2017, 05.06.2017, 10.01.2018, 13.02.2018, 14.08.2018, 10.10.2018, 03.01.2018, 29.01.2019, 05.04.2019, 09.01.2020, 02.01.2021, 05.02.2021

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Установка программы

Для установки данной программы на компьютере должна быть операционная система Windows 7, Windows 8 или Windows 10, свободное пространство на диске не менее 14,5 Мб и мышь Microsoft Mouse. Работа программы на операционных системах Windows XP или Vista возможна, но техническая поддержка этих систем не осуществляется. К компьютеру также должен быть подключен принтер. Алгоритм установки (его также можно найти в файле install.doc, который скачивается вместе с программой):

- скачать установочный файл программы с сайта ФНС (раздел «Программные средства») — там всегда размещена последняя версия программы;

- запустить установку (название файла InsD2017.msi) — запуск необходимо осуществлять под учётной записью администратора, на компьютере обязательно должны быть установлены русские региональные стандарты;

- в первом появившемся окне приветствия нажать кнопку «Далее»;

- во втором окне (Лицензионное соглашение) выбрать «Принимаю» и затем нажать «Далее»;

- в окне «Выбор папки для установки» выбрать папку на компьютере, в которой будет находиться программа (по умолчанию устанавливается в папку Program Files (x86), а также установить флажок для выбора доступа к программе «Для всех пользователей» или «Только для меня»;

- в последнем окне «Установка модуля печати» выбрать «Далее» и после установки нажать «Закрыть».

Программа «Декларация» установлена, и теперь Вы без проблем можете формировать и распечатывать декларации по НДФЛ!

Скачать программу можно тут https://www.nalog.ru/

для заполнения декларации 3-НДФЛ за 2019 год

Программа «Декларация 2019», версия 1.1.0 от 14.02.2020г.

(скачать бесплатно программу для заполнения (подготовки) в 2020 году налоговой декларации по форме 3-НДФЛ за 2021 год):

1) InsD2019.msi – файл установки

2) Инструкция по установке (install)

3) Аннотация к программе (readme)

О программе «Декларация 2019»

ГНИВЦ ФНС России ежегодно разрабатывает и предлагает бесплатные программы для заполнения (подготовки) декларации 3-НДФЛ.

Программа «Декларация 2019» предназначена для автоматизированного заполнения (подготовки) в 2021 году налоговых деклараций по налогу на доходы физических лиц по форме 3-НДФЛ за 2019 год.

Программа «Декларация 2019» поможет Вам заполнить форму налоговой декларации по налогу на доходы физических лиц 3-НДФЛ за 2019 год.

1. Введение

Программа «Декларация 2019» предназначена для обеспечения автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц за 2021 год.

Функциональные возможности программы:

- ввод входной информации из документов налогоплательщика;

- расчет производных (итоговых) показателей декларации;

- арифметический контроль данных налоговой декларации;

- проверка правильности исчисления льгот и налоговых вычетов;

- проверка правильности исчисления налоговой базы и суммы налога;

- формирование XML-файла с данными Декларации;

- формирование заполненных бланков с данными Декларации и штрих-кодом;

Новые версии программы распространяются через Интернет и размещаются на сайте ФНС России.

2. Требования к компьютеру и программному обеспечению

Минимальные требования к аппаратным средствам:

- 14,5 Мб свободного дискового пространства.

- Мышь Microsoft Mouse или совместимая.

- Принтер (или виртуальный принтер)

Операционная система Windows и другое программное обеспечение:

Операционная система Windows 7, Windows 8, Windows 10 (с русскими региональными настройками).

Работа на Windows Vista и Windows XP (SP3) возможна, но техническая поддержка для данных операционных систем не осуществляется.

Установка

Для установки программы «Декларация 2019» на компьютер необходимо:

1. Скопировать файл InsD2019.msi на жесткий диск Вашего компьютера;

2. Запустить файл InsD2019.msi под учетной записью администратора и следовать инструкциям программы установки.

Программа автоматически формирует Листы декларации 3-НДФЛ по результатам введенных пользователем данных:

- по всем налогооблагаемым доходам, полученным от источников в Российской Федерации и полученным от источников за пределами Российской Федерации;

- по доходам от предпринимательской деятельности и частной практики;

- данных для расчета профессиональных налоговых вычетов по авторским вознаграждениям, договорам гражданско-правового характера;

- имущественных налоговых вычетов;

- данных для расчета налоговой базы по операциям с ценными бумагами, финансовыми инструментами срочных сделок и налогооблагаемого дохода от участия в инвестиционных товариществах;

- для расчета стандартных, социальных и инвестиционного налоговых вычетов.