Вопрос

Компания должна отразить сумму начисленных пособий в расчете по страховым взносам согласно Порядка заполнения расчета, утвержденного приказом ФНС России от 10.10.2016 №ММВ-7-11/[email protected] После получения Вашего отчета инспекторы передадут данные в Фонд. После того как ФСС подтвердит расходы, налоговики сами проведут зачет.

Единый расчет по страховым взносам 2020

С 01.01.2020 правильность исчисления и уплаты данных обязательных платежей курируют налоговики. Законом № 250-ФЗ установлено, что отчетность по взносам за предыдущие годы, в том числе корректирующие формы, представляются в ПФР и ФСС РФ в соответствии с прежними правилами.

- зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ);

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ);

- возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ).

Возврат из фсс за счет превышения расходов в 2021 году

Возмещение расходов производится по заявлению работодателя с приложением документов, подтверждающих выплаты. Сведения о страховых взносах и их движении, необходимые ФСС для возмещения сумм работодателю, получает из справки-расчета.

Как возместить декретные из ФСС?

Таким образом страхователь облегчает компенсацию своих затрат на социальное обеспечение путем уменьшения размера очередного взноса. Если же сумма выплаты страхователя превышает размер взноса, то придется обращаться в ФСС. При подаче в налоговый орган страхователь отражает расходы в соответствующих разделах и приложениях новой единой формы отчетности, предоставляемый уже в налоговый орган.

- копия свидетельства о рождении ребенка;

- справка о том, что пособие не назначалось второму родителю;

- свидетельство о расторжении брака, если родители в разводе;

- выписка из решения об установлении над ребенком опеки для опекуна, усыновителя, приемного родителя.

Страхователь облегчает компенсацию своих затрат на социальное обеспечение путем уменьшения размера очередного взноса. Если же сумма выплаты страхователя превышает размер взноса, то придется обращаться в ФСС.

Уменьшение страховых взносов на пособия

Получив такой расчет, налоговики сообщат данные о заявленном возмещении в ФСС России. Специалисты из соцстраха проверят правильность заявленных расходов путем проведения камеральной или выездной проверки. О результатах они сообщат налоговикам.

Пособие по временной нетрудоспособности по страховому случаю, наступившему после 1 января 2021, рассчитанное из МРОТ, составит: 11 280 *24/730=370,85 руб. в день при страховом стаже более 8 лет. Если стаж меньше, то к указанной сумме подлежит применению коэффициент: 60% — при стаже менее 5 лет и 80 % — при стаже от 5 до 8 лет.

Зачет (возврат) взносов по правилам НК РФ и ФСС

С 2021 года практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) оказались подчиненными положениям НК РФ, в котором появилась не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). В результате этих изменений возврат (зачет) страховых взносов с 2021 года стал делаться по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Почему существует 2 вида правил для возврата (зачета) взносов?

- взносы, уплачиваемые после 2021 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2020–2020 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2021 года.

Зачет суммы превышения расходов в счет страховых взносов в ФСС РФ

Организация находится на УСН (доходы, уменьшенные на величину расходов). За январь 2011 года начислено взносов в ФСС РФ 3 000 рублей. В то же время организация ежемесячно выплачивает своим сотрудникам пособия:

– по уходу за ребенком до 1,5 лет – 5 000 рублей;

– оплата четырех дополнительных выходных дней по уходу за детьми-инвалидами – 2 000 рублей. (Суммы пособий приведены условно).

Имеем ли мы право, руководствуясь ст. 15 Закона № 212-ФЗ и письмом ФСС от 21.06.2010 г. № 02-03-13/08-4917, не перечислять начисленные взносы в срок до 15.02.2011 г., а зачесть сумму превышения расходов в счет предстоящих платежей? Или мы должны перечислить сумму начисленных взносов, а потом обратиться в территориальный орган ФСС за выделением средств на выплату страхового обеспечения?

Согласно п. 2 ст. 15 Федерального закона РФ от 24.07.2009 г. № 212-ФЗ сумма страховых взносов

на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащая

уплате в ФСС РФ, подлежит уменьшению

плательщиками страховых взносов

на сумму произведенных ими расходов

на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования в соответствии с законодательством РФ.

Поскольку до 2011 года

в данной статье Закона

не была оговорена возможность зачета

расходов в счет предстоящих платежей по взносам,

ФСС РФ

в письме от 21.06.2010 г. № 02-03-13/08-4917

разъяснял

, что нормы действующего законодательства об обязательном социальном страховании

не содержат запрета для страхователей выплачивать страховое обеспечение застрахованным лицам в счет предстоящих платежей

страхователя по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Поэтому, по мнению чиновников, при превышении суммы расходов страхователя на выплату страхового обеспечения в определенном месяце над суммой начисленных за этот же месяц страховых взносов страхователь вправе как обратиться

в территориальный орган ФСС РФ

за необходимыми средствами

в порядке, установленном ст. 4.6 Федерального закона РФ от 29.12.2006 г. № 255-ФЗ,

так и зачесть сумму превышения расходов

на выплату страхового обеспечения

в счет предстоящих платежей

страхователя по данному виду обязательного социального страхования.

С 1 января 2011 года

уже непосредственно в п. 2.1 ст. 15 Закона № 212-ФЗ указано, что плательщик страховых взносов

вправе в пределах расчетного периода зачесть сумму превышения расходов

на выплату обязательного страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

над суммой начисленных страховых взносов

по указанному виду обязательного социального страхования в счет предстоящих платежей по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Поскольку речь идет о расходах на выплату обязательного страхового обеспечения

по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, разберемся, что относится к видам страхового обеспечения.

Ст. 1.4 Закона № 255-ФЗ установлено, что видами страхового обеспечения

по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

являются следующие выплаты

:

1)

пособие по временной нетрудоспособности;

2)

пособие по беременности и родам;

3)

единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

4)

единовременное пособие при рождении ребенка;

5)

ежемесячное пособие по уходу за ребенком;

6)

социальное пособие на погребение.

Оплата дополнительных выходных дней

, предоставляемых для ухода за детьми-инвалидами, в данном перечне

не указана

.

С 1 января 2010 г.

финансовое обеспечение расходов

на оплату дополнительных выходных дней

, предоставляемых для ухода за детьми-инвалидами в соответствии со

ст. 262 ТК РФ

,

осуществляется за счет межбюджетных трансфертов из федерального бюджета

, предоставляемых в установленном порядке бюджету ФСС РФ (п. 17 ст. 37 Федерального закона РФ от 24.07.2009 г. № 213-ФЗ).

То есть оплата данных расходов в полном размере осуществляется за счет средств федерального бюджета и не относится к страховым случаям.

Но поскольку деньги из федерального бюджета переводятся в ФСС РФ, то указанные выплаты возмещает страхователю ФСС РФ

.

Приказом Минздравсоцразвития РФ от 18.11.2009 г. № 908н утвержден Порядок учета страховых взносов на обязательное социальное страхование

на случай временной нетрудоспособности и в связи с материнством, пеней и штрафов,

расходов на выплату страхового обеспечения

и расчетов по средствам обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

Согласно Порядку страхователи осуществляют учет расходов, производимых в счет начисленных страховых взносов

на выплату страхового обеспечения, указанного в ст. 1.4 Закона № 255-ФЗ.

В то же время в соответствии с п. 6 Порядка в счет начисленных страховых взносов страхователи также ведут учет расходов

, осуществляемых в соответствии с законодательством РФ за счет межбюджетных трансфертов

из федерального бюджета

, предоставляемых бюджету ФСС РФ,

в том числе на оплату четырех дополнительных выходных дней в месяц для ухода за детьми-инвалидами

.

Следовательно, расходы на оплату дополнительных выходных дней по уходу за детьми-инвалидами также считаются расходами страхователя, произведенными в счет начисленных страховых взносов на выплату страхового обеспечения

.

Значит Вы вправе зачесть

сумму превышения расходов на выплату пособий по уходу за ребенком и оплату дней по уходу за детьми-инвалидами над суммой начисленных страховых взносов в счет предстоящих платежей.

Это означает, что, по условиям Вашего примера, Вы уменьшаете сумму начисленных за январь страховых взносов на 3 000 рублей расходов на выплату страхового обеспечения.

То есть за январь сумма взносов к уплате равна нулю

.

Оставшуюся часть расходов

, превышающую сумму начисленных за январь страховых взносов, Вы учтете за февраль. И так далее.

Имейте ввиду, что зачет возможен только в пределах расчетного периода – одного календарного года

.

Если у Вас на конец года будет перерасход

по выплате страхового обеспечения, то на следующий год он не переносится.

И тогда придется обращаться в орган ФСС РФ за необходимыми средствами

, поскольку если начисленных страхователем страховых взносов недостаточно для выплаты страхового обеспечения застрахованным лицам в полном объеме, страхователь обращается за необходимыми средствами в территориальный орган страховщика по месту своей регистрации (п. 2 ст. 4.6 Закона № 255-ФЗ).

В частных разъяснениях специалисты Минздравсоцразвития РФ советуют обязательно уведомить орган ФСС РФ о проведении зачета

.

Возмещение пособий из ФСС в 2021 году

- название организации;

- юридический адрес страхователя;

- фамилия, имя, отчество (если подача осуществляется индивидуальным предпринимателем);

- паспортные данные (для ИП);

- адрес места проживания (для ИП);

- регистрационный номер страхователя;

- сумма средств, которые должны быть возмещены.

- При возмещении пособия, выплаченного работнику в качестве компенсации за период нетрудоспособности, а также средств, потраченных на беременных работниц, необходимо приложить больничные листы.

Возмещение из фсс в 2021 году

78 НК РФ указывает на невозможность зачесть переплату по одному взносу (то есть по одному КБК) в счет оплаты других взносов или налогов (то есть других КБК). В одном из предыдущих разделов уже приведен бланк заявления на возврат переплаты по страхвзносам по нетрудоспособности по состоянию на 01.01.2020. Никакие документы к заявлению прикладывать необходимости нет.

Так заявление стандартно содержит информацию о страхователе (наименование, юридический адрес, регистрационный номер страхования), банковские реквизиты для получения возмещения и сумму необходимых средств. В самом тексте образца заявления говорится о том, что оно предоставляется одновременно с двумя приложениями:

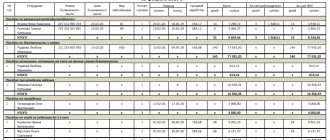

Предприятие ИП Новиков М.М. имеет штат наемных работников, выплачивает вознаграждение за труд, отчисляет страховые взносы. Во втором квартале 2021 года ИП начислил сумму оплаты труда работникам в размере 1 390 000 рублей, размер отчислений по которой на ОСС составил 40 310 рублей. ИП Новиков М.М. во 2 квартале произвел выплаты по расходам на социальное страхование в размере 55 000 на оплату отпуска по БиР, пособия по нетрудоспособности в размере 79 000 рублей (включая сумму выплаты за счет предприятия в размере 3 000 рублей).

Возмещение по больничным листам из фсс в 2021 году

То есть если размер выплаченных пособий за какой-либо месяц превысил начисленные за этот же месяц взносы в ФСС, страхователь вправе обратиться в отделение фонда за возвратом средств на выплату страхового обеспечения.

Положительное или отрицательное решение передается в налоговую службу, которая должна не позднее трех дней перечислить компенсацию за расходы на банковский счет страхователя, который был указан в заявлении.

Хотя с 2021 года налоговая служба выполняет возмещение расходов, ФСС все еще должны контролировать, куда уходят страховые взносы. Если работодатель хочет вернуть компенсацию за расходы из фонда соцстрахования, нужно:

Основания для возмещения расходов из Фонда социального страхования

- Заполнить и передать в местное отделение налоговой службы единую форму расчета.

- Предоставить в Фонд социального страхования и налоговому инспектору базовый и дополнительный пакет документов для возмещения денежных средств.

- Дождаться результатов проверки.

- В случае положительного решения получить возмещение на банковский счет. Альтернативный вариант — зачесть в счет будущего взноса и. уменьшить будущие расходы на обязательные страховые платежи.

Как известно, с 2021 года в ведомство налоговой перешли взносы, которые раньше уплачивались в ФСС. Не коснулись изменения только взносы на травматизм, оплачивают их как и прежде в ФСС. Однако, несмотря на то, что взносы контролирует ИФНС, пособия проверяют так же ФСС.

Документы для возмещения расходов ФСС

До 31.12.2016 данные о начисленных взносах на случай болезни и материнства и произведенных расходах указывались в форме № 4-ФСС. С 2017 года администрирование взносов, за исключением платежей на «травматизм», передано налоговикам, поэтому данные показатели стали отражаться в РСВ – «Расчете по страховым взносам», который страхователь ежеквартально обязан сдавать в ИФНС. Форма заявления на возмещение расходов из ФСС в 2021 году будет зависеть от момента возникновения затрат:

- до 31.12.2016 – необходимо использовать форму № 23-ФСС (утв. Приказом ФСС РФ от 17.11.2016 № 457, приложение № 3);

- после 01.01.2017 – заполняется заявление по форме из письма ФСС от 07.12.2016 № 02-09-11/04-03-27029.

Вместе с заявлением работодатель представляет в Фонд соцстраха подтверждающие документы.

Какие документы прилагаются к заявлению

Для возмещения из ФСС расходов на выплату пособий к заявлению работодатель прилагает документы, перечень которых приведен в Приказе Минздравсоцразвития России от 04.12.2009 № 951н (в ред. от 28.10.2016). Что нужно подготовить:

- расшифровку расходов и справку-расчет по форме из приложений 1 и 2 к письму ФСС № 02-09-11/04-03-27029, если расходы произведены после 31.12.2016 г.;

- копии документов, на основании которых назначены пособия.

Полный состав приложений зависит от вида пособия. К примеру, при возмещении расходов по больничным листам ФСС требует копии:

- листка нетрудоспособности;

- трудовой книжки или иных документов, подтверждающих стаж;

- справки по форме № 182н, если при начислении учитывались доходы от других работодателей.

При рождении ребенка:

- справка из ЗАГСа;

- копия свидетельства о рождении;

- справка о неполучении выплаты вторым родителем.

Специалисты Фонда могут затребовать и иные документы, подтверждающие факт работы сотрудника. Чаще всего запрашивают:

- копию трудового договора;

- табели;

- штатное расписание;

- расчетные ведомости;

- платежные документы на получение средств работником;

Также в некоторых отделениях ФСС требуют представить копию приказа на увольнение, если сотрудник уже получил расчет, а у компании не осталось документов по его трудовому стажу.

Региональное отделение Фонда может разработать собственный перечень. Например, при возмещении расходов ФСС в Спб можно руководствоваться рекомендуемом списком, размещенным на ]]>официальном сайте]]> Санкт-Петербургского регионального отделения Фонда.

Все копии заверяются надписью «Копия верна» с указанием даты, подписываются руководителем или уполномоченным представителем. При наличии ставится печать.

Возврат взносов из ФСС в 2021 году при переплате

Всего за полугодие пособия превысили взносы на 170 000 руб. (300 000 — 470 000 = -170 000). Если прибавить перечисленные ФСС в мае 2020 средства в размере 100 000 руб., то получается, что ФСС остается должен организации 70 000 рублей. Указываем это значение в строке 090 с признаком «2».

Срок возмещения расходов

- надписью «Копия верна» или записью аналогичного значения;

- подписью руководителя организации или подписью предпринимателя;

- печатью, если таковая используется (в противном случае необходимо письмо о том, что печать не используется).

Важно! Подать документы в ФСС на возмещение расходов можно сразу по обоим больничным, либо по отдельности. Документы по продолжению больничного листа, подтверждающие возмещение расходов, будут такими же, как и для основного больничного листа.

Отражаем в РСВ возмещение расходов на соцстрахование за прошлый год

Также проверку сальдо расчетов по социальному страхованию можно провести при помощи справки-расчета (приложение 1 к письму ФСС России от 07.12.16 № 02-09-11/04-03-27029). Такая справка вместе с другими документами подается в Фонд теми страхователями, которые хотят получить возмещение.

Рекомендуем прочесть: Выплата За Третьего Ребёнка В 2021 Году Ребёнкав Хмао

Порядок выплаты пособий

- В РСВ за 2021 год — по строке 090 Приложения 2 к Разделу 1 указывается сумма 25 тыс. рублей с признаком 2.

- В бухучете — по дебету счета 69 субсчет «Расчеты по социальному страхованию» на конец года остается сальдо 25 тыс. рублей.

Возвращать средства за периоды до 2021 года будет фонд, с 2021 — налоговая инспекция. Минтруд России выпустил приказ в октябре 2021 года, в котором представлен пакет документов, по которым ФСС РФ будет выделять средства работодателям на выплату декретных и других пособий при обращении по периодам после 1 января 2021 года. Фонд разработал формы данных документов, их действие введено в декабре 2021 года.

Как подтвердить расходы по ФСС при зачетной системе

Что касается возмещения расходов по выплаченным пособиям на детей, то здесь также нужно будет подготовить заявление, справку-расчет и приложения. В качестве подтверждающих документов в данном случае будут являться:

Документы для возмещения детских пособий

Иногда случается так, что документ не потерян, а просто отсутствует возможность его оформлении. Например, нет возможности получить справку с места работы мужа о неполучении пособия на ребенка. В этом случае пособие все равно выплачивается. Но от работника нужно получить объяснительную и приложить ее к документам, подаваемым в ФСС.

На суммы начисленных пособий работодатель имеет право уменьшить величину отчислений в бюджет. При превышении расходов над отчислениями возникает задолженность бюджета перед предприятием. Работодатель обращается в ФСС за компенсацией выплаченных средств по страховым случаям при возникновении переплаты.

Наниматель заполняет ту часть документа, где есть пометка о внесении сведений нанимателем («Заполняется работодателем»). Так, он должен указать информацию об организации (название, № регистрации и др. ), личные данные работника (ФИО, ИНН, СНИЛС, средний заработок за день и за расчетный период, страховой стаж и т. д. ), период, за который назначается дотация, ее размер. Заполненный бланк подписывается руководителем, главбухом. Страховые взносы в 2021 году считают уплаченными в тот день, когда ООО или ИП в банк передано платежное поручение на уплату страховых взносов. Предъявить такое поручение на уплату страховых взносов может как сам плательщик страховых взносов, так и любое другое лицо: организация, ИП или человек, который не занимается бизнесом (пунктом 1 статьи 45 Налогового кодекса РФ). Разумеется, что на расчетном счете организации или другого лица должно быть достаточно денег для платежа, а само поручение заполнено верно. Страховые взносы в 2021 году перечисляйте в бюджет без округления: в рублях с копейками (п. 5 ст. 431 НК РФ).

Возмещение расходов из фсс в 2021 году

Своевременная подача отчетности по страховым взносам в соответствующие органы, позволяет предпринимателям избежать штрафных санкций и прочих проблем, которые усложняют ведение бизнеса. Это только кажется, что заполнение бланков строгой отчетности не составляет особого труда.

Индивидуальные предприниматели главы крестьянско-фермерских хозяйств также по новому законодательству отчисляют зафиксированный на уровне 26 545 р. «пенсионный» взнос, 5 840 р. – «медицинский» на всех участников КФХ, включая ИП.

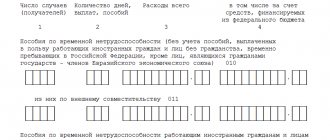

Промежуточный отчет в — ФСС

Чтобы покрыть за счет взносов расходы по выплатам работникам, которые получили травмы или профзаболевания, работодатель представляет в Фонд социального страхования Российской Федерации промежуточный расчет 4-ФСС. Отчет составляется только в том случае, если сумма взносов от НСиПЗ по подсчетам страхователя окажется меньше суммы выплаченных работникам за этот период пособий.

Возмещение расходов в ФСС в 2021 году

- отчет составляется при необходимости, поэтому не имеет установленной даты отправки;

- в графе «отчетный период» титульного листа заполняются ячейки после дроби, в которых указывается номер промежуточного отчета, например, организация подает такой отчет второй раз, значит код периода «02»;

- табличные значения заполняются на первый или первый и второй месяцы квартала, при этом отчет представляется за период с января по месяц выплат пособий работникам;

- к промежуточному отчету прилагаются документы: заявление в ФСС на возмещение, копии подтверждающих расходы документов (больничные, свидетельство о рождении и т.д.).

- Подать документы в отделение Фонда по месту регистрации компании. Сюда относятся заявление в свободной форме с указанием суммы, копию расчета по платежам по форме – 4 ФСС РФ, копии тех документов, которые подтверждают обоснованность и верность расходов на выплаты;

- Получить денежные средства из соцстраха;

- Отразить полученные деньги в отчетности.

Как известно, с 2021 года в ведомство налоговой перешли взносы, которые раньше уплачивались в ФСС. Не коснулись изменения только взносы на травматизм, оплачивают их как и прежде в ФСС. Однако, несмотря на то, что взносы контролирует ИФНС, пособия проверяют так же ФСС.

Порядок возмещения пособия по беременности и родам из ФСС в 2021 году в случае выдачи продолжения больничного

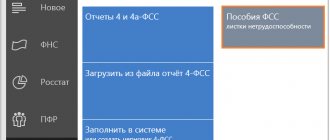

Для ведения учета пособий воспользуйтесь нашей программой Упрощенка 24/7. Она готовит документы и отчетность по кадрам в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

больничные листы; свидетельства о рождении детей; справки из медучреждений; расчетные ведомости по начислению оплаты труда; приказы о приеме; справки о заработки с предыдущих мест работы; иные документы, подтверждающие правомерность заявления права на компенсацию расходов, а также подтверждающие суммы расчетов.

Рекомендуем прочесть: Транспортный налог для многодетных семей в москве 2021 на автомобиль мощностью свыше 250 л с

В бумажном виде отчет за каждый квартал сдается до 20-го числа месяца, следующего за этим кварталом, а электронный бланк можно сдать немного позже – до 25-го числа. Подают его в территориальное подразделение Фонда соцстрахования, в котором числится организация. За несвоевременное или некорректное предоставление отчета грозит штраф.

Какие нужны документы для возмещения из ФСС пособия по беременности и родам в 2021 году?

Для покрытия дефицита деньги из федерального бюджета выделять не будут, но обещают, что в 2021-2021 годах все пособия ФСС будут выплачивать как положено. Это будет возможно за счет резервных средств и увеличения доходности по другим статьям страхования. Конечно же, такая схема долго действовать не сможет.

Срок, в который происходит перечисление денег ФСС, установлен действующим законодательством. Он составляет 10 дней с момента приема заявления. Однако, если ФСС решит провести проверку, то срок будет продлен.

Онлайн журнал для бухгалтера

Возмещение расходов производится по заявлению работодателя с приложением документов, подтверждающих выплаты. Сведения о страховых взносах и их движении, необходимые ФСС для возмещения сумм работодателю, получает из справки-расчета.

Возмещение по больничным листам из ФСС в 2021 году

ФСС сможет запрашивать у инспекции сведения о взносах (п. 2.2 ч. 1 ст. 4.2, ч. 1.1 ст. 4.7 Федерального закона от 29.12.2006 № 255-ФЗ в ред. с 1 января 2021 г.). Возмещение в ФСС в 2021 году: схема ФСС вправе проверить сведения о пособиях и принять решение о возмещении или отказе в зачете.

- Написать заявление на возврат средств и обратиться с этим заявлением в ФСС.

- Подготовить справку-расчет, а также необходимые подтверждающие документы и приложить их к заявлению.

- Ожидать проверки ФСС.

- После того, как ФСС проверит и одобрит возмещение, он перечислит средства на счет организации.

Для ведения учета пособий воспользуйтесь нашей программой Упрощенка 24/7. Она готовит документы и отчетность по кадрам в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

В каких случаях возникает право на возмещение

В «пилотных» регионах, где действует проект «Прямые выплаты», все выплаты ФСС осуществляет напрямую застрахованным физлицам. Соответственно, работодатель не несет никаких дополнительных затрат. Поэтому права на возмещение расходов за счет ФСС в этом случае не возникает.

В субъектах РФ, где еще действует зачетная система, пособия сотрудникам выплачивает работодатель (за исключением больничных, выданных в 2021 году работающим лицам старше 65 лет в связи с карантином в период самоизоляции). Оплату первых 3 дней временной нетрудоспособности работодатель производит из собственных средств. Понесенные расходы за оставшийся период учитываются при исчислении страховых взносов по социальному страхованию (ч. 2 ст. 4.6 закона от 29.12.2006 № 255-ФЗ, п.2 ст.431 НК РФ). Если сумма расходов превышает начисление, у работодателя возникает переплата, которую можно:

- направить в счет будущих платежей по страхвзносам;

- возместить из бюджета.

Зачетом переплаты на следующие периоды занимается ИФНС. За возвратом средств нужно обращаться в отделение ФСС по месту регистрации страхователя.

Возврат переплаты из фсс

Будьте внимательны: если ошиблись в КБК, уточнить код можно только в рамках бюджета ФСС России. Если первые три цифры «393», значит, администратор бюджета – ФСС. Такую ошибку в КБК можно уточнить, если по информации в поле 24 «назначение платежа» ясно, что страхователь действительно допустил ошибки в платежке.

Подтверждение расходов по ФСС с 2021 года при зачетной системе

- Лично явиться в фонд или через представителя. В этом случае в территориальный отдел ПФР или ФСС подается заявление на возврат переплаты. Если в фонд обращается представитель, то на него должна быть заполнена нотариальная доверенность.

- По почте. Данный способ предполагает отправку заказного письма с описью вложений и уведомлением о вручении. В этом случае не потребуется лично обращаться в фонд, однако время ожидания увеличится за счет времени на почтовую доставку.

- Направление заявки на возврат сумм, уплаченных до 17-го года, в ИФНС. Последний начал отвечать за взносы только с 1 января 17-го года. За платежи, направленные до 17-го года, отвечают внебюджетные фонды. А потому заявление нужно отправлять именно в адрес этих фондов.

- Подача заявки на возврат без уточнения сумм. Все суммы конкретизируются через сверку расчетов. В частности, в заявлении нужно указать точную сумму переплаты, размер недоимки, если она присутствует. Если сверка проведена неправильно, то образуется разница между суммой в заявлении и суммой на лицевом счету/в учете.

- Используется не тот бланк заявления. Для составления заявления в ИФНС и внебюджетные фонды используются разные формы. При выборе формы нужно также учитывать, какой именно взнос планируется вернуть: на временную нетрудоспособность или на травматизм.

Рекомендуем прочесть: Субсидии Семьям С Двумя Детьми В Калужской Области