Налоговый кодекс РФ регламентирует списки и порядки взимания акцизов с производителей (или в некоторых случаях с продавцов). Этот косвенный налог обычно закладывается в стоимость готового продукта или в тариф оказываемой услуги. Несмотря на то что юридически этот взнос делает компания, выпускающая, например, алкоголь, фактически его оплачивает покупатель из-за наценки. В статье мы расскажем про подакцизные товары – что это такое, что относится к акцизной продукции и по какому правилу исчисляется налоговая ставка.

Общие сведения

Надбавка к товарной стоимости определяется государством. Она идет в государственный бюджет с целью его наполнения, а также преследует задачу регулировать количество выпуска и качество этого продукта. Все категории обладают общим отличительным свойством – это сфера с высокой рентабельностью и малыми издержками на производство, что делает их доступными для налогообложения. Из всех получаемых госбюджетом налогов в России, этот занимает до 8%, что можно назвать очень крупным приливом средств в казну. Под акциз попадают не только произведенные в РФ товарные единицы, но и привезенные из-за рубежа.

Плательщиком может являться как производитель, так и поставщик, импортер, продавец – юридическое лицо, занимающееся реализацией и получающее материальные средства в ходе передачи прав собственности на определенную партию. Чаще всего налог начисляется после производства, но иногда его должен уплатить тот, кто продает изделие, например, в случае, если он получил его как конфискат или после решения суда.

Вся акцизная продукция регламентирована нормативным актом, ее актуальный перечень всегда можно найти в 181 статье НК РФ.

Государство часто позиционирует акцизирование как меру по регулированию продаж. Так, например, повышение цен на алкоголь и табак должны привести к снижению покупаемости и, соответственно, употребления.

Экспорт и импорт

Экспорт рассматриваемых товарных единиц не предполагает уплату акцизного налога в связи с взиманием таможенных пошлин. Если такими перевозками занимается предприятие-посредник, то после экспорта товара он получит обратно уплаченные акцизы. Их сумму определяет сама фирма-налогоплательщик исходя из стоимости реализованной продукции и установленных для нее ставок.

При импорте этих товаров на территорию страны необходимо уплатить таможенные пошлины. В качестве объекта налогообложения выступает стоимость продукции с учетом сборов, уплачиваемых на таможне.

Итак, перечень подакцизных товаров включает преимущественно табачную и алкогольную продукцию, а также нефтепродукты. Они облагаются акцизом, выступающим одним из способов пополнения бюджета страны через налоги. Список таких товаров может обновляться, поэтому следует отслеживать соответствующие изменения в законодательстве.

Какие товары являются подакцизными: перечень

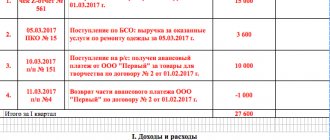

Представим краткую таблицу с обоснованием, в каком нормативном акте прописана их принадлежность к этой категории.

| Название продукции, которая облагается налогом на добавленную стоимость | Какой пункт и подпункт 181 статьи это регламентирует |

| Этиловый спирт (исключая тот, который причислен к медицинскому) | П. 1., подп. 1 |

| Любые товары промышленного назначения, содержащие спирт в процентном соотношении не менее 9% | П. 1., подп. 2 |

| Весь алкоголь, в котором доля этанола превышает 0,5% | П. 1., подп. 3 |

| Табак и табакосодержащая продукция | П. 1., подп. 5 |

| Легковые транспортные средства, а также мототехника с мощностью свыше 150 лошадиных сил и объемом двигателя более 112,5 кВт | П. 1., подп. 6 |

| АИ, дизельное топливо и моторные масла | П. 1., подп. 7, подп. 8 и 9 соответственно |

Остальные подпункты (от 10 до 14) занимают химические вещества и соединения, которые можно причислить к сырьевым материалам, например, бензол или природный газ. Перечень подакцизных товаров устанавливается надзорными органами, но он может несколько видоизменяться, поэтому представителям производственных компаний данных направлений необходимо тщательно следить за правками. К тому же некоторые пункты требуют пояснений, которые мы и хотим дать в нашей статье.

Хотите внедрить «Склад 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята!

Отдельно стоит отметить, что ряд продуктов, например, алкоголь и табак, подвергаются обязательной маркировке. Эта мера предусмотрена для того, чтобы регулировать их оборот, а также предотвращать поступление контрафакта в магазины и к людям. Каждая торговая (а также производственная и складская) точка должна быть укомплектована оборудованием – специальными кассами, считывающими устройствами, программным обеспечением.

Полный перечень подакцизных товаров

Стоящий налог введен во многих странах. Подлежащие налогообложению высокорентабельные товары условно делятся на несколько групп:

- предметы роскоши;

- полезные ископаемые;

- нефтепродукты;

- топливо;

- табачная продукция;

- алкогольная продукция.

В Российской Федерации список подакцизных товаров приводится в статье 181 Налогового кодекса (в ред. Федерального закона от 07.07.2003 N 117-ФЗ). Согласно данной статье, подакцизными товарами являются:

1. Этиловый спирт, являющийся производным пищевого или непищевого сырья. Таковым считается:

- денатурированный этиловый спирт;

- спирт-сырец;

- дистилляты – винные, виноградные, плодовые, коньячные, кальвадосные, висковые.

2. Продукция, в состав которой входит спирт. К ней могут относиться растворы, эмульсии, суспензии и прочие консистенции в жидкой форме. При этом обязательным условием является содержание в данной продукции этилового спирта более 9%. Между тем, законодательство предполагает исключения, которые будут рассмотрены в следующем разделе.

3. Алкогольная продукция.

Перечень которой довольно обширен:

- водка;

- ликероводочные изделия;

- коньяк;

- вино (в том числе фруктовое, ликерное, игристое или шампанское);

- винные напитки;

- сидр;

- пуаре;

- пиво;

- напитки, изготовленные на основе пива;

- прочие напитки, в которых объемная доля этилового спирта составляет более 0,5%, за исключением пищевой продукции, которая указана в перечне, установленном Правительством РФ.

4. Табачная продукция.

5. Легковые автомобили и мотоциклы, мощность двигателя которых составляет более 112,5 кВт или 150 л. с.

6. Автомобильный бензин.

7. Дизельное топливо.

8. Моторные масла, которые предназначены для дизельных и (или) карбюраторных (инжекторных) двигателей.

9. Прямогонный бензин, за исключением автомобильного, авиационного керосина и акрилатов. Так, к прямогонному сырью относятся бензиновые фракции, для получения которых:

- перегоняют (фракционируют) нефть, газовый конденсат, попутный нефтяной или природный газ;

- перерабатывают путем химических превращений горючие сланцы, уголь, фракции нефти, газового конденсата, попутного нефтяного или природного газа.

Как бензиновая фракция также классифицируется смесь углеводородов в жидкой форме (при температуре 15 или 20°C и атмосферном давлении 760 мл ртутного столба), которая одновременно соответствует таким физико-химическим требованиям:

- плотность не менее 650 кг/м куб. и не более 749 кг/м куб. при температуре 15 или 20°C;

- температура, при которой перегоняется 90% смеси, не превышает 215°C, причем давление держится на уровне 760 мл ртутного столба.

В качестве прямогонного бензина не рассматриваются такие типы фракций:

- полученные путем алкилирования (олигомеризации) углеводородных газов;

- имеющие общую долю метил-трет-бутилового эфира и (или) других эфиров и (или) спиртов более 85%;

- полученные путем окисления и этерификации такого сырья, как кетоны, карбоновые кислоты, олефины, ароматические углеводороды, спирты, альдегиды;

- полученные путем гидрирования, гидратации и дегидрирования такого сырья, как спирты, кетоны, карбоновые кислоты, альдегиды;

- имеющие общую долю бензола, толуола и ксилола (с учетом параксилола и ортоксилола) более 85%;

- имеющие общую долю пентана и (или) изопентана более 85%;

- имеющие общую долю альфа-метилстирола более 85%;

- имеющие долю изопрена более 85%.

10. Средние дистилляты, к которым относятся смеси углеводородов в жидкой форме (при температуре 20°C и атмосферном давлении 760 мл ртутного столба). Они могут быть получены путем первичной и (или) вторичной переработки сырья, плотность которого не превышает 930 кг/м куб. при температуре 20°C. В качестве такого сырья может выступать нефть, газовый конденсат, попутный нефтяной газ, горючие сланцы. В качестве исключения выступают:

- фракции, которые не являются прямогонным бензином (перечислены в предыдущем пункте);

- прямогонный бензин, циклогексан, конденсат газового стабильного, автомобильного бензина;

- авиационный керосин, дизельное топливо;

- высоковязкие продукты, к которым также относятся моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- продукты нефтехимии, которые получены путем дегидрирования, алкилирования, окисления, гидратации, этерификации или химических превращений, протекающих при температуре выше 700°C;

- иные продукты в виде смеси углеводородов в жидкой форме (при температуре 20°C и атмосферном давлении 760 мл ртутного столба), которые содержат более 30% ароматических, непредельных, кислородсодержащих компонентов.

Следует также учитывать, что в качестве высоковязких продуктов классифицируют смеси углеводородов в жидкой форме, которые имеют такие физико-химические свойства:

- кинематическую вязкость от 22 ст при температуре 100°C;

- температуру вспышки в открытом тигле – более 80°C, температуру застывания – до -35°C.

11. Бензол, параксилол, ортоксилол. В качестве бензола рассматривается жидкость, которая по массе содержит 99% простейшего ароматического углеводорода, а в качестве параксилола или ортоксилола – жидкость, которая по массе содержит 95% изомера ксилола.

12. Авиационный керосин. Таковым считаются жидкие топлива, которые используются в авиационных двигателях и соответствуют требованиям законодательства РФ в отношении технического регулирования и международных договоров РФ. К тому же подакцизными являются смеси таких топлив.

13. Нефтяное сырье. Таковым считается смесь углеводородов, которая состоит из одного или нескольких соответствующих компонентов:

- нефти;

- стабильного газового конденсата;

- вакуумного газойля (при температуре 20°C и атмосферном давлении 760 мл ртутного столба, с плотностью более 845 кг/м куб. и кинетической вязкостью более 3 ст при температуре 80°C);

- гудрона (при температуре 20°C и атмосферном давлении 760 мл ртутного столба, с плотностью не менее 930 кг/м куб.;

- мазута.

14. Темное судовое топливо, каковым считается смесь углеводород в твердой или жидкой форме (при температуре 20°C и атмосферном давлении 760 мл ртутного столба), которая получена путем первичной и (или) вторичной переработки таких компонентов:

- нефти;

- стабильного газового конденсата;

- попутного нефтяного газа;

- горючих сланцев.

К ним выдвигаются такие требования:

- имеют плотность более 860 кг/м куб. при температуре 20°C;

- имеют кинематическую вязкость от 2,2 ст при температуре 100°C;

- содержат по массе не более 1,2% серы.

15. Природный газ в случаях, которые предусмотрены международными договорами РФ.

16. Электронные системы доставки никотина, то есть одноразовые устройства, которые продуцируют аэрозоль, пар или дым путем нагревания жидкости в целях вдыхания человеком.

В качестве исключений выступают медицинские приборы, которые зарегистрированы в установленном законодательством РФ порядке.

17. Жидкости для электронных систем доставки никотина. Таковой считается любая жидкость, которая содержит жидкий никотин в объеме от 0,1 мг/мл и предназначена для использования в устройствах, описываемых в предыдущем пункте.

18. Табак или табачные изделия, которые потребляются путем нагревания.

Виды подакцизных товаров: какие позиции к ним относятся

Фактически все товарные единицы можно разделить на две группы:

- подвергаемые обязательной маркировке;

- не маркируемые в принудительном порядке.

К первой категории причисляется два вида продуктов:

- Табак, расфасованный в упаковках, пачках для продажи в розницу. Это сигареты, курительные смеси, жевательный и нюхательный порошки, сигары и прочие разновидности с никотином.

- Алкоголь, разлитый по емкостям от 50 мл до тар в 100 л и предназначенный для розничной реализации. В данный перечень не входит пиво и пивные напитки (в том числе, в кегах для розлива), а также сидр, медовуха. Именно по этой причине некоторые магазины ограничивают алкогольный ассортимент только слабоалкогольными вариантами, чтобы не ставить специальное оборудование для работы с маркировкой.

К подакцизным товарам, продукции в РФ, не подвергаемой маркированию, относят транспортные средства, бензиновое и дизельное топливо, керосин, спирт, машинное масло и другие позиции из представленной выше таблицы.

Переход на ПСН и торговля маркированными и подакцизными товарами

Состоялся вебинар компании Такском на тему «Отмена ЕНВД с 1 января 2021 года и выбор альтернативного режима налогообложения». Эксперт компании Сергей Анисимов ответил на вопросы участников, которые касались торговли маркированными и подакцизными товарами на патентной системе налогообложения (ПСН).

Розничная торговля ОКВЭД 52.42.1 вводят маркировку товара. Патент и маркировка совместимы?

На сегодняшний день есть запрет на применение ПСН только при торговле обувью, лекарствами и одеждой из меха, в остальных случаях применять ПСН можно.

Розничная торговля, включая подакцизные товары (сигареты и табачная продукция), можно ли перейти на патент?

Да, можно.

Можно ли торговать текстилем на ПСН?

На данный момент ограничений нет.

Можно ли торговать пиломатериалами на ПСН?

Можно, если площадь торгового зала не превышает 150 кв. м.

Возможно ли с 2021 года, перейдя на ПСН, торговать пивом (не разливным) и сигаретами?

Можно, таких запретов нет. Можно торговать не подакцизными товарами.

Можно ли применить патент при розничной торговле сигаретами, пивом, молочной продукцией?

Да, можно.

Подходит ли ПСН для торговли парфюмерией и постельным бельем?

Да, подходит.

Продажа пива и сигарет: можно ли работать на патенте или только УСН?

Да, можно на ПСН.

Я торгую женскими пальто и пуховиками. Могу ли я работать на патентной системе налогообложения?

Да можете, не меховая одежда под запрет не попадает.

ИП, торговый зал 42 кв. м., торгуем сигаретами, пивом и продуктами питания. Подходит ли нам патент?

Да, подходит.

Могу ли я заменить ЕНВД на патент, если имею трёх работников, торговый зал 64 кв. м., доход в год не более 30 млн руб., деятельность – розничная продажа автозапчастей?

Да, запчасти под применение патента попадают, поэтому по новым правилам применения ПСН вы можете на неё перейти. Главное, чтобы в продаже не было подакцизных товаров, а именно – моторных масел.

ИП занимается розничной продажей ювелирных изделий. С 01.01.2021 года вводится их маркировка. Возможно ли будет с 01.01.2021 года перейти с ЕНВД на патентную систему налогообложения?

На сегодняшний момент ограничений по применению ПСН по данному виду деятельности нет. Если такой запрет появится – переходите на УСН.

Возможен ли переход с ЕНВД на патентную систему, если при розничной торговле будут реализовываться товары, подлежащие обязательной маркировке (шины)?

Возможен. По шинам нет запрета на применение ПСН.

У нас розничная торговля продуктами питания, пивом и табачными изделиями. Торговая площадь 49 м. кв. Можем мы применять патентную систему налогообложения?

Да, можете.

Можно ли использовать ПСН при торговле верхней одеждой (мужской и женской) и женскими блузками (это не меховые изделия), группа ТНВЭД – 6106, 6201, 6202?

Да, можно.

При торговле верхней одеждой (маркированная продукция) и площади торгового зала 65 кв. м. возможен переход на патент?

Верхняя одежда (не меховая) не попадает под запрет применения ПСН, по новым правилам площадь торгового зала увеличена до 150 кв. м.

Можно перейти при торговле сигаретами на патент?

Да, можно.

Возможно ли перейти с ЕНВД на патент в 2021 году? Розничный магазин одежды. Или, поскольку одежда будет подлежать маркировке, на патенте работать нельзя?

Можно, по запрету применения ПСН при торговле данной товарной категории на сегодня информации нет.

Компания Такском предлагает полный спектр услуг для работы с маркированным товаром: оформление электронной подписи, регистрация в системе, маркировка остатков, необходимое оборудование. Подробности по ссылке.

маркировка маркировка товаров ЕНВД ПСН

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Кто платит акцизы

Косвенный налог начисляется юридическим лицам, частным предпринимателям, компаниям, осуществляющим импорт и экспорт, а также всем другим участникам рынка, которые проводят акцизные операции. На деле такими лицами становятся производители и импортеры, намного реже – продавцы. Перекупщики и другого рода посредники не должны оплачивать этот взнос. Налогоплательщики, которые совершают выплаты по списку подакцизных товаров, не имеют права перейти на упрощенку. Те организации, которые вынуждены работать по ЕНВД, также должны платить.

Когда происходит начисление

Есть несколько случаев:

- При реализации товарных единиц, то есть в процессе передачи прав собственности. Это единовременное начисление, как правило, оно происходит в момент продажи партии от производителя к оптовой сети, а уже вторичные процедуры не облагаются налогом.

- При реализации конфиската или бесхозяйных товарных единиц. Грубо говоря, если к продавцу каким-либо способом попала продукция, которая входит в перечень подакцизных товаров, но цена еще не определена, на эти товарные единицы также начисляется налог.

- При перемещении акцизного сырья внутри организации. Это очень интересно проследить на примере ликеро-водочного производства. Чтобы производить алкоголь, нужен спирт. Но он тоже входит в список, поэтому если организация самостоятельно заготавливает сырье, то с 2011 года на него необходимо уплачивать акциз даже при «внутренней» передаче между подразделениями.

- При импорте из-за границы.

Налогоплательщики и объекты

В ст. 179 НК РФ указаны все лица, которые являются плательщиками акциза. Таковыми могут выступать:

- компании;

- индивидуальные предприниматели;

- граждане, которые занимаются перевозкой подакцизной продукции через таможенный контроль и определяются таможенным законодательством.

Объекты налогообложения представлены в ст. 182 НК РФ. Таковыми являются операции, совершаемые с подакцизными товарами. Это могут быть:

- продажа изготовленной продукции на территории РФ;

- отдельные виды передачи продукции;

- транспортировка продукции через таможенный контроль.

При этом в ст. 182 НК РФ отмечается, что продажа подакцизной продукции – это операция, которая предполагает передачу прав собственности одной стороне другой, причем на безвозмездной или возмездной основе.

Когда не начисляются акцизы

Косвенным налогом не облагаются те изделия, которые не перечислены в 181 статье НК РФ. Подакцизными, но не подвергаемые начислению налоговой ставки, признаются следующие товары:

- Все, представленные в перечне, если они производятся в рамках одного предприятия не с целью реализации в таком виде, а для проведения следующего производственного этапа. То есть, при передаче сырья из одного отдела в другой. Это правило не распространяется только на пару спирт – спиртосодержащие напитки.

- Организации, занимающиеся экспортом, то есть продающие свои изделия за границу государства. Здесь экспортеру предварительно необходимо подать в налоговую службу заявление, подтверждающую деятельность и объемы поставок. Почему это так – потому что принимающая сторона будет облагать импортированные партии собственным налогом. Это основа международной торговли, позволяющая делать такой оборот выгодным. Именно по этой причине иногда случается так, что один и тот же объект в магазинах страны-производителя стоит дороже, чем на прилавках условной «заграницы», потому что акциз у них меньше.

В обоих случаях, чтобы избавиться от «лишней» добавочной стоимости, следует внимательно вести учет всех производимых операций.

Как определить ставки акцизов на подакцизные товары

Ежегодно происходит пересмотр и установление новых значений. Обычно такие операции производятся на 2-3 года вперед, чтобы производители могли планировать свой денежный и товарный оборот. Обычно разделяют три типа ставок:

- Специфические, они же твердые. Они отличаются фиксированной надбавкой на каждую единицу поставки. Они устанавливаются наиболее часто, на данный момент распространяются на все виды изделий, кроме табака. Для примера, на 2021 год в России один литр игристого вина должен дополнительно оплачиваться из расчета 40 рублей.

- Адвалорные. Они варьируются, зависят от цены на само изделие, начисляются в процентном соотношении. Сейчас фактически не применяются.

- Комбинированные. Из названия понятно, что они включают обе системы начисления. Так происходит, например, с сигаретами. Есть единая ставка (на данный момент это 1966 рублей за каждую тысячу папирос), дополнительно к этому взимается 14,5% от цены на пачку. Именно по этой причине расценки на дешевый сам по себе табак такие высокие.

Виды ставок

Установление налоговых ставок необходимо для расчёта общего размера налога для уплаты в государственный бюджет. Определены несколько видов ставок по акцизам:

- твёрдая (специфическая) в абсолютной сумме (руб. и коп.) на единицу измерения;

- комбинированная, которая складывается из твёрдой и адвалорной ставок;

- адвалорная (в процентах);

- ставка авансового платежа в виде покупки акцизных марок акцизного сбора по некоторым видам подакцизных продуктов.

Кроме этого для исчисления общего размера налога требуется определить налоговую базу. Она устанавливается в зависимости от ставок.

Про виды налоговых ставок расскажет данное видео:

Твердая

Твёрдые (специфические) ставки подразумевают установление абсолютных величин на единицу налоговой базы: на 1 тонну нефтепродуктов, на 1 литр этилового спирта, на 1000 штук сигарет и так далее. Размер налога при использовании такой ставки – это произведение налоговой базы и ставки. Налоговая база равна количеству реализованной или переданной продукции в натуральном выражении.

Пример. Пивзавод реализовал 100 000 банок пива объёмом 0.5 л с долей этилового спирта 4 % Установленная ставка акциза по такому виду пива – 21 рубль.

- Общее количество реализованного пива: 100 000 х 0.5 = 50 000;

- Размер акциза на пиво к выплате: 50 000 х 21 = 1 050 000 руб.

Адвалорная

Сумма акциза по продуктам, по отношению к которым применяется данный вид ставок, определяется как исчисленная процентная доля от налоговой базы. Такая ставка используется при операциях с ювелирными изделиями и газом.

В этом случае в налоговую базу согласно ст. 189 вводятся величины:

- полученные при реализации товара в качестве материальной помощи,

- авансовые или другие платежи, произведённые в счёт будущих поставок подакцизной продукции;

- средств на расширение размера активов особого назначения;

- в счёт наращивания доходов организации;

- в форме дисконтов (процента) по вексельным бумагам;

- процентов по товарным кредитам.

База налогообложения по подакцизным продуктам с установленной для них адвалорной ставкой определяется как общая стоимость реализованной или переданной продукции, рассчитанная исходя из цен, установленных ст. 40 НК РФ без акциза и НДС. Адвалорные ставки настоящим Налоговым кодексом не установлены. Но недавно в список подакцизных продуктов введён природный газ. Это привело к тому, что возобновлено активное применение адвалорных ставок при расчёте акциза.

Комбинированная

Если продукт подлежит обложению комбинированными акцизными ставками (это обычно сигареты и папиросы), то размер налога начисляется в виде суммы, полученной путём сложения двух полученных сумм акциза:

- Результат умножения твёрдой ставки и общего количества реализованных (переданных, ввезённых) подакцизных продуктов в натуральном выражении.

- Процентная доля наивысшей розничной стоимости этих продуктов (адвалорная ставка).

Налоговая база для продуктов, облагаемых комбинированной ставкой, равна количеству реализованной или переданной продукции в натуральном выражении для начисления акциза по продуктам, для которых предусмотрена твердая ставка, и как расчётная стоимость реализованных продуктов, рассчитанная исходя из наибольших розничных цен для исчисления продукции по адвалорной ставке.

При использовании комбинированной ставки предусмотрено понятие расчётной стоимости. Она рассчитывается следующим образом: максимальная розничная стоимость, указанная на упаковке товара (обычно это относится к сигаретам) умножается на количество реализованных в прошедшем налоговом периоде единиц данной продукции.

Максимальная цена – эта цифра, выше которой цена увеличена быть не может. Максимальную цену устанавливает налогоплательщик отдельно по каждому виду продукции, но не выше максимальной, установленной НК.

Пример. Табачная фабрика выпустила 10 000 ящиков сигарет с фильтром. В пачке – 20 штук сигарет. Предельно допустимая цена в розницу – 82 руб.

- Определение общего количества сигарет: в одном ящике содержится 50 блоков по 10 пачек. Следовательно, в одном ящике: 50 х 10 х 20 = 10 000 сигарет. В 10 000 ящиках: 10 000 х 10 000 = 100 000 000 сигарет.

- Определение расчётной стоимости: МРЦ (минимальная расчётная цена) умножается на количество реализованных пачек: 82 х (10 000 х 50 х 10) = 410 000 000 руб.

- Определение суммы налога по адвалорной ставке. Установленный процент на 2021 год — 13 % от расчетной стоимости: 13 % х 410 000 000 = 53 300 000 руб.

- Размер по твёрдой ставке (на 2021 год она составляет 1562 руб. на 1000 штук): 1562 х 100 000 000/ 1000 = 156 200 000 руб.

- Сложение полученных величин по адвалорной и твёрдой ставкам: 53 300 000 + 156 200 000 = 209 500 000 руб.

- Исчисление по минимальной ставке: 2 123 руб. х 100 000 000 / 1000 = 212 300 000 руб.

Выплата налога должна производиться по минимальной ставке, потому что её размер оказался выше, чем размер по комбинированной ставке. Законом предусмотрено, что в бюджет уплачивается сумма с наибольшим значением.

Следовательно, фабрика должна уплатить в бюджет 212 300 000 рублей.

Налоговый кодекс требует ведения раздельного учета по продуктам, облагаемым разными ставками по акцизу. При отсутствии на предприятии раздельного учета сумма акциза определяется из максимальной из всех используемых налогоплательщиком акцизных налоговых ставок от единой налоговой базы, рассчитанной по всем сделкам, подлежащим обложению акцизным налогом.

Как рассчитать акцизы на перечень подакцизной продукции

Процедура расчета достаточно проста. Необходимо определить налоговую базу, а затем умножить ее на ставку. Если она твердая, фиксированная, то трудностей не возникнет. В случае комбинированных вычислений дополнительно нужно будет суммировать процентную стоимостную надбавку.

Основным правилом является раздельный учет всех позиций, например, на алкогольном производстве обязательно отдельно считать, сколько литров игристого вина, а сколько – ликера, было произведено и реализовано. Если считать весь литраж одной строкой, то придется умножать его на самую высокую ставку.

Расчет налоговой базы производится ежемесячно. Если мы говорим про реализуемые виды подакцизных товаров, относящиеся к системе обязательной маркировки, то объем производства можно рассчитывать, исходя из записей в системе ЕГАИС. Соответственно, в интересах производителя, чтобы реальные поставки соответствовали зафиксированным.

Покупатель видит отдельной строкой, сколько он вынужден отчислить в часть этого налога, как и сумму НДС. Все это фиксируется в счетах-фактурах (если по какой-либо причине акциза нет, необходимо это отметить в соответствующей строчке), но при розничной реализации отдельная сумма не выносится из общей цены.

Уплата акциза

Схема и сроки перечисления налоговых платежей отображены в статьях 204 – 205.1 НК РФ. В общем случае акциз по подакцизным товарам уплачивается по следующим правилам:

- размер определяется на основании количества фактически реализованной продукции;

- деньги перечисляются до 25-го числа месяца, идущего после окончания налогового периода.

Некоторые виды акцизов предусматривают свои сроки перечисления. Например, за авиационный керосин с сертификатом эксплуатанта заплатить налог нужно до 25-го числа 3-го месяца после окончания установленного налогового периода.

Производителю недостаточно знать, какими акцизами облагаются подакцизные товары и когда их нужно уплачивать. Важно еще и верно определить, куда следует направлять отчисления. Вариантов тут несколько:

- в месте производства;

- в месте оприходования товаров;

- по месту регистрации или нахождения плательщика.

Для ввозимых изделий налог уплачивается прямо на таможне в большинстве ситуаций. Лишь в редких случаях деньги перечисляются в ФНС.

Похожие статьи

- Какие налоги относятся к косвенным?

- Признаки плательщиков акцизов

- К какому виду налогов относятся акцизы?

- Акцизы на алкоголь

- Акцизная марка на алкогольную продукцию

Как выбрать и входные акцизы подакцизных товаров

В обычной ситуации покупки партии следует включить величину налога в оптовую стоимость продукта. Если акцизное сырье было направлено на производство другого, вторичного изделия, то затраты на него были включены в состав расходов, а это значит, что можно уменьшить сумму затрат. При условиях:

- налоговая база сырьевого материала и конечного результата должна быть единого объема;

- сперва следует по факту полностью уплатить налог, а затем воспользоваться возможностью налогового вычета;

- потребуется официальное документальное подтверждение операций – счета-фактуры, декларации с таможни и прочие документы.

Когда делать перечисления в бюджет

Крайним числом подачи отчетности и выплат является 25 число календарного месяца, следующего за тем, когда были проведены операции. Исключением является перегонка бензина и денатурация этилового спирта, для них отсчетным считается 25 дата, следующая в течение трех месяцев после данного налогового периода.

Еще одна особенность касается производителей спиртосодержащих напитков. Они обязаны дробить выплаты и вносить аванс не позднее 15 числа. Впоследствии платеж можно принять к вычету. Для тех, у кого имеется банковская гарантия, подтверждающая, что в случае неуплаты, банк обязуется перечислить платеж, предусмотрено освобождение.

Что происходит при экспорте

Чтобы экспортер был избавлен от налогообложения, он должен подать заявление и подтвердить свое сотрудничество на международном рынке, например, принести копию контракта. Для сбора документации дается 180 дней с момента заключения сделки. Такая отсрочка должна иметь материальное подкрепление – или обещание банка, или внесение своих средств с возможностью затем их вернуть.

Хотите внедрить «Магазин 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

Этиловый спирт

Теперь в двух словах расскажем, почему следующие товары являются подакцизными при нахождении в них этанола.

Понятие

Определение термина дано в ФЗ №171. Это вещество с формулой С2Н5ОН, изготовленное из натурального или синтетического сырья, в том числе сырец и денатурат. При причислении жидкости к этой категории учитываются критерии, перечисленные в соответствующих нормативных документах – ГОСТ, ОСТ, ТУ.

Виды

Классификация десятков разновидностей проходит по:

- сырьевому материалу;

- методу выгонки;

- глубине очистки;

- наличию вредных примесей или добавок, их концентрации.

Что из перечисленного облагается акцизом

Все представленные разновидности, исключая коньячный спирт, проходят акцизирование. Это закреплено постановлением 2007 года. В тот же момент была зафиксирована единая ставка – 23,5 рубля за 1 литр.

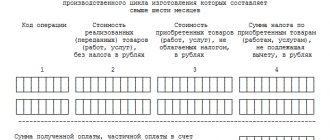

Общий порядок расчета акциза

После того как налоговая база определена, рассчитайте сумму акциза.

При реализации (передаче) подакцизных товаров, для которых установлена твердая ставка, рассчитайте акциз по формуле:

| Сумма акциза (ставка твердая) | = | Объем реализованных товаров (в единицах измерения, указанных в ставке акциза) | × | Ставка акциза на единицу измерения акциза |

Такой порядок предусмотрен пунктом 1 статьи 194 Налогового кодекса РФ.

Пример расчета акциза при реализации подакцизных товаров, на которые установлены твердые ставки акциза

ООО «Альфа» занимается производством ликеро-водочных изделий с объемной долей этилового спирта более 9 процентов.

Ставка акциза для алкогольной продукции с объемной долей этилового спирта более 9 процентов установлена в размере 500 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре.

В июне «Альфа» приобрела для использования в производстве 200 литров безводного этилового спирта стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) Предварительно (в мае) организация перечислила в бюджет авансовый платеж акциза за приобретаемый спирт (п. 6 ст. 204 НК РФ). Сумма авансового платежа составила 100 000 руб. (200 л × 500 руб.) (абз. 5 п. 8 ст. 194 НК РФ).

Приобретенный спирт «Альфа» использует для производства ликера с объемной долей этилового спирта 14 процентов. В июне «Альфа» произвела 2000 бутылок ликера емкостью 0,7 литра. Объем использованного спирта составил: 2000 бут. × 0,7 л × 14% = 196 л.

В июле готовая продукция была полностью реализована. Договорная цена реализованного товара – 180 000 руб. (включая НДС – 18% и акциз).

При расчете акциза бухгалтер «Альфы» исходит не из объема реализованных ликеро-водочных изделий, а из количества содержащегося в нем безводного этилового спирта.

Сумма акциза за июль будет равна: 2000 бут. × 0,7 л × 14% × 500 руб./л = 98 000 руб.

Бухгалтер «Альфы» сделал в учете следующие проводки (операции, связанные с производством готовой продукции, не рассматриваются).

В мае:

Дебет 68 субсчет «Расчеты по авансовым платежам акциза» Кредит 51 – 100 000 руб. – перечислен авансовый платеж акциза (до приобретения спирта).

В июне:

Дебет 10 Кредит 60 – 10 000 руб. – оприходован спирт;

Дебет 19 Кредит 60 – 1800 руб. – отражен НДС, предъявленный поставщиком спирта;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 1800 руб. – принят к вычету НДС по спирту.

В июле:

Дебет 62 Кредит 90-1 – 180 000 руб. – отражена выручка от реализации ликера;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 27 457,63 руб. (180 000 руб. × 18/118) – начислен НДС с выручки от реализации;

Дебет 90-4 субсчет «Акцизы» Кредит 68 субсчет «Расчеты по акцизам» – 98 000 руб. – начислен акциз при реализации ликера;

Дебет 68 субсчет «Расчеты по акцизам» Кредит 68 субсчет «Расчеты по авансовым платежам акциза» – 98 000 руб. – зачтен авансовый платеж по акцизу.

Сумму авансового платежа акциза по спирту в пределах суммы акциза, начисленного с реализованной продукции, «Альфа» принимает к вычету (п. 16 ст. 200 НК РФ). Поскольку авансовый платеж превышает сумму акциза, начисленного при реализации, по итогам июля «Альфа» акциз в бюджет не уплачивает.

Оставшуюся часть авансового платежа акциза, не принятую к вычету в июле (2000 руб. = 100 000 руб. – 98 000 руб.), бухгалтер «Альфы» примет к вычету в последующих налоговых периодах, в которых приобретенный этиловый спирт будет использован для производства ликеро-водочных изделий с объемной долей этилового спирта более 9 процентов.

Спиртосодержащая продукция

Если мы говорим не о чистом этаноле, а о его производных, то далеко не все подвергается налогообложению. Рассмотрим разницу.

Понятие

К этой категории причисляется любой продукт с содержанием С2Н5ОН более 9%. Все включенные в эту группу изделия можно поделить на пищевые, непищевые и денатурированные.

Не все, что содержит спирт, акцизируется

В перечень не входят медикаменты и препараты для ветеринаров, а также парфюм (при соблюдении определенных норм розлива). Определенное количество промиллей могут содержать остатки переработки, сусло, виноматериалы. На них тоже нет косвенного налога.