Что является объектом налогообложения

В НК РФ содержится подробный перечень товаров и операций, которые являются подакцизными. Так, данными товарами выступают:

- этиловый спирт (всех видов сырья, кроме коньячного);

- вся алкогольная продукция;

- пиво;

- продукция, общая доля спирта в которой составляет не менее 9%;

- табачные изделия;

- моторные масла для автомобильных двигателей;

- дизельное топливо;

- природный газ (в некоторых случаях);

- бензин (прямогонный и для автомобилей);

- легковые автомобили;

- авиационный керосин;

- бытовое печное топливо;

- мотоциклы.

Операции, которые являются объектом акцизного налогообложения, также перечислены в Налоговом кодексе.

К ним можно отнести ситуации, когда предприниматель реализует:

- самостоятельно произведенные товары другим лицам и организациям (сюда относится и передача прав собственности на безвозмездной основе);

- алкогольную продукцию (купленную непосредственно у производителя или на складе у другого продавца);

- товары, полученные в результате решения суда или другого государственного органа;

- природный газ (как в пределах страны, так и за границу).

Последнее условие касается не всех субъектов, который покупают товар – для газодобывающих, нефтеперерабатывающих и некоторых других предприятий покупка газа налогом не облагается. Подакцизными операциями считаются не только продажа газа, но и его передача для различных целей, в том числе и на безвозмездной основе. Подробно об акцизах рассказано в видео:

Передает самостоятельно произведенные товары:

- собственнику сырья (если товар был создан на давальческой основе);

- для своих нужд;

- с целью дальнейшей переработки;

- в качестве взноса (в паевой фонд или в уставной капитал);

- для переработки на давальческой основе;

Ввозит товары из установленного перечня на территорию страны.

Под производством понимаются не только действия, напрямую связанные с процессом создания сырья и конечного продукта. Сюда относятся также и другие этапы производственного цикла:

- разлив товара;

- смешивание нескольких продуктов, в результате которых получается новый подакцизный товар.

В последнем случае исключением являются только заведения общественного питания. Плательщиком налога являются организации или ИП, которые в своей деятельности осуществляют операции из установленного перечня.

Кроме этого, налог также взимается со всех лиц, которые перевозят подакцизные товары через таможню РФ.

Основные моменты ↑

Объектом налогообложения акцизом являются некоторые специфические товары, находящиеся под пристальным вниманием налоговых органов.

Основная причина возникновения данного налога – необходимость пополнения бюджета страны.

Размер сбора обычно включается в стоимость самого товара и порой достигает 2/3 его цены. Доходы от реализации подакцизных товаров в некоторых регионах составляют 50% годового бюджета.

Элементы налогообложения

Акцизы на сегодняшний день являются федеральным налогом косвенного типа. Он закреплен на законодательном уровне в гл.№22 НК РФ. Именно поэтому он обязателен к применению внутри границ Российской Федерации.

Налогооблагаемыми объектами являются следующие операции:

- реализация произведенных подакцизных товаров непосредственно изготовителями;

- различные коммерческие действия с подакцизными товарами, полученными физическим или юридическим лицом в результате конфискационных решений суда;

- передача на возмездной основе перерабатывающими компаниями сырья собственнику;

- передача подакцизных товаров различного рода для собственных нужд (производства и иное).

Перечень налогооблагаемых объектов полностью перечислен в ст.№181 НК РФ. Также в данном разделе перечисляются операции, не подлежащие налогообложению.

Имеются некоторые особенности транспортировки продукции рассматриваемого типа через границы сопредельных государств, а также через границы стран-участниц ТС.

Налоговый период, по истечении которого необходимо формировать отчет по акцизному налогу, составляет всего один месяц. Лицам, отвечающим за ведение бухгалтерской отчетности, необходимо помнить о столь малом сроке.

В противном случае велика вероятность стать жертвой камеральной проверки со стороны налоговой службы. Неуплата требуемой суммы в срок карается внушительными штрафами.

Сроки и порядок уплаты налогов рассматриваемого типа оглашаются в ст.№204—205 НК РФ:

- Перечисление налога в бюджет после реализации товара должно быть осуществлено не позже 25-го числа календарного месяца, следующего сразу же за отчетным периодом.

- Перечисление в бюджет за продажу или покупку бензина, денатурированного спирта осуществляется до 25-го числа 3-го календарного месяца, следующего сразу за отчетным (обязательно наличие специального свидетельства).

- Авансовые платежи осуществляются не позже 15-го числа месяца текущего.

- Соответствующая декларация должна предоставляться в местную налоговую службу не позже 25-го числа месяца, следующего за прошедшим периодом.

Сам акцизный налог должен в обязательном порядке выплачиваться по месту осуществления производства или же реализации товара.

Исключением является только продажа прямогонного бензина – уплата акцизного налога в обязательном порядке осуществляется по месту нахождения налогоплательщика в налоговую службу, к которой он приписан.

Плательщики

Плательщики акцизного налога — все физические и юридические лица (индивидуальные предприниматели), осуществляющие различного рода операции с товарами рассматриваемого типа.

Согласно ст.№179 НК РФ, плательщиками акцизного налога являются:

- организации;

- признанные налогоплательщиком лица, осуществляющие транспортировку акцизного товара через границу ТС.

Имеется большое количество различных нюансов, связанных с выплатой налогов рассматриваемого типа. Все их следует обязательно учитывать во избежание возникновения различных спорных ситуаций с налоговой службой.

Нормативная база

Нормативной базой налога рассматриваемого типа является гл.№22 Налогового кодекса РФ.

Данная глава содержит следующие статьи, полностью освещающие рассматриваемый раздел налогообложения:

| Статья | Описание |

| №179 | Налогоплательщики |

| №179.2 | Свидетельство о регистрации компании, совершающей операции с денатурированным этиловым спиртом |

| 179.3 | Свидетельство о регистрации лица, совершающего операции с прямогонным бензином |

| 180 | Особенности исполнения обязанностей |

| 181 | Перечень товаров |

| 182 | Объект налогообложения |

| 183 | Операции, не подлежащие налогообложению |

| 184 | Особенности освобождения от налогообложения |

| 185 | Особенности при перемещении подакцизных товаров через границу ТС |

| 186 | Особенности взимания акциза при ввозе и вывозе подакцизных товаров ТС |

| 187 | Определение налоговой базы |

| 189 | Увеличение налоговой базы при реализации подакцизных товаров |

Некоторые статьи гл.№22 Налогового кодекса Российской Федерации утратили силу. Некоторые наоборот были переработаны и действуют до сих пор.

Как исчисляются твердые ставки акцизов смотрите в статье: ставки акцизов. Как заполняется декларация акцизного налога, читайте здесь.

Со сроками и порядком уплаты акцизного налога можно максимально подробно ознакомиться в ст.№204 НК РФ.

Сумма акциза, подлежащего возврату, рассчитывается на основании ст.№203 НК РФ. Сумма акциза, подлежащая уплате в бюджет, рассчитывается с учетом положений ст.№202 НК РФ.

Согласно действующему законодательству, акцизные налоги подразумевают в некоторых случаях специальные вычеты.

Все они перечислены в ст.№201 и ст.№200 НК РФ. Порядок отнесения сумм определен в ст.№199 НК РФ.

Одной из обязанностей продавца, реализующего подакцизный товар, является предъявление его покупателю. Данный момент достаточно подробно освещается в ст.№198 НК РФ.

Каких последствий ожидать от взимания акцизов при повышении ставок в 2021 году

Акцизы за последние годы имеют тенденцию к неуклонному росту. Последствия этого процесса неоднозначно сказываются на наполняемости бюджета РФ. Например, в части обложения акцизами алкогольной продукции:

- при росте акцизов на алкоголь бюджет в прошедшем году недополучил несколько десятков миллиардов рублей из-за роста объемов теневого алкорынка (при соответствующем сокращении объемов легально произведенного алкоголя);

- дальнейшее продолжение процесса акцизного роста в «алкогольной» сфере может привести к негативным последствиям: криминализации изготовления крепкого горячительного и стимулированию покупателей к покупке контрафакта.

Депутаты Госдумы выступают с предложением о пересмотре акцизов на алкоголь в сторону снижения. При этом Минфин против этого и настаивает на том, что в условиях бюджетного дефицита «алкоакцизы» требуется проиндексировать исходя из прогнозируемого уровня инфляции.

Возможные льготы

Для плательщиков, которые реализуют, передают или ввозят подакцизные товары, возможно применение в установленных случаях двух групп льгот:

- Освобождение от налогообложения – под него попадают некоторые операции с товарами (к примеру, их перемещение внутри структурных подразделений).

- Применение налогового вычета – то есть возможность вернуть налог, который был ранее уплачен при покупке подакцизного сырья для его дальнейшей переработки. Чтобы получить право применения вычета, должно выполняться несколько условий:

- приобретенное сырье должно быть оплачено, пущено в производство и полностью израсходовано;

- изготовленные из сырья товары предприниматель должен реализовать или передать покупателю.

Сумма возможного вычета ограничена и зависит от вида изготовленной продукции.

Если сумма уплаченного за сырье акциза превышает величину вычета, разницу предприниматель оплачивает за счет собственных средств.

При операциях с определенным перечнем товаров покупатель отдает не только его фактическую стоимость, но и платит часть денег в виде специального налога – акциза.

Он применяется в основном к предметам роскоши или к продукции, употребление которой нежелательно для государства и общества. Таким образом, акциз выполняет двойственную функцию – снижает уровень потребления такой продукции, пополняя при этом бюджет.

Освобождение от налогообложения

Правовая процедура освобождения от налогообложения тех или иных операций заключается в полном снятии с налогоплательщика определенных налоговых обязательств в отношении данных операций.

Решение об освобождении от налогообложения принимается уполномоченным лицом – сотрудником налогового органа. При этом инициатором данной процедуры должен быть налогоплательщик, который подает письменное заявление в соответствующую налоговую организацию.

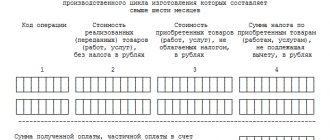

В заявлении он указывает код операций, которые, по его мнению, должны быть освобождены от процедуры налогообложения. Вместе с письменным заявлением, налогоплательщик должен представить все необходимые документы, перечень которых утверждается действующими налоговыми нормами.

В эти документы входят: данные бухгалтерской отчетности за определенный временной период, выписки из бухгалтерского баланса и книги продаж, выписка из журнала учета текущих расходов и доходов.

При этом представитель налогового органа имеет право запросить и иные документы, подтверждающие правомерное право налогоплательщика на освобождение от налогообложения.

Решение об отказе может быть выдано уполномоченным лицом в том случае, если налогоплательщик не представил необходимые документы, либо если выяснилось, что информация, содержащаяся в них, является недостоверной.

Автор статьи

Что не подлежит обложению

Не облагаются акцизным налогом следующие операции:

- Подакцизная продукция передаётся филиалом, который не является самостоятельным налогоплательщиком, другому подразделению внутри одного и того же предприятия для выпуска другой подакцизной продукции.

- Проведение первичной реализации или передачи конфиската, бесхозяйной подакцизной продукции, товаров, подвергшихся отказу в пользу государства и которые должны быть переданы в собственность местных или федеральных властных органов, в целях переработки в производственных условиях или уничтожения под наблюдением сотрудников таможен и (или) налоговой инспекции.

- Реализация подакцизных товаров, находящихся под таможенным режимом экспорта, за границы РФ. При этом учитываются потери продукции в пределах норм естественной убыли.

Эти операции не облагаются акцизным налогом только при условии отдельного учёта различных операций (продажа, передача) с такой продукцией. При отсутствии обособленного учёта, необходимо рассчитать единую налоговую базу по каждому из проведённых действий по реализации или оприходованию подакцизного товара. Общая величина налога рассчитывается на основе максимальной ставки налогообложения от единой налоговой базы (ст. 190 п.2, п.7 ст. 194).

Объектами налогообложения акцизами признаются следующие операции

Пример

При ввозе импортных ПТ на территорию РФ акциз взимается по следующей схеме:

- акциз уплачивается на таможне — ст. 205 НК РФ, ст. 84 Таможенного кодекса Таможенного союза (кроме нижеуказанных случаев);

- акциз при ввозе не подлежащих обязательной маркировке ПТ уплачивается в налоговой инспекции по месту учета налогоплательщика (п. 1 ст. 186 НК РФ).

Таким образом, схема взимания акцизов в ситуации импорта ПТ зависит от требования обязательности их маркировки. Остановимся на этом подробнее.

В РФ подлежат обязательной маркировке 2 вида ПТ:

- табачная продукция — приобретение акцизных марок производится на таможне по месту госрегистрации (ст. 4 регламента на табачную продукцию, утв. законом от 22.12.2008 № 268-ФЗ);

- алкогольная продукция (кроме пива, пивных напитков, сидра, пуаре и медовухи) — акцизные марки приобретаются на таможне и должны соответствовать требованиям, указанным в Постановлении РФ от 21.12.2005 № 786 об «алкогольных» акцизных марках.

Схема взимания акцизов:

- определяется налоговая база — на момент отражения ПТ на сч. 41 «Товары»;

- акциз уплачивается на таможне (п. 1 ст. 186 НК РФ);

- ввоз ПТ декларируется — требуется сдать таможенную декларацию (ст. 179, 180 Таможенного кодекса ТС) и представить комплект документов (заявление, сертификаты и др.).

Акциз по не подлежащим обязательной маркировке ПТ взимается по следующей схеме:

- определение налоговой базы — она определяется на момент принятия на учет ввезенных ПТ (п. 16 П18);

- для расчета суммы акциза применяется российская «акцизная» ставка (п. 17 П18);

- используются только твердые (специфические) ставки;

- формула для расчета «импортного» акциза (А):

А = Кпт × СА,

Кпт —количество (объем) ввозимых ПТ;

СА — ставка акциза;

- уплата акциза в бюджет;

- подача декларации с приложением комплекта документов (заявление о ввозе, выписка банка об уплате акцизов, счета-фактуры, договоры и др.) — пп. 16, 19, 20 П18.

Розлив подакцизных товаров — возникает ли объект налогообложения

В соответствии с п. 2 ст. 182 НК РФ розлив алкоголя и пива признается производством ПТ и представляет собой объект акцизов, если:

- розлив является элементом общего техпроцесса изготовления алкоголя и пива в соответствии с утверждаемыми законодательством РФ техническими регламентами и (или) иной нормативно-технической документацией;

- результатом вышеуказанного процесса производства является подакцизный товар, облагаемый акцизом по ставкам, превышающим «акцизные» ставки использованного в производстве ПТ сырья.

Как применяется указанное правило на практике — рассмотрим на примере.

Пример

ООО «Золотой колос» производит несколько сортов пива, которое затем на давальческой основе передает для розлива в мелкую тару своему контрагенту ООО «Розлив+».

Обложение акцизом в данной ситуации базируется на следующем:

- передача пива для розлива от ООО «Золотой колос» на давальческой основе ООО «Розлив+» — это объект налогообложения для ООО «Золотой колос» (подп. 12 п. 1 ст. 182 НК РФ);

- передача затаренного в банки пива от ООО «Розлив+» в адрес собственника- — объект налогообложения акцизом у ООО «Розлив+» (подп. 7 п. 1 ст. 182 НК РФ);

- ООО «Розлив+» имеет возможность уменьшить начисленный при передаче пива собственнику акциз на сумму акциза, уплаченную ООО «Золотой колос» при передаче пива для розлива ООО «Розлив+» (п. 3 ст. 200 НК РФ);

- если объем пива в банках и объем переданного для розлива пива совпадают, сумма акциза, подлежащая уплате ООО «Розлив+», может быть равна 0 (вычет возможен при условии представления копий платежек с отметками банка, подтверждающими факт уплаты в бюджет акциза производителем пива);

- ООО «Золотой колос» относит предъявленный при передаче ему от ООО «Розлив+» пива в банках акциз (начисленный по подп. 7 п. 1 ст. 182 НК РФ) на стоимость разлитого пива (абз. 3 п. 2 ст. 199 НК РФ);

- реализация разлитого по банкам пива у ООО «Золотой колос» объектом обложения акцизом не является, поскольку производителем разлитого в банки пива оно уже не является. В стоимость готового к продаже затаренного в банки пива включается акциз, уплаченный производителем пива при передаче его на розлив и акциз, предъявленный ему ООО «Розлив+» (если объемы переданного на розлив и разлитого пива не равны).

Ставки и сроки уплаты налога

Вид налоговой ставки и ее значение напрямую зависят от конкретного подакцизного товара.

Различия бывают не только для разных видов продукции (например, для сигарет и топлива), но и для отдельных ее подвидов (например, для разных классов автомобиля). В зависимости от способа начисления всего используется три вида ставок:

- Специфические (твердые) – на каждую единицу товара устанавливается определенная денежная сумма (в рублях и копейках). Базой налогообложения в этом случае является объем реализованной или переданной продукции. В качестве единицы товара может выступать литр, тонна или штука товара.

- Адвалорные – налог вычисляется как процент от стоимости реализованной или переданной продукции. Налоговой базой в этом случае выступает вся полученная выручка.

- Комбинированные – это сочетание двух предыдущих ставок, при котором налог начисляется и в твердом значении, и в процентах.

Сумму налога плательщик высчитывает самостоятельно. До 25 числа каждого месяца, который следует за налоговым периодом (равен одному календарному месяцу) акциз должен быть оплачен.

Налоговым периодом является тот месяц, в котором была совершена реализация или передача товара – то есть он был отгружен и передан покупателю.

Налоговая база

Поручительство и гарантия

Если подакцизная продукция, произведeнная из давальческого сырья, помещена под таможенный режим экспорта, то производитель освобождается от уплаты налога при наличии банковского поручительства или гарантии.

- Такая гарантия (поручительство) обеспечивает обязанность банка оплатить акцизный налог и пени, если экспортер не предоставит документы, свидетельствующие о наличии факта вывоза подакцизной продукции за рубеж, или не выплатит акцизный налог и пени.

- Если такого поручительства (гарантии) банка не имеется, налогоплательщик обязан уплатить налог в соответствии с правилами реализации подакцизной продукции в пределах границ РФ.

- Когда акциз выплачивается по причине отсутствия банковской гарантии, после предоставления документов, доказывающих факт вывоза товара, сумма налога подлежит возмещению в полном объёме.

Порядок определения

Каждая отдельная разновидность подакцизного товара имеет отдельную базу для расчёта налогов, которая зависит от установленных законодательно ставок налогов. Это могут быть льготные ставки или полное освобождение от уплаты налогов в некоторых ситуациях.

Налоговая база в случаях реализации или передачи подакцизной продукции определяется как:

- Совокупный объём в натуральном выражении (в абсолютной сумме на одну единицу измерения) всех реализованных и переданных подакцизных товаров, имеющих установленную твёрдую ставку налогообложения.

- При адвалорной (процентной) ставке – общая стоимость реализованной или переданной продукции, с учётом цен на эти товары без НДС и акциза (ст. 40 НК). Когда подакцизный товар ввозится в пределы таможенной границы РФ, налоговая база включает общую сумму таможенной стоимости и таможенной пошлины.

- При комбинированной налоговой ставке (комбинация твёрдой и адвалорной ставки) – количество реализованных или переданных товаров в натуральном выражении для вычисления акциза при твердой ставке, и совокупная стоимость всех продуктов, рассчитанная по максимальным розничным ценам, при использовании адвалорных ставок.

Например, при передаче алкогольной продукции от производителя на какой-нибудь сторонний склад, производитель оплатит всего половину от налоговой ставки. При совершении операций с табачной продукцией налог нужно будет рассчитывать и по твёрдой, и по адвалорной ставке.

Если объектом передачи или продажи является природный газ, то добывающие предприятия освобождаются от уплаты акцизного налога, его платят при реализации предприятиям и частным потребителям.

Расчётная стоимость исчисляется путём умножения конечной (розничной) стоимости товара на общее количество проданной за отчётный период продукции. Например, при продаже табака розничная цена на пачку сигарет умножается на количество проданных пачек. Максимальная розничная цена — это та, сверх размера которой товар не может быть реализован. Устанавливается самим налогоплательщиком на основе законодательных актов.

При процентной налоговой ставке размер налоговой базы может быть увеличен за счёт сумм, полученных от реализации продукции в виде финансовой помощи, авансовых платежей в счёт оплаты будущих поставок, пополнения специальных фондов, в счёт увеличения доходов, процентов по займам или кредитам и другим суммам, связанным с оплатой реализованной продукции.

Ставка налога для отдельных продуктов может меняться каждый год. Изменения (обычно в сторону увеличения) происходят в зависимости от вида алкогольных напитков, марок бензина, класса автомобиля. Налоговым периодом служит 1 календарный месяц.

Какие товары считаются подакцизными

Ст. 181 НК РФ содержит полный перечень товаров, являющихся подакцизными. Это достаточно объемный список, а с 2021 года в связи с изменениями, внесенными законом № 326-ФЗ от 29.09.2019, он пополнился новыми наименованиями. В 2021 г. подакцизными считаются:

- все виды этилового спирта, отходы, образующиеся при его производстве и спиртосодержащая продукция с объемной долей этилового спирта более 9%;

- пиво с долей этилового спирта до 0,5%, виноматериалы, предназначенные для производства дистиллятов, виноградное и фруктовое сусло;

- табачная продукция, все виды электронных систем доставки никотина, а также устройства для нагревания табака, жидкости для электронных систем доставки никотина, табак, потребляемый путем нагревания;

- бензин (автомобильный, прямогонный), дизтопливо, моторные масла;

- дистилляты, полученные при переработке нефти, газа, горючих сланцев, плотность которых не превышает 1015 кг/м3 при t 20˚C, а также нефть, нефтяное сырье и природный газ;

- бензол, параксилол, ортоксилол;

- авиационный керосин;

- легковые автомобили и мотоциклы с мощностью двигателя свыше 150 л.с.;

- виноград, используемый для производства различных видов вина, виноградного сусла и иных спиртных напитков, произведенных по технологии полного цикла.

Необлагаемые акцизами операции

Объектом налогообложения акцизами не являются следующие операции (ст. 183 НК РФ):

- передача ПТ внутри предприятия одним подразделением, не являющимся самостоятельным налогоплательщиком, другому такому же подразделению – для изготовления других ПТ;

- реализация ПТ, находящихся под таможенной процедурой экспорта, за пределы РФ, или ввоз ПТ в портовую ОЭЗ с остальных территорий страны (включая передачу ПТ, произведенных из давальческого сырья, собственнику или иным лицам за пределами РФ);

- первичная реализация или передача конфискованных, бесхозяйных ПТ на основании отказа в пользу государства, но подлежащих уничтожению, либо передаче в госсобственность, или в промпереработку под контролем таможенных или налоговых органов;

- передача внутри одной компании:

произведенного этилового спирта для последующего производства спиртосодержащей парфюмерно-косметической продукции и продуктов бытовой химии в металлической аэрозольной упаковке;

- ректификованного этилового спирта, произведенного из спирта-сырца – подразделению, осуществляющему производство алкогольной или подакцизной спиртосодержащей продукции (виноматериалов);

- произведенных дистиллятов – для выдержки и купажирования в целях дальнейшего производства этой же компанией алкогольной продукции;

- этилового спирта, произведенного для создания лекарственных средств, медпрепаратов, медизделий;

- ввоз в РФ и на ее подконтрольные территории, ПТ отказанных в пользу государства и подлежащих распределению в госсобственность, либо размещенных в портовой ОЭЗ.

Также акцизами не облагаются некоторые операции в отношении винограда, авиационного керосина, нефтяного сырья, бензола, параксилола, ортоксилола.

Указанные операции не облагаются акцизами только при ведении и наличии отдельного учета операций по производству и продаже подобных ПТ.

С начала 2021 года внесены изменения в ст. 193 НК РФ, где содержится информация о налоговых ставках для ПТ. В частности, выросли ставки на бензин, спиртосодержащую продукцию, алкоголь. Например, ставка для игристых вин составит 40 руб./л вместо 36 руб./л, действовавшей в 2021 году.

Операции, облагаемые акцизами

Операции, облагаемые акцизом, можно разделить на две группы:

1. Операции с подакцизными товарами, совершаемые их производителями. При этом в целях налогообложения к производителям подакцизных товаров приравниваются лица, которые совершают:

- розлив алкогольной продукции и пива. В данной ситуации объект обложения акцизами возникает, если в соответствии с техническими регламентами или нормативно-технической документацией розлив является составной частью общего процесса производства этих товаров. Поэтому, например, розлив этилового спирта, который не относится к указанным категориям, не рассматривается как производство подакцизной продукции (письмо ФНС России от 1 ноября 2013 г. № ЕД-4-3/19703);

- смешение товаров в местах их хранения и реализации (кроме организаций общепита). В данной ситуации объект налогообложения возникает, если в результате смешения получается подакцизный товар, налоговая ставка по которому превышает налоговые ставки по товарам, использованным в качестве компонентов для смешения.

Это следует из положений пункта 3 статьи 182 Налогового кодекса РФ.

2. Операции с подакцизными товарами, совершаемые другими лицами.

Акцизы в налоговой системе РФ

Акциз взимается с организаций и предпринимателей, работающих с определенными НК РФ видами товаров, в том числе и при перемещении через границу (таможню) со странами — членами Евразийского экономического союза.

Классификационные признаки акциза:

- федеральный налог (по принадлежности к властному и управленческому уровню);

- платеж юрлиц и ИП (по принадлежности к субъектам, уплачивающим его);

- нецелевой платеж (средства, полученные от взимания акциза, не направлены на финансирование строго определенных проектов или мероприятий);

- косвенный налог (по методу изъятия);

- неокладный налог, исчисляемый и уплачиваемый самим плательщиком (по способу обложения);

- регулирующий налог, зачисляемый в федеральную казну и в бюджеты регионов (по полноте прав использования).

Целью применения акциза, помимо общей, присущей всем налогам, – наполнения бюджета, является регулирование с помощью этой надбавки к цене спроса на наиболее востребованные потребителем товары.

Tags: Акциза, капитал, косвенный, кредит, налог, расход, формула

Перечень реализации услуг, не подлежащих налогообложению

Льготы по налогам и сборам, вместе с акцизами, представляют собой определенные преимущества, которые могут быть предоставлены отдельным категориям налогоплательщиков. Льгота может быть выражена в полном освобождении от уплаты предусмотренного налога с акцизами, либо в его уплате в меньшем размере.

В перечень основных услуг, которые не будут подлежать налогообложению, в основном входят государственные услуги, либо услуги, оказываемые сторонними организациями, какие необходимы для обеспечения нормального функционирования государственных органов, органом местного самоуправления и т.д.

Например, услуги по поставке в Россию важнейшего медицинского оборудования, необходимого для поддержания и улучшения существующей системы здравоохранения не будут облагаться соответствующим налогом и акцизами.

Перечень данного оборудования и иных сопутствующих услуг реализации в области здравоохранения утвержден действующими налоговыми органами.

При этом освобождение от налогообложения, наравне с акцизами, будет происходить исключительно на основании действующего удостоверения, в котором будет содержаться установленный код ОКП, входящий в действующий перечень.

В процедуре освобождения от налогообложения могут участвовать и иные услуги, главное, чтобы данное освобождение было подтверждено соответствующими основаниями и документальными доказательствами.

Освобожденные ранее от налогообложения услуги могут быть включены в систему налогообложения, в том числе и с акцизами, в том случае, если сущность, либо иные важные обстоятельства, характеризующие эти услуги, изменились.