Как правильно выплатить отпускные вместе с зарплатой или день в день

Выдача отпускных вместе с зарплатой не запрещена. Как уже говорилось, работник не может требовать от работодателя выплаты заработной платы в один день с отпускными. Отпускные должны быть выплачены за 3 календарных дня до отпуска, а заработная плата – 2 раза в месяц. Дни выплат могут не совпадать.Работодатель может выплатить отпускные и раньше. Это не запрещено законом! Но выплаты позже установленного срока чреваты штрафными санкциями.

Как выплачивать отпускные вместе с зарплатой? Если у работодателя есть такая возможность, он может выплатить работнику зарплату вместе с отпускными. Вместе с этими выплатами он может получить пособие по нетрудоспособности, а также компенсацию за неиспользованные отпуска. Все выплаты работнику делаются из одного фонда – фонда заработной платы. Чтобы не рисковать, бухгалтера предпочитают делать выплаты отпускных заранее, до истечения 3-дневного срока. Если операцию проводит банк, то побеспокоиться о выплатах нужно заранее, так как операция по переводу будет осуществлена только на следующий банковский день.

Сумма отпускных у каждого сотрудника разная. Даже работники с одинаковой заработной платой могут получить перед отпуском разные суммы. Это зависит от количества фактически отработанных дней в данном рабочем году. Не учитываются:

- дни, когда работник получал средний заработок;

- дни болезни;

- дни отпуска за свой счёт.

Поэтому бухгалтеру стоит быть внимательным при расчёте компенсации за отпуск каждому сотруднику.

Работодатель вправе выплатить зарплату одновременно с отпускными, но не обязан этого делать. Объясняется это следующим.

Выплачивая заработную плату, работодатель обязан придерживаться правила, закрепленного в ч. 6 ст. 136 ТК РФ. Согласно этой норме, зарплата должна выдаваться работникам не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней по окончании месяца, за который она начислена, однако согласно ч. 9 той же статьи, оплата отпуска производится не позднее чем за три дня до его начала.

Таким образом, работодатель обязан выплатить заработную плату вместе с отпускными только в том случае, когда даты выплаты отпускных и заработной платы совпадают.

Если сотрудники получают зарплату на свои пластиковые карты, то нахождение их в отпуске не препятствует работодателю произвести выплату в срок. Однако если заработная плата выдается наличными из кассы, то для исключения просрочки выплаты в период отпуска сотруднику можно перечислить зарплату на его личный счет (по заявлению работника), выдать ее доверенному лицу работника (на основании заявления и доверенности работника) или прибегнуть к депонированию заработной платы в банке. Подробнее о депонировании заработной платы в программах «1С» читайте в справочнике Кадровый учет и расчеты с персоналом в программах «1С».

Кроме того, по договоренности между работником и работодателем зарплата может быть выплачена авансом ранее установленной даты, одновременно с отпускными. Дело в том, что выплата денег заранее не ухудшает положения, а ответственность предусмотрена только за задержку зарплаты.

Спросить юриста быстрее. Это бесплатно Время чтения: 3 минуты

У всех трудоустроенных граждан РФ есть право на оплачиваемый отпуск 2 раза в год. Но, перед тем как сотрудник отправится на заслуженный отдых, его руководству необходимо выполнить ряд предусмотренных законом действий. Одно из них – выплата заработной платы и отпускных перед отпуском по определенным правилам.

В первую очередь, деньги должны быть переведены вовремя. Задержки грозят руководству любой компании административной и даже уголовной ответственностью.

Отпускные нюансы – 2021

В преддверии лета – массового отпускного сезона в 2021 году следует руководствоваться обновлёнными разъяснениями трудового ведомства, уточняющего и корректирующего периоды, запрещённые дни и сроки выплаты денежных средств, предназначенных для отдыха. При предоставлении работникам ежегодных оплачиваемых отпусков бухгалтерской и кадровой службе необходимо учесть нюансы:

- Дата перечисления или выдачи из кассы. Минтруд Письмом № 14-1/ООГ-7157 от 05.09.2018 года уточнил сроки выплаты денежных средств на отдых. Согласно разъяснениям минимальный срок, до наступления которого должны быть выплачены деньги в соответствии с ч.9 статьи 136 ТК РФ составляет три дня до начала. Следовательно, если работник уходит отдыхать с понедельника, то выплатить причитающиеся суммы предприятию необходимо не позднее четверга. Ранее Роструд допускал выдачу в пятницу, считая в числе трёх календарных дней день выдачи.

- Деление на части. Работодатель вправе осуществлять «дробление» времени отдыха только при согласии работника с учётом положения статьи 125 ТК РФ, содержащей условие, чтобы одна из составляющих была не меньше 14-ти календарных дней. Если сотрудник возражает против деления, то предприятие обязано предоставить время полной продолжительности.

- Запретные дни. В целях недопущения получения «скрытой компенсации» за неиспользованное отпускное право Минтруд в Письме № 14-2/ООГ-9754 от 07.12.2018 года ввёл следующий регламент:

- разрешение на предоставление права отдыхать только в рабочие дни независимо от количества, допуская один день (рабочий);

- одобрение на начало периода в выходной день;

- запрет на отпуска исключительно в выходные дни со штрафными санкциями до 50000 рублей на компанию в случае невыполнения нормы.

Расчёт зарплаты после отпуска может быть произведён на основании отработанных дней. Работник не может для получения «скрытой части компенсации» за неиспользование отпускного права написать заявление на выходные дни.

Действия работника в случае невыплаты

Немало работодателей нарушает существующие законодательные нормы. Наемные лица должны знать, как отстаивать свои права и куда обращаться за помощью и поддержкой.

Несвоевременное перечисление средств – это прямое нарушение прав стороны трудового договора, поэтому никаких самостоятельных договоренностей с нанимателем достигать не следует.

Пострадавшая сторона может обратиться по желанию в любую из трех инстанций:

- Трудовую инспекцию.

- Прокуратуру.

- Суд.

Очередность обращений не имеет значения, поэтому начать можно даже сразу с судебной инстанции, но логичнее пожаловаться сначала в Трудовую инспекцию. Эта организация стоит на страже соблюдения трудовых законодательных норм. При получении заявления о нарушениях она инициирует внеплановую проверку и выискивает подтверждения полученной информации. Если такие подтверждения выявлены, то она старается урегулировать конфликт путем принуждения к выплате или сама передает дело в суд.

Выплаты при уходе в отпуск нестандартные ситуации

Применение законодательных норм на практике вызывает немало вопросов, на которые регулярно отвечают федеральные ведомства и суды. Разберем некоторые из них.

Выплаты за отпуск в рабочих дняхСогласно ст. 121 ТК РФ, продолжительность ежегодного отпуска исчисляется в календарных сутках. Однако из этого правила есть ряд исключений. Так, сотруднику, деятельность которого носит сезонный характер, рассчитывать срок необходимо в рабочих днях (ст. 291, 295 ТК РФ). К особой категории относят также судей и научных работников.Начисление придется производить по графику с 6-дневной неделей. Сначала потребуется отметить начало и конец отпуска, а затем перевести полученные данные в календарные сутки. Порядок описан п. 11 Положения об особенностях порядка исчисления средней заработной платы, утвержденного правительственным постановлением № 922. Законность применения схемы неоднократно подтверждена судебной практикой (например, апелляционным определением Оренбургского областного суда по делу № 33-7247/2014).

Ежегодный отпуск перед декретомБеременные женщины могут воспользоваться правом на оплачиваемый отдых непосредственно перед рождением ребенка. При этом отрабатывать 6 месяцев им не потребуется. Выплаты будут начислены авансом, юридическим обоснованием при этом станут ст. 122 и 260 ТК РФ.

Ошибки в начислении зарплатыНередко при расчете отпускных бухгалтер обнаруживает нарушения, в результате которых сотруднику выплачиваются недостающие премии и вознаграждения. В этом случае за основу необходимо брать все перечисления. Факт выхода выплат за пределы расчетного периода значения не имеет

Согласно ст. 139 ТК РФ, при определении среднемесячной зарплаты следует принимать во внимание все средства, причитающиеся лицу в рамках оплаты труда. Счетная ошибка ущемлять интересов сотрудника не должна.

Страховые взносы с отпускныхГлава 34 НК РФ не относит рассматриваемые выплаты к доходам, освобождаемым от обложения сборами, поэтому со всех сумм придется перечислить взносы во внебюджетные фонды

Официальная позиция по этому поводу закреплена в письме Минтруда России от 20.06.2016 № 17-3-ООГ-994.

Трудовой стаж при неполном рабочем днеПорядок расчета не меняется: поскольку условие о сокращенной смене согласовано сторонами, влиять на учет времени оно не будет. Так, если в договоре предусмотрено исполнение трудовой функции в течение 4 часов, день будет считаться отработанным полностью. Бухгалтер обязан включить в отпускной стаж все отработанные дни и выходные. Обоснованием позиции являются ст. 93 и 139 ТК РФ.

Выплаты за отпуск, разбитый на частиВ этом случае единственным ограничением является то, что продолжительность основной части отпуска должна быть не менее 14 дней (ст. 125 ТК РФ). По поводу распределения оставшегося времени сотрудник и работодатель вправе согласовать любой график. При этом будет действовать правило о сроках выплаты, согласно которому перечислять деньги необходимо за ту часть отпуска, которая предоставляется сотруднику. Так, если работник отдыхает 14 суток, сумма рассчитывается путем умножения размера среднедневного заработка на 14. Выдается причитающаяся сумма за 3 дня до начала отдыха.

Таким образом, порядок расчета выплат при уходе сотрудника в отпуск жестко регламентирован. Отклонения от установленных правил грозят организации административными штрафами и трудовыми спорами. Это означает, что во избежание длительных разбирательств бухгалтеру следует руководствоваться не только статьями ТК РФ, но и многочисленными разъяснениями федеральных ведомств. Надежной опорой послужит также судебная практика.

Порядок расчёта отпускных

Отпускные вычисляются не на основании ежемесячной зарплаты, а исходя из количества календарных дней в месяце и среднего заработка за день. Математически это выглядит так: ПО×СДЗ=О, где ПО – продолжительность отпуска (в днях), СДЗ – среднедневной заработок, О – отпускные.

Для вычисления среднедневного заработка бухгалтера пользуются другой формулой: СДЗ= (ГД/12)/29,3, где ГД – годовой доход (все зарплаты за год суммируются и делятся на 12 месяцев). Полученная сумма делится на 29,3 – стандартное усреднённое число календарных дней за месяц. Итогом и будет среднедневной заработок сотрудника.

Среднедневной заработок вычисляется согласно 139 статье. Для этого принимаются в расчёт все виды материальных выплат за труд работника, предусмотренных предприятием. Сюда относятся:

- сама зарплата;

- премии за хорошую работу;

- командировочные;

- другие вознаграждения, которые связаны только с трудовой деятельностью работника.

В расчёт не принимаются:

- Премии в честь праздников;

- Финансовая помощь;

- Подарки;

- Дни, когда сотрудник уходил за свой счёт;

- Выплаты или пособия, не связанные с трудовой деятельностью сотрудника (декрет, больничный, в честь юбилея).

Внимание! если женщина ушла в декрет либо в отпуск по уходу за ребёнком, то среднедневной заработок начисляется на основании зарплаты, которую она получала до своего ухода.

За 14 дней до официального ухода сотрудника в отпуск бухгалтерия оформляет приказ об этом и расчётный лист, где уже указана сумма отпускных. Деньги выплачиваются максимум за 3 дня до ухода человека. За несоблюдение этих сроков работодателю может быть начислен штраф.

По таблице видно, когда лучше всего брать отпуск. За основу взят 2019 год.

| 2019 год | Рабочие дни | Оклад | Цена за день работы | Цена за день отдыха | Разность |

| Январь | 17 | 65 тыс. | 3823,53 | 2210,88 | 1612,65 |

| Февраль | 20 | 65 тыс. | 3250,00 | 2210,88 | 1039,12 |

| Март | 20 | 65 тыс. | 3250,00 | 2210,88 | 1039,12 |

| Апрель | 22 | 65 тыс. | 2954,55 | 2210,88 | 743,67 |

| Май | 18 | 65 тыс. | 3611,11 | 2210,88 | 1400,23 |

| Июнь | 19 | 65 тыс. | 3421,05 | 2210,88 | 1210,17 |

| Июль | 23 | 65 тыс. | 2826,07 | 2210,88 | 615,19 |

| Август | 22 | 65 тыс. | 2954,55 | 2210,88 | 743,67 |

| Сентябрь | 21 | 65 тыс. | 3095,24 | 2210,88 | 884,36 |

| Октябрь | 23 | 65 тыс. | 2826,07 | 2210,88 | 615,19 |

| Ноябрь | 20 | 65 тыс. | 3250,00 | 2210,88 | 1039,12 |

| Декабрь | 22 | 65 тыс. | 2954,55 | 2210,88 | 743,67 |

Цена за 1 день работы рассчитывалась следующим образом: 65000/17= 3823,53 рубля (для января), а за 1 день отдыха так: 65000/29,4=2210,88 рублей. Получается, что выгоднее всего отдыхать в апреле, июле, августе, октябре и декабре. Тогда разность между окладом и отпускными будет наименее заметной. А в январе, когда и так присутствуют государственные праздники, не выгодно брать ещё и отпуск.

Нюансы

Несмотря на то, что выплата отпускных и заработной платы перед планируемым отпуском регулируется законодательно, на практике появляются проблемы. Споры, которые не могут решить между собой работник и работодатель, решаются судами.

6 причин для споров при оплате отпускных следующие.

- Отпускные оплачиваются в рабочих днях. По общему правилу, установленному статьей 12 Трудового кодекса, продолжительность отпуска считается календарными сутками. Но есть сотрудники, для которых время считается в рабочих днях. К ним относятся научные работники, судьи и лица, выполняющие сезонные обязанности. При расчетах нужно исходить из 6-дневной рабочей недели. Отмечается момент начала отдыха и его окончание. Затем нужно перевести данные в сутки.

- Отдых перед декретом. Беременным женщинам не нужно отрабатывать полгода, чтобы уйти в отпуск. Начисление производится авансом. Заботиться об отработке не придется.

- Неправильное начисление оплаты за труд. В расчет отпускных принимаются все выплаты. При этом не имеет значения, допускал ли бухгалтер ошибки.

- Обложение взносами. Выплата заработной платы перед отпуском от обложения сборами не освобождается.

Порядок уплаты взносов изменился. Теперь денежные средства вместо фондов получает ФНС. Однако это не влияет на порядок обложения взносами. С выплат производится удержание взносов.

- Включение стажа при неполном дне работы. День учитывается полностью, если стороны включили в договор условие о неполной смене. Если человек проработал 4 часа, выплачивается весь день полностью. Правило основано на статьях 93 и 139 ТК.

- Оплата отпуска, который разбит на части. Каждая часть отпуска, в которую ушел сотрудник, должна быть не менее 14-ти дней. Стороны могут обговорить, каким образом предоставить оставшееся время. Сумма выплаты зависит от длительности отдыха. Перечисления производятся за 3 дня до ухода на отдых.

Часто сотрудник в середине месяца решает отправиться на отдых. Возникает вопрос, должна ли фирма оплатить отработанные дни вместе с отпускными. Согласно ст. 139 ТК, за 3 дня до планируемого отдыха требуется оплатить сам отпуск. Оплачивать проработанное время руководитель не обязан, поэтому работнику полагается только заработная плата. Выплаты производятся в день, установленный коллективным соглашением или трудовым договором.

https://youtube.com/watch?v=eKVsZm5mnD4

Образование и консультации

По закону у каждого трудящегося есть право на 28 дней отпуска за рабочий год. У некоторых профессий — врачи, учителя, работники вредных производств — отпуск больше.

Это важно знать: Можно ли уволить в последний день отпуска

Воспользоваться правом на отпуск можно через полгода работы в компании. Каждый отработанный месяц «стоит» 2,33 дня отпуска. Через шесть месяцев у нового сотрудника в запасе ровно 14 дней отдыха. По соглашению сторон (то есть — если ваш работодатель не против) можно уйти в первый отпуск на новом месте и до истечения полугода работы. Это называется отпуск авансом.

Еще есть особые категории работников, которым работодатель обязан предоставить отпуск до истечения шести месяцев непрерывной работы. В частности, это женщины перед отпуском по беременности и родам или непосредственно после него, несовершеннолетние работники, совместители (им отпуск полагается одновременно с отпуском по основной работе), а также те, кто воспитывает ребенка-инвалида, и многодетные с тремя и более детьми до 12 лет (ст. 122, 286, 262.1, 262.2 ТК РФ).

В отпуск не входят государственные праздники. Если вы взяли 10 дней отдыха, и на них выпадает 12 июня, то выход на работу отложится — праздник переносится на рабочий день. Но дополнительные отпускные за такой празднично-отпускной день не выплачивают.

Отпускные дни, которые вы не истратили, копятся. Но начальника оштрафуют, если сотрудник не был в отпуске больше двух лет (ст. 124 ТК РФ и ст. 5.27 КоАП РФ). Для работника график отпусков — тоже обязательный документ. Отказываться от отпуска значит нарушать внутренний трудовой распорядок (ст.192 ТК РФ). За это работнику может грозить дисциплинарное взыскание и даже увольнение.

Что такое отпуск

Каждый сотрудник имеет право на отдых. Оптимальная организация времени обеспечит плодотворную отдачу, как в финансовом, так и в производственном смыслах. В законах, регламентирующих трудовую деятельность, содержатся определения и порядок применения основных моментов взаимодействия работодателей и сотрудников. Трудовой кодекс РФ можно назвать одной из важных книг каждого руководителя (далее по тексту — Кодекс). Знание и правильное применение содержащихся в нем положений обеспечит комфортные отношения между участниками трудового процесса.

Что же такое отпуск? Это законное право сотрудника в течение определенного срока отдохнуть от выполняемых обязанностей. Сохранение занимаемой должности и оклада являются положительными моментами отпуска. Законом предусмотрены определенные выплаты в течение времени отдыха, которые зависят от размеров зарплаты сотрудника.

Общие понятия

Законодательство регулирует трудовую деятельность граждан, а также гарантирует ежегодный обязательный отпуск. Этой теме посвящён 19 раздел ТК РФ (все приведённые ниже ссылки на статьи взяты из него). 114 статья устанавливает право работника на отдых. Ему нет необходимости выпрашивать себе отпускные дни, поскольку они положены ему по закону. Согласно той же статье, пока работник будет отдыхать, за ним остается закрепленным его рабочее место, должность и оклад. А сам отдых оплачивается работодателем.

115 статья устанавливает минимальное количество ежегодных отпускных дней. Их должно быть минимум 28. Представители определённых профессий (доктора, учителя, работники предприятий с повышенной опасностью или вредностью) имеют право на более продолжительный отдых.

В этот период не включены государственные праздники. Они добавляются к общему количеству дней, поскольку переносятся на рабочую неделю.

Дни отпуска, которые не были израсходованы, не аннулируются, а накапливаются. Работник может воспользоваться ими по своему усмотрению. Но если трудящийся не берёт отдых на протяжении 2-х лет, то его работодателя могут из-за этого оштрафовать (на основании 124 статьи).

Начальник вправе компенсировать работнику его неизрасходованные дни отдыха деньгами, только в определенных случаях:

- Увольнение. Последняя зарплата будет состоять также из компенсации оставшихся дней.

- Отпуск больше 28 дней. Деньги выплачиваются только за дни сверх 28 обязательных.

Устроившись на новое место работы, сотрудник имеет право воспользоваться отдыхом (полностью либо по частям) только после отработки первых 6 месяцев. К этому времени у него накопится 14 дней отдыха (поскольку 1 отработанный месяц равен 2,33 дням отдыха). Такое правило действует на первый рабочий год. Начиная со следующего года отпуск разрешается брать в любое время.

Внимание! До того, как работник уйдёт на заслуженный отдых, бухгалтер произведёт расчёт его среднедневного заработка, а на их основании рассчитает отпускные.

Выплаты перед уходом в отпуск

Трудовой кодекс обязывает работодателя предоставлять всем своим наемным лицам ежегодно отдых в виде отпуска длительностью не менее 28 календарных дней. Кроме выдачи указанного количества дней, наниматель обязан не только сохранить рабочее место за отпускником на время его отсутствия, но и оплатить ему весь период исходя из индивидуальных показателей дохода.

Предоставление отпусков производится в строгом соответствии с Трудовым кодексом, а именно:

- В первый год сотрудничества на отдых можно рассчитывать, отработав шесть месяцев. Беременным, несовершеннолетним и совместителям разрешено выдавать дни и раньше.

- Начиная со второго года сотрудничества, дни предоставляются в любое удобное для сторон время.

- Отсчетпроизводится индивидуально от даты подписания трудового договора.

Оформляя отпуск сотруднику, наниматель должен авансом выплатить ему сумму причитающейся компенсации, которая может состоять из зарплаты и отпускных или только отпускных.

Заработная плата

Заработная плата выплачивается за установленное календарное время по факту отработанного времени и количества произведенной продукции. Обычно периодом расчета считается календарный месяц.

Трудовой кодекс в статье 136 устанавливает срок уплаты заработанных средств. Согласно ТК, наниматель обязан делить заработанные средства на две выплаты, интервал между которыми не должен превышать 15 дней. Собственно на этом указания по поводу зарплатных выплат в ТК заканчиваются. Если рассматривать отдельно статьи о компенсации к отпуску, то нигде нет никаких указаний по поводу того, что выплата зарплаты и отпускных перед отпуском должны совпадать. Исходя из этого, можно смело предположить, что наниматель вправе сам решать, как ему поступить в каждом отдельном случае. Он может произвести уплату заранее, вместе с компенсацией, а может отложить ее до дня общего перечисления. И в том, и в другом случае это не будет считаться нарушением.

Отпускные

Компенсация к отпуску, в отличие от заработка, не приемлет спонтанного выбора.

Отпускные суммы в обязательном порядке начисляются до того, как работник уходит на отдых.

Размер выплат должен соответствовать количеству дней отдыха. Законодательство позволяет гражданам дробить время отдыха на части, одна из которых не должна быть меньше 14 дней. Разделение можно планировать заранее, внося его в график отпусков на следующий год, или инициировать заявлением при возникших обстоятельствах и потребностях.

Руководство организации при начислении компенсационных сумм обязано ориентироваться исключительно на тот промежуток времени, который предоставляется по факту, а не должен быть выдан за год.

Отпускные – сколько процентов от зарплаты?

Отпускные, в отличие от некоторых выплат, рассчитываются не в процентном соотношении от заработной платы. Такое положение действует, когда речь идет об оплате больничного листа и пр.

На вопрос, сколько процентов от зарплаты отпускные, ответить нельзя, потому что они рассчитываются из такого показателя, как среднедневной доход.

После вычисления этой цифры можно проводить расчет размера отпускных: среднедневной доход*количество дней отпуска.

Чтобы вычислить средний дневной доход необходимо суммировать доходы, полученные работником в расчетном периоде и разделить на число месяцев, а затем на 29,3 (среднее количество суток в месяце).

При этом следует учитывать, что расчетный период, по общему правилу, составляет 11 месяцев. Однако работник может получить отпуск и через полгода трудовой деятельности. В такой ситуации для него расчетный период будет равен 6 месяцам.

Отдельные дни не включаются в расчетный период, например, сутки, когда работник отсутствовал по причине болезни или же брал отпуск за свой счет.

При расчете среднего заработка в учет берутся только полностью отработанные месяца, а для прочих применяется такая формула: 29,3/количество суток в месяце*количество отработанных календарных суток

Это важно знать: Приказ на компенсацию за неиспользованный отпуск: образец 2021 года

Продемонстрируем на примере: Иванов Н.К. уходит в отпуск длительностью 28 дней. Он отработал в полном объеме необходимый период. В мае 2021 Иванов брал больничный по причине травмы и фактически отработал 5 дней.

Для расчета среднего заработка требуется подсчитать число дней в неполном периоде: 29,3/31*5=4,73

Зарплата Иванова за расчетный период составила 300 тыс. Проведем расчет среднедневного заработка: 300 тыс./11*29,3+4,73=917,35 руб.

Вычислим сумму отпускных: 917,35*28=25685,8 руб.

Делается ли перерасчет отпускных при увольнении? Узнайте тут.

Сколько платят?

Мнение эксперта

Новиков Олег Тарасович

Юрист-консульт с 7-летним стажем. Специализируется в области уголовного права. Член ассоциации юристов.

Итак, сколько в итоге заплатят работнику напрямую зависит от двух факторов – продолжительность отпуска, размер среднедневного дохода. В свою очередь, на данные показатели влияют разные моменты. Например, тот факт болел ли работник в течение года и брал ли отпуск за свой счет.

Также необходимо учитывать, что далеко не все доходы будут включены в формулу при расчете среднедневного заработка.

Так, законодатель исключает из вычисления такого показателя следующие виды прибыли:

- пособия, предоставляемые государством и не облагаемые налогом;

- пособие по временной нетрудоспособности;

- командировочные выплаты;

- выплаты за время простоя;

- компенсации, предоставляемые работнику (на питание, проезд) в том числе материальная помощь;

- премии, которые не учтены системой оплаты труда и предоставляют сотруднику одноразово;

- проценты от вкладов и дивиденды.

От чего зависит сумма?

Выше мы уже определили два главных показателя, которые используются при расчете отпускных:

- продолжительность отпуска;

- размер среднедневного заработка.

Продолжительность отпуска по общему правилу составляет 28 дней. Именно столько может отдохнуть работник, который трудился более 11 месяцев с момента трудоустройства или по прошествии предыдущего отпуска.

Некоторые категории сотрудников могут претендовать на дополнительные дни отдыха. Например, данное правило применяется к тем, кто работает на условиях ненормированного рабочего дня. Особая ситуация складывается в отношении совместителей.

В некоторых случаях длительность отпуска по основному и дополнительному месту работы не совпадает. Тем не менее дни отдыха должны быть представлены и в одном, и в другом месте.

Если работодатель не даст возможности работнику отдыхать во время отпуска по основному месту работы, то он вправе направить в трудовую инспекцию жалобу на нарушение своих прав.

Как поступить в такой ситуации? На дополнительные дни отдыха работник должен подготовить заявление о предоставлении отпуска без сохранения заработной платы.

Многие задают вопросы, сколько процентов от зарплаты составляют отпускные? Расчет производится не в процентном соотношении.

Если не отработал год

Получить отпуск можно и до истечения 11 месяцев. Согласно ТК РФ право возникает по прошествии 6 месяцев. Соответственно, будет преобразован расчетный период для такого сотрудника. Он составит не 11 месяцев, а 6.

Если же работник уходит в отпуск до истечения полугода, а такие ситуации реальны, то расчетный период также уменьшается.

При повышении оклада

Увеличение размера заработной платы может повлиять на сумму отпускных и ее перерасчет.

Здесь возможны три ситуации:

- Индексация проведена в расчетном периоде до отпуска. В таком случае на соответствующий коэффициент повышает размер доходов, полученных в каждом месяце.

- Индексация проводится в том месяце, когда сотрудник уходит в отпуск. В такой ситуации применяется тот же порядок, что был рассмотрен нами выше.

- Индексация проведена в тот момент, когда работник уже пребывает в отпуске. В этом случае увеличивается только та часть отпускных выплат, которая приходится на период после издания приказа об индексации.

Это важно знать: Заявления при уходе в декретный отпуск: образец 2021 года

Что делать при задержке выплаты отпускных? Читайте в этой статье.

Удерживаются ли алименты с отпускных? Подробности здесь.

Почему отпускные оказались меньше оклада

Причин тут может быть несколько.

Во-первых, если в течение последнего года конкретному сотруднику повышали заработную плату (то есть не в целом по фирме или отделу, а именно данному работнику), текущий оклад будет выше отпускных. Проиллюстрируем сказанное на примере.

Причина вторая – в течение расчетного периода работник какое-то время трудился неполный день, а сейчас работает на полную ставку. Тогда в расчет попадут фактически начисленные сотруднику суммы, а вот на количестве календарных дней, принимаемых в расчет, работа на полставки никак не скажется.

Причина третья – работник сам попросил не включать в отпуск «пограничные» выходные дни. Например, написал заявление с понедельника не по воскресенье, а по пятницу. Трудовой кодекс поступать так не запрещает. Получив из-за этого меньше отпускных, у него останется больше дней отдыха.

Соотношение зарплаты и отпускных

Каждый отпускник замечал при получении компенсации за предстоящий оплачиваемый период отдыха, что суммы отличаются от стандартной заработной платы, в меньшую сторону. Такое различие объясняется, как минимум тем, что сам отпуск по времени короче рабочего месяца, конечно, если речь идет о минимальном периоде.

Оклады и ставки наемных лиц рассчитываются за месяц, то есть в среднем за 30 дней, а отпускная компенсация выдается только за 28 суток, что уже уменьшает сумму. Но это неглавный момент, который снижает выплаты. Компенсация отпускных дней базируется на среднедневном показателе индивидуального дохода работника, а он рассчитывается, исходя не из рабочих дней, а из календарных.

К примеру, возьмем оклад в 50 000 рублей. Если говорить о сумме, выплаченной за один отработанный день, притом, что среднее количество рабочих дней в месяце 24, то за один день сотрудник получает примерно 2 080 рублей. А когда речь идет о расчете среднедневного показателя дохода, то берется средняя календарная цифра, которая равняется 29,3 дня в месяц. При делении 50 000 рублей на 29,3 дня сумма получается меньше – 1 706 рублей.

Мало у кого доход состоит исключительно из оклада.

Обычно заработная плата работника складывается из дополнительных надбавок и начислений. К тому же в течение года сотрудник может уходить на больничный, брать дни без сохранения заработной платы, оформлять часть оплачиваемого отпуска. Все эти суммы не учитываются в суммарном исчислении дохода за год. Поэтому отпускные меньше зарплаты.

Последствия несоблюдения срока

Законодательные нормы не просто устанавливают сроки выдачи отпускной компенсации на руки, но и предусматривают наказание за невыплаченные суммы. Отпускные и зарплата должны получаться наемными лицами в строго установленном порядке. Зарплата перечисляется по заранее согласованным датам, а отпускные за три дня до ухода на отдых.

Несвоевременное перечисление средств классифицируется как серьезное нарушение прав трудящегося и влечет за собой:

- Начисление пени на невыплаченные вовремя суммы.

- Присуждение штрафа, который платится в государственный бюджет.

- Уголовное наказание, применяемое к должностным лицам, которые причастны к выявленному нарушению.

- Временный запрет на ведение деятельности организации.

Пеня начисляется во всех случаях, независимо от того почему работодатель не выплатил отпускные. Размер пени установлен как 1/300 ставки рефинансирования Национального банка РФ, взятая на день фактической выплаты задержанной суммы. Указанный размер начисляется за каждый просроченный день.

В зависимости от срока задержки, масштабности невыплаты и степени выявленной вины ответственных лиц, может быть применена административная или уголовная ответственность.

Административные наказания выражаются в виде назначаемых штрафных санкций:

- Должностному лицу могут вынести предупреждение или дать до пяти тысяч штрафа.

- Физическим лицам, таким как индивидуальные предприниматели или владельцы частных практик, дают от одной до пяти тысяч.

- Юридические лица штрафуются на более значительные суммы от тридцати до пятидесяти тысяч.

В зависимости от времени просрочки физ- и юрлица могут быть подвергнуты также принудительному приостановлению общей деятельности их предприятий на срок до трех месяцев и до трех лет при повторном выявлении нарушения.

1. Рекомендация: Как выплатить отпускные

Ситуация: когда нужно выплатить отпускные – не позднее трех календарных или трех рабочих дней до начала отпуска*

Не позднее трех календарных дней до начала отпуска.*

Ответственность за не соблюдение срока выплаты отпускных

Внимание: несоблюдение срока выплаты отпускных может быть расценено как нарушение требований трудового законодательства. За это нарушение трудовая инспекция может оштрафовать организацию или ее должностных лиц.*. Размер штрафа составляет:* – для должностных лиц организации (например, руководителя) – от 1000 до 5000 руб

(повторное нарушение влечет дисквалификацию на срок от одного года до трех лет); – для организации – от 30 000 до 50 000 руб

Размер штрафа составляет:* – для должностных лиц организации (например, руководителя) – от 1000 до 5000 руб. (повторное нарушение влечет дисквалификацию на срок от одного года до трех лет); – для организации – от 30 000 до 50 000 руб.

Нина Ковязина,

заместитель директора департамента

образования и кадровых ресурсов Минздрава России

2. Рекомендация: Как учесть при налогообложении отпускные за основной отпуск. Организация применяет общую систему налогообложения

Пример отражения в бухучете и при налогообложении расходов по выплате отпускных.* Организация является малым предприятием и применяет общую систему налогообложения. Доходы и расходы определяет методом начисления

ЗАО «Альфа» исчисляет ежемесячные авансовые платежи по налогу на прибыль исходя из фактически полученной прибыли. Отчетные периоды – один месяц, два месяца, три месяца и т. д.

Резерв на оплату отпусков в бухучете и при налогообложении организация не создает.

В июне 2014 года начальнику цеха В.К. Волкову был предоставлен основной оплачиваемый отпуск. Продолжительность отпуска составила 28 календарных дней – с 1 по 30 июня 2014 года*.

За расчетный период (с 1 июня 2013 года по 31 мая 2014 года включительно) Волкову начислена зарплата в сумме 360 000 руб. Расчетный период отработан полностью.

Средний дневной заработок сотрудника составил: 360 000 руб. : 12 мес. : 29,3 дн./мес. = 1024 руб./дн.

Бухгалтер «Альфы» рассчитал отпускные в сумме: 1024 руб./дн. × 28 дн. = 28 672 руб.

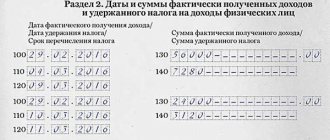

Отпускные были выплачены сотруднику 27 мая. В тот же день бухгалтер перечислил в бюджет НДФЛ с суммы отпускных.*

В налоговом регистре для расчета НДФЛ отпускные нужно включить в налоговую базу за июнь. Детей у Волкова нет, поэтому стандартные налоговые вычеты по НДФЛ ему не предоставляются.

НДФЛ с суммы отпускных составил: 28 672 руб. × 13% = 3727 руб.

В мае бухгалтер «Альфы» сделал следующие проводки:

Дебет 26 Кредит 70 – 28 672 руб. – начислены отпускные;*

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 3727 руб. – удержан НДФЛ;

Дебет 26 Кредит 69 субсчет «Расчеты с ПФР» – 6308 руб. (28 672 руб. × 22%) – начислены пенсионные взносы;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 831 руб. (28 672 руб. × 2,9%) – начислены взносы на социальное страхование;

Дебет 26 Кредит 69 субсчет «Расчеты с ФФОМС» – 1462 руб. (28 672 руб. × 5,1%) – начислены взносы на медицинское страхование в ФФОМС;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 57 руб. (28 672 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний с суммы отпускных;

Дебет 70 Кредит 50 – 24 945 руб. (28 672 руб. – 3727 руб.) – выплачены из кассы отпускные (за вычетом НДФЛ).

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

* Так выделена часть материала, которая поможет Вам принять правильное решение

Порядок выплаты отпускных и заработной платы перед отпуском

Калькуляторы по налогам Конструктор УЧЕТНОЙ ПОЛИТИКИ — 2018 Калькулятор ПЕНЕЙ ПО НАЛОГАМ И СТРАХОВЫМ ВЗНОСАМ Калькулятор ШТРАФА ЗА НЕПРЕДСТАВЛЕНИЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ (РАСЧЕТА ПО ВЗНОСАМ) Калькулятор СТАНДАРТНЫХ ВЫЧЕТОВ ПО НДФЛ Калькулятор НДФЛ С МАТЕРИАЛЬНОЙ ВЫГОДЫ ПО ЗАЙМУ — 2021 Калькулятор НАЛОГОВОЙ НАГРУЗКИ ПО ВЫПЛАТАМ ФИЗЛИЦАМ Калькулятор ПРОЦЕНТОВ ЗА НЕСВОЕВРЕМЕННЫЙ ВОЗВРАТ НАЛОГОВ И ВЗНОСОВ Калькулятор ПРОЦЕНТОВ ПО СТ.

Что нужно сделать с 12 по 16 марта Чтобы не забывать о важных бухгалтерских делах, можно вести ежедневник, установить на свой смартфон специальную программу, которая будет напоминать о планах, или наклеивать на рабочий монитор исписанные заметками стикеры.

Но проще всего, еженедельно читать наши напоминания.

ИП не стоит торопиться с уплатой 1%-ных взносов за 2021 год Во-первых, потому что с этого года крайний срок уплаты таких взносов перенесен с 1 апреля на 1 июля. Соответственно, 1%-ные взносы за 2021 год нужно перечислить в бюджет не позднее 02.07.2018 (1 июля – воскресенье).

Переход из одной ИФНС в другую не потребует обязательной сверки Налоговая служба обновила регламент организации работы с плательщиками налогов, сборов, страховых взносов на ОПС, а также налоговыми агентами.

Примеры расчета отпускных

Пример 1 — работник отработал 12 месяцев полностью.

Идеальный вариант, когда работник исправно трудился весь год и по его окончанию уходит в отпуск.

Соколов уходит в отпуск с 13 по 26 ноября 2015 года. Заработная плата Соколова за протяжении последних 12 месяцев составляла 40000 ежемесячно. Соколов не болел, в отпуск за свой счет не уходил, все месяцы отработал полностью. Рассчитаем отпускные для этого примера.

Расчет для примера 1:

- Расчетный период — с 01.11.2014 по 31.10.2015;

- Общий заработок = 40 000 * 12 мес. = 480 000 руб.

- Количество фактически отработанных дней = 12 мес. * 29,3 = 351,6 дн.

- Средний дневной заработок = 480 000 / 351,6 = 1365,2 руб.

- Отпускные = 1365,2 * 14 дн. = 19112,8 руб.

Пример 2 — работник отработал 6 месяцев

Данная ситуация часто встречается: работник отрабатывает положенные 6 месяцев или чуть больше (но менее 12 месяцев) и уходу в отпуск. Как рассчитать отпускные, если работник отработал менее 12 месяцев?

Соколов уходит в отпуск с 13 по 26 ноября 2015 года. На предприятии он работает с 13 апреля 2015 года. Зарплата за апрель составила 20000 руб. Заработная плата за остальные полностью отработанные месяцы составила 30000 руб. Рассчитаем отпускные для этого примера.

Расчет для примера 2:

- Расчетный период — с 13.04.2015 по 31.10.2015;

- Общий заработок = 20000 + 30 000 * 6 мес. = 200 000 руб.

- Количество фактически отработанных дней = (18/30) * 29,3 + 6 мес. * 29,3 = 193,4 дн.

- Средний дневной заработок = 200 000 / 193,4 = 1034,1 руб.

- Отпускные = 1034,1 * 14 дн. = 14477,4 руб.

Как рассчитать заработную плату?

Если в месяце был отпуск, то он считается отработанным неполностью. За отпускные дни начисляется оплата из расчета среднего заработка за последний год. За оставшиеся дни начисляется заработная плата в зависимости от установленной системы оплаты труда.

Если сотрудник трудится на окладе, то его зарплата за неполный месячный срок, в котором был ежегодный отдых, будет рассчитываться следующим образом:

Формула:

Зарплата = Оклад * Отработанные рабочие дни / Общее число рабочих дней

Если для работника установлена повременная оплата труда, то расчет заработной платы производится в зависимости от того, дневная или часовая ставка ему установлена.

Формула:

Зарплата = Дневная (часовая) ставка * Отработанные дни (часы)

Если сотрудник работает на сдельной оплате, то расчет зарплаты сводится к умножению объема выполненных работ на сдельную расценку.

То есть заработная плата за неполный месяц, в котором был отпуск, рассчитывается особым образом только в том случае, если работнику установлен оклад за полный месячный период. Тогда рассчитывается его часть, приходящаяся на выработанное фактически время.

При повременной или сдельной оплате расчет аналогичен обычному месяцу без отпуска.

Аналогичным образом рассчитывается заработная плата, если в месяце была командировка.

Как оплачиваются отпускные?

За каждый день отпуска работнику начисляется средний дневной заработок, исчисленный за последний год.

Подробный пошаговый алгоритм расчета отпускных.

Для сотрудников, проработавших меньше одного года в своей должности, будут учитываться доходы, полученные им за отработанное время.

Период расчета в данном случае будет исчисляться с момента приёма нового работника и до последнего календарного дня в том месяце, вслед за которым назначено время на отдых.

Кроме того, при начислении отпускных учитываются как полные, так и не полностью отработанные месяцы в течение всего периода расчета.

Если есть неполные, то рассчитывается, сколько дней было в них выработано. Для всех этих вариантов есть разные схемы расчета, применяемые к конкретной ситуации.

Чтобы рассчитать сумму среднего дневного дохода сотрудника, уходящего в отпуск, при полностью отработанном периоде используется специальная формула:

Формула:

Отпускные = Заработок за год / 12 / 29,3 * Дни

Если в расчетном периоде есть неполные месяцы, то оплата отпуска рассчитывается так:

Формула:

Отпускные = Заработок за год / (Количество полных месяцев * 29,3 + (Отработанные дни в неполном месяце * 29,3 / Календарные дни в неполном месяце)) * Дни

В сумму расчета среднего заработка сотрудника, уходящего в отпуск, входят:

- заработная плата за отработанный период;

- премии, выписанные работнику;

- надбавки к зарплате и другие доплаты.

В то же время, в соответствии с Положениями Постановления Правительства №922 при расчете отпускных не должны учитываться некоторые виды выплат, таких как:

- социальные;

- транспортные компенсации, оплата расходов на питание либо коммунальных услуг сотрудника;

- оплата командировочных расходов;

- оплата отпускных;

- выплата по больничному листу и другие нетрудовые выплаты.

Пример, когда в расчетном месяце работник отдыхал

Исходные данные:

Работник находился в ежегодном оплачиваемом отпуске с 1 по 14 апреля 2021 года. После отдыха он выше на работу 16 апреля (в понедельник) и до конца апреля отработал 11 рабочих дней. Всего в апреле 21 рабочих дней.

Оклад работника 30000 руб.

Средний дневной заработок за последний год = 1023 руб.

Как рассчитать заработную плату после выхода из отпуска.

Расчет:

Зарплата = 30000 * 11 /21 = 15714 руб.

Отпускные = 1023 * 14 = 14322 руб.