Пошаговое заполнение

Алгоритм формирования бухгалтерского баланса рассмотрим на примере ООО «Упрощенец». Организация функционирует с 01 января 2017 года и применяет УСН. В процессе формирования отчетности за 2017 год бухгалтер предприятия должен совершить следующие действия

.

Сформировать оборотно-сальдовую ведомость на 31.12.2017 г., сальдо счетов подлежат разнесению по строкам баланса.

| Счет | Сальдо | Счет | Сальдо | Счет | Сальдо |

| Дт 01 | 599900 | Дт 43 | 85000 | Кт 69 | 80000 |

| Кт 02 | 20140 | Дт 50 | 10000 | Кт 70 | 259000 |

| Дт 04 | 100340 | Дт 51 | 255000 | Кт 80 | 55000 |

| Кт 05 | 3000 | Дт 58 | 150000 | Кт 82 | 15000 |

| Дт 10 | 22000 | Кт 60 | 155000 | Кт 84 | 140000 |

| Дт 19 | 6000 | Кт 62/аванс | 500620 |

На основе остатков оборотно-сальдовой ведомости определить показатели актива с учетом следующих правил

:

- строка 1150 определяется как разница между значением внеоборотных активов и начисленной по ним амортизации: Дт 01 — Кт 02 = 580 тыс. руб.;

- строка 1170 включает величину нематериальных активов за вычетом износа и сумму финансовых вложений: (Дт 04 – Кт 05) + Дт 58 = 247 тыс. руб.;

- строка 1210. В ней должны быть отражены стоимости материальных ценностей предприятия и произведенной готовой продукции: Дт 10 + Дт 43 = 107 тыс. руб.;

- строка 1230 содержит величину НДС, уплаченного при покупке товаров, работ, услуг у поставщика: Дт 19 = 6 тыс. руб.;

- строка 1250 образуется путем суммирования денежных средств в кассе и на расчетных банковских счетах: Дт 50 + Дт 51 = 265 тыс. руб.;

- строка 1600, согласно которой балансовая стоимость оборотных и внеоборотных активов составила 1205 тыс. руб.;

Определение показателей пассивного раздела баланса:

- строка 1370 включает величину уставного и резервного капитала, а также нераспределенную прибыль организации: Кт 80 + Кт 82 + Кт 84 = 210 тыс. руб. (код строки определяется по показателю, имеющему наибольший удельный вес в группе статей – по нераспределенной прибыли);

- строка 1520 содержит оставшиеся остатки счетов — величину кредиторской задолженности перед поставщиками и работниками, полученные авансы от покупателей, а также обязательства по уплате страховых взносов: Кт 60 + Кт 62/авансы + Кт 69 + Кт 70 = 995 тыс. руб.;

Сравнение данных в строках 1600 и 1700: актив и пассив ООО «Упрощенец» равен 1205 тыс. руб., а значит, баланс сошелся.

Поскольку ООО «Упрощенец» зарегистрировано в 2021 году, графы баланса за 2 предыдущих года не будут заполнены. В пустых ячейках следует проставить прочерки. В последующем при заполнении этих граф данные следует брать из предыдущих форм отчетности, принятых контролирующими органами.

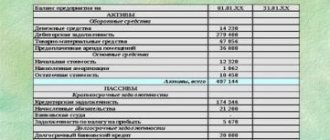

Наглядно форма упрощенного баланса выглядит следующим образом.

Как составить Бухгалтерский баланс. Пример составления бухгалтерского баланса малым предприятием

Пример, как составить годовой Бухгалтерский баланс малым предприятием, ведущим бухучет кассовым методом

ООО «Альфа» является малым предприятием и занимается консультированием в области права.

Бухгалтер «Альфы» 23 марта 2021 года приступил к подготовке годовой бухгалтерской отчетности за 2015 год. Годовая бухгалтерская отчетность малого предприятия состоит из Бухгалтерского баланса и Отчета о финансовых результатах.

Бухгалтер, после того как составил Отчет о финансовых результатах за 2015 год, перешел к составлению Бухгалтерского баланса за 2015 год.

Прежде чем составить баланс, бухгалтер «Альфы» проверил, во-первых, все ли хозяйственные операции за отчетный период отражены в учете. И, во-вторых, правильно ли сформированы обороты по синтетическим и аналитическим счетам.

Для заполнения Бухгалтерского баланса бухгалтер воспользовался: – данными об организации (табл. 1); – данными об остатках по бухгалтерским счетам на 31 декабря 2015 года (табл. 2); – информацией об активах и пассивах организации за 2014 и 2013 годы, содержащейся в Бухгалтерском балансе на 2014 год (табл. 3).

Таблица 1

| Полное наименование организации | Общество с ограниченной ответственностью «Альфа» |

| Код в соответствии с классификатором предприятий и организаций | 77123456 |

| ИНН | 770013254479 |

| Вид экономической деятельности | Деятельность в области права (74.11) |

| Организационно-правовая форма ОКОПФ/ ОКФС | Общество с ограниченной ответственностью 65/16 |

| Единица измерения (ОКЕИ) | тыс. руб. (384) |

| Адрес организации, который прописан в уставе и зафиксирован в ЕГРЮЛ | 125008, г. Москва, ул. Михалковская, д. 21 |

В 2015 году «Альфа» оказала правовые на сумму 1 540 000 руб.

«Гермес» в 2015 году оплатил товар частично – в сумме 961 000 руб. (62%). Оставшуюся сумму (578 925 руб.) покупатель перечислил в 2016 году.

Учетной политикой «Альфы» предусмотрено, что выручка определяется по мере поступления денег от покупателей, расходы признаются по мере оплаты и уменьшают финансовый результат текущего периода (п. 7 ПБУ 1/2008, п. 12 ПБУ 9/99, п. 18 и 19 ПБУ 10/99).

Расходы организации в 2015 году составили:

- зарплата – 150 000 руб. (фактически выплачено 100 000 руб.);

- НДФЛ – 14 943 руб. (фактически перечислен НДФЛ в бюджет);

- страховые взносы – 119 700 руб. (фактически уплачено 50 000 руб.);

- арендная плата – 230 300 руб. (фактически перечислено 70 000 руб.);

- сырье – 150 000 руб. (фактически оплачено 150 000 руб.);

- амортизация – 250 000 руб. (основные средства полностью оплачены);

- единый налог – 20 000 руб. (фактически уплачено 20 000 руб.).

В учете бухгалтер «Альфы» сделал такие проводки:

Дебет 20 Кредит 51 – 70 000 руб. – отражены расходы на аренду в момент фактической оплаты;

Дебет 97 Кредит 70 – 114 943 руб. – отражены расходы на оплату труда;

Дебет 70 Кредит 51 – 100 000 руб. – выдана зарплата;

Дебет 20 Кредит 97 – 100 000 руб. – списаны расходы на оплату труда;

Дебет 70 Кредит Дебет 68 субсчет «Расчеты по НДФЛ» – 14 943 руб. – отражен НДФЛ;

Дебет 68 субсчет «Расчеты по НДФЛ» Кредит 51 – 14 943 руб. – перечислен НДФЛ в бюджет;

Дебет 20 Кредит 97 – 14 943 руб. – списаны расходы на оплату труда в части НДФЛ;

Дебет 20 Кредит 51 – 50 000 руб. – отражены расходы на сумму фактически уплаченных страховых взносов;

Дебет 20 Кредит 02 – 250 000 руб. – начислена амортизация по оплаченным основным средствам;

Дебет 10 Кредит 60 – 150 000 руб. – отражены в учете приобретенные материалы;

Дебет 97 Кредит 10 – 150 000 руб. – отпущены материалы для нужд деятельности;

Дебет 60 Кредит 51 – 150 000 руб. – оплачены материалы;

Дебет 20 Кредит 97 – 150 000 руб. – списана стоимость материалов на затраты (в части оплаченных);

Дебет 51 Кредит 90-1 – 961 000 руб. – отражена выручка в момент получения оплаты от покупателя;

Дебет 90-2 Кредит 20 – 634 943 руб. (70 000 руб. + 100 000 руб. + 14 943 руб. + 50 000 руб. + 250 000 руб. +150 000 руб.) – списана себестоимость услуг;

Дебет 68 субсчет «Расчеты по единому налогу» Кредит 51 – 20 000 руб. – перечислен единый налог в бюджет;

Дебет 99 Кредит 68 субсчет «Расчеты по единому налогу» – 20 000 руб. – начислен единый налог в сумме фактического платежа;

Дебет 90-1 Кредит 90-9 – 961 000 руб. – закрыт субсчет 90-1;

Дебет 90-9 Кредит 90-2 – 634 943 руб. – закрыт субсчет 90-2;

Дебет 90-9 Кредит 99 326 057 руб. – отражена прибыль от деятельности.

По окончании 2015 года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» бухгалтер закрыл. При этом заключительной записью декабря сумму чистой прибыли отчетного года списал со счета 99 «Прибыли и убытки» в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)»: Дебет 99 субсчет «Чистая прибыль (убыток)» Кредит 84 – 306 057 руб. (326 057 руб. – 20 000 руб.) – списана чистая (нераспределенная) прибыль отчетного года.

После отражения всех хозяйственных операций в учете бухгалтер получил следующие данные об остатках по бухгалтерским счетам на 31 декабря 2015 года:

Таблица 2

| Счет | Остатки по счетам на 31 декабря 2014 года, руб. | Остатки по счетам на 31 декабря 2015 года, руб. | ||

| Дебет | Кредит | Дебет | Кредит | |

| 01 «Основные средства» | 949 464 | 949 464 | – | |

| 02 «Амортизация основных средств» | 311 464 | – | 561 464 (311 464 + 250 000) | |

| 51 «Расчетный счет» | 4 480 000 | 5 036 057 (4 480 000 + 961 000 – 70 000 – 100 000 – 14 943 – 50 000 – 150 000 – 20 000) | – | |

| 80 «Уставный капитал» | 10 000 | 10 000 | ||

| 84 «Нераспределенная прибыль» | 5 108 000 | 5 414 057 (5 108 000 + 306 057) | ||

Таблица 3

| Наименование показателя | Код | На 31 декабря 2014 года, тыс. руб. | На 31 декабря 2013 года, тыс. руб. |

| АКТИВ | |||

| Материальные внеоборотные активы | 1150 | 638 | 520 |

| Нематериальные, финансовые и другие внеоборотные активы | 1110 | – | – |

| Запасы | 1210 | – | – |

| Денежные средства и денежные эквиваленты | 1250 | 4 480 | 2 320 |

| Финансовые и другие оборотные активы | 1240 | – | – |

| БАЛАНС | 1600 | 5 118 | 2 840 |

| ПАССИВ | |||

| Капитал и резервы | 1310 | 5 118 | 2 840 |

| Долгосрочные заемные средства | 1410 | – | – |

| Другие долгосрочные обязательства | 1450 | – | – |

| Краткосрочные заемные средства | 1510 | – | – |

| Кредиторская задолженность | 1520 | – | – |

| Другие краткосрочные обязательства | 1550 | – | – |

| БАЛАНС | 1700 | 5 118 | 2 840 |

Составление баланса бухгалтер начал с указания общих сведений об организации. Далее приступил к заполнению актива Бухгалтерского баланса.

Остаточную стоимость основных средств на 31 декабря 2015 года бухгалтер определил как разницу между остатками по счетам 01 «Основные средства» и 02 «Амортизация основных средств»: – 388 000 руб. (949 464 руб. – 561 464 руб.).

Данная сумма была отражена в соответствующей графе строки 1150 Бухгалтерского баланса. Показатели строки 1150 на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, бухгалтер перенес из Бухгалтерского баланса за 2014 год: – на 31 декабря 2014 года – 638 тыс. руб.; – на 31 декабря 2013 года – 520 тыс. руб.

Нематериальные, финансовые и другие внеоборотные активы, а также финансовые и другие оборотные активы в организации отсутствуют. Поэтому, согласно порядку заполнения Бухгалтерского баланса по строкам, строки 1110 и 1240 не заполняются.

Дебиторская задолженность на 31 декабря 2015 года отсутствует.

Величину денежных средств на 31 декабря 2015 года бухгалтер определил по остатку по счету 51 «Расчетные счета»: – 5 036 057 руб.

Данная сумма была отражена в соответствующей графе строки 1250 Бухгалтерского баланса. Показатели строки 1250 на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, бухгалтер перенес из Бухгалтерского баланса за 2014 год: – на 31 декабря 2014 года – 4480 тыс. руб.; – на 31 декабря 2013 года – 2320 тыс. руб.

Значение строки 1600 «БАЛАНС» актива Бухгалтерского баланса равно сумме строк 1150, 1110, 1210, 1250 и 1240: – на 31 декабря 2015 года – 5424 тыс. руб. (388 тыс. руб. + 5036 тыс. руб.); – на 31 декабря 2014 года – 5118 тыс. руб. (638 тыс. руб. + 4480 тыс. руб.); – на 31 декабря 2013 года – 2840 тыс. руб. (520 тыс. руб. + 2320 тыс. руб.).

Далее бухгалтер приступил к заполнению пассива Бухгалтерского баланса.

При заполнении строки 1310 Бухгалтерского баланса он использовал данные о кредитовом сальдо по счетам 80 «Уставный капитал» и 84 «Нераспределенная прибыль (непокрытый убыток)» на 31 декабря 2015 года. Остаток в размере 5 424 057 руб. (5 414 057 руб. + 10 000 руб.) был отражен в соответствующей графе данной строки.

Показатели строки 1310 на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, бухгалтер перенес из Бухгалтерского баланса за 2014 год: – на 31 декабря 2014 года – 5118 тыс. руб.; – на 31 декабря 2013 года – 2840 тыс. руб.

Долгосрочные и краткосрочные обязательства в организации отсутствуют. Поэтому строки 1410, 1450, 1510, 1520 и 1550 Бухгалтерского баланса не заполняются.

Значение строки 1700 «БАЛАНС» пассива Бухгалтерского баланса равно сумме строк 1310, 1410, 1450, 1510, 1520, 1550: – на 31 декабря 2015 года – 5424 тыс. руб.; – на 31 декабря 2014 года – 5118 тыс. руб.; – на 31 декабря 2013 года – 2840 тыс. руб.

Готовый Бухгалтерский баланс за 2015 год руководитель организации подписал 25 марта 2021 года. В тот же день его сдали в составе годовой бухгалтерской отчетности в налоговую инспекцию.

Нулевой баланс

Временное приостановление деятельности не освобождает

предприятие от обязанности предоставления бухгалтерской отчетности. В Росстат и территориальную налоговую инспекцию должен быть предоставлен . Иначе контролирующие органы вправе применить к должнику меры воздействия в виде штрафных санкций и блокировки счета в банке.

Следует отметить, что нулевым баланс быть не может даже при остановке деятельности. Как минимум, в нем отражается уставный капитал организации в строках 1300 пассива и 1250 актива. Если по каким-то причинам он не внесен учредителями, то в активе баланса отражается дебиторская задолженность учредителей по строке 1230. В остальных строках проставляются прочерки

.

Даже при условии функционирования по правилам специального режима субъекты не обязаны использовать для отчетности упрощенные бланки. Помимо бухгалтерского баланса и отчета о финансовых результатах, они вправе составлять прочие документы в виде приложений и пояснений, если этот способ отражения информации более удобен.

Как в 1С можно составить отчетность для УСН — в данном видео.

Упрощенный бухгалтерский баланс – это один из бухгалтерских отчетов, который подают малые предприятия. Согласно ст. 4 Закона № 209-ФЗ от 24 июля 2007 г., малыми считаются предприятия, доля сторонних организаций в УК которых составляет до 25%, доходы не превышают 400 миллионов рублей, а среднесписочная численность наемных работников менее 100 человек. Подается упрощенная бухгалтерская отчетность за календарный год.

Бухгалтерский баланс (ББ) представляет собой срез сальдо по ключевым бухгалтерским счетам на определенную дату. Он не демонстрирует итоги работы предприятия за какой-то период, а скорее показывает состояние его дел на конец отчетного периода. В самой форме предусмотрены три колонки для внесения показателей: за отчетный период и два предыдущих. Благодаря такой форме легко сравнивать результаты деятельности компании за последние несколько лет.

Критерии субъектов малого предпринимательства

Критерии субъектов малого предпринимательства (СМП) определены в статье 4 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в РФ». Это должны быть зарегистрированные в установленном порядке хозяйственные общества, хозяйственные партнерства, производственные и потребительские кооперативы, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, соответствующие следующим условиям:

- Среднесписочная численность за предшествующий год до 100 человек (среди СМП выделяют микропредприятия — численность до 15 человек).

- Налоговый доход без НДС за предшествующий год не более 800 млн. руб. (для микропредприятий — 120 млн. руб.).

Для хозяйственных обществ (АО и ООО) и партнерств установлены дополнительные ограничения по видам деятельности и структуре уставного капитала. Помимо численности и дохода, в их отношении должно выполняться хотя бы одно из следующих требований:

- акции АО, обращающиеся на ОРЦБ, отнесены к акциям высокотехнологичного (инновационного) сектора экономики в порядке, установленном Правительством РФ;

- деятельность организации заключается в применении (внедрении) результатов интеллектуальной деятельности при условии, что исключительные права принадлежат ее учредителям — бюджетным, автономным научным учреждениям;

- организация — участник проекта «Сколково»;

- учредители компании включены в Перечень юридических лиц, предоставляющих государственную поддержку инновационной деятельности.

- суммарная доля государства, регионов, общественных, религиозных организаций и благотворительных фондов в уставном капитале не более 25%, а суммарная доля иностранных компаний и организаций, не относящихся к СМП, в уставном капитале не более 49%.

Мероприятия

НДФЛ и страховые взносы: новые правила с 1 января 2021 года

11 февраля 2021 в 14:00

Ограничения по долям иностранных компаний и не СМП в уставном капитале не распространяются на вышеназванных участников проекта «Сколково», инновационные организации по Перечню, а также компании, внедряющие результаты интеллектуальной деятельности с передачей исключительных прав своим учредителям — бюджетным, автономным научным учреждениям.

Категория СМП определяется в соответствии с наибольшим по значению условием, установленным по среднесписочной численности и доходам.

Например, среднесписочная численность организации составила 25 человек, доход же за год — 25 млн. руб. По первому критерию организация соответствует понятию малого предприятия, а по второму — микропредприятию. Следовательно, она признается малым предприятием.

Организация прекращает быть СМП, если в течение трех лет, следующих подряд, фактические показатели среднесписочной численности, дохода оказываются выше предельных значений (п. 4 ст. 4 Закона N 209-ФЗ).

Для признания организации СМП не нужно получать специальный документ, подтверждающий данный статус. Все СМП включены в специальный реестр на сайте ФНС (https://rmsp.nalog.ru).

Отнесение организации к СМП дает ей много льгот, в том числе в сфере бухгалтерского учета и отчетности.

Узнайте, подлежите ли Вы обязательному аудиту

по Вашей ситуации и получите консультацию аудитора.

Заказать звонок

Заказать звонок

Заполнение упрощенного бухгалтерского баланса

Баланс состоит из двух частей: актива и пассива. В активе указывается все материальное и нематериальное имущество предприятия, а в пассиве – источники формирования этого имущества. В упрощенной форме ББ значительно меньше статей в активе и пассиве. В частности, актив содержит 5 статей, а пассив – 6 статей. Начинается заполнение баланса с внесения реквизитов предприятия в так называемую «шапку» отчета. Здесь указывают:

- коды ОКПО, ИНН;

- полное наименование предприятия;

- виды экономической деятельности по ОКВЭД;

- единицы измерения;

- местонахождение предприятия.

Внося показатели в ББ, следует помнить, что показатели, которые вносятся в актив и пассив между собой не засчитываются. В частности на одном и том же счете могут быть кредитовые и дебетовые остатки, которые должны быть разнесены по разным частям баланса. Заполнение статей баланса каждый год должно происходить по одним и тем же правилам, чтобы данные каждой из статей можно было сопоставить и проанализировать. Для этого принципиальные моменты заполнения отчета прописываются в учетной политике компании. ББ считается составленным только после того, как на его бумажной версии свою подпись поставит руководитель предприятия.

Заполнение упрощенного баланса начинается с заполнения актива.

Бухгалтерская отчетность малых предприятий

Упрощенная отчетность для малого предприятия включает баланс и отчет о прибылях и убытках. Их отличие от обычной отчетности в том, что упрощенные формы содержат только статьи без детализации.

Образец заполнения бухгалтерского баланса для малых предприятий

Бланк баланса малого предприятия, также как и бухгалтерский баланс форма 1 состоит из активов и пассивов. Для каждого указанного вида актива или пассива отражаются сведения за отчетный год (по состоянию на 31 декабря отчетного года) и за два предыдущих года (на 31 декабря этих годов).

Баланс будет составлен верно при условии, что сумма всех активов предприятия равна сумме всех пассивов. Если по итогам заполнения формы баланса это равенство выполняется, значит отчет заполнена верно, можно сдавать его в соответствующие контролирующие органы. Если же равенство не выполняется, придется искать ошибку.

Шапка бланка баланса для субъектов малого предпринимательства заполняется следующим образом, указывается:

- дата – последний день отчетного периода, к примеру, при заполнении баланса за 2014 года указывается 31 декабря 2014 года;

- наименование субъекта малого предпринимательства;

- реквизиты: ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения – все числовые значения выражаются в тысячах рублей или же в миллионах, если используются тысячи, то указывается код ОКЕИ – 384, если миллионы – то 385.

- юридический адрес малого предприятия.

Сама форма баланса для субъектом малого предпринимательства заполняется следующим образом:

Заполнение активов баланса малого предприятия

Материальные внеоборотные средства – стоимость основных средств (без амортизации), а также незавершенных капитальных вложений.

Нематериальные, финансовые внеоборотные средства – стоимость нематериальных средств (после вычета амортизации), незавершенных вложений в нематериальные средства, долгосрочных вложений финансов, результатов разработок, исследований, отложенных налоговых уплат, причем, вложения финансов должны учитываться по первоначальной стоимости.

Запасы – стоимость товаров на продажу, готовой продукции и сырья.

Денежные средства и их эквиваленты – средства в банке, кассе, а также вложения финансов с высокой ликвидностью, которые возможно реализовать по заранее установленной стоимости.

Финансовые оборотные средства – все краткосрочные вложения финансов (со сроком погашения менее 12-и месяцев), дебиторские задолженности и иные оборотные активы, которые не вошли в предыдущие строки.

Заполнение пассивов баланса малого предприятия

Капитал, резервы – объем уставного, добавочного капитала, нераспределенной прибыли (или непокрытого убытка), резервов.

Долгосрочные займы – общий объем всех кредитов, займов, которые необходимо погасить более, чем через 12 месяцев.

Другие долгосрочные обязательства со сроком погашения, превышающим 12 месяцев.

Краткосрочные займы –сумма задолженностей по кредитам, займам, которые необходимо погасить менее, чем через 12 месяцев.

Кредиторская задолженность – стоимость краткосрочных задолженностей перед бюджетом, контрагентами, сотрудниками, срок погашения которых не превышает 12 месяцев.

Другие краткосрочные обязательства – стоимость краткосрочных обязательств, которые невозможно отнести к другим строкам баланса, со сроком погашения, не превышающим 12 месяцев. В том случае, если это частичная оплата за поставки, следует вычесть НДС.

По результатам заполненных строк считается итоговый результат по активам и пассивам, после чего сравниваются эти две величины.

баланса для малых предприятий за 2014 год можно в конце статьи.

Образец заполнения отчета о финансовых результатах (о прибылях и убытках)

Для каждой строки отчета нужно указать данные за отчетный год и за аналогичный период предыдущего года.

Шапка отчета заполняется аналогично отчету о прибылях и убытках форма 2.

Сам отчет о прибылях и убытках содержит следующие строки:

Объем выручки – доходы от основной деятельности, из которых вычтены НДС и акцизный налог (не следует вычитывать вывозные таможенные пошлины).

Расходы по основной деятельности – объем всех расходов по предпринимательской деятельности без разделения на себестоимость, управленческие и коммерческие расходы (в круглых скобках необходимо указать вычеты и минусовые показатели).

Проценты, требующие уплаты – объем всех процентов, которые требуется уплатить по займам, кредитам, за вычетом тех, которые включаются в стоимость инвестиционных активов.

Иные доходы – арендная плата, можно вычесть расходы, которые относятся к этому разделу доходов.

Иные расходы – расходы в связи со сдачей в аренду отдельных объектов или списанием основных средств.

Налог на прибыль – объем текущего налога на прибыль, отложенных обязательств по налогам и активам (отложенные налоги, обязательства по активам закон разрешает не рассчитывать).

Чистая прибыль – итоговая прибыль или убыток (без налога).

К отчету о финансовых результатах контролирующие органы могут потребовать приложения:

- по движению денежных средств;

- по изменениям объема основного капитала;

- другие пояснения.

Если все основные показатели полностью раскрыты в балансе, приложения не требуются. Сдается отчетность малыми предприятиями не только в налоговую инспекцию, но и в органы статистики. Бухгалтерская отчетность малого предприятия считается составленной только после того, как ее подписал руководитель на бумажном экземпляре (подпись бухгалтера не требуется). Подпись обязательно должна содержать число.

Требования к заполнению упрощенного баланса

Годовой баланс должен содержать данные по активам и обязательствам, которые имеются у организации на конец отчетного года, то есть на 31 декабря. Дополнительно в баланс вносят информацию по предыдущим годам, то есть на 31 декабря прошлого года и на 31 декабря позапрошлого года. Например, баланс, составляемый предприятием за 2021 год должен содержать данные на 31 декабря 2017 года, 31 декабря 2021 года и 31 декабря 2015 года.

Вся прошлогодняя информация берется из прошлогодних отчетов. А для показателей по текущему году информацию берут из таких источников, как:

- Оборотно-сальдовая ведомость в целом по организации за отчетный год;

- Показатели по начисленным процентам по кредитам (займам) за отчетный год.

Срок сдачи и ответственность бухгалтера

Сроки предоставления отчетности в упрощенной форме ничем не отличаются от сроков подачи документации такого плана в обычной форме. Например, подать упрощенную форму за 2021 год необходимо до 2 апреля 2021. Если уполномоченное лицо допустит просрочку и во время не подаст отчет в контролирующие органы, то тогда оно будет нести административную ответственность. Административная ответственность выражается в начислении штрафа, равного 1000 рублей.

Но лучше не допускать таких случаев, поскольку дополнительные проверки для компании ни к чему.

Похожие статьи

- Малое предприятие: критерии отнесения 2018

- Состав бухгалтерской отчетности 2021 для малых предприятий

- Баланс за 2021 год форма

- Бухгалтерская отчетность субъектов малого предпринимательства 2017

- Бухгалтерская отчетность за 2021 год при УСН

Как исправлять баланс

В бухгалтерском учете исправлять ошибки нужно по разным правилам в зависимости от того, являются эти ошибки существенными или нет. Но малые предприятия могут любые ошибки, которые выявили после утверждения бухгалтерской отчетности, исправлять как несущественные (п. 9 ПБУ 22/2010). Если закрепить такое правило в учетной политике, то все ошибки можно будет исправлять в текущем периоде. То есть в том, в котором их выявили (п. 14 ПБУ 22/2010).

Возможная формулировка об исправлении ошибок: «Организация исправляет существенные ошибки, выявленные после утверждения годовой бухгалтерской отчетности, записями за текущий период по соответствующим счетам бухгалтерского учета в том месяце, в котором выявлена ошибка, без ретроспективного пересчета».

Бухгалтерский баланс для малых предприятий (особенности)

Если организация не применяет указанные формы, то в бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании средств она может включить показатели только по группам статей (без детализации показателей по статьям) (пп. “а” п. 6 Приказа Минфина России от 02.07.2010 N 66н, п. 27.1 Информации Минфина России от 29.06.2016 N ПЗ-3/2016).

Внимание!Религиозные организации, у которых за отчетные (налоговые) периоды календарного года не возникало обязанности по уплате налогов и сборов, не обязаны представлять в налоговый орган годовую бухгалтерскую (финансовую) отчетность

Упрощенная бухгалтерская (финансовая) отчетность (КНД 0710096) >>>

Упрощенная форма бухгалтерского баланса (ОКУД 0710001) >>>

Упрощенная форма отчета о финансовых результатах (ОКУД 0710002) >>>

Упрощенная форма отчета о целевом использовании средств (ОКУД 0710006) >>>

Значение показателя строки 2120 «Себестоимость продаж» (за 2015 год) бухгалтер определил на основании данных о суммарном за 2015 год дебетовом обороте по субсчету «Себестоимость продаж» счета 90 «Продажи» в корреспонденции со счетом 20 «Основное производство». Себестоимость оказанных услуг за 2015 год составила 634 943 руб. Показатель строки 2120 предыдущего года бухгалтер перенес из Отчета о финансовых результатах за 2014 год:– 205 000 руб. Организация не привлекала заемные средства. Доходов в виде полученных процентов, соответственно, нет. Поэтому строка 2330 «Проценты к уплате» Отчета о финансовых результатах не заполняется. Прочие доходы и прочие расходы в организации отсутствуют. Поэтому строки 2340 «Прочие доходы» и 2340 «Прочие расходы» Отчета о финансовых результатах не заполняются.

Бухгалтерская отчетность за 2021 год

Подавляющее большинство субъектов малого предпринимательства, в т.ч. и применяющих УСН, готовит бухгалтерскую отчетность по упрощенным формам.

Согласно ч.4 ст.6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», и в соответствии с пп. «а» п.6 Приказа Минфина России от 02.07.2010 № 66н, а также согласно п. 27.1 Информации Минфина России от 29.06.2016 № ПЗ-3/2016 решение о применении упрощенной формы бухгалтерской отчетности каждой организацией принимается самостоятельно. При этом свой выбор необходимо зафиксировать в учетной политике организации (п.4 ПБУ 1/2008).

В силу закона упрощенная бухгалтерская отчетность субъектов малого предпринимательства за 2021 год включает всего две формы:

- Бухгалтерский баланс;

- Отчет о финансовых результатах.

Заметим к тому же, что эти формы могут заполнять в упрощенном виде предприятия малого бизнеса, в т.ч. и применяющие УСН. Упрощение заключается в том, что все показатели приводятся только по группам статей, без их детализации по конкретным статьям.

Субъектами малого предпринимательства, в т.ч. и применяющими УСН, в случаях, когда необходимо указать наиболее важные сведения, без знания которых невозможно верно оценить как экономическое положение предприятия, так и его финансовые успехи, самостоятельно принимается решение о включении в состав бухгалтерской отчетности отчета об изменениях капитала и отчета о движении денежных средств, а также необходимых приложений к формам отчетности (пп. «б» п.6 Приказа Минфина России от 02.07.2010 № 66н; п.26 Информации Минфина России от 29.06.2016 № ПЗ-3/2016; Письмо ФНС России от 20.02.2017 № СД-4-3/[email protected]). Свое решение о выборе форм отчетности каждая организация обязана закрепить в своей учетной политике.

С формами бухгалтерской отчетности определились. Но при этом существует еще и налоговая отчетность в виде декларации. Какова же взаимоувязка показателей бухгалтерской и налоговой отчетности?

Скажем сразу, что четких соотношений показателей форм бухгалтерской отчетности и налоговых деклараций не существует, ибо эти показатели формируются по разным правилам.

Однако на практике нередко малые предприятия, применяющие УСН, сталкиваются с тем, что налоговые инспекторы довольно часто находят несоответствие отдельных показателей бухгалтерской и налоговой отчетности и обращают на это внимание налогоплательщиков.

ПОЛЕЗНО ЗНАТЬ:

Информация в отчетности должна быть достоверной. Бухгалтерская (финансовая) отчетность должна составляться на основе данных, содержащихся в регистрах бухгалтерского учета, а также информации, определенной федеральными и отраслевыми стандартами.

Дело в том, что декларация по налогу, уплачиваемому в связи с применением УСН, утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected], а контрольные соотношения к налоговой декларации направлены письмом ФНС России от 30.05.2016 № СД-4-3/[email protected]

Так, если объект налогообложения «доходы» — то по кодам строк 110-113 в разделе 2.1.1 декларации «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения» указываются суммы полученных налогоплательщиком доходов нарастающим итогом за весь налоговый период. И это есть налоговая база для исчисления «упрощенцем» налога.

Если же объект налогообложения «доходы минус расходы» — то по кодам строк 210-213 раздела 2.2 декларации «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения и минимального налога…» указываются суммы полученных доходов также нарастающим итогом за весь налоговый период.

При этом порядок определения доходов для цели налогообложения должен соответствовать требованиям, установленным ст. ст. 346.15 и 346.17 НК РФ и удовлетворять нормам, прописанным в п.1 и 2 ст.248 НК РФ.

Подчеркнем, что обозначенные доходы в налоговом учете «упрощенца» учитываются кассовым методом, но при этом доходы, указанные в ст.251 НК РФ, при определении налоговой базы вообще не учитываются.

Годовая же бухгалтерская отчетность, в том числе и при применении УСН, составляется в соответствии с требованиями, установленными ст.ст.13,14 и 15 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

В результате, как видим, законодательством установлены разные подходы к подготовке налоговой и бухгалтерской отчетности, поэтому возможны расхождения при определении отдельных показателей, отраженных в налоговой и бухгалтерской отчетности.

ПОЛЕЗНО ЗНАТЬ:

Одним из важных моментов, способствующих расхождению показателей, является то, что в соответствии с ПБУ 9/99 в бухгалтерском учете доходы признаются по методу начисления, который применяет подавляющее большинство «упрощенцев».

Упрощенный бухгалтерский баланс: пример заполнения

К примеру, если у компании на конец отчетного периода больше всего дебиторской задолженности, то в строке «Финансовые и другие оборотные активы» в балансе проставляется код 1230 (см. пример заполнения баланса для малого предприятия ниже).

Упрощенный баланс для малых предприятий: инструкция по заполнению

Начнем с Актива баланса. Он состоит из пяти разделов и валюты баланса по разделу Актив (строка 1600). В Активе отражается все имущество компании, которое делится на оборотные и внеоборотные активы.

В строке «Материальные внеоборотные активы» отражаются данные об основных средствах. Это могут быть здания, сооружения, транспорт и т.п. Сюда заносится сальдо счетов 01 и 03 за вычетом сальдо 02 счета, а также прибавляются расходы по незавершенному строительству (счет 08).

В строке «Нематериальные, финансовые и другие внеоборотные активы» формируется стоимость нематериальных активов (к ним относятся: научные труды, произведения искусства, программы для ЭВМ, изобретения и т.п.), отражаются остатки по депозитам (счет 55), долгосрочные вложения (счет 58), а также сальдо по дебету по счетам 60, 62, 68, 69, 70, 71, 73, 75 и 76.

Заполнение строки «Запасы» упрощенного бухгалтерского баланса не отличаются от общепринятого заполнения бухгалтерской отчетности. В запасах учитывается стоимость сырья и материалов, не переданных в производство, а учтенных по дебету счетов 10, 15, 16, стоимость готовой продукции, отраженной по дебету счетов 43 и 45, размер издержек на незавершенное производство, учтенных на счетах 20,23,29 и т.п.

В строке «Денежные средства и денежные эквиваленты» указывается наличие денежных средств компании в российских рублях и иностранной валюте, которые имеются на счетах либо в кассе предприятия, а также денежные эквиваленты. Отражается сальдо по счетам: 50, 51, 52, 55 (кроме сумм, отражаемых по строкам 1170 и 1240), 57.

Строчка «Финансовые и другие оборотные активы» отображает информацию о краткосрочных финансовых вложениях (счет 58), о дебиторской задолженности, предъявленном НДС, но не принятом к вычету, сумме акцизов и других оборотных активов организации.

В валюте актива – это строка 1600, указывается сумма всех показателей, рассмотренных выше. Она отражает все имуществом компании.

Пассив упрощенного баланса состоит из 6 разделов и отражает источники формирования средств компании. Источники бывают в виде собственных средств, они отражаются в строке «Капитал и резервы» и включают информацию об уставном и добавочном капитале, о резервном фонде и нераспределенной прибыли. Сюда заносятся данные по счетам 80 (за минусом дебетового сальдо счета 81), 82, 83 и 84.

Также компании привлекают заемные денежные средства, которые зафиксированы в строке «Долгосрочные заемные средства». Здесь находится задолженность по долгосрочным кредитам и займам (счет 67). Под долгосрочными понимаются обязательства со сроком погашения более 1 года. В данной строке отражается сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75 и 76. И есть еще «Краткосрочные заемные средства», на нем отражается остаток по счету 66.

Название строки «Кредиторская задолженность» полностью раскрывает ее суть. Здесь содержатся показатели кредитового сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75 и 76.

Строка «Другие краткосрочные обязательства» вполне может не заполняться, если уже указана вся информация.

Показатель строки 1700 отражает общую величину пассивов организации. Результаты Актива и Пассива должны быть равными.

Прибыль и баланс

Любое предприятие и производство должно прийти к выручке. В ББ выручка отражается особым способом, так как для нее не предусмотрена строчка. Выручка заносится в специальный документ – отчет о финансовом результате. Такие обязательства при оформлении имеет баланс.

Однако выручка в ББ зачисляется по ряду показателей. Именно по ним определяется, выгодно ли производство и есть ли выручка у компании. Причем выручка косвенно определяется в разных разделах. Если в первом разделе произошло уменьшение нематериальных активов, значит, была получена выручка.

Именно по изменениям такого плана и судят о том, была ли получена компаниями малого, среднего и др. форматов выручка. При этом сама выручка в документе не отражается. Человеку, который не разбирается в бухучете, может показаться, что выручка в ББ отсутствует. Однако специалистом выручка отслеживается даже по косвенным параметрам.

Ведь определение опирается на основные критерии. Такое определение входит в обязательства бухгалтеров. Ведь если производство несет прибыль, то с такой компанией можно и нужно сотрудничать.

Кто работает на УСН в 2021 году

Применение упрощенного режима организациями и индивидуальными предпринимателями возможно в случае, когда выполняется ряд требований

:

Переход на упрощенный режим налогообложения возможен после предоставления в ИФНС заявления: в течение 30 дней

с момента прекращения деятельности с уплатой ЕНВД и до конца текущего года в остальных случаях.

Кроме того, следует суммировать полученные за первые 3 квартала текущего года доходы: они должны быть не больше фиксированной суммы 112500000 рублей

. До 2021 года лимит рассчитывался как умножение коэффициента-дефлятора на предельную величину доходов, установленную для предыдущего периода. С начала 2021 года

дефлятор подлежит заморозке

, а с 2021 года он будет

равен единице

.

В случае несоблюдения любого требования субъект предпринимательства утрачивает право применения УСН и обязан перейти на общий режим налогообложения с начала квартала, в котором произошло нарушение.

Бухгалтерский баланс, как одна из отчетных форм упрощенного режима, должен быть предоставлен в ИФНС и орган Росстата

до 1 апреля следующего года

. Непредставление отчетной формы чревато административной ответственностью: штраф

200 рублей

за просроченный документ для налоговой и

до 5000 рублей

для органов статистики.

Отличительной особенностью баланса упрощенца является отражение финансовой информации укрупнено

: каждая строка содержит совокупные сведения целой группы статей. Округленные значения указываются в тысячах или миллионах рублей.

Формируемый упрощенцем баланс содержит два раздела

– активные и пассивные статьи.

Актив

характеризует имущество субъекта, его состав и стоимость.

Пассив

в свою очередь раскрывает источники, за счет которых имущество приобреталось.

Непременное условие — равенство актива и пассива.

Документ формируется нарастающим итогом на отчетную дату в динамическом сравнении с данными аналогичных периодов прошлых лет: в балансе 2021 года будут сведения на конец текущего года, 31 декабря 2021 и 2021 годов.

Перед составлением формы 0710001 следует осуществить закрытие (реформацию) 90, 91 и 99 счетов с формированием итогового сальдо, которое в дальнейшем послужит основой баланса.

Порядок заполнения упрощенного отчета о финансовых результатах

| Строка отчета | Счет бухучета |

| 2110 «Выручка» | Разность показателей: · Оборот по кредиту субсчета «Выручка» к счету «Продажи» · Оборот по дебету субсчета «НДС» к счету «Продажи» |

| 2120 «Расходы по обычной деятельности» | Сумма по дебету субсчетов к счету 90 «Продажи», на которых ведется учет: · Себестоимость продаж · Коммерческие расходы · Управленческие расходы |

| 2330 «Проценты к уплате» | Указывается сумма начисленных процентов по кредитам за текущий год. Показатель указывается в скобках, знак минус не ставится. |

| 2340 «Прочие доходы» | Разность показателей: · Оборот по кредиту субсчета «Прочие доходы» к счету 91 «Прочие доходы и расходы» · Оборот по дебету субсчета «НДС» к счету 91 «Прочие доходы и расходы» |

| 2350 «Прочие расходы» | Разность показателей: · Оборот по дебету субсчета «Прочие расходы» к счету 91 «Прочие доходы и расходы» · Показатель по строке 2330 «Проценты к уплате» Показатель указывается в скобках, знак минус не ставится. |

| 2410 «Налоги на прибыль (доходы)» | · Если организация платит налог на прибыль, то записывается значение 180 строки 02 листа декларации по налогу на прибыль · Если организация на УСН (доходы), то указывается разность показателей по строкам 133 и 143 раздела 2.1.1 декларации по УСН · Если организация на УСН (доходы минус расходы), то указывается показатель по строке 273 раздела 2.2 декларации по УСН. При оплате минимального налога указывается показатель по строке 280 раздела 2.2 декларации по УСН. · Если организация на ЕНВД, то указывается сумма ЕНВД за все кварталы. Показатель указывается в скобках, знак минус не ставится. |

| 2400 «Чистая прибыль (убыток)» | Значение рассчитать так: стр 2110 – стр 2120 – стр 2330 + стр 2340 – стр 2350 – стр 2410 |

Упрощенные бухгалтерский учет и отчетность не связаны с налогообложением. Его могут вести фирмы как на УСНО, так и на других режимах, включая общий. Такая возможность предоставлена малым предприятиям, некоммерческим организациям (кроме иностранных агентов) и участникам Сколково. В статье ответим на вопрос, нужно ли сдавать баланс ООО при УСН в 2021 году, а также ИП и НКО.

Требования к юридическим лицам на упрощенке строже: кроме прочего, стоимость их амортизируемых основных средств на балансе не может превышать 100 млн рублей.

Бухгалтерский баланс для ООО на УСН за 2021 год может составляться по облегченной схеме, предусмотренной ФЗ № 402 и Приказом Минфина от 02.07.2010 № 66н . Однако детализация отчетности оставлена на усмотрение ООО: допустимы полный и краткий варианты. Какой баланс сдает ООО на УСН? Читайте об этом ниже.

Отчетность малого предприятия: с приложениями или без?

Вам отлично известно, что в состав классической бухгалтерской отчетности коммерческой организации за год входят: — бухгалтерский баланс; — отчет о прибылях и убытках; — Приложения к балансу и отчету о прибылях и убытках: — отчет об изменениях капитала; — отчет о движении денежных средств; — пояснения (пояснительная записка). У фирм, подлежащих обязательному аудиту, к этому набору добавляется аудиторское заключение. Но среди малых предприятий таких немного. Положение по ведению бухучета и отчетности N 34н прямо разрешает организациям малого бизнеса не сдавать приложения к балансу и отчету о прибылях и убытках. Такая же норма была в ныне не применяющемся Приказе N 67н по формам отчетности (Пункт 85 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н; п. 3 Указаний, утв. Приказом Минфина России от 22.07.2003 N 67н). Действующий Приказ N 66н вроде бы более строг — приложения сдавать надо, но отражаются в них лишь сведения, крайне важные для понимания финансового состояния п. 6 Приказа Минфина России от 02.07.2010 N 66н). Так представлять приложения по итогам 2011 г. или нет? Что главнее — Положение N 34н или Приказ N 66н? Ответить на эти вопросы можно и не сталкивая лбами упомянутые документы. Кто, кроме вас, проверит важность того или иного показателя? Кто, кроме вас, сможет определить, насколько верно отчетность без приложений отражает финансовое положение организации? Следовательно, малое предприятие и по итогам 2011 г. может не сдавать приложения к балансу и отчету о прибылях и убытках, если сможет пояснить, что отчетность достоверна и без них. Чтобы окончательно решить проблему, мы задали вопрос специалисту Минфина.

Из авторитетных источников Сухарев Игорь Робертович, начальник отдела методологии бухгалтерского учета и отчетности Департамента регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России «Малое предприятие должно соблюдать ПБУ 4/99: если информация нужна для понимания финансового положения организации, ее обязательно надо представлять. Поэтому в вопросе о необходимости приложений к балансу и отчету о прибылях и убытках я бы отдал приоритет Приказу N 66н, так как он соответствует ПБУ 4/99. А Положение, утвержденное Приказом N 34н, применяется только в случаях, когда иное не установлено другими положениями (Пункт 32 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н). Система отчетности для малых предприятий представляет собой совокупность норм, которые применяются по выбору организации. Да, для малых предприятий предусмотрены упрощения. Но при формировании отчетности необходимо как минимум пояснить, какие именно упрощения вы применили. Без этой информации отчетность будет непонятна. Например, отчет о прибылях и убытках, составленный на основе кассового метода, должен сопровождаться указанием на данный факт. Кроме того, раскрытия могут понадобиться при возникновении существенных операций или событий, не нашедших отражения в представленных отчетах. Например, предприятие по итогам года вышло в ноль или даже с убытком. Но в балансе на конец года — огромные чистые активы. Откуда они взялись? Может быть, участники что-то внесли. Но пользователь отчетности не знает этого без пояснений. И если вы не представляете отчет об изменении капитала, надо хотя бы описать поступления от участников. То есть в таких ситуациях следует раскрыть дополнительную информацию».